如何在 Bybit 開啓期權交易之旅?

加密貨幣期權是衍生品合約,使交易者有權在預定日期以指定價格買賣標的加密貨幣資產。無需持有者持有標的資產,即可靈活選擇。 Bybit 提供多種到期日和 USDC 結算合約,讓加密貨幣期權交易變得簡單便捷。

主要收穫:

加密貨幣看漲期權讓您在價格上漲時買入加密貨幣,而看跌期權讓您在價格下跌時賣出。

涵蓋的看漲期權、保護性看跌期權、跨行期權和勒索期權等策略可幫助交易者應對不同的市場行情,無論是以盈利還是對沖風險爲目標。

Bybit 平台爲新手和高級交易者提供了輕鬆設置期權交易的功能。

什麼是加密貨幣期權?

加密貨幣期權是指賦予您未來以特定價格買賣比特幣 (BTC) 或以太幣 (ETH) 等加密貨幣的權利,但並非義務的合約。

人們使用加密貨幣期權有兩個主要原因:如果價格走勢與預測一致,則賺錢;如果價格走勢與預測相反,則保護自己的倉位。

由於交易者沒有購買實際的加密貨幣本身,因此加密貨幣期權被視爲利用市場上漲和下跌的靈活方式。因此,許多交易者使用槓桿來管理風險或獲得風險敞口。

加密貨幣期權如何運作?

爲瞭解加密貨幣期權的運作方式,我們來瞭解一下基本知識。

行權價格和關鍵術語:ITM、ATM 和 OTM

行權價格是指合約到期時,您可以選擇買入看漲期權或賣出看跌期權的價格。

行使價與資產當前市價的關係由以下三個術語組成:

現金 (ITM):對於看漲期權,ITM 是指代幣當前價值高於您的行權價格。使用看跌期權時,ITM 意味着代幣價值低於您的行權價格。

現值 (ATM):代幣的當前價格與行權價格相同。

實付 (OTM):當代幣的價格目前不理想時,就會進行此分類。對於看漲期權,OTM 是指代幣價值低於行權價格,而對於看跌期權,代幣價值高於行權價格。

看漲期權和看跌期權

期權有兩種基本類型:看漲期權和看跌期權。

看漲期權:您擁有購買加密貨幣的權利。如果您認爲在期權合約到期日前,代幣價格將上漲至行權價格以上,您可以決定買入看漲期權。

看跌期權:如果加密貨幣的價格在合約到期日前跌至行權價格以下,則有權賣出加密貨幣。如果您預計代幣價格會下跌,您會考慮看跌期權。

除了買入看漲期權和看跌期權外,交易者還可以賣出期權。簡而言之,以下就是它的運作方式。

賣出看漲期權:在這種情況下,賣方預計標的代幣價格將保持不變或下跌。如果代幣交易價格高於行權價格,則可以行使期權,這意味着交易者必須交割標的資產。

賣出看跌期權:在這裡,賣家預計標的代幣將持平或上漲。如果代幣交易價格低於行權價格,則可以行使期權,在這種情況下,交易者必須交割標的資產。

交易者爲何使用加密貨幣期權?

加密貨幣交易者使用期權來利用自己的市場倉位,同時在波動的加密貨幣市場中管理風險。期權使交易者能夠對價格走勢進行推測,而無需直接擁有標的資產。它們也是對沖的重要工具,因爲交易者可以保護投資組合免受不利價格波動的影響。例如,如果交易者持有大量比特幣 (BTC),他們可能會買入看跌期權,以防價格下跌。

此外,與直接購買加密貨幣相比,期權使交易者能夠使用更少的資金,從而提供可以放大收益的槓桿。此外,撰寫持倉看漲期權(見下文)等期權策略可在加密貨幣投資組合中產生收益。

您可以在 Bybit 交易哪些加密貨幣期權?

Bybit 提供比特幣 (BTC)、以太坊 (ETH) 和 Solana (SOL) 加密貨幣選項。 透過期權,您可以直接購買這些資產。

Bybit 期權如何脫穎而出

Bybit 期權由 USDC 結算。這意味着任何盈虧均以 USDC(一種與美元掛鉤的穩定幣)計算,使交易更簡單,無需實際進行加密貨幣劃轉。

任何收益或虧損都會直接影響您的賬戶餘額,而無需擔心持有標的資產。您可以專注於交易策略,同時享受簡單的結算流程。

Bybit 提供多種到期日,適合從短期倉位到長期倉位的各種交易方式。您可以選擇每日、每日、每日、三日、每週、每兩週、每三週、每月、每兩月和每季到期。這使每位交易者能夠適應市場行情以及個人交易策略,無論他們是追求快速收益還是希望隨着時間的推移保持更大的趨勢。

如何在 Bybit 交易加密貨幣期權

無論是首次探索期權的交易者還是希望優化策略的資深交易者,Bybit 加密貨幣期權交易都簡單直觀。

第 1 步:設置 Bybit 賬戶

開始之前,請確保您的 Bybit 賬戶已設置完畢並投入資金。

統一交易賬戶準備就緒後,下一步就是使用加密貨幣或法幣爲其提供資金。 前往資產頁面,選擇統一交易菜單,然後點擊儲值。

請注意,由於 Bybit 期權合約以 USDC 結算,因此您必須將 USDC 作爲保證金進行交易。

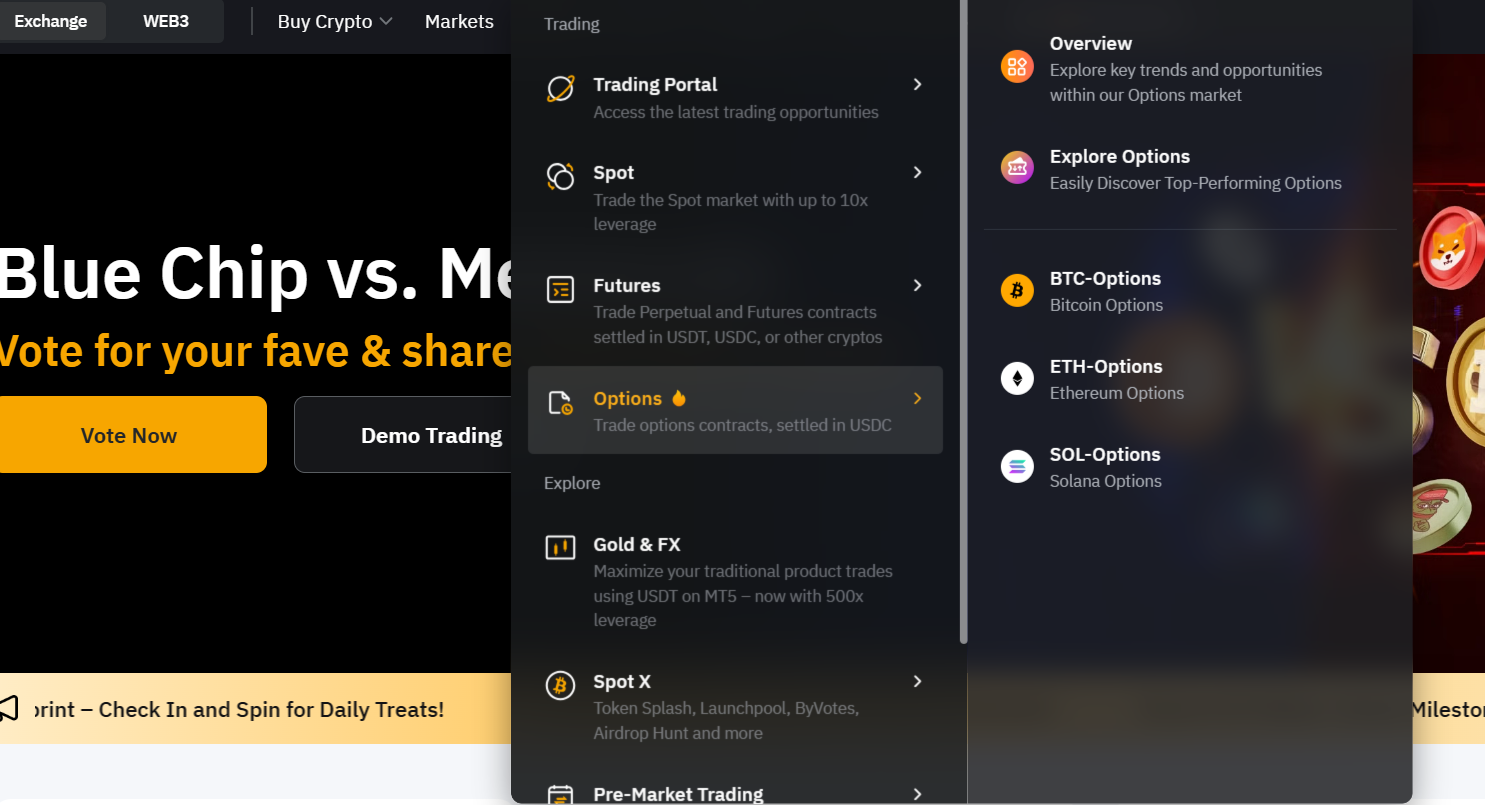

第 2 步:訪問期權交易平台

在本指南中,我們將向您介紹如何交易比特幣期權。

在桌面端,選擇交易,然後選擇期權,然後選擇 BTC 期權,即可前往 Bybit 期權交易平台。

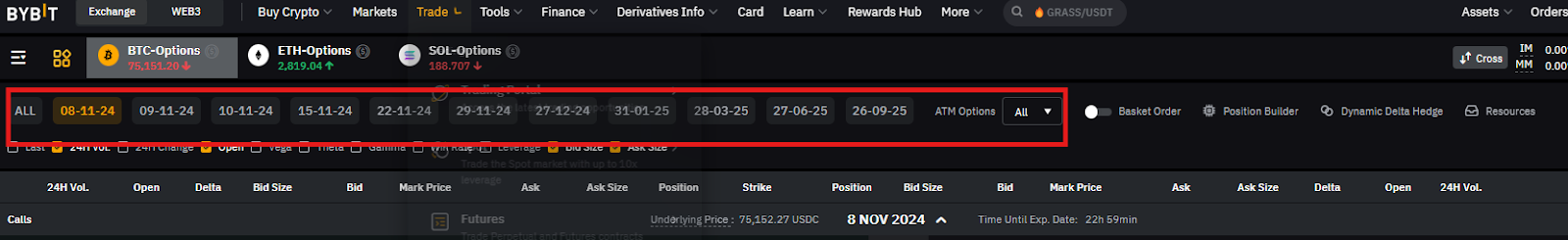

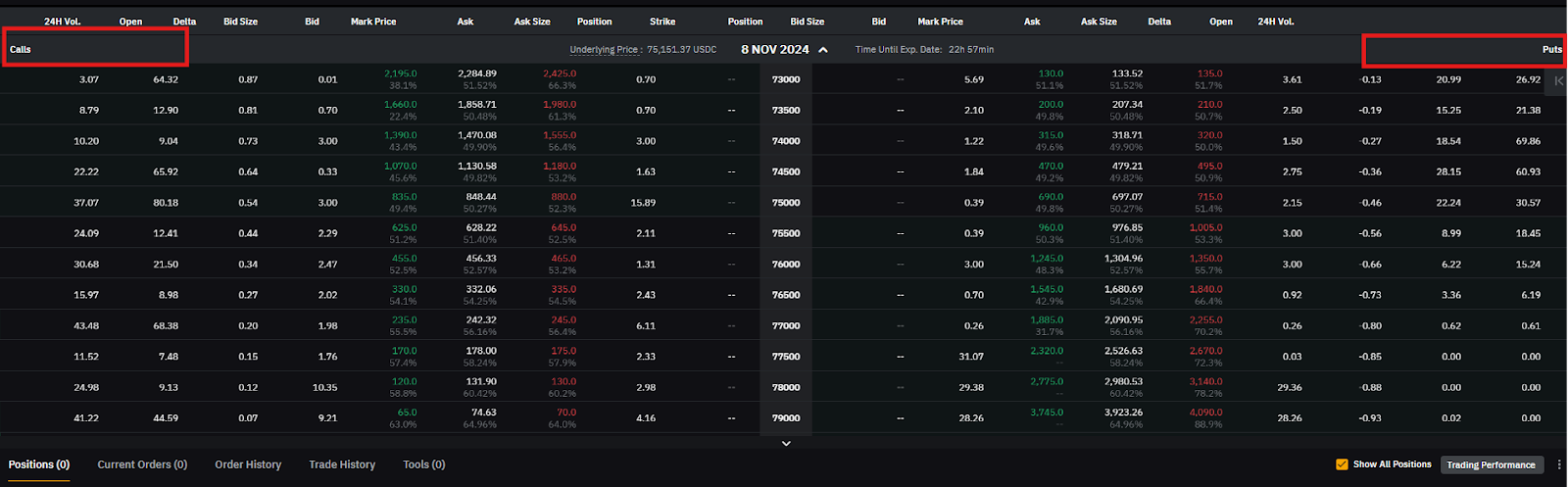

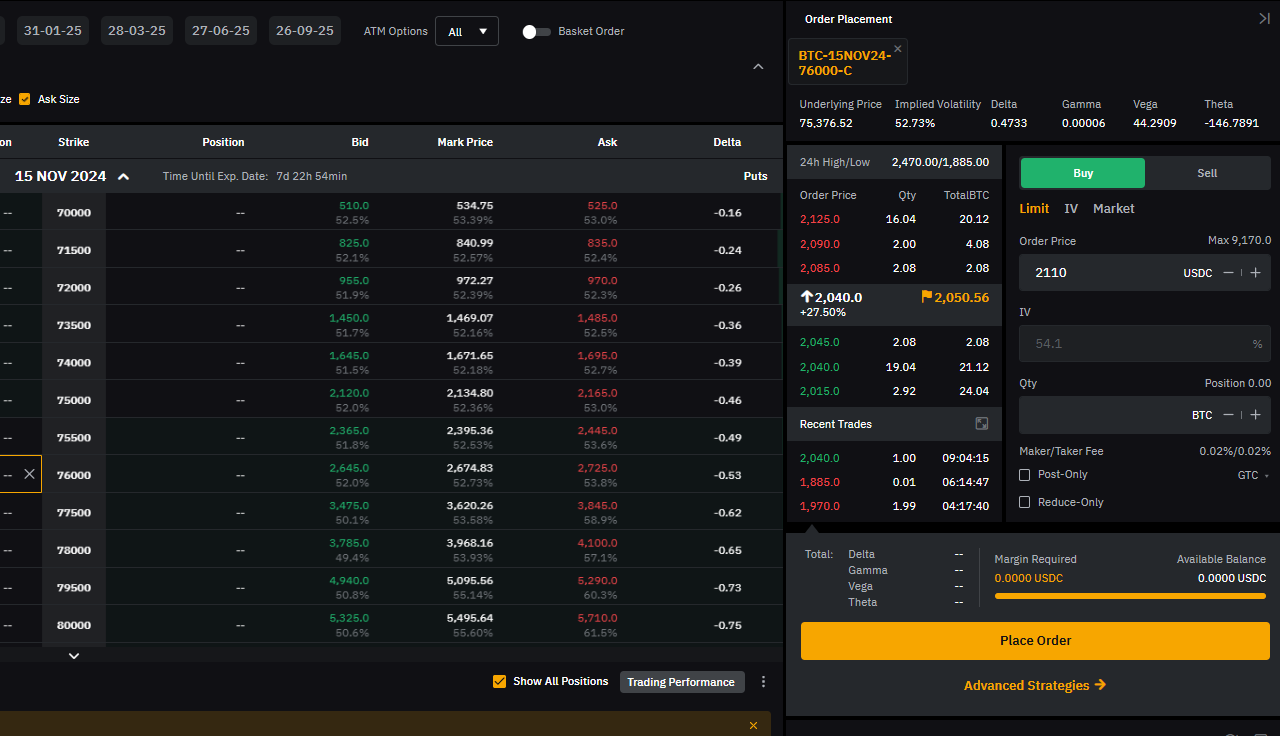

第 3 步:探索期權鏈

期權鏈是一個核心功能,您可以在這裡找到按到期日和行權價格分類的可用合約。您可以選擇多種到期日,包括每日、每日、每日、三日、每週、每兩週、每三週、每月、每兩月和每季度到期日。

第 4 步:選擇您的期權類型

Bybit 提供兩種期權:看漲期權和看跌期權。 如果您預計比特幣的價格會上漲,請選擇看漲期權;如果您預計價格會下跌,請選擇看跌期權。

看漲期權顯示在期權鏈的左側,看跌期權顯示在右側,行權價格列在中間。

第 5 步:選擇您的行權價格和到期日

選擇最適合您交易策略的行權價格和到期日。例如,如果您認爲 BTC 的價格將在下週上漲,則可以選擇行權價格接近當前市值的每週看漲期權。

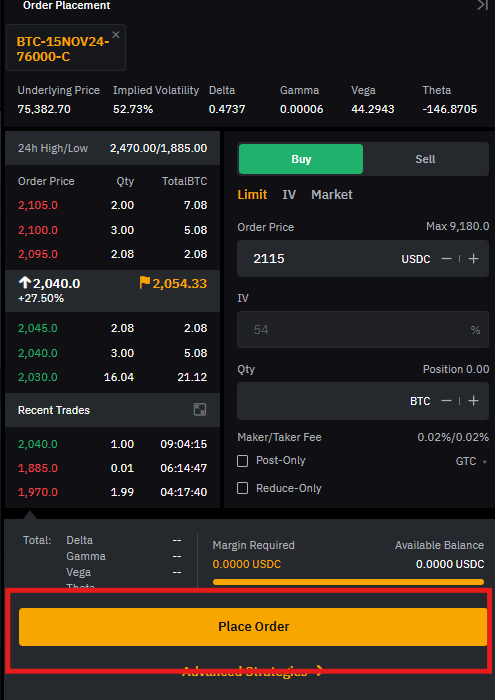

第 6 步:下單期權

選擇合約後,請選擇所需的行權價格。這將打開一個下單窗口,您可以在其中輸入以下關鍵交易詳情:

交易方向:選擇是買入還是賣出期權。

訂單類型:在市價單(立即以最優價格執行)或限價單(以特定價格執行)之間做出決定。

數量:輸入要交易的合約數量。

可選參數:您可以設置「僅後」或「僅減少」等參數,以便更好地控制交易。

如果您正在交易比特幣期權,您將看到其他詳細信息,例如隱含波動率和希臘語(delta、gamma 等),可幫助您評估潛在風險和回報。

第 7 步:確認並下單

查看訂單詳情後,點擊下單。

此時將出現一個確認窗口,顯示您的交易摘要。點擊確認,您的期權訂單將提交。

加密貨幣期權交易策略

在加密貨幣期權交易方面,制定策略至關重要。在這裡,我們將簡要介紹一些深受交易者歡迎的新手友好型策略。

覆蓋看漲策略

運作方式:使用持倉看漲期權時,您擁有標的資產(例如比特幣),並以 OTM 行權價格賣出該資產的看漲期權。

目標:您猜測資產價格將接近行權價格。如果是這樣,您可以保留保費(手續費),賺取收益。如果 BTC 的價格高於行權價格,買方可以選擇行使期權,您將以行權價格賣出資產,仍從溢價中獲利。

方向:輕度看漲或中性。

保護性看跌策略

運作方式:當您擁有標的資產並希望對沖您的持倉時,該策略適合您。買入看跌期權後,即使市價低於該水平,您仍有權以預定行權價格賣出資產。

目標:如果您擔心加密貨幣市場可能下跌,則此策略可作爲保護您的投資的一種方式。如果資產價格下跌,看跌期權將抵消虧損。如果價格上漲或保持穩定,您只會損失您爲期權支付的溢價。

方向:長期看漲、短期看跌或中立。

跨步策略

目標:其理念是從高波動性中獲利。如果資產價格大幅上漲,您的看漲期權將獲得價值。如果大幅下跌,看跌期權將獲得價值。只要價格走勢足以支付兩種期權的總成本,您就可以賺取收益。

方向:中性,預計市場波動性較高。

質押策略

運作方式:扼殺行權時,您買入看漲期權和看跌期權,但每個看跌期權的行權價格各不相同,通常比當前市價略高 1 個,比當前市價略低 1 個。

目標:與跨線交易一樣,大額價格的掠奪收益在任一方向波動。主要區別在於,由於行權價格與當前價格相差甚遠,因此期權的支付金額會更低,但您需要採取更大的舉措才能看到收益。

方向:中性,預計市場波動性較高。

如何使用 Bybit 期權策略功能

Bybit 期權策略功能讓您只需幾步即可輕鬆執行各種期權策略。

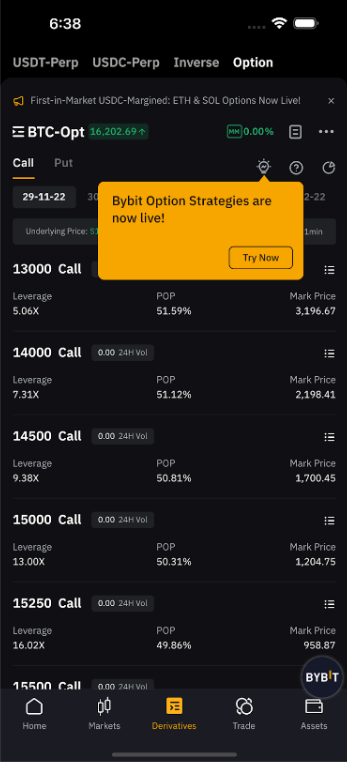

第 1 步:訪問期權策略功能

打開 Bybit App 並登錄您的賬戶。

點擊屏幕底部的衍生品,然後選擇期權。

在期權頁面上,點擊燈泡圖標進入期權策略部分。

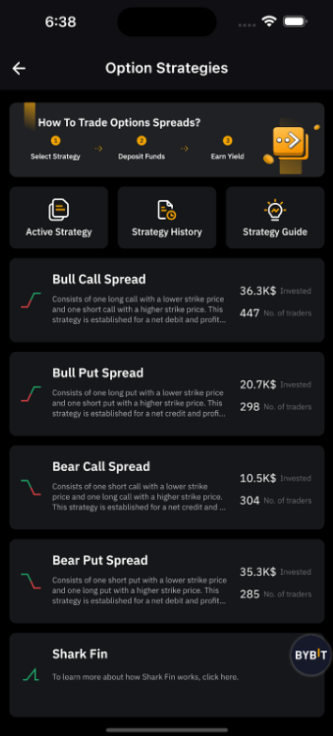

第 2 步:選擇策略

Bybit 提供四種預設策略:牛市看漲價差、牛市看跌價差、熊市看漲價差和熊市看跌價差。下面簡要介紹一下。

牛市看漲價差:適合價格波動較高的牛市。

牛市看跌價差:價格波動最小,是看漲市場的理想之選。

看跌看漲價差:在看跌市場中表現良好,您預計價格會出現波動。

熊市看跌價差:適合價格走勢有限的看跌市場。

每張策略卡都有介紹、盈虧 (P&L) 圖表和關鍵指標,例如最大盈虧要求。

第 3 步:創建策略

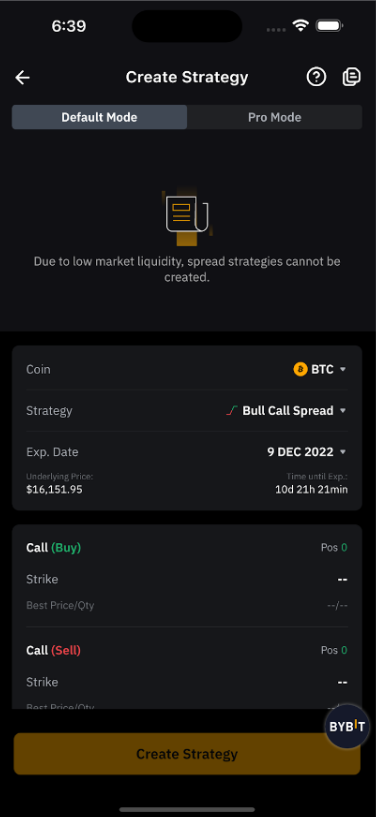

Bybit 提供兩種模式來設置期權策略:默認模式和 Pro 模式。

默認模式(建議交易達人使用)

在默認模式下,Bybit 根據當前市場行情自動選擇代幣、行權價格和到期日。

注:在默認模式下,行權價格和到期日等參數將自動設置,無法更改。

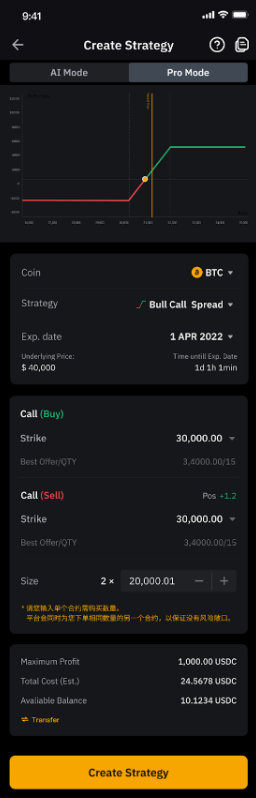

Pro 模式(面向經驗豐富的交易者)

Pro 模式提供了更大的靈活性,讓您能夠自定義策略參數。

代幣:選擇標的資產(例如 BTC 或 ETH)。

策略:選擇您偏好的策略類型。

到期日:設置期權合約到期的日期。

行權價格:爲策略中的每個期權輸入行權價格。

規模:輸入買入或賣出的合約數量。

策略配置完成後,點擊創建策略,將其作爲市價單執行。

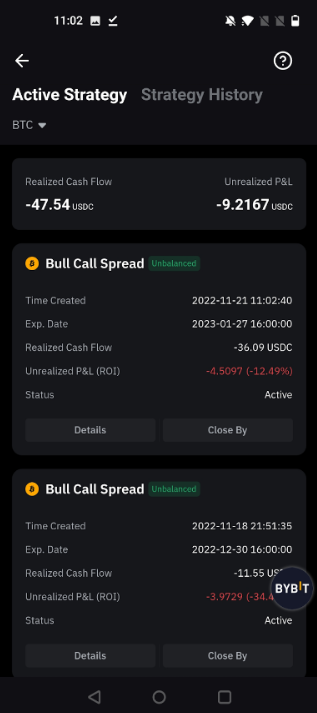

第 4 步:查看活躍策略

創建策略後,您可以在活動策略下進行跟蹤。此頁面顯示已結現金流、未結盈虧和詳情。

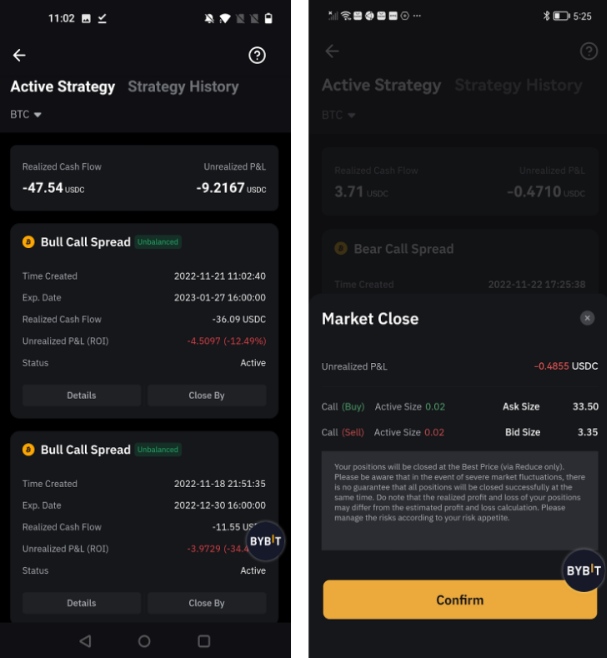

第 5 步:完成策略

要退出活動策略,請前往活動策略並選擇成交人。

確認策略信息,然後點擊確認將其關閉。該策略將以市價單的形式平倉。

在極端市場行情下,流動性不足可能會影響策略平倉的能力,因此在退出時請注意市場行情。

手續費和維持保證金

在 Bybit 交易加密貨幣期權時,必須瞭解所涉及的各種手續費和保證金要求。

手續費分爲三種:交易費、交割費和強平費。

手續費 每當您開倉或平倉期權倉位時,Bybit 都會收取手續費,以 USDC 計算。該費用適用於 Bybit 平台的做市商和 Taker 訂單,費率爲 0.02%。 平台

示例:如果您交易的期權規模爲 0.3 BTC,期權價格爲 $3,000,則您的手續費上限爲期權價格的 12.5%。

手續費 如果期權到期並行權,將收取手續費。該費用僅適用於完成「實付」(ITM) 的期權,這意味着期權將以買方收益的形式到期。對於 Bybit 期權,交割費率爲 0.015%。請記住,每日期權不會產生手續費,因此能夠爲短期交易增加靈活性。

示例:假設您在 BTC 持有看漲期權,行權價格爲 $45,000。如果到期時 BTC 的指數價格爲 $46,000,則該期權將完成 ITM,觸發手續費。

強平費 對於空頭期權,如果您的賬戶餘額低於所需保證金,則可能會收取強平費,導致您的倉位自動強平。Bybit 將收取指數價格 0.2% 的強平費,幫助保護您的賬戶免受過度損失。

示例:如果您是看漲期權的賣方,且 BTC 指數價格上漲超過保證金能力,您的倉位可能會被平倉,強平費將從您的賬戶餘額中扣除。

維持保證金要求

多頭期權與空頭期權之間的一個關鍵區別在於維持保證金。

多頭期權:多頭期權無需維持保證金。作爲買家,您的最大損失是您爲期權支付的保費,這賦予了您行使期權的權利(但不是義務)。

空頭期權:做空期權需要維持保證金,以彌補期權行權時的潛在損失。該保證金通常佔標的資產價值的 10% 至 15%,確保賣方在期權抵扣期權時能夠履行其義務。

如何計算期權交易的盈虧

買入期權時(多倉)

當您買入期權時,您的盈虧取決於標的資產的市場價格與期權行權價格之間的差異,減去您爲期權支付的任何溢價。

對於看漲期權:

公式:收益 = (市場價格 − 行權價格) − 已付溢價

舉例說明:如果您買入行權價格爲 $30,000 的 BTC 看漲期權,溢價爲 $500,而 BTC 的價格上漲至 $32,000,您的收益如下: 收益 = ($32,000 − $30,000) − $500 = $1,500

對於看跌期權:

公式:收益 = (行權價格 − 市場價格) − 已付溢價

舉例說明:如果您買入行權價格爲 $2,500 的 ETH 看跌期權,溢價爲 $100,而 ETH 的價格跌至 $2,200,您的收益如下: 收益 = ($2,500 − $2,200) − $100 = $200

賣出期權時(空倉)

賣出期權時,您將提前獲得溢價,即如果期權到期(即未達到行權價格),您的最高收益。

然而,賣出期權的風險更大,因爲如果市場對手,您的潛在虧損可能會很大。下面是它的運作方式。

對於看漲期權:

公式:收益 = 獲得的溢價 − (市場價格 − 行權價格)

舉例說明:假設您賣出行權價格爲 $28,000 的 BTC 看漲期權,溢價爲 $300。如果 BTC 的價格上漲至 $29,000,您的虧損如下: 虧損 = $300 − ($29,000 − $28,000) = −$700

對於看跌期權:

公式:收益 = 獲得的溢價 − (行權價格 − 市場價格)

舉例說明:如果您賣出行權價格爲 $2,200 的 ETH 看跌期權,溢價爲 $50,而 ETH 的價格跌至 $2,000,則您的虧損爲: 虧損 = $50 − ($2,200 − $2,000) = −$150

結語

對於希望從市場變化中獲利的交易者來說,加密貨幣期權交易是一個強大的工具,也可以在不持有實際加密貨幣的情況下管理風險。

Bybit 的 USDC 結算合約和廣泛的到期選擇可幫助交易者採用不同的策略。無論您是看漲、看跌還是中性,期權都能靈活調整市場前景。

請記住,雖然期權可以放大收益,但也會帶來風險,因此請務必使用適當的風險管理技術來保護您的投資。閱讀我們的加密貨幣期權課程,瞭解詳情。

#LearnWithBybit