加密貨幣看跌期權介紹

自 17 世紀以來,金融市場一直繁榮不息。這裡能創造財富,也存在虧損真金白銀的風險。金融市場中存在多種可供交易的資產類型,金融市場中存在多種可供交易的資產類型,傳統而言,市場交易中最常見的是股票期權,但隨著加密貨幣最近幾年來的蓬勃發展,加密貨幣期權逐漸興起。

任何資產(比如股票或債券)都可以有期權,加密貨幣期權則與加密貨幣資產綁定。因此,交易者無需擁有資產即可買賣期權。無論投資組合規模大小,投資者均可使用期權把握加密貨幣市場機遇,獲得收益。

什麼是加密貨幣期權?

加密貨幣期權是一種金融衍生品,賦予投資者權利(而非義務),使其可在支付權利金後,按指定價格(即行權價格)買賣標的資產。期權合約通常在規定時間段內有效,投資者必須在該時間段內行權。到了指定日期,即到期日時,合約就會失效。

投資者通過加密貨幣期權交易持有期權,獲得投資加密貨幣市場的機會,且無需擁有加密貨幣。與標的資產相比,加密貨幣期權不僅成本更低,風險也更小,而低交易風險和高收益潛力往往會對投資者產生巨大吸引力。

利用期權,投資者可以預測資產在市場中的金融價值或價格走勢,而機構投資者也可以將期權作為對沖工具。由於加密貨幣屬於波動性較高的資產類型,因此在加密貨幣市場投資者當中,加密貨幣期權是熱門投資之選。

加密貨幣看跌期權介紹

加密貨幣看跌期權是一種合約,賦予期權買方權利(而非義務),使其可在指定時間範圍內按預設價格賣出特定數量的標的資產。預設價格即行權價格。

「到期時間」指期權合約價值有效的時間範圍。一旦超過到期時間,看跌期權將失去全部價值。

看跌期權支持多種標的資產,比如股票、債券、指數產品和期貨,由賣方決定合約的具體條件。要買入合約,期權買方需要向賣方支付每張合約的費用,也就是權利金。

加密貨幣期權以合約為單位,代表一單位的標的資產。例如,一張 BTC 加密貨幣期權合約相當於 1 BTC 代幣。投資者無需直接持有標的加密貨幣,即可買賣看跌期權。

加密貨幣看跌期權是加密貨幣看漲期權的反向操作,賦予投資者權利,使其可在到期日前按行權價格賣出標的資產。看跌期權價格受多種因素影響,包括(但不限於)加密貨幣市場波動性、利率、時間價值耗損、行權價格。

通常情況下,標的資產價格下跌,看跌期權價值上漲。

看跌期權運作原理

標的資產價格下跌影響加密貨幣看跌期權的部分價值。換言之,標的資產價格下跌,看跌期權價值上漲;標的資產價格如果上升,則看跌期權價值流失。按照這一規則,看跌期權可用來對沖或預測標的資產價格下行趨勢。

保護性看跌是期權交易者使用的一種風險管理策略。保護性看跌的主要功能是確保特定資產價格跌幅不會超過預設水平。投資者可決定買入或賣出看跌期權,並在加密貨幣交易所進行交易。

如果買入看跌期權,表示買方預測資產價值會在到期日前的某一時間範圍內下跌。如果賣出看跌期權,表示賣方預測資產價值將在合約有效期內或期權到期前上漲或保持不變。

如果市價走勢利好,期權持有者可決定對看跌期權行權,按行權價格(即預設價格)賣出標的資產。期權可基本分為兩大類:美式期權和歐式期權。

美式期權允許持有者在到期日當天或之前行權,而歐式期權合約僅允許持有者在合約到期日當天行權。如果市價保持不變或上漲,則期權賣方獲得買方支付的權利金。

看跌期權如果到期時無內在價值,則屬於虛值期權(OTM)。如果到期時期權仍有內在價值,則屬於實值期權(ITM)。

加密貨幣看跌期權與加密貨幣看漲期權對比

除看跌期權外,另一主要期權類型為看漲期權,其價值隨資產價格上漲而增加。看漲期權與看跌期權相反,但兩種期權都能讓投資者有機會以較低投資獲得較高收益。

資產市價下跌,利好看跌期權;資產市價上升,利好看漲期權。

賣出看漲期權和看跌期權都能獲得權利金。如果加密貨幣市場走向與投資者預期相反,則由賣方承擔所有相關風險。

加密貨幣看跌期權案例

以投資者 Sandra 為例,她打算買入比特幣看跌期權,為其比特幣持倉提供保障。一段時間後,Sandra 預測熊市將至,而她希望將比特幣多倉倉位的損失控制在 10% 以內。

假設目前一枚比特幣的交易價為 $30,000,Sandra 購買了一張看跌期權合約,讓她有權在未來 2 年內以 $27,000 賣出比特幣。

如果比特幣在 6 個月內下跌 20% (500 點),現行市價降至 $24,000,Sandra 只需以 $27,000 賣出比特幣,即可收回 250 點,將損失降至 10%。即便市價暴跌至 $0,Sandra 仍可將損失控制在 10%。

相反,如果市價在此期間不降反升,Sandra 可等待看跌期權過期。這樣一來,Sandra 僅損失權利金。

買入和賣出看跌期權:策略和案例

買入看跌期權

這是交易者常用的一種策略。交易者買入「做多」看跌期權,預測期權到期時,市價將低於行權價格。這一策略的優勢在於,如果資產價格大幅下跌,交易者可收回初始投資的數倍收益。

示例

股票 Q 的交易價格為 $30 每股,4 個月後到期時,行權價格為 $30,每股的權利金為 $1。

期權到期時,如果股價為 $29,則看跌期權不虧不賺。如果股價在 $29 到 $30 之間,則出現淨虧損,只能收回期權的一部分權利金。

如果股價下跌至 $29 以下,則交易者每股獲利 $100. 股價越低,交易者獲得的收益越高。如果股價上漲至 $30 以上,則看跌期權不具有價值,交易者損失期權權利金 $100。

賣出看跌期權

賣出看跌期權與買入看跌期權相反。交易者賣出「做空」看跌期權,預測資產價格將在到期日高於行權價格。看跌期權賣方賣出看跌期權,賺取權利金。權利金是交易賣出看跌期權可獲得的最高收益。如果資產價格跌至行權價格以下,交易者有義務以行權價格買回資產。

示例

如果股票 A 的交易價格為 $40 一股,5 個月後到期時,行權價格為 $40,每股的權利金為 $1。

如果期權到期時,股價低於 $39,每損失 1 美元,看跌期權就給交易者造成 $100 損失。股價越低,交易者損失得越多。如果股價上漲至 $40 以上,則賣方賺取全部權利金。如果市價跌至 $39 到 $40 之間,賣方僅賺取部分權利金。

配對看跌期權

配對看跌期權是買入看跌期權的升級版。交易者同時買入標的資產和看跌期權,這實際上是一種對沖技巧。交易者預期資產價格飆升,但仍希望在股價萬一下跌時獲得某種形式的保障。如果股價真的下跌,則買入看跌期權可抵消所產生的虧損。

示例

股票 P 的交易價格為 $30 每股,6 個月後到期時,行權價格為 $30,總權利金為 $100。交易者以 $3,000 的總價買入 100 股 P 股票,同時以 $100 買入一份看跌期權。

期權到期時,如果股價為 $29 或 $30,則看跌期權不虧不賺,導致淨虧損,原因是只能收回期權的一部分權利金。如果股價跌至 $30 以下,則買入看跌期權完全抵消損失。如果股價上漲至 $31 以上,則股價每上漲一美元,淨收益增加 $100,但看跌期權價值歸零,交易者損失之前支付的權利金。

牛市看跌價差

這是期權交易中的常用策略。如果看漲期權交易者或賣方認為,標的資產價格未來將上漲,則通常會使用該策略。

牛市看跌價差策略的關鍵在於拋高吸低。簡言之,投資者賣出行權價格較高的看跌期權,買入另一行權價格更低的期權,但兩個期權必須具有相同的到期日。

儘管風險降到最低,但並非萬無一失。如果到期時,資產價格下跌至行權價格以下,投資者將蒙受損失,原因是兩個看跌期權均為 ITM。

示例

假設一位機構投資者預測比特幣價格將在一個月內上漲,而當前幣價為 $20,000。

這位投資者能夠以權利金 $3,000 賣出一份一個月到期看跌期權,行權價格為 $25,000,並以權利金 $1,000 買入一份一個月到期看跌期權,行權價格為 $22,000。

如果比特幣價格走勢符合預期,投資者獲得淨收益 $2,000,計算公式為兩個期權對應權利金差額,即($3,000 − $1,000 = $2,000)。

相反,如果期權到期日時,比特幣價格跌至行權價格 $20,000 至 $25,000 之間,則這位機構投資者將遭受損失。

投資價值受最終價格影響。以下為可能出現的情景(虧損上限為 $3,000,最高收益為 $2,000. )

$20,000 = −$3,000

$21,000 = −$2,000

$22,000 = −$1,000

$23,000 = $0

$24,000 = $1,000

$25,000 = $2,000

熊市看跌價差

當投資者預測資產價格下跌時,即可使用熊市看跌價差策略。

該策略旨在減少成本和降低風險,同時確保投資者獲得盡可能多的收益。

使用該策略時,投資者首先購買「買入看跌」期權,隨後再購買行權價格更低的「賣出看跌」期權,兩個期權的標的資產和到期日必須相同。

示例

假設股票 Q 的交易價格約為 $350,權利金為 $3 每股,總成本為 $300 (100 x $3 = $300)。交易者可以買入上述期權,同時以 $1 權利金賣出 $330 的另一份期權,總成本為 $100 (100 x $1 = $100)。但是,兩份期權應該同時行權。

下面計算期權價差。淨借記價差為 $2(即兩份期權的價差:$3 - $1 = $2)。可能產生的虧損上限為 $200 權利金(即 $300 − $100 = $200)。

通過買入一份看跌期權並賣出另一份看跌期權,交易者的成本從 $300(僅買入 $350 看跌期權時)降低為 $200. 但是,可能獲得的收益不會高於[($350 - $330) x 100] - $200 = $1,800。

應該買入實值看跌期權 (ITM) 還是虛值看跌期權 (OTM)?

買入實值看跌期權(ITM) 還是虛值看跌期權(OTM) 完全取決於您的投資策略、手頭資金水平、風險偏好和利率。ITM 看跌期權價格高於 OTM 看跌期權價格,這是因為 ITM 看跌期權內在價值更高,賦予期權交易者以更高價格賣出標的資產的權利。相比之下,OTM 由於到期時收益更低,所以成本更低。

加密貨幣看跌期權交易與傳統看跌期權交易的區別

傳統看跌期權要求交易者必須持有要賣出的標的股票或資產。相比之下,加密貨幣看跌期權交易中,交易者無需持有標的資產,即可賣出或買入期權。

傳統期權要求持有者擁有最低交易資金,資金越多,可持有的倉位越高。加密貨幣看跌期權的持有者只需小筆資金,即可獲得高槓桿倉位。

行使加密貨幣看跌期權外的其他選擇

看跌期權買方在到期前無需持有看跌期權。由於標的資產價格起伏不定,期權權利金也需要不斷調整,以反映資產價格的實際波動。期權買方可自行決定在期權市場賣出期權,以獲取收益或減少損失。最終結果取決於最初買入時的價格變化。

與之相似,期權賣方可進行相同的操作。如果資產價格高於行權價格,投資者可能決定讓期權過期而不行權。這樣可以確保自己保留全部權利金。另一方面,如果標的資產價格下跌,低於行權價格,持有者可能決定縮減倉位,回購期權以彌補損失。收益或損失均按照投資者收取的權利金及平倉支付的權利金之差計算。

買入加密貨幣看跌期權

加密貨幣期權是一種可在 Bybit 進行交易的衍生品產品。截至撰文時(2022 年 5 月 27 日),BTC 期權已登陸平台。要開始交易,請按以下步驟操作。

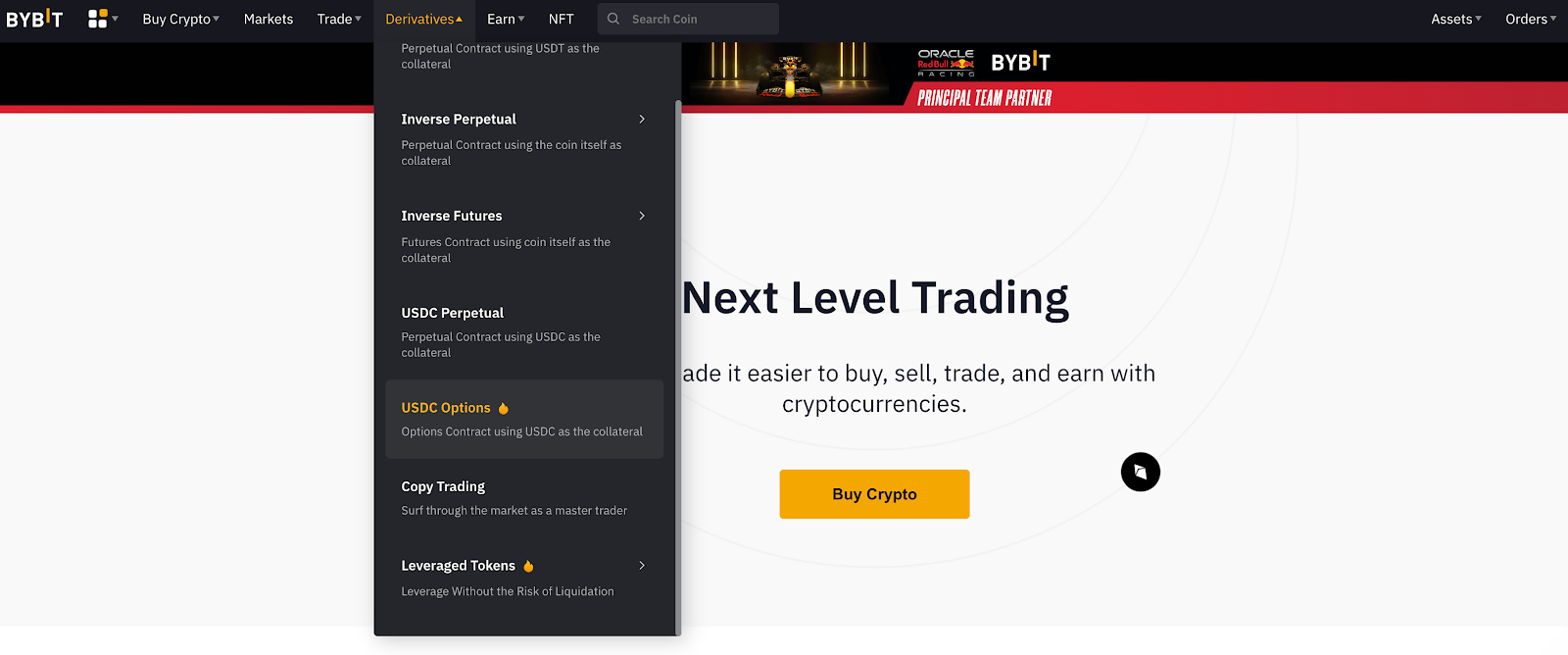

第 1 步

訪問 Bybit 官方網站,在衍生品菜單中選擇 USDC 期權。

來源: Bybit

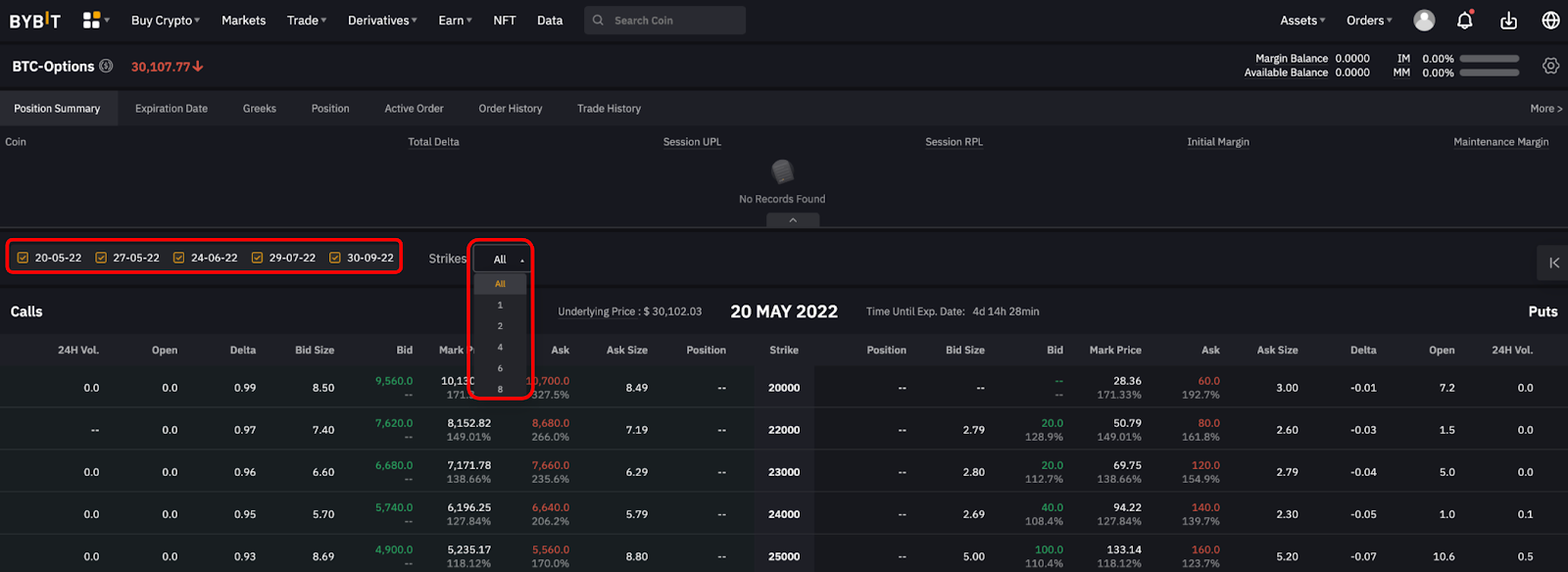

第 2 步

選擇所需到期日,或一次性顯示所有到期日選項並選擇一個日期。

來源: Bybit

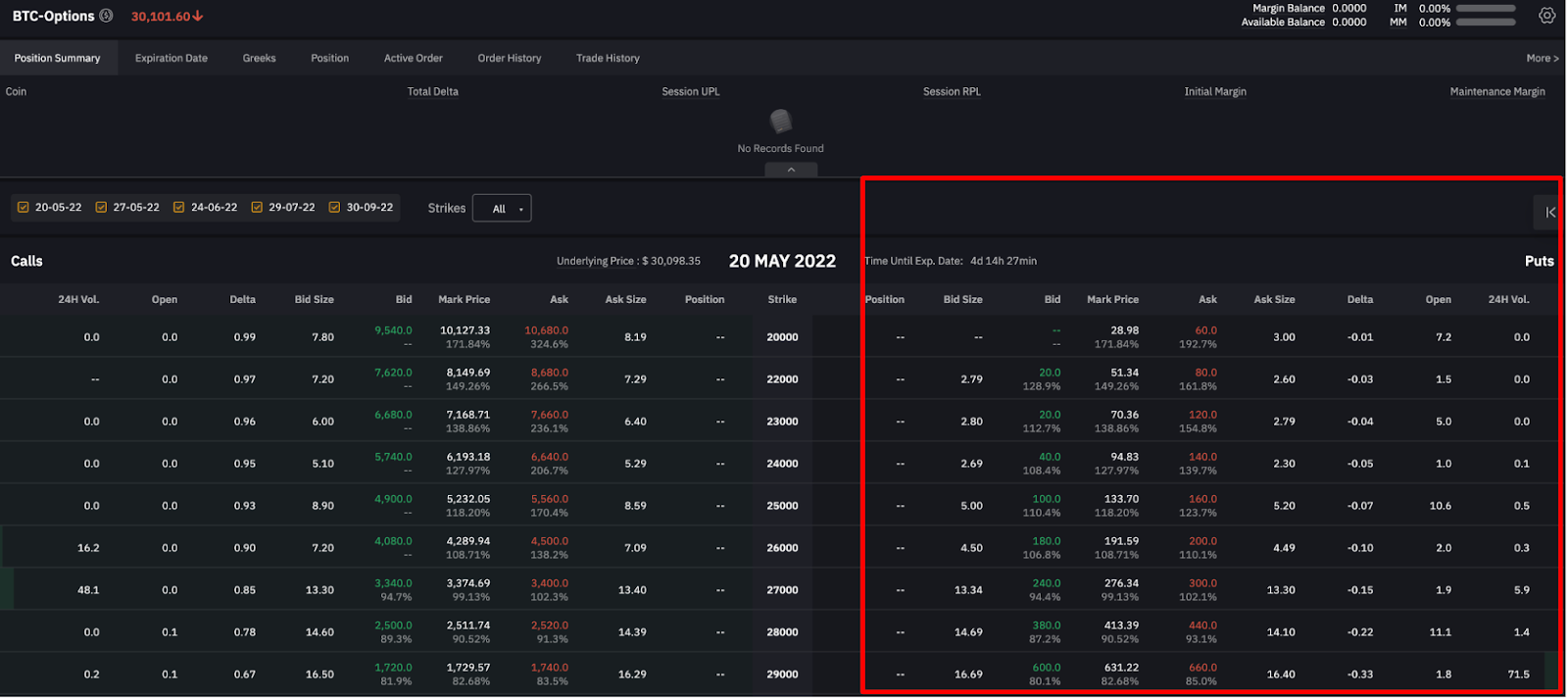

第 3 步

選擇您希望買入的期權類型(在本例中為看跌期權)。

來源: Bybit

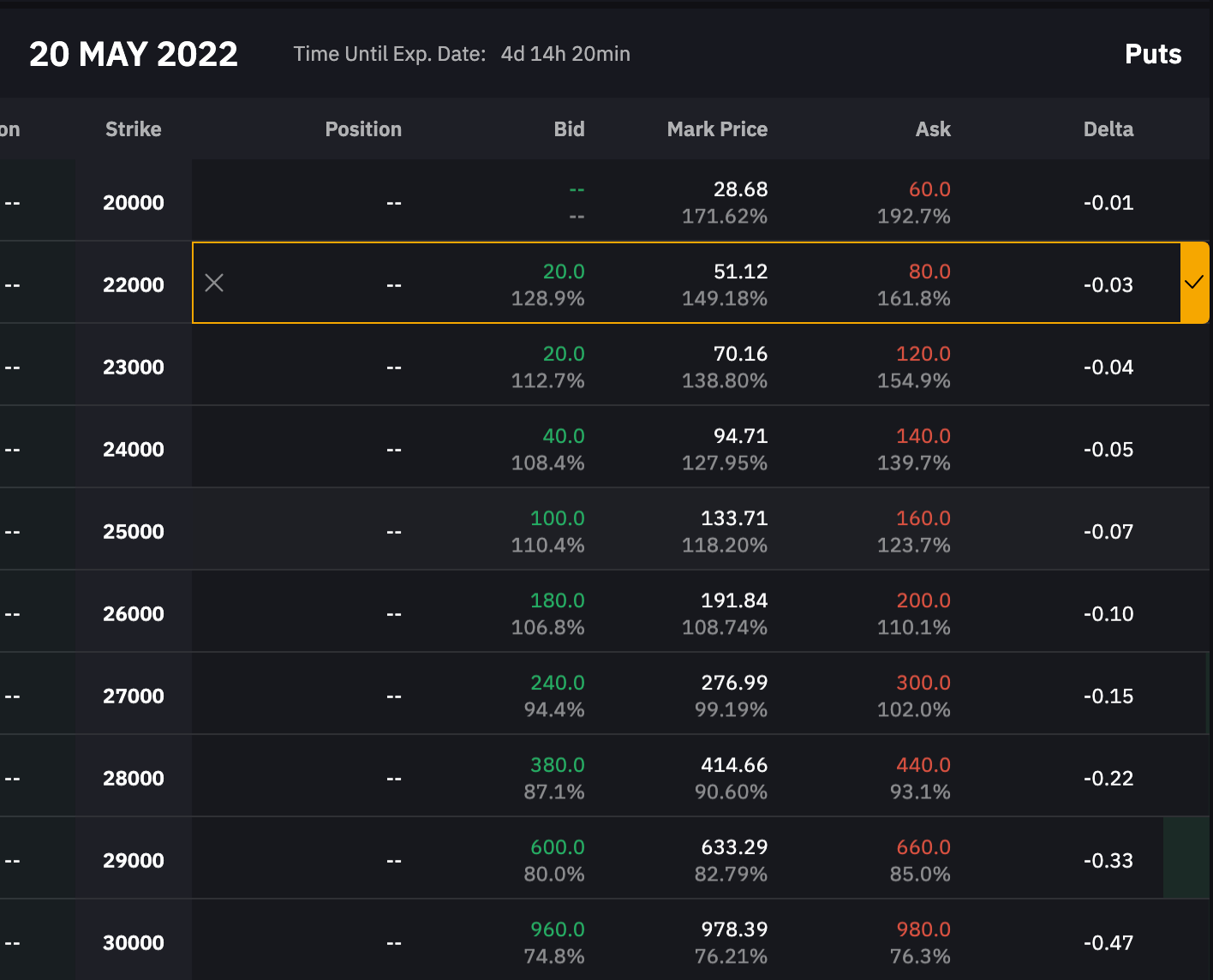

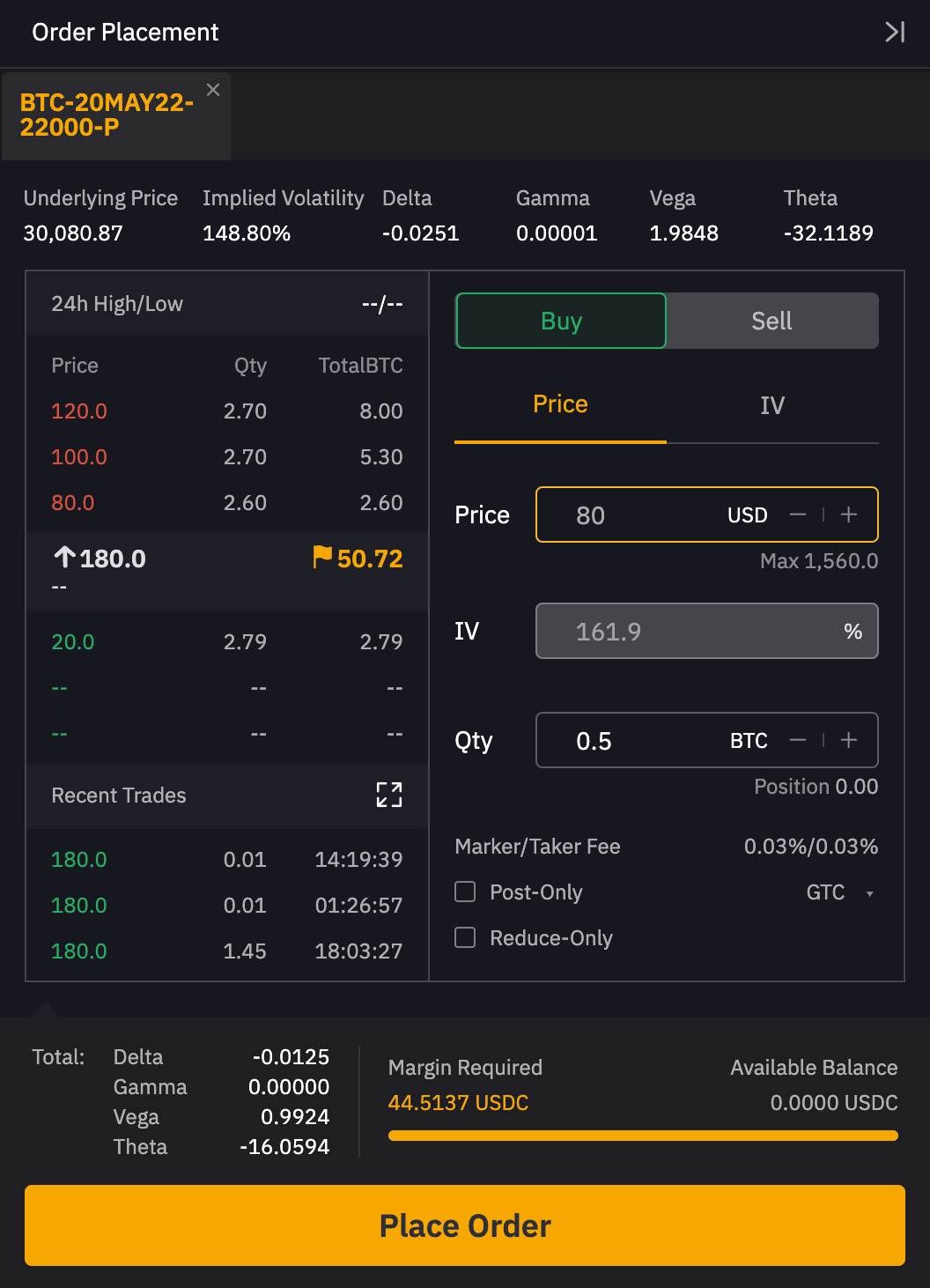

第 4 步

查看期權詳情,選擇您希望購買的期權,可按價格或操作(買入或賣出)選擇。

來源: Bybit

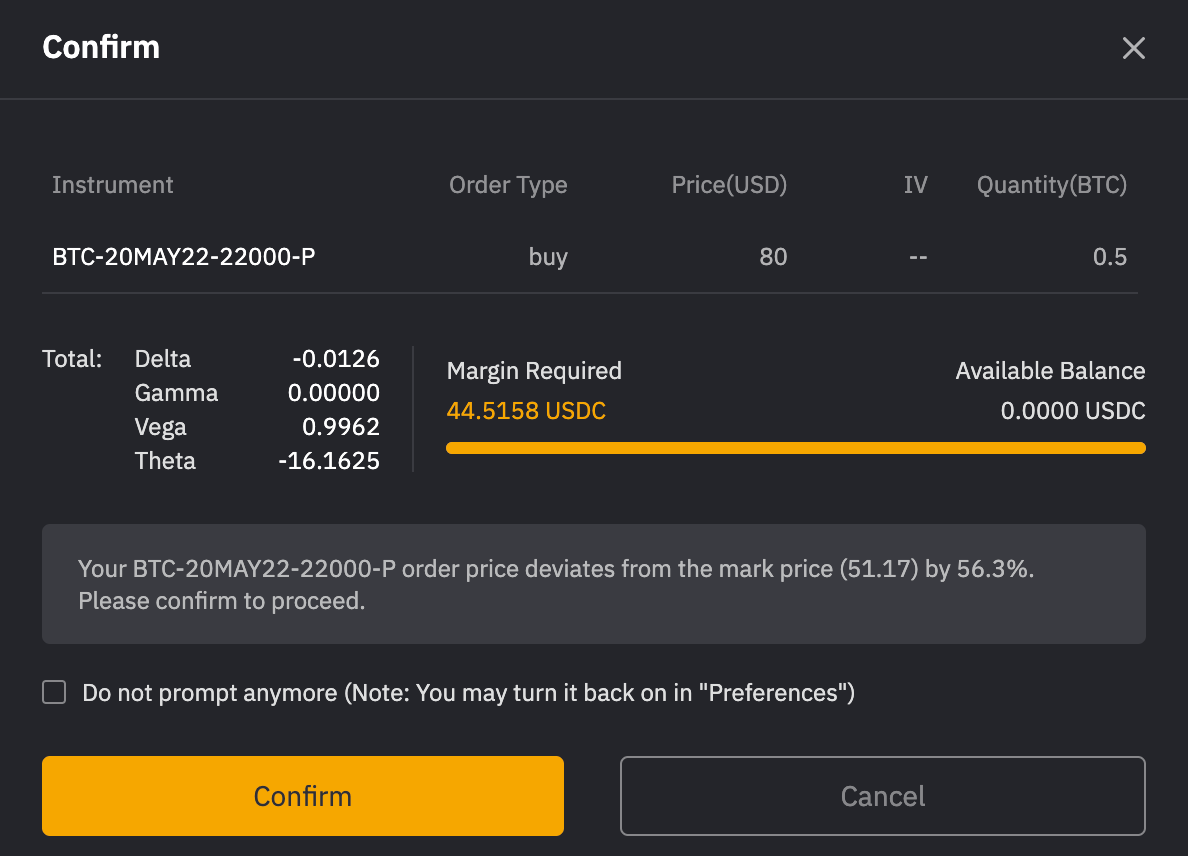

第 5 步

選擇下單,彈出確認頁簽。

來源: Bybit

第 6 步

確定您輸入的信息準確無誤,點擊確認。

來源: Bybit