加密貨幣年化收益率 (APY) 與年利率 (APR) 的區別

年化收益率 (APR) 和年化收益率 (APY) 是計算各種投資或借貸利息時採用的關鍵概念。這些投資可能包括向交易所流動性資金池、質押、收益耕作、加密貨幣儲蓄賬戶等提供資金。

其中一些投資可能會根據年化收益率向您支付利息,而另一些投資則使用年化收益率法計算收益。對於任何投資者而言,必須瞭解年化收益率與年化收益率的區別,才能將資金分配給收益最高的收入來源。

主要收穫:

年化收益率與年化收益率的核心區別在於複利。年化收益率將複利納入考量,而年化收益率則不會。

複利是指計算本金加上本金金額支付的利息。隨着時間的推移,複利效應始終會產生更高的累計利息。

年化收益率通常用於按利率計算借貸成本,而年化收益率是指借貸或存入賬戶資金的投資者的利息支出。

年化收益率與年化收益率的區別

計算年化收益率和年化收益率時,複利是唯一的差異。由於所有其他因素均等(初始投資、報價利率和投資期),由於複利效應,年化收益率將始終導致更高的最終金額。

實際上,如果您借入資金,最好使用年化收益率作爲基礎。但是,如果您投資基金,年化收益率將產生更高的總收益。

年化費率 (APR) | 年化收益率 (APY) |

無複利 | 利息已複利 |

主要適用於借款人 | 主要適用於貸方 |

年化收益率較低,通常爲固定收益 | 透過複利獲得更高收益 |

什麼是年化收益率?

許多人都熟悉儲蓄賬戶支付的利率或傳統金融機構的借貸費用。您的投資年化利率爲 $100 的 5% 時,自投資之日起一年內將產生 $5 的收益。或者,如果您以相同利率借入 $100,則必須在一年後償還借入金額加上 $5 利息。

如何在加密貨幣中計算年化收益率

簡單的利率計算基於年化收益率。無論是傳統銀行還是加密貨幣領域,年化收益率是指投資、儲值賬戶或借貸本金所適用的普通(簡單)利息。 它沒有考慮到複利的概念。

年化收益率是一個年化數字。如果投資、借貸或信用卡利息的本金餘額持有時間不足一年,則利息按比例收取。例如,年化收益率爲 5% 的半年投資將獲得本金金額的一半利息,即 2.5%。

假設您在去中心化金融 (DeFi) 平台上投資 1ETH,即可賺取利息,年化收益率爲 24%。 平台 如果您將資金鎖定在資金池中 365 天,您的總投資額將增加至 1.24 ETH。其中包括 1 ETH 和 0.24 ETH(基於 24% 年化收益率)的本金,這些本金應計爲利息。

以下是根據年化率計算最終總金額的基本公式:

A = 【P × (1 + R × T)】

其中:

A = 最終總金額

P = 本金,即初始投資或借貸金額

R = 使用的利率

T = 以年爲單位的時間

使用 1 ETH 作爲投資本金,公式中的數字如下:

1 ETH × (1 + 0.24 × 1) = 1.24 ETH

假設投資期恰好爲一年。如果您持有投資三個月,即一年的四分之一 (0.25),則公式將產生:

1 ETH × 【1 + (0.24 × 0.25)】 = 1.06 ETH

什麼是年化收益?

APY 衡量的是投資或借貸適用的利率,其中考慮了複利(或複利)。利息可在任何設定期間內進行復利,包括連續、每日、每週、每月或每年。複利的納入使得年化收益率的計算略有複雜,因爲它包括調整金額的期間數(根據調整後的利率)。

如何計算加密貨幣年化收益率

根據年收益率計算的最終金額公式如下:

A = (1 + r/n)n – 1

在哪裏

A = 最終總金額

R = 使用的利率

N = 複利期數

公式中的重要部分是 N 值 — 複利期數量。這就是年化收益率和年化收益率與衆不同的原因。複利期次數是指根據報價的名義利率重新計算投資金額的次數。

每次重新計算時,利息將計入初始投資加上之前所有應計利息收益的金額。

假設您以 24% 的年化收益率投資 1 ETH 一年,您的投資在 6 個月和 12 個月分別有兩個重新計算期。在這種情況下,您獲得的年化收益率的利息將根據以下公式計算:

(1 + 0.24/2)2 = 1.2544 ETH

年化收益率與年化收益率:複利差異

由於複利,年化收益更高。與基於年化收益率的利息相比,對定期重新計算的複利可能會顯著增加最終總金額。

因此,同一期間(1 年)內相同的初始投資 (1 ETH) 與相同報價利率 (24%) 產生 1.24 ETH 的最終收益,即使用年化收益率計算得出,1.2544 ETH 的最終收益。正如您所看到的,對於複利,您的年化收益會隨着時間的推移而放大。

投資期間使用的複利期越多,最終金額越高。例如,如果您的 1 ETH 年化年化收益率爲 24%,按月複利,即在投資期間複利 12 次,則最終收益如下:

【1 ETH × (1 + 0.24/12)12】 = 1.2682 ETH

年化收益率和年化收益率是否會發生變化?

年化收益率和年化收益率會根據貸方的條款與條件以及您簽署的不同類型的貸款而波動。

固定利率是指整個期限內的年化收益率或年化收益率,不考慮市場波動或產品表現。但是,如果利率變化,您的儲值賬戶的年化收益率可能會因市場需求而異。

如何使用年化收益率和年化收益率?

在傳統金融領域,年化收益率受到廣泛宣傳,尤其是貸款產品,而年化收益率更常用於營銷投資產品。在加密貨幣領域,年化收益率和年化收益率均廣泛應用於 DeFi 協議、中心化交易所 (CEX) 和其他金融相關加密貨幣平台,提供各類借貸機會、流動性資金池、質押服務、收益農場等。大多數大型 DeFi 和中心化加密貨幣金融提供商的產品均具有年化收益率和年化收益率。

質押資金池,提供年化收益率和年化收益率投資機會,如全球熱門 DeFi 平台 ― PancakeSwap 所宣傳

使用年化收益率在平台上借入資金或投資時,請密切關注複利機制,即您的投資或貸款複利的次數和間隔時間。

年化收益率與年化收益率:功能對比

當然,借款的年化收益率更好,而投資的年化收益率更有利。投資加密貨幣獲得收益時,複利的影響可能會讓您驚歎不已。

「我的財富來自於生活在美國、一些幸運基因和複利。」

— Warren Buffett

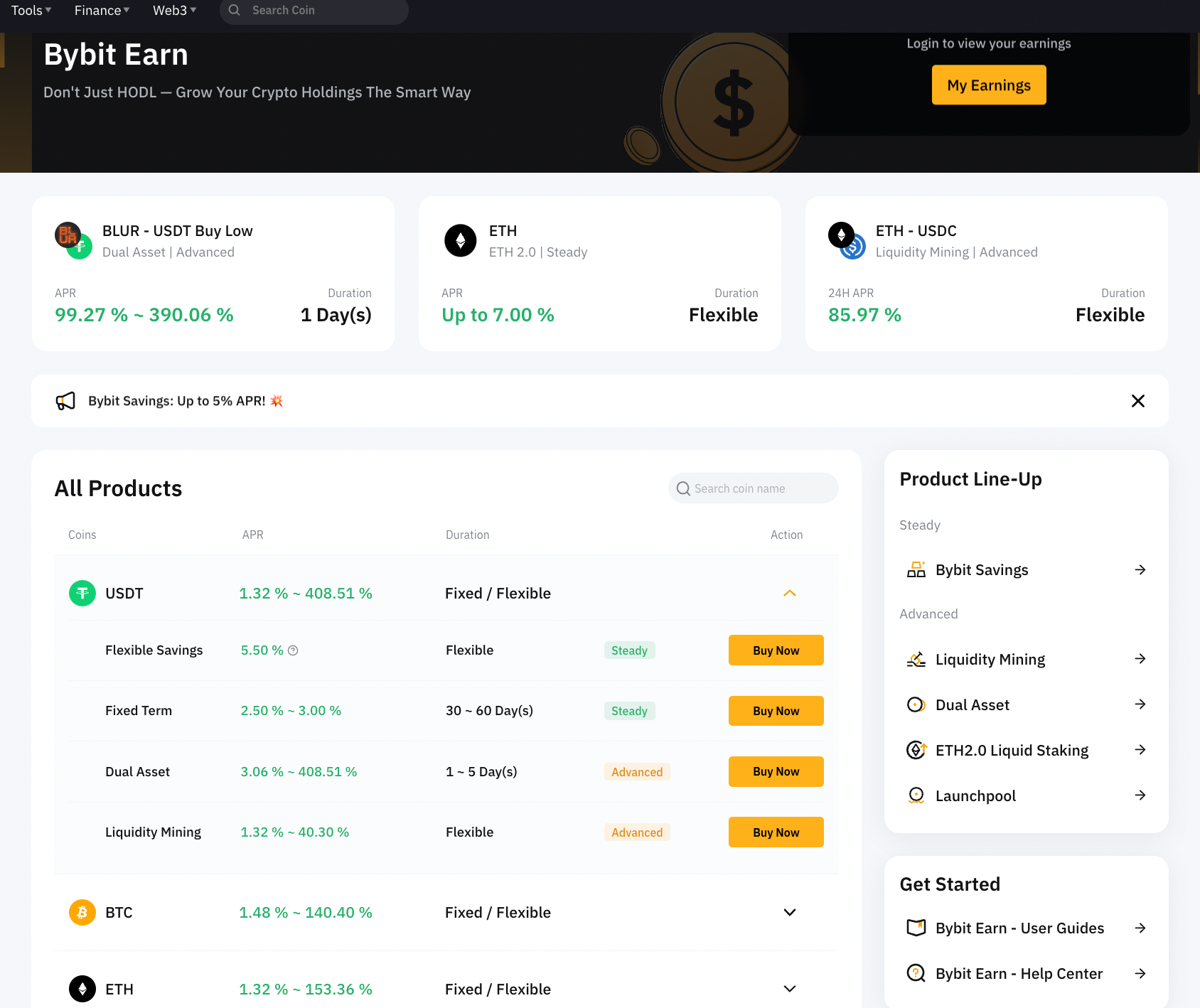

例如,Bybit 儲蓄產品套件允許您在低風險、有保障的提幣環境中質押各種以年化收益支付的熱門代幣。您可以在靈活投資期和定期投資期之間進行選擇。該平台目前爲一些穩定幣提供 ≥ 5% 的年化收益率,而穩定幣投資的年化收益率是業內最高的。

Bybit 儲蓄的一些當前優惠

瞭解詳情: 什麼是 Bybit 儲蓄?

除年化收益率和年化收益率之外的其他投資因素

在 DeFi 和中心化平台上研究加密貨幣投資機會時,對比年化收益率和年化收益率(並查看公告利率)只是決策的一個因素。其他需要考慮的因素包括:

費用和成本

加密貨幣投資機會通常伴隨着各種費用,包括交易、提幣、交割成本和礦工費用,這些費用由去中心化平台上的基礎區塊鏈收取。 在計算總最終收益時,請務必考慮這些額外費用。年化收益率或年化收益率較高但手續費結構不利的機會可能比您最初預期的更糟糕。

可變年化收益率與固定年化收益率

請務必瞭解廣告的年化收益率或年化收益率是可變的還是固定的。固定利率機會在投資期間採用公告利率,而可變利率可能會根據市場行情波動。

投資帶來的額外福利和獎勵

在某些情況下,除了賺取投資利息外,您還可以獲得流動性提供商 (LP) 代幣等附帶福利。這些代幣可在同一平台或其他平台上進行再投資,以獲得更多收益。

投資代幣的當前表現和未來展望

部分 DeFi 農場和資金池的年化收益率和年化收益率令人眼花繚亂。然而,這些機會往往基於高度波動且未來前景不穩定的代幣。這些代幣也可能具有較高的通脹率和/或波動性,這可能會導致未來的價值貶值。

雖然您的投資收益較高,但基於誘人的年化收益率或年化收益率,您選擇的代幣可能會在市場中貶值。例如,如果您使用的加密貨幣在投資當年的價格下跌了 400%,則 300% 的年化收益率或年化收益率將價值不大。

平台聲譽和規模

PancakeSwap 和 Uniswap 等規模更大、成熟度更高的平台經過時間考驗,通常流動性充足。即使您在較小的平台上發現了出色的年化收益率和年化收益率,也最好選擇此類供應商。在充滿騙局、地毯拉力和項目失敗的行業中,這一點對任何加密貨幣投資者來說都至關重要。

結語

加密貨幣行業提供大量投資和借貸機會,基於年化收益率和年化收益率。由於加密貨幣市場的性質,年化收益率和年化收益率通常比傳統金融行業可能遇到的收益率高出幾大幅度。這帶來了更多豐厚的回報機會,但也帶來了更多風險。

在根據上述利率進行投資或借貸時,請務必瞭解您是按年化收益還是按年化收益支付。如果後者適用,請密切關注適用於您的投資或借貸的複利週期。