巴菲特指數能有效衡量加密市場估值嗎?

巴菲特指標 (BI) 是長期投資者用來判斷當前股市價格是否被高估或低估的工具。這是一個相對簡單的計算方法,將股票市場總價值與國家的經濟產出進行比較。

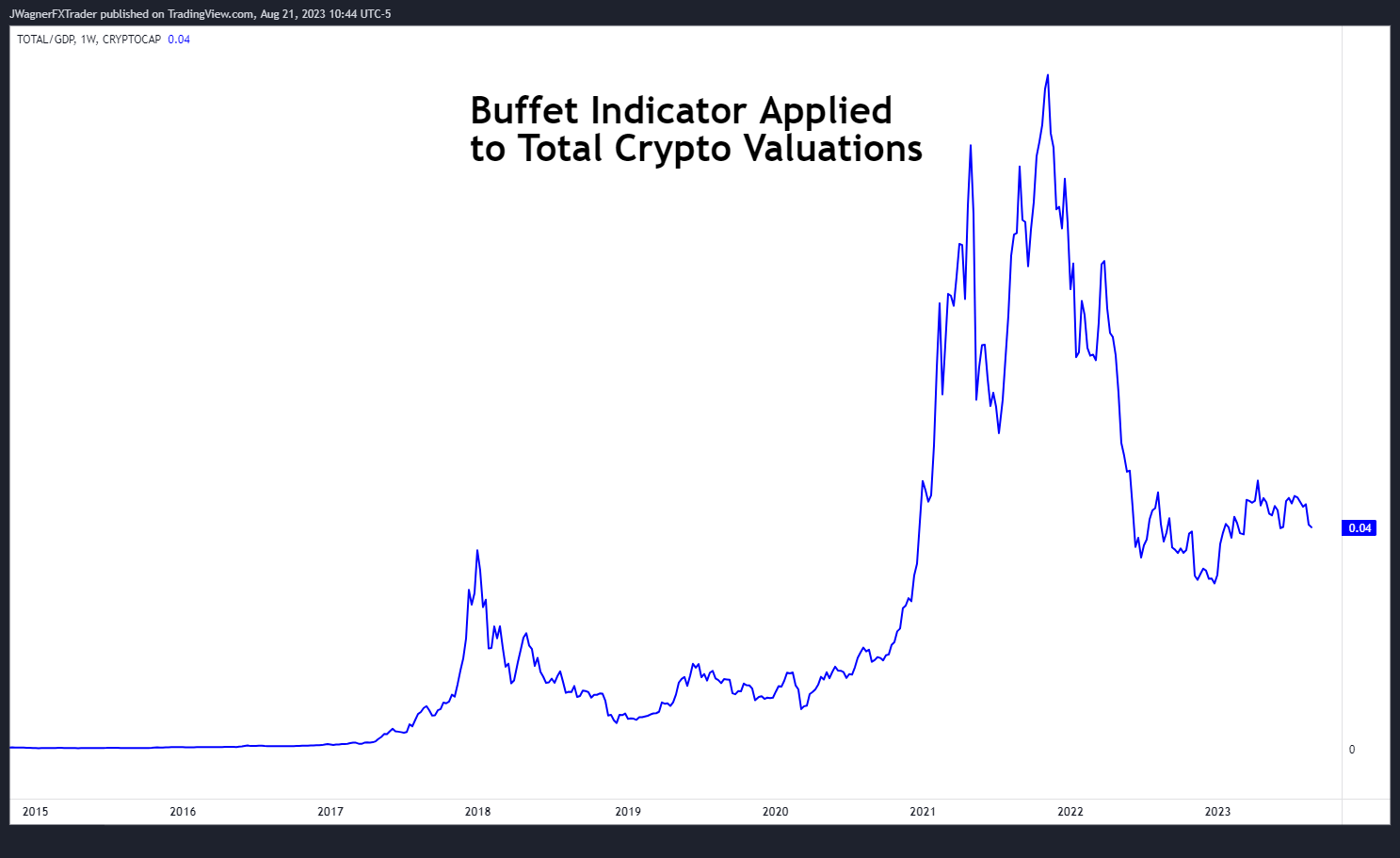

從理論上講,我們還可以使用巴菲特指標來瞭解加密貨幣市場的相對估值。然而,股市與加密貨幣市場之間存在巨大差異,因此與巴菲特指標的對比具有挑戰性。

主要收穫:

巴菲特指標透過計算總市值與國家經濟產出的比率,幫助長期投資者評估股市估值。

從理論上講,巴菲特指標可用於透過將加密貨幣的總市值與GDP進行比較來衡量加密貨幣市場估值。

巴菲特指標適用於加密貨幣,由於市場差異,例如缺乏大量歷史數據可供比較,因此存在侷限性。

什麼是巴菲特指標?

巴菲特指標(或市值與 GDP 的比率)是一種估值方法,用於確定在特定時間點,總股市是否相對便宜或價格昂貴。

該指標背後的想法是,公司股價的價值將隨着國家經濟產出的上漲和下跌而變化。巴菲特指標是一種長期模型,因爲股市可能長期遠離合理的估值。該指標以 Berkshire Hathaway 董事長兼 CEO Warren Buffett 的名字命名,後者以購買和持有投資數十年而聞名。

有傳言稱,沃倫·巴菲特稱市值與 GDP 之比是「任何特定時刻估值所處位置的最佳衡量指標」。我們不確定 Buffett 先生是否發表過這些評論。

然而,在過去的 15 年裏,一系列動態因素,包括抑制利率和負利率、應對疫情的前所未有的政府刺激以及利率的快速波動,導致股市估值波動。

市價 (CMV) 的 BI 計算

巴菲特指標是股市總估值與 GDP 的比率。例如,如果美國市場上所有資產的總價值達到 40 萬億美元,而美國生產的所有商品和服務的價值爲 20 萬億美元,那麼股市的價值是美國 GDP 的兩倍,這意味着巴菲特指標的價值將爲 200%。

如果經濟正在擴張,那麼標的企業的股價可能會上漲。如果出於某種原因,基礎業務並未增長,即使經濟規模越來越大,此時的股市也相對便宜。

在通貨緊縮時期,GDP 通常會大幅下跌。因此,市場估值往往會隨着 GDP 而下跌。在這種情況下,如果股票價格低廉,因此買入良好,則很難破譯。當巴菲特指標跌至歷史低點時,分析師可以確定整體市場是否便宜。

投資者對股價進行競標後,股市的價值往往會比 GDP 上漲得更快,而巴菲特指標會上漲,直到達到相對昂貴的估值。

市場總價值

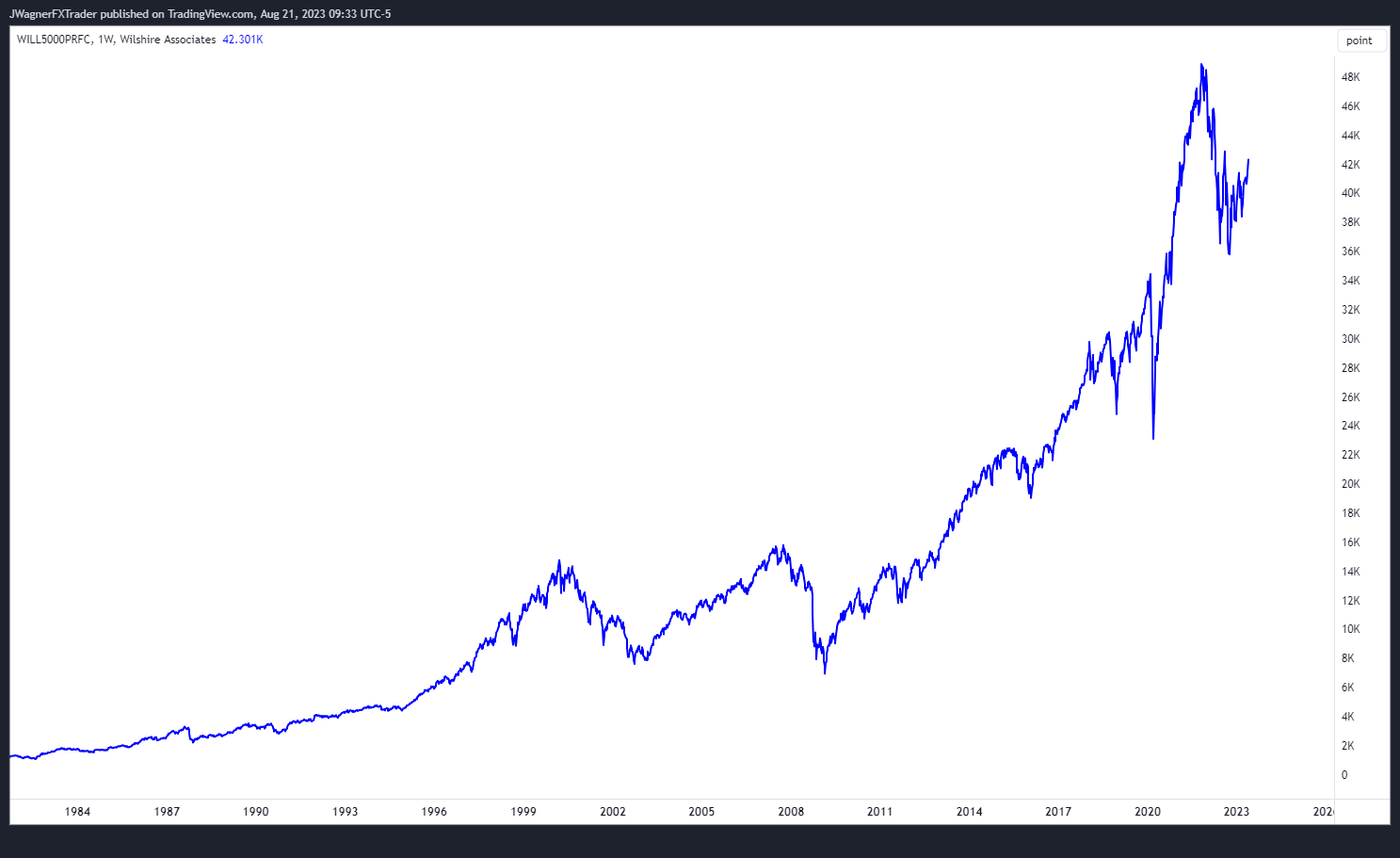

比率的分子爲總市值。Wilshire 5000 指數通常用於代表市場價值,爲整體經濟提供了良好的橫截面。

截至 2023 年 8 月,Wilshire 5000 指數的市值爲 42.3 萬億美元。

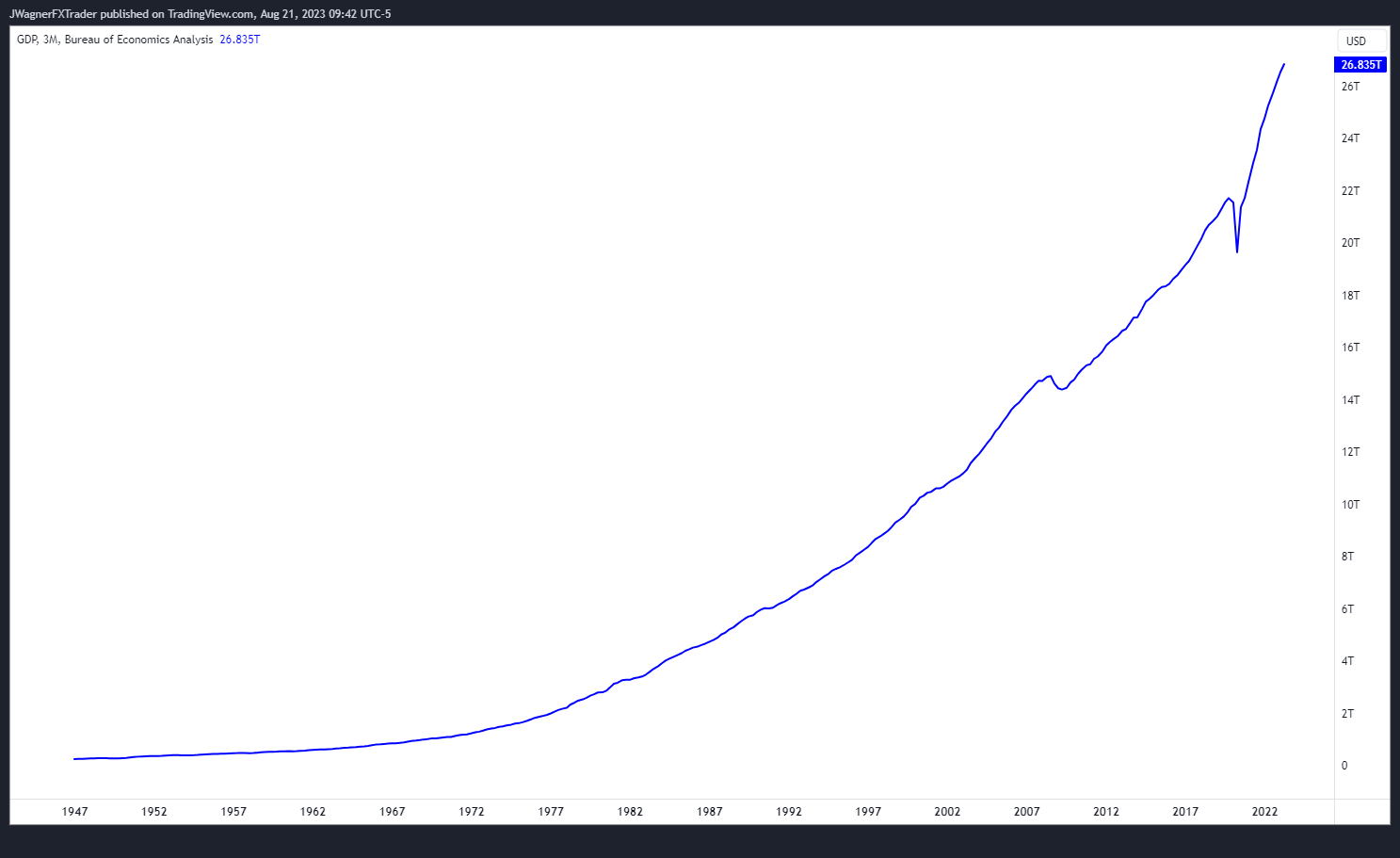

衡量 GDP

國內生產總值或 GDP 是一個用於描述經濟規模的經濟術語。GDP 的增長通常意味着該國的經濟活動健康且不斷增長。另一方面,GDP萎縮或停滯表明,該國正在掙扎,經濟不健康。

GDP 是一個無法預測的後向統計數據。僅僅因爲 GDP 處於一定水平,並不意味着經濟將增長或萎縮。GDP 計算過程中的數據非常複雜,可能需要幾個月時間才能準確顯示計算時經濟的活力。

股票市場與加密貨幣市場

巴菲特指標旨在成爲股市估值工具。在加密貨幣市場等新興市場中,它是否有用?

從理論上講,我們可以爲加密貨幣創建巴菲特指標。股票市場中使用的數據和統計數據類型也可用於加密貨幣。例如,計算的分母是 GDP。無論是在股票還是加密貨幣領域,這一概念都保持不變。

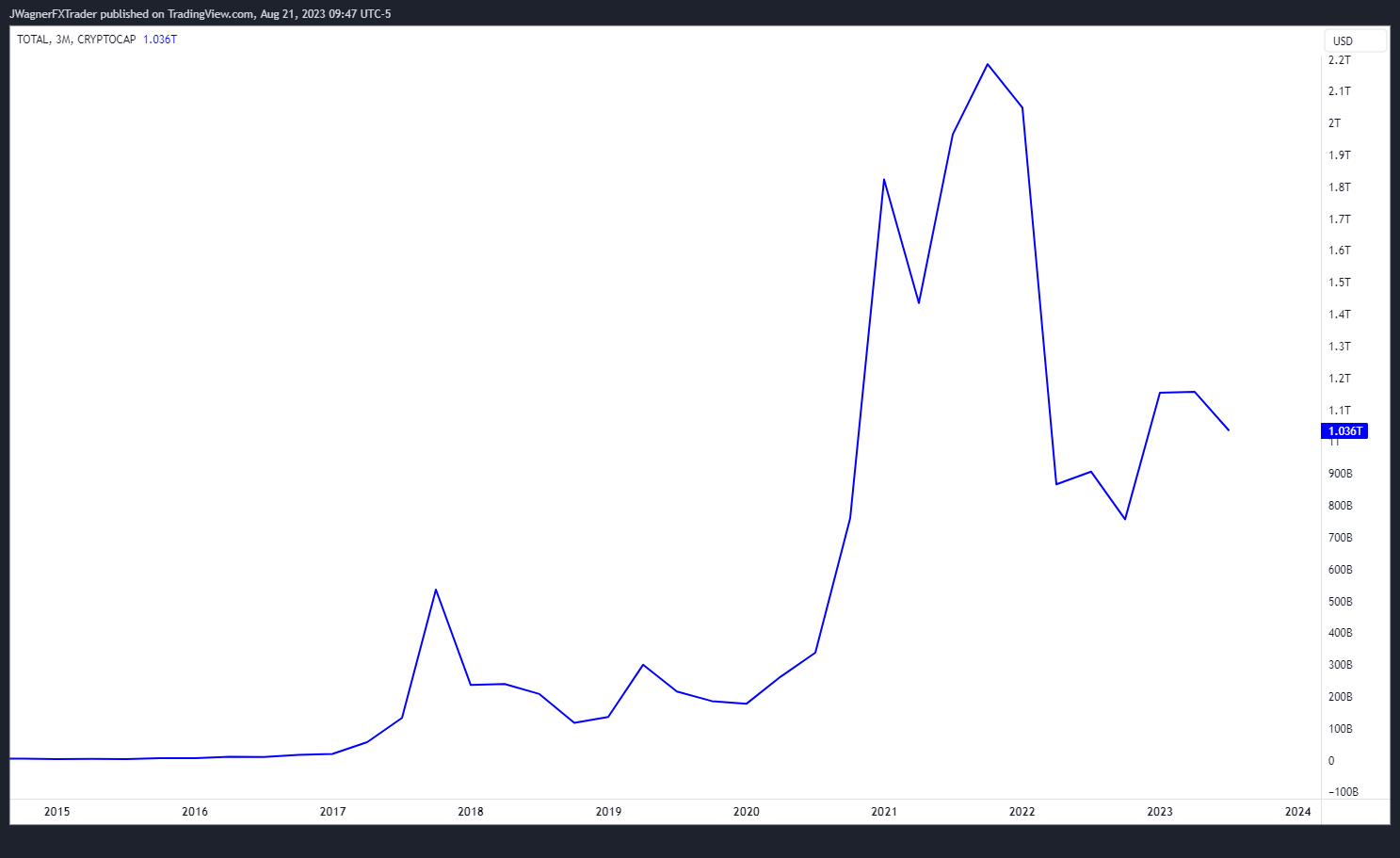

巴菲特指標的分子是美國股市的總規模或市值。我們還可以確定加密貨幣市場的市值。

上圖顯示了全球所有加密貨幣的總市值,目前接近 1 萬億美元。

因此,如果您想創建加密貨幣的巴菲特指標,只需拿出加密貨幣總市值並將其除以 GDP 即可。是的,加密貨幣中的巴菲特指標是可行的。

但實際可行嗎?

評估市場估值

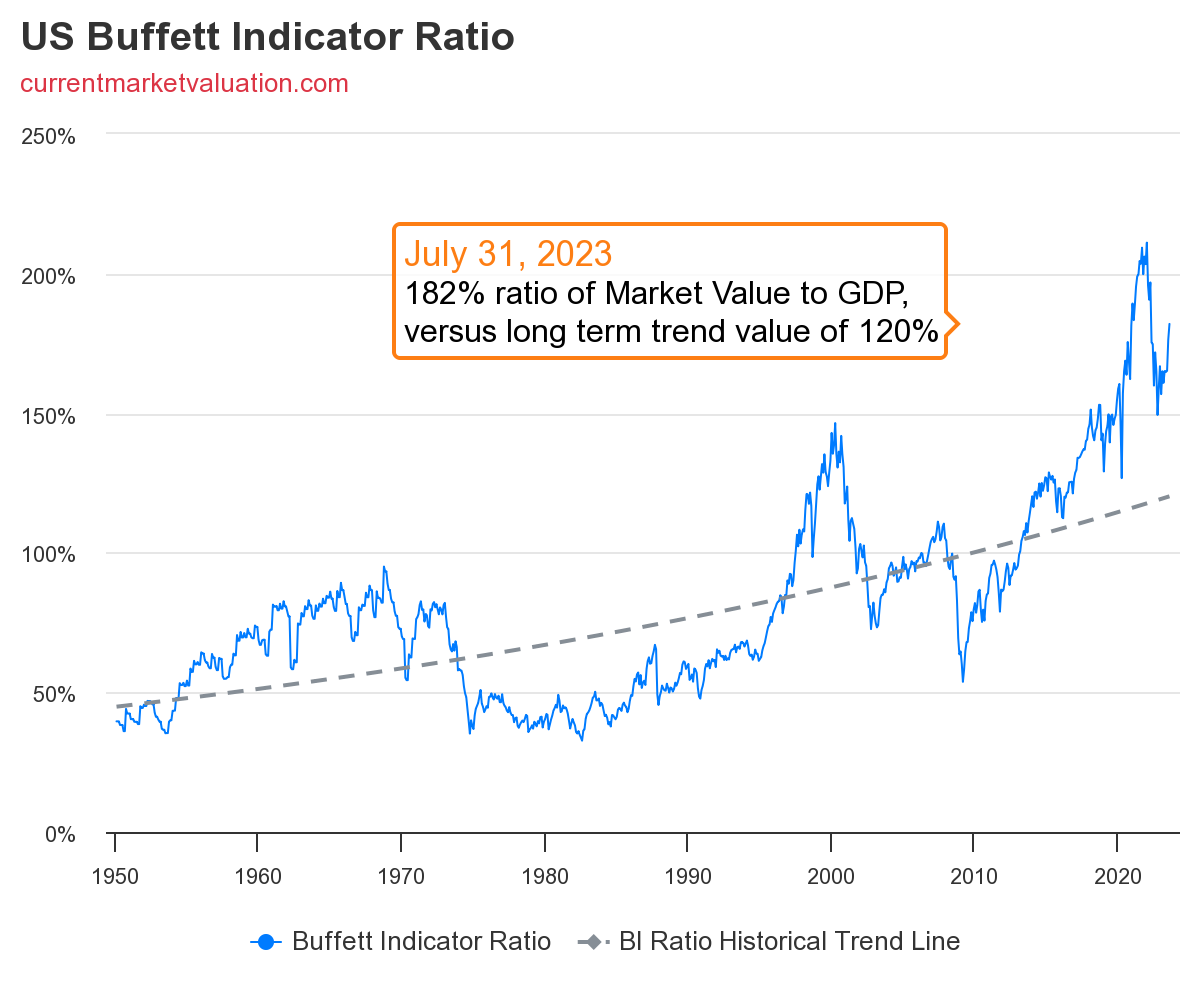

將股市估值與 GDP 相結合,創建巴菲特指標,得出如下結果:

GDP 的增長應該會促進市場總估值的增長,反之亦然。當數據以相同速度向同一方向移動時,您往往會看到巴菲特指標趨勢中的峯值和谷值。

直到 20 世紀 90 年代中期,巴菲特指標一直在 40% 至 100% 之間波動。然後,隨着互聯網泡沫開始升溫,巴菲特指標加速至 150%。2008年金融危機和信貸緊縮使該指標迴歸正常水平,接近50%。

此後,該指標已攀升至 200% 的高點和 150% 的近期低點。

真實案例示例

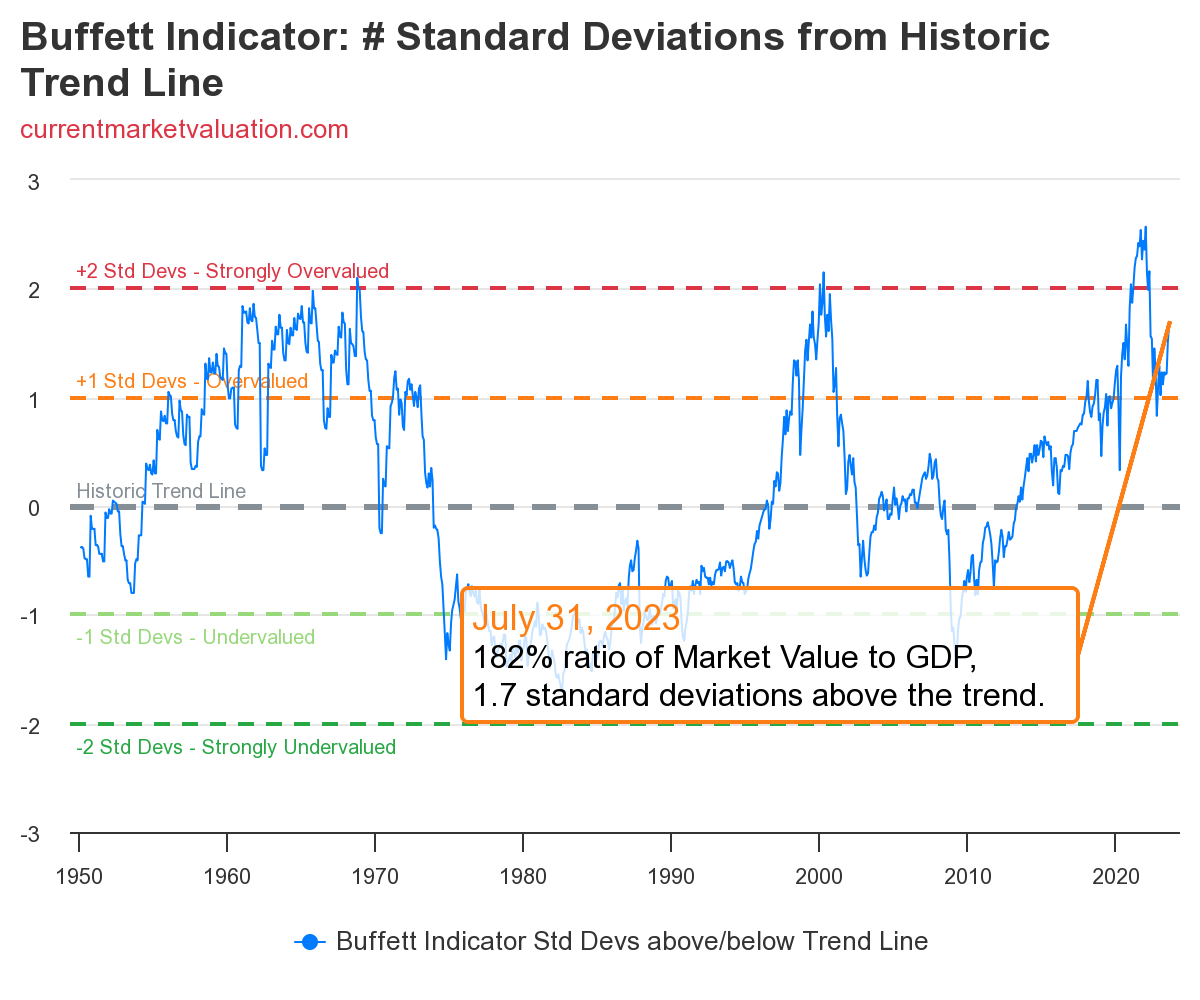

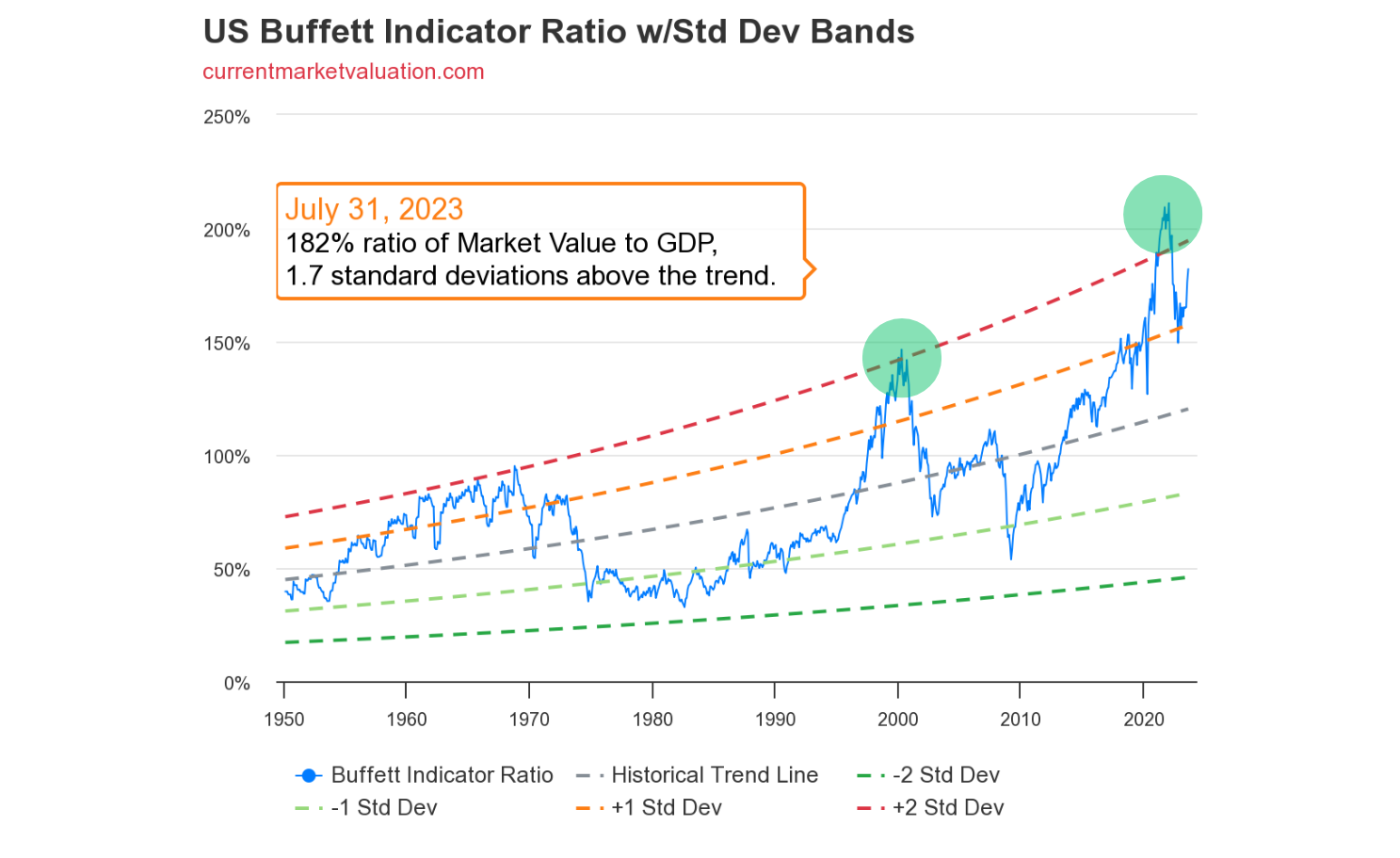

提高經濟效率和提高技術水平,自然會推動巴菲特指標上漲。因此,巴菲特指標中增加了指數趨勢線,以適應這些改進。

讓我們調整圖表,讓指數趨勢線成爲新的基礎。然後,任何高於趨勢線的值將顯示正偏差,任何低於趨勢線的值都將被視爲負偏差。

任何正偏差均高於趨勢,被視爲成本高昂,而負偏差被視爲成本低。

圖表中間附近的估值接近指數平均值,被視爲相當有價值。

20 世紀 70 年代中期至 80 年代,巴菲特指標達到極低水平,最近在 2008 年金融危機期間達到極低水平。在估值低廉的時期,市場價格被視爲廉價且物有所值。

另一方面,在 2000 年互聯網泡沫高峯期,估值極高。雖然估值在 2021 年達到頂峯,此後出現了下跌,但值得注意的是,巴菲特指標繼續超過 2000 年高位期間觀察到的水平。

當 BI 比率高或低時該怎麼辦

當市場達到極高水平,超過 +2 標準偏差時,未來收益將嚴重下降。另一方面,當該比率以接近 −2 標準偏差或更低的大幅折價交易時,購買市場意味着您將獲得巨大的價值,並有可能在未來獲得豐厚回報。

然而,市場可能會長期超買或超賣。因此,巴菲特指標並非短期市場時機工具。然而,它可以幫助您確定何時可以獲得長期價值,從而獲得更好的長期收益機會。

當指標高於趨勢的兩個標準差時,通常提示需要謹慎,因爲未來收益的可能性很低。以下是當市場處於極端高估狀態時,您可以採取的一些措施。

1. 規避任何過度風險

在加密貨幣領域,一些代幣的風險更高,投機性也更高。剛剛上線且歷史不悠久的全新加密貨幣比比特幣 (BTC) 和以太幣 (ETH) 等大市值加密貨幣的風險要高得多。

不妨考慮平倉其中一些加密貨幣,因爲當市場最終走低時,它們將是最難崩潰的加密貨幣。

2. 賣出一些加密貨幣來籌集資金

如果牛市走勢過長,整個投資組合中的加密貨幣部分可能會過於沉重。當巴菲特指標處於較高水平時,現在是平倉一些倉位並減少風險的好時機,以增加穩定幣的儲備。穩定幣加密貨幣可用於儲值儲蓄或將其劃轉爲法幣現金,以便將其存入其他避風港投資。

3. 尋找創收機會

巴菲特指標值較高,表明經濟衰退可能正在飆升。在下行趨勢中獲取更多價值的一種方法是投資於尋求收益的機會。這可能包括借出穩定幣或其他加密貨幣來賺取利息。這樣一來,當難以獲得正常收益時,如果經濟型資金偷偷,您的投資可以支付現金收益。

當巴菲特指標處於極低水平時,您需要撤銷上述一些建議。例如,如果新牛市即將開盤,小盤股的漲幅往往高於大盤股。這是因爲股票規模較小,任何鉅額投資都會更快地推動其價值上漲。

此外,當巴菲特指標接近極低點,新牛市即將開始時,希望賣出避險投資,並將這些資金投入到增長和新興市場機會中。

巴菲特指標是否準確?

沒有 100% 準確的單一指標、交易者或專家。用於評估市場的所有工具都只是:工具。瞭解市場行情的背景有助於您判斷該工具是否適合工作。

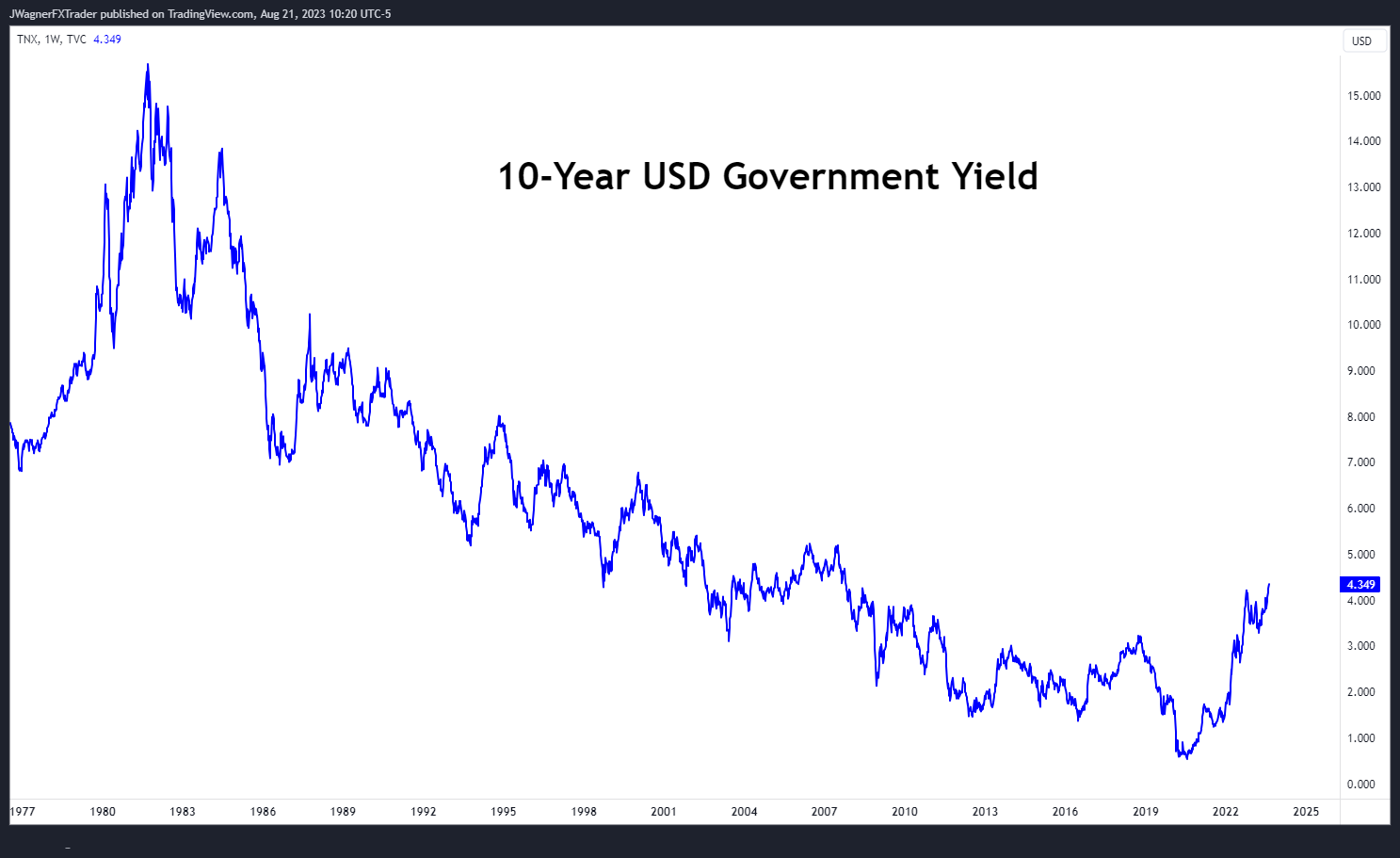

例如,採用利率。巴菲特指標的最新兩個高點分別是 2000 年和 2021 年。上述各個時期的利率環境大不相同。

2000 年,美國 10 年期國債收益率接近 6.5%。這意味着,股市投資者可以將資金存入安全、持久的債券,獲得 6.5% 的年化收益。然而,隨着投資者推測在股市中發現更高收益,風險更高,股市的總估值也在不斷攀升。

另一方面,在 2021 年,這一債券收益率約爲 1.5%。因此,當美國政府債券等避險投資的收益較低時,投資者傾向於迴避這些收益,選擇投資於股票市場,在那裏他們可以享受更高的風險調整收益。

因此,在這兩個高峯期,Buffet 指標表現良好。2000 年,當利率較高時,該指標標誌着高點,直到 2008/2009 年才標誌着下一個低點。2009 年,股市確實出現低點。另一方面,一些專家認爲,歷史上較低的聯邦資金利率和透過量化寬鬆進行的額外刺激主要歸咎於 2021 年巴菲特指標的歷史高位。

然而,在 2023 年,美聯儲大幅加息導致專家預測,隨着資金成本的上漲,股票估值將有所下降。如果股市進一步下跌,巴菲特指標將下跌,表明估值更有利。

巴菲特指標的侷限性

巴菲特指標是從長期角度衡量整體估值的一種相對簡單的方法。由於這種簡單性,它也有一些固有的侷限性。

首先,指標的價值在短期內不會發生太大變化。市場估值波動 10% 可能會使指標變化 10%,但最終,這並不是一個巨大的差異。該指標對短期趨勢沒有幫助,而不是在查看多年趨勢時發揮最佳作用。

其次,來自該指標的信號可能保持在超買或超賣的極端水平,比您預期的要長得多。僅僅因爲指標超買或超賣並不意味着市場需要向相反方向轉向。

最後,巴菲特指標適用於加密貨幣交易,但它仍然是加密貨幣市場的一種非傳統概念。加密貨幣市場湧現了大量投資和因素,推動其估值大幅上漲。

加密貨幣市場總估值在一年內上漲 50-100% 或下跌 50-75%,這並不罕見。此類變化會扭曲 Buffett 指標提供的比率。

此外,我們還沒有很多歷史加密貨幣數據可供評估。在股市中,我們擁有超過 50 年的數據,可用於對比歷史水平。然而,比特幣僅處於其成立的第二個十年,而大多數其他加密貨幣只有幾年的歷史。沒有足夠的歷史,無法利用市場總估值確定超買和超賣的水平。

加密貨幣市場估值的其他方式

由於加密貨幣市場相對較新,未來幾年可能會有新的投資資金。因此,將加密貨幣的規模與其他大型成熟市場進行比較是一種估值方式。

例如,比特幣通常被標記爲「數字黃金」資產。實物黃金市場的估值約爲 10-12 萬億美元。如果比特幣是真正的數字黃金,那麼它最終會有多大?

比特幣能否達到實物黃金資本總額的 25%?

比特幣目前的估值約爲5000億美元,不到實物黃金市場價值的5%。這表明比特幣的價值可能會有更大的增長空間。

此前,我們提到,利率快速上漲可能會降低股市價值。如果這確實反映了企業的負增長環境,那麼央行可能會降低利率以提振通脹。如果通脹再次上升,比特幣等加密貨幣可能會從這種環境中受益。

結語

巴菲特指標是瞭解股市相對估值的好方法,目前股市正標誌着超買。然而,當應用於加密貨幣市場時,巴菲特指標不太有用,因爲加密貨幣仍處於早期採用階段。

加密貨幣背後沒有足夠的歷史,無法確定它是超買還是超賣。將加密貨幣的市值與黃金等其他成熟市場的市值進行權衡,可以更好地反映其相對價值。

#Bybit #TheCryptoArk