詳解:什麼是 DeFi 的加密貨幣借貸?

加密貨幣借貸是去中心化金融 (DeFi) 的一項功能,投資者可在 DeFi 中借貸加密貨幣給借款人,以換取利息支付。如果您堅持使用加密貨幣,希望未來價格上漲,您也可能透過借貸從資產中獲得穩定的被動收益。在加密貨幣借貸平台的錢包中儲值加密貨幣時,您可以每週或每月獲得利息。

在借貸方面,加密貨幣借貸或加密貨幣借貸允許您借入法幣(使用加密貨幣作爲抵押品),這樣您就不必在緊急情況下賣出加密貨幣資產。

什麼是 DeFi?

去中心化金融是指區塊鏈驅動的金融應用程序、協議和平台,可用於管理資金。這些工具提供了許多與傳統金融機構在法幣交易中相同的機會。

與傳統金融系統不同,DeFi 應用程序無需任何中心化權限即可運行,獨立於銀行、政府發行的貨幣、匯款平台和其他傳統金融基礎設施。

DeFi 爲現有傳統金融體系提供了替代方案,並創造了新的解決方案。它連接點對點 (P2P) 網絡中的用戶。這樣一來,用戶就無需瞭解其他用戶,因爲底層智能合約可以保護每個交易對手的安全。

智能合約是去中心化金融的基礎,透明、開放和自我執行,無需監督。智能合約可以執行預先確定的任務,用戶可以使用簡單的界面進行訪問,就像常規應用程序一樣。由於以太坊是首個引入 DeFi 概念的平台,因此大多數應用程序都建立在以太坊區塊鏈上。

瞭解加密貨幣借貸

傳統借貸和加密貨幣借貸均以不同方式提供借貸。

加密貨幣借貸的一個主要特點是過度抵押。抵押品是質押貸款的保證金,如有違約,可進行清算。過度抵押意味着借款人必須提供最高兩倍的保證金金額。如果高度波動的加密貨幣價格暴跌,過度抵押將給貸方帶來安心。

一般來說,過度抵押可確保貸方擁有一定的安全保證金。更重要的是,與傳統銀行借貸不同,借貸者無需信用評分即可獲得加密貨幣借貸。這意味着,銀行不足者、信用評分較差或沒有信用記錄的用戶以及自僱人士更容易獲得加密貨幣借貸,他們認爲滿足更嚴格的傳統借貸要求具有挑戰性。

雖然傳統借貸需要幾天的處理時間才能清算,但加密貨幣借貸是即時的。

加密貨幣借貸運作方式

如果您迫切需要資金,但大部分資金投入到資產中,該怎麼辦? 賣出這些資產可能會產生資本收益稅,您還可能會錯過任何投資表現。這就是加密貨幣借貸的亮點所在。

去中心化借貸平台提供了無需中間商即可借貸加密貨幣的機會。DeFi 借貸協議使借貸方能夠從提供的數字資產中賺取利息,而借貸方則在借貸時支付利息。

假設您有 10 ETH,而需要現金的緊急情況會從藍色中消失。但您不想賣出任何 ETH,因爲您確信價格即將飆升。您可能還擔心,如果您現在強平任何以太幣,您將無法在 ETH 中回購。

加密貨幣借貸拯救活動即將到來。透過加密貨幣借貸平台,您可以使用以太幣作爲抵押品,並以 USDT 或任何其他穩定幣進行借貸。然而,由於加密貨幣的波動性,您必須超額抵押貸款。這意味着,您必須鎖定的 ETH 遠高於借貸價值。

借貸平台將在您以商定的利息償還借貸後釋放您的加密貨幣。如果 ETH 的價格確實有所升值,正如您預測的那樣,您仍將從中獲利。

只有當您未能償還借款或抵押品價值(與樂觀前景相反)低於借入價值時,您纔會面臨損失加密貨幣的風險。

參與典型加密貨幣借貸交易的各方

加密貨幣借貸涉及需要流動性但更傾向於投資資產的借貸者、想要被動收益的借貸者以及借貸平台。

借方使用比特幣 (BTC)、以太幣 (ETH) 或萊特幣 (LTC) 等加密貨幣資產作爲抵押品,向 Compound 或 Aave 等借貸平台進行法幣借貸。

貸方和借方同意包括特定利率在內的條款與條件後,借方將獲得加密貨幣貸款。與傳統銀行借貸一樣,借貸平台在借貸方全額付款後,也會向借貸方發放抵押品。

DeFi 加密貨幣借貸平台上的加密貨幣借貸讓借貸者和借貸者無需中間人即可直接互動。但是,Nexo 和 BlockFi 等集中金融 (CeFi) 平台也支持加密貨幣借貸。

與 DeFi 平台相比,CeFi 加密貨幣借貸平台有一箇中心化組織,由法人實體提供支持並管理借貸平台。

加密貨幣借貸與質押

加密貨幣質押和借貸讓您有機會從閒置資產中賺錢,但方式各不相同。

加密貨幣質押是「鎖定」加密貨幣資產的過程,在去中心化網絡中充當驗證者。驗證者保持網絡的安全性、完整性和連續性。該網絡鼓勵質押者(或驗證者)使用新代幣獎勵。

另一方面,加密貨幣借貸將支付利息,作爲允許提供商(或平台上的其他用戶)使用您的加密貨幣資產的獎勵。

質押時,平均回報率更低,安全性更高。加密貨幣借貸通常會帶來更高的收益,但市場波動,利率變化迅速。

DeFi 借貸有何不同?

與傳統銀行借貸和 CeFi 加密貨幣借貸不同,Defi 借貸並不依賴於中央機構來監督和執行借貸的條款與條件。相反,它依賴於智能合約。用戶可以在平台上質押加密貨幣資產,用於借貸。借方可透過 P2P(點對點)借貸直接從 DeFi 平台借貸,無需進行信用檢查。

DeFi 借貸的基本要求

輕鬆獲得 DeFi 加密貨幣借貸。只需登錄去中心化加密貨幣借貸平台,申請借貸,然後將加密貨幣抵押品發送至指定錢包。您無需提供個人信息。您無需擔心自己的信用評分或任何其他文件要求。最關鍵的因素是作爲抵押品提供的加密貨幣的價值,以及它能獲得多少貸款。

這樣,我們就能實現借貸價值 (LTV) 比率。

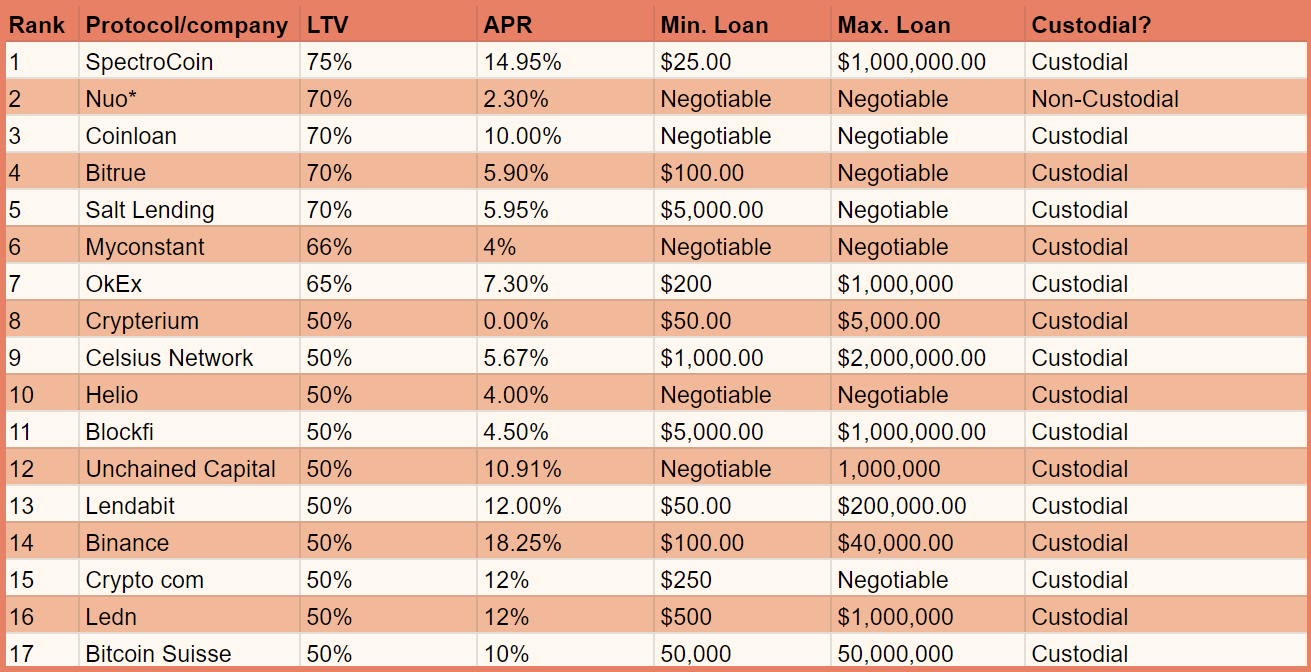

借貸價值比率是指:借貸價值與抵押品價值之間的比率。假設您正在借入 $400,LTV 爲 40%。在這種情況下,您需要投入價值 $1,000 的加密貨幣作爲 $400 貸款的抵押品,因爲 $400 是 $1,000 的 40%。與傳統金融相比,由於加密貨幣的波動性,加密貨幣借貸或加密貨幣借貸的 LTV 通常較低。例如,BlockFi 的 LTV 值最高只能達到 50%。對於投資者來說,這可能是一個通關,希望獲得更多貸款的用戶可以從低 LTV 中受益。這有助於最大限度地降低觸發追加保證金的風險。

圖片來源:BTCpressDeFi 借貸附帶借貸費率,即借貸成本。DeFi 借貸利率因借貸平台、金額以及借貸條款與條件而異。DeFi 借貸平台提供固定或浮動利率。

固定利率意味着您將在整個借貸期間支付固定(恆定)利率。相比之下,浮動利率會因市場而異,這意味着浮動利率可能會隨時上漲或下跌。借貸時,固定利率通常高於浮動利率。儘管浮動利率可能更低,但也可能隨時出現。這意味着您無法知道它們何時會上漲,或漲幅會有多高。

加密貨幣借貸從何而來?

受比特幣(和其他加密貨幣)價格大幅上漲的激勵,許多投資者希望持有倉位並從預期的長期市場價格上漲中獲利。然而,這種稱爲 HODLing 的買入持有策略帶來了挑戰。當大部分資產與加密貨幣綁定,但您需要實物現金時,您會怎麼做?

幸運的是,加密貨幣借貸解決了這一問題,因爲您可以持有加密貨幣資產,仍然使用法幣。加密貨幣投資者可以借入其持有的資金或借入其加密貨幣以換取利息。投資者還可以讓自己的資產爲自己創造被動收益。

借幣有什麼好處?

作爲貸方,您的加密貨幣資產不僅僅位於錢包中,還能爲您創造被動收益。這就是您借幣的原因。

利率

加密貨幣借貸無需賣出任何資產,即可帶來收益。一些交易所目前提供高達 25% 的年化收益率 (APY) 來借入您的加密貨幣。

聽起來不錯,對吧? 與美國收益最佳的儲蓄賬戶相比,該賬戶的平均支付率高達 0.55%。

穩定性

雖然您可以借貸任何想要的加密貨幣,但借貸穩定幣可以讓您增加資產,而無需承擔與加密貨幣相關的各種風險。穩定幣是一種加密貨幣,旨在與現實世界貨幣的價值相匹配。例如,USDT 與美元掛鉤。

穩定幣的穩定性也意味着您知道借入加密貨幣將獲得多少收益。

加密貨幣借貸帶來的風險

雖然加密貨幣借貸具有顯著優勢,讓您的資產爲您服務,但並非完全沒有風險。

波動風險

加密貨幣通常會出現大幅價格波動。作爲借款人,您的抵押品存在波動風險,因爲平台可能會因市值下跌而平倉您的部分抵押品。如果您沒有透過添加更多抵押品來回覆保證金追加通知,平台將立即平倉您的加密貨幣,以將貸款的 LTV 比率恢復到商定的水平。

技術風險

DeFi 加密貨幣借貸平台使用智能合約來管理您的加密貨幣借貸交易。與 CeFi 平台不同,沒有人參與運營。這意味着,如果智能合約失敗,加密貨幣丟失,您無需依賴任何人。智能合約及其控制的功能也可能遭到黑客攻擊或遭受安全漏洞。

監管風險

加密貨幣是一種新的資產類別,指導它們的法規尚不清楚。立法者可決定引入有關合法性或稅收的新法律,這可能會也可能不會讓您獲益。

您可以向所在司法管轄區的稅務顧問尋求指導,以最大限度地降低風險。

同樣,DeFi 提供商在其平台背後沒有任何法律實體,他們無需許可即可運營。從法律角度來看,這是一個獨特的問題,因爲在出現問題時,沒有人可以起訴。這也意味着投資者不知道法規將來會如何影響他們。

交易對手風險

CeFi 加密貨幣借貸平台使用儲蓄者和借貸者提供的加密貨幣來賺錢。他們向對沖基金、加密貨幣交易所和其他機構投資者等交易對手借入加密貨幣。這會產生交易對手風險,因爲這些交易對手可能無法返還資產,導致您的提供商資不抵債。

這些平台上的投資者並不知道提供商在進行這些交易時會面臨哪些風險。此外,與傳統銀行儲蓄產品不同,美國聯邦存款保險公司 (FDIC) 等監管機構無法保護您的加密貨幣投資。

DeFi 平台僅直接借給其平台上的借方。不向第三方借貸。這消除了交易對手的風險,因爲抵押是智能合約中內置的。

我應該借幣嗎?

借貸加密貨幣讓您能夠保持長期投資表現,同時被動賺取額外資金。借貸抵押過度,即使借貸者違約,您仍可以獲得加密貨幣作爲補償。

加密貨幣借貸平台提供高利率,在某些情況下每週支付一次。法幣和穩定幣的年化收益率最高,高達 12.7%。其他主要加密貨幣,如 BTC 和 ETH,通常高達 6%。這遠高於傳統銀行利率。

頂級 DeFi 借貸平台

在去中心化借貸平台中,Aave、Compound 和 MakerDao 仍然是該平台中 TVL 最高的平台之一。

圖片來源:DeFi Pulse — 2021 年 7 月 9 日。

圖片來源:DeFi Pulse — 2021 年 7 月 9 日。AAVE

總 TVL:104.5 億美元(2021 年 7 月 9 日)

機會:多種借貸選擇和快速借貸。

允許借方準備抵押品來支持協議。同時,他們的貢獻以 aTokens 表示。另一方面,快速借貸提供固定利率。

複合金融

總 TVL:69.7 億美元(2021 年 7 月 9 日)

機會:LTV 率更高,強平門檻更低

Compound 支持協議,讓貸方能夠賺取利息。用戶提供的數字資產數量以 cToken 表示。代幣通常可用於追蹤基金的借貸作爲抵押品和賺取的利息。有趣的是,複方僅平倉質押不足的貸款的 50%,處罰按固定費率進行。

MakerDao

總 TVL:67.6 億美元(2021 年 7 月 9 日)

機會:支持 DAI 穩定幣

Maker 借貸支持自己借貸加密貨幣。Maker Vault 面向任何人開放,可鎖定您的數字資產作爲抵押品,並根據預先確定的合約償還貸款,從而鑄造 DAI。Maker 提供最高 75% 的 LTV 利率。

結語

去中心化金融或 DeFi 是新興區塊鏈技術最具顛覆性的用途之一。DeFi 使用自執行智能合約,將傳統機構替換爲用戶可以直接借貸和借貸的平台,從而在此過程中賺取手續費和利息。雖然 DeFi 提供了新的賺幣機會,但它還透過提供更高的信任度、透明度和效率來改善現有金融體系。 不過,在借貸加密貨幣之前,請務必自行研究。