如何在 Bybit 開啓加密貨幣交割合約交易

加密貨幣期貨使交易者能夠對沖市場風險,利用槓桿擴大倉位規模,並在不持有標的資產的情況下執行不同的策略。在 Bybit 等直觀易用的交易平台,您可以訪問各種具有頂級流動性的合約。

在本文中,我們將介紹加密貨幣合約交易,向您展示加密貨幣合約的運作方式,並討論 Bybit 上提供的不同合約。此外,我們還將提供一份全面的分步指南,向您介紹如何在 Bybit 開啓加密貨幣合約交易之旅。

主要收穫:

加密貨幣合約是一種衍生品,讓您能夠在到期時以預先商定的價格買賣標的數字資產。

加密貨幣期貨交易的主要組成部分包括代幣、標的資產、合約規模和維持保證金。

透過在 Bybit 交易加密貨幣期貨,您可以利用高達 50 倍槓桿提升潛在收益,充分利用頂級流動性和成本效益費用,並在直觀易用的平台進行交易,專爲初學者和資深交易者量身定製。

什麼是加密貨幣合約合約?

加密貨幣期貨是指衍生品交易合約,代表未來日期以設定價格買賣標的加密貨幣的權利。在期貨交易中,買方有義務在到期日購買標的資產。

衍生品交易合約源自傳統金融 (TradFi) 行業。也就是說,加密貨幣期貨與傳統合約之間存在一些關鍵區別。

一方面,傳統期貨受到嚴格監管,只有在相應證券交易所開放時才能進行交易。此外,它們還代表股票、外匯和大宗商品等一般市場資產。相比之下,加密貨幣期貨跟蹤可隨時交易的數字資產價格,其監管因司法管轄區而異。

加密貨幣期貨使交易者無需實際持有加密貨幣,即可獲得加密貨幣敞口。然而,這些合約的主要優勢在於它們能夠利用槓桿擴大倉位規模。這樣一來,您就能以更少的資金進行交易,並增加潛在收益。

Bybit 加密貨幣合約類型

根據標的資產,您可以在 Bybit 上交易三種類型的加密貨幣合約:

類型 | BTC 交割 | ETH 合約 | SOL 合約 |

符號 | 例如,BTC-29NOV24 日 | 例如,ETH-29NOV24 日 | 例如 SOL-29NOV24 日 |

標的資產 | BTC | ETH | SOL |

報價 | USDC | USDC | USDC |

結算時間 | USDC | USDC | USDC |

交易量 | 0.5 USDC | 0.05 USDC | 0.01 USDC |

最小訂單量 | 0.001 BTC | 0.01 ETH | 0.01 SOL |

支持槓桿 | 高達 50 倍 | 高達 50 倍 | 高達 50 倍 |

結算間隔 | 每 8 小時 - UTC 12AM:00(午夜)、8AM:00 和4PM:00 | 每 8 小時 - UTC 12AM:00(午夜)、8AM:00 和4PM:00 | 每 8 小時 - UTC 12AM:00(午夜)、8AM:00 和4PM:00 |

交付時間 | 交割日8AM:00 (UTC) | 交割日8AM:00 (UTC) | 交割日8AM:00 (UTC) |

交割價格 | 交割前 30 分鐘的指數價格平均值 | 交割前 30 分鐘的指數價格平均值 | 交割前 30 分鐘的指數價格平均值 |

手續費 | 0 | 0 | 0 |

交易時間 | 每週 7 天,每天 24 小時 | 每週 7 天,每天 24 小時 | 每週 7 天,每天 24 小時 |

合約變更 | 每週、每兩週、每三週、每月、每兩個月、每季度、每兩個季度 | 每週、每兩週、每三週、每月、每兩個月、每季度、每兩個季度 | 每週、每兩週、每三週、每月、每兩個月、每季度、每兩個季度 |

符合條件的賬戶 | 統一交易賬戶 | 統一交易賬戶 | 統一交易賬戶 |

符合條件的 API 版本 | 打開 API V5 | 打開 API V5 | 打開 API V5 |

除了標準加密貨幣期貨外,您還可以在 Bybit 上交易反向合約。反向合約可在標的資產價格下跌時產生收益,無需做空。例如 BTCUSD1227 和 ETHUSD1227。

您還可以在 Bybit 交易永續加密貨幣期貨。與標準合約不同,永續合約沒有到期日,這意味着您可以持有它們幾乎無限期。這些衍生品交易合約使用資金費率作爲追蹤現貨價格的機制。在 Bybit,您可以訪問 BTCUSDT、ETHUSDT 和 SOL-PERP 等多種加密貨幣永續。

加密貨幣合約如何運作?

交易加密貨幣合約即表示您同意在到期日買賣標的資產。這樣您就可以提前設置價格。您可以透過統一交易賬戶在 Bybit 上管理加密貨幣期貨。

當您在 Bybit 上買入合約時,當未來價格(追蹤標的資產價格)上漲時,您就會產生交易收益。另一方面,做空加密貨幣期貨可讓您在合約價格下跌時獲利。

例如,假設您在 BTC-27DEC24 中持有多頭倉位,倉位大小爲 1 BTC。BTC-27DEC24 在此,您同意在 2024 年 12 月 27 日以 72,000 USDC 的價格購買 1 BTC。(後者爲截至 2024 年 11 月 4 日撰寫本文時的當前比特幣價格。) 假設 BTC 的價格在到期日前上漲至 100,000 USDC。在這種情況下,您將獲得 28,000 USDC,減去交易費。但是,如果比特幣價格在 12 月 27 日跌至 50,000 USDC,您將損失 22,000 USDC。

加密貨幣期貨有多個重要組成部分,例如合約符號、到期日、標的資產、合約規模和維持保證金。

合約代幣

每對合約都有一個符號,例如 BTC-27DEC24。在 Bybit 上,該符號有四個標準合約組成部分:

識別資產的根源 (BTC)

日碼 (27)

月碼 (DEC)

年份代碼 (24)

結合日期、月份和年份代碼(例如 27DEC24 日),即可得出合約到期日。

到期日

到期日(例如 BTC-27DEC24 合約的到期日爲 2024 年 12 月 27 日)是指您的加密貨幣合約結算日期。這也是交易合約的最後一天。

到期時,您的加密貨幣合約將以現金結算,或透過標的資產(例如 BTC)的實物交割結算。在 Bybit,BTC-27DEC24 衍生品合約以 USDC 結算,於 2024 年 12 月 27 日 8AM00 UTC 交割。合約的交割價格由到期前最後 30 分鐘的平均指數價格決定。Bybit 不收取加密貨幣合約交易者的交割費。

標的資產和合約規模

標的資產是指您使用加密貨幣合約買賣的加密貨幣。除了標的資產外,瞭解合約在到期日結算的代幣也很重要。在 BTC-27DEC24 合約中,具體如下:

標的資產:BTC

結算時間:USDC

每個加密貨幣合約對都有一個合約規模(單個合約交付的標的資產金額)。Bybit 的合約金額等於標的加密貨幣的 1 個單位(例如,BTC-27DEC24 爲 1 BTC)。

合約倉位維持保證金

維持保證金是指維持倉位或賬戶的最低保證金金額。如果您的倉位保證金低於該水平,則會進行強平,以防止您陷入負資產。 因此,維持保證金是考慮您是否使用槓桿擴大加密貨幣期貨潛在收益的關鍵組成部分。

在 Bybit,加密貨幣合約的維持保證金水平基於不同的風險等級。每個等級都有自己的風險限額(以 USDC 爲單位的最大倉位規模)和最大槓桿。更高的風險限額包括更高的等級和維持保證金率,以及更低的槓桿率。

例如,對於 BTC-27DEC24 合約,維持保證金率設置如下:

等級 1:1.5%,風險限額爲 375,000 USDC

20 級:11%,275 萬 USDC 風險限額

如何在 Bybit 開啓加密貨幣交割合約交易

作爲用戶友好且直觀的交易平台,Bybit 提供了一個 合約交易平台,是初學者和經驗豐富的交易者的理想選擇。

下面是一個分步指南,可幫助您在 Bybit 開啓加密貨幣合約交易之旅。

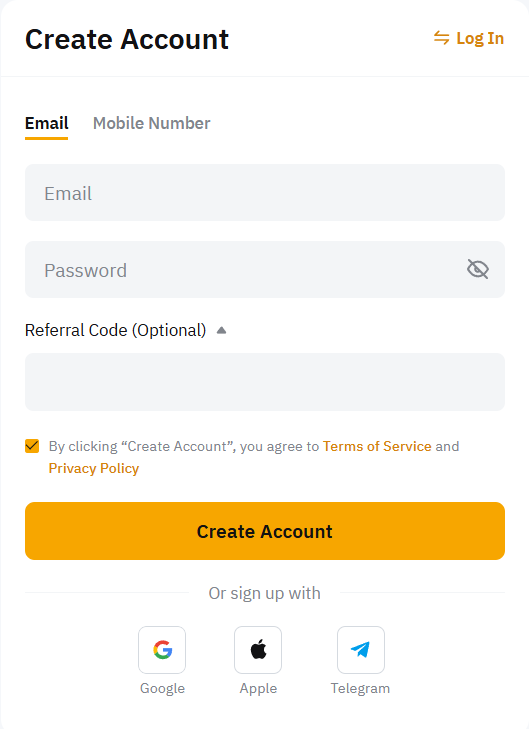

第 1 步:開立統一交易賬戶

使用統一交易賬戶,您無需從一個工具賬戶切換至另一個工具賬戶,即可定製交易體驗、風險管理和賬戶理財。最重要的是,UTA 在 Bybit 上交易加密貨幣合約是強制性的。

要開立 UTA,您需要在 Bybit 開立賬戶。如果您沒有,請使用此鏈接進行註冊(並用於身份認證)。對於新註冊,Bybit 將自動爲用戶提供 UTA。

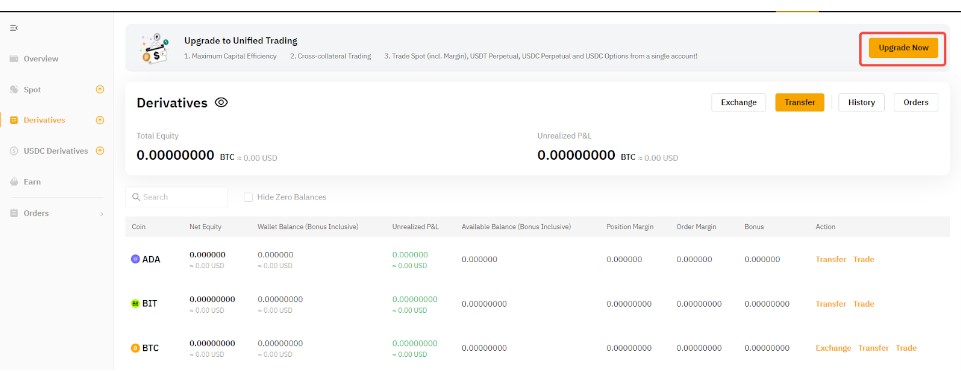

如果您有標準賬戶,您可以點擊賬戶旁交易小工具的交易頁面中的升級,將其升級爲統一交易賬戶。

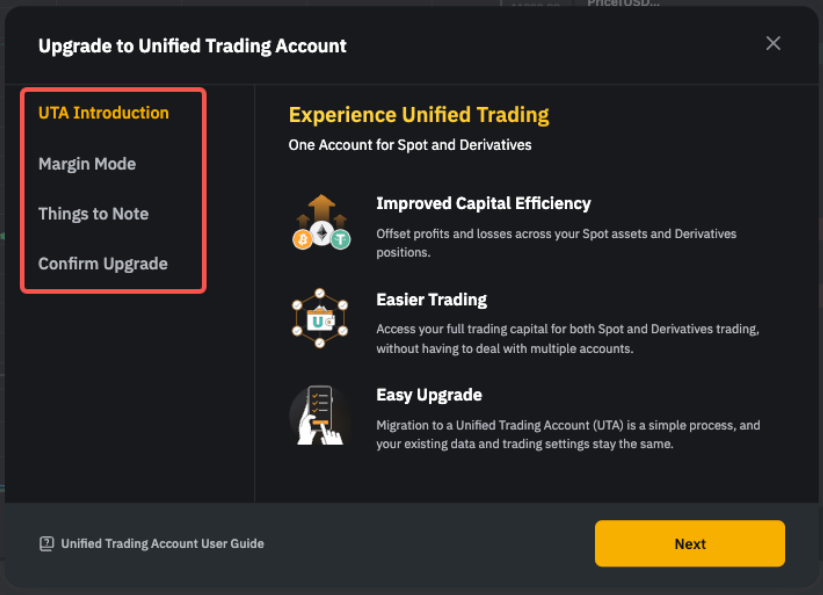

或者,您也可以前往資產頁面,點擊現貨或衍生品菜單中的立即升級。

接下來,閱讀彈出窗口中顯示的詳情,確認 Bybit 的 UTA 交易規則和服務條款,然後點擊確認升級。統一交易賬戶準備就緒後,您可以開始交易加密貨幣合約。

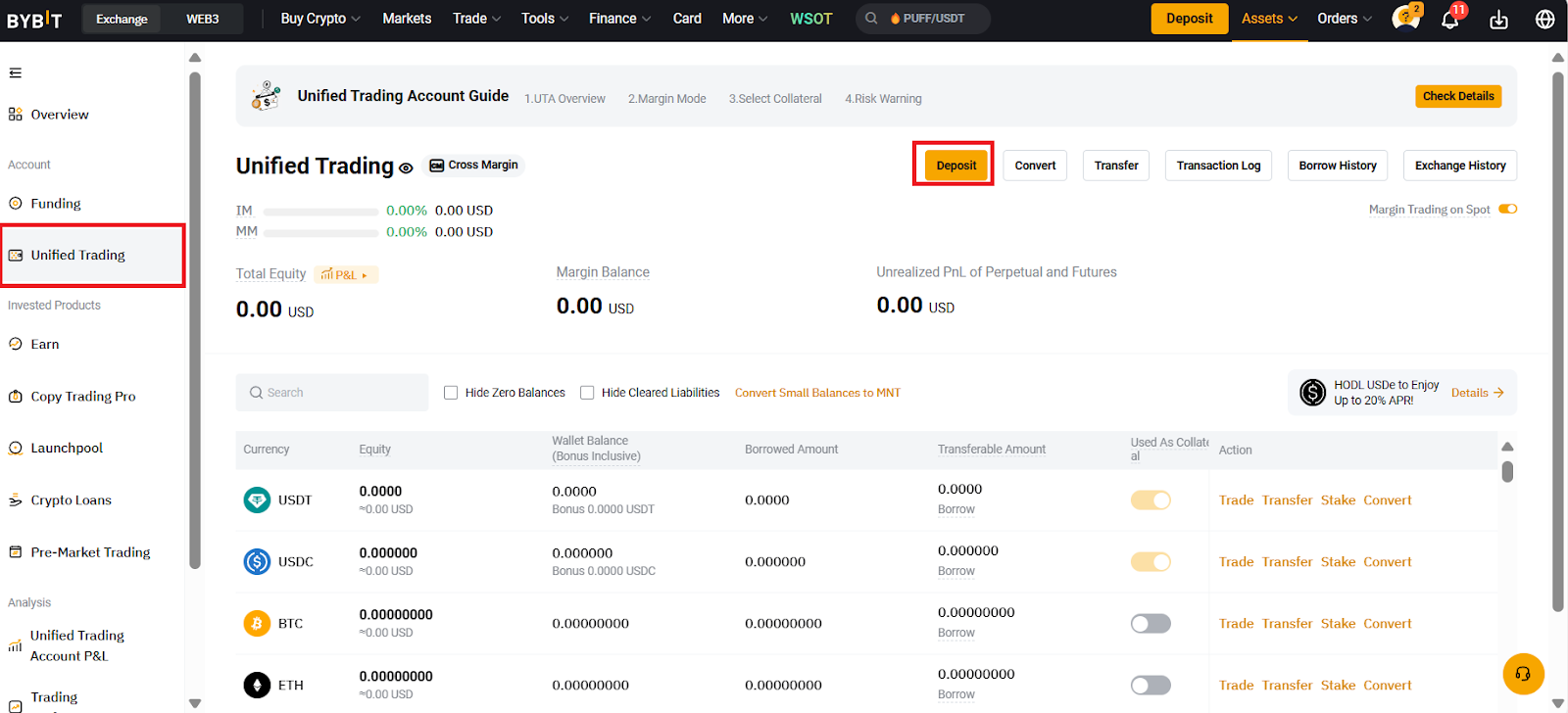

第 2 步:爲統一交易賬戶提供資金

前往資產頁面,選擇統一交易,然後點擊儲值。

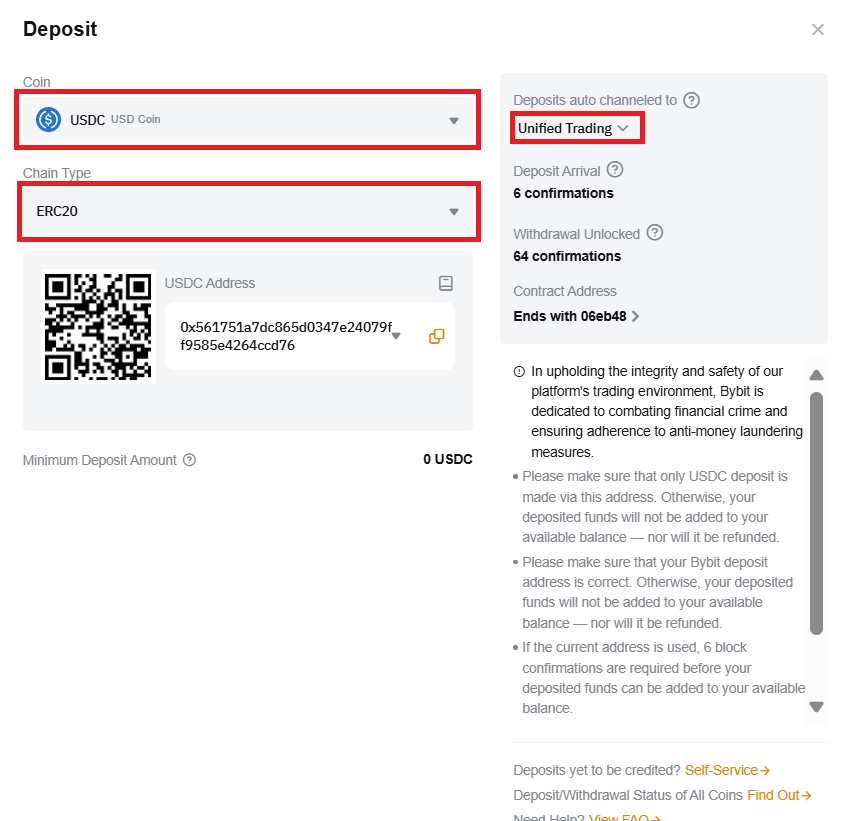

在彈出窗口中,選擇所需的加密貨幣和區塊鏈。爲避免任何損失,請務必確保所選網絡與其所在的鏈相對應。例如,如果您要從以太坊將 USDC 轉入 Bybit 賬戶,請選擇 ERC-20。

將統一交易設置爲自動向 UTA 進行渠道儲值,然後從錢包向頁面上顯示的地址發起交易。

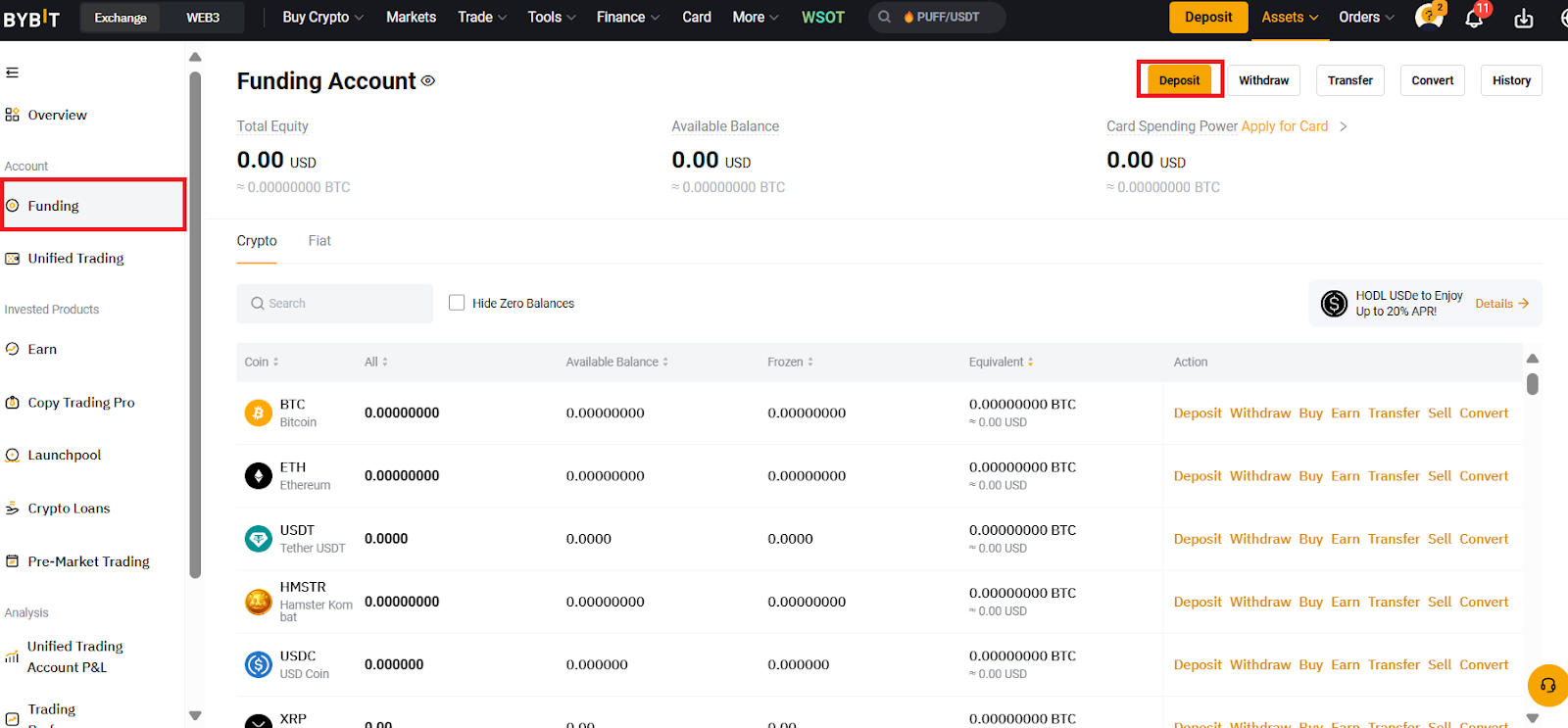

除了加密貨幣,您還可以透過資金菜單儲值法幣。

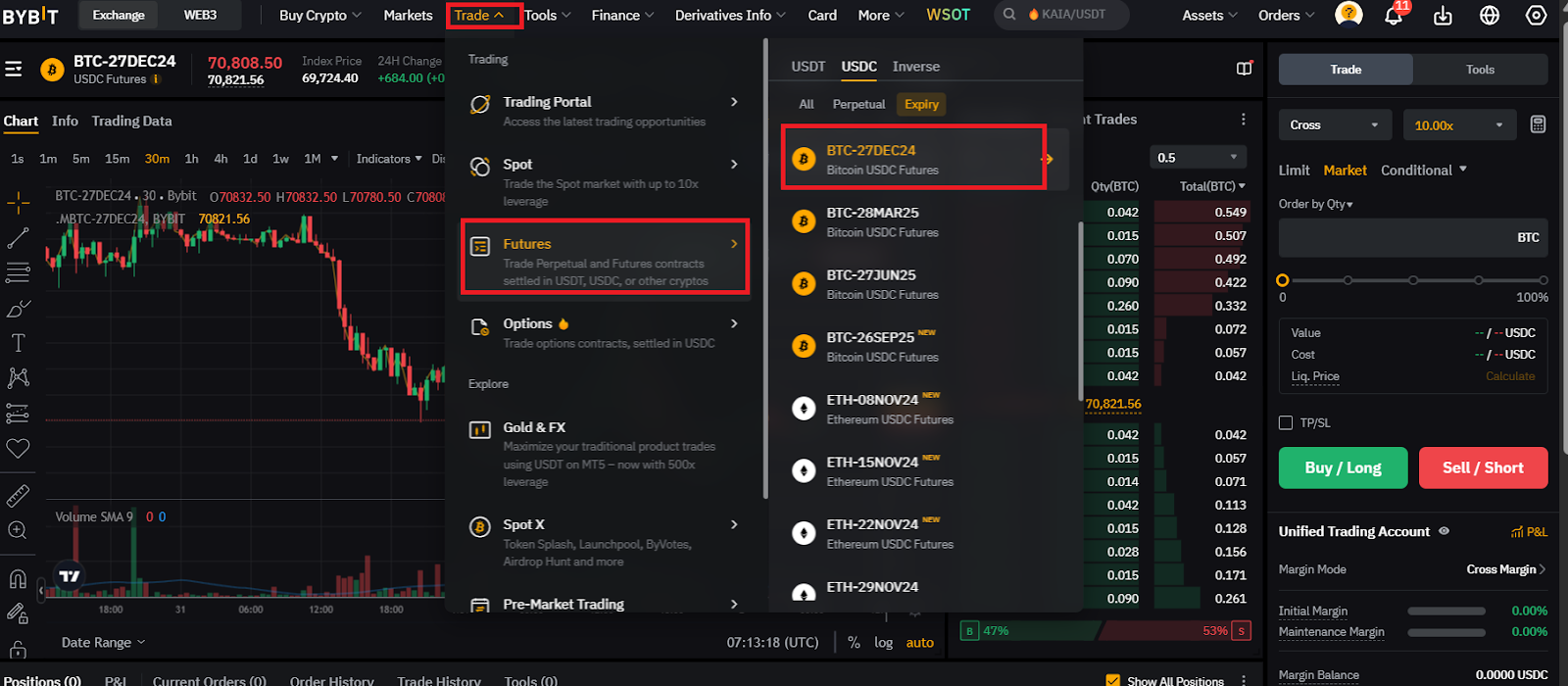

第 3 步:開啓加密貨幣合約倉位

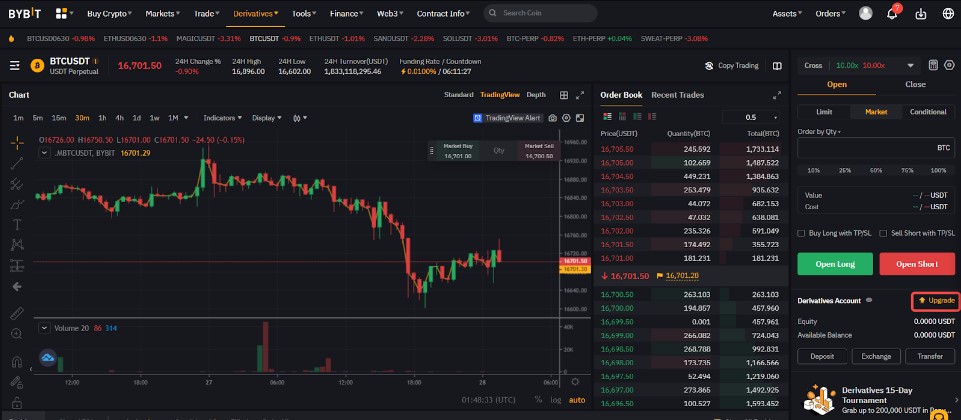

爲 UTA 提供資金後,下一步是在 Bybit 開設加密貨幣期貨倉位。爲此,請點擊「交易」,選擇「合約」,然後點擊您首選合約的符號。在本指南中,我們選擇了 BTC-27DEC24 日。

透過基本面和/或技術分析對加密貨幣期貨市場進行分析,確定切入點後,請使用右側的交易小工具打開倉位。

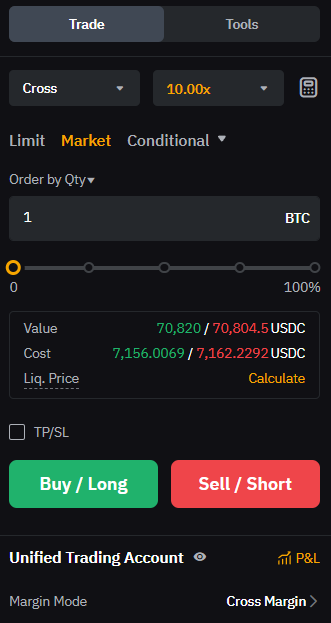

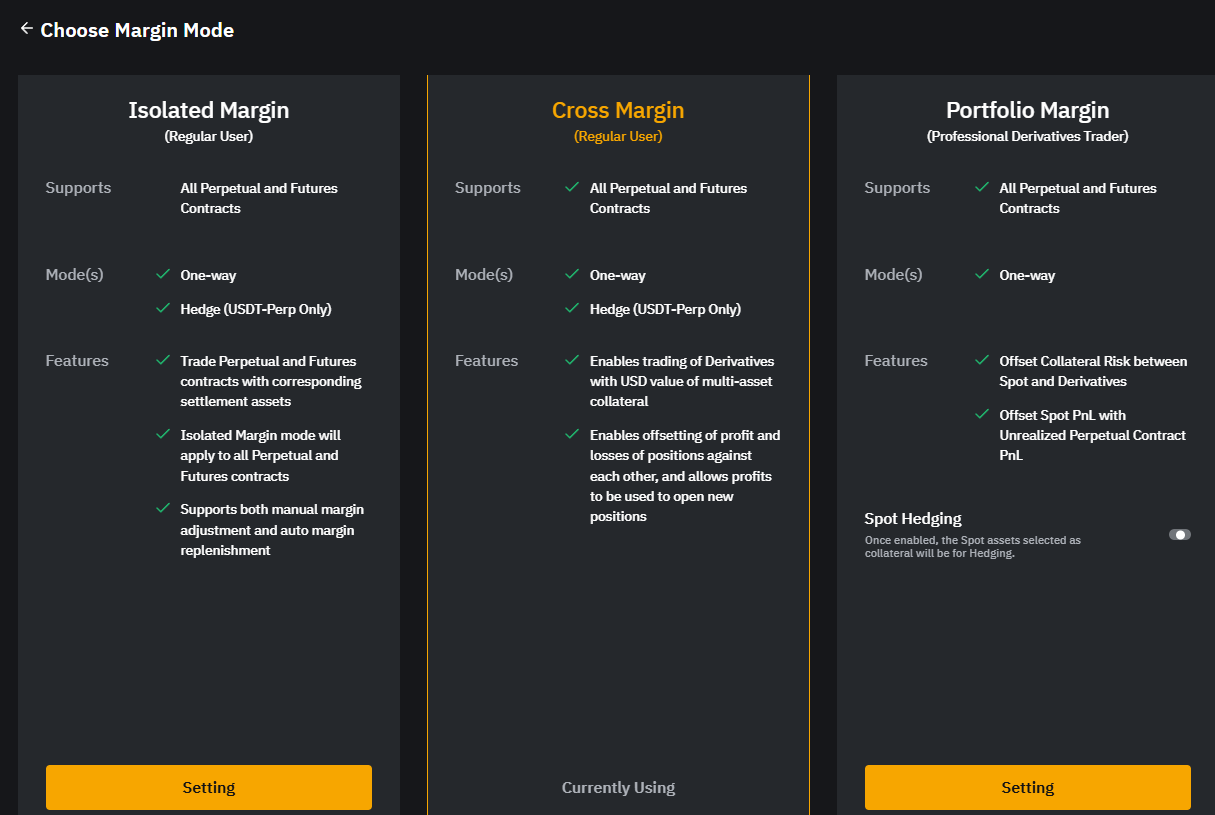

首先,選擇所需的保證金模式:獨立保證金、全倉保證金或組合保證金(點擊此處瞭解詳情)。

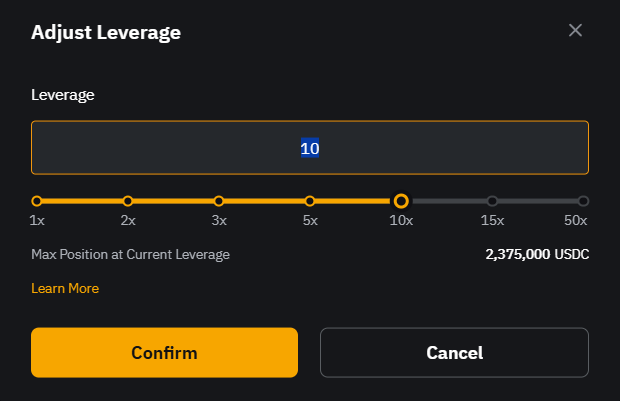

接下來,調整倉位槓桿。請記住,槓桿率越高,交易風險越大,潛在收益越高。準備好後,請點擊確認。

選擇是限價單、市價單還是條件單(點擊此處詳細瞭解這些訂單類型),然後設置所需的訂單金額。

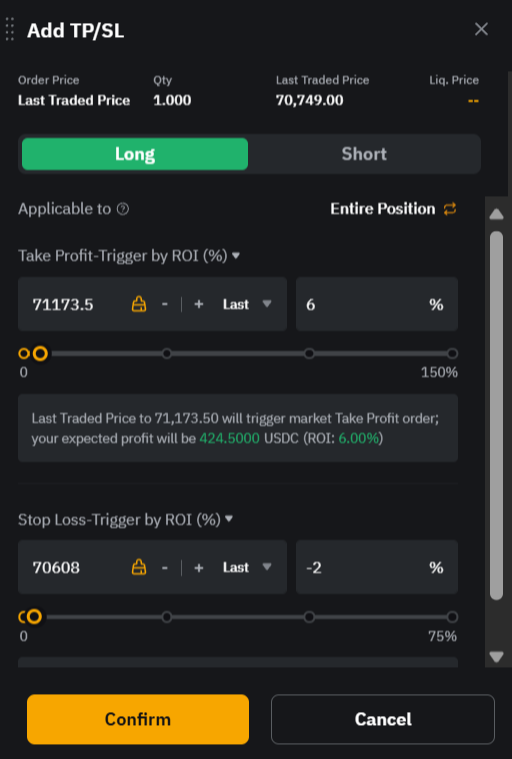

勾選止損單和/或收益單旁邊的方框,即可爲交易設置止損單和/或盈利單,幫助有效管理風險。點擊確認繼續。

最後,查看訂單後,點擊買入/做多打開多頭倉位,或點擊賣出/做空打開空頭合約倉位。Bybit 強大的匹配引擎將自動執行訂單。市價單按當前市價執行,限價單按設定訂單價格執行,條件單按設定訂單執行,觸發價格。

加密貨幣合約交易策略

爲了最大限度地提高收益,最大限度地降低加密貨幣期貨市場的風險,您需要遵循合理的交易策略。嚴格遵守預定義的規則和條件,幫助您做出明智的數據支持決策,並將情緒對交易的影響降至最低。下面,我們收集了加密貨幣期貨市場的一些最佳交易策略(您可以在本文中找到更多期貨策略):

對沖:以與現有交易相反的方向開立合約倉位,將潛在虧損風險降至最低。

日間交易:使用當日合約交易,從短期加密貨幣價格走勢中獲利。

擴容:透過短期合約交易策略,在價格小幅波動時獲得收益。

波動交易:開放加密貨幣期貨倉位,充分利用中短期價格走勢。

倉位交易:長期數字資產價格波動帶來的收益。

有效的加密貨幣合約交易策略融合了多種工具和實踐來管理風險。示例包括止損和盈利訂單、多元化投資組合、對沖,以及永不冒損失更多資金的風險。

在 Bybit 交易加密貨幣合約的優勢

在 Bybit 上交易加密貨幣期貨,交易者可享受以下多重福利:

無手續費

經濟高效的手續費

獲得頂級流動性

使用 Bybit 統一交易賬戶,槓桿率高達 50 倍

組合保證金,增強資金管理和槓桿機會

能夠對沖市場風險

加密貨幣合約交易的風險

加密貨幣期貨是風險較大的金融產品。交易者面臨的一些潛在風險如下:

槓桿增加了強平和財務損失的風險

市場波動性高

監管不確定性

不適合不具備相關知識或經驗的交易者有效管理風險

結語

加密貨幣合約交易讓您能夠放大潛在收益,並對沖市場波動和其他風險。

然而,加密貨幣期貨是高風險的金融產品,交易者必須瞭解潛在風險。例如,波動性較高,可能導致快速和重大虧損;槓桿風險,可能會放大虧損或導致追加保證金;當保證金低於維持保證金水平時,存在強平風險;以及較小加密貨幣資產的流動性風險。

Bybit 用戶友好且直觀的交易平台,讓您能夠充分利用頂級流動性和經濟高效的手續費,實現收益最大化。此外,您還可以使用多種工具進行高效風險管理。

準備好開始了嗎? 立即註冊,在 Bybit 交易加密貨幣期貨!

#LearnWithBybit