聰明錢說:從衍生品數據中觀察市場情緒

衍生品交易一直是整個加密貨幣經濟的重要組成部分,也是加密貨幣最重要的價格發現場所,尤其是 BTC、ETH 和 SOL 等藍籌股。 專業交易者和機構一直在使用期貨和期權作爲其投資組合的一部分來對沖倉位,改進其策略的執行,並有可能提高其投資組合的盈利能力。

加密貨幣衍生品市場中的大多數參與者都是專業交易者(或一些人稱之爲智能貨幣),他們往往處於加密貨幣交易的前沿。透過不斷檢查相關數據來觀察衍生品市場,可以爲這些專業交易者提供寶貴的洞察。

在本文中,我們將提供衍生品交易數據的實用概述,並解釋日常交易者如何從這些數據中提取可操作的信息。透過討論這些數據如何幫助我們進行更明智的交易,我們的目標是爲交易者提供有效駕馭市場所需的工具。

掌握未結利息

未平倉利息 (OI) 是加密貨幣衍生品交易中最常見的指標之一。是指市場參與者在任何特定時間持有的未結(未結)合約數量,無論是永續、期貨還是期權。

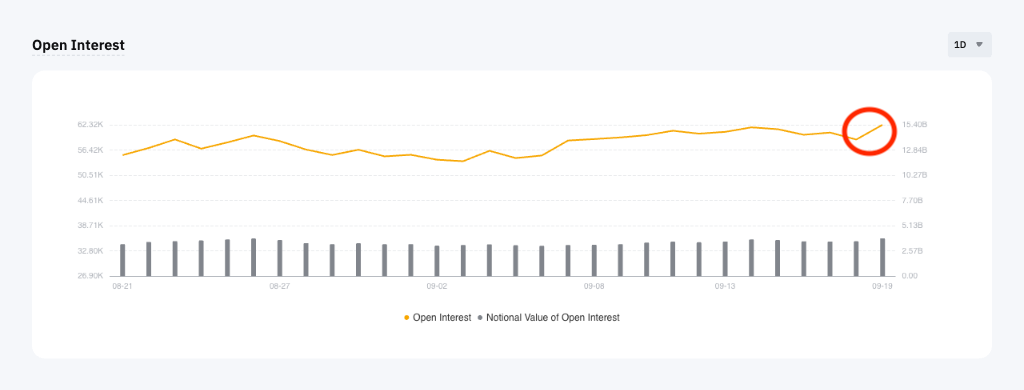

圖 1:BTCUSDT Bybit 永續未結利息

來源:Bybit

OI至關重要,因爲它本質上跟蹤活躍市場參與者的數量,並且在一定程度上能夠反映這些專業交易者在特定時間進行交易的意願水平。

例如,圖 1 顯示了 Bybit 上的 BTCUSDT 永續 OI 總額。2024 年 9 月 19 日,當美聯儲降息 50 bps 時,OI 明顯飆升。OI飆升可能意味着在確認下調後,交易者更願意押注BTC價格。

對普通交易者來說,瞭解市場活躍度至關重要。如果市場處於活躍狀態,可能會給資產價格帶來更強勁的勢頭。相比之下,OI 持續下降的低活躍市場可能意味着交易者處於觀望模式。

長/短比例趨勢分析

多頭/空頭比率是另一個衍生品交易指標,我們可以從中提取重要信息。從本質上講,您可以一睹專業交易者的超賣情緒。顧名思義,多頭/空頭比率以特定時間段內所有持倉者的百分比表示淨多頭和淨空頭倉位。

圖 2:Bybit 的 BTCUSDT 永續每日多頭/空頭比率。

來源:Bybit

查看多頭/空頭比率的變化,還可以讓普通交易者更有信心發現趨勢。例如,2024 年 9 月初,BTC 價格出現明顯波動,從 8 月下旬的約 64,000 美元到 9 月上旬的近 52,000 美元。

圖 2 顯示了 Bybit 上 BTCUSDT 的每日多頭/空頭比率。在拋售期間,多空賬戶比例連續三天上漲,並於 2024 年 9 月 7 日達到 2.9,這是近一個月來的最高水平。

圖 3:BTCUSDT 每日圖表

來源:Bybit

有趣的是,如圖 3 所示,BTC 的價格在突出顯示的時間段內下跌,而多頭賬戶數量則累計。這種分歧可能意味着衍生品交易者一直在爲潛在的趨勢逆轉做好準備,從而開闢了更多多頭倉位。

讓我們看看最近的 BTCUSDT 永續多頭/空頭比率。圖 4 顯示美聯儲降息後第二天,該比率從 2024 年 9 月 19 日的 1.71 降至 9 月 20 日的 1.25。儘管在減產交割後,市場似乎反應積極,但多頭/空頭比率表明,空頭賬戶實際上有所增加。

這種漲幅可以解釋爲交易者採取相對保守的立場,選擇不增加多頭頭寸,並隨着 BTC 價格上漲而對沖額外的空頭頭寸。爲了得出明確的結論,請在接下來的幾天內查看讀數。

圖 4:Bybit 的 BTCUSDT 永續每日多頭/空頭比率

來源:Bybit

值得注意的是,多頭/空頭比率也可以根據交易者資料進行分類,例如前 100 名最大的持倉者。也可以在不同時間範圍內查看,例如 1 小時或 30 分鐘。每個參數可能提供不同的信息。我們強烈建議用戶參考不同類別的多個數據點,以便更全面地瞭解情況。

訪問 Bybit Learn,詳細瞭解永續合約交易。我們還建議閱讀以下內容:

查看期權交易數據

期權一直是專業人士最喜歡的交易產品之一,尤其是機構交易者。期權的靈活性和可組合性使交易者能夠使用複雜的倉位設置和策略。查看期權交易數據可能會讓我們瞭解這些專業參與者如何進行交易。

透過到期日和行權價格瞭解 OI

與永續合約一樣,期權的未平倉利息是指特定時間段內已平倉合約的數量。 與永續合約相比,期權合約的參數也更多,僅未平倉利息可根據期權類型、到期日、行權價格等進行篩選。下面我們來瞭解一下以下示例。

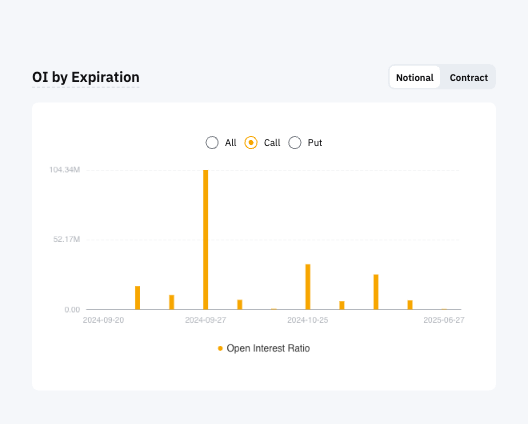

圖 5a:到期前 BTC 看漲期權 OI。

來源:Bybit

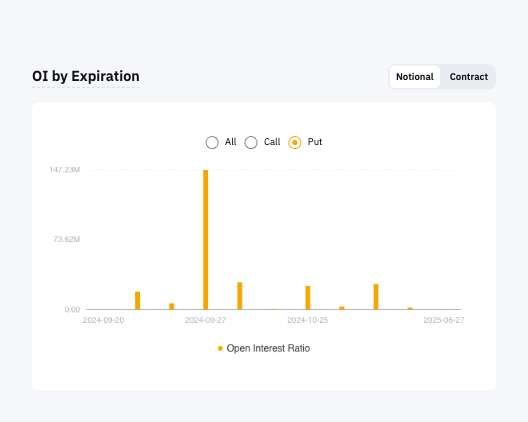

圖 5b:BTC 在到期前投入期權 OI。

來源:Bybit

圖 5a 和 5b(上圖)顯示了截至到期日的 BTC 看漲期權和看跌期權的 OI。2024 年 9 月,大部分看漲期權和看跌期權的 OI 都在合約中,2024 年 9 月 27 日到期。交易者似乎一直在押注 BTC 將在月底前走向何方。

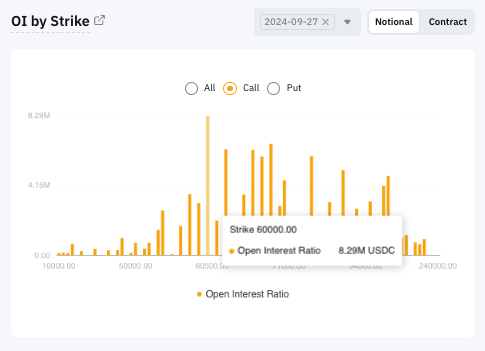

現在,我們來看一下 2024 年 9 月 27 日到期的 OI 行權價格。圖 6a 表明,BTC 看漲期權的大部分 OI 爲 $60,000,而圖 6b 則表明 $40,000 看跌期權的 OI 最高。

這爲我們提供了一個價格區間作爲參考,這可能意味着在月底(9 月 27 日)之前押注 BTC 價格的期權交易者似乎相信 BTC 將有機會達到 $60,000 或以上。

此外,交易者一直在使用相對價外 (OTM) 和更便宜的看跌期權來保護其多頭倉位。這可以解釋爲什麼 $40,000 擁有大部分 OI。

圖 6a:按行權價格計算的 BTC 看漲期權 OI。

來源:Bybit

圖 6b:BTC 看跌期權 OI 按行權價格計算

來源:Bybit

那麼,如何解讀這些信息呢? 在撰寫本文時,BTC的交易價格約爲62,000美元。$60,000 看漲期權屬於價內期權;如果某人在短期或中期對積極價格行爲有更強的偏見,那麼他們肯定會買入行權價格較高的 BTC 看漲期權。如果 OI 明顯轉向高行權價格的看漲期權,則可能意味着降息後的積極情緒仍然會有所維持。否則,可將其解釋爲保守設置。

綜上所述,根據上述數據,美聯儲降息後,BTC 衍生品交易者似乎仍保持樂觀。然而,似乎大多數參與者都持謹慎樂觀的態度,沒有過度槓桿,並且希望在進行額外交易之前看到更多趨勢逆轉的確認。 Bybit 合約數據頁面提供永續、合約和期權交易數據的全面信息。在 WSOT 2024 期間,Bybit Learn 團隊將根據合約數據製作文章和分析,提供額外見解,以便用戶進行更明智的交易。

結語

在某種程度上,探索衍生品數據類似於在黑暗中走路:也許您能夠看到前方的道路,但您肯定不會看到太遠。這就像一個謎題,因爲每條數據都能爲您提供一些信息,但只有一塊數據看不到整個畫面。此外,這些數據的解釋方式多種多樣,每個人的解釋可能有所不同。我們鼓勵用戶全面研究衍生品交易,並熟悉這些數據。

雖然瞭解衍生品交易(和使用數據)可能是一種強大的方法,但它也有侷限性,通常更適用於藍籌加密貨幣。

Bybit 合約數據頁面提供永續、合約和期權交易數據的全面信息。在 WSOT 2024 期間,Bybit Learn 團隊將根據合約數據生成文章和分析,提供額外見解,以便用戶進行更明智的交易。