Thành thạo Chiến Lược Pin Bar: Mở Khóa Cơ Hội Thị Trường

Nếu bạn là một nhà giao dịch hoặc nhà đầu tư tích cực trong thị trường tiền điện tử, điều quan trọng là phải hiểu các mô hình giá khác nhau có thể giúp bạn đưa ra quyết định giao dịch sáng suốt. Một trong những mô hình như vậy là thanh pin, một trong những mô hình nến phổ biến nhất mà các nhà phân tích kỹ thuật sử dụng để xác định khả năng đảo ngược xu hướng trên thị trường. Trong hướng dẫn này, chúng ta sẽ đi sâu vào các sắc thái của mẫu thanh pin, khám phá các biến thể của nó và cách phát hiện trên biểu đồ cũng như thảo luận về các chiến lược giao dịch thanh pin khác nhau.

Những Bài Học Quan Trọng:

Thanh chốt là một mô hình đảo chiều được đặc trưng bởi đuôi dài hoặc bấc và thân nhỏ.

Thanh pin tăng cho thấy khả năng đảo ngược từ xu hướng giảm sang xu hướng tăng, trong khi thanh pin giảm cho thấy khả năng đảo ngược từ xu hướng tăng xuống.

Có thể sử dụng các chiến lược như Kiểu Combo Pin Bar, Double Top/Bottom và Trung Bình Động Bounce/Từ Chối để tăng cường độ chính xác của giao dịch pin bar .

Pin Bar Là Gì?

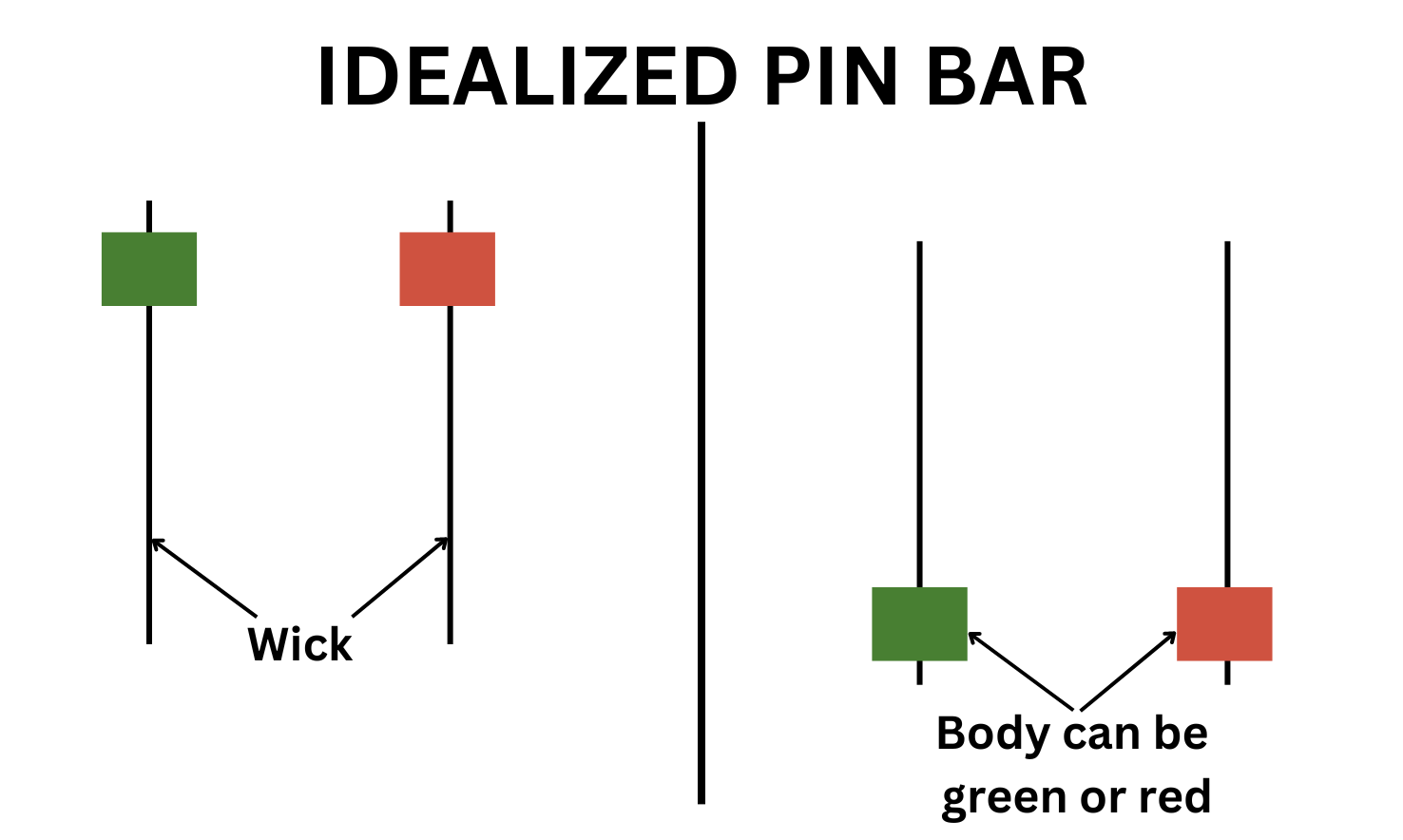

Còn được gọi là Pinocchio Bar, pin bar là một hoa văn hình nến duy nhất bao gồm một bấc dài hoặc đuôi và một thân nhỏ. Một đặc điểm đặc biệt của thanh chốt là đuôi kéo dài vượt ra ngoài hành động giá xung quanh, tạo ra vẻ ngoài giống như chốt.

Bạn có thể tìm thấy mô hình nến thanh chốt trên bất kỳ biểu đồ tài chính nào, trong bất kỳ khung thời gian nào và thường được coi là mô hình đảo chiều.

Thanh Chốt Giá Lên

Một thanh chốt tăng giá xảy ra khi giá mở và đóng gần đỉnh phạm vi của nến, với đuôi thấp hơn dài vượt ra ngoài biến động giá gần đây. Hình minh họa trên thể hiện sự đảo ngược thanh chốt đang thay đổi xu hướng từ xuống dưới. Trong ví dụ này, đuôi thanh chốt dưới cho thấy rằng ban đầu người bán đẩy giá xuống thấp hơn, nhưng người mua đã lấy lại quyền kiểm soát, đẩy giá trở lại. Giá đóng cửa của nến xuất hiện gần lỗ, tạo ra một thân nến nhỏ.

Các nhà giao dịch thường diễn giải chuyển động giá này như một tín hiệu tăng giá, cho thấy sự thay đổi trong tâm lý thị trường. Điều này cho thấy rằng người mua đang tham gia và do đó giá có thể tiếp tục tăng. Tín hiệu từ thanh chốt tăng mạnh hơn khi đuôi hoặc bấc tạm thời phá vỡ mức hỗ trợ giá kỹ thuật.

Thanh Chốt Giá Xuống

Mặt khác, một thanh pin giảm hình thành khi giá mở và đóng gần đáy phạm vi của nến, với đuôi trên dài vượt quá mức giá cao gần đây. Mô hình này cho thấy khả năng đảo ngược từ xu hướng tăng xuống xu hướng giảm. Đuôi trên dài gợi ý rằng ban đầu người mua đẩy giá cao hơn, nhưng người bán nắm quyền kiểm soát, đẩy giá xuống gần mức thấp nhất của nến.

Các nhà giao dịch coi biến động giá này là một tín hiệu giảm, cho thấy khả năng giảm giá. Điều này cho thấy rằng người bán đang có được sức mạnh và tâm lý thị trường có thể chuyển sang xu hướng giảm.

Như với bất kỳ mô hình nến nào, điều quan trọng là phải xem xét các yếu tố bổ sung, chẳng hạn như phân tích hỗ trợ và kháng cự, để xác nhận khả năng đảo ngược được báo hiệu bởi một thanh pin giá xuống.

Các Loại Pin Bar

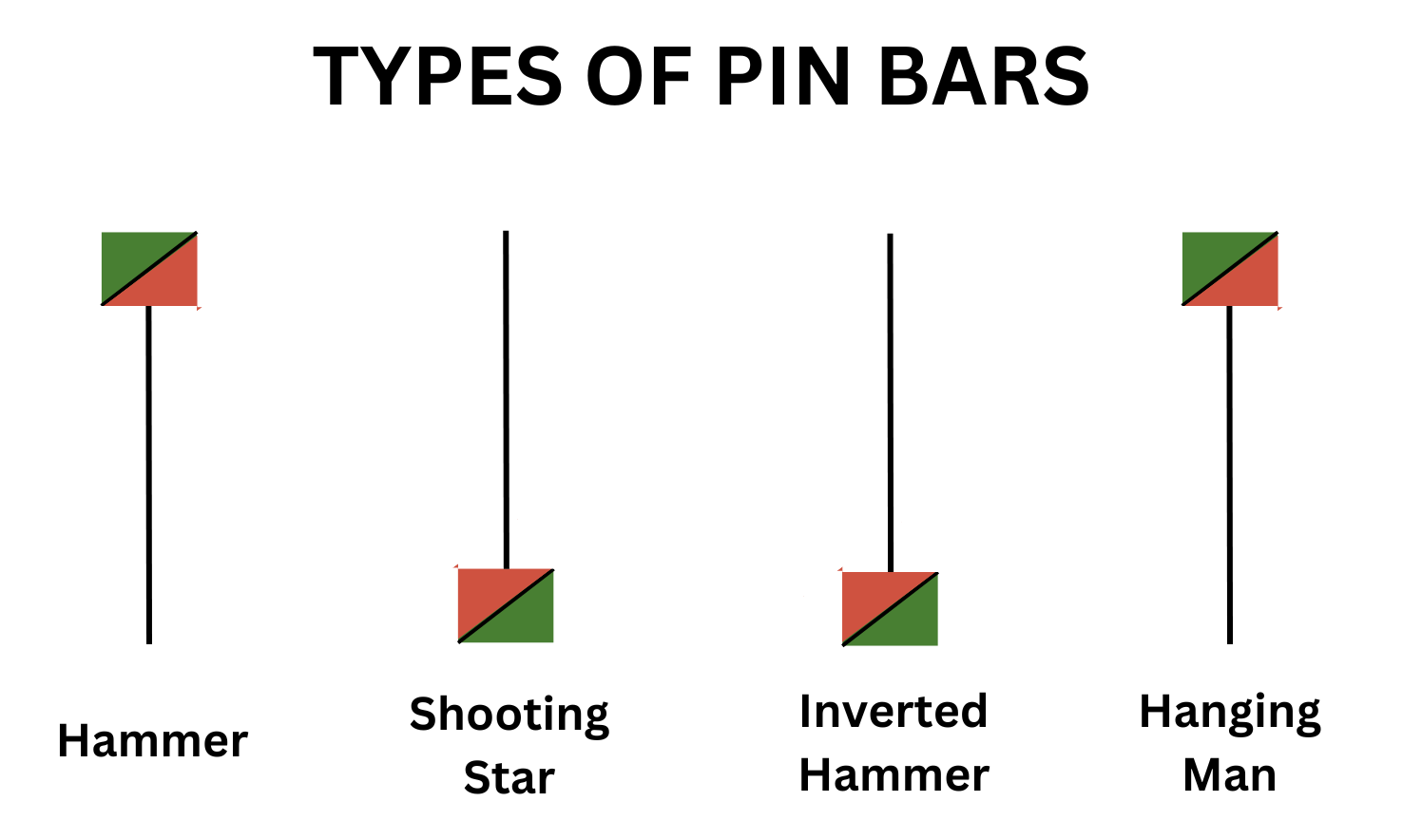

Có bốn loại hình nến thanh pin khác nhau.

Búa

Hoa văn hình nến búa là một thanh chốt tăng giá với phần thân trên nhỏ và bấc dưới dài, giống như một cái búa. Điều này biểu thị khả năng đảo ngược xu hướng từ xu hướng giảm sang xu hướng tăng. Bấc dưới dài biểu thị một khoảng thời gian ngắn trong đó người bán nắm quyền kiểm soát, sau đó chỉ bị người mua vượt qua. Mô hình này là một tín hiệu tăng mạnh và được coi là một cơ hội mua tiềm năng.

Ngôi Sao Chụp

Giống như một thiên thạch rơi từ trên trời xuống, hoa văn hình nến ngôi sao băng là một thanh pin bar giá xuống với phần thân dưới nhỏ và một bấc trên dài. Mô hình này báo hiệu tiềm năng đảo ngược xu hướng giảm từ xu hướng tăng sang xu hướng giảm. Bấc trên dài chỉ ra rằng người mua tạm thời đẩy giá lên mức cao mới, chỉ để người bán tiếp quản và giảm giá xuống. Mô hình này là dấu hiệu cho thấy nhà giao dịch xem xét đóng các vị thế mua hoặc vào các vị thế bán mới.

Hammer Nghịch Đảo

Mô hình hình nến hình búa đảo ngược có vẻ tăng giá và trông rất giống với một ngôi sao chụp, nhưng có một điểm khác biệt lớn: búa đảo ngược xuất hiện sau một xu hướng giảm, trong khi ngôi sao chụp xuất hiện sau một xu hướng tăng . Cây búa ngược có một cái bấc dài đi lên, nhưng cái búa có thể không nhô ra phía trên cây nến trước đó. Mô hình này ngụ ý rằng giá đã cố gắng tăng giá, nhưng không có đủ sức mạnh và đã bị người bán đẩy lùi.

Người Treo

Hoa văn hình nến treo là một thanh chốt giá xuống, tương tự như hoa văn búa. Sự khác biệt chính giữa giá trị này và giá đỡ là mô hình một người treo hình thành sau một xu hướng tăng, thường là gần kháng cự, báo hiệu sự thay đổi tâm lý từ tăng sang giảm. Mặt khác, búa hình thành sau một xu hướng giảm và có thể gần như hỗ trợ.

Cách Phát Hiện Mô Hình Pin Bar

Hiểu được các sắc thái của thanh pin sẽ giúp bạn phát hiện và diễn giải mô hình. Việc xác định thanh pin khá đơn giản, vì đó là một mô hình một nhánh. Bạn có thể tìm thấy mẫu hình này ở bất kỳ thị trường có thể giao dịch nào, dù là crypto, ngoại hối, cổ phiếu, chỉ số hay hàng hóa và có thể thấy trên tất cả các khung thời gian biểu đồ.

May mắn thay, có hai tính năng dễ nhận biết đối với mô hình này.

Tìm kiếm một đuôi dài: Thanh chốt được đặc trưng bởi đuôi dài hoặc bấc thường nhô ra khỏi chuyển động giá xung quanh. Đuôi này phải dài ít nhất hai lần thân nến.

Xác định thân nhỏ: Thân của thanh chốt tương đối nhỏ và nằm ở một đầu nến. Giá này đại diện cho giá mở và đóng, thường gần nhau.

Cách Giao Dịch Với Pin Bar

Thanh chốt giao dịch khá đơn giản. Một nhà giao dịch thành công sẽ chỉ bắt đầu giao dịch sau khi thiết lập thanh pin phát triển, dựa trên các bước kiểm tra sau.

Kiểm tra vị trí của đuôi : Hình thức đảo chiều thanh chốt mạnh hơn theo hướng ngược lại với đuôi. Trong giao dịch thanh chốt tăng giá, đuôi dài kéo dài vượt ra ngoài phía dưới của cơ thể, trong khi trong một thiết lập giảm giá, đuôi kéo dài trên cơ thể. Chốt phải nổi bật và dễ nhận thấy.

Xem xét bối cảnh: Thiết lập thanh chốt hiệu quả nhất ở các mức hỗ trợ hoặc kháng cự chính, đường xu hướng hoặc mức hồi quy Fibonacci. Hãy tìm kiếm các khu vực này để tăng độ tin cậy của việc đảo ngược thanh pin.

Phân tích khối lượng: Mặc dù không phải là một yêu cầu, nhưng việc quan sát khối lượng trong quá trình hình thành thanh chốt có thể hữu ích. Việc tăng khối lượng có thể xác nhận thêm tính hợp lệ của việc đảo ngược thanh chốt.

Tìm kiếm xác nhận: Để nâng cao hơn nữa độ tin cậy của mô hình đảo chiều thanh chốt, hãy cân nhắc sử dụng các chỉ báo kỹ thuật bổ sung hoặc mô hình hành động giá. Ngoài ra, các dấu hiệu phân kỳ tăng hoặc giảm, phá vỡ đường xu hướng hoặc các tín hiệu mô hình đảo chiều khác sẽ giúp ích.

Trong ví dụ về Bitcoin ở trên, một thanh pin được phát hiện gần mức hỗ trợ chính. Một chiến lược giao dịch thanh chốt hiệu quả sẽ là đợi giá lùi lại khoảng một nửa khoảng cách của bấc.

Một nhà giao dịch có thể mua gần mức hồi quy 50% của wick hoặc chỉ cần đợi đột phá và đặt điểm dừng mua trên mức cao của thanh chốt.

Mức cắt lỗ sẽ được đặt ngay dưới mức thấp của thanh chốt. Mục tiêu lợi nhuận tối thiểu sẽ ở cùng khoảng cách với chiều cao của toàn bộ thanh chốt.

Chiến Lược Giao Dịch Pin Bar

Giờ đây bạn đã quen với thanh pin, tốt nhất là kết hợp thanh này với các công cụ phân tích kỹ thuật và mẫu biểu đồ khác để cải thiện độ chính xác của thanh pin. Để giao dịch thanh chốt, hãy xem xét các chiến lược sau.

Kiểu Combo Pin Bar

Trong khi thanh chốt là một trong nhiều mô hình đảo chiều, thanh bên trong là mô hình tiếp diễn. Kết hợp thanh chốt với mô hình tiếp tục như thanh bên trong tạo ra sự kết hợp mạnh mẽ. Về cơ bản, thanh chốt là thanh chính của hoa văn thanh bên trong.

Trên đây, chúng ta có thể thấy giá Ethereum đang giảm xuống thấp hơn như thế nào trong khi điểm thấp của thanh pin trùng với mức giá chính. Sau thanh chốt, một thanh bên trong sẽ hình thành. Sự kết hợp giữa thanh chốt và thanh bên trong cho thấy khả năng đảo ngược, với giá cố gắng chạm đáy và biến động giá tăng dự kiến sẽ xảy ra sau đó. Sau đó, một vài ngọn nến sau đó, giá sẽ tăng lên mức tăng cao hơn.

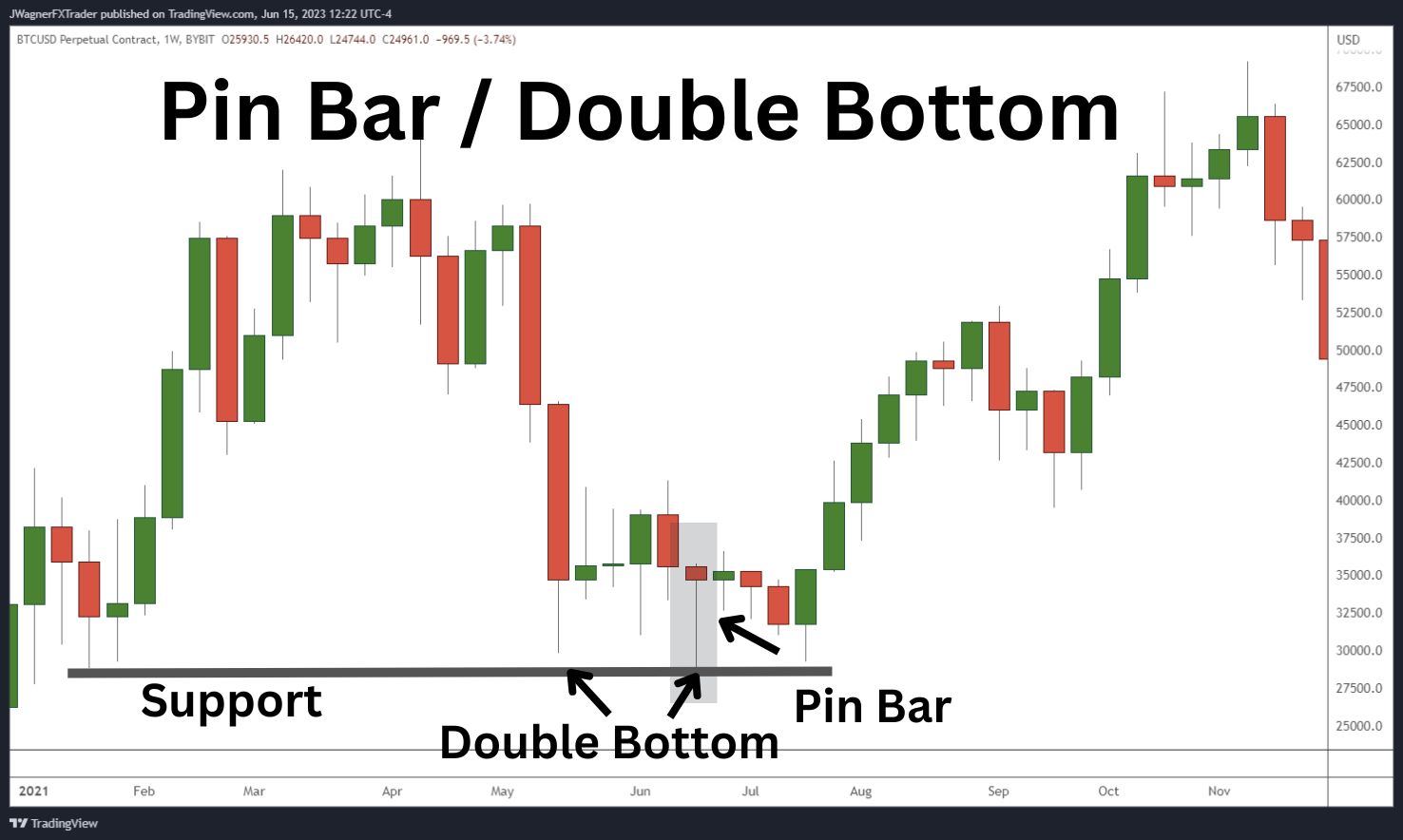

Chiến Lược Double Top/Bottom

Chiến lược giao dịch này được biểu thị bằng thanh chốt bên trong mô hình hai đỉnh hoặc đáy.

Trong ví dụ về Bitcoin ở trên, bạn có thể thấy mức hỗ trợ mạnh mẽ gần $30.000. Sau một đợt giảm giá mạnh, Bitcoin thử nghiệm mức hỗ trợ này vào tháng 5/2021. Sau đó, vài tuần sau, công ty kiểm tra lại $30.000 và phác thảo mô hình nến thanh pin hàng tuần. Đây là tín hiệu cho thấy người mua đang bảo vệ và hỗ trợ giá. Hai đáy với thanh pin bắt đầu xu hướng mới, đẩy Bitcoin lên tới $69.000.

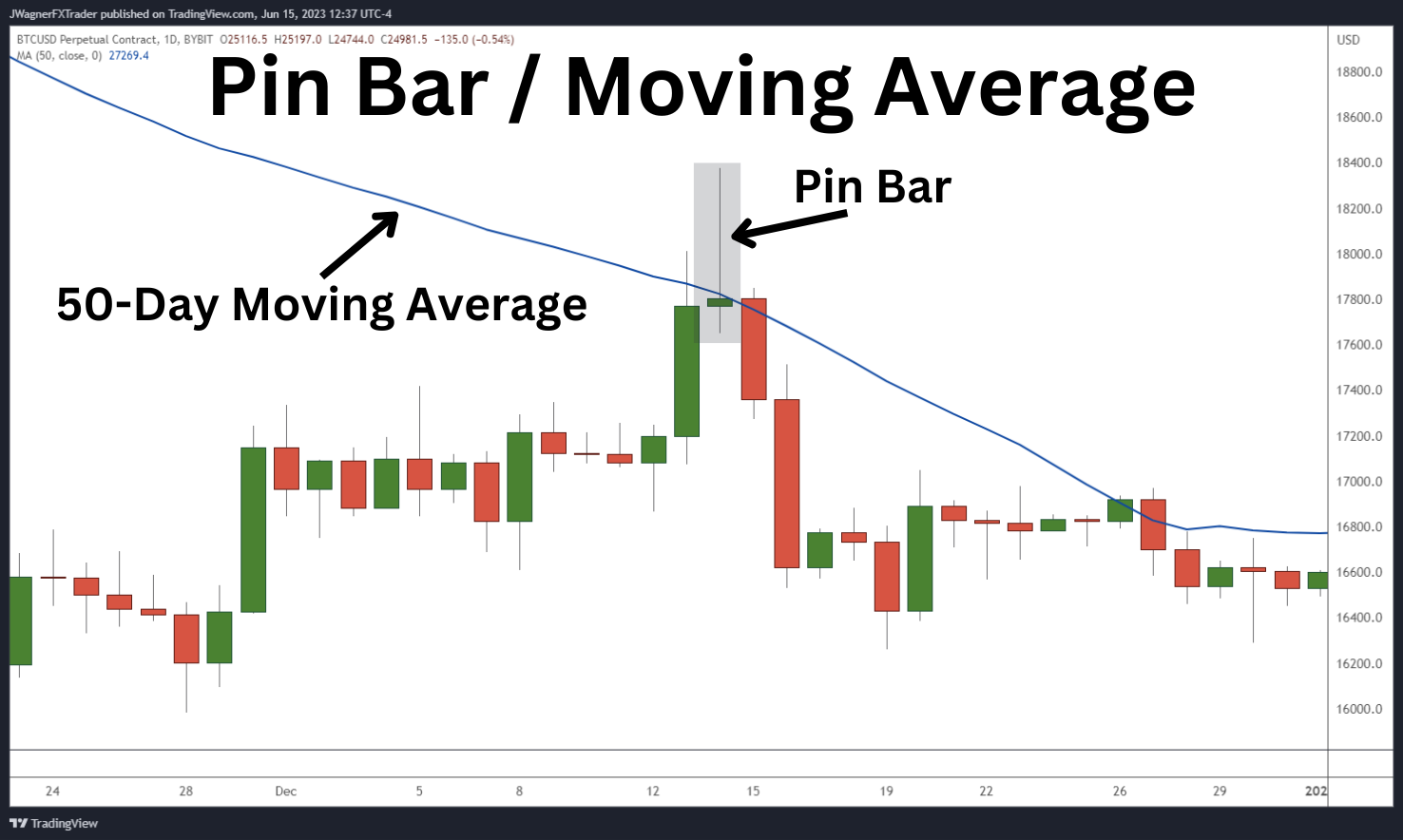

Chiến Lược Từ Chối/Ngắt Giá Trung Bình Động

Một chiến lược giao dịch pin bar khác là kết hợp nó với đường trung bình động , có thể đóng vai trò là cả mức chính hỗ trợ và kháng cự cho giá.

Trên biểu đồ Bitcoin ở trên, chúng tôi đã đặt đường trung bình động đơn giản trong 50 ngày. Bitcoin tăng lên mức trung bình động, tạo thành một đợt phá vỡ giả cao hơn và soạn thảo một thanh pin giá xuống. Đây là tín hiệu mạnh mẽ cho thấy người bán vẫn là những người mua quá tải, khiến giá giảm khoảng 8%.

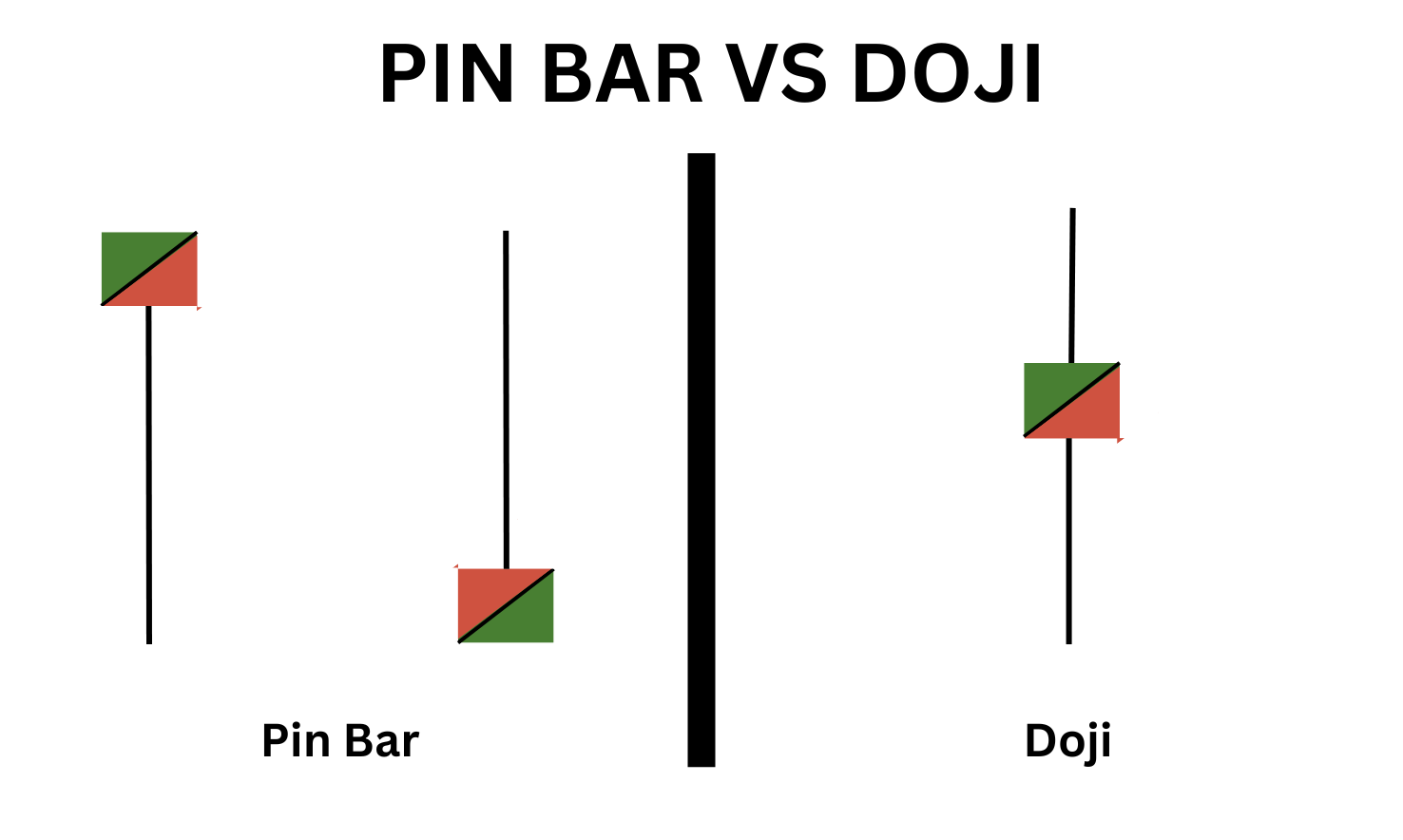

Pin Bar so với Doji

Hai mẫu hình nến thường gặp khó hiểu là thanh chốt và doji . Từ xa, có những điểm tương đồng. Ví dụ: cả hai mô hình đều là mô hình nến đơn lẻ trong đó giá đóng cửa của nến gần với giá mở cửa.

Mặc dù có một số điểm tương đồng, nhưng chúng có những đặc điểm riêng biệt mà các nhà giao dịch phải hiểu để dự đoán tốt hơn động thái tiếp theo của thị trường. Hãy cùng khám phá sự khác biệt giữa hai loại này.

Điểm khác biệt chính đầu tiên là giá đóng cửa sẽ được chuyển về phía trên hoặc dưới cùng của nến thanh chốt, trong khi trong doji được sử dụng phổ biến nhất, doji có chân dài, thân sẽ nằm ở giữa. Tuy nhiên, xin lưu ý rằng có một số loại doji. Hai trong số đó - doji chuồn chuồn và doji đá mộ - lần lượt có cùng mức cao và mức thấp như các thanh pin tăng và giảm. Do đó, những doji này có thể được coi là thanh chốt.

Sự khác biệt tiếp theo là chiều dài của bấc. Bấc của một thanh pin sẽ dài hơn đáng kể so với các Bấc của các cây nến khác trên biểu đồ. Mặt khác, doji điển hình sẽ có một bấc nhô ra từ trên và dưới, và không cần phải quá dài.

Cuối cùng, xu hướng kết quả sau khi hoàn thành mô hình là khác nhau. Doji phản ánh sự thiếu quyết đoán trên thị trường và gợi ý khả năng đảo ngược hoặc giai đoạn củng cố. Điều này chỉ đơn giản phụ thuộc vào vị trí và ngữ cảnh của chúng trong một biểu đồ.

Các thanh chốt nhấn mạnh việc từ chối các mức giá, cho thấy hướng hiện tại của xu hướng đang đảo ngược. Chúng có thể được diễn giải dễ dàng hơn so với doji, yêu cầu bối cảnh phân tích biểu đồ sâu hơn để dự đoán xu hướng tiếp theo.

Ưu Điểm và Hạn Chế của Mô Hình Pin Bar

Mô hình thanh pin dễ dàng được các nhà giao dịch trong thị trường tài chính nhận ra. Mặc dù nó mang lại một số lợi thế, nhưng có một số hạn chế mà các nhà giao dịch cần lưu ý khi kết hợp nó vào chiến lược của họ. Dưới đây, hãy cùng khám phá cả ưu điểm và hạn chế của mẫu thanh chốt.

Ưu điểm

Tín Hiệu Đảo Ngược Rõ Ràng : Pin bar cung cấp tín hiệu đảo ngược rõ ràng và dễ nhận biết. Long tail cho thấy sự từ chối vững chắc của các mức giá và khả năng cạn kiệt xu hướng hiện hành.

Hợp Nhất Với Khả Năng Hỗ Trợ/Kháng Ngừa : Thanh chốt đặc biệt hiệu quả gần mức hỗ trợ hoặc kháng cự đáng kể, đường xu hướng hoặc mức hồi quy Fibonacci. Các khu vực hợp lưu này làm tăng xác suất đảo ngược xu hướng.

Tính Linh Hoạt Trên Thị Trường và Khung Thời Gian : Thanh chốt có thể nhìn thấy trên bất kỳ thị trường tài chính thanh khoản nào và trong bất kỳ khung thời gian biểu đồ nào. Điều này khiến chúng trở thành lựa chọn yêu thích của các nhà giao dịch trong ngày, nhà giao dịch swing và nhà giao dịch vị thế.

Giới hạn

Tín Hiệu Sai : Giống như bất kỳ chỉ báo hoặc mẫu hình kỹ thuật nào, thanh chốt không phải là hoàn hảo. Tín hiệu sai có thể xảy ra, đặc biệt là trong điều kiện thị trường biến động hoặc ảm đạm. Các nhà giao dịch nên sử dụng các công cụ và kỹ thuật xác nhận bổ sung để xác thực các tín hiệu thanh chốt.

Không thể dự đoán điều kiện thị trường: Chỉ riêng các thanh chốt không thể dự đoán các điều kiện thị trường trong tương lai. Chúng cung cấp thông tin về khả năng đảo ngược, nhưng không cung cấp sự chắc chắn về hướng hoặc sức mạnh của các xu hướng trong tương lai.

Ứng Dụng Hạn Chế Trên Thị Trường Đi ngang : Pin bar có hiệu quả nhất trong các thị trường xu hướng, đặc biệt là khi chúng xảy ra gần mức hỗ trợ hoặc kháng cự đáng kể. Ở các thị trường đi ngang hoặc giới hạn phạm vi, thanh pin có thể tạo ra các tín hiệu hỗn hợp hoặc kém tin cậy hơn, khiến chúng kém hiệu quả hơn.

Điểm Mấu Chốt

Việc kết hợp mô hình thanh chốt vào chiến lược giao dịch của bạn có thể cung cấp thông tin chi tiết có giá trị về khả năng đảo ngược xu hướng và tâm lý thị trường. Mặc dù mô hình này mang lại những lợi thế rõ ràng, chẳng hạn như dễ phát hiện, nhưng hãy lưu ý rằng nó được sử dụng tốt nhất trong một thị trường có xu hướng. Bằng cách kết hợp mô hình thanh chốt với các chỉ báo kỹ thuật khác và phân tích kỹ lưỡng, các nhà giao dịch có thể nâng cao quy trình ra quyết định của họ để tối đa hóa kết quả của họ.

Sử Dụng Kiểu Nến Nhà Giao Dịch Chuyên Nghiệp

Hoa văn nến tốt nhất — Một danh sách các hoa văn nến được tuyển chọn thường được các nhà giao dịch sử dụng

Cách Đọc Biểu Đồ Nến Trong Crypto — Tìm hiểu kiến thức cơ bản về mô hình nến

Mô Hình Biểu Đồ Crypto — (Thông Tin Cơ Bản Về Biểu Đồ: Xu Hướng, đường viền cổ, nêm)

Nến Doji — Đơn vị nến cơ bản

Mô hình nến tăng giá

Mô hình nến giá xuống

Các mô hình nến khác

Harami — Cả tăng và giảm

Hammer — Cả tăng và giảm

Double Top và Bottom — Cả tăng và giảm

Spinning Top — Cả tăng và giảm

Marubozu Candlestick — Cả tăng và giảm

Tweezer Top và Bottom - Cả tăng và giảm

Mô Hình Tiếp Tục - Xác định xu hướng liên tục

Tam Giác Đối xứng — Cả tăng và giảm

Inside Bar — Cả tăng và giảm

#Bybit #TheCryptoArk