Cách Sử Dụng Mô Hình Nến Sao Băng (Shooting Star) để Tìm Xu Hướng Đảo Chiều

Mô hình nến sao băng là một hình nến đơn được các nhà giao dịch crypto sử dụng để xác định các đợt đảo chiều giảm giá. Các nhà giao dịch crypto tham gia mua trên thị trường sử dụng mô hình sao băng để xác định thời điểm thoát khỏi vị thế của họ. Các nhà giao dịch crypto khác có thể sử dụng mô hình này để xác định các điểm vào bán trong thị trường crypto.

Các nhà giao dịch crypto yêu thích mô hình này vì nó dễ phát hiện, sau đó giao dịch các tín hiệu của nó. Khi mô hình sử dụng kết hợp với các công cụ khác như Fibonacci thoái lui hoặc các ngưỡng của đường xu hướng kháng cự khác, nó có thể tạo ra các tín hiệu mạnh.

Mô Hình Nến Sao Băng Là Gì?

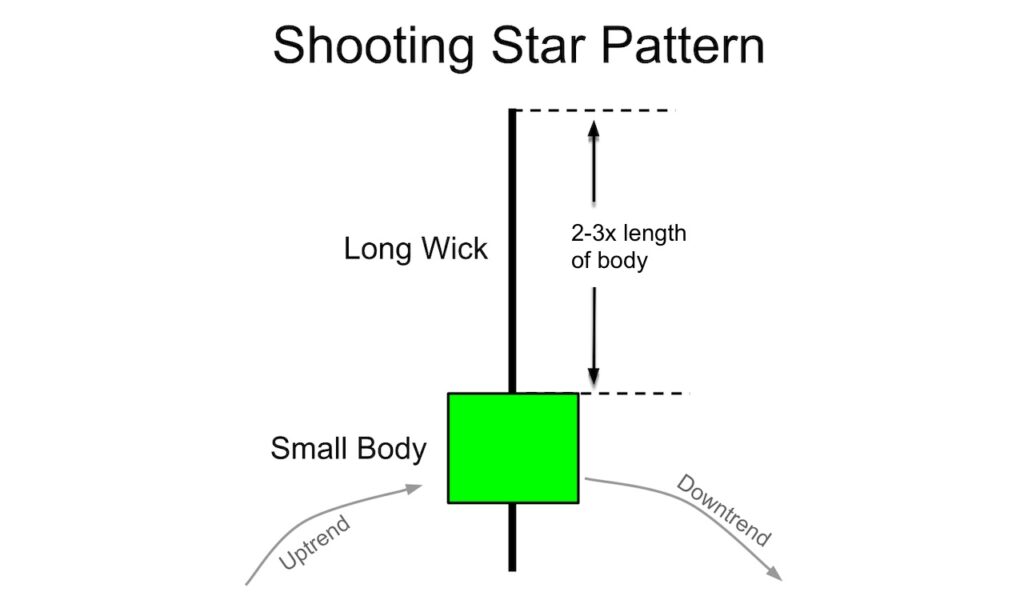

Mô hình nến sao băng xảy ra khi một tài sản tăng giá đột ngột đảo chiều xuống thấp hơn, để lại một bấc dài phía trên. Nó được xem như một mô hình nến đảo chiều giảm giá. Mô hình này thường xuất hiện ở đỉnh các xu hướng tăng.

Tâm lý đằng sau mô hình có thể hơi phức tạp. Đầu tiên, nhà giao dịch nhìn thấy một xu hướng tăng với việc giá tiếp tục được củng cố. Các nhà giao dịch bồn chồn bên lề theo dõi giá tăng cao lo lắng rằng họ có thể bỏ lỡ. Do hiệu ứng "FOMO" này, các nhà giao dịch sau đó mua vào thị trường, đẩy giá cả lên cao hơn. Điều này thu hút hiệu quả những người giao dịch giá tăng vào thị trường, trở thành một thiết lập mạnh cho sự đảo chiều.

Khi thị trường tăng tốc cao hơn, nến khởi đầu lớn và tăng giá, nhưng một cái bẫy được đặt ra - và thị trường bắt đầu giảm nhanh như khi nó tăng vào ngày hôm đó, đóng nến tương đối gần với nơi nó mở ra.

Các mô hình nến sao băng thường thấy ở tất cả các thị trường, đặc biệt là trong thị trường crypto. Các nhà giao dịch crypto đã quen với các chuyển động giá đầy biến động, và mô hình nến sao băng là một sự đảo chiều giảm giá biến động sau một xu hướng tăng dài. Một ngôi sao băng giảm giá xuất hiện và được xác nhận khi đáy và mức đóng của nến bằng nhau.

Mô Hình Sao Băng Trông Như Thế Nào?

Về cơ bản, có bốn phần tạo nên mô hình sao băng hoàn hảo. Chúng tôi đã minh họa chúng trong hình bên dưới.

Mô hình nến sao băng bắt đầu với xu hướng tăng lớn của giá tại điểm 1. Điều này giúp đặt một cái bẫy cho các nhà giao dịch tăng giá, vì họ có thể gặp phải FOMO theo xu hướng này.

Nến tiếp theo trong xu hướng là nơi các nhà giao dịch bị mắc bẫy. Đầu tiên, FOMO về xu hướng tăng bắt đầu khi có nhiều nhà giao dịch tham gia vào thị trường do ảnh hưởng của xu hướng tăng. Điều này tạo ra sự khởi đầu có vẻ là một cây nến tăng lớn (điểm 2).

Sau đó, xu hướng tăng đột ngột đảo chiều và bắt đầu thoái lui hầu hết các mức tăng giá gần đây tại điểm 3.

Sự hình thành nến được xác nhận khi nó đóng cửa gần giá mở cửa, để lại một thân nhỏ tại điểm 4. Màu sắc của thân nến không quan trọng, nó có thể là đỏ, xanh, đen hoặc trắng.

Trong phân tích kỹ thuật, khía cạnh quan trọng nhất của mô hình nến là bóng trên rất dài, bóng dưới nhỏ hoặc không có, và thân nến tương đối nhỏ gần đáy trong ngày. Bấc này cần phải rất dài, thường là khoảng hai đến ba lần chiều dài phần thân của mô hình.

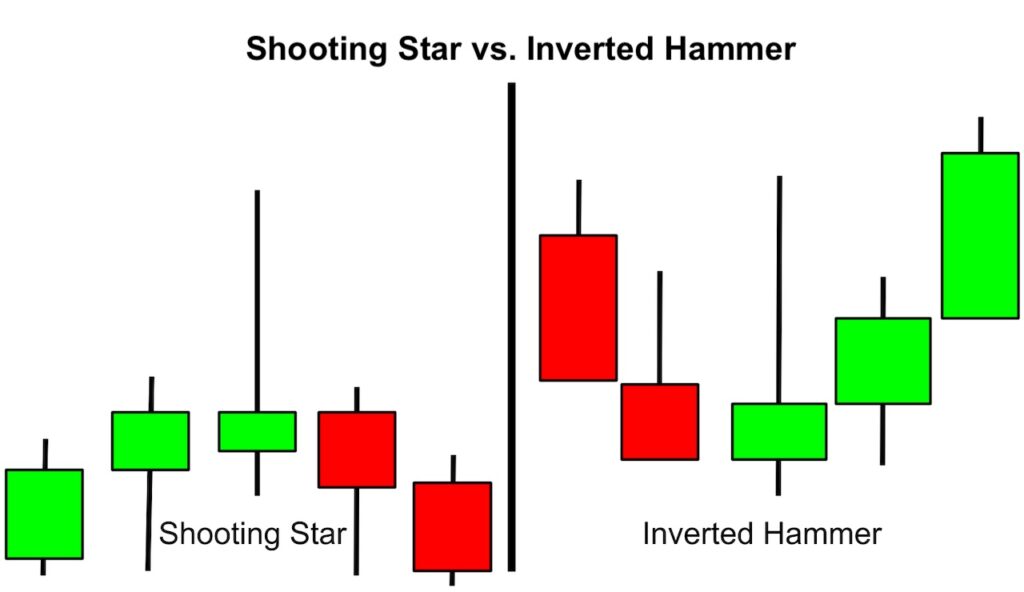

Sao Băng vs Búa Ngược (Inverted Hammer)

Thoạt nhìn, mô hình nến sao băng trông rất giống mô hình búa ngược. Đứng biệt lập, chúng cơ bản giống nhau. Tuy nhiên, khác biệt lớn nhất giữa các mô hình này là nơi chúng xuất hiện và kết quả mong đợi.

Sự hình thành sao băng xuất hiện sau một xu hướng tăng kéo dài. Khi sao băng hình thành, giá điều chỉnh thấp hơn để bắt đầu một xu hướng giảm mới.

Mặt khác, một búa ngược xảy ra ở cuối xu hướng giảm. Khi xu hướng giảm cạn kiệt, người mua cố gắng đẩy thị trường lên cao hơn nhưng không thành công, và thị trường giảm xuống thấp hơn, tạo ra một bấc lớn ở phía trên và một thân nến nhỏ.

Khi mô hình nến đơn búa ngược kết thúc, thị trường sẽ phục hồi, tạo ra một xu hướng tăng mới. Do đó, xác nhận một mô hình đảo chiều.

Về bản chất, hai mô hình nến đơn này giống hệt nhau, nhưng vị trí của chúng theo xu hướng trước đó giúp phân biệt sao băng với búa ngược.

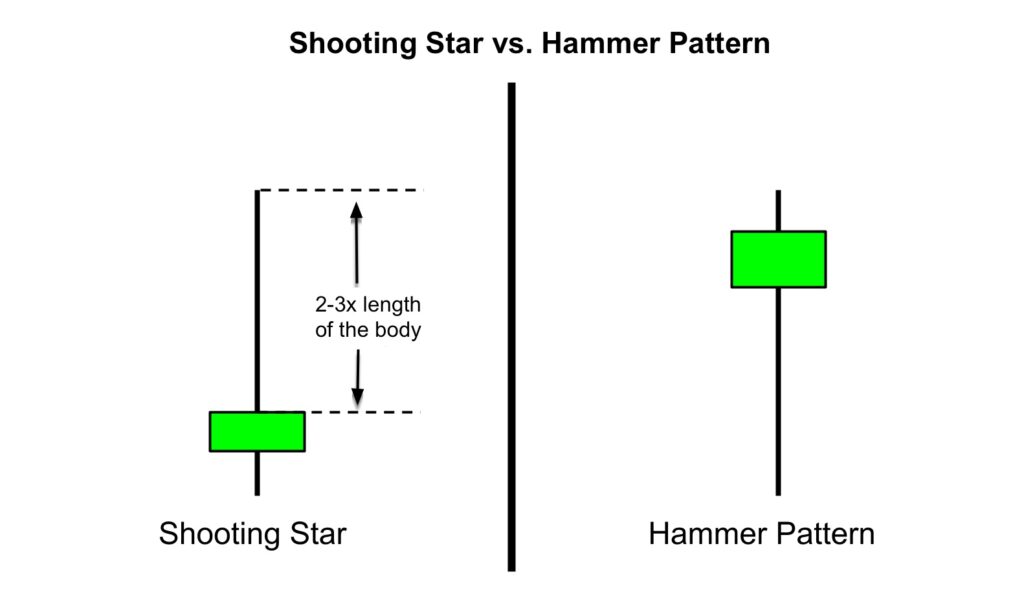

Sao Băng vs Mô Hình Búa (Hammer)

Sao băng và mô hình búa là những chỉ báo kỹ thuật tuyệt vời biểu thị sự đối lập. Khác biệt đáng kể giữa hai mô hình này là nến sao băng dường như có bóng dài (bấc) ở phía trên với phần thân dưới nhỏ. Sao băng xuất hiện ở cuối xu hướng tăng, và sự hiện diện của nó ngụ ý rằng thị trường sắp điều chỉnh xuống mức thấp hơn.

Mô hình nến búa có bóng dưới dài với thân trên nhỏ. Mô hình búa xuất hiện vào cuối xu hướng giảm, và sự hiện diện của nó ngụ ý rằng thị trường sắp phục hồi vào một xu hướng tăng thịnh hành.

Xác Định Mô Hình Sao Băng

Bản chất của mô hình sao băng là một bẫy tăng giá kéo các nhà giao dịch mua vào một xu hướng tăng giá khi họ dự đoán các đỉnh cao hơn, chỉ để thấy thị trường đột ngột đảo chiều xuống thấp hơn. Mô hình này thậm chí còn trở nên hiệu quả hơn khi nó xuất hiện gần các mức giá kháng cự quan trọng khác.

Việc xuất hiện gần kháng cự sẽ tiếp thêm sức mạnh cho mô hình, khi các nhà giao dịch mua phá vỡ đang trải qua FOMO với dự đoán phá vỡ.

Gần các ngưỡng kháng cự này, các nhà giao dịch phá vỡ sẽ đẩy giá lên cao hơn để tạo ra một đợt bán non. Tuy nhiên, nếu phá vỡ không tiếp tục lên cao hơn, thì người bán sẽ bước vào, buộc thị trường xuống thấp hơn. Khi giá di chuyển xuống, các mức cắt lỗ của nhà giao dịch phá vỡ bị chạm vào, kích hoạt thêm áp lực bán đối với giá.

Điều này tạo ra một phá vỡ giả cao hơn, để lại một bấc dài ở phía trên.

Do đó, các thành phần chính cần tìm kiếm trong mô hình nến sao băng bao gồm:

Xu hướng tăng – một xu hướng tăng giá ổn định

Bấc dài – một sự đảo chiều giảm giá nhanh tạo ra một bấc dài phía trên, dài gấp 2-3 lần chiều dài của phần thân

Thân nhỏ - mô hình nến có thân nhỏ với bất kỳ màu gì

Mô Hình Sao Băng Trong Xu Hướng Tăng

Như chúng ta đã thấy, mô hình sao băng là một mô hình nến đơn báo hiệu một sự điều chỉnh tiềm năng sắp xảy ra trên thị trường. Các tín hiệu mạnh hơn khi mô hình được phát hiện sau một xu hướng tăng, vì nó cảnh báo nhà giao dịch về tiềm năng của một xu hướng giảm mới.

Về mặt kỹ thuật, nó không phải là mô hình sao băng khi mô hình này xuất hiện ở giữa xu hướng hoặc sau xu hướng giảm. Nếu sao băng được thấy trong một xu hướng giảm, kết quả của mô hình có thể không phải là sự tiếp diễn của xu hướng giảm. Do đó, nên bỏ qua các sao băng ở giữa xu hướng hoặc sau xu hướng giảm.

Các Chỉ Báo để Xác Nhận Tín Hiệu

Hình dạng sao băng không cần các chỉ báo khác phát hiện ra nó. Tuy nhiên, các chỉ báo khác có thể sử dụng để xác nhận và củng cố tín hiệu mà mô hình sao băng biểu hiện. Hai trong số các chỉ báo phổ biến nhất là mức thoái lui Fibonacci và các đường kháng cự khác, chẳng hạn như đường nằm ngang và đường xu hướng.

Các mức thoái lui Fibonacci là các mức hỗ trợ và kháng cự ẩn, vì chúng có thể không rõ ràng đối với các nhà giao dịch crypto mới hoặc trung bình. Công cụ Fibonacci thoái lui có thể áp dụng cho biểu đồ giá, tiết lộ các mức mà thị trường có thể đảo chiều.

Khi mô hình sao băng xuất hiện gần một trong những mức thoái lui Fibonacci quan trọng, thì tín hiệu của sao băng được củng cố.

Vào tháng 3/2021, Ethereum đã tăng khoảng 25% để đạt mức thoái lui Fibonacci 50%. Ethereum sau đó đã cố gắng tăng trên mức đó, nhưng bị từ chối và đẩy lùi. Hành động giá này để lại một bấc dài ở phía trên, có chiều dài gấp hơn ba lần chiều dài của thân nến, xác nhận mô hình sao băng. Sự hình thành này gợi ý một đợt điều chỉnh có thể đang đến gần.

Quả nhiên, Ethereum đã giảm khoảng 13% trong vài ngày tiếp theo. Nếu mô hình sao băng xuất hiện sau một xu hướng tăng gần mức thoái lui Fibonacci phổ biến, thì bạn có một tín hiệu xác nhận cho mô hình này.

Các mức thoái lui Fibonacci chỉ đơn giản là các mức hỗ trợ và kháng cự ẩn. Do vậy, các hình thức kháng cự khác rõ ràng hơn đối với các nhà giao dịch, và chúng cũng giúp củng cố các tín hiệu sao băng.

Kháng cự nằm ngang là mức dao động đỉnh trước đó được ngoại suy theo chiều ngang về bên phải trên biểu đồ. Ở trên, chúng ta có thể thấy Bitcoin đạt đỉnh vào cuối tháng 5/2021, tạo ra ngưỡng kháng cự theo chiều ngang. Sau đó, vào tháng 6/2021, Bitcoin tăng lên chạm ngưỡng kháng cự ngang này và mô hình nến sao băng xuất hiện.

Mô hình này rất có thể là kết quả của việc các nhà giao dịch giá tăng bị mắc bẫy trong việc mua các đỉnh mới gần đây. Bitcoin tăng cao hơn một chút so với ngưỡng kháng cự, chỉ để thấy giá giảm lấy lại quyền kiểm soát và đẩy giá xuống thấp hơn.

Đây là sự kết hợp giảm giá cho thấy một xu hướng giảm có thể bắt đầu. Một khi mô hình này xuất hiện gần kháng cự, giá Bitcoin giảm gần 30% trong tuần tiếp theo để chạm mức đáy mới dưới $29 ngàn.

Sử Dụng Mô Hình Nến Sao Băng để Phát Hiện Đảo Chiều Giảm Giá

Mô hình nến sao băng có thể báo hiệu đảo chiều giảm giá. Có hai cách để giao dịch tín hiệu, tùy thuộc vào việc bạn là một nhà giao dịch thận trọng hay năng nổ.

Đầu tiên, nếu một nhà giao dịch đã vào vị thế mua khi mô hình nến sao băng xuất hiện, thì việc hình thành có thể báo hiệu rằng đã đến lúc thoát khỏi giao dịch hoặc thắt chặt mức cắt lỗ. Mô hình hình nến cung cấp manh mối về một sự thay đổi xu hướng tiềm năng, và nhà giao dịch mua sẽ muốn xem xét chốt lời trước khi thị trường điều chỉnh thấp hơn.

Thứ hai, nếu nhà giao dịch năng nổ hơn, họ có thể muốn nhảy vào một vị thế bán ngay từ dấu hiệu đầu tiên của tiềm năng đảo chiều giảm. Sau khi mô hình hình thành, nhà giao dịch sẽ tham gia bán khống khi mở cửa nến tiếp theo.

Mức cắt lỗ sẽ được đặt ngay trên đỉnh bấc của nến. Nhà giao dịch sẽ tìm cách chốt lời với khoảng cách ít nhất gấp đôi mức rủi ro.

Không có gì sai khi xác định với phong cách giao dịch năng nổ này, miễn là bạn hiểu các rủi ro bổ sung. Ví dụ, cách tiếp cận này bao gồm khả năng mất vị thế giao dịch cao hơn. Thị trường có thể đảo ngược vị thế của bạn và tăng cao hơn để chạm mức cắt lỗ của bạn, khiến bạn nhận một giao dịch thua lỗ.

Lợi ích của phong cách giao dịch năng nổ là giá đầu vào của nó. Do việc tham gia vị thế sớm, điểm vào sẽ ở mức giá tốt hơn (cao hơn), giúp dễ dàng đạt được giao dịch tỷ lệ rủi ro trên phần thưởng tốt.

Nếu bạn muốn có một cách tiếp cận thận trọng hơn để giao dịch với nến sao băng, hãy xem xét sử dụng đường xu hướng hỗ trợ làm điểm kích hoạt.

Khi mô hình sao băng xuất hiện, hãy vẽ đường xu hướng hỗ trợ dốc lên. Sau đó, khi giá cắt xuống bên dưới đường xu hướng, tham gia vào vị thế bán. Mức cắt lỗ sẽ được đặt ngay trên đỉnh của bấc, và mục tiêu phải hơn ít nhất hai lần khoảng cách từ mức cắt lỗ đến giá vào lệnh. Bằng cách này, bạn có thể duy trì tỷ lệ rủi ro trên phần thưởng dương trong giao dịch.

Lợi ích của việc sử dụng cách tiếp cận thận trọng hơn là bạn sẽ nhận được ít tín hiệu sai hơn. Nhược điểm là độ rộng của lệnh cắt lỗ rộng hơn nhiều so với cách tiếp cận năng nổ. Điều này nghĩa là thị trường cần phải đi xa hơn để bạn duy trì tỷ lệ rủi ro trên phần thưởng dương.

Hạn Chế

Mô hình nến sao băng có hiệu quả để xác định các xu hướng giảm tiềm năng trên thị trường. Tuy nhiên, không nên chỉ dựa vào mô hình này cho các tín hiệu giao dịch, vì nó đi kèm những hạn chế.

Trước hết, mô hình sao băng có thể áp dụng cho bất kỳ khung thời gian biểu đồ nào - nhưng nó hiệu quả hơn trên các biểu đồ hàng ngày và hàng tuần. Nếu mô hình được phát hiện trên biểu đồ phút, thì có nhiều khả năng đó là một tín hiệu sai vì ít thông tin giao dịch góp phần tạo ra mỗi cây nến.

Thứ hai, sao băng là một mô hình nến đơn, chắc chắn cần ít dữ liệu hơn để tạo ra so với các mô hình khác. Ví dụ, mô hình nhấn chìm giảm là mô hình hai nến, và sao hôm là mô hình ba nến. Các mô hình này yêu cầu nhiều nến hơn và do đó, cần nhiều dữ liệu hơn để tạo chúng.

Cuối cùng, các loại tiền điện tử nhỏ hơn có khối lượng giao dịch ít hơn. Do đó, nếu mô hình sao băng được phát hiện trên các biểu đồ tiền điện tử có quy mô nhỏ hơn, thì có nhiều khả năng là tín hiệu sai đang hình thành. Mặc dù sao băng có thể sử dụng cho bất kỳ loại tiền điện tử nào, nó được sử dụng tốt nhất để xác định các điểm xoay giảm giá trên các loại tiền lớn hơn.

Kết Luận

Mô hình sao băng là mô hình nến đơn có hiệu quả trong việc xác định các đỉnh của các loại tiền điện tử lớn. Các nhà giao dịch sử dụng rộng rãi mô hình này vì nó dễ phát hiện và có thể sử dụng trên bất kỳ khung thời gian biểu đồ nào.

Các công cụ khác, như vẽ Fibonacci thoái lui hoặc đường kháng cự ngang và đường xu hướng, giúp xác nhận các tín hiệu của mô hình sao băng. Tuy nhiên, mô hình sao băng có những hạn chế của nó và nên tập trung nhiều hơn vào các loại tiền điện tử lớn vào các khung thời gian hàng giờ, hàng ngày hoặc hàng tuần.

Các Mô Hình Nến Chuyên Gia Giao Dịch Sử Dụng

Các mô hình nến tốt nhất – Danh sách các mô hình nến được các nhà giao dịch sử dụng thường xuyên nhất

Cách Đọc Nến Crypto – Kiến thức cơ bản về các mô hình nến

Mô Hình Biểu Đồ Crypto (Biểu đồ cơ bản: xu hướng, đường viền cổ, nêm)

Nến Doji – Đơn vị nến cơ bản

Các mô hình nến tăng

Nến Inverted Hammer (Nến Búa Ngược)

Nến Bullish Engulfing (Nhấn Chìm Tăng)

Mô Hình Cup and Handle (Cốc Tay Cầm)

Mô Hình Morning Star (Sao Mai)

Mô Hình Three White Soldier (Ba Chàng Ngự Lâm)

Mô Hình Triple Top (Ba Đỉnh) Và Triple Bottom (Ba Đáy)

Mô Hình Falling Wedge (Nêm Giảm)

Nến Dragonfly Doji (Doji Chuồn Chuồn)

Các mô hình nến giảm

Mô Hình Bear Flag (Cờ Giảm)

Nến Gravestone Doji (Doji Bia Mộ)

Mô Hình Head and Shoulder (Vai Đầu Vai)

Mô Hình Dark Cloud Cover (Mây Đen Che Phủ)

Mô Hình Shooting Star (Sao Băng)

Mô Hình Rising Wedge (Nêm Tăng)

Nến Hanging Man (Người Treo Cổ)

Mô Hình Bear Pennant (Cờ Hiệu Giảm)

Mô Hình Evening Star (Sao Hôm)

Mô Hình Triple Top (Ba Đỉnh) và Triple Bottom (Ba Đáy)

Các mô hình nến khác

Nến Harami – Có cả nến tăng và nến giảm

Nến Hammer (Búa) – Có cả nến tăng và nến giảm

Double Top (Hai Đỉnh) và Double Bottom (Hai Đáy) – Có cả nến tăng và nến giảm

Nến Spinning Top (Con Xoay) – Có cả nến tăng và nến giảm

Mô Hình Nến Marubozu – Có cả nến tăng và nến giảm

Mô Hình Tweezer Bottom (Đáy Nhíp) – Có cả nến tăng và nến giảm

Mô Hình Tiếp Diễn – Xác định một xu thế tiếp diễn