O que é um Mercado Spot para trading de cripto?

Introdução

Com um número crescente de instituições começando a investir em criptomoeda, é inevitável que mais usuários tenham começado a se interessar por isso. Para iniciar uma jornada no investimento/negociação de criptomoedas, geralmente se deseja começar pelo básico, entendendo como comprar e vender criptomoedas antes de avançar para a negociação.

A negociação à vista é o método mais básico e simples para negociar criptomoedas. Novos negociantes geralmente começam sua jornada de negociação de criptomoedas interagindo com mercados à vista. Comparado ao investimento em cripto, que geralmente significa manter uma criptomoeda por um período prolongado, a negociação à vista envolve comprar e vender uma variedade de criptomoedas na tentativa de gerar lucros regulares de curto prazo.

Neste artigo, exploraremos a negociação à vista.

Principais pontos:

A negociação à vista refere-se a comprar e vender criptomoedas ao preço atual de mercado com a intenção de entrega imediata da criptomoeda negociada.

Algumas das vantagens da negociação à vista incluem ser um processo relativamente de baixo risco e direto, bem como seus preços transparentes.

O que é Negociação de Criptomoeda à Vista?

A negociação à vista refere-se a comprar e vender criptomoedas ao preço atual de mercado, também conhecido como preço à vista, com a intenção de entrega imediata da criptomoeda negociada. “Entrega” neste contexto refere-se ao comprador e vendedor cumprindo seu compromisso com a transação, com o comprador oferecendo o pagamento e o vendedor oferecendo a criptomoeda negociada.

Os traders de spot normalmente compram criptomoedas pelo preço de mercado atual com capital existente, mantêm a criptomoeda por um período de tempo na esperança de que o preço aumente, para que possam eventualmente vender seu cripto para realizar um lucro. A negociação spot é popular entre os traders, dado que eles podem abrir posições de curto prazo com spreads baixos e sem data de expiração.

Os traders de spot também podem short o mercado de spot de criptomoedas. Isso envolve vender uma criptomoeda e recomprá-la quando o preço diminui.

Assumir a posse das criptomoedas que estão sendo compradas e vendidas difere da negociação de derivativos, como um contrato por diferença de criptomoeda (CFD), no qual o ativo negociado apenas acompanha o preço da criptomoeda e não confere posse da criptomoeda aos traders.

Detalhes sobre Negociação Spot de Criptomoedas

O Que É Preço Spot?

Um preço spot refere-se à taxa de mercado presente para compra ou venda imediata de um ativo específico.

O Que São Pares de Negociação Spot de Cripto?

Pares de negociação descrevem ativos que podem ser trocados entre si. Existem dois tipos principais de pares de negociação no mercado à vista de criptomoedas: pares cripto-fiat (por exemplo, ETH/USD) e pares cripto-cripto (por exemplo, ETH/USDT).

O Que é um Livro de Ordens?

Um livro de ordens fornece aos negociadores informações sobre a profundidade de um determinado mercado. Ele exibe uma lista em tempo real de ordens de compra e venda abertas para uma criptomoeda selecionada. Existem dois lados no livro de ordens:

Lado da compra: Mostra todas as ordens de compra abertas abaixo do último preço negociado. As ofertas dos compradores são conhecidas como “bids.”

Lado da venda: Mostra todas as ordens de venda abertas acima do último preço negociado. O preço de venda oferecido é conhecido como “ask.”

Uma ordem aberta refere-se a ordens não preenchidas que ainda não foram executadas.

Tipos Diferentes de Ordens

Existem diferentes tipos de ordens que podem ser feitas em um mercado à vista de criptomoedas.

ordem limitada

Isso permite que os negociadores à vista preparem negociações à vista com antecedência. Os usuários podem definir o preço desejado pelo qual desejam comprar ou vender a criptomoeda, conhecido como preço limite. Uma vez que o preço de mercado atinge esse valor, a ordem do trader será executada, possibilitada por meio de acordos condicionais especificados pelo trader.

ordem a mercado

Uma ordem de mercado é executada imediatamente aos preços de mercado atuais. Esse tipo de ordem é usado por traders quando eles desejam completar suas ordens de negociação o mais rápido possível. Traders de mercado à vista podem fazer essa ordem facilmente, sem precisar inserir um preço. Uma vez que uma ordem de mercado tenha sido executada, um trader pode comprar ou vender suas participações imediatamente pelo melhor preço à vista disponível.

Não há garantia de que o preço de mercado não mudará enquanto a ordem estiver sendo executada, especialmente devido às condições voláteis do mercado de criptomoedas.

Traders podem consultar o histórico de transações para acompanhar o tipo de ordens que fizeram.

O que são taxas de Maker e Taker?

A maioria das exchanges cobra uma taxa de transação por cada ordem de negociação à vista. O valor das taxas a serem pagas depende de se o trader é um maker ou taker.

Taxa de taker

Takers são traders que removem a liquidez do livro de ordens. Um comprador que insere uma ordem de mercado é considerado um taker. Um trader cujo pedido é correspondido imediatamente com uma oferta de compra ou venda existente está sujeito a uma taxa de taker.

Taxa de maker

Um maker é um trader que fornece liquidez ao mercado ao aumentar a profundidade do mercado no livro de ordens. Uma taxa de maker é aplicada quando uma ordem de negociação é colocada antecipadamente com ordens limitadas.

No entanto, nem todas as ordens limitadas são cobradas uma taxa de maker. Por exemplo, quando um trader é correspondido com um pedido imediatamente, ele pode ser cobrado uma taxa de taker em vez disso. Para garantir que uma taxa de maker seja cobrada, os traders podem colocar uma ordem limitada para que não sejam correspondidos com um pedido imediatamente, mesmo quando os termos são atendidos.

Diferenças Entre Trading Spot & Trading de Margem

No trading spot, os traders compram criptomoedas com o capital que têm disponível, possuindo totalmente o ativo assim que a negociação é executada.

No trading de margem, os traders tomam empréstimo de capital de uma terceira parte para completar a compra de criptomoedas. Isso permite que os traders de margem comprem quantidades maiores de criptomoedas ou entrem em posições de negociação maiores, resultando no potencial para lucros mais significativos. No entanto, isso é considerado mais arriscado, pois uma negociação de margem perdedora pode potencialmente amplificar as perdas e custar aos traders de margem mais do que seu capital inicial.

Além disso, os traders de margem são obrigados a atender consistentemente seus requisitos de margem para evitar receber uma chamada de margem, o que poderia causar a venda dos ativos do trader. Os negociantes de margem são, portanto, obrigados a estar constantemente atentos às suas negociações. Além disso, os custos de um empréstimo de margem podem se acumular, tornando necessária a negociação de margem em prazos mais curtos com mais frequência em comparação com a negociação à vista.

Diferenças Entre Negociação à Vista & Negociação de Futuros

Com a negociação à vista, as criptomoedas são compradas com entrega imediata e os negociantes à vista passam a possuir o ativo subjacente. Posteriormente, os negociantes à vista geralmente esperam o preço da criptomoeda aumentar antes de realizar o lucro.

Os negociantes de futuros, por outro lado, não possuem o ativo subjacente; eles possuem apenas um contrato que representa o valor da criptomoeda. Na negociação de futuros, tanto o comprador quanto o vendedor concordam em negociar uma certa quantidade de criptomoeda a um preço específico no futuro, que é então travado no contrato até que a transação seja concluída em uma data posterior. Quando o contrato vence na data predeterminada, o comprador e o vendedor chegam a um acordo.

A principal diferença entre a negociação à vista e a negociação de futuros reside no uso de alavancagem. A negociação de futuros permite o uso de alavancagem, de forma que os negociantes de futuros podem entrar em uma posição maior, mesmo que tenham um saldo de conta menor.

Mercados Spot de Criptomoedas

Os mercados à vista, também conhecidos como mercados à vista porque os negociantes fazem pagamentos antecipados, estão disponíveis para uma ampla gama de classes de ativos. Estes incluem ações, títulos e o mercado de câmbio (forex). NASDAQ e NYSE (Bolsa de Valores de Nova York) são dois dos mercados à vista mais populares.

Para entender como o mercado à vista funciona para negociação de criptomoedas à vista, vamos dar uma olhada em um par de negociação à vista BTC/USDT.

O Comprador A, com 1.000 USDT, coloca uma ordem de compra de uma quantidade equivalente de BTC ao preço unitário de $42.000. O Comprador A será combinado com o Vendedor B, que oferece BTC em troca de USDT ao preço desejado pelo Comprador A. Uma vez que o Comprador A e o Vendedor B tenham concordado sobre o preço, o pedido será executado e concluído imediatamente.

Os mercados à vista são comumente afetados pelo sentimento do mercado, e os preços à vista de quase todas as criptomoedas oscilam bastante. Portanto, entender o sentimento do mercado é uma habilidade útil para os traders à vista.

Existem diferentes tipos de mercados à vista para criptomoedas, que discutiremos na próxima seção.

Tipo de Mercados à Vista de Criptomoedas

A negociação à vista ocorre em dois tipos principais de mercados à vista: Bolsas e negociação over-the-counter (OTC).

Bolsas

As bolsas são plataformas onde a demanda e a oferta do mercado são agregadas, permitindo que os traders à vista comprem ou vendam criptomoedas rapidamente ao preço de mercado. Nos mercados à vista de criptomoedas, existem duas bolsas distintas: bolsas centralizadas (CEXs) e bolsas descentralizadas (DEXs).

Bolsa Centralizada

A CEX atua como um intermediário entre traders de mercado à vista e criptomoedas, funcionando como um custodiante e gerenciando as criptomoedas negociadas. As CEXs fornecem um livro de ordens, que dará aos traders de mercado à vista informações sobre a quantidade de criptomoeda disponível para venda, e também a demanda de mercado por uma criptomoeda. Isso é útil para avaliar a liquidez de mercado disponível para negociação.

As CEXs concedem aos traders de mercado à vista acesso a pares de negociação fiat-cripto. Para começar a negociar à vista, os usuários simplesmente precisam depositar dinheiro fiduciário ou criptomoeda em sua conta.

Existem certas responsabilidades específicas para as CEXs:

Garantir Transações Sem Problemas

Segurança da Plataforma

Proteção do Cliente

Conformidade Regulamentar

Preços Justos

KYC (Conheça seu cliente)

Combate à lavagem de dinheiro (AML)

Como as CEXs oferecem as funcionalidades e serviços acima para os usuários, a negociação à vista nas CEXs geralmente envolve taxas de transação. Taxas também são cobradas pela listagem e outras atividades de negociação. Assim, as CEXs podem lucrar independentemente do estado do mercado, desde que tenham volume de negociação e usuários suficientes.

Exchange Descentralizada

Este tipo de exchange é mais comumente usado para negociação de criptomoedas. DEXs têm funcionalidades e serviços semelhantes aos das CEXs. No entanto, a maior diferença é que não há intermediários envolvidos nas DEXs. A correspondência de compradores e vendedores é alcançada por meio da tecnologia blockchain, onde contratos inteligentes com regras predeterminadas são usados para executar negociações diretamente da carteira de um negociador. Com códigos autoexecutáveis, os negociadores podem transacionar sem precisar confiar num intermediário para completar a negociação por eles. Da mesma forma, a criptomoeda negociada não precisa ser custodiada pela CEX, dando aos negociadores total propriedade da criptomoeda.

Ao usar DEXs, os traders não são obrigados a criar uma conta e podem ignorar o processo de KYC. Isso proporciona aos usuários muito mais privacidade e liberdade, permitindo que negociem diretamente com outros. No entanto, o custo é que, caso haja algum problema técnico, a falta de KYC e de suporte ao cliente deixa o trader em grande parte desamparado.

Alguns DEXs usam um modelo de livro de ordens, semelhante ao das CEXs. Um desenvolvimento mais recente neste espaço é o modelo de formador de mercado automatizado (AMM), como o do Uniswap e do PancakeSwap. Os AMMs usam uma fórmula para determinar preços e fazem uso de pools de liquidez.

Negociação Over-the-Counter (OTC)

A negociação à vista pode ser realizada por meio de negociação OTC ou negociação P2P, cada uma com seus próprios benefícios.

A negociação OTC é considerada fora da bolsa, pois o comprador e o vendedor transacionam diretamente, sem qualquer plataforma de terceiros ou de negociação supervisionando a transação. O comprador e o vendedor não usam um livro de ordens e, em vez disso, podem escolher transacionar qualquer criptomoeda a qualquer preço que considerem adequado, mesmo que esteja abaixo ou acima do preço de mercado.

A negociação OTC é popular entre os traders à vista pelos seguintes benefícios:

Redução do Slippage

Usar um livro de ordens pode resultar em deslizamento, especialmente para criptomoedas com menor liquidez, como criptomoedas de pequena capitalização. Isso resulta em traders de à vista sendo incapazes de preencher seu pedido no preço desejado. A negociação OTC evita o livro de ordens, permitindo que os traders de à vista preencham suas posições de negociação sem experimentar alto deslizamento.

Redução da Volatilidade do Mercado

Como os traders OTC estão transacionando fora do mercado, eles podem negociar uma grande quantidade sem se preocupar em causar volatilidade que resultaria da negociação em um mercado aberto.

Como Lucrar com a Negociação à Vista

A negociação à vista permite que os usuários mantenham tokens por até vários anos. É assim usada por muitos traders para fazer DCA (média do custo em dólar) de suas criptomoedas favoritas. Note que os lucros só se tornam “reais” quando as criptomoedas são “movidas”, ou seja, convertidas em moeda fiduciária ou stablecoins. É também neste ponto que as criptomoedas se tornam tributáveis, mas elas podem ser mantidas indefinidamente antes de serem taxadas.

Como Negociar no Bybit Spot

Se você está interessado em negociar no mercado à vista com a Bybit, o seguinte é um guia passo a passo para ajudá-lo a passar pelo processo.

1. Crie uma conta na Bybit. Registre-se no site da Bybit ou no App da Bybit e faça as verificações de KYC para desbloquear um volume de negociação maior, limites maiores de depósito e retirada.

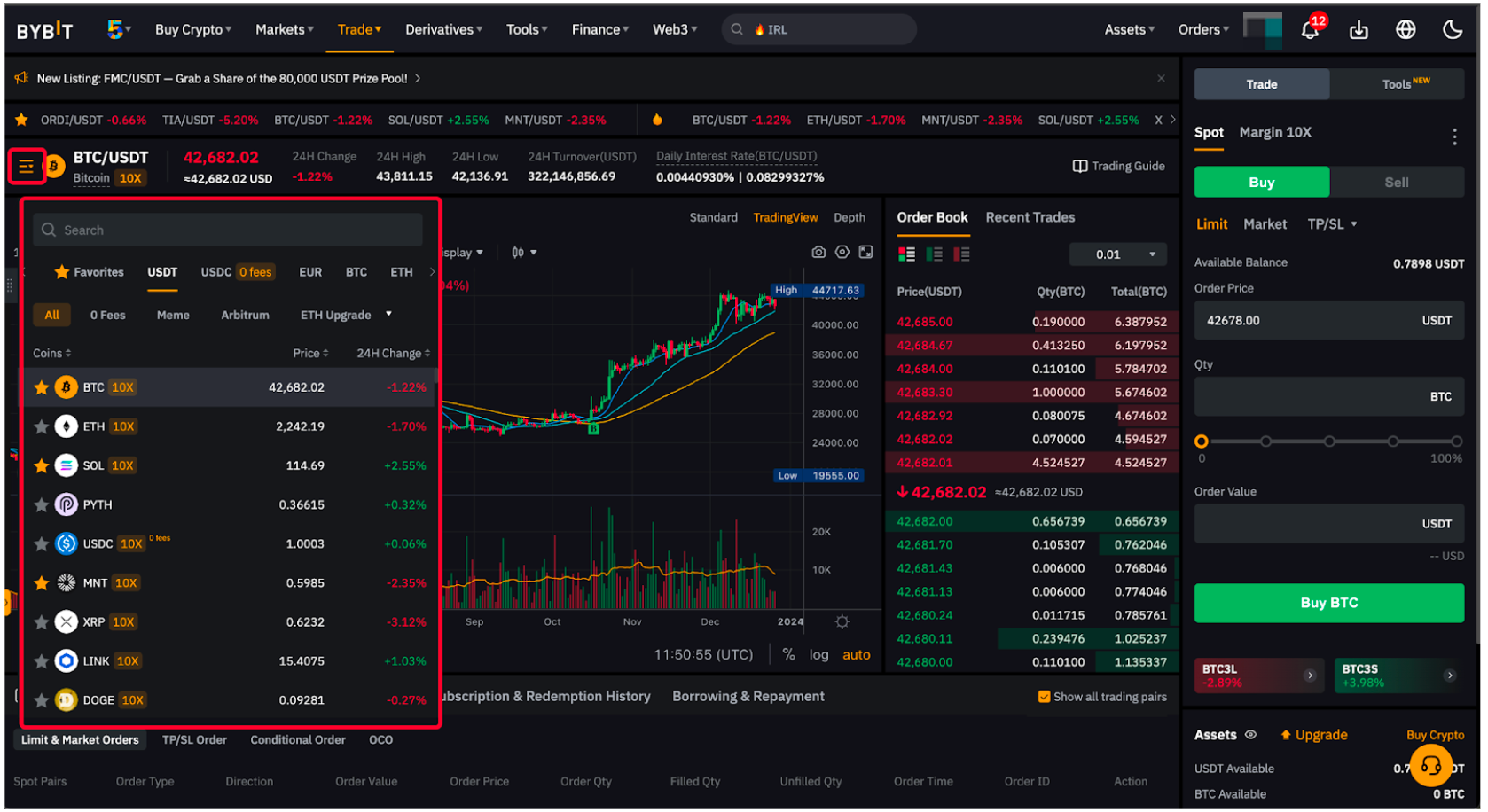

2. No ícone suspenso à esquerda, passe o cursor e você verá todos os pares de negociação Spot suportados, junto com o Último Preço Negociado e a porcentagem de mudança de 24 horas do par de negociação correspondente.

3. Para encontrar um par de negociação Spot específico, use a caixa de pesquisa. Se você vir uma etiqueta 10x ao lado de um determinado par de trading, isso indica que o par de trading tem suporte no Trading de margem em Spot.

4. Coloque seu pedido na aba de negociação à direita. A negociação Spot da Bybit oferece vários tipos de ordens, como ordens de mercado e limite. Para saber mais sobre as diferenças entre cada tipo de ordem, consulte Tipos de Ordens Disponíveis na Bybit.

5. Para abrir uma Ordem de Mercado como exemplo, certifique-se de que você está atualmente na aba Spot. Então, escolha para Comprar ou Vender um ativo. Insira o valor ou a quantidade da ordem. Se você usar outros tipos de ordens, como Ordem Limitada e Ordem Condicional, precisará inserir o preço da ordem ou o preço de acionamento.

6. uma janela de confirmação será exibida. Verifique se os detalhes da ordem estão corretos e toque em Comprar ou Vender.Calculando Taxas de Negociação Spot da Bybit

Vamos pegar o par de negociação à vista BTC/USDT como exemplo. Se BTC estiver sendo negociado a um preço atual de $96,000, os traders podem comprar ou vender 1 BTC a 96,000 USDT. A fórmula é a seguinte:

Taxa de Negociação = Quantidade de Ordem Preenchida × Taxa de Negociação

Alice compra 1 BTC usando uma Ordem de Mercado com USDT. A taxa para a tomadora Alice seria 1 × 0.1% = 0.001 BTC

Jack compra 96,000 USDT usando uma Ordem Limitada com BTC. A taxa para o criador Jack seria: 96,000 × 0.1% = 96 USDT

Uma vez que a ordem é preenchida:

Alice precisa pagar uma taxa de tomadora de 0.001 BTC por 1 BTC com a Ordem de Mercado criada. Após a dedução automática das taxas de negociação, Alice receberá um total de 0.999 BTC.

Jack compra 96,000 USDT com uma Ordem Limitada e pagará uma taxa de criador de 96 USDT. Ele receberá um total de 95,904 USDT após a dedução das taxas de criador.

No entanto, se as ordens forem canceladas ou não forem cumpridas, Jack e Alice não serão cobrados por quaisquer taxas de negociação.

Vantagens da Negociação à Vista

Preços Transparentes

Os preços do mercado à vista são completamente transparentes e podem ser vistos no livro de ofertas. Os preços são baseados unicamente na oferta e demanda do mercado. Isso é diferente de outros instrumentos de negociação, como derivativos (futuros, opções, etc.), onde os preços dependem de múltiplos fatores, incluindo tempo, taxa de financiamento, taxas de juros e outros.

Processo Simples

Os traders do mercado à vista podem facilmente calcular seu risco e recompensa com base no preço de entrada e no preço atual do mercado. Isso ocorre porque os traders do mercado à vista possuem as criptomoedas diretamente e, portanto, não precisam se preocupar com outros fatores, como margens de manutenção e pagamentos de juros.

Simples

Como mencionado acima, os traders do mercado à vista não serão liquidados nem receberão uma chamada de margem, ao contrário do que acontece no trading de margem. Assim, os traders do mercado à vista podem "configurar e esquecer", verificando apenas quando quiserem realizar lucro. Por outro lado, devido à volatilidade das criptomoedas, os traders de derivativos que utilizam alavancagem e margem precisam monitorar constantemente suas posições para se protegerem contra a liquidação.

Os traders do mercado à vista também podem entrar e sair de uma negociação a qualquer momento que desejarem, sem a necessidade de verificar constantemente suas posições de negociação.

Risco Relativamente Baixo

O trading à vista envolve menor risco em comparação com o trading de derivativos. Sem o uso de margem, os traders à vista estão protegidos de perder mais do que seu investimento de capital inicial.

Poder de Sustentação

Como a negociação à vista não utiliza qualquer forma de alavancagem ou margem, os negociantes à vista não são obrigados a pagar juros ou manter uma margem. Portanto, se um negociador à vista tem muita confiança em uma criptomoeda específica, ele pode optar por mantê-la, mesmo que o token tenha sofrido uma grande desvalorização em termos de preço.

Desvantagens da Negociação à Vista

Potencial de Lucro Limitado

Como mencionado anteriormente, a negociação à vista não utiliza alavancagem e margem, e apenas se baseia na quantidade de capital que um negociante à vista possui. Assim, as posições envolvidas na negociação à vista são limitadas, e os negociantes à vista não podem entrar em posições maiores, como aquelas na negociação de futuros e margem. O potencial de lucro que um negociante à vista pode ganhar é, portanto, limitado.

Deslizamento Devido à Falta de Liquidez no Mercado

Com o tempo, a liquidez do mercado à vista pode secar. Particularmente durante mercados de baixa, altcoins menores tendem a perder uma quantidade substancial de sua liquidez, dado o volume de negociação de mercado reduzido.

Quando isso ocorre, os traders de mercado à vista terão dificuldade em comprar ou vender suas criptomoedas por um preço justo de mercado devido ao deslizamento que resulta da liquidez insuficiente. Eles terão que vender suas criptos por um preço inferior ao justo de mercado, comprar uma criptomoeda por um valor superior ao justo de mercado, ou manter seus investimentos na esperança de receber um preço melhor no futuro.

Conclusão

Em geral, usar o mercado à vista para negociação de criptomoedas pode ser uma ótima maneira de possuir criptomoedas aos preços desejados. A imediatidade que vem com uma negociação de mercado à vista pode ser inestimável quando você deseja obter retornos instantâneos. Em comparação, você precisará esperar pelos seus retornos com a negociação de futuros, e deve lidar com o risco de perder sua margem inicial.

.jpeg)

.jpeg)

.jpeg)

.jpeg)