Como fazer hedge com opções de cripto para maximizar os ganhos durante a incerteza do BTC

Parte 1: Opções de cripto

Quer expandir seu portfólio de investimentos ou quer começar um fundo diário chuvoso? É assim! Neste artigo, você aprenderá como usar as Opções para maximizar seus lucros em mercados incertos. De estratégias básicas a avançadas, há algo aqui para todos. Mas antes de mergulharmos, aqui estão duas coisas sobre Opções que apostaremos que você não sabia:

O trading de opções, como sabemos hoje, pode ser rastreado até o filósofo Aristóteles, que detalhou a primeira opção de compra (contra uma coleta de azeite) no século VI a.C.

As opções de ações se tornaram tão populares que devem ultrapassar o volume de trading de ações até 2023.

Agora para o básico.

Antes de mais nada: Os contratos de opções são derivativos. Essencialmente, isso significa que eles estão vinculados a um ativo subjacente, como ações, commodities ou criptomoedas.

As opções sempre têm um preço acordado (conhecido como preço de exercício) pelo qual o comprador ganhará exposição long ou short ao ativo subjacente. Eles também têm uma data predeterminada em que expiram (data de vencimento).

Há dois tipos de opções: Opções de compra (chamadas) e Opções de venda (puts).

- → Uma opção de compra dá ao comprador e ao vendedor uma exposição long e short acima do preço de exercício, respectivamente.

Leia mais: Opções de compra: Uma maneira econômica de ganhar com seus ativos

- → Uma opção de venda dá ao comprador e vendedor uma exposição short e long abaixo do preço de exercício, respectivamente.

Leia mais: Opções de venda: Gerencie o risco de preço de forma eficaz com esta ferramenta

Como são altamente versáteis, você pode usar opções de compra e opções de compra por conta própria ou combiná-las para criar estratégias complexas de opções. Em última análise, o objetivo final de todas as estratégias é o mesmo: lucrar com as condições do mercado.

O comprador da opção (às vezes chamado de detentor) sempre paga uma taxa (prêmio da opção) ao vendedor (ou escritor). Esse valor indica a quantidade máxima de dinheiro que o comprador pode perder e o máximo que o vendedor pode lucrar com o trade específico.

Ao negociar opções, há três maneiras de descrever um preço de exercício:

- At-the-money (ATM): O preço do ativo subjacente é o mesmo que o preço de exercício.

- In-the-money (ITM): descreve um preço de exercício em uma posição favorável ao ativo subjacente. Uma opção de compra é ITM quando está abaixo do subjacente, e uma opção de venda é ITM quando está acima do subjacente.

- Fora do dinheiro (OTM): Quando uma greve está em uma posição desfavorável. Uma opção de compra é OTM acima do ativo subjacente; uma opção de venda, abaixo do subjacente.

O que é trading de opções de cripto?

Embora possam parecer complicadas, as opções são uma das estratégias de investimento mais comuns para traders protegerem suas posições existentes e apostarem no movimento do mercado para obter retornos. Uma opção de cripto é um contrato que dá a você o direito de comprar ou vender um ativo a um preço específico dentro de um determinado prazo ou uma data de vencimento específica, dependendo do tipo de contrato escolhido.

“Negociação de opções de cripto” é um termo usado para descrever contratos de opções projetados especificamente para criptomoedas. Como as opções de ações, as opções de cripto estão crescendo, à medida que mais traders de varejo recorrem às opções como um instrumento de hedge em meio ao mercado baixista. Basicamente, as opções de cripto compartilham as mesmas características que as opções de ações, mas vêm com muito mais vantagens.

Ao contrário das opções de ações, as opções de cripto não exigem que você compre ou venda o ativo subjacente se uma opção expirar ITM. Em vez disso, sua conta de trading receberá um crédito ou débito igual à diferença em dinheiro entre o preço de exercício e o preço de liquidação da opção.

Ao eliminar o incômodo da propriedade física, você pode se concentrar no que é realmente importante: ganhar dinheiro.

Leia mais: Opções de cripto: Por que eles merecem um lugar em seu portfólio

Por que os traders de futuros diversificam seus portfólios com opções para aumentar os retornos?

Em 2021, o trading de opções atingiu níveis recordes de 62,58 bilhões de contratos, depois que inúmeras vitórias em opções foram manchetes em todo o mundo.

Os preços das ações de GME e AMC subiram, e vários fundos hedge de Wall Street abriram posições short consideráveis em GME e AMC, em antecipação a uma queda nos preços das ações.

Traders de varejo adivinharam que se as ações subirem, as instituições seriam forçadas a comprar ações de volta, elevando ainda mais os preços.

Para aproveitar isso, eles compraram opções de compra OTM e pagaram pequenos prêmios iniciais. Usando alavancagem, os traders de varejo multiplicavam seu poder de compra para ter acesso a um volume muito maior de ações do que se tivessem comprado diretamente. Como previsto, as ações subiram, com as opções de compra aumentando exponencialmente em valor e gerando grandes lucros para os traders de varejo.

Com esse conhecimento, os traders de futuros agora consideram as opções um componente fundamental de seus portfólios de investimento.

As opções de cripto podem realmente ajudar a maximizar os ganhos?

Depois de aprender a usá-los a seu favor, as opções de cripto realmente podem ajudá-lo a maximizar seus ganhos. Aqui estão três maneiras de lucrar com opções:

hedging para reduzir os riscos de mercado

As opções são ideais para proteger um portfólio subjacente contra riscos e incertezas do mercado.

Se você mantiver o ativo subjacente, uma compra ou um spread de venda são maneiras eficazes de fazer hedge contra um sell-off. Se você não tiver o subjacente, uma compra ou spread de compra oferece a mesma proteção de alta.

O melhor de Opções é que você pode escolher uma data de vencimento para proteger seu portfólio por um dia, ou semanas, ou até meses no futuro.

Alavancar seu capital

Com opções, tudo o que você precisa é de um pouco de capital para potencialmente obter lucros significativos.

Ao comprar uma opção, você pode ter acesso a uma grande quantidade do ativo subjacente para um pequeno depósito inicial. Ao usar a alavancagem, você pode multiplicar o poder de compra do seu capital várias vezes.

Risco limitado, vantagens ilimitadas

Todo trader sonha com seu primeiro “bolsa de 10” (+1.000% ROI). As opções são a maneira perfeita de atingi-las.

Todas as opções long têm risco limitado e potencial de lucro significativo (às vezes ilimitado). Para ilustrar esse ponto, pense no primeiro bull run de cripto de 2021. Algumas moedas/tokens registraram crescimento de 10 a 20x, com um pequeno número disparando para mais de 100 vezes seu valor original em apenas alguns meses.

Agora, imagine aproveitar as opções para aproveitar essa ação de preço, sabendo que o máximo que você pode perder é o prêmio... e o céu é o limite quando se trata de lucros. E aí? Parece uma boa? Essa é a beleza das opções para você.

Descubra como o altismo pode afetar você: Mercados otimistas vs. pessimistas: Como eles são diferentes?

Como funcionam as opções de cripto?

Embora as opções de cripto se comportem como outras opções, elas são mais fáceis de usar. O que queremos dizer com isso? Guarde seus cavalos. Vamos explicar.

Como as opções de cripto da Bybit são liquidadas em dinheiro, você obtém seus lucros assim que a opção expira, permitindo que você passe para a próxima oportunidade sem hesitação. Isso torna as opções de cripto a escolha perfeita para especular e fazer hedge.

Outro benefício é que eles não têm um tamanho de contrato fixo, para que você possa arriscar tanto quanto quiser.

Além disso, as opções de cripto da Bybit são liquidadas em USDC por segurança e flexibilidade. Nos exemplos abaixo, você verá como isso funciona na prática.

Trava de alta com call

Um spread de alta é uma maneira eficaz de lucrar em um mercado em alta sem quebrar o banco.

A configuração da estratégia envolve comprar uma opção de compra (normalmente OTM) e vender uma opção de compra a um preço de exercício mais alto com a mesma data de vencimento.

Como você está comprando a greve mais próxima do subjacente, o trade custa um débito líquido, que é o máximo que você pode perder.

Aqui está um exemplo da alta do spread de call em ação:

Preço de BTC subjacente de $30.000:

- Compre uma opção de compra de BTC $31.000, custando $600

- Vender uma opção de compra de BTC $33.000, recebendo um prêmio de $150

O trade custa um débito líquido de $450 (prêmio pago de $600 − prêmio recebido de $150)

O ponto de equilíbrio é de $31.450 (Baixa de exercício + Débito líquido). O lucro potencial máximo de $1.550 ocorre se a opção de compra de $33.000 expirar ITM ($33.000 − $31.000 − $450).

O pior cenário é quando o preço de liquidação está em ou abaixo de US$ 31.000. Aqui, ambas as opções de compra expiram sem valor e você perde o prêmio líquido de $450 pago.

Trava de baixa com put

O spread de baixa é a imagem espelhada do spread de alta das opções de compra, oferecendo um jogo de baixo risco para os lucros do mercado em baixa.

Para configurar o spread de baixa, você compra uma opção de venda (normalmente OTM) e vende uma opção de venda com uma baixa de exercício e com a mesma data de vencimento.

Assim como o spread de alta, você está comprando a greve mais próxima do subjacente, então o trade custa um débito líquido.

Por exemplo:

Preço de BTC subjacente de $30.000:

- Compre uma opção de venda de BTC $29.000, custando $600

- Vender uma opção de venda de BTC $27.000, recebendo um prêmio de $150

O custo é um débito líquido de $450 (prêmio pago de $600 − prêmio recebido de $150), que também é sua perda potencial máxima.

O ponto de equilíbrio é de $28.550 (Maior exercício − $450 Débito líquido). O lucro máximo de $1.550 ocorre se ambas as greves expirarem ITM ($29.000 - $27.000 - $450).

A perda potencial máxima ocorre quando ambas as execuções expiram OTM com valor zero. Aqui, você perde seu investimento de $450.

Ler mais:Spread Bull Put: Uma excelente maneira de lucrar com a queda do tempo

Opções de compra

Opções de compra são contratos que conferem ao proprietário o direito (mas não a obrigação) de comprar um valor específico de um ativo subjacente a um preço predefinido, em ou antes de uma determinada data (conhecida como data de vencimento).

Opções de venda

Opções de venda são contratos que conferem ao comprador de opções o direito (mas não a obrigação) de vender um valor específico de um ativo subjacente a um preço predefinido dentro de um prazo específico.

O que são opções europeias?

Uma opção de compra e venda europeia de ações ou cripto é um contrato que dá aos investidores o direito de comprar ou vender um ativo a um preço específico no dia em que o contrato expirar.

O que são opções americanas?

Uma opção de compra e venda de ações ou cripto-americanos dá aos investidores o direito de exercer o contrato para comprar ou vender um ativo a qualquer momento dentro de um determinado prazo antes que o contrato expire.

Como as opções de cripto diferem das opções de ações?

Embora tenham características semelhantes, as opções de cripto da Bybit são diferentes das opções tradicionais de várias maneiras.

Todas as opções são liquidadas em dinheiro, o que significa que nenhuma transferência física de propriedade ocorre no vencimento. Em vez disso, quando uma opção expira ITM, a conta do titular recebe um crédito igual à diferença entre o preço de exercício e o preço de liquidação do ativo subjacente.

A Bybit também oferece contratos de estilo europeu, que só podem ser exercidos no momento do vencimento.

As opções que expiram em ITM são exercidas automaticamente.

Qual é a diferença entre os futuros de hedging e as opções de hedging?

Há algumas maneiras pelas quais o hedge com opções, em oposição a futuros, pode entregar melhores resultados.

Com futuros, você se beneficia apenas de um movimento direcional único (para cima ou para baixo). Mas com Opções, você pode lucrar quando o mercado sobe, desce, para os lados, para cima, para baixo, para cima, um pouco ou muito... você entende o ponto. Em resumo, as opções são muito mais versáteis do que os futuros.

Com futuros, você assume o mesmo nível de risco, quer compre ou venda. No entanto, você nunca pode perder mais do que seu investimento inicial ao comprar uma opção. Além disso, dependendo da estratégia, uma opção long pode ter potencial de alta ilimitado.

Outra vantagem de usar opções em relação a futuros é que o risco de liquidação é mínimo para opções long. Como você paga um prêmio inicial, a perda potencial máxima é conhecida, facilitando o gerenciamento do seu capital.

Leia mais: Futuros vs. Opções: Qual é a melhor opção para você?

Parte 2: Comece sua jornada: Escolhendo as plataformas de trading ideais para opções de cripto

O primeiro passo em sua jornada de trading de cripto é escolher a corretora ideal.

Ao decidir qual corretor melhor atende às suas necessidades, há vários fatores a considerar, incluindo segurança, liquidez, taxas de corretagem e o número de ativos disponíveis para trading. Antes de começar, considere também estas duas perguntas:

- A interface da corretora é fácil para iniciantes?

- Você precisa de ajuda 24 horas por dia?

Há muito para desfazer, mas não se preocupe. Aqui está um resumo de quatro corretoras de cripto populares.

Bybit

Fundada em 2018, a exchange de criptomoedas da Bybit oferece uma interface altamente avançada e simples. Ele é alimentado por um mecanismo de correspondência ultrarrápido, capaz de lidar com até 100.000 transações por segundo (TPS).

Você pode financiar contas de trading da Bybit com uma ampla gama de cripto e moedas fiat. Os usuários da Bybit têm acesso a mais de 100 ativos spot, mais de 100 contratos perpétuos e trimestrais e suporte multilíngue disponível 24 horas por dia, 7 dias por semana. Além disso, graças à funcionalidade do sistema de 99,99% da Bybit, você nunca precisará se preocupar com o tempo de inatividade.

Por outro lado, a Bybit não está disponível para trading em alguns países, incluindo os Estados Unidos.

Débito

A Deribit, com sede no Panamá, é uma plataforma de nível institucional que oferece acesso a derivativos e opções de BTC, ETH e SOL. A Deribit é altamente líquida e comanda uma fatia considerável do mercado de opções de juros abertos. A exchange oferece funcionalidade avançada que atende às necessidades de clientes profissionais e institucionais. No entanto, a Deribit tem um processo KYC demorado, sem atendimento ao cliente ao vivo e uma oferta limitada de produtos.

Delta Exchange

O próximo item da lista é a Delta Exchange, que atende a clientes institucionais e de varejo. Atualmente, a Delta oferece suporte para trading de BTC e mais de 50 altcoins. Ele usa um mecanismo de correspondência avançado e de alta velocidade para executar ordens. Os clientes têm acesso a suporte multilíngue ao vivo 24 horas por dia. É importante observar, no entanto, que a Delta só aceita BTC/USDT e ETH para financiamento da conta, e não é a mais líquida das corretoras, devido aos baixos volumes de trading.

OKX

A popular corretora de opções de cripto OKX oferece aos clientes de varejo acesso a uma ampla gama de ativos digitais. A corretora tem milhões de usuários, é altamente líquida e usa técnicas avançadas de correspondência para reduzir o slippage de execução. As opções de financiamento incluem moedas fiat e digitais, e os clientes podem acessar o suporte ao vivo 24 horas por dia, 7 dias por semana. Infelizmente, o OKX é prejudicado por uma falha crítica: Uma estrutura de taxas complicada.

Tabela comparativa de diferentes corretoras de cripto

Critério | Bybit | Débito | Delta Exchange | OKX |

Habilitado para PM/ Barra | Sim/1.000 USDC | Sim/Não barra | Sim/Apenas para BTC | Sim/100 mil |

Margem cruzada total | Não | Não | Não | Não |

Liquidação/ Preços | USDC | BTC para BTC, ETH para ETH, SOL para SOL | USDT | BTC para BTC, ETH para ETH, SOL para SOL |

Múltiplas garantias | Sim | Não | Não | Sim |

Capacidade de rajada | Até 500 solicitações em lote, 20 ordens por lote, 10.000 TPS | 200 TPS | N/A | Até 1.000 (250 x 4) TPS |

Liquidez | < 10 bps1 spread/tamanho de $500 mil em BBO2 | ~ 10 bps/tamanho de $500 mil em BBO | < 10 bps/tamanho de $10.000 em BBO | > 20 bps/tamanho de $100 mil em BBO |

Trade em bloco | Sim | Sim | Não | Não |

Taxa | Tão baixo quanto 1 bps maker3/taker4 | 3 bps para taker e maker | 5 bps para taker/maker | maker de 2 bps, taker de 3 bps |

Cálculo da margem | Com base no modelo de volatilidade calibrado, impermeável à manipulação | Com base no modelo de volatilidade calibrada | N/A | Com base no modelo de volatilidade calibrada |

Liquidação | Parcial, reduzirá apenas a posição | Parcial, mas aumentará a posição | N/A | Parcial, mas aumentará a posição |

1 BPS: Pontos básicos: uma unidade de medida comumente usada em taxas de juros e outras porcentagens em finanças.

2 BBO: Melhor oferta: o melhor preço de compra e venda no livro de ordens a qualquer momento.

3 Maker: Um “maker” refere-se a um formador de mercado. Os formadores fornecem liquidez ao mercado.

4 Taker: Um “taker” envia ordens que removem imediatamente a liquidez do mercado.

Parte 3: As 4 principais estratégias de hedging de opções de cripto com as quais até os novatos podem obter lucros consistentes

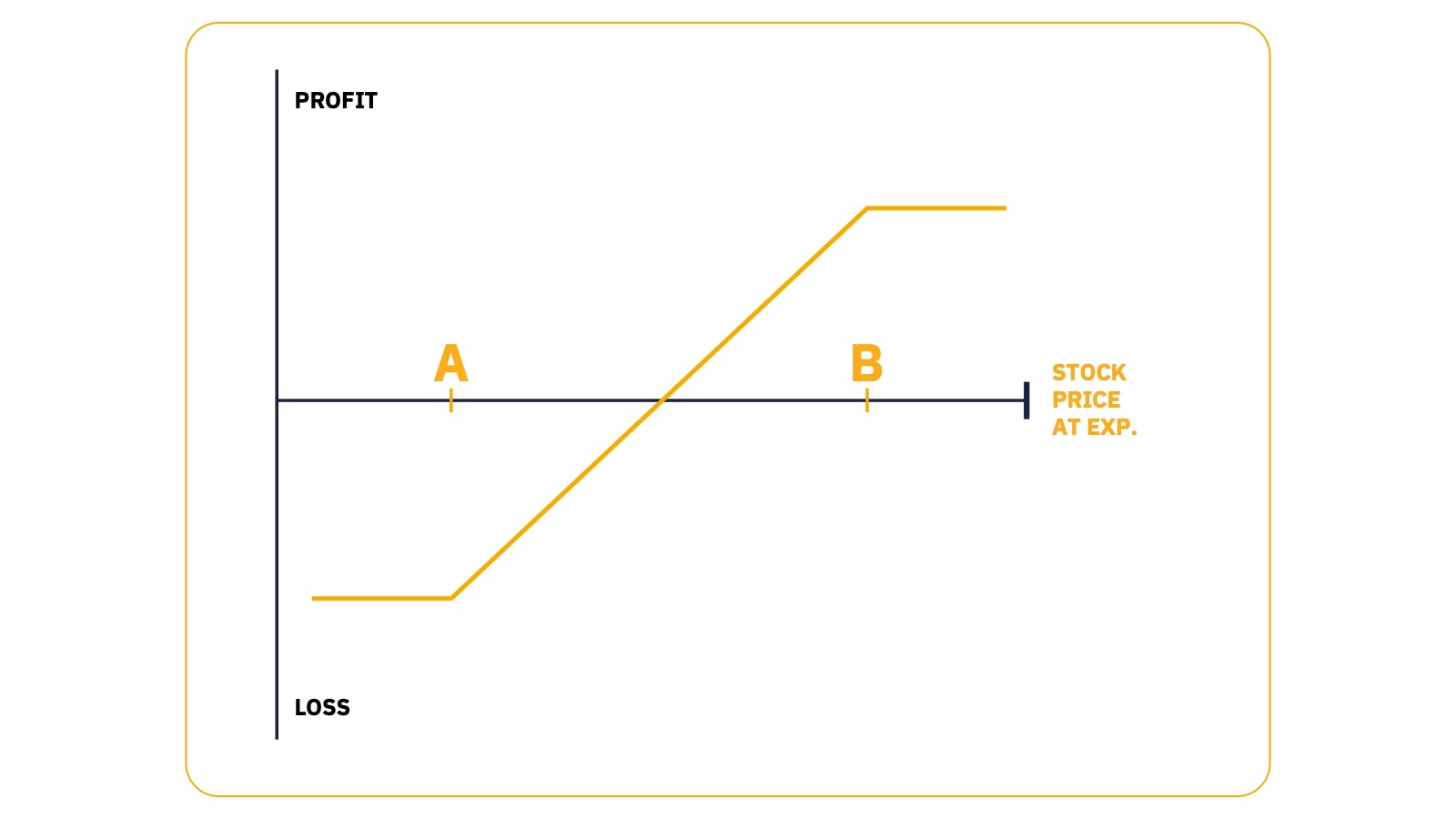

Estratégia Covered Call

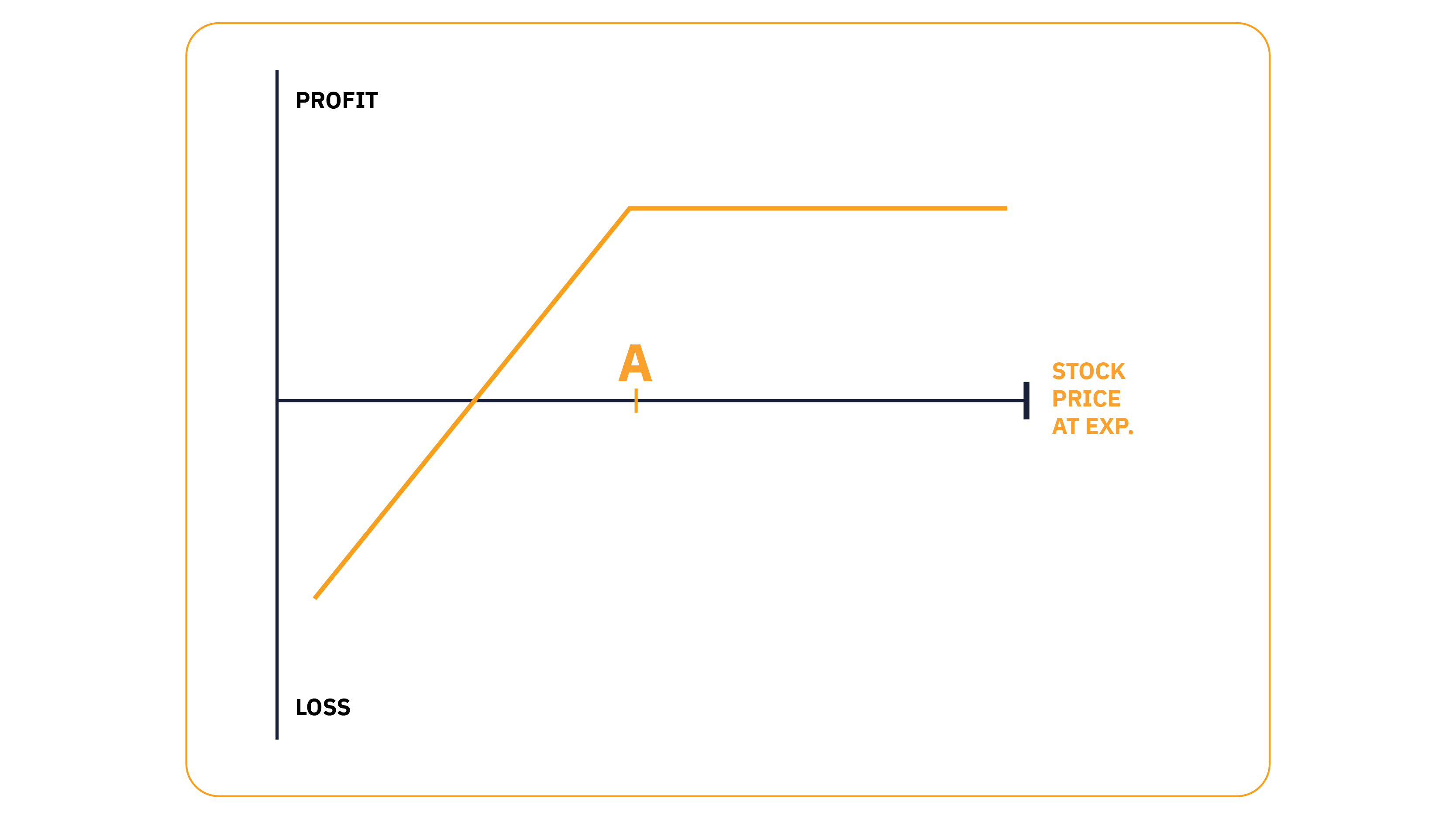

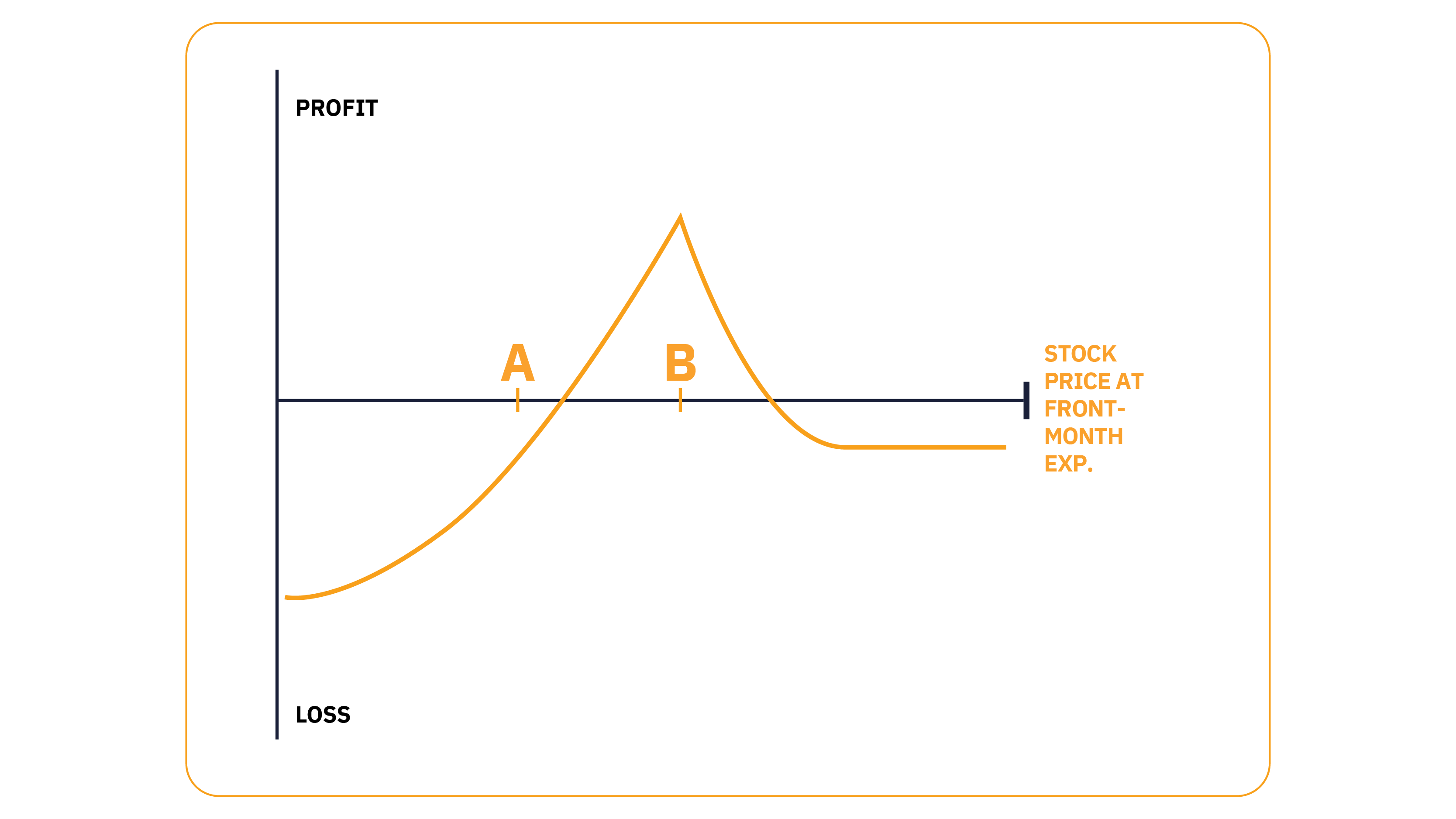

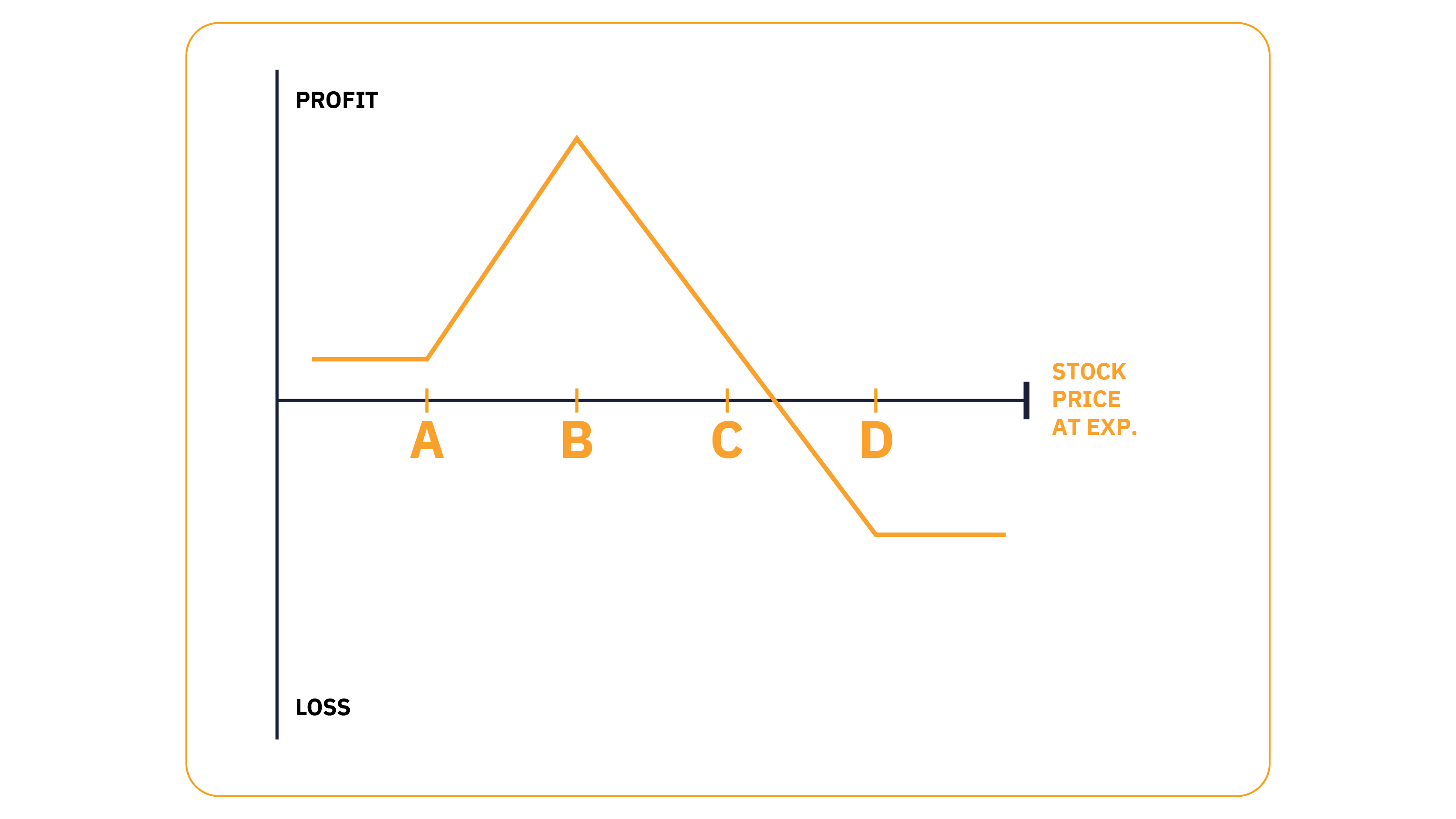

Diagrama de pagamento de chamada coberta

Vamos ver como você pode usar a estratégia de compra coberta para gerar renda passiva consistente contra um portfólio de cripto subjacente.

Uma chamada coberta tem dois benefícios claros: Ele protege seu ativo subjacente contra uma pequena queda no preço e lucra quando o mercado se move de lado ou um pouco mais.

Ao vender uma opção de compra contra seu portfólio, você se protege contra o risco de queda do preço e reduz sua exposição geral a perdas. O melhor momento para usar essa estratégia é quando você não espera que o preço suba muito.

O primeiro passo nesta estratégia é possuir o ativo subjacente. Neste exemplo, usaremos BTC.

Veja como a chamada coberta é configurada:

- Você possui um ativo, como Bitcoin

- Você vende uma opção de compra fora do dinheiro e recebe um prêmio. Idealmente, você escolhe um preço de exercício próximo o suficiente para pagar um valor decente, mas OTM o suficiente para expirar sem valor. O objetivo é manter todo o prêmio.

- Para se dar a melhor chance de sucesso, venda uma opção de compra com vencimento em 30 a 45 dias. O prêmio perde seu valor de tempo mais rapidamente dentro desse intervalo.

Exemplo:

- Long de 0,20 BTC, comprado a $20.000 (preço de mercado atual de $30.000).

- Venda 0,20 da opção de compra de $35.000 em BTC, com 35 dias até o vencimento, recebendo um prêmio de $250.

Contanto que o BTC esteja abaixo de US$ 35.000 no vencimento, o prêmio de US$ 250 é seu, reduzindo essencialmente o preço da sua posição long de BTC para US$ 19.750 (US$ 20.000 - US$ 250).

O ponto de equilíbrio é quando o BTC cai de $250 para $29.750 (preço atual − prêmio). Você perde dinheiro abaixo da marca de $29.750.

O melhor resultado é se o BTC for maior no vencimento (mas não acima de US$ 35.000) e a opção expirar sem valor. Nesse cenário, você não apenas consegue manter o prêmio, mas também tem lucros em papel sobre o subjacente.

Assim que a opção de compra expirar, você venderá uma nova compra, expirando em 30 a 45 dias, repetindo o processo enquanto tiver o ativo subjacente.

O pior resultado possível no vencimento é quando o mercado está acima do preço de exercício. Em seguida, você perde lucros potenciais acima de $35.250.

- Lucros potenciais: O preço do ativo subjacente é negociado lateralmente ou aumenta próximo (mas não acima) do preço de exercício no momento do vencimento.

- Possíveis perdas: O prêmio da venda de uma opção de compra coberta provavelmente não compensará uma queda maior no valor do criptoativo subjacente.

Leia mais: Chamada coberta: Como gerar renda passiva com isso

Se você ainda não tem certeza de como lucrar com a opção de compra coberta, por que não fazer trade em papel primeiro usando uma conta de teste da Bybit? Dessa forma, você pode dominar a estratégia antes de passar para a coisa real.

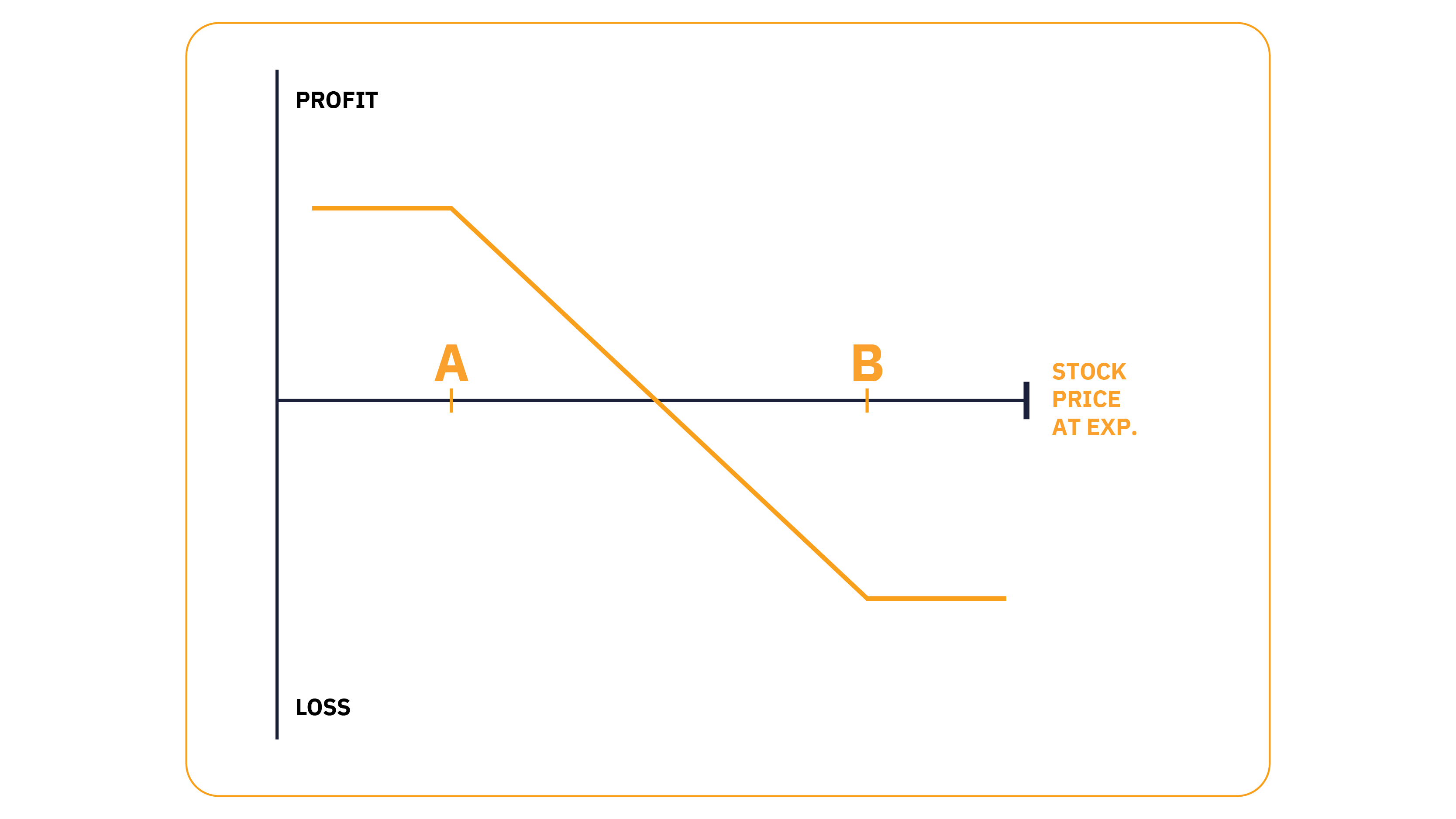

Estratégia Protective Put

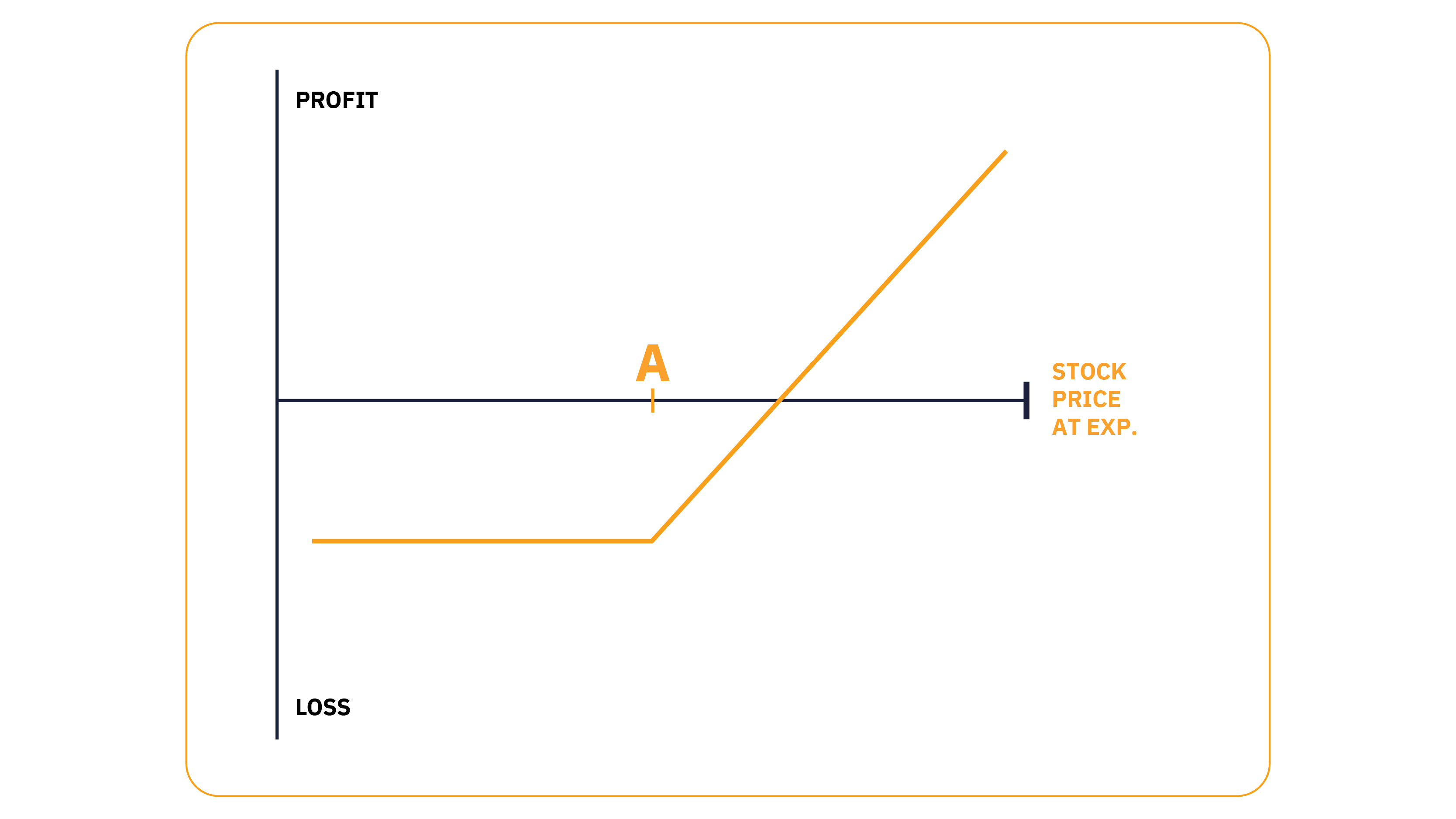

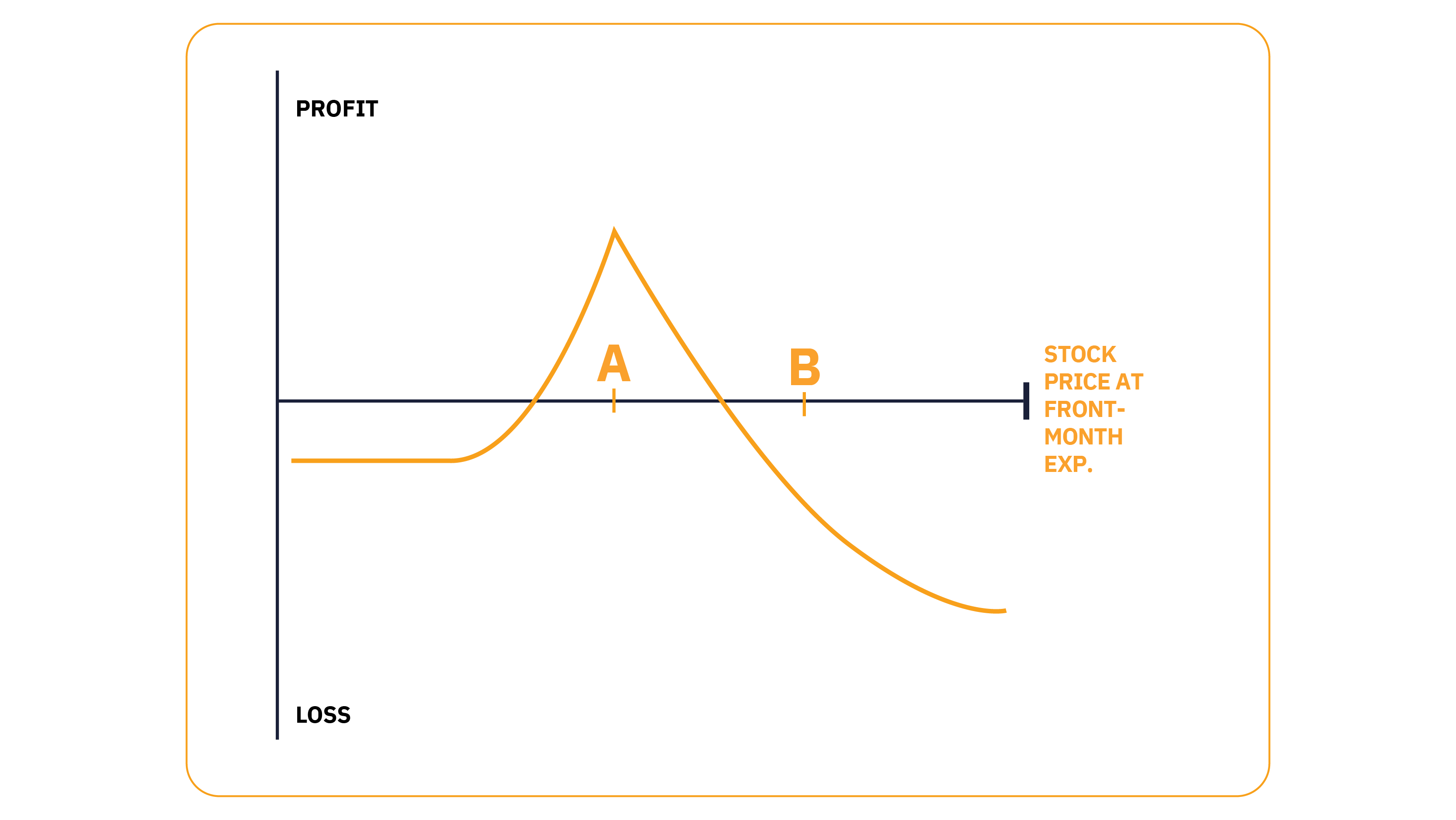

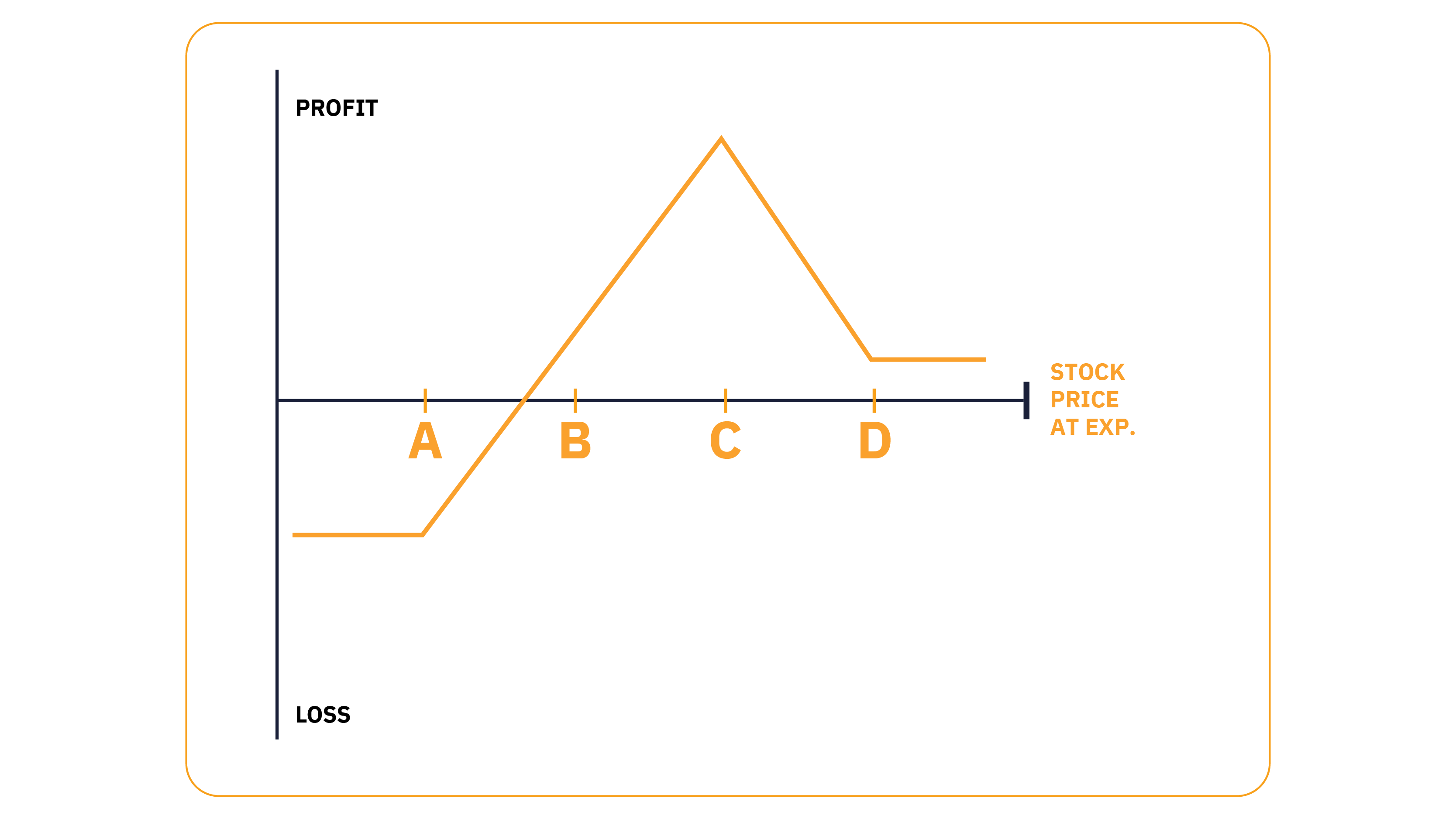

Diagrama de pagamento de put de proteção

Uma maneira simples de se proteger contra a incerteza do mercado é comprar uma opção de venda protetora.

Como a opção de compra coberta, você usa uma opção de venda de proteção quando tem uma posição cripto long subjacente. A opção de venda de proteção é uma estratégia de baixo risco que nunca perde mais do que o valor do prêmio que você pagou pela opção.

Aqui está um exemplo de uso de uma opção de proteção para proteger contra incertezas do mercado,

- Long de 0,20 BTC, comprado a $20.000 (preço de mercado atual de $30.000).

- Sua posição long mostra um lucro saudável de $2.000 ($10.000 × 0,20 BTC). Embora você acredite que o BTC aumentará, você quer proteger seu lucro contra fraqueza de curto prazo.

- Compre 0,20 de uma opção de venda de BTC $27.000, expirando em 60 dias, custando $500.

Idealmente, escolha uma opção de venda com pelo menos 60 dias até o vencimento para se beneficiar da lenta queda de tempo nos estágios iniciais.

A beleza da opção de venda de proteção é que ela cobre você se o BTC cair abaixo de US$ 26.500 (preço de exercício − prêmio), mas deixa a vantagem aberta para você lucrar se o mercado subir.

Embora comprar uma opção de venda custe dinheiro, é um preço pequeno para se proteger contra volatilidade extrema.

- Lucros potenciais: Você ganha dinheiro quando o subjacente sobe mais do que o prêmio pago. Essa estratégia ajuda a proteger sua posição long subjacente se o preço cair abaixo do preço de exercício A enquanto o contrato de opção estiver ativo.

- Possíveis perdas: Em termos de perda, você pode perder o valor do prêmio pago pela opção.

Caixa casada

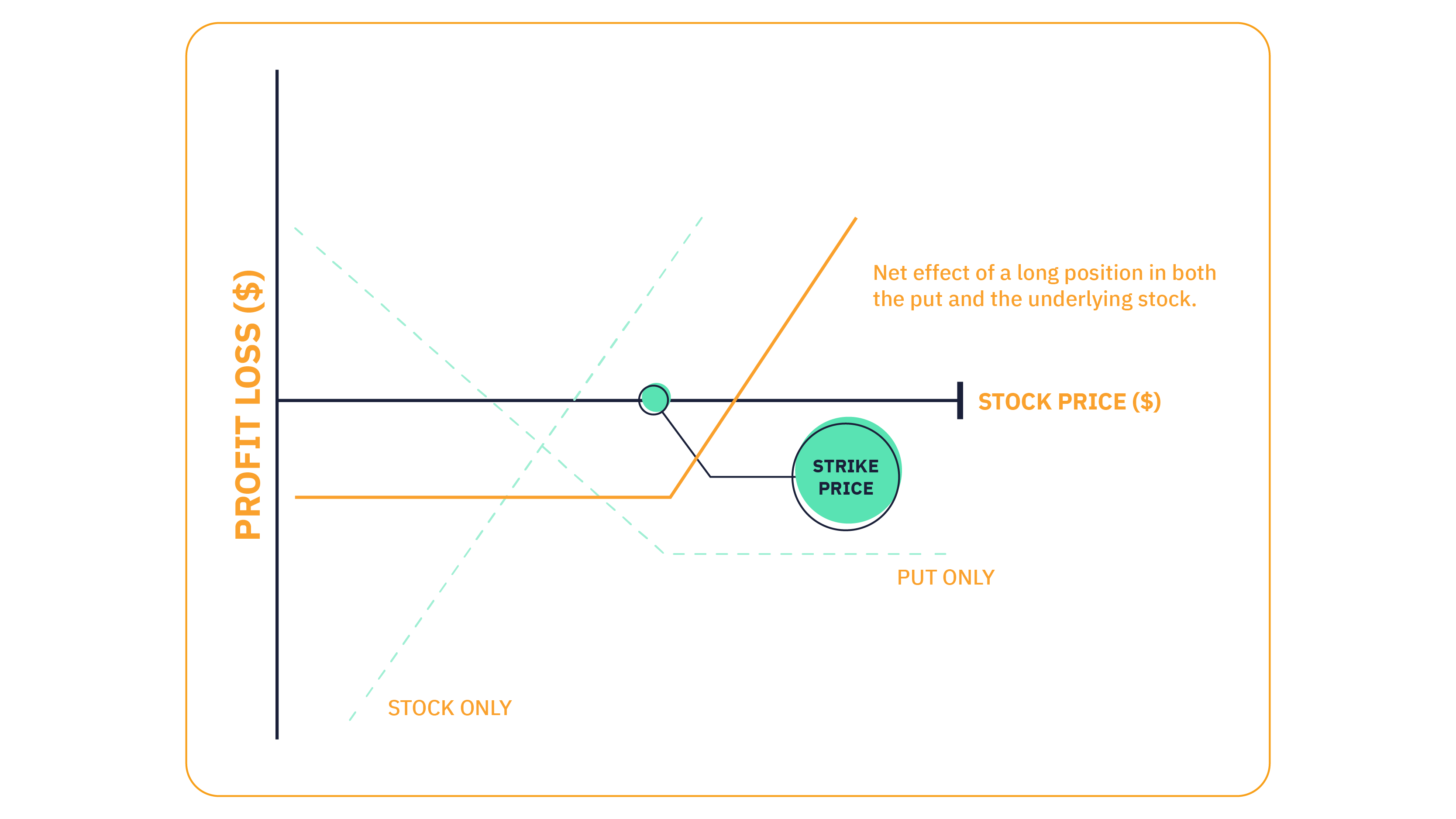

Diagrama de pagamento de put casado

Se você quiser um risco menor ao comprar cripto, use a estratégia de venda casada.

A opção casada funciona exatamente como a opção de proteção. A única diferença é que você usa a opção de proteção contra um ativo que já possui. Com a opção casada, você compra a opção ao mesmo tempo em que compra a cripto subjacente.

Para uma opção casada, você geralmente seleciona um preço de exercício o mais próximo possível do preço de compra do ativo (ATM). É claro que não há lei dizendo que não pode ser uma greve de OTM; isso depende totalmente de você.

O perfil de risco de uma opção de venda casada espelha a opção de venda de proteção.

- Lucros potenciais: Descobrir se o trade lucrará é fácil. Você ganha dinheiro se o preço da sua cripto subir mais do que o prêmio.

- Possíveis perdas: Você perde dinheiro se suas criptomoedas caírem mais do que o prêmio.

Aprendemos como usar opções de compra cobertas para renda passiva e opções de venda para proteger contra volatilidade. Mas o que acontece quando você os combina?

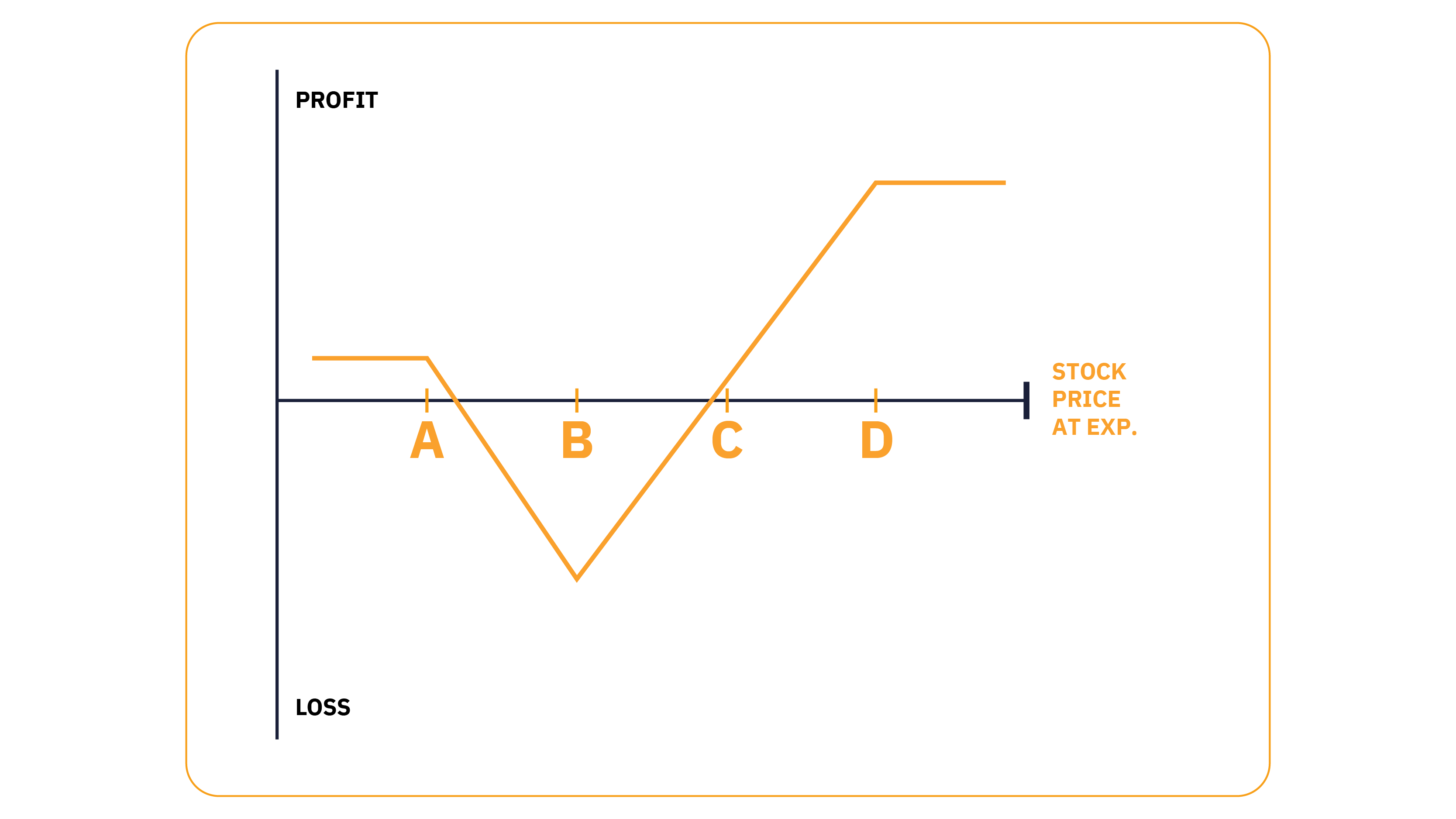

Estratégia Collar Option

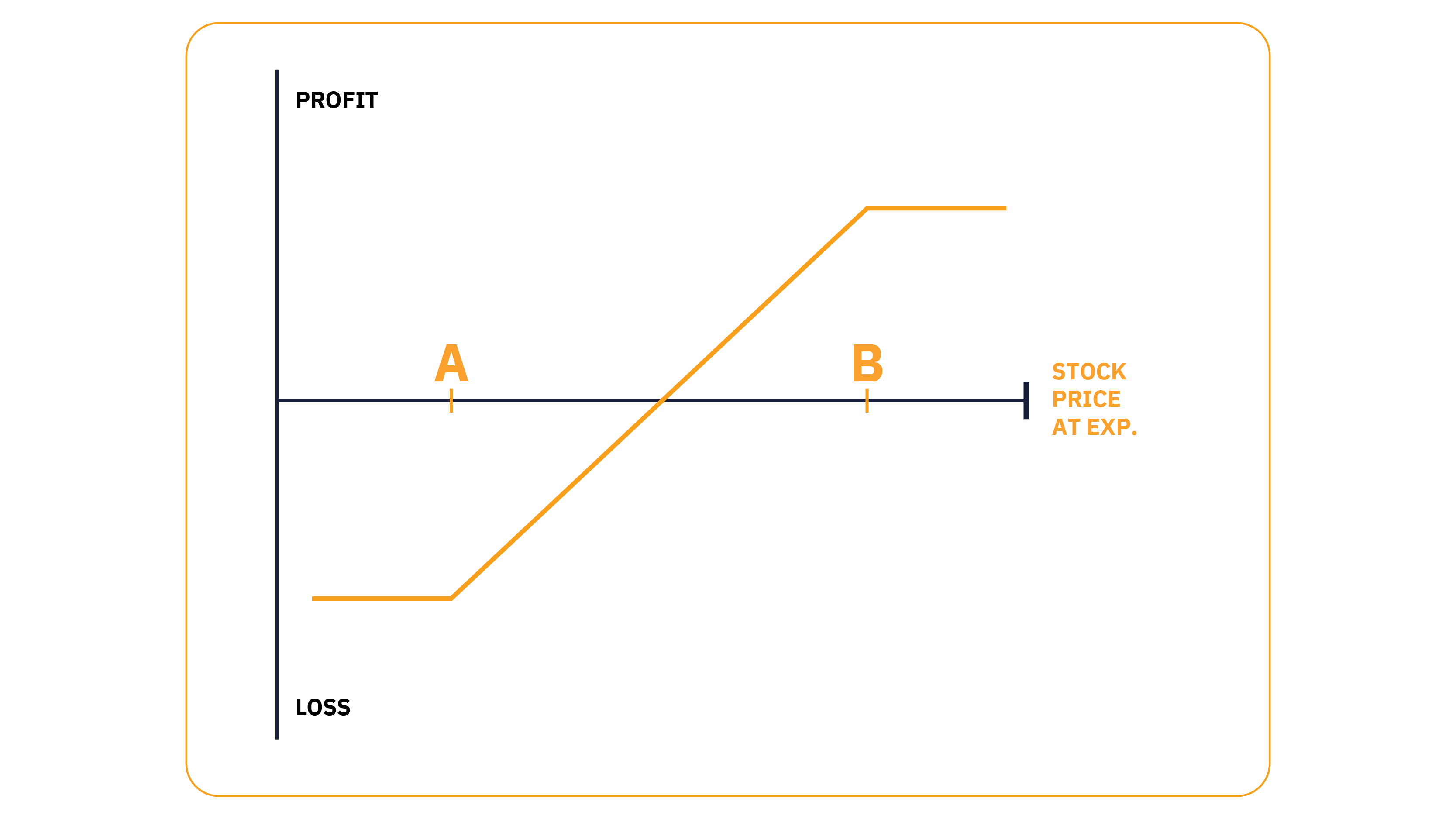

Diagrama de pagamento de colar de opções

O colar de opções fornece a mesma segurança que a opção de venda de proteção por uma fração do preço.

O colar de opções combina uma opção de compra coberta e uma opção de compra para fornecer uma faixa de trading fixa para seu criptoativo.

A opção de venda protege seu portfólio contra volatilidade de baixa, e o prêmio da opção short ajuda a cobrir o custo.

Essa estratégia funciona melhor quando você tem uma visão moderadamente otimista do mercado, mas quer se proteger contra grandes perdas.

O custo do trade varia, dependendo da localização dos preços de exercício. Por exemplo, a estratégia é mais barata quando ambas as execuções estão na mesma distância do mercado subjacente do que se a long put estiver mais próxima do que a opção de compra.

Exemplo:

- Compre 0,20 de uma opção de venda de $28.000 em BTC, custando $300.

- Venda 0,20 de uma opção de compra de $32.000 em BTC, recebendo um prêmio de $250.

- Long 0,20 BTC (preço de mercado atual de $30.000).

Embora as greves sejam a mesma distância do preço do ativo subjacente, o trade custa US$ 50 (débito líquido) devido aos spreads opostos de compra e venda.

Em uma situação de baixo risco e baixo retorno, o colar protege sua posição se o preço cair abaixo de US$ 27.950 (put strike − débito líquido de US$ 50), enquanto limita seu potencial de alta para US$ 31.950 (call strike − débito líquido de US$ 50).

Você lucra com esse trade quando o ativo subjacente é maior do que US$ 50, mas abaixo da opção de compra quando ele expira.

- Lucros potenciais: Quando o ativo subjacente for igual ao preço de exercício de call short no vencimento.

- Possíveis perdas: Se o ativo subjacente estiver abaixo do preço de exercício de long put na data de vencimento.

Agora que abordamos o básico, é hora de passar para estratégias mais avançadas.

Antes disso, no entanto, é crucial saber que as cinco estratégias a seguir são consideravelmente complexas e mais adequadas para traders com pelo menos um conhecimento intermediário de trading de opções.

Parte 4: Eleve seus lucros com 5 estratégias de trading de opções para veteranos

Spread Diagonal

Esquema de spread de puts diagonais — Configuração

Diagrama de distribuição de chamadas diagonais — Configuração

Uma estratégia de duas etapas que lucra com a queda do tempo, o spread diagonal é semelhante ao spread do calendário, com uma grande diferença: Embora um spread de calendário geralmente combine opções de compra ou venda compartilhando a mesma greve, mas datas de vencimento diferentes, um spread diagonal usa opções de compra ou venda de diferentes greve.

O spread diagonal tem muitas variações, incluindo a chamada diagonal, a diagonal curta e a long put diagonal.

Normalmente, você usa o spread diagonal quando está otimista ou neutro em uma cripto ou em qualquer classe de ativos. Dependendo da sua exibição, você pode usar puts ou chamadas. Neste exemplo, analisaremos uma variação avançada: Um spread diagonal com chamadas.

Primeiro, você vende uma opção de compra OTM (Strike A) com cerca de 30 dias até o vencimento (previsão de front-end).

Em seguida, você compra mais uma opção de compra OTM (Strike B), com 60 dias até o vencimento (back-end).

Agora você tem uma posição de spread de calendário. O objetivo é acabar com um spread de call curto.

É aqui que fica complicado: Quando o contrato do mês seguinte expira, você vende o mesmo preço de exercício (A) com a mesma data de vencimento que a opção de compra back-end.

O objetivo é coletar prêmio suficiente na short strike (A) para exceder o custo da long back-end call.

O trade lucra com o tempo caindo e funciona melhor quando o mercado faz trades laterais nos primeiros 30 dias e cai nos próximos 30 dias.

Idealmente, você quer que o preço fique próximo da greve de front-end até expirar. Em seguida, você lucrará mais se ambas as opções back-end expirarem OTM.

- Lucros potenciais:

- Lucro real = Lucro total − Prêmio pago pela opção de venda/venda − Preço de exercício A

- Possíveis perdas:

- Risco máximo de crédito líquido = Preço de exercício A − Preço de exercício B − Total de crédito líquido recebido

- Risco máximo de débito líquido = Preço de exercício A − Preço de exercício B + Débito líquido pago

Ler mais:Spread Diagonal: Uma estratégia híbrida que te dá lucro

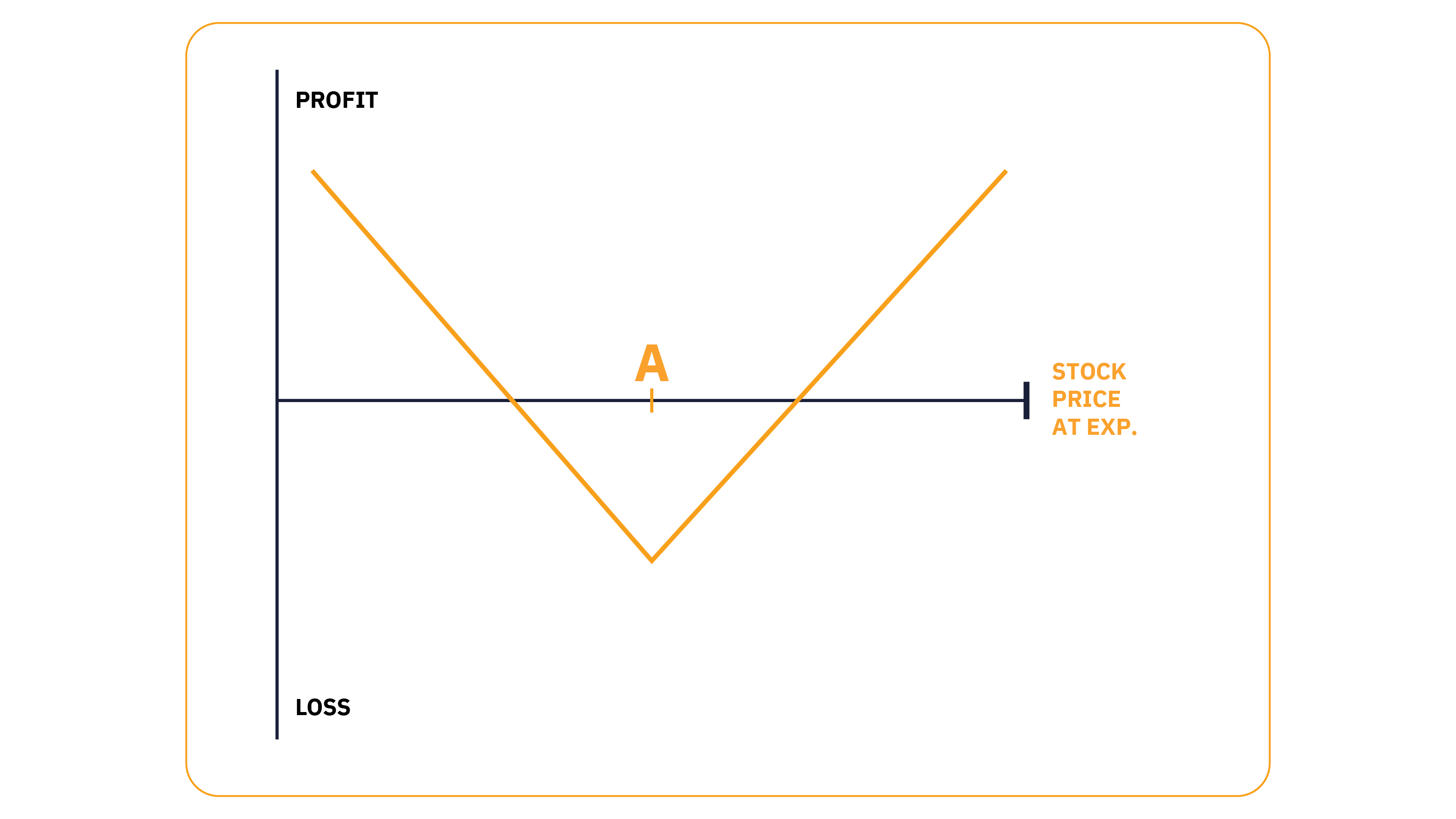

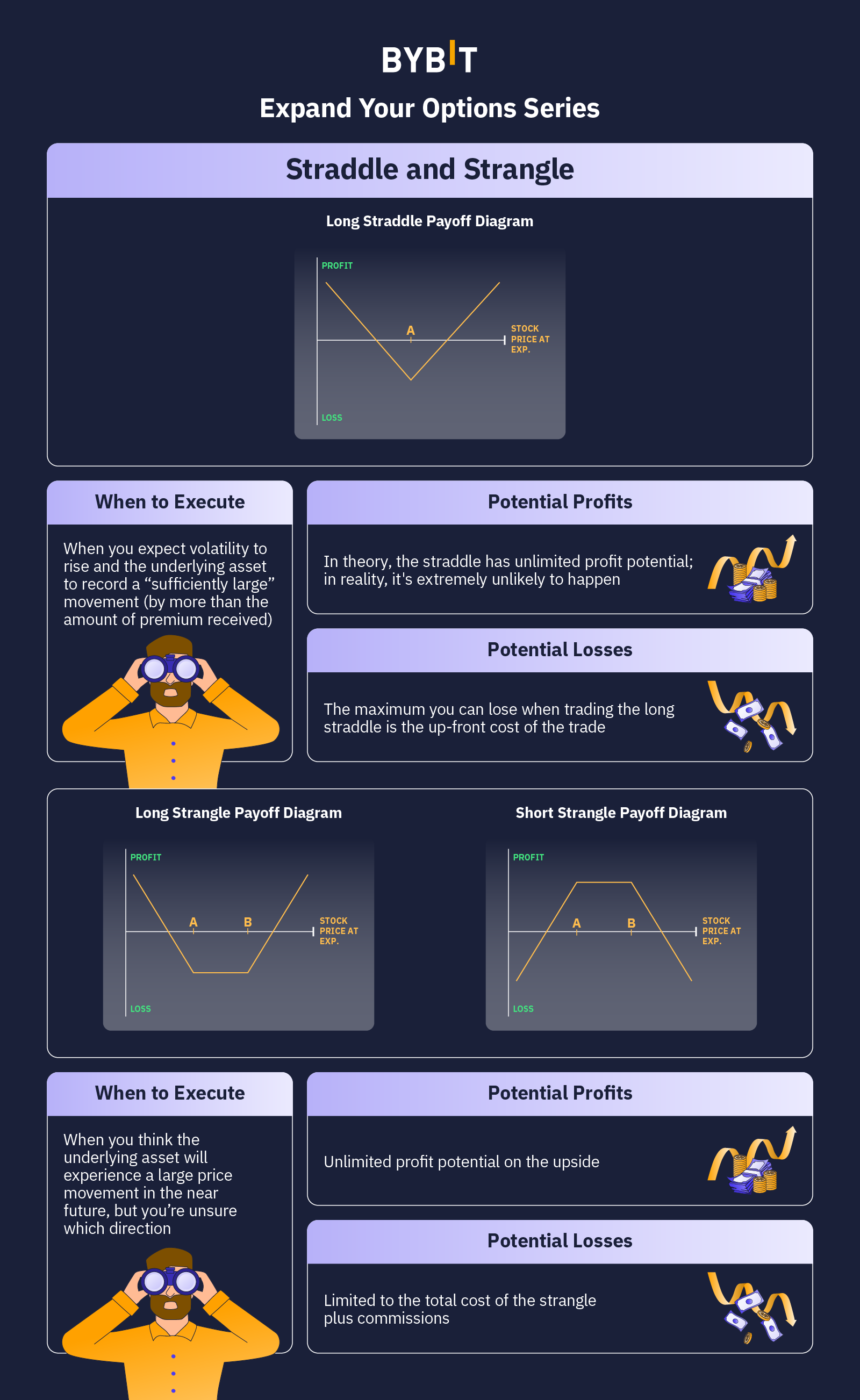

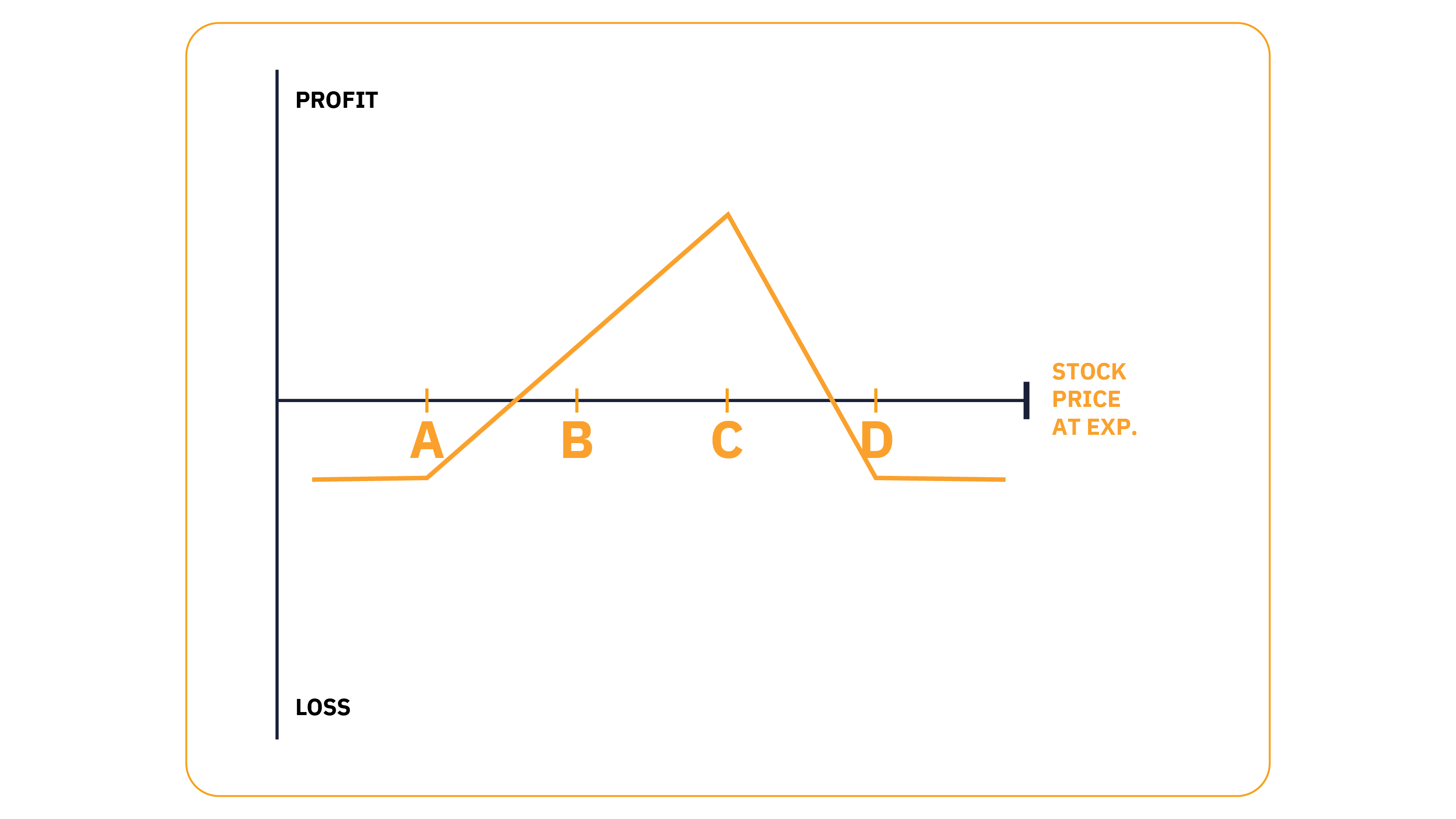

Faça staking e Strangle

Diagrama de pagamento de longo prazo

Straddles e strangles são ideais para gerar grandes retornos com pouco risco.

Se você acha que um grande movimento está vindo, mas não tem certeza da direção, comprar straddles ou strangles pode ser a maneira de lucrar. Quando você espera que o IV caia, você pode vender um straddle ou strangle para se beneficiar da queda do tempo.

Embora você possa usar qualquer um deles para expressar a mesma visão, eles diferem em custo e potencial de lucro.

Para abrir uma long straddle, você compra uma opção de venda e uma opção de compra com o mesmo preço de exercício e data de vencimento.

Como você compra ambas as opções, o custo do trade é um débito líquido (prêmio de venda + prêmio de compra).

Para que o trade ganhe dinheiro no vencimento, qualquer exercício deve expirar dentro do dinheiro em mais do que o custo total dos prêmios.

Um exemplo de long straddle:

- Comprar uma chamada em caixa eletrônico custando $100

- Comprar uma opção de venda em caixa eletrônico custando $100

O custo do trade é um débito líquido de $200 ($100 + $100).

Para que este trade seja pago no vencimento, você precisa que o mercado seja maior ou menor em mais de $200.

Qualquer coisa menor do que isso resulta em perda. O pior resultado possível ocorre quando ambas as transações expiram no caixa eletrônico.

De forma positiva, uma posição intermediária tem um potencial de lucro considerável, especialmente com cripto. Considerando que as criptomoedas podem ser altamente voláteis, qualquer opção pode expirar ITM a uma grande distância, gerando um retorno muitas vezes o tamanho do seu investimento inicial.

- Lucros potenciais: Em teoria, o strangle tem potencial de lucro ilimitado; na realidade, é extremamente improvável que aconteça.

- Possíveis perdas: O máximo que você pode perder ao negociar na posição long é o custo inicial do trade.

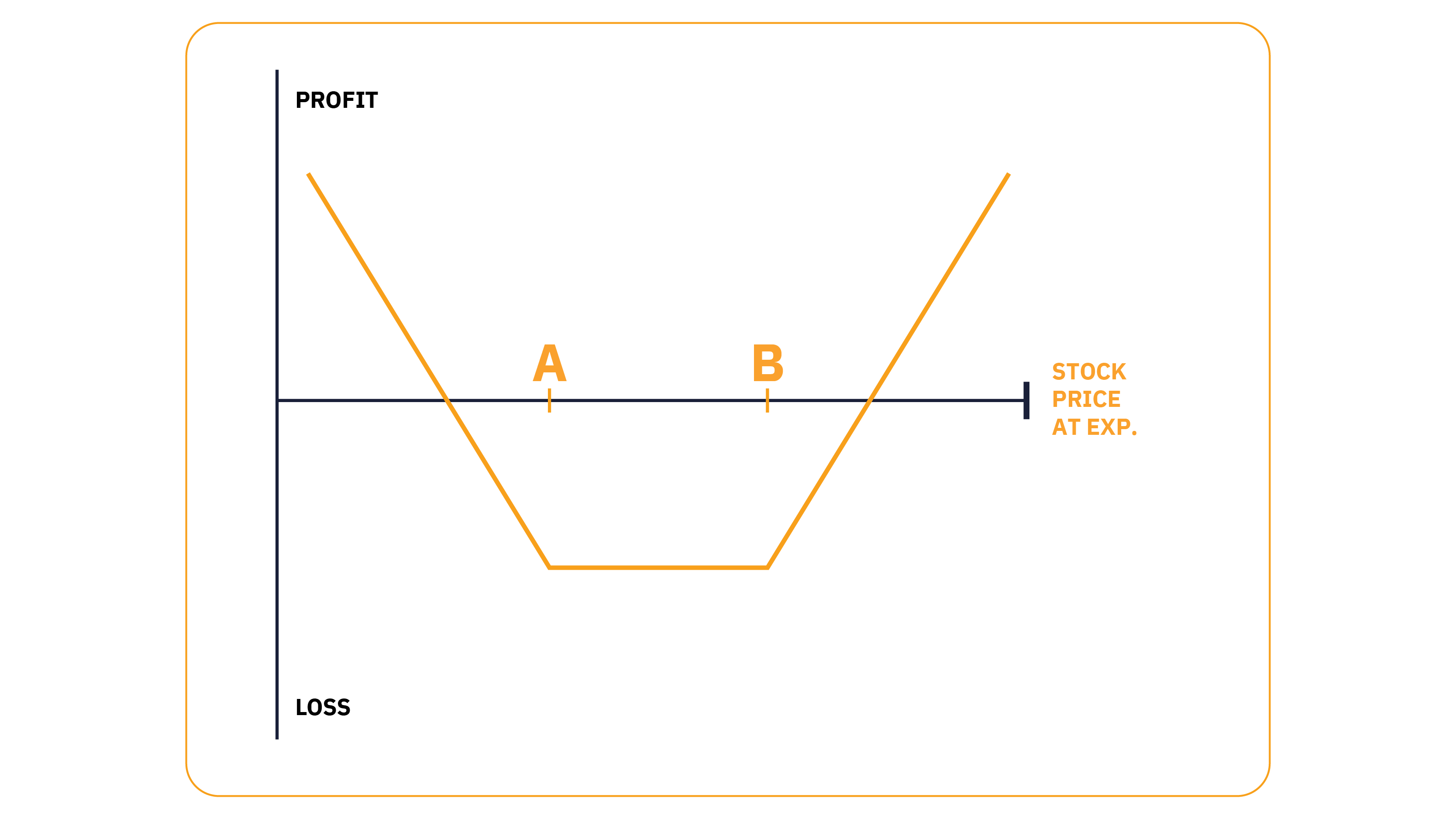

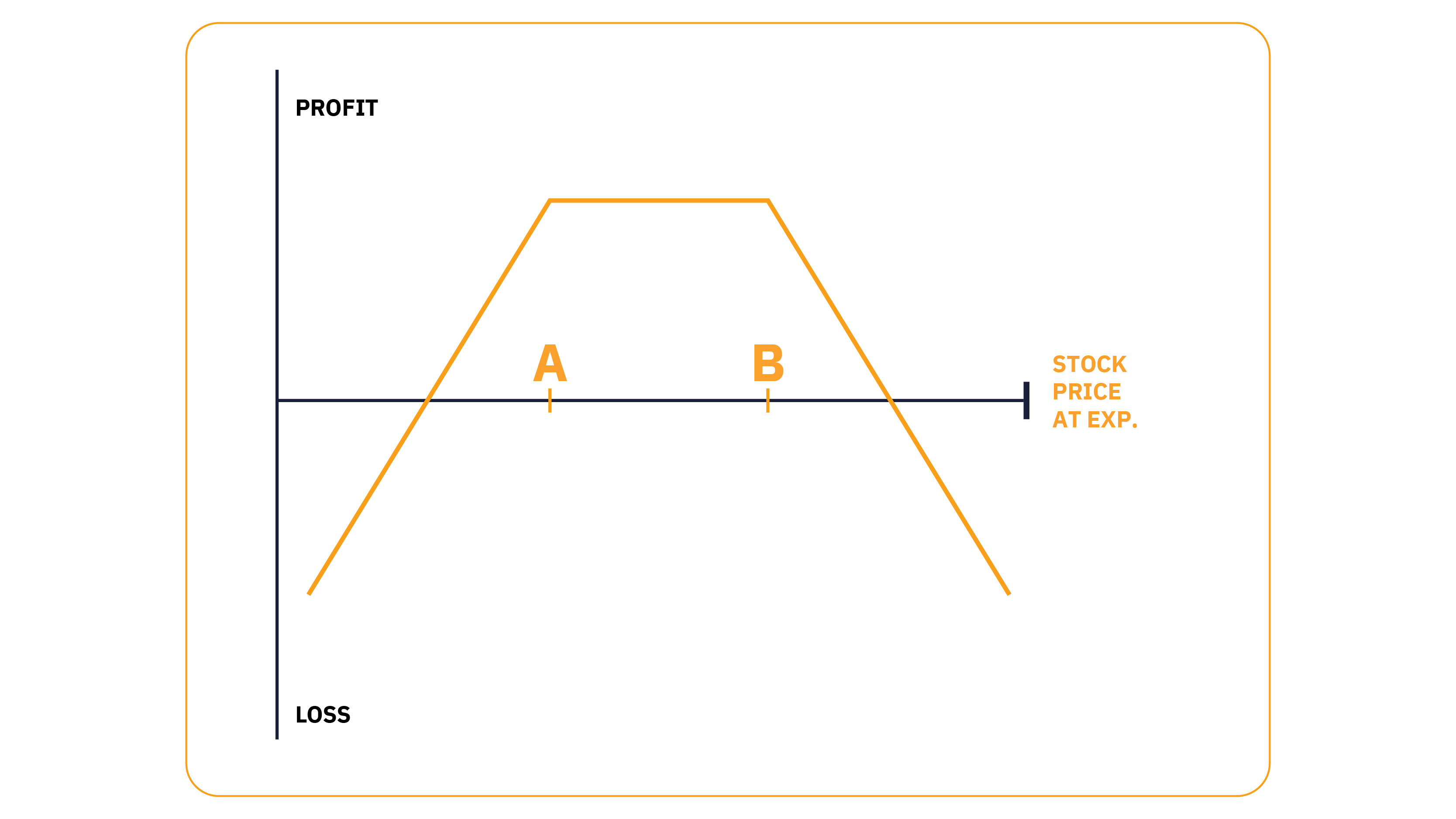

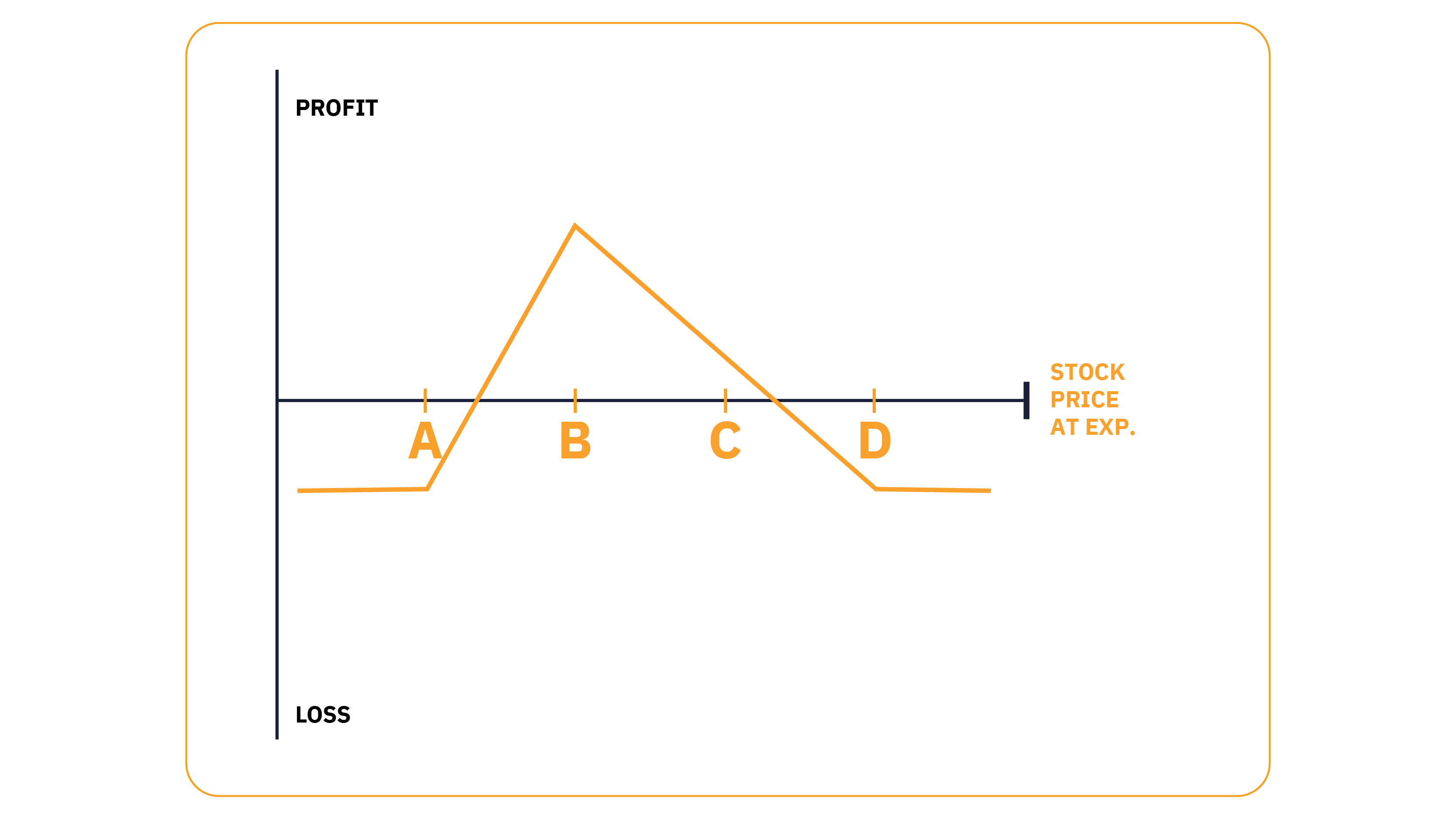

Diagrama de pagamento de Long Strangle

Diagrama de pagamento Short Strangle

Se você está procurando uma alternativa mais barata para a straddle com o mesmo potencial de alta, tente um strangle.

O strangle usa strikes OTM com a mesma data de vencimento, geralmente a mesma distância do preço de mercado atual.

Um long strangle pode parecer algo assim:

- Comprar uma opção de compra OTM custando $50

- Comprar uma opção de venda OTM custando $50

Enquanto isso, um short strangle pode parecer com o seguinte:

- Vender uma opção de compra OTM custando $50

- Vender uma opção de venda OTM custando $50

Um strangle é sempre mais barato do que uma straddle, pois é necessário mais movimento para lucrar.

Para lucrar, você precisa que o mercado esteja acima da opção de compra ou abaixo da opção de venda, em mais de US$ 100.

O strangle, como o straddle, tem um enorme potencial de alta. A desvantagem é que o uso de staking OTM significa que há menos chances de que ambos expirem com lucro.

- Lucros potenciais: Potencial de lucro ilimitado na alta

- Possíveis perdas: Limitado ao custo total do strangle mais comissões

Leia mais: Estratégia de opções Straddle: Como lucrar consistentemente

Estratégia Borboleta

Venda Longa/Ligar/Margem de Borboleta de Ferro

Short Put/Call/Reverse Iron Butterfly Spread

Pagamento de Skip Strike Butterfly (com chamadas)

Pagamento de borboleta de Skip Strike (com puts)

Borboleta de salto inverso (com chamadas)

Borboleta de salto inverso (com puts)

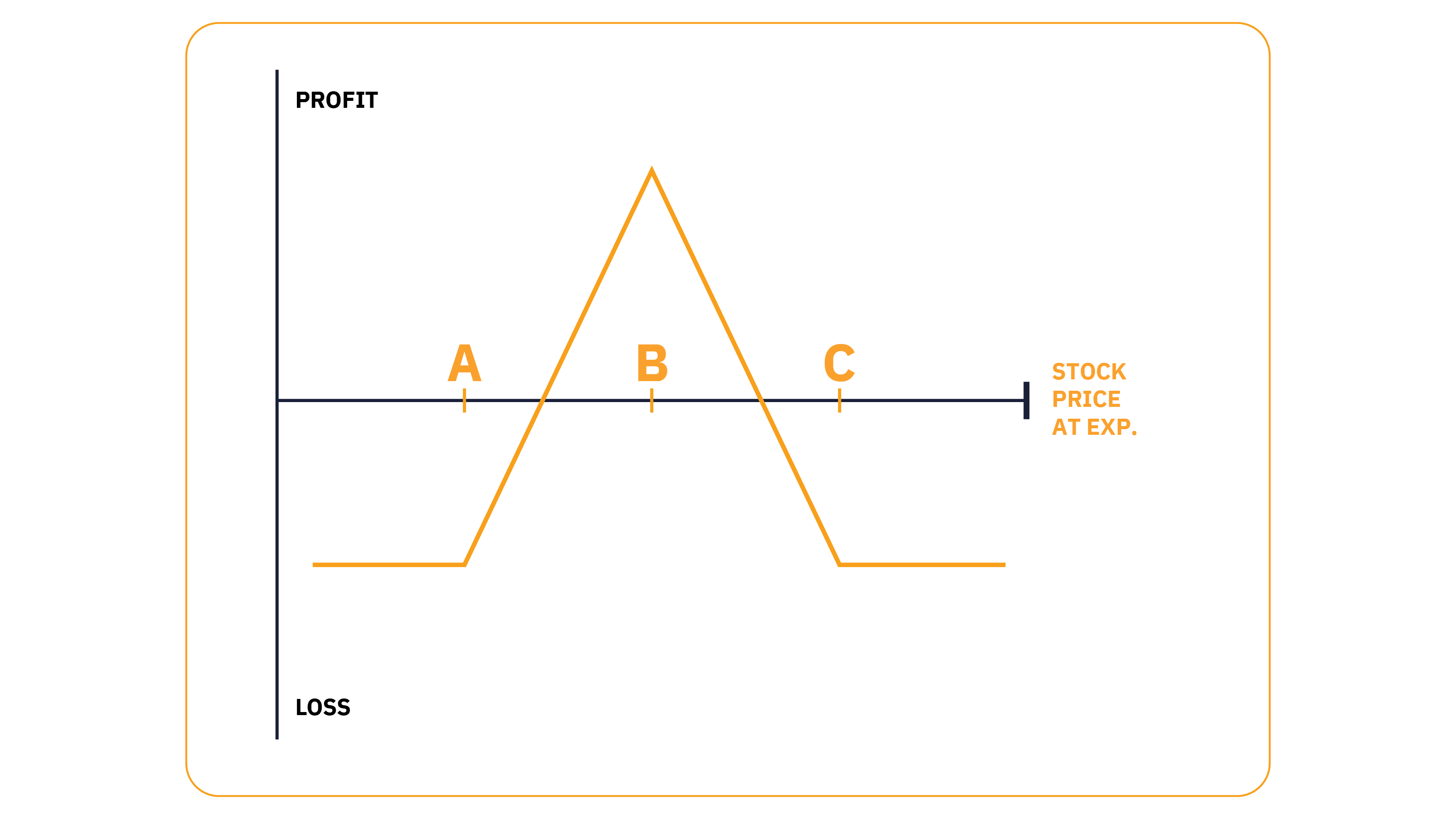

A opção borboleta é outra maneira de lucrar com a volatilidade implícita. Seu nome vem da forma de seu pagamento, que se parece com um corpo com duas asas. A borboleta tem muitas variações, incluindo a borboleta long put, a borboleta de ferro e a borboleta skip strike inversa.

Normalmente, as estratégias de borboleta são usadas em um mercado moderadamente otimista ou pessimista, ou quando um trader não espera que o preço do título se mova significativamente no futuro.

Em teoria, você pode negociar uma borboleta usando apenas opções de compra ou venda. No entanto, para simplificar, vamos usar uma combinação de ambos, uma variação conhecida como borboleta de ferro reversa.

A estratégia envolve comprar uma opção de venda com o mesmo preço de exercício (normalmente ATM) e vender uma opção de venda OTM, tudo com as mesmas datas de vencimento.

Pense nisso como uma onda de vantagens limitadas se você estiver comprando e limitada ao vender. Você pode negociar uma borboleta de ferro reverso se estiver procurando uma maneira de baixo risco de lucrar com a crescente volatilidade implícita.

A configuração para a borboleta de ferro reverso (long Volatilidade) é algo assim:

- Vender uma opção de compra OTM, recebendo um prêmio de $25

- Comprar uma chamada em caixa eletrônico custando $100

- Comprar uma opção de venda em caixa eletrônico custando $100

- Vender uma opção de venda OTM, recebendo um prêmio de $25

Neste exemplo, o custo é de $150, que é o máximo que você pode perder (prêmio pago de $200 − prêmio recebido de $50).

Assim como a onda, você pode quase garantir que uma das long strikes expire ITM, então provavelmente não perderá todo o seu prêmio. A desvantagem é que você tem uma vantagem limitada.

O máximo que você pode lucrar é a diferença entre as execuções de ATM e OTM menos o prêmio.

A desvantagem desse trade é que, sendo todas as coisas iguais, as opções no dinheiro perderão valor mais rápido (tempo de queda) do que as greves do OTM. Por isso, muitos traders preferem a borboleta de ferro padrão, que lucra com a queda do tempo e a baixa IV.

- Possíveis lucros: (ATM − OTM) − Prêmio

- Possíveis perdas: Restrito ao prêmio total pago (ou seja, o custo de abertura da posição + comissões)

Leia mais: Spread de borboletas: Lucre com perdas limitadas

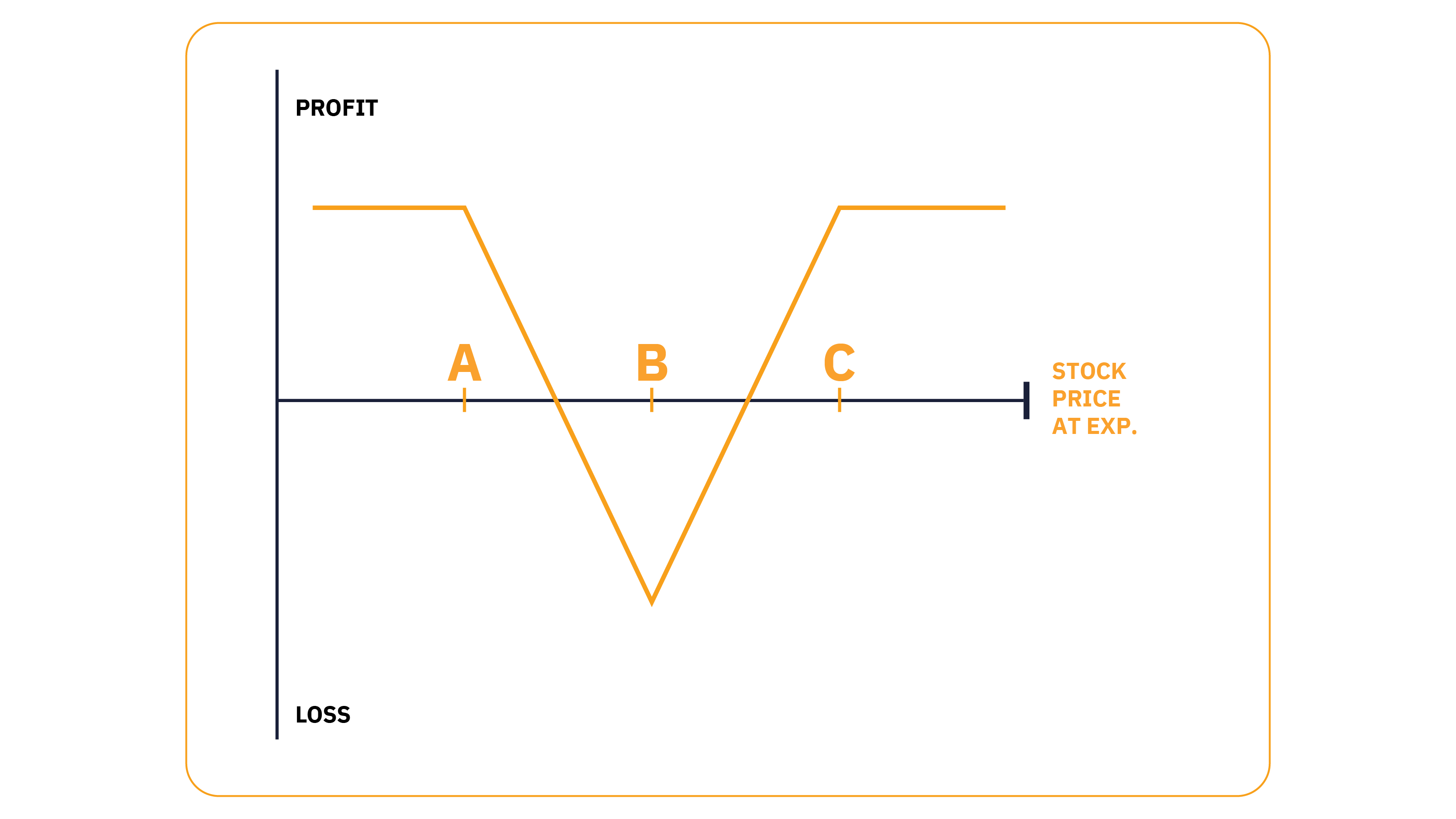

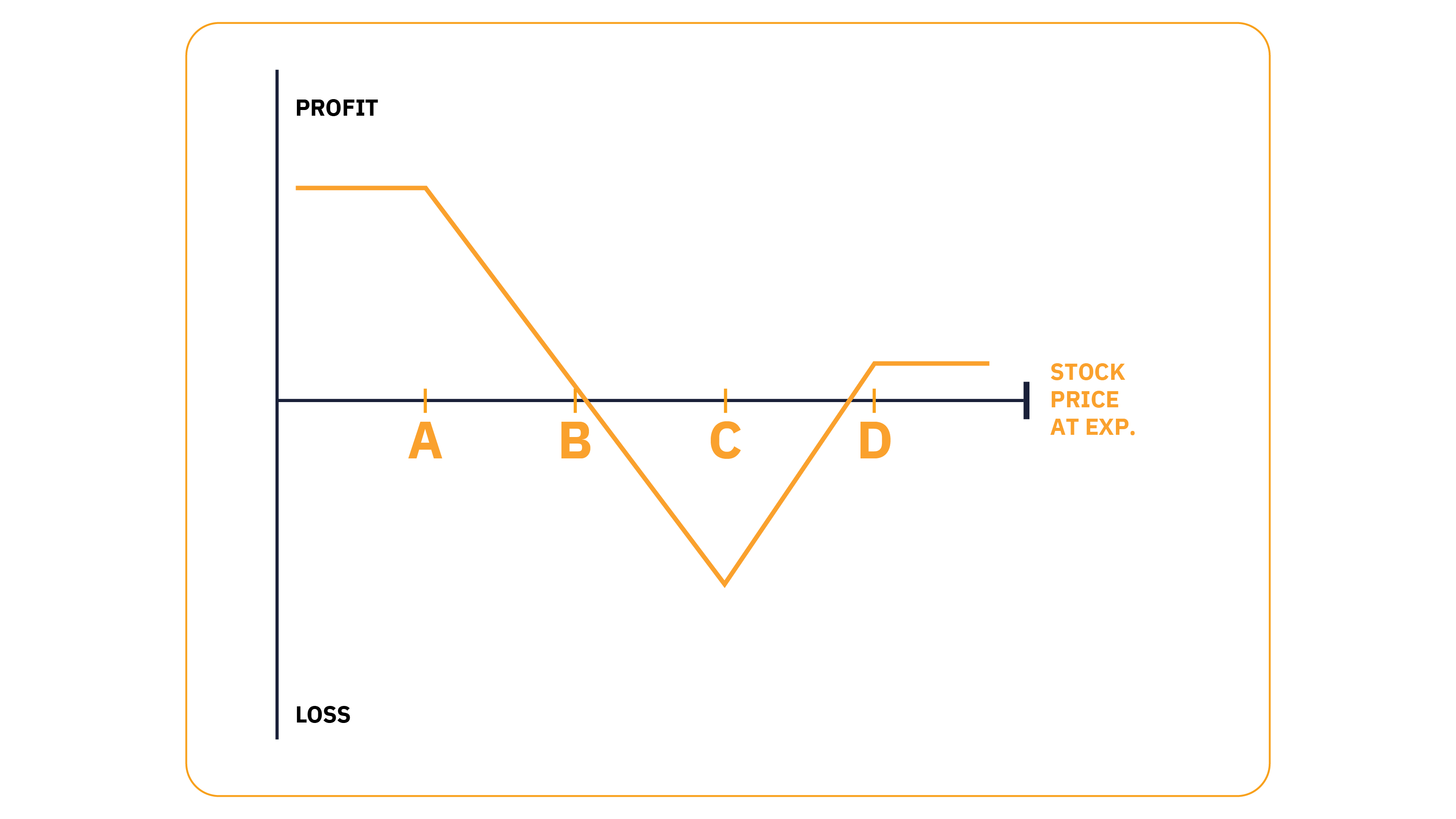

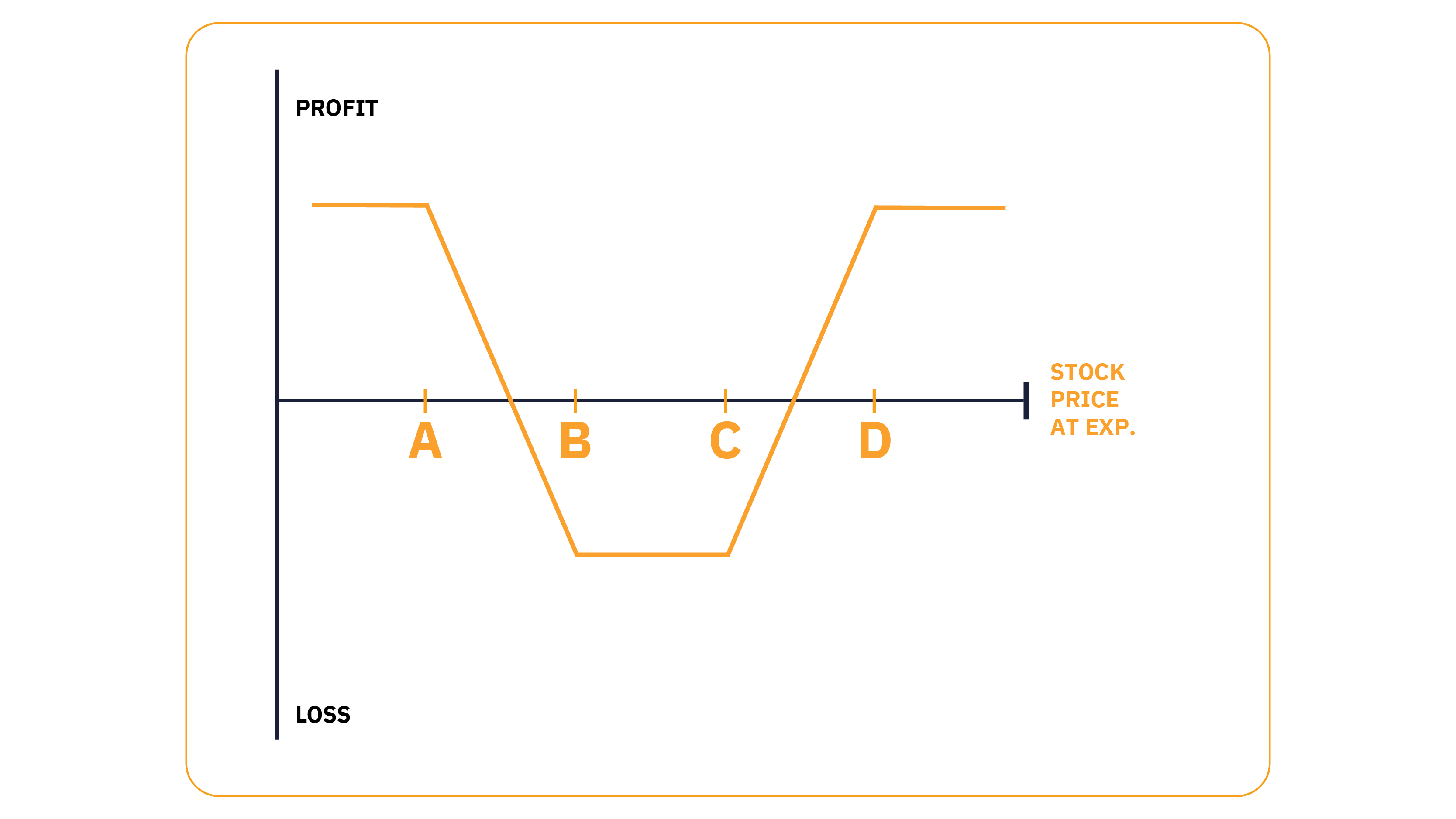

Iron Condor

Iron Condor

Condor de ferro reverso

O Iron Condor é uma ótima estratégia de baixo risco para gerar lucros quando você não tem certeza de direção.

Da mesma forma que pensamos em uma borboleta como um straddle com asas, podemos pensar no condor de ferro como um estrangulamento com asas. Como a borboleta, o condor de ferro lucra com as mudanças na volatilidade implícita. A diferença é que você usa greves OTM para configurar o condor de ferro.

O melhor momento para usar o long iron condor é quando você quer uma maneira de baixo risco de lucrar com pouco ou nenhum movimento de preço.

Para aproveitar a queda de tempo, é melhor escolher opções que expirem em 30 a 45 dias.

Para configurar o condor de ferro long:

- Vender uma opção de compra OTM

- Comprar mais uma opção de compra OTM

- Vender uma opção de venda OTM

- Comprar mais uma opção de venda OTM

Como os strikes vendidos estão mais próximos do mercado, você recebe um crédito líquido para fazer o trade, que é o máximo que você pode fazer.

O melhor resultado possível é quando o preço de liquidação está entre as execuções short e todas as opções expiram sem valor.

A perda potencial máxima ocorre se uma das greves externas expirar ITM.

- Lucros potenciais: Quando o preço de liquidação estiver entre os short strikes e todas as opções expirarem sem valor

- Possíveis perdas: Diferença entre o preço de exercício interno e externo − prêmio líquido recebido

Para lucrar com a volatilidade crescente, você deve usar o condor de ferro reverso. Em breve. Primeiro, vamos passar para a nossa quinta estratégia de trading para veteranos: a borboleta-árvore de Natal.

Leia mais: Iron Condor: Uma estratégia de trading de opções flexível e de risco fixo

Borboleta da árvore de Natal

Árvore de Natal Borboleta espalhada com chamadas

Spread de borboletas da árvore de Natal (com puts)

Se você está se sentindo levemente otimista ou pessimista, a borboleta de árvore de Natal pode ser para você.

O melhor momento para usar essa estratégia é quando você tem uma visão neutra a otimista (chamada de borboleta na árvore de Natal) ou uma visão neutra a pessimista (colocação de borboleta na árvore de Natal).

Vamos ver uma árvore de Natal otimista usando chamadas.

- O primeiro passo é comprar uma opção de compra ATM 1x. Em seguida, você vende 3x mais opções de compra, duas vezes mais altas, e compra 2x mais opções de compra. (Se isso parecer confuso, é porque é.) Vamos ver como funciona na prática.

- Supondo que o BTC esteja sendo negociado a US$ 30.000 e as greves tenham incrementos de US$ 1.000, uma árvore de Natal long call seria assim:

- Compre uma opção de compra de $30.000, venda 3x $33.000, compre 2x $34.000.

- Idealmente, você quer que o BTC seja liquidado o mais próximo possível de $33.000, sem que a opção de compra de $33.000 expire ITM.

- O máximo que você pode perder é o custo do trade (débito líquido), e o lucro máximo é a diferença que resulta quando você subtrai o short strike de 3x e o custo total do prêmio do long strike do ATM.

- Para a pessimista borboleta de árvore de Natal com puts, você usa a mesma abordagem com uma opção de venda em caixa eletrônico e duas opções de venda OTM.

Para calcular o lucro máximo que você pode obter, deduza o exercício short de 3x e o custo total do prêmio do exercício longo do ATM. Aqui está a fórmula:

- Lucro máximo = Long ATM Strike − Short Strike 3x − Custo total do prêmio

- A perda máxima que você pode incorrer com essa estratégia é o custo do trade (débito líquido).

- Perda máxima = Custo do trade (débito líquido)

Parte 5: Como você pode ganhar dinheiro quando o mercado fica parado

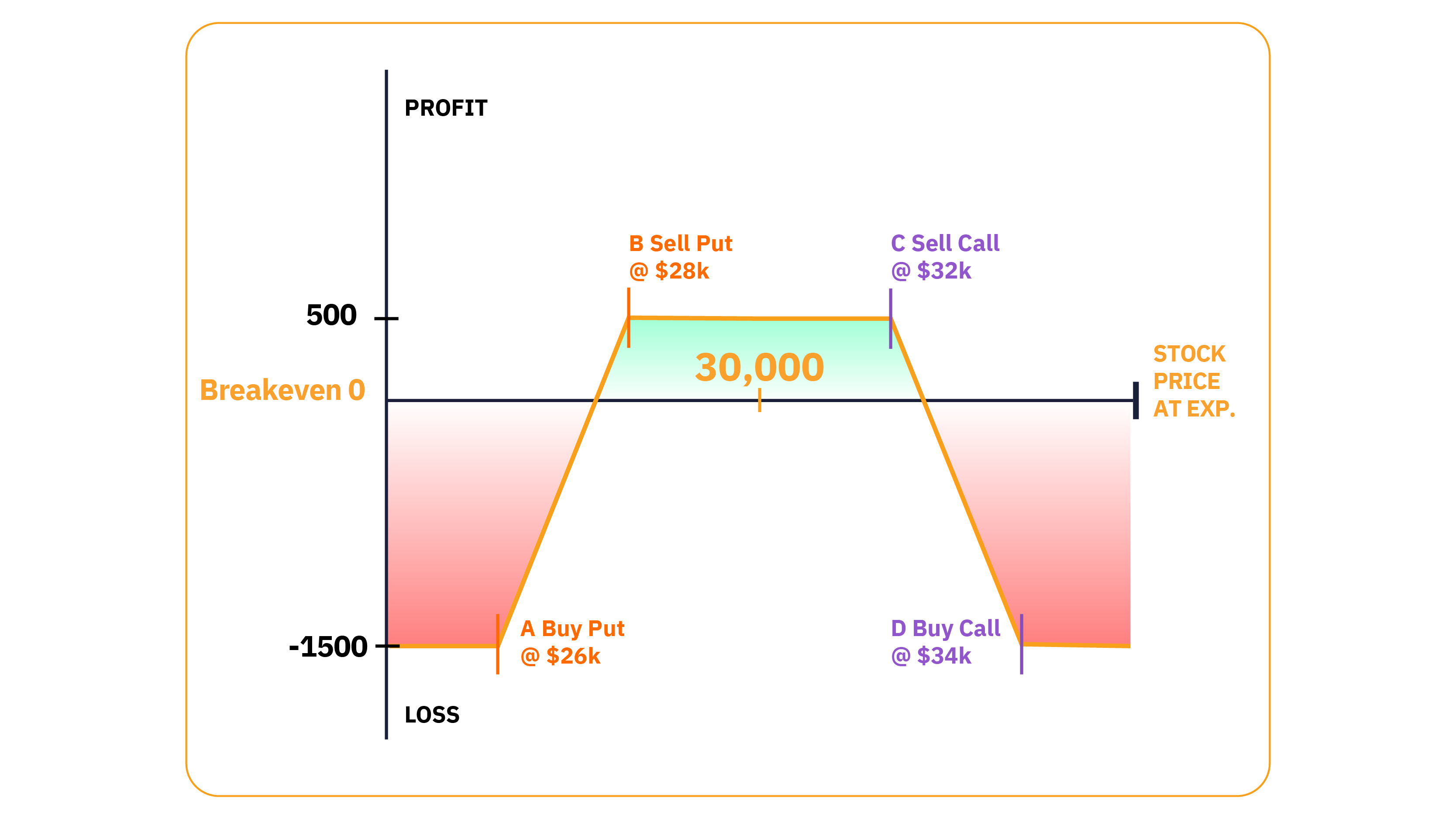

Caso 1: Mercado neutro

Se você está procurando uma estratégia de baixo risco e preço neutro que lucre com a queda IV, use uma estratégia de Opções Iron Condor.

Para torná-lo neutro em termos de preço, você vende strikes na mesma distância do subjacente e compra strikes mais distantes (na mesma distância novamente). Isso lhe dá um retorno simétrico.

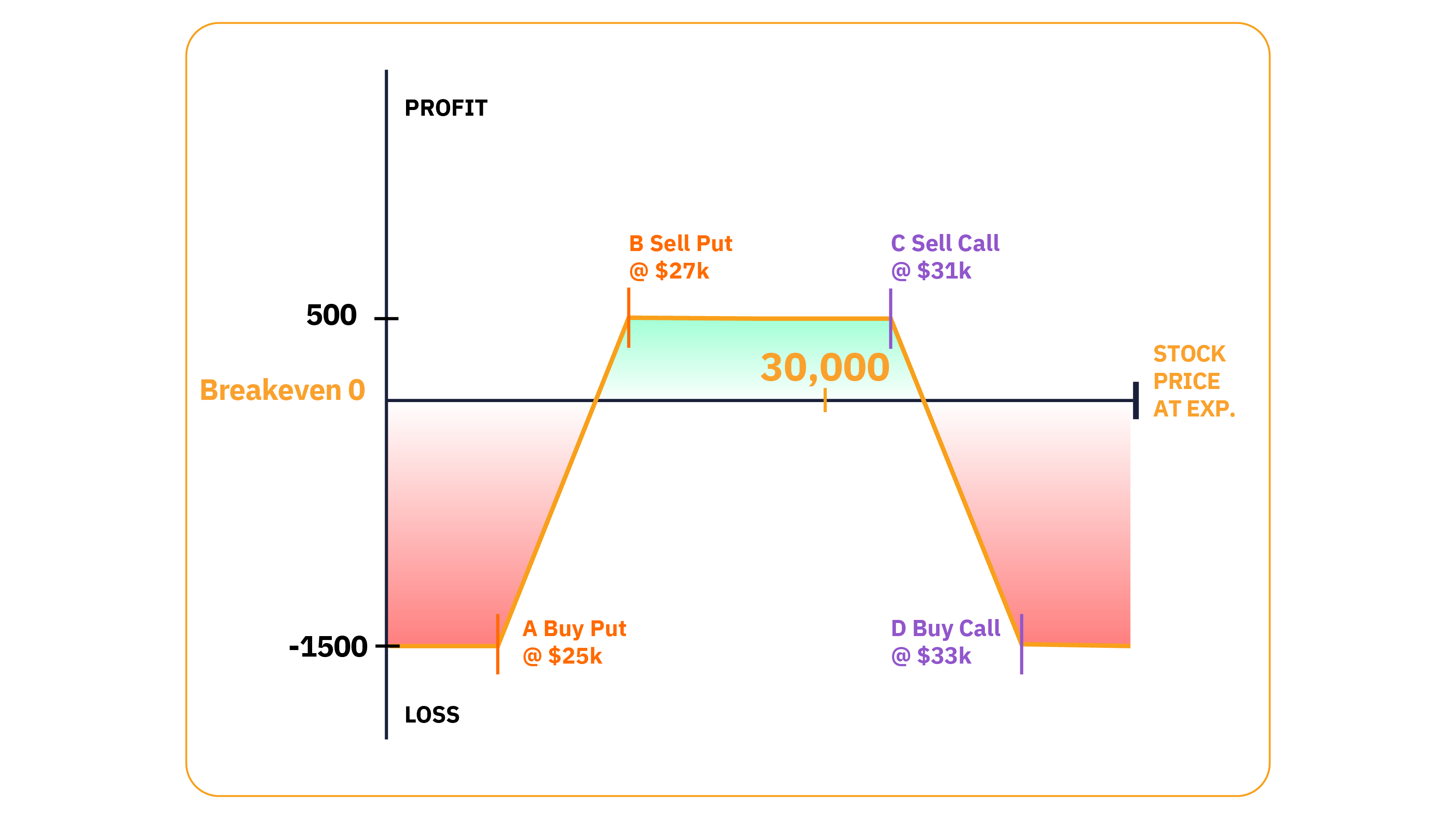

Exemplo:

Se o BTC estiver sendo negociado a US$ 30.000, você pode escolher algo assim:

- Compre uma opção de venda de $26.000, custando $100 (A)

- Vender uma opção de venda de $28.000, recebendo um prêmio de $350 (B)

- Vender uma opção de compra de $32.000, recebendo um prêmio de $350 (C)

- Compre uma opção de compra de $34.000, custando $100 (D)

Você recebe um crédito líquido de $500, que também é o lucro potencial máximo.

O cálculo do crédito líquido:

(Pot spread $250) + (Call spread $250) = $500

O melhor deste trade é que você tem uma ampla janela para obter o máximo de lucro (entre US$ 28.000 e US$ 32.000) e ainda mais margem antes que quaisquer perdas sejam incorridas (abaixo de US$ 27.500 ou acima de US$ 32.500).

O pior resultado possível ocorre quando o exercício A ou D expira ITM. Aqui, você perde $1.500 (perda máxima de $2.000 − lucro premium de $500 = $1.500).

Para ter a melhor chance de sucesso, empregue o condor de ferro quando a IV for alta e a expectativa for de queda.

Mas qual variação funciona melhor para proteger um portfólio de cripto subjacente: o condor de ferro ou o condor de ferro reverso? A resposta está em como a volatilidade implícita (IV) reage a diferentes condições do mercado.

Na maioria dos casos, a volatilidade implícita aumenta quando o mercado vende rapidamente, pois os longs correm para liquidar posições. É por isso que o condor de ferro reverso (long volatilidade) funciona melhor do que o condor de ferro padrão para proteger seu portfólio de cripto contra incertezas.

Se o mercado cair acentuadamente, as opções de venda funcionam como um spread de baixa, ajudando a compensar as perdas mark-to-market no ativo subjacente.

Dessa forma, você pode usar os lucros do condor de ferro reverso para reduzir o preço de compra do seu BTC (preço de compra original − lucro do condor de ferro).

Caso 2: Mercado pessimista

Se você está seguindo uma estratégia de opções moderadamente pessimista e de baixo risco que lucre com a queda IV, o Iron Condor pode ser o jogo perfeito.

Nesse cenário hipotético, o BTC tem sido altamente volátil em uma ampla faixa de trading no último mês, e você espera que o mercado se mova muito menos nas próximas semanas, fazendo com que o IV diminua.

Você acha que um movimento de baixa é mais provável do que uma recuperação, então você ajusta os preços de exercício para refletir sua visão neutra-pessimista.

Exemplo:

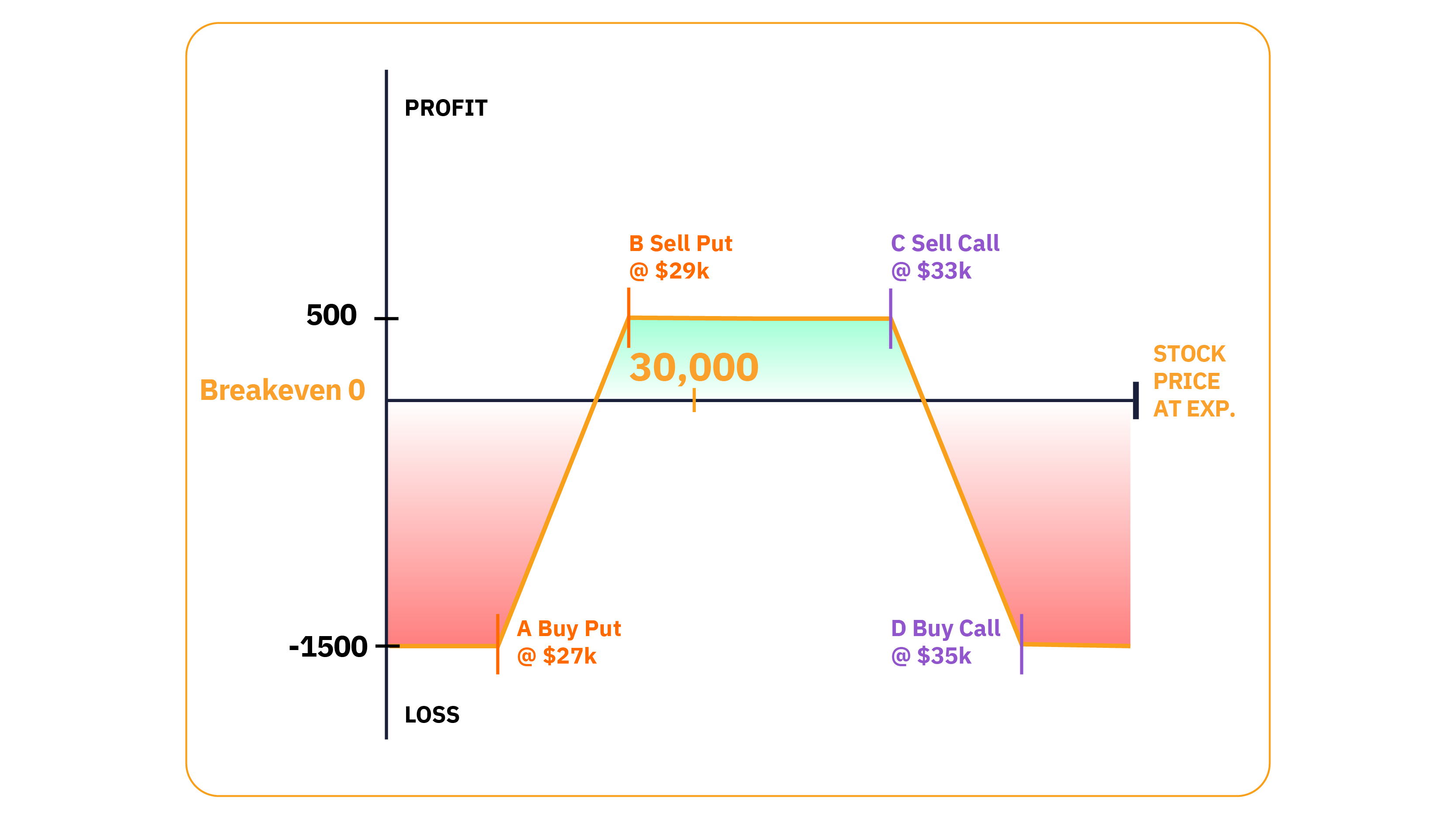

Vamos supor que o preço atual do BTC seja de US$ 30.000. Veja como configurar um condor de ferro em um mercado baixista:

- Compre uma opção de venda de $25.000, custando $50 (A)

- Vender uma opção de venda de $27.000, recebendo um prêmio de $300 (B)

- Vender uma opção de compra de $31.000, recebendo um prêmio de $400 (C)

- Compre uma opção de compra de $33.000, custando $150 (D)

Embora possamos comparar um condor de ferro a uma estratégia de short strangle com baixa limitada, também podemos pensar nele como dois spreads de crédito - neste exemplo, um spread de crédito de put de US$ 27.000/US$ 25.000 e um spread de crédito de call de US$ 31.000/US$ 33.000.

Assim como na estratégia neutra, você tem uma janela de $4.000 para lucrar no vencimento (entre o Strike B e o Strike C). No entanto, você notará que o Strike C está mais próximo do preço de mercado subjacente do que o Strike B. Portanto, você tem mais espaço na desvantagem antes que o trade atinja o ponto de equilíbrio. É essa característica que dá ao trade um viés neutro a pessimista.

Como as greves B e C têm um prêmio combinado de $700 ($300 + $400) e as greves externas (A e D) têm um prêmio combinado de $200 ($50 + $150), o trade gera um crédito líquido de $500.

Spread de put de crédito líquido (−$50 + $300) + Spread de call de crédito líquido ($400 − $150) = $500

Lucro potencial máximo: Crédito líquido de $500 entre $27.000 (Strike B) e $31.000 (Strike C)

Ponto de equilíbrio de alta: Strike C + crédito líquido = $31.500

Ponto de equilíbrio de baixa: Strike B − Crédito líquido = $26.500

Perda máxima de alta: Acima de $33.000 (Strike C − Strike D + crédito líquido = $1.500)

Perda máxima de queda: Abaixo de $25.000 (Strike A − Strike B + crédito líquido = $1.500)

Aqui estão algumas estratégias alternativas para lucrar com mercados pessimistas:

Caso 3: Mercado otimista

Veja como usar um condor de ferro para gerar renda quando você espera que o IV caia e o mercado negocie de lado para um pouco mais alto

Da mesma forma que você pode alterar as greves para inclinar o trade levemente pessimista, podemos alterar a faixa de lucro do condor para refletir uma visão neutra a otimista.

No exemplo a seguir, a volatilidade implícita do BTC aumentou após uma forte queda, e você espera que o mercado se estabilize ou suba moderadamente nas próximas semanas.

Você quer aproveitar os altos prêmios de opções causados pela alta da volatilidade e decide sobre a estratégia Iron Condor para se beneficiar da queda do tempo e da queda IV.

Idealmente, você quer que as opções expirem em 30 a 45 dias para que percam valor com o tempo mais rapidamente.

Mais uma vez, vamos supor que o preço do BTC seja de US$ 30.000. Veja como configurar um condor de ferro em um mercado em alta.

Exemplo:

- Compre uma opção de venda de $27.000, custando $150 (A)

- Vender uma opção de venda de $29.000, recebendo um prêmio de $400 (B)

- Vender uma opção de compra de $33.000, recebendo um prêmio de $300 (C)

- Compre uma opção de compra de $35.000, custando $50 (D)

Como você está vendendo os strikes mais próximos do mercado (B e C), você recebe um crédito líquido de $500.

O cálculo do crédito líquido é o seguinte: (opção de venda $400) − (opção de compra $150) + (opção de venda $300) − (opção de compra $50) = $500

Como você está ganhando um prêmio, o ideal é que todas as greves expirem OTM.

Vender o Strike B mais perto do subjacente do que o Strike C inclina o retorno para a direita. Por isso, o ponto de equilíbrio na alta está mais distante do que na baixa, dando a você uma janela maior para alcançar a lucratividade máxima se o mercado subir.

- Lucro máximo: Crédito líquido de $500 entre $29.000 (Strike B) e $33.000 (Strike C)

- Ponto de equilíbrio de alta: Strike C + crédito líquido = $33.500

- Ponto de equilíbrio de baixa: Strike B − Crédito líquido = $28.500

- Perda máxima de alta: Acima de $35.000 (Strike C − Strike D + crédito líquido = $1.500)

- Perda máxima de queda: Abaixo de $27.000 (Strike A − Strike B + crédito líquido = $1.500)

A desvantagem de titular a estratégia para um viés otimista é que, embora você tenha uma janela de US$ 4.000 para alcançar o lucro máximo, o ponto de equilíbrio na desvantagem é de US$ 1.500 (preço subjacente − Strike B − crédito líquido), em oposição a US$ 3.500 na desvantagem (preço subjacente + Strike C + crédito líquido).

Leia mais: Iron Condor: Uma estratégia de trading de opções flexível e de risco fixo

Aqui estão algumas estratégias alternativas para lucrar com mercados em alta:

Parte 6: Os 5 principais erros a evitar ao negociar opções de cripto

Seja você um novato ou um veterano, você aprendeu diferentes maneiras de lucrar com as opções. Agora é hora de descobrir erros de trading de opções que todos devem evitar.

Erro 1: Comprar opções sem considerar a volatilidade do mercado

O primeiro erro de trading de opções é comprar opções sem prestar atenção ao preço. As opções são precificadas com volatilidade implícita. Como a volatilidade futura do mercado não é conhecida, as opções às vezes podem ter preços muito altos. Assim, mesmo que você possa estar direcionalmente correto, ainda pode estar errado se o mercado não se mover o suficiente para cobrir o prêmio pago.

Erro 2: Venda de opções sem hedge ou gestão de risco adequada

O segundo erro de trading de opções depende apenas de opções de shorting nu (venda de opções de OTM sem hedge). Embora seja verdade que os vendedores de opções geralmente têm um retorno esperado positivo, uma posição de opções short durante mercados voláteis, sem gestão de risco adequada, pode falir até mesmo os traders mais experientes.

Erro 3: Muitas apostas direcionais e uma mentalidade de “faz de tudo em um só lugar”

Até mesmo os traders de opções mais experientes podem sofrer grandes quedas, o que pode afetar como o trader interpreta o mercado, e é aí que as emoções podem assumir o controle. Não há problema em ter grandes desvantagens, mesmo para estratégias consistentemente lucrativas. Mas se o mercado não estiver indo do seu jeito, não pule de long para short e depois de volta. Faça uma pausa, talvez vá às Maldivas para tomar sol e praia e volte renovado e rejuvenescido.

Erro 4: Hesitar em negociar opções de longa data

Não deixe que o preço das opções de longa data o espantem de negociá-las.

Embora as opções de longa data não sejam a melhor maneira de aproveitar a ação de preço de curto prazo, elas funcionam bem para fazer hedge de posições de cripto de longo prazo.

Quanto menor a data de vencimento, mais difícil será controlar o risco. Embora o Theta caia mais à medida que o vencimento se aproxima (e ganhe dinheiro mais rápido), o mercado é muito volátil para precificar a opção corretamente. Às vezes, as opções de data short também são cotadas de forma muito mais ampla.

Em vez de analisar todo o prêmio, veja quanto a opção perderá a cada dia e decida se esse é um preço que vale a pena pagar.

Erro 5: Tentar estratégias de trading complexas off-the-bat

Não corra antes de caminhar.

Você pode impressionar seus amigos ao contar a eles sobre a estratégia de opções de vol-crush de 16 pernas, o comedor teta que você está executando, mas às vezes, menos equivale a mais.

Em vez de complicar demais as coisas, expresse sua visão da maneira mais simples possível.

O melhor plano é começar lentamente, aumentando gradualmente em complexidade à medida que seu conhecimento e experiência crescem. Quanto mais etapas você construir, mais custo de slippage (o custo de pagar o preço de mercado) você terá que pagar.

Parte 7: Vantagens e riscos do trading de opções de cripto

vantagens

- Com um pequeno depósito (premium), você pode usar a alavancagem para turbinar seu poder de compra e obter acesso a uma quantidade maior de criptoativos do que ao comprar diretamente, dando a você mais retorno pelo seu dinheiro.

- Dizem que tempo é tudo, mas você não precisa ser tão preciso ao lidar com opções. Para se dar tempo suficiente para lucrar, você pode negociar contratos de opções semanas/meses no futuro.

- Se o baixo risco e o alto lucro são o que você está procurando, comprar opções pode ser a resposta. Basta perguntar ao trader sortudo que, em minutos, ganhou mais de 1.300% apenas negociando opções.

Riscos

- A compra de opções é considerada de baixo risco, mas não há nada como um almoço gratuito. Há sempre o risco de perder todo o seu capital investido, e o mercado pode ser bastante implacável, especialmente para traders iniciantes.

- Como as opções perdem valor ao longo do tempo, a maioria dos preços de exercício expira OTM com valor zero.

- Embora comprar opções seja de baixo risco, não podemos dizer o mesmo para vender. Vender opções nuas (sem hedge) tem o mesmo risco (alto) que negociar futuros.

Parte 8: Lista de verificação: Plano de uma semana para começar a negociar opções de cripto

Segunda-feira: Compreenda as opções de forma básica.

Terça-feira: Abra uma conta com a testnet da Bybit. Conheça vários Termos e Condições (incluindo as taxas de margem da Bybit) e promoções. Saiba como avaliar os altos e baixos do mercado.

Quarta-feira: Determine a quantidade de capital disponível.

Quinta-feira: Certifique-se de responder às seguintes perguntas: Qual é o seu apetite de risco? Qual é a maior quantidade de dinheiro que você pode se dar ao luxo de perder?

Sexta-feira: Decida sobre o período de retenção do seu contrato.

Sábado: Escolha a estratégia de trading certa para você.

Domingo: Aguarde o momento certo para fazer um trade e faça sua mudança.

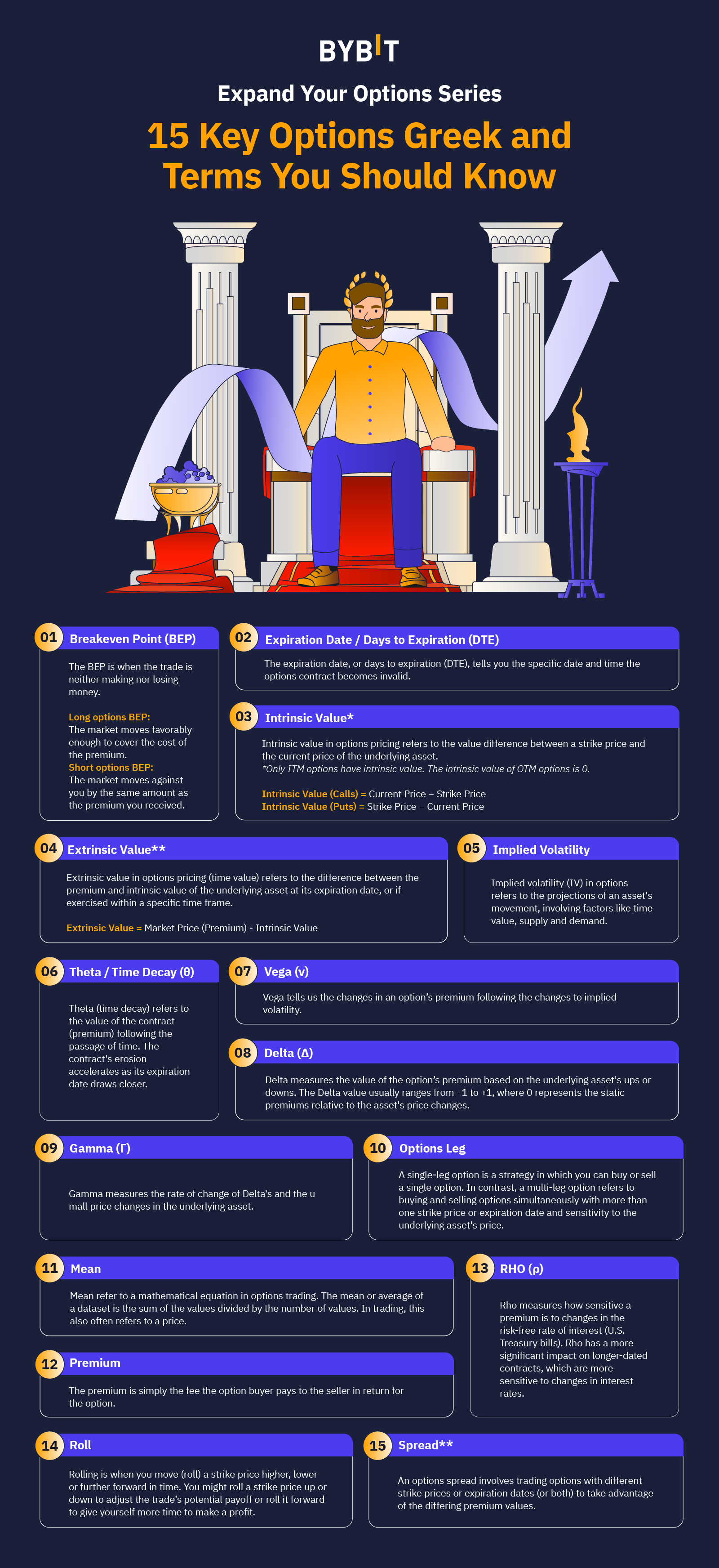

15 principais opções Gregas e termos para conhecer

1. Ponto de equilíbrio

Para lucrar consistentemente com trading, você precisa saber o ponto de equilíbrio de um trade.

O ponto de equilíbrio é o ponto em que o trade não está fazendo nem perdendo dinheiro. Para opções long, é quando o mercado se move favoravelmente o suficiente para cobrir o custo do seu prêmio. Uma opção short é interrompida mesmo quando o mercado se move contra você pelo mesmo valor que o prêmio que você recebeu.

2. Data de vencimento/dias até o vencimento (DTE)

A data de vencimento informa quando o contrato de opção será anulado. Dias até o vencimento (DTE) é simplesmente a mesma coisa expressa de uma maneira diferente.

3. Valor Intrínseco

O valor intrínseco é o valor que uma opção teria se exercida imediatamente.

Digamos que você compre uma opção de compra de 1,0 BTC com um preço de exercício de $30.000. A opção de compra tem valor intrínseco quando o preço do BTC está acima de US$ 30.000 e nenhum abaixo de US$ 30.000.

Se o BTC subir para US$ 35.000, a opção de compra terá um valor intrínseco de US$ 5.000.

É importante lembrar que apenas as Opções de ITM têm valor intrínseco. O valor intrínseco das opções de OTM é 0.

Valor Intrínseco (Calls) = Preço atual − Preço de exercício

Valor Intrínseco (Puts) = Preço de exercício − Preço atual

4. Valor extrínseco

É fácil determinar o valor intrínseco: é sempre o valor que a opção é ITM. O valor extrínseco, por outro lado, é mais complicado de calcular.

O valor extrínseco faz parte de um prêmio composto por volatilidade implícita (IV) e dias até o vencimento.

Sabemos que uma opção de compra de BTC $30.000 tem $5.000 de valor intrínseco quando o BTC está sendo negociado a $35.000. Mas, dependendo da volatilidade do mercado e do tempo que a opção ainda tem para ser executada, ela também pode ter mais de US$ 1.000 em valor extrínseco.

Por quê? Porque o BTC poderia ser negociado ainda mais antes da data de vencimento.

Você pode pensar no valor extrínseco como o valor sobre o valor intrínseco que você paga por oportunidades futuras.

Valor extrínseco = preço a mercado (prêmio) − valor intrínseco

5. Volatilidade implícita

A volatilidade implícita (IV) é a maneira do mercado de opções prever quanto um ativo se moverá.

Uma opção OTM em um ativo volátil com grandes oscilações de preço tem muito mais probabilidade de expirar com valor do que uma opção em um ativo que quase não se move. Por isso, o IV mais alto resulta em prêmios de opção mais altos e vice-versa.

Você pode descobrir exatamente quanta volatilidade afetará uma opção usando vega.

6. Vega ()

Vega nos diz quanto o prêmio de uma opção deve mudar cada vez que a IV se move 1%.

Digamos que uma opção de compra de BTC tenha um prêmio de $100, volatilidade implícita de 50% e um vega de 0,20. Se o IV aumentar para 51%, o prêmio subirá para US$ 100,20 (US$ 100 + US$ 0,20). E se o IV cair de 50% para 49%, o mesmo prêmio cairá para US$ 99,80 (US$ 100 - US$ 0,20).

7. Theta/Time Decay (θ)

Os contratos de opções perdem valor com o passar do tempo. Theta (queda do tempo) é como você mede essa erosão.

Para opções de data mais longa, o tempo cai lentamente, fazendo com que uma pequena quantidade do prêmio desapareça diariamente. Mas à medida que a data de vencimento se aproxima, a queda de tempo fica cada vez mais rápida até que o valor de tempo do prêmio atinja zero quando expirar.

8. Delta (Δ)

A Delta nos diz quanto um prêmio de opção deve mudar cada vez que o ativo subjacente aumenta em US$ 1,00.

As opções de compra sempre têm um delta positivo que varia entre 0 e 1,0 (market up = premium up).

Para puts, o delta é sempre negativo e varia entre -1,0 e 0 (market down = premium up).

Podemos voltar para a chamada anterior de $30.000 para ver o delta em ação.

Quando o preço do BTC é igual ao preço de exercício ($30.000), a opção é um lançamento de moeda — ela tem a mesma chance de expirar ITM que o OTM. É por isso que as opções de caixas eletrônicos geralmente têm deltas de +0,50/−0,50.

Aqui, se o BTC subir US$ 1,00, o prêmio subir US$ 0,50 e, se o BTC cair US$ 1,00, o prêmio perderá US$ 0,50.

Outra maneira de ver isso é que sua exposição é igual a metade de um Bitcoin (tamanho de trade de 1,0 BTC × 0,50).

Com o passar do tempo, se a opção for ITM, o delta chegará a 1,0 (no vencimento), onde sua exposição será igual a 1,0 BTC.

9. Gama ()

Gamma nos diz o quanto o delta mudará quando o ativo subjacente mover US$ 1,00.

O Gamma é mais alto para opções de caixas eletrônicos, pois elas ficam no saldo entre lucros e perdas, especialmente à medida que a opção se aproxima do vencimento.

10. Legenda de opções

Uma etapa de opções refere-se a cada opção em uma estratégia.

Uma estratégia de uma perna é uma opção de compra ou venda solitária. Usar duas opções diferentes juntas cria uma jogada de duas etapas, e assim por diante.

Não há limite para o número de etapas que você pode combinar ao negociar opções. No entanto, gerenciar uma estratégia com menos etapas é inquestionavelmente mais fácil do que se assemelhar a umacentipede.

11. Média

Entre em qualquer andar de trading e você ouvirá pessoas jogando em torno dos termos “média” e “média”. Embora possam ser considerados como insultos no dia a dia, no trading de opções, eles se referem a uma equação matemática.

A média de um conjunto de dados é a soma dos valores divididos pelo número de valores. No trading, isso muitas vezes se refere a um preço.

Você provavelmente já ouviu falar da média do custo em dólar (DCA), então vamos começar por aí.

Aqui está um cenário hipotético: Digamos que você decida comprar 0,2 BTC por mês até atingir um saldo total de 1,0 BTC. Usando os preços individuais e o número de compras, podemos calcular seu preço médio (ou médio) de compra da seguinte forma:

- Compre 0,20 BTC por $20.000

- Compre 0,20 BTC por $22.000

- Compre 0,20 BTC a $24.000

- Compre 0,20 BTC por $26.000

- Compre 0,20 BTC por $28.000

O primeiro passo é adicionar os custos para encontrar a soma dos valores ($20k + $22k + $24k + $26k + $28k = $120.000). Em seguida, você divide $120.000 pelo número de valores, que, neste caso, é o número de compras ($120.000/5 = um preço médio de compra de $24.000).

12. Prêmio

O prêmio é simplesmente a taxa que o comprador da opção paga ao vendedor em troca da opção.

13. Rho ()

Rho é um dos cinco gregos (como delta, gama e teta). Rho mede a sensibilidade de um prêmio às mudanças na taxa de juros sem risco (para contas do Tesouro dos EUA).

Rho não tem muito impacto nas opções de data short, mas pode afetar contratos de data mais longa, que são mais sensíveis a mudanças nas taxas de juros.

14. Rolar

No trading de opções, rolar é quando você move (rola) um preço de exercício mais alto, mais baixo ou mais adiante no tempo.

Você pode rolar um preço de exercício para cima ou para baixo para ajustar o possível pagamento do trade, ou para frente para dar a si mesmo mais tempo para obter lucros.

15. Spread

Você encontrará a palavra “spread” muitas vezes ao negociar opções. Às vezes, significa a diferença entre os preços de compra e venda (o spread entre compra e venda) e, às vezes, significa a diferença de valor entre dois preços de exercício ou datas de vencimento.

Um spread de opções envolve negociar opções com diferentes preços de exercício, datas de vencimento ou ambos, para aproveitar os diferentes valores de prêmio.

Perguntas frequentes (FAQ) sobre hedging com opções

1. Um iniciante pode negociar opções?

Com certeza! Com apenas um pouco de conhecimento, qualquer pessoa pode negociar em Opções. Estamos aqui para te ajudar em sua jornada.

2. Há opções em criptomoedas?

Sim. A Bybit oferece uma ampla seleção de opções de cripto. No momento, você pode negociar opções de BTC, ETH e SOL em nossa plataforma.

3. Como funcionam as opções de BTC?

Para saber mais sobre as opções de A a Z do Bitcoin, clique aqui .

4. Qual é a melhor maneira de aprender sobre trading de opções?

A melhor maneira de aprender sobre trading de opções é aproveitar o conteúdo educacional gratuito do Bybit Learn . Temos o orgulho de fornecer as melhores e mais recentes informações disponíveis.

5. Qual é a estratégia de opções mais segura?

A estratégia de opções mais segura é, sem dúvida, uma opção long, com baixa limitada. No entanto, lembre-se de que seu prêmio está em risco para todas as estratégias de trading de opções.

.jpg)

.jpg)

.png)