Aprenda com o Smart Money: Observando o Sentimento do Mercado a partir de Dados de Derivativos

A negociação de derivados tem sido uma parte importante da economia cripto em geral e o local mais importante para descoberta de preços para criptomoeda, especialmente para blue chips como BTC, ETH e SOL. Os traders profissionais e as instituições têm usado futuros e opções como parte de seus portfólios para proteger suas posições, melhorar a execução de suas estratégias e potencialmente aumentar a rentabilidade de seus portfólios.

A maioria dos participantes nos mercados de derivativos de criptomoeda são traders profissionais (ou como alguns podem chamá-los, dinheiro inteligente) que estão frequentemente na vanguarda do comércio de cripto.. Observar os mercados de derivativos examinando constantemente os dados relevantes pode fornecer insights valiosos sobre como esses traders profissionais veem o mercado.

Neste artigo, forneceremos uma visão geral prática dos dados de negociação de derivativos e explicaremos como um trader comum pode extrair informações acionáveis desses dados. Ao discutir como esses dados podem nos ajudar a fazer negociações mais informadas, pretendemos equipar os traders com as ferramentas necessárias para navegar efetivamente no mercado.

Dominando o Open Interest

Open interest (OI) é uma das métricas mais comuns no comércio de derivativos de criptomoedas. Refere-se ao número de contratos não liquidados (abertos) — sejam eles perpétuos, futuros ou opções — que os participantes do mercado mantêm em qualquer momento.

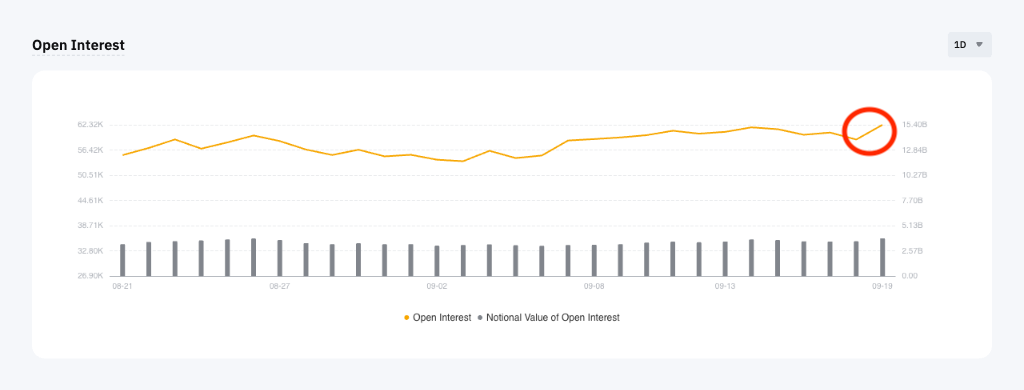

Figura 1: BTCUSDT Perpétuo open interest na Bybit

Fonte: Bybit

OI é essencial porque rastreia essencialmente o número de participantes ativos no mercado e, em certa medida, é capaz de refletir o nível de disposição desses traders profissionais para realizar negociações em um momento específico.

Por exemplo, a Figura 1 mostra o total de BTCUSDT Perpétuo OI na Bybit. Houve um claro pico no OI em 19 de setembro de 2024, quando o Federal Reserve dos Estados Unidos anunciou o corte da taxa de 50 bps. Este aumento no OI pode significar que os traders estão mais dispostos a apostar nos preços do BTC após a confirmação do corte.

É importante para os traders em geral saber o quão ativo está o mercado. Se o mercado está ativo, isso pode dar aos preços dos ativos um impulso mais forte. Em contraste, um mercado menos ativo com um OI continuadamente baixo pode significar que os traders estão em modo de espera.

Identificação de Tendências Com a Razão Longa/Curta

A razão longa/curta é outro indicador de negociação de derivativos do qual podemos extrair informações importantes. Essencialmente, ele fornece uma visão sobre o sentimento de sobrevenda entre traders profissionais. Como o nome sugere, a razão longa/curta expressa as posições líquidas longas e curtas como percentagens de todos os detentores de posição dentro de um período específico.

Figura 2: Razão diária longa/curta do BTCUSDT da Bybit.

Fonte: Bybit

Examinar as mudanças na razão longa/curta também pode dar aos traders em geral mais confiança para identificar tendências. Por exemplo, no início de setembro de 2024, os preços do BTC tiveram flutuações notáveis, de cerca de $64,000 no final de agosto para perto de $52,000 no início de setembro.

A Figura 2 mostra a razão diária longa/curta do BTCUSDT na Bybit. Durante a liquidação, a relação de conta long-short aumentou por três dias consecutivos e alcançou 2,9 em 7 de setembro de 2024, o nível mais alto em um mês recente.

Figura 3: Gráfico diário BTCUSDT

Fonte: Bybit

Interessantemente, como sugere a Figura 3, o preço do BTC diminuiu durante o período destacado enquanto o número de contas longas se acumulou. Essa divergência poderia implicar que os negociadores de derivativos estão se preparando para uma potencial reversão de tendência, assim abrindo mais posições longas.

Vamos observar a recente relação long/short do BTCUSDT perpétuo. A Figura 4 mostra a relação caindo de 1,71 em 19 de setembro de 2024 para 1,25 em 20 de setembro, um dia após o corte da taxa do Fed. Apesar de o mercado parecer reagir positivamente após o corte ser realizado, a relação long/short mostra que as contas short realmente aumentaram.

Este aumento poderia ser interpretado como negociadores adotando uma postura relativamente conservadora, optando por não aumentar suas posições longas e proteger-se com posições shorts adicionais à medida que o preço do BTC aumenta. Seria instrutivo olhar as leituras dos próximos dias para alcançar uma conclusão clara.

Figura 4: Relação diária long/short perpétua BTCUSDT da Bybit

Fonte: Bybit

Vale a pena notar que a relação longo/curto também pode ser categorizada por perfil de trader, como os 100 maiores detentores de posições. Também pode ser visualizada em um período de tempo diferente, como uma hora ou 30 minutos. Cada um desses parâmetros pode fornecer informações diferentes. Recomendamos fortemente que os usuários consultem múltiplos pontos de dados de diferentes categorias para obter uma imagem mais completa.

Visite Bybit Learn para mais informações sobre negociação de contratos perpétuos. Também recomendamos a leitura seguinte:

- Bybit Pre-Market Perpetuals: Garanta Ganhos Antecipados e Proteja-se Eficazmente

- O que é e como funciona a conta de trading unificado da Bybit?

Examinando Dados de Negociação de Opções

As opções têm sido um dos produtos de negociação favoritos para profissionais, especialmente traders institucionais. A flexibilidade e a componibilidade das opções permitem que os traders utilizem configurações e estratégias de posição complexas. Analisar os dados de negociação de opções pode nos dar uma visão de como esses participantes profissionais têm configurado suas negociações.

Entendendo OI por Data de Expiração & Preço de Exercício

Assim como nos contratos perpétuos, o interesse em aberto em opções refere-se ao número de contratos abertos dentro de um prazo específico. Os contratos de opções também possuem muitos mais parâmetros do que os contratos perpétuos, e o interesse em aberto pode ser filtrado por tipos de opções, datas de vencimento, preços de exercício e muito mais. Vamos dar uma olhada nos exemplos abaixo.

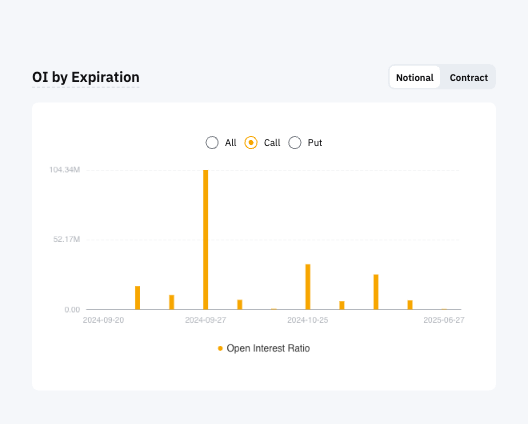

Figura 5a: OI de opções de compra de BTC por expiração.

Fonte: Bybit

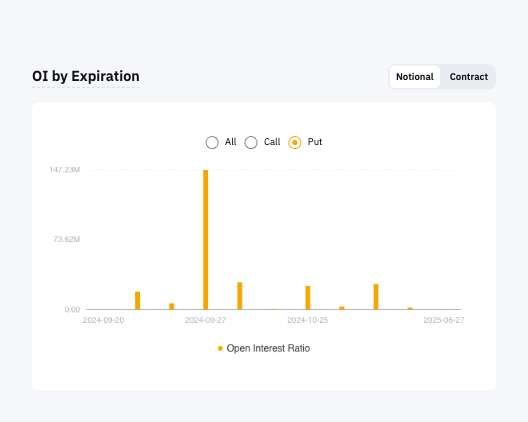

Figura 5b: OI de opções de venda de BTC por expiração.

Fonte: Bybit

As Figuras 5a e 5b (acima) mostram o OI de opções de compra e venda de BTC por datas de expiração. Em setembro de 2024, a maior parte do OI, tanto de compra quanto de venda, estava no contrato com vencimento em 27 de setembro de 2024. Os traders parecem estar apostando sobre onde o BTC estará até o final do mês.

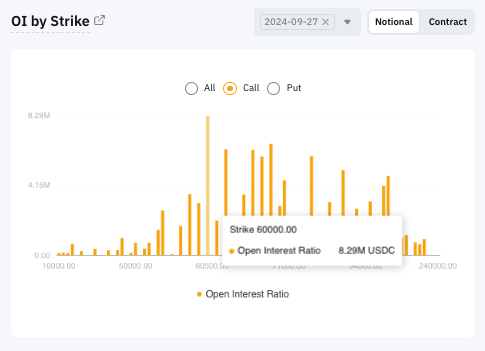

Agora, vamos olhar para os preços de exercício entre o OI com a data de expiração de 27 de setembro de 2024. A Figura 6a sugere que a maior parte do OI para calls de BTC estava em $60.000, enquanto a Figura 6b indica que o put de $40.000 possui o maior OI.

Isso nos dá uma faixa de preço como referência, o que pode significar que traders de opções que estão apostando no aumento dos preços do BTC até o final do mês parecem acreditar que até a data de expiração (27 de setembro), o BTC terá a chance de atingir $60.000 ou mais.

Além disso, os traders têm usado opções de venda relativamente fora do dinheiro (OTM) e menos caras para proteger suas posições longas. Isso poderia explicar por que $40.000 tem a maior parte do OI.

Figura 6a: OI de opções de call de BTC por preço de exercício.

Fonte: Bybit

Figura 6b: OI de opções de put de BTC por preço de exercício

Fonte: Bybit

Então, como essa informação pode ser interpretada? No momento desta redação, o BTC estava sendo negociado em torno de $62.000. Uma opção de compra (call) de $60.000 está no dinheiro; se alguém tiver um viés mais forte em direção a uma ação de preço positiva no curto ou médio prazo, certamente compraria opções de compra de BTC com altos preços de exercício. Se houver uma mudança perceptível do OI em direção a opções de compra com altos preços de exercício, isso poderia significar que o sentimento positivo após o corte da taxa ainda poderia estar se sustentando de alguma forma. Caso contrário, isso poderia ser interpretado como uma configuração conservadora.

Para resumir, com base nos dados mencionados acima, os negociantes de derivativos de BTC parecem ter permanecido um tanto otimistas após o corte da taxa pelo Fed. No entanto, parece que a maioria dos participantes estava cautelosamente otimista, sem super alavancagem, e talvez quisesse ver mais confirmação de uma reversão de tendência antes de fazer negociações adicionais. A página de Dados de Contrato da Bybit oferece informações abrangentes sobre dados de negociação de perpétuos, futuros e opções. Durante WSOT 2024, a equipe Bybit Learn produzirá artigos e análises baseadas nos dados de contratos para fornecer insights adicionais, permitindo que os usuários façam negociações mais informadas.

Conclusão

De certa forma, explorar dados de derivativos é similar a caminhar no escuro: talvez você consiga ver apenas o caminho à sua frente, mas certamente não verá muito longe. Também é como um quebra-cabeça, pois cada pedaço de dado pode lhe dar um pouco de informação, mas certamente você não consegue ver o quadro completo com apenas uma peça. Além disso, há muitas maneiras de interpretar esses dados, e cada um pode ter uma interpretação diferente. Incentivamos os usuários a estudar negociação de derivativos em geral e a se familiarizar com esses dados.

Embora aprender sobre negociação de derivativos (e usar dados) possa ser uma abordagem poderosa, também tem suas limitações e é geralmente mais aplicável a criptomoedas de grande capitalização.

A página de Dados de Contrato da Bybit oferece informações abrangentes sobre dados de negociação de perpétuos, futuros e opções. Durante WSOT 2024, a equipe do Bybit Learn produzirá artigos e análises com base nos dados de contratos para fornecer insights adicionais para que os usuários possam fazer negociações mais informadas.