暗号資産プットオプションとは?

17世紀以来、金融市場は活発に動きつづけてきました。金融市場は利益を上げるには絶好の場所ですが、もちろん損をするリスクもあります。金融市場では、複数の資産クラスが取引できます。その中でも、オプションは比較的リスクの低い投資と言われています。従来はストックオプションが取引されていましたが、ここ数年の暗号資産のブームにより、暗号資産オプションも注目すべき存在となっています。

オプションは、株式や債券などのあらゆる資産に連動していますが、暗号資産オプションは、暗号資産のパフォーマンスに連動しています。よって、トレーダーは、オプションの売買の前に、その資産を所有する必要がありません。暗号資産オプションでは、ポートフォリオの規模にかかわらず、投資家が暗号資産市場に参加し、その利益を受け取ることができます。

暗号資産オプションとは何か?

暗号資産オプションは、原資産を指定価格または行使価格で売買する権利(義務ではない)をトレーダーに付与する金融派生商品です。オプション契約は通常、特定の期間継続し、その間にオプションを行使する必要があります。この契約は、特定の日付、つまり満期日に失効します。

暗号資産オプション取引は、オプション保有者が暗号資産そのものを必ずしも所有することなく、暗号資産市場に参加できる方法です。暗号資産オプションは原資産より低価格であるだけでなく、リスクも低いとされています。リスクを抑えながら高いレバレッジを効かせることができる可能性がある点が、個人トレーダーにとって最大の魅力となっているのでしょう。

オプションは、トレーダーが市場での資産の財務的価値や値動きを予測したり、投機したりするための手段であるだけでなく、機関投資家がヘッジのために利用する場合もあります。暗号資産は変動が激しい資産クラスであるため、暗号資産市場を少し体験してみたいと考えている投資家の間で人気の代替手段となっています。

暗号資産プットオプションとは?

暗号資産プットオプションは、オプションの買い手に、特定の期間内で原資産の特定量を所定の価格で売却する権利(義務ではない)を付与する契約です。あらかじめ設定された価格を「行使価格」といいます。

「満期」とは、オプションの契約が価値を持つ期間です。満期が過ぎると、プット・オプションはその価値をすべて失います。

プットオプションでは株式、債券、指数、先物などさまざまな原資産を取引することができ、それを基に売り手が契約の運用方法を決定します。オプションの買い手は、契約を購入するために、売り手に各株式について特定の手数料を支払う必要があります。この料金を「プレミアム」といいます。

各暗号資産オプションは「契約」と呼ばれ、同じ原資産の1つを表します。例えば、BTCの暗号資産オプション契約1つにつき、1BTCトークンを管理することになります。プットオプションを売買するために、原資産である暗号資産を所有する必要はありません。

暗号資産コールオプションに対して、暗号資産プットオプションは、満期日に到達する前に、行使価格で原株を売却する権利をトレーダーに付与するものです。プットオプションの価格には、暗号資産市場のボラティリティ、金利、タイムディケイ、行使価格または特定価格の価値など(ただし、これらに限定されない)、いくつかの要因が影響します。

一般に、プットオプションの価値は、原資産の価格が下落すると上昇します。

暗号資産プットオプションの仕組み

暗号資産プットオプションの価値の一部は、原株の価格下落に連動します。つまり、プットオプションの価値は、原資産の価格が下がれば上がります。一方、プットオプションは、連動している資産の価格が上昇すると、価値を失っていきます。よって、プットオプションは、ヘッジ、つまり特定の資産の価格の下落を予測するために使用されます。

「プロテクティブ・プット」の概念は、プット・オプションのトレーダーがリスク管理戦略として用いるものです。プロテクティブ・プットの主な機能は、特定の資産の価格の下落が設定した水準を下回らないようにすることです。プットオプションは自己判断で売買することができ、暗号資産取引所で実行されます。

プットオプションを購入する場合、買い手は、資産の価値が満期日前の特定の期間に低下することを予測しています。プットオプションを売る場合、売り手は、契約の有効期間中、つまりオプションが失効する前に、資産の価値が上昇するか、または変わらないと予想しています。

市場価格がオプション保有者に有利に動いた場合、オプション保有者は、行使価格(または設定価格)で原資産を売却することにより、プットを行使することができます。基本的に、オプションはアメリカ型とヨーロッパ型の2種類に分けられます。

アメリカ型のオプションは満期日またはその前にオプションを行使できるのに対し、ヨーロッパ型のオプションは満期日のみオプションを行使できます。市場価格が変わらず推移したり、上昇したりした場合、オプションの売り手は買い手が支払ったプレミアムを得ることができます。

プットオプションは、満期時に本質的な価値がない場合、「OTM(アウト・オブ・ザ・マネー)」であると言います。一方、満期時にまだ本質的な価値がある場合、オプションは「ITM(イン・ザ・マネー)」であると言われます。

暗号資産プットオプションと暗号資産コールオプションの違い

プットオプション以外の主なオプションは、コールオプションです。コールオプションの価値は、資産価格の上昇に伴い上昇します。コールオプションはプットオプションの逆ですが、どちらも投資額よりはるかに高い利益を得られる可能性があります。

プットオプションでは市場価格の下落によって利益を獲得し、コールオプションの場合は、資産の市場価値の上昇によって利益を得ることができます。

コールオプションとプットオプションの両方を売ると、プレミアムが発生します。暗号資産の市況が不利な方向に転じた場合、そのリスクはすべて売り手が負担することになります。

暗号資産プットオプションの例

例えば投資家の伊藤さんが、ビットコインのポジションに対する保険として、ビットコインのプットオプションを購入することにしたとします。しばらくして、伊藤さんは弱気市場 の到来が近いと推測しましたが、ビットコインのロングポジションの10%以上を失う覚悟はありません。

ビットコインが現在1枚30,000ドルで取引されているとすると、伊藤さんが今後2年以内に27,000ドルで売却する権利を持つことができるプットオプションを購入したとします。

仮に6ヶ月以内に20%(500ポイント)の損失を出した場合、伊藤さんは現在の市場価格の24,000ドルではなく、27,000ドルで売却することで250ポイントの回復となり、損失は10%にとどまることになります。仮に市場価格が0ドルになったとしても、伊藤さんは10%の損失を計上するだけで済みます。

一方、この期間内に相場が下がらなければ、伊藤さんはプットを失効させることができます。この場合、損失はプレミアム料金のみです。

プットの買いと売り: 戦略と事例

ロングプット

これはトレーダーに一般的に利用されている戦略です。この戦略では、トレーダーは満期時に市場価格が行使価格を下回ることを期待して、プットオプションを購入します。この戦略のメリットは、価格が大幅に下落した場合も、トレーダーは初期投資額の何倍もの金額を取り戻すことができることです。

例

株式Qは1株あたり30ドルで取引されており、行使価格は30ドル、満期まで4ヶ月です。プレミアムは1株につき1ドルです。満期時に株価が29ドルであれば、プットは収支トントン。29ドルから30ドルの間であれば、オプションのプレミアムの一部しか回収できないので、純損益が計上されます。

株価が29ドル以下になれば、トレーダーは持っている株式1株につき100ドルの利益を得ます。株価が下がれば下がるほど、トレーダーはより大きな利益を得ることができます。株価が30ドル以上になると、プットは無価値となり、トレーダーはオプションのプレミアムである100ドルを失うことになります。

ショートプット

ロングプットとは逆の戦略です。この戦略では、トレーダーは、資産価格が満期時点で行使価格を上回ることを期待して、プットを売却します。プットの売り手は、プットの売却と引き換えにプレミアムを獲得します。プレミアムは、ショートプットの取引で得られる最高報酬額となります。資産価格が行使価格を下回ると、トレーダーは行使価格で買い戻す義務があります。

例

株式Aは1株あたり40ドルで取引されており、行使価格は40ドル、満期まで5ヶ月です。プレミアムは1株につき1ドルです。

満期時の株価が39ドル以下であれば、トレーダーは1ドルの損失ごとに100ドルのコストを負担することになります。株価が下がれば下がるほど、トレーダーが被る損失は大きくなります。株価が40ドル以上になれば、売り手はプレミアムの全額を得ることができます。市場価格が39ドルから40ドルの間に下落した場合、売り手はプレミアムの一部しか得ることができません。

マリード・プット

ロングプットをより強化したものです。この戦略では、トレーダーは原資産とプットオプションの両方を購入します。これは、ヘッジの手法です。トレーダーは、資産価格の高騰を予想しつつも、株価が下落した場合に備えて一種の保険を求めています。実際に株価が下落した場合、ロングプットは発生した損失を補填します。

例

株式Pは1株あたり30ドルで取引されており、行使価格は30ドル、満期まで6ヶ月です。そこで、トレーダーはPを100株、合計3,000ドルで購入し、プットオプションを1つ、100ドルで購入します。

満期時に株価が29ドルまたは30ドルであれば、プットはとんとんになり、オプレミアムの一部しか回収できないため、純損失となります。株価が30ドルを下回ると、ロングプットが損失を均等に補填します。株価が31ドル以上になると、プットは無価値となり、トレーダーは支払ったプレミアムを失いますが、株価が上昇するごとに純益が100ドルずつ増加します。

ブルプットスプレッド

この戦略は、オプション取引で非常に人気があります。通常、コール・トレーダーまたはコール・の売り手が原資産の価格が将来的に上昇すると予想する場合に使用されます。

この戦略のポイントは、「高く売って、安く買う」ことです。つまり、行使価格の高いプットオプションを売り、その後、行使価格の低い別のオプションを買います。ただし、両方のオプションの満期日が同じである必要があります。

この場合、リスクはほとんどありませんが、全くないわけではありません。満期時に資産価格が行使価格を下回った場合、2つのプットオプションはITMとなり、損失が計上されます。

例

例えば、ある機関投資家が、1トークンあたり2万ドルで売られているビットコインの価格が1ヶ月以内に上昇すると予想したとします。

この投資家は、行使価格が25,000ドルで1ヶ月後に満期を迎えるプットオプションを3,000ドルで売り、行使価格が22,000ドルで1ヶ月後に満期を迎える別のプットオプションを1,000ドルのプレミアムで買いました。

この例では、投資家は2,000ドルの純益を得ることができます。純利益は、2つのオプションに対して支払ったプレミアム料の差額(3,000ドル-1,000ドル=2,000ドル)として計算されます。

一方、満期日にビットコイン価格が1トークンあたり20,000ドルと25,000ドルの間に下落した場合、この機関投資家は損失を計上することになります。

最終的な価格が、投資価値に影響を与えます。以下のように、考えられるシナリオはいくつかありますが、いずれの場合も、損失の上限は3,000ドル、利益の上限は2,000ドルです。

$20,000 = −$3,000

$21,000 = −$2,000

$22,000= −$1,000

$23,000= $0

$24,000=$1,000

$25,000 = $2,000

ベアプットスプレッド

この戦略は、投資家が資産価格の下落を予測した場合に適用されます。

ベアプット戦略は、コストとリスクを抑えつつ、投資家の利益を最大化することを目的としています。

この戦略を利用するには、「プットの買い」のオプションを購入し、行使価格の低い「プットの売り」のオプションを購入します。そのためには、両方のオプションが同じ原資産に連動し、満期日も同じである必要があります。

例

例えば、ある株が350ドル前後で取引されており、3ドルのプレミアムのオプションを合計300ドル分(100x3ドル)を買った場合、トレーダーはそれを買うと同時に、330ドルのプットオプションを1ドルのプレミアムを付けて合計100ドル分(100x1ドル)で売ることができます。ただし、この2つのオプションは同時に執行する必要があります。

オプションはスプレッドで計算されます。ネットデビットスプレッドは、2ドル(2つのオプションの差額・3ドルー1ドル=2ドル)です。損失の上限は、プレミアムの200ドル(300ドル-100ドル=200ドル)です。プットオプションを買って別のプットを売れば、(350ドルのプットだけを買って)300ドルではなく、200ドルを使うことができます。しかし、利益の可能性は [(350ドル - 330ドル) x 100] - ドル200 = $1,800 に制限されます。

プットはインザマネー(ITM)とアウトオブザマネー(OTM)のどちらで買うべきか?

プットをイン・ザ・マネー(ITM)とアウト・オブ・ザ・マネー(OTM)のどちらで購入するかは、特定の投資目的、自由に使える資金の水準、リスク選好度、金利によって異なります。ITMのプットオプションの価格はOTMのプットオプションの価格より高いです。これは、ITMプットオプションが高い本質的な価値を持ち、オプションのトレーダーは原資産をより高い価格で売却することができるためです。しかし、アウト・オブ・ザ・マネーのプットのコストが低いのは、満期時に利益が少なくなる可能性が高いためです。

暗号資産プットオプション取引は、従来のプットオプション取引とどのように違うのか?

従来のプット取引では、トレーダーは、売却される原資産を所有する必要があります。一方、暗号資産プットの取引では、オプションのトレーダーは、オプションを売買する前に、特定の資産を所有する義務はありません。

従来のオプションでは、保有者が最低限の取引資金を用意する必要があり、一般的に、比較的高額です。取引資金が高いほど、保有ポジションの額も高くなります。しかし、暗号資産プットの取引では、オプション保有者は少額の資金でより高いレバレッジのポジションを獲得することができます。

暗号資産プットオプション以外の手段

プットオプションの買い手は、満期になるまでプットオプションを保有する義務はありません。原資産の価格変動が記録されると、オプションのプレミアムも価格変動の現状を基に調整されます。オプションの買い手は、オプション市場でオプションを売却することができます。オプションを売却する目的は、利益を出すこと、あるいは損失を最小限に抑えることです。売却の結果は、購入当初からどのように価格が推移してきたかによって決まります。

同様に、オプションの売り手も同様の措置を取ることができます。もし、資産の市場価格が行使価格を上回った場合、オプションを満了させることができます。そうすることで、プレミアム全額を確保することができます。一方、原資産が下落し、行使価格を下回った場合、保有者は損失を回避するためにオプションを買い戻すことで、ポジションを解消することができます。損益は受け取ったプレミアムとポジションを決済するために支払ったプレミアムの差額として計算されます。

暗号資産プットオプションの購入

暗号資産オプションは、Bybitの取引所で取引できるデリバティブ商品です。本稿執筆時点(2022年5月27日)では、BybitはBTCのオプションを取り扱っています。以下の手順で取引を進めてください。

ステップ1.

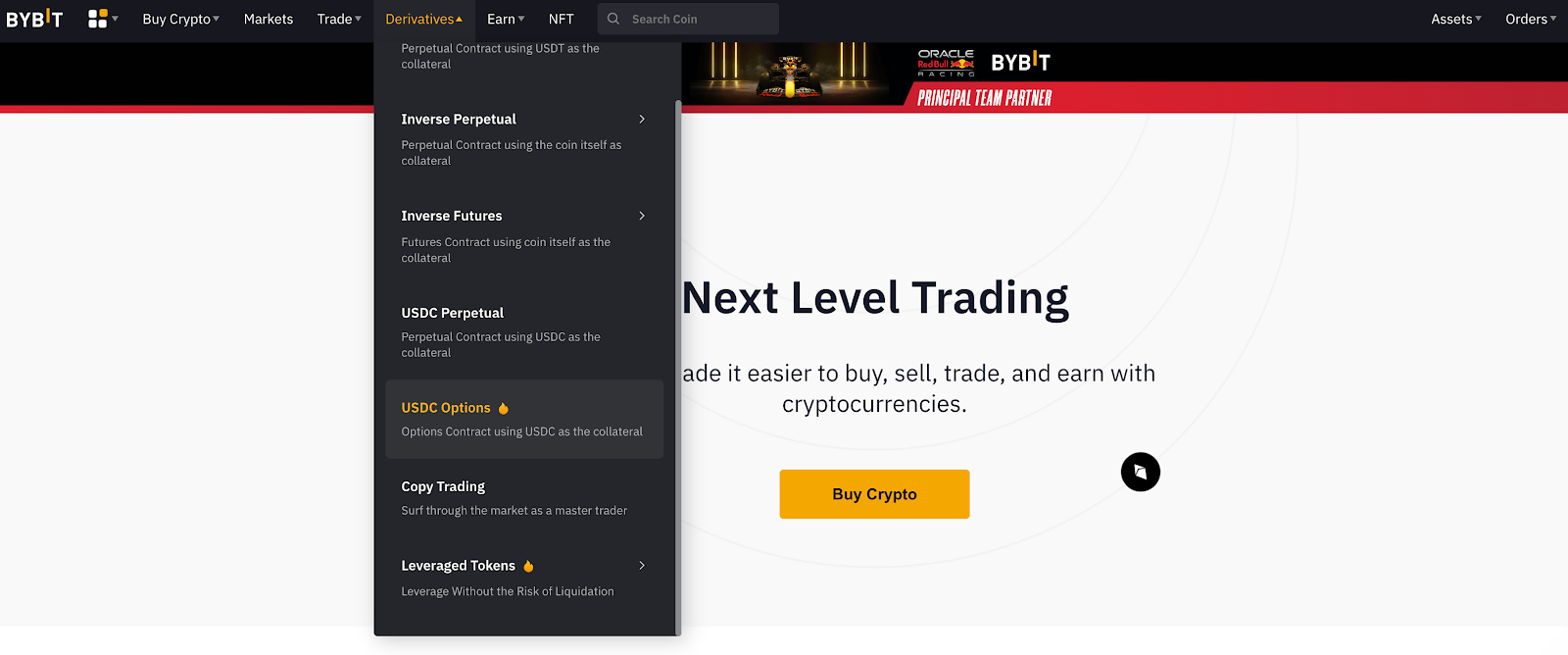

Bybitの公式サイトにアクセスし、「デリバティブ」の「USDCオプション」を選択します

出典: Bybit

ステップ2.

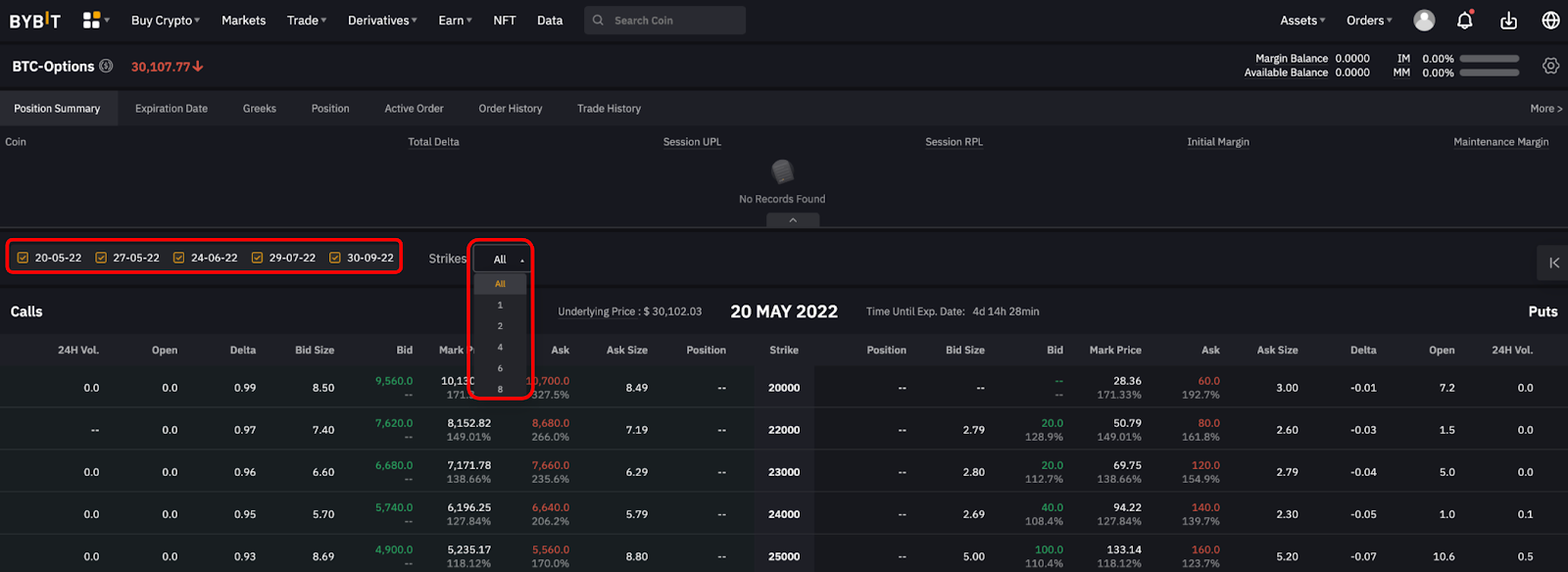

Pick the desired expiration date, or show all the expiration dates at once, and then pick one.

出典: Bybit

ステップ3.

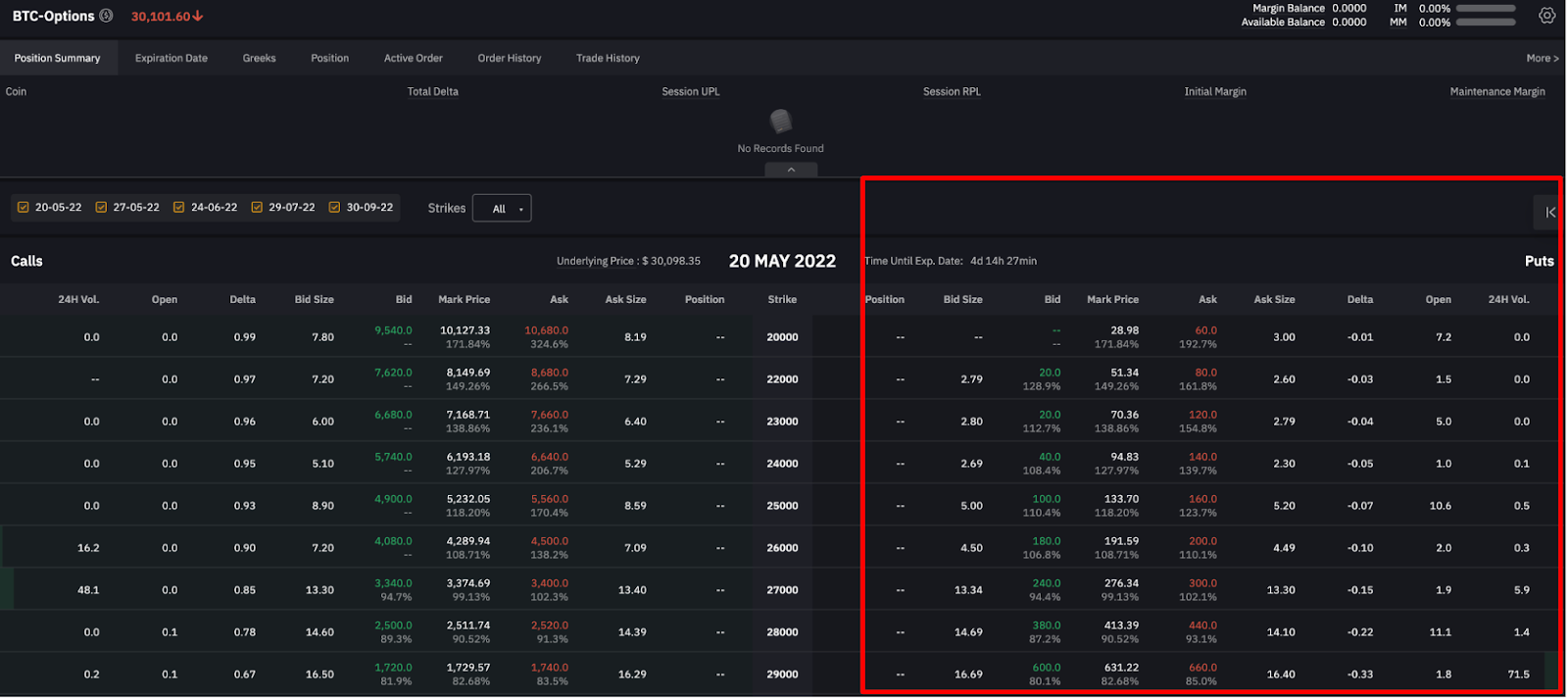

購入したいオプションの種類(ここではプットオプション)を選択します。

出典: Bybit

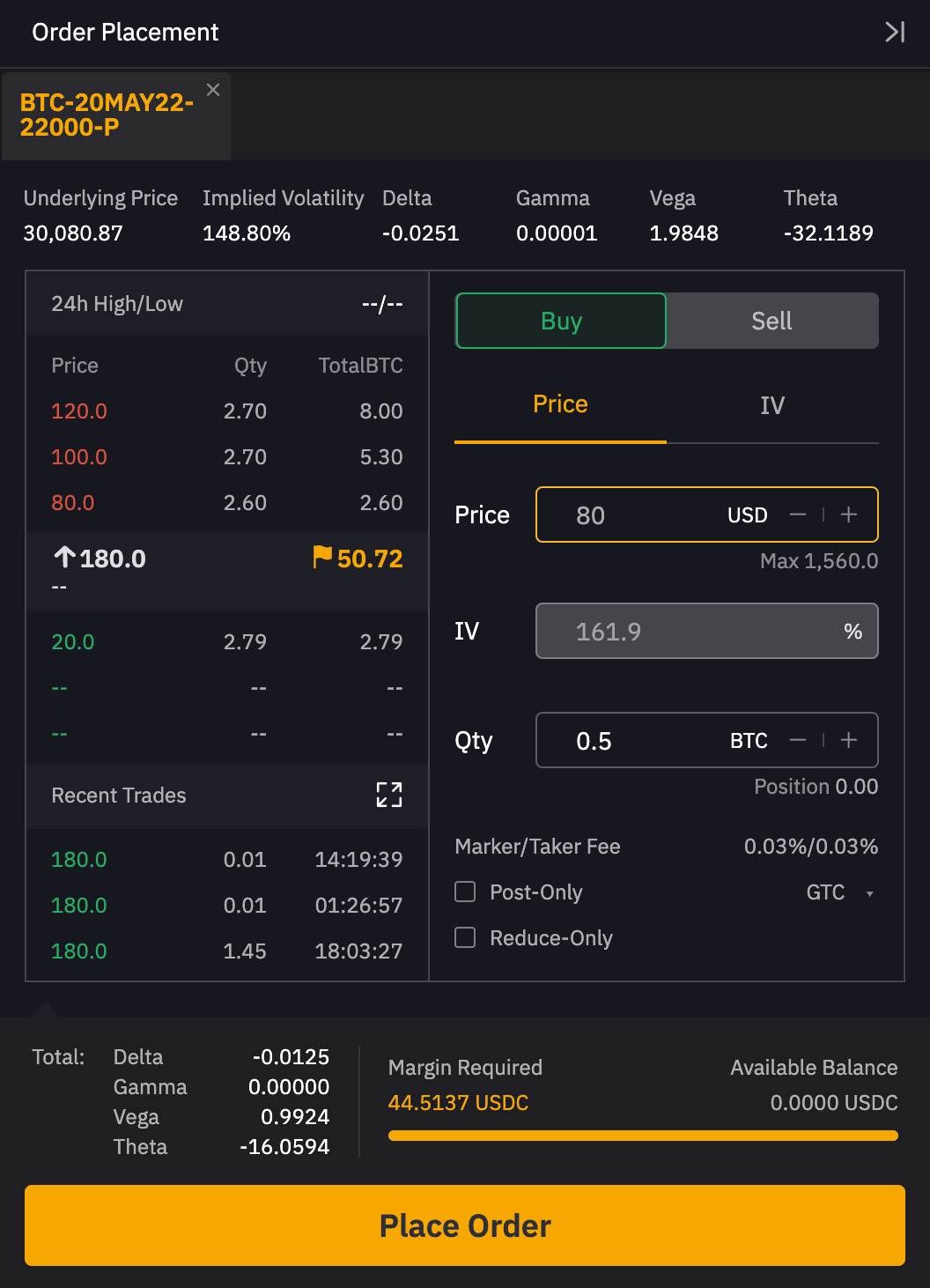

ステップ4.

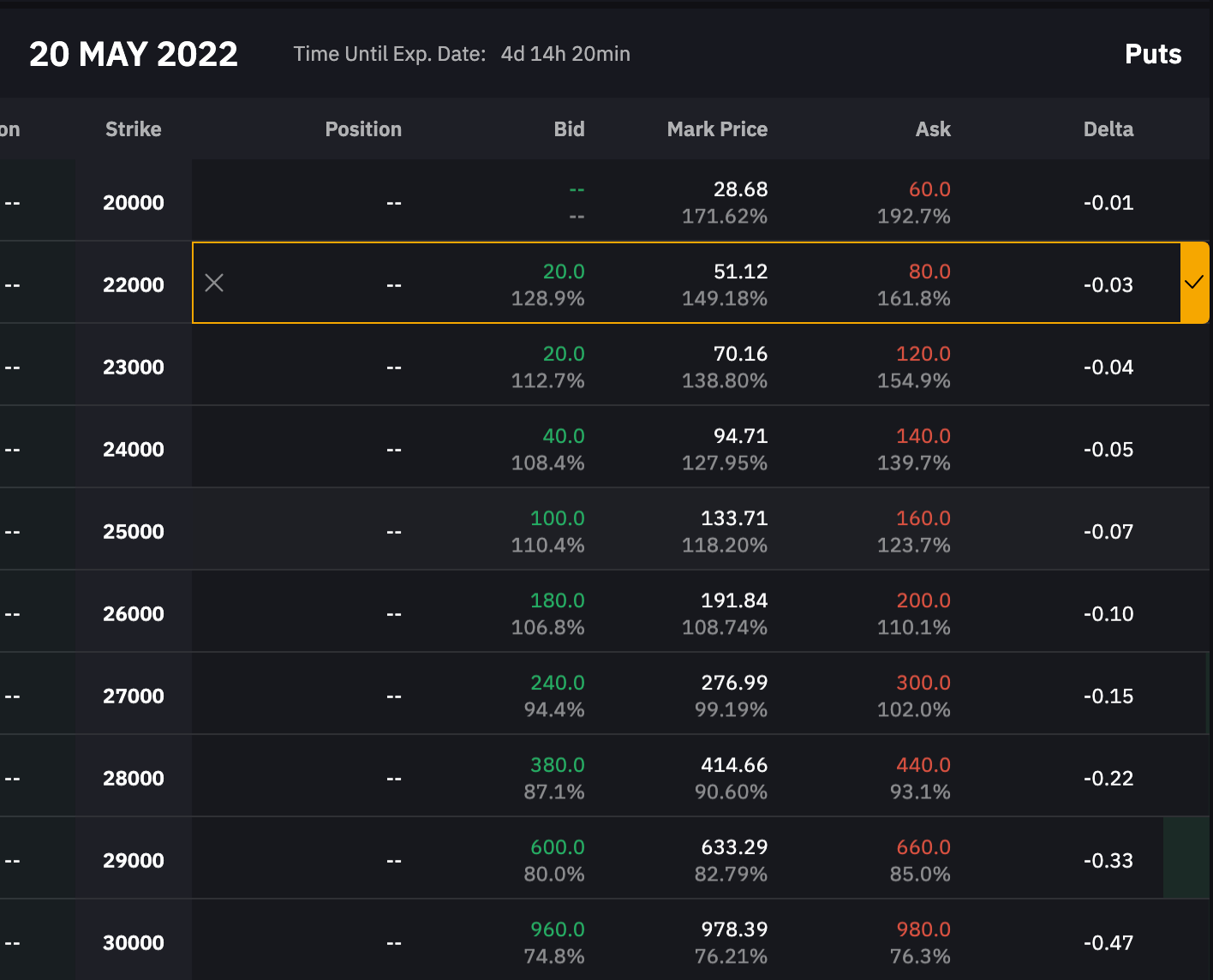

購入したいオプションの詳細を確認し、価格またはアクション(買いまたは売り)で選択します。

出典: Bybit

ステップ5.

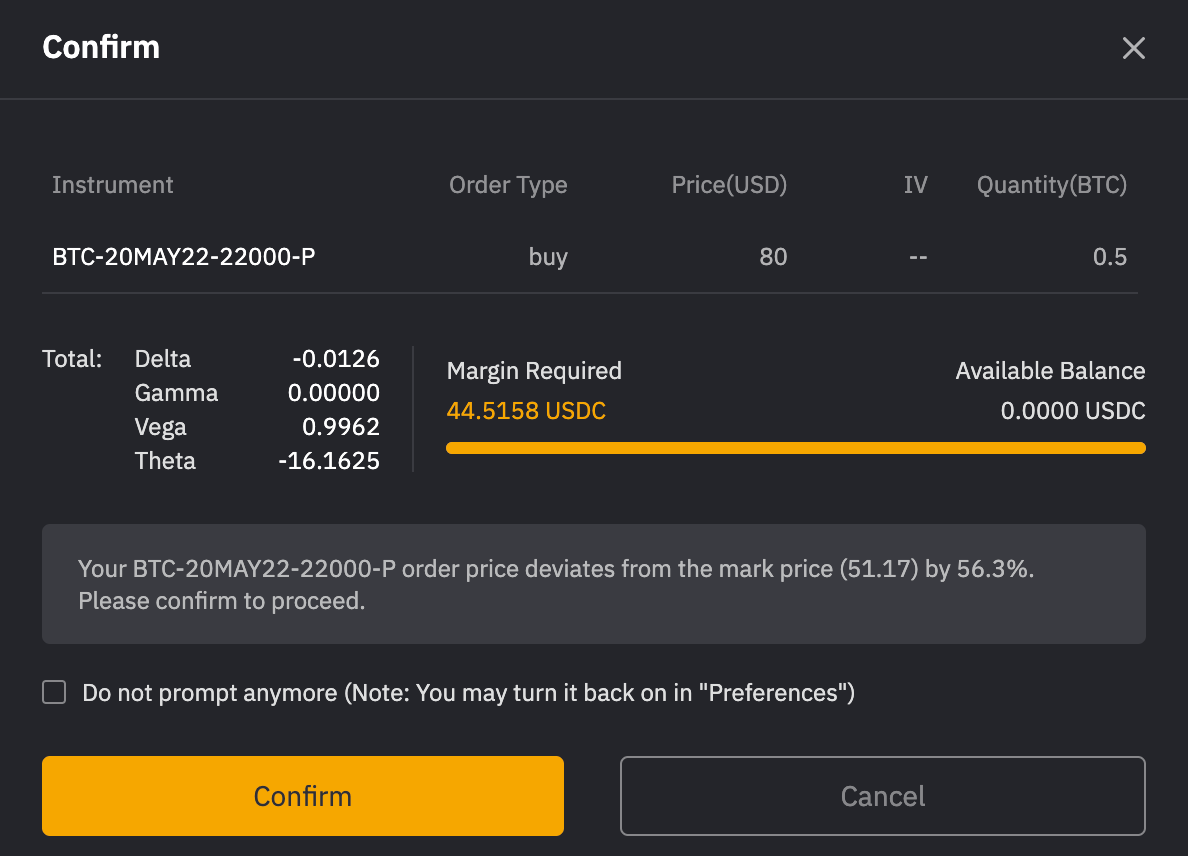

「注文する」を選択すると、「確認タブ」が表示されます。

出典: Bybit

ステップ6.

入力した内容が正しいことを確認し、[確認]をクリックします。

出典: Bybit

最後に

暗号資産オプション市場は、特定の資産から、比較的低リスクで利益を得ることができる有望な市場です。オプションはリスクを伴うものですが、適切な市場調査を行い、適切な戦略を用いることで、そのリスクを大幅に軽減できるはずです。暗号資産が世界的で注目される中、近い将来、より多くの投資家がオプション市場に参加することが見込まれます。