仮想通貨(暗号資産)取引に関する税金|確定申告を簡単に

「税金」という言葉に何を感じるかは、人それぞれですね。

私たちの暮らしに「税金」は付きもので、さまざまな場面で直接的・間接的に負担しています。たとえば、コンビニでジュースを買えば、消費税分を含めて支払います。会社から給与が支給されれば、所得税や住民税が源泉徴収されています。フリーランスで働いても、年1回の確定申告で納税額を確定します。

納税は国民の義務なので、適切に納める必要があります。仮想通貨(暗号資産)の取引やNFTの売買なども課税対象になるため、適切な処理が必要です。

この記事では仮想通貨に関わる税金について、課税対象となる取引の種類や計算方法、確定申告を簡単に済ませるコツなど、幅広くご紹介します。なお、本記事は税務の助言とは異なります。個別具体的な会計処理については、税務署や仮想通貨に詳しい税理士などにご相談いただくようにお願いいたします。

本記事が安心して仮想通貨を取引する一助になれば、嬉しい限りです。

1. 仮想通貨取引の所得は確定申告が必要?

仮想通貨の取引による利益は、原則として雑所得に分類され、所得税の課税対象となります。原則として、年間の雑所得(仮想通貨や副業などからの所得の合計額)が20万円を超える場合は、確定申告が必要です。

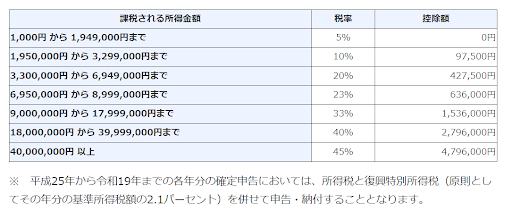

雑所得は、利益が増えるほど税率も高くなる累進課税が採用されており、給与所得などと合わせた年間所得金額に応じて、5%から45%の所得税率が適用されます。これに住民税などを合わせた最大税率は約55%です。

<所得金額に応じた税率>

(出典:国税庁ウェブサイト、No. 2260「所得税の税率」)

45%と聞くと、驚く方もおられるかと思いますが、ご安心ください。そのような税率を負担する方はごく一部です。たしかに、FXや株式投資にかかる税率が、どれだけ利益を出しても約20%(所得税15% + 住民税5%)である状況と比べると、負担が大きいと感じるかもしれません。

しかし、実際の適用税率は一律ではなく、個人の所得に応じて変動します。45%の税率が適用されるのは、年間の課税所得が4,000万円を超えた場合です。税率が5%や10%、または20%に該当する場合は、株式などと同水準またはそれ以下の税負担に着地する可能性もあります。

なお、仮想通貨取引で生計を立てている場合や事業用資産として取り扱っている場合は、雑所得ではなく、事業所得として認められますが、該当する方はごく一部です。

1 BTC = 100万円で買ったBTC 10枚を1,000万円で売却したら、どうなる?

たとえば、1 BTC = 100万円の時に10 BTC(ビットコイン)購入して、1 BTC = 1,000万円の時点で全て売却すれば、利益は9,000万円になり、最高税率の対象になり得ます。実際の計算時には、控除額(上表中に記載)やその他の所得を含めて総合的に計算するため、実際の負担税率は45%より低くなり得ます。

最近のニュースとして、マウントゴックス(Mt.Gox)社がビットコイン流出事件で損失を被った一部の債権者に弁済を始めました。ビットコインを10年以上塩漬けにしていたのなら、億単位の利益を得る方もおられるでしょう。ただし、数億円の利益を得ても、半分程度が税金になるのではないでしょうか。

Bybit(バイビット)の税務パートナーを活用して、確定申告を簡単に

2. 課税対象となる仮想通貨取引

このセクションでは、課税対象となる仮想通貨の取引例をご紹介します。計算方法もご案内しますので、参考にしてください。ちなみに、上記イラストの一万円札は福沢諭吉ですが、渋沢栄一が新しい顔になりましたね。

NHKの大河ドラマ『青天を衝け』で渋沢栄一を知った方も多いかと思います。「日本資本主義の父」として有名で、前例のない取り組みを次から次へ実施して、戦後の礎を築いた人物です。仮想通貨の世界でも、NFTをはじめ、新しい取り組みが盛りだくさん。うまく利益につなげられると、財布が潤いますね。

A)仮想通貨を売却した場合

保有する暗号資産を売却(日本円に換金)した場合、その売却益が課税対象となります。売却益とは、購入価格と売却価格の差額を示します。保有時点での含み益や含み損は課税対象とはならず、売却時点の利益が基準になります。

たとえば、ビットコイン(BTC)を1 BTC = 400万円で1 BTC購入し、1 BTC = 1,100万円で売却した場合、売却益は700万円となり、この700万円が課税対象になります。

B)仮想通貨で商品やサービスを購入(決済)した場合

保有する仮想通貨に含み益がある状態で商品を購入(決済)した場合、利益の確定と見なされ、課税対象となります。うっかりそのことを忘れて高価な買い物をすると、後で納税用の資金に困る可能性があります。大まかな納税額を想定して買い物をしましょう。

たとえば、ビットコインを1 BTC = 400万円で1 BTC購入した後に、1 BTC = 1,000万円に上昇した場合、そのまま保有していれば課税されません。しかし、1 BTC(1,000万円相当)を他の商品やサービス購入に利用すると利益の確定と見なされ、600万円の利益に対して課税されます。

仮に雑所得がこの取引のみの場合、(6,000,00,0 – 427,500) × 20% = 1,114,500円の納税が必要になります(実際には他の所得などとの兼ね合いで変動します)。単純な計算方法としては、利益額 × 税率を用意しておけば、おおむね大丈夫でしょう。今回のケースであれば、600万円 × 20% = 120万円が目安になります。

C)仮想通貨で他の仮想通貨を購入した場合(仮想通貨同士の交換)

仮想通貨で他の仮想通貨を購入した場合も、課税対象となるケースがあります。たとえば、保有しているビットコイン(BTC)に含み益が発生している状態でイーサリアム(ETH)に交換すると、利益の確定と見なされ、ビットコインの含み益に対して所得税が発生します。

たとえば、1 BTC = 700万円の時に1 BTCを購入しており、現在のビットコイン価格が1,000万円だとします。そして、1 ETH = 50万円のイーサリアム20枚と交換すれば、含み益300万円が利益300万円として確定し、課税対象となります。

仮想通貨同士の交換が課税対象である点を見落とすと、思わぬ納税額が必要になり得ます。注意しましょう。USDT(テザー)との交換も課税対象です。

D)ステーキングやレンディングなどで仮想通貨を取得したとき

ステーキングとは、特定の仮想通貨を保有することでブロックチェーンのネットワークに貢献し、報酬を得る投資手法です。レンディングは、仮想通貨を取引所などの第三者に一定期間貸し出すことで、利息を得るサービスです。Bybit(バイビット)では同様の資産運用サービス「Bybitステーキング」および「Bybitレンディング」をそれぞれ用意しています。これらの手法で獲得した利益は、課税対象となります。

2024年1月には、利便性の向上などを目的に、BybitレンディングをBybitステーキングに統合しています。Bybitステーキングで通貨を預ければ、レンディングと同様に利息に相当する通貨が得られます。

たとえば、APR(年換算利回り)5%で1 BTCを1年間ステーキングした場合、1年後には1.05 BTCを獲得できます。仮に、当初のビットコイン価格が800万円、1年後のビットコイン価格が1,000万円の場合、1000万円 × 1.05 BTC - 800万円 × 1 BTC = 250万円の利益になります。

一方、1年後のビットコイン価格が600万円の場合には損失を計上します。計算方法としては、600万円 × 1.05 BTC - 800万円 × 1 BTC = -170万円の損失となります。雑所得の合計が20万円に満たない場合、原則として確定申告は不要です。「ステーキングは必ず儲かる」わけではなく、仮想通貨の価格変動の影響を大きく受ける点に留意しましょう。

ここまで、A)からD)まで課税対象となる仮想通貨取引をご紹介してきましたが、上記が課税対象の全てではありません。たとえば、NFTを制作して売却したり、購入したNFTを高く売却したりして売却益を計上すれば、課税対象となります。

3. 確定申告とは?

確定申告とは、1年間の所得に対する税金を計算・申告・納税する一連の手続きです。個人の場合、毎年1月1日から12月31日までの所得を計算し、翌年の2月16日から3月15日までに税務署へ申告と納税を行います。

会社員などの給与所得者の場合、確定申告の代わりに会社が年末調整で税金を計算するため、基本的に確定申告は不要です。ただし、雑所得(仮想通貨取引の利益を含む)が20万円を超えるなどの場合は確定申告が必要です。また、自営業者やフリーランスなどの個人事業主の場合、確定申告が必要です。

なお、国内の取引所だけではなく、海外の取引所で得た利益についても申告が必要です。Bybitの仮想通貨取引で利益が出たら、忘れずに確定申告しましょう。詳しくは、国税庁の「仮想通貨に関する所得の計算方法等について(情報)」や「【暗号資産税金ガイド】課税のタイミングや確定申告の流れ」も参考にしてください。

課税額の計算方法

課税額の計算方法としては、「総平均法」と「移動平均法」の2通りがあります。総平均法では、1年分の取引をまとめて計算します。一方、移動平均法では、取引のたびに計算します。いずれの方法でも計算できますが、総平均法の方が手間は少なく済みます。取引のたびに移動平均法で計算するのは面倒ですね。

シンプルな取引のみを行っている場合、各取引所などから発行される年間取引報告書などを国税庁が用意する計算書へ転記するだけで自動計算されます。具体例については、後述のセクション4「Bybitでの取引を確定申告する方法」を参考にしてください。

費用として計上できる支出

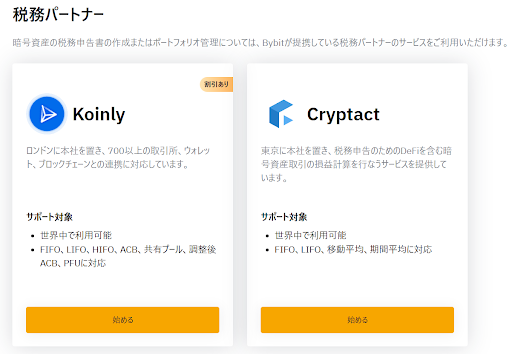

仮想通貨取引に伴う支出は、経費として所得から控除できます。仮想通貨に関する書籍費用やセミナー費用のほか、KoinlyやcryptactなどBybitの税務パートナーの費用、さらには通信費やパソコン費用も対象となります。ただし、通信費やスマホ代、パソコン費用などは、仮想通貨の取引に必要な割合に基づいて按分する必要があります。

Bybit(バイビット)の税務パートナーを活用して、確定申告を簡単に

4. Bybitでの取引を確定申告する方法

確定申告の方法①:税務パートナーのAPI連携を利用する

Bybitの税務パートナーのAPI連携サービスを利用すれば、簡単に課税対象の所得を計算できます。Bybitウェブページ「税務申告書の作成がより簡単に」からご希望の税務パートナーを選択し、「始める」でAPIを作成してください。ログイン後に詳細な情報が表示されます。

作成したAPIを税務パートナーのウェブサイト内で入力すれば、課税所得が自動的に計算されます。なお、取引件数などに応じて有償のサービスが提供されている点にご留意ください。2024年7月時点、Koinlyは取引件数10,000を上限としてAPI連携に無償で対応しています(その他の機能制限あり)。

API連携以外の方法でも課税所得を計算できます。詳しくは税務パートナーのウェブサイトにてご確認ください。

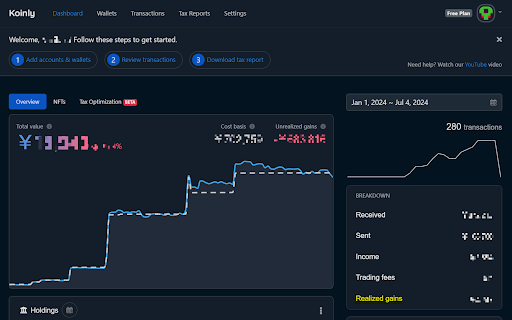

税務パートナー:Koinly

上記はKoinlyのウェブサイトでAPI連携をした画面です。課税所得を簡単に確認できます。また、各通貨別の集計結果も確認できます。

Koinlyは途中までは日本語に対応していますが、日本語に未対応のページもございます。慣れてくれば、意外と簡単にわかると思いますが、現状ではcryptactの方が日本語対応が優れています。

上記の「始める」で作成したAPIがうまく機能しない場合、下記の手順をお試しください。

手順:

Bybitウェブページ右上の人型アイコンをクリックして、「API」をクリック

画面右上付近の「新しいキーの作成」をクリックして、「システム生成APIキー」を選択

「新しいキーの作成」ページ内で下記の条件を指定して「送信」をクリック

☑「APIトランザクション」☑「読み取り専用」☑「IP制限なし」

税務パートナー:cryptact

cryptactは日本語で必要な手続きを確認できて大変便利です。2024年9月9日から新料金プランが導入され、API連携が無償になります。日本語にきめ細かく対応しつつ、年間で10万件の取引に無償対応。「海外取引所の自動対応」も提供されています。

ただし、末尾の注に記載のとおり、取引件数が50件を超えると、損益の計算結果が表示されなくなります。ステーキングなどを行うと、50件を超えると予想されるため、その時は有償プランの検討が必要になりそうですね。

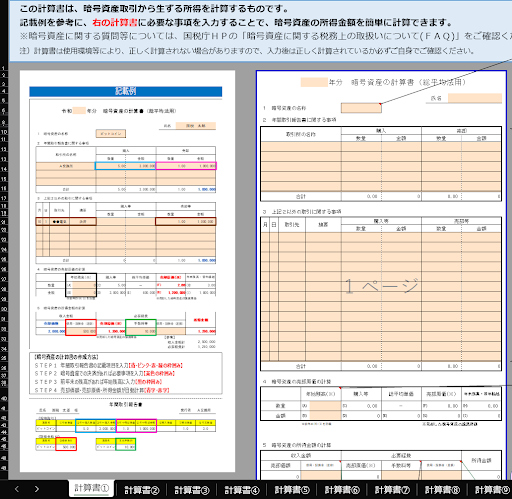

確定申告の方法②:自分で計算|国税庁「暗号資産の計算書(総平均法)」

下記は国税庁が提供する「暗号資産の計算書(総平均法)」のExcel画面です。「取引所の名称」や「購入」、「売却」を記入すれば、自動的に計算されます。国税庁の「スマホで確定申告(暗号資産編)」も参考になります。

Bybitでは申告や納税に必要な取引履歴などを簡単に確認できます。利用方法については、「Bybitの取引履歴|使い方や確認・ダウンロード方法」をご覧ください。納税時に仮想通貨価格が大幅に下落していると、市場で売却しても資金不足に陥る可能性があります。ご自身の取引状況をこまめに確認し、納税分を考慮して手元に資金を用意しておきましょう。

国税庁の計算書は大変便利ですが、取引件数が多くなると、記入が難しくなります。日本円への換算も一苦労。cryptactの「国税庁が発表している仮想通貨の計算書エクセルとは?魅力や注意点」も参考にしてください。

5. 仮想通貨の確定申告に関するよくある質問(FAQ)

Q1:確定申告をしなかったら、どうなりますか?

A:仮想通貨取引で20万円以上の利益を得たにもかかわらず、確定申告を怠った場合、ペナルティが課せられます。通常の納税額に加えて、延滞税と加算税が課せられます。税務署は皆さんが予想しているよりも各人の損益を正確に把握しています。たとえば、国内の取引所に照会すれば、各人の損益が簡単に判明します。「バレてないはず」という考えは捨てて、適切に納税しましょう。

Q2:仮想通貨の取引は損益通算ができますか?

A:仮想通貨取引は、損益通算できません。もし損失が出ても、給与所得や譲渡所得などの所得とは相殺できません。仮想通貨による所得は雑所得として扱われるため、他の区分所得とは通算できません。また、今年の損失を来年の利益と相殺することもできません。

6. まとめ

この記事では仮想通貨取引に関わる税金について、課税対象の取引や計算方法、確定申告を簡単に済ませる方法などをご案内しました。Bybit(バイビット)での取引はドル/円の換算も必要になるので、Koinlyやcryptactなど税務パートナーのサービスは心強いですね。計算方法をざっと見ておけば、大まかな納税額も予想できます。

税金も頭に入れつつ、毎日の仮想通貨取引を快適に行いましょう。

Bybit(バイビット)の税務パートナーを活用して、確定申告を簡単に

注:本記事の情報は本稿執筆時点のものであり、一般的な参考情報の提供のみを目的としています。税金のルールは変更される可能性があるため、投資判断や申告・納税に際しては、国税庁のタックスアンサーなどの信頼できる機関の情報や、専門家のアドバイスを参考にして、お客様ご自身の判断で適切に行うようにしてください。