単純移動平均線(SMA):概要と使い方

単純移動平均は、特定の期間における金融商品の平均価格を計算する、一般的に使用されるテクニカル分析ツールです。新しい価格バーごとに常に更新され、価格チャートに線が生成されるため、「」移動平均です。ここでは、移動平均の単純性、取引方法、利用のメリットとデメリットについて説明します。

主なポイント:

単純移動平均は、特定の期間における資産の平均価格を計算し、平均的かつ公正な価値を提供します。

移動平均は、トレンドフィルターとして、または購入に対するサポートレベルや販売に対する抵抗レベルを決定するために使用されます。

移動平均は遅行指標であるため、トレーダーは他の指標や分析ツールと併用して確認することを検討することがよくあります。

単純移動平均とは?

テクニカル分析でトレーダーが使用する簡易移動平均(SMA)は、一定期間にわたる金融商品の平均価格を表します。平均は「移動」と呼ばれ、新しい価格バーやろうそくで再計算される単一のデータポイントです。したがって、新しい価格データが検出されて取引されると動き、価格チャートに線が生成されます。

移動平均は、どのチャート期間でも、どの金融資産にも適用できます。バイアンドホールド投資戦略、中間トレンドスイング戦略、さらにはデイトレードで使用される短期トレンドの判定にも使用できます。

トレーダーは、移動平均をいくつかの目的で使用します。まず、市場の全体的なトレンドを特定するのに役立ちます。たとえば、単純な移動平均線が上向きまたは下向きに傾いている(または横向きに動いている)かどうかを観察することで、トレーダーは市場の方向性や潜在的な機会に関する洞察を得ることができます。

また、SMAは価格のサポートレベルやレジスタンスレベルを特定するために使用できます。価格が上昇から移動平均を試すと、強気シグナルとみなされることが多く、購入機会の可能性を示しています。逆に、価格が上昇して変動平均の底辺をテストすると、弱気シグナルと見なされ、販売機会の可能性が示唆されます。

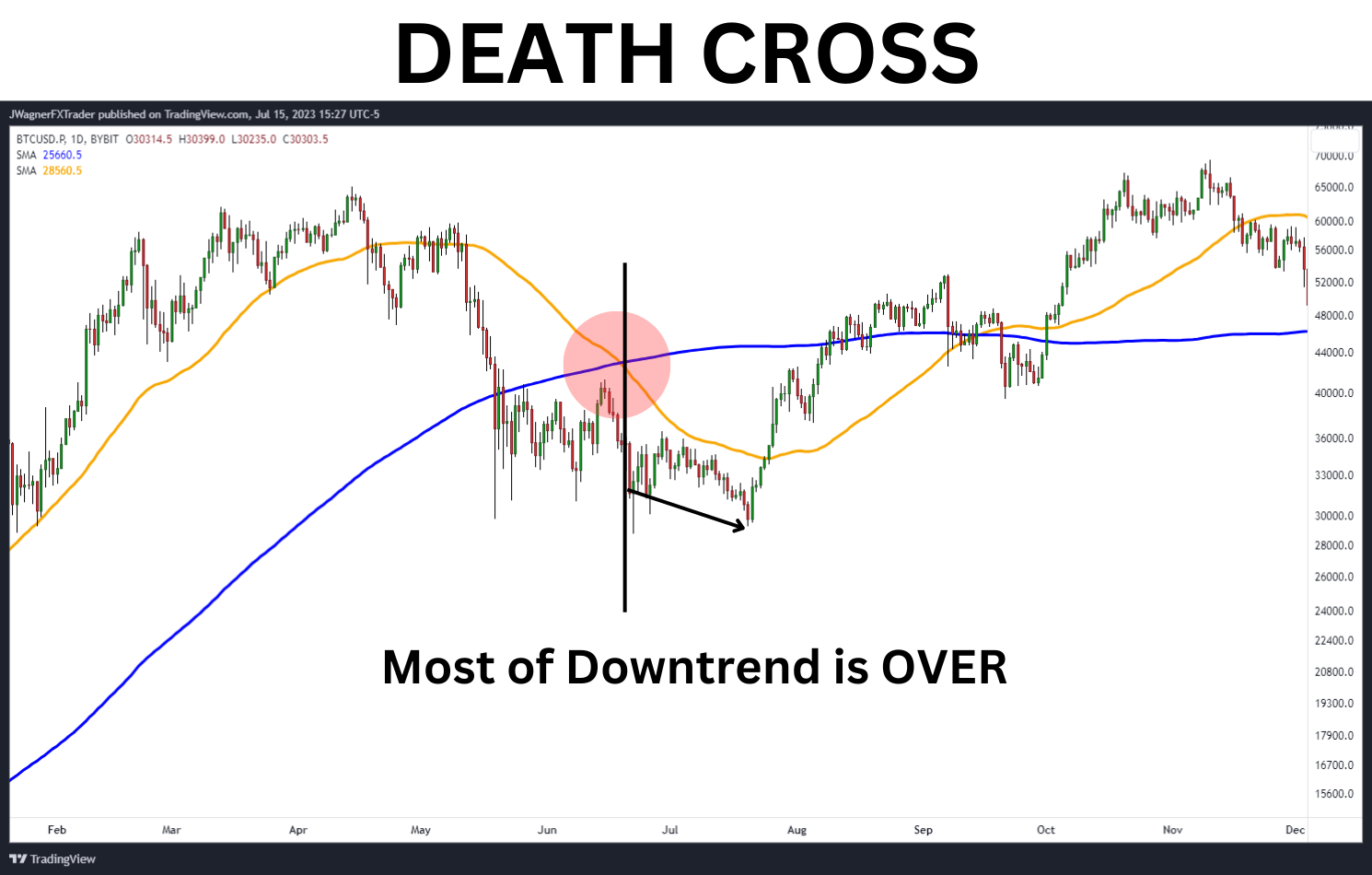

さらに、複数の移動平均を使用して取引シグナルを生成しているトレーダーもいます。これは、50日間のSMAが200日間のSMAを上回ったり下回ったりするなど、異なる移動平均線間のクロスオーバーを探すことで可能です。ゴールデンクロスと呼ばれる強気クロスオーバーは、短期SMAが200日間のSMAを上回る場合に発生します。同様に、短期SMAが200日間のSMAを下回ると、死の十字架と呼ばれる弱気の十字架が現れます。これらのクロスは、トレンド方向の変化の可能性を示すために人気がありますが、これらのシグナルは信頼性がありません(詳細は以下を参照)。

単純移動平均の計算方法

SMAの計算は比較的簡単なプロセスであり、いくつかの簡単なステップを伴います。移動平均の計算に必要な入力変数は1つだけです。つまり、希望する移動平均の長さです。

移動平均長の一般的な入力値は、10、20、50、100、200です。

単純移動平均数式

特定の株価の10日間のSMAを計算してみましょう。この計算では、過去10日間の終値を使用します。以下は、時系列の終値です。

1日目:50ドル

2日目:52.25ドル

3日目: 51.50ドル

4日目:49.75ドル

5日目:48.90ドル

6日目:51.10ドル

7日目:52.40ドル

8日目:54.20ドル

9日目:55.80ドル

10日目:56.50ドル

単純な移動平均を計算するには、期間(この場合、10日間)の終値の合計を合計し、合計を期間数で割ります。

この例では、終値の合計は50.00 + 52.25 + 51.50 + 49.75 + 48.90 + 51.10 + 52.40 + 54.20 + 55.80 + 56.50 = 522.40です。この合計を10(期間数)で割ると、SMAは次のようになります。

SMA = 522.40ドル / 10 = 52.24ドル

したがって、この株式の10日間のSMAは52.24ドルです。この値は、10日間の平均終値を表し、一般的なトレンドと潜在的な取引機会を特定するのに役立ちます。

移動平均であるため、最も古い価格(最初のデータポイント)は下落し、新しい取引日が発生するたびに最新の終値も計算に含まれます。たとえば、11日目の終値が57.80ドルの場合、最も古いポイント(50.00ドルで1日目)をドロップし、11日目(57.80ドル)を含めて移動平均が再計算されます。新しい移動平均結果は53.02ドルです。この絶え間ない更新により、SMAは市場の変化に関連性があり、対応し続けることができます。

異なる期間(20日、50日、200日など)の単純な移動平均を計算することで、トレーダーは長期および短期のトレンドに関する洞察を得ることができ、情報に基づいた取引決定に役立ちます。

単純移動平均の取引方法

トレーダーは、他のテクニカル取引ツールと連動して移動平均を使用することが多いです。単純移動平均を使用する場合、3つの基本戦略があります。

価格トレンドを決定する

短期的なトレンド反転を決定するためのサポートと抵抗

移動平均クロスオーバー

移動平均を使用して現在のトレンドを決定することは、最も人気のある用途の1つです。トレンドフォロワー戦略やマルチタイムフレーム分析を含む戦略は、トレンドの方向性を示す移動平均を持つ可能性があります。

たとえば、複数時間枠の分析では、チャートの時間枠が大きいほど、200期間のSMAを使用してトレンドが決定されます。この例では、デイトレーダーが2時間の価格チャートで200期間SMAを使用して、より大きなトレンドを決定する場合があります。

次のステップは、価格が200 SMAを上回る場合にのみロングポジションを探し、価格が200 SMAを下回る場合にのみショートポジションを探せるように取引をフィルタリングすることです。

30分間の価格チャートでは、コモディティチャネルインデックス(CCI)を使用して、トレンドの方向にシグナルを生成します。CCIを追加することで、取引をトレンドの方向性と同期させ、取引判断の精度を高めることができます。

移動平均は、サポートレベルやレジスタンスレベルとしても使用できます。これは、日次価格チャート上の50日間および200日間のSMAに特に役立ちます。

大手機関はこれらの移動平均に従っているため、価格が平均に戻った場合、大口投資家はそれを真の平均価格(または「」)と見なします。移動平均を“サポート&購入”として利用し、価格が暴落します。あるいは、移動平均を「抵抗と売却」として使用し、価格が下落します。

移動平均クロスオーバー戦略は、2つ以上の移動平均を同じチャートに組み込んでいます。交差すると、取引シグナルが生成されます。この戦略は広く宣伝されていますが、注意が必要です。前述の他の戦略とは異なり、この戦略はそれほど信頼できないため、潜在的なリスクに気付くように精査することが重要です。

たとえば、上のチャートでは、50日移動平均が200日移動平均を下回ると、これを死亡クロスと呼びます。死亡クロスは弱気シグナルであり、市場が弱気トレンドにあることを示唆しています。しかし、上記のように、価格はすでに大幅に下落しており、市況の変化に対する死のクロスシグナルは非常に遅いアラートとなっています。

短期SMAが長期トレンドを上回った場合も、その逆です。これは黄金の十字架と呼ばれ、強気市場を示すと広く考えられています。

単純移動平均のメリットとデメリット

単純移動平均は、おそらくトレーダーや機関投資家が使用する最も人気のあるテクニカル分析ツールの1つです。いくつかのメリットがありますが、欠点もあります。これらの利点と欠点について見ていきましょう。

メリット

スムーズなアウト価格ノイズ:チャート上で平均的なスムーズな価格を変動させるため、トレーダーは短期的な価格変動やノイズをフィルタリングすることで、根本的なトレンドを簡単に特定できます。これにより、トレーダーはより広範な市場方向性に集中し、一時的な市場異常の影響を軽減できます。

わかりやすい内容: SMAの計算は比較的単純で、特定の期間の平均終値が含まれます。このシンプルさにより、テクニカル分析の初心者を含め、あらゆる経験レベルのトレーダーが利用できるようになります。

広く利用され、認知されている:SMAはトレーダーの間で人気のある指標です。したがって、多くの市場参加者がSMAに注目しており、支援/抵抗レベルとして潜在的な関連性と有効性を高めています。

デメリット

遅行指標:SMAの主な制限の1つは、遅行指標であることです。過去の価格データに依存するため、最近の価格変化にゆっくりと反応します。その結果、急激な市場変動の時期に取引に出入りするためのシグナルがタイムリーに得られない可能性があります。

価格の均等加重:SMAは、現在の価格に近づけているかどうかにかかわらず、選択した期間内のすべての価格を均等に取り扱います。この均等加重は、現在の市場センチメントを正確に反映していない可能性があります。古い価格が最近の価格と同じ影響を与えるためです。

偽シグナルが発生する可能性があります。他のテクニカル指標と同様に、SMAは偽りの証拠ではなく、偽のシグナルを生成する可能性があります。SMAは、実際の市場動向と必ずしも一致しない売買シグナルを発する可能性があることを認識する必要があります。そのため、多くのトレーダーがSMAを他の指標や分析ツールと組み合わせて使用して確認することを検討しています。

単純移動平均と指数移動平均の比較

単純移動平均(SMA)に加えて、一般的に使用されるテクニカル分析ツールの1つが指数移動平均(EMA)です。どちらの指標も同様の目的を果たし、トレンドを特定し、取引シグナルを生成しますが、両者の間には大きな違いがあります。これらの違いを理解することで、トレーダーは、どちらか一方をいつ使うかを決めることができます。主な違いと実際の影響について見ていきましょう。

計算方法

単純移動平均と指数移動平均の主な違いは、計算方法にあります。単純移動平均(SMA)は特定の期間の平均価格を扱い、指数移動平均は最近の価格により多くの重みを与え、最近の市場活動に反応します。指数移動平均(EMA)の計算は、指数的に減少する加重を古い価格に割り当て、直近の価格が最も高い加重を受け取ります。

価格変動への対応

EMAは、SMAに比べて最近の価格動向に迅速に対応します。EMAは最近の価格を重視しているため、資産価格やセンチメントの変化に迅速に対応します。この応答性により、EMAは短期的な価格変動を捉えたり、急速に変化する市況を利用したりしたいトレーダーにとって好ましい選択肢となっています。

スムーズな効果

EMAは最近の価格動向に敏感ですが、SMAは価格チャートでよりスムーズなラインを提供します。SMAの計算では、対象期間内のすべての価格に等しい重みを付ける必要があるため、ボラティリティの低い行になります。SMAのこのスムージング効果は、長期的なトレンドに焦点を当て、短期的なノイズや変動を排除するトレーダーにとって有益です。

応答性とスムーズさのトレードオフ

SMAとEMAのどちらを選択するかは、トレーダーの時間的展望と取引戦略によって異なります。時間枠が短いトレーダーや、日中または短期の価格変動を生みだそうとしているトレーダーは、その対応性からEMAを好むかもしれません。一方、より長い期間を持つトレーダーや、よりスムーズなトレンド分析を優先するトレーダーは、SMAに傾いている可能性があります。

通常、単純移動平均と指数移動平均の両方がトレンドの確認に使用されます。価格変動が変動平均を上回る場合、上昇トレンドの可能性が示唆され、下の価格変動は下降トレンドの可能性を示しています。ただし、EMAの応答性により、SMAと比較してトレンド反転のシグナルが早い可能性があります。

その結果、SMAとEMAの選択は、トレーダーの嗜好、期間、取引戦略によって異なります。EMAは最近の価格変動に迅速に対応し、短期的な取引に適しています。一方、SMAはよりスムーズなトレンド分析を提供し、長期取引に好まれることが多いです。

まとめ

単純移動平均(SMA)は、スムーズなトレンド分析を提供し、トレーダーの間で人気があります。メリットとデメリットを理解することで、トレーダーはテクニカル分析や取引判断に変動平均を効果的に組み込むことができます。

#Bybit #TheCryptoArk