解説:DeFiにおける仮想通貨(暗号資産)のレンディングとローン

仮想通貨レンディングは、分散型ファイナンス(DeFi)の機能であり、投資家は利息の支払いと引き換えに仮想通貨を借り手に貸します。将来の価格上昇を期待して仮想通貨を保有している場合、貸し出しを通じて資産から安定した受動的収入を受け取る可能性があります。仮想通貨レンディングプラットフォームのウォレットに仮想通貨を入金すると、毎週または毎月利息を受け取ることができます。

借り入れ側では、仮想通貨レンディングや仮想通貨ローンで法定通貨を借りることができるため(仮想通貨を担保として使用)、緊急時に仮想通貨資産を売却する必要はありません。

DeFiとは?

分散型金融とは、ブロックチェーンを活用した金融アプリケーション、プロトコル、プラットフォームを指し、資金管理に使用できます。これらのツールは、従来の金融機関が法定通貨のために行うのと同じ機会の多くを提供します。

従来の金融システムとは異なり、DeFiアプリケーションは中央集権的な権限なしに実行され、銀行、政府発行通貨、送金プラットフォーム、その他の従来の金融インフラから独立しています。

DeFiは、既存の従来の金融システムの代替手段を提供し、新しいソリューションを生み出します。ピアツーピア(P2P)ネットワークの利用者をつなぎます。これにより、各取引相手を保護するスマートコントラクトの基盤があるため、他のユーザーを知らずにやり取りできます。

分散型金融の基盤となるスマートコントラクトは、透明性が高く、オープンで、自己執行型であり、監督は必要ありません。スマートコントラクトは事前に決められたタスクを実行することができ、通常のアプリケーションと同様に、シンプルなインターフェースを使用してタスクにアクセスできます。DeFiの概念を導入した最初のプラットフォームはイーサリアムであるため、ほとんどのアプリケーションはイーサリアムブロックチェーン上に構築されています。

暗号資産レンディングについて

従来のレンディングと仮想通貨レンディングは、どちらもローンを提供しますが、さまざまな方法で提供されます。

仮想通貨レンディングの主な特徴は、過剰担保化です。担保とは、ローンを担保として差し入れる保証金であり、債務不履行の場合に強制決済できます。オーバー担保化とは、借り手が保証金として求めるローン金額の最大2倍の価値を提供しなければならないことを意味します。過剰な担保化は、ボラティリティの高い仮想通貨価格が暴落した場合、貸し手にとって安心です。

一般的に、担保超過は、貸し手が安全上の証拠金を得られるようにします。さらに重要なのは、従来の銀行レンディングとは異なり、仮想通貨ローンにアクセスするためにクレジットスコアは必要ありません。つまり、仮想通貨レンディングは、低水準の銀行家、信用スコアが低い人、信用履歴がない人、より厳しい従来のレンディング要件を満たすことが困難な自営業者にとって、よりアクセスしやすいことを意味します。

従来のローンの決済には数日かかりますが、仮想通貨ローンはすぐに決済できます。

暗号資産レンディングのしくみ

緊急に資金が必要で、そのほとんどが資産に投資された場合はどうなりますか? これらの資産を売却すると、キャピタルゲイン税が発生する可能性があり、投資資本に浸漬して投資パフォーマンスを失います。そこで仮想通貨の貸し出しが始まります。

分散型レンディングプラットフォームは、仲介者なしで仮想通貨をローンする機会を提供します。DeFiレンディングプロトコルにより、貸し手は供給されたデジタル資産に利息を獲得し、借り手はローンを引き受ける際に利息を支払うことができます。

たとえば、ETHが10件あり、現金を必要とする緊急事態が青色から発生するとします。しかし、ETHを売りたくないのは、価格が急騰する瀬戸際にあると確信しているからです。また、イーサリアムを強制決済した場合、後でETHであまり買い戻すことができないことも恐れているかもしれません。

ここでは、救済のための仮想通貨レンディングをご紹介します。暗号資産レンディングプラットフォームでは、イーサリアムを担保として利用し、USDTやその他のステーブルコインでローンを借りることができます。しかし、仮想通貨のボラティリティにより、ローンを過剰担保化する必要があります。つまり、ローンとして受け取る価値よりも大幅に多くのETHをロックアップする必要があります。

レンディングプラットフォームは、合意した利息でローンを返済すると、仮想通貨をリリースします。また、ETHの価格が本当に高く評価されていれば、予想通り、利益を得られます。

ローンの返済を怠った場合、または担保の価値(楽観的な見通しと異なる)が借りた価値を下回った場合のみ、仮想通貨を失うリスクがあります。

典型的な暗号資産レンディング取引に関与する当事者

仮想通貨レンディングには、流動性を必要とするが、資産投資を好む借り手、パッシブインカムを求めるレンダー、レンディングプラットフォームが含まれます。

借り手は、Bitcoin(BTC)、Ether(ETH)、Litecoin(LTC)などの仮想通貨資産を担保として、「」や「Aave」などの貸し手の法定通貨ローンを貸し手から借り手が借り手のプラットフォームにアプローチします。

貸し手と借り手が特定の利率を含む利用規約に同意したら、借り手は仮想通貨ローンを受け取ります。従来の銀行ローンと同様に、レンディングプラットフォームは、レンダーが全額支払われた時点で、借り手に担保をリリースします。

DeFi仮想通貨レンディングプラットフォームでの仮想通貨レンディングにより、借り手とレンダーは仲介者なしで直接やり取りできます。ただし、仮想通貨レンディングは、NexoやBlockFiなどの集中型ファイナンス(CeFi)プラットフォームでも利用できます。

DeFiプラットフォームとは対照的に、CeFi仮想通貨レンディングプラットフォームは、中央集権的な組織を持ち、法人がそれを支援し、ローンプラットフォームを管理します。

仮想通貨レンディングとステーキングの比較

仮想通貨ステーキングとレンディングは、さまざまな方法で遊休資産から利益を得る機会を提供します。

仮想通貨ステーキングは、分散型ネットワークでバリデーターとして機能するために仮想通貨資産をロックアップするプロセスです。バリデーターは、ネットワークのセキュリティ、完全性、および継続性を維持します。ネットワークは、新しい通貨をステーカー(またはバリデーター)に報酬を与えることで、ステーカー(またはバリデーター)を奨励します。

一方、仮想通貨レンディングは、プロバイダー(またはプラットフォーム上の他のユーザー)が仮想通貨資産を使用できるようにするための報酬として利息を支払います。

ステーキングは平均してリターンが低くなりますが、セキュリティも向上します。暗号資産レンディングは通常、より高いリターンを享受しますが、市場は不安定であり、金利は急速に変化します。

DeFiレンディングの違い

従来の銀行レンディングやCeFi暗号資産レンディングとは異なり、Defiレンディングは、ローンの利用規約を監督・執行する中央機関に依存していません。代わりに、スマートコントラクトに依存しています。利用者は、プラットフォーム上で暗号資産をステーキングして貸し出すことができます。借り手は、信用調査なしで、P2P(ピアツーピア)レンディングを通じてDeFiプラットフォームから直接借りることができます。

DeFiレンディングの基本要件

DeFi暗号資産ローンは簡単に入手できます。分散型暗号資産レンディングプラットフォームにログオンし、ローンを申請し、暗号資産担保を特定のウォレットに送るだけです。個人情報を提供する必要はありません。クレジットスコアやその他の書類要件について心配する必要はありません。最も重要な要因は、担保として提供している暗号資産の価値と、それで得られるローンの規模です。

これにより、ローン対価値(LTV)比率が実現します。

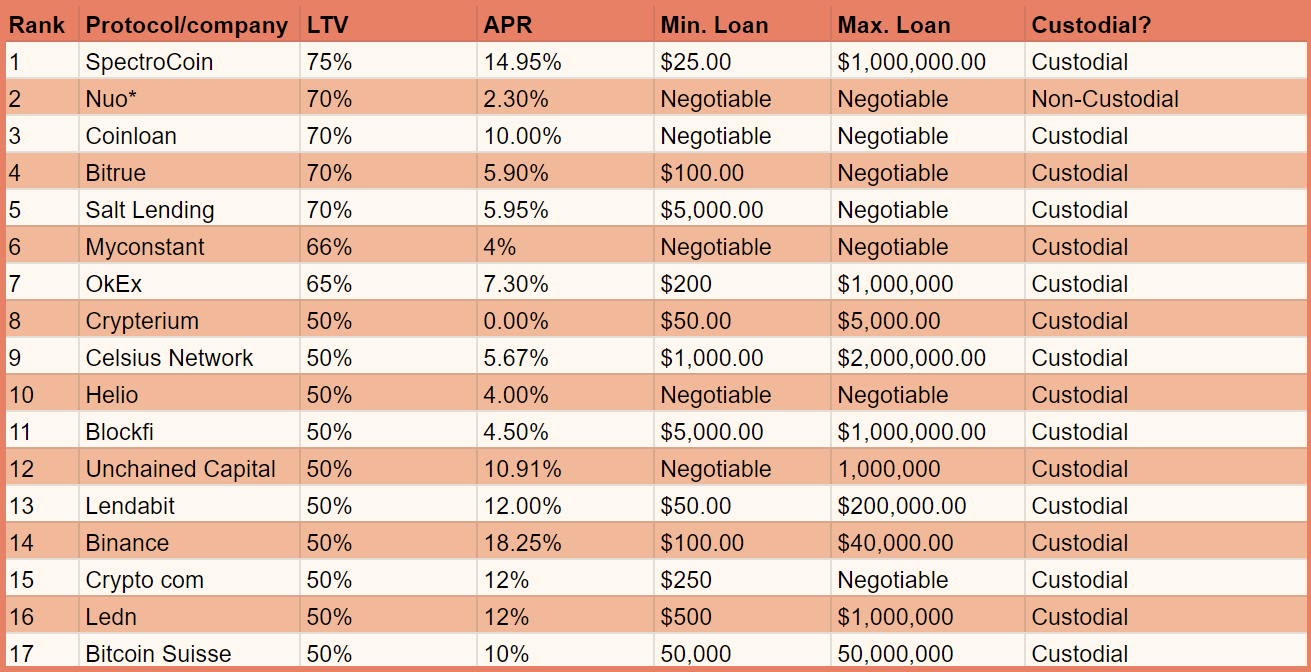

ローン対価値の比率は、まさにローン価格と担保価格の比率です。たとえば、400ドルのローンを受けており、LTVが40%であるとします。この場合、400ドルは1,000ドルの40%であるため、400ドルのローンの担保として1,000ドル相当の暗号資産を準備する必要があります。従来の金融と比較して、仮想通貨レンディングや仮想通貨ローンのLTVは、一般的に仮想通貨の不安定な性質のために低くなっています。たとえば、BlockFiのLTV値は最大50%までです。これは投資家にとってパスとなるかもしれません。ローンを増やしたいお客様は、低いLTVから利益を得ることができます。マージンコールのトリガーリスクを最小限に抑えるため。

画像の出典:BTCpressDeFiレンディングにはレンディングレートが伴います。これは借入コストです。DeFiレンディングの利率は、レンディングプラットフォーム、金額、ローンの利用規約によって異なります。DeFiレンディングプラットフォームは、固定金利または変動金利を提供します。

固定金利とは、ローン期間を通じて固定(一定)金利を支払うことを意味します。一方、変動金利は市場によって異なります。つまり、変動金利はいつでも上昇・下落する可能性があります。借入では、通常、固定レートが変動レートより高くなります。変動率は低くなりますが、いつでも上昇する可能性があります。つまり、いつ、どのくらい高くなるかを知ることはできません。

暗号資産レンディングはどこからやってくるのか?

ビットコイン(および他の仮想通貨)価格の劇的な上昇に触発され、多くの投資家は、長期的な市場価格の上昇からポジションを保有し、利益を得ることを目指しています。しかし、HODLingと呼ばれるこの買い持ち戦略は、課題を投げかけます。ほとんどの資産が仮想通貨に縛られているが、物理的な現金が必要な場合、何をしますか?

幸いなことに、仮想通貨レンディングは、仮想通貨資産を保有し、法定通貨を消費できるため、この問題を解決します。仮想通貨投資家は、保有資産に対してお金を借りたり、利益と引き換えに仮想通貨を貸したりすることができます。投資家は、資産がパッシブインカムを生み出すために機能するようにすることもできます。

暗号資産を貸すにはどうすればいいのでしょうか?

貸し手として、仮想通貨資産はウォレットの中にあるだけでなく、お客様のために機能し、パッシブインカムを得ます。暗号資産を貸すべき理由はここにあります。

利率

仮想通貨レンディングは、資産を売却することなくリターンを提供することができます。現在、一部の取引所では、年間利回り(APY)が25%まで高く、仮想通貨を借り入れています。

素晴らしいですね? これを、米国で最も利回りの高い普通預金アカウントと比較します。このアカウントは、平均で0.55%を支払います。

安定性

任意の仮想通貨を貸すことができますが、ステーブルコインを貸すと、仮想通貨に関連するさまざまなリスクなしに資産を増やすことができます。ステーブルコインは、現実世界の通貨の価値に合わせて設計された仮想通貨です。たとえば、USDTは米ドルにペッグされます。

また、ステーブルコインの安定性は、暗号資産を貸すことでどれだけ稼げるかを知っていることを意味します。

暗号資産レンディングに伴うリスク

仮想通貨レンディングは大きなプラス面をもたらし、資産を運用できますが、リスクがまったくないわけではありません。

ボラティリティリスク

仮想通貨は通常、幅広い価格変動を経験します。借り手として、お客様の担保はボラティリティリスクにさらされます。これは、市場価値の低下により、プラットフォームがお客様の担保の一部を強制決済する可能性があるためです。担保を追加して証拠金コールに応答しない場合、プラットフォームは仮想通貨を即座に強制決済し、ローンのLTV比率を合意したレベルに復元します。

テクノロジーリスク

DeFi仮想通貨レンディングプラットフォームは、スマートコントラクトを使用して仮想通貨レンディング取引を管理します。CeFiプラットフォームとは異なり、人間は業務に関与しません。つまり、スマートコントラクトが失敗し、暗号資産を失った場合、誰にも頼る必要はありません。スマートコントラクトやスマートコントラクトが管理する機能は、ハッキングされたり、セキュリティバグに見舞われたりする可能性もあります。

規制リスク

仮想通貨は新しい資産クラスであり、その指針となる規制はまだ不明です。法律家は、合法性や課税に関する新しい法律を導入することを決定できます。これは、お客様の利益になる場合とそうでない場合があります。

このリスクを最小限に抑えるためのガイダンスについては、お住まいの地域の税務コンサルタントにお問い合わせください。

繰り返しになりますが、DeFiプロバイダーはプラットフォームの背後に法人がなく、ライセンスなしで運営しています。問題が発生した際に訴訟を起こす人がいないため、法的観点からは独自の問題となります。また、投資家は、規制が将来どのように影響するかを知らないことを意味します。

取引相手のリスク

CeFi仮想通貨レンディングプラットフォームは、セーバーや借り手から受け取る仮想通貨を利用して収益を得ます。彼らは、ヘッジファンド、仮想通貨取引所、その他の機関投資家など、取引相手に仮想通貨を貸します。これにより、取引相手が資産を返却できず、プロバイダーが支払不能になる可能性があるため、取引相手のリスクが生じます。

これらのプラットフォームの投資家は、プロバイダーがこれらの取引でどのようなリスクを取るかを知りません。また、従来の銀行預金商品とは異なり、米国の連邦預金保険公社(FDIC)などの規制当局は、仮想通貨への投資を保護しません。

DeFiプラットフォームは、そのプラットフォーム上で借り手に直接貸し出されます。第三者への貸し出しは行いません。これにより、担保化がスマートコントラクトに組み込まれているため、取引相手のリスクがなくなります。

暗号資産を貸すべきでしょうか?

仮想通貨をレンディングすると、長期的な投資パフォーマンスを維持しつつ、パッシブに追加資金を稼ぐことができます。ローンは過剰担保化されており、借り手がデフォルトをしたとしても、補償として仮想通貨にアクセスできます。

仮想通貨レンディングプラットフォームは高い金利を提供し、場合によっては毎週支払われます。法定通貨とステーブルコインは、最大12.7%の年間収益率を達成します。BTCやETHなどの他の主要な仮想通貨は、通常、6%の高率を指示します。これは、従来の銀行金利よりもはるかに高いです。

DeFiレンディングプラットフォームの上位

分散型レンディングプラットフォームの中でも、Aave、Compound、MakerDaoはプラットフォーム内で最も高いTVLの1つであり続けています。

画像ソース:DeFiパルス — 2021年7月9日。

画像ソース:DeFiパルス — 2021年7月9日。AAVE

TVL合計:104.5億ドル(2021年7月9日)

機会:幅広いローンオプションとフラッシュローン。

Aaveallows 借り手は、プロトコルをサポートする担保を立てることができます。同時に、その貢献はaTokensに表示されます。逆に、フラッシュローンは固定金利のローンレートを提供します。

複合ファイナンス

TVL合計:69.7億ドル(2021年7月9日)

機会:LTV率が高く、強制決済閾値が低い

コンパウンドは、プロトコルをサポートすることで、貸し手が利息を得ることができます。利用者が供給するデジタル資産の量は、cTokensで表されます。トークンは通常、担保としてファンドのローンや獲得した利息を追跡するために使用できます。興味深いことに、「コンパウンド」は担保不足ローンの50%のみを強制決済し、違約金は固定レートで支払われます。

メイカーダオ

TVL合計:67.6億ドル(2021年7月9日)

機会:DAIステーブルコインに対応

メイカーローンでは、仮想通貨を貸し出すことができます。メイカーボールトは、デジタル資産を担保としてロックアップし、事前に決められた契約に基づいてローンを返済することで、誰でもDAIをミントできます。メイカーは、仮想通貨ローンで75%のLTV率を誇っています。

終わりに

分散型金融またはDeFiは、初期のブロックチェーン技術の最も破壊的な用途の1つです。DeFiは、スマートコントラクトを自己執行することで、従来の機関を、利用者が互いに直接借入・貸し合うプラットフォームに置き換え、手数料と利息を稼ぐことができます。DeFiは新たな収益機会を提供しますが、より信頼、透明性、効率性を提供することで既存の金融システムを改善します。それでも、仮想通貨を貸す前に、常に独自の調査を行ってください。