ペナントのチャートパターン:概要および仮想通貨(暗号資産)取引での使い方

ペナントチャートパターンは、トレンド継続カテゴリーに分類される連結パターンです。いくつかのチャート構成よりも短時間で形成され、通常、より攻撃的な取引環境で見られます。通常、ペナントはトレンドが発展する中間点付近に形成されます。ペナントのブレイクアウトは、トレンドの方向への参入信号を提供します。

この記事では、ペナントの識別と使用、価格形成の取引方法、他の一般的なチャートパターンと比較したペナントについて考察します。

ペナントとは?

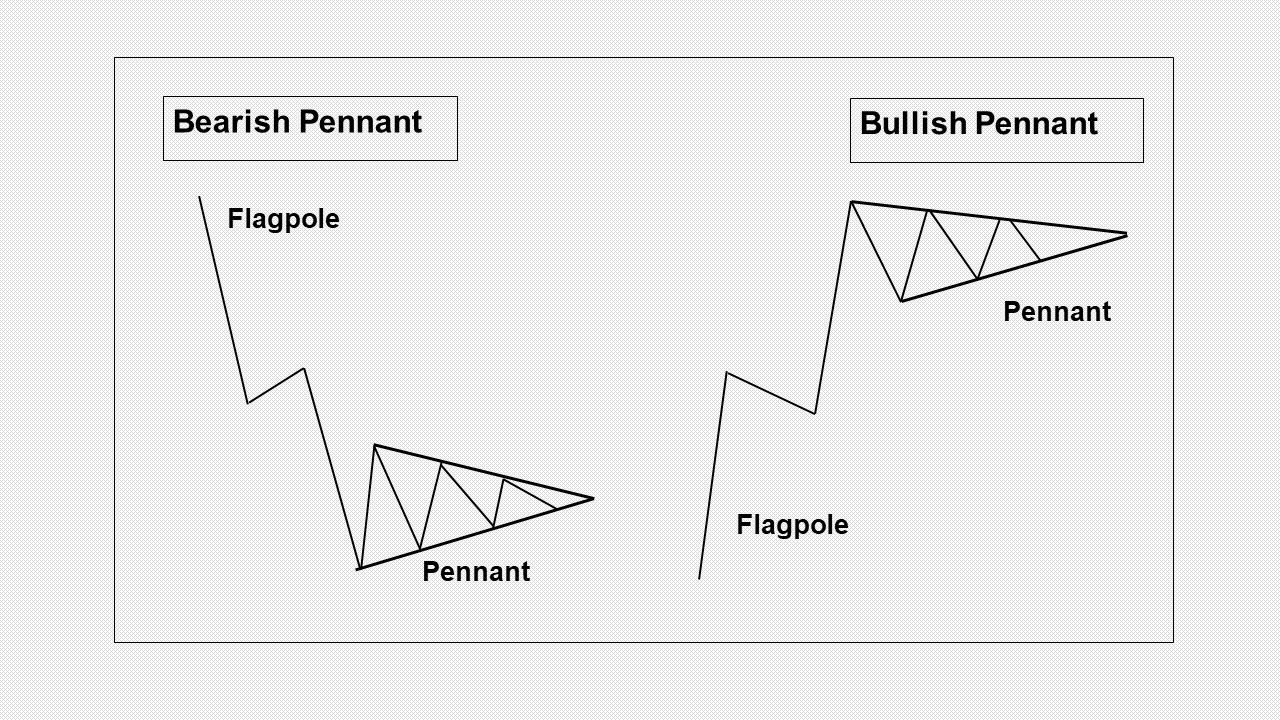

ペナントチャートパターンは、強気相場と弱気相場の両方で発生するトレンド継続パターンです。 価格が小さな対称三角形の形をした引き締め範囲に取引され始めるため、上昇または下降のトレンドが急激に進展して形成されます。多くの場合、トレンドの下半期の始まりを特定する価格変動の真っ最中に発生します。

これはかなり一般的なパターンであり、すべての時間枠で比較的頻繁に発生する可能性がありますが、短期的な時間枠ではより頻繁に見られます。ペナントは、統合フェーズの前にフラグポールを作成する急激な上昇がある限り、フラグパターンに似ています。2つのトレンド線はペナントの境界線を表し、上端のトレンド線は下向きに、下端のトレンド線は上向きに交差して三角形の頂点を横切って水平に向くようにします。

フラッグポールの形成

適切なペナントが発生するには、急激で急激な上昇(強気相場)または急激で急激な価格下落(弱気相場)に先行する必要があります。ペナントが形成される前に、相対的な取引高が強い積極的な買い(強気ペナント)または売り(弱気ペナント)の兆候が見られるはずです。

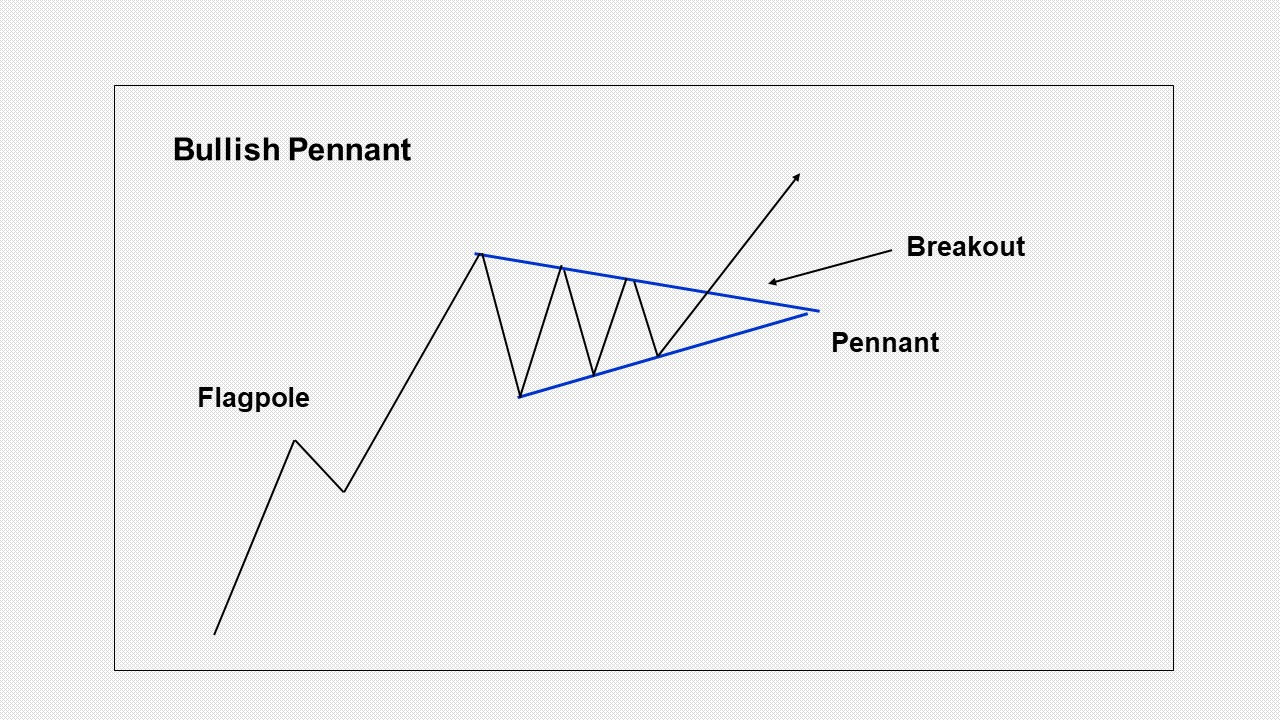

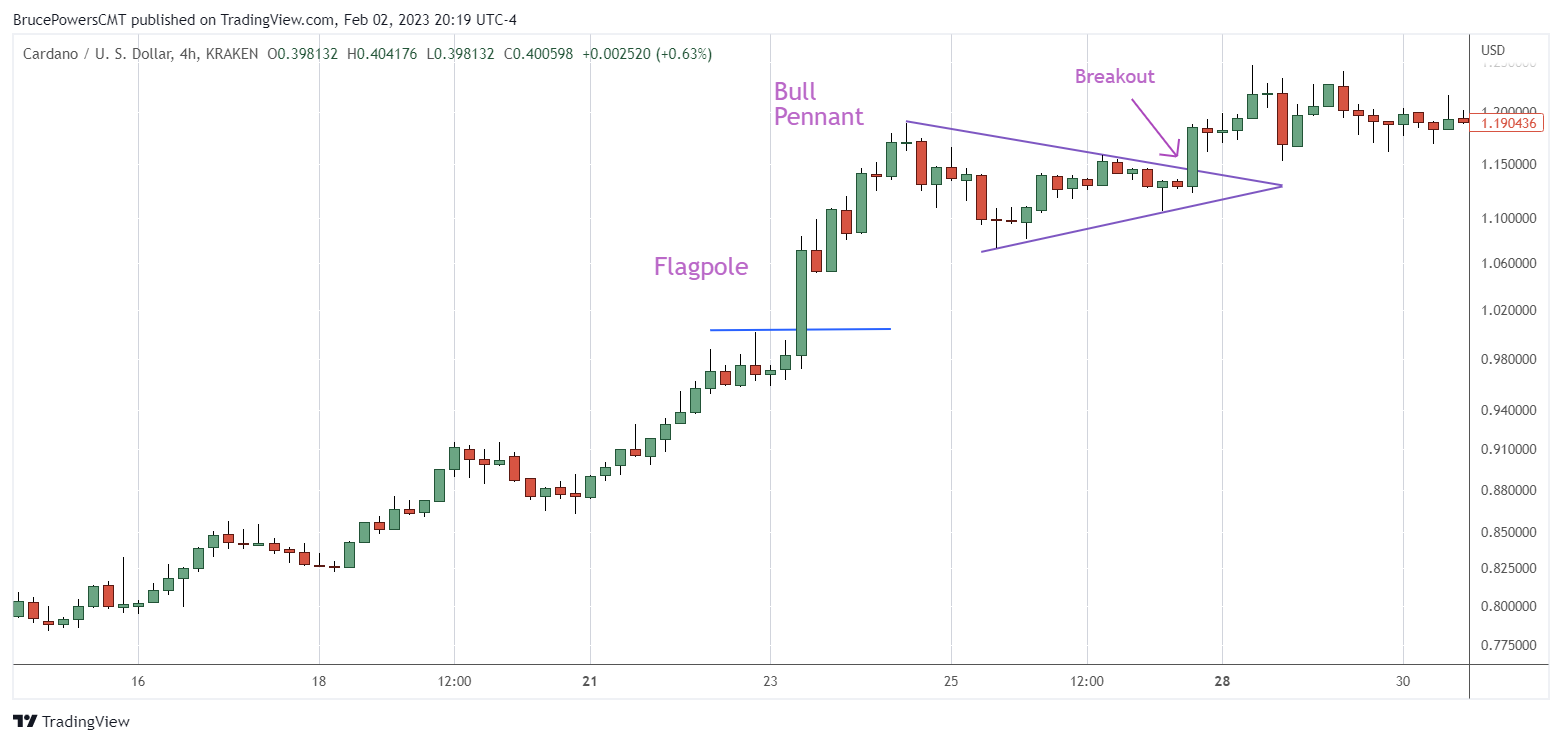

ペナントブレイクアウト

ブレイクアウトは通常、ペナント形成前のトレンドの方向に発生します。以前のトレンドの攻撃性は、価格がフォーメーションから下落した後、何を期待するかの重要な手がかりです。ペナント型の前に発生するより攻撃的なトレンドは、より強力な後続の動きを持つ傾向があります。

適切なペナントは通常、2~3週間統合されます。それよりも長くなれば、対称三角形などの大きなパターンに進化する可能性が高く、失敗につながる可能性があります。失敗とは、価格が予想と反対方向に動くことです。

ペナントの形成中、取引高は減少します。ただし、ブレイクアウト時には、買い手や売り手の熱狂と、上昇または下降が続く可能性を反映して、取引高が急騰します。ブレイクアウト期間の延長は、トレーダーがこのパターンを好む理由です。

ペナントパターンとウェッジパターンの比較

ペナントパターンはトレンド継続パターンとして使用されますが、ウェッジパターンはトレンド継続パターンと反転パターンの両方です。また、ウェッジ付きのフラグポールは必要ありません。先行トレンドは、必要なすべてです。

ペナントチャートパターン | ウェッジチャートパターン |

トレンド継続 | トレンドの継続または反転。 |

小さな水平対称三角形を形成します。 | 上下に傾斜した小さな対称三角形を形成します。 |

3週間以内のフォーム | 1~3ヶ月以内にフォームを作成 |

価格の急激な変動が先行しています。 | 価格の明確なトレンドが先行しています。 |

ペナントパターンと対称トライアングルパターンの比較

ペナントと対称の三角形パターンはどちらもトレンド継続パターンであり、それぞれが対称三角形の形をとっている点で似ています。主な違いは、ペナント三角形のサイズが対称三角形よりも小さいことです。また、ペナントはコンソリデーションの前に急激なトレンドを必要としますが、対称三角形は何らかのトレンドにある必要があります。

ペナントパターン | 対称トライアングル |

小さな対称三角形を形成します。 | より大きな対称三角形を形成します。 |

短期 | 長期化 |

以前のトレンド(フラグポール)は、鋭く急勾配である必要があります。 | フラグポールがありません。トレンドが存在する必要がありますが、ペナントのように鋭く急勾配である必要はありません。 |

ペナントパターンとフラグパターンの比較

ペナントとフラグはそれぞれトレンド継続パターンとみなされ、統合フェーズが含まれます。主な違いは、以下のフラグポールに続く統合の形状です。

ペナントパターン | フラグパターン |

小さな対称三角形を形成します。 | 小さな並列チャネルを形成します。 |

横に斜め | トレンドに傾いた。 |

境界線は互いに向かい合い、収束して頂点を形成します。 | 平行な境界線を持つ斜めの長方形 |

ペナントパターンの取引方法

ペナントはトレンドの方向にブレイクアウトで取引されます。ただし、トレンドを乗り越えるために取ることができる参入戦略はいくつかあります。

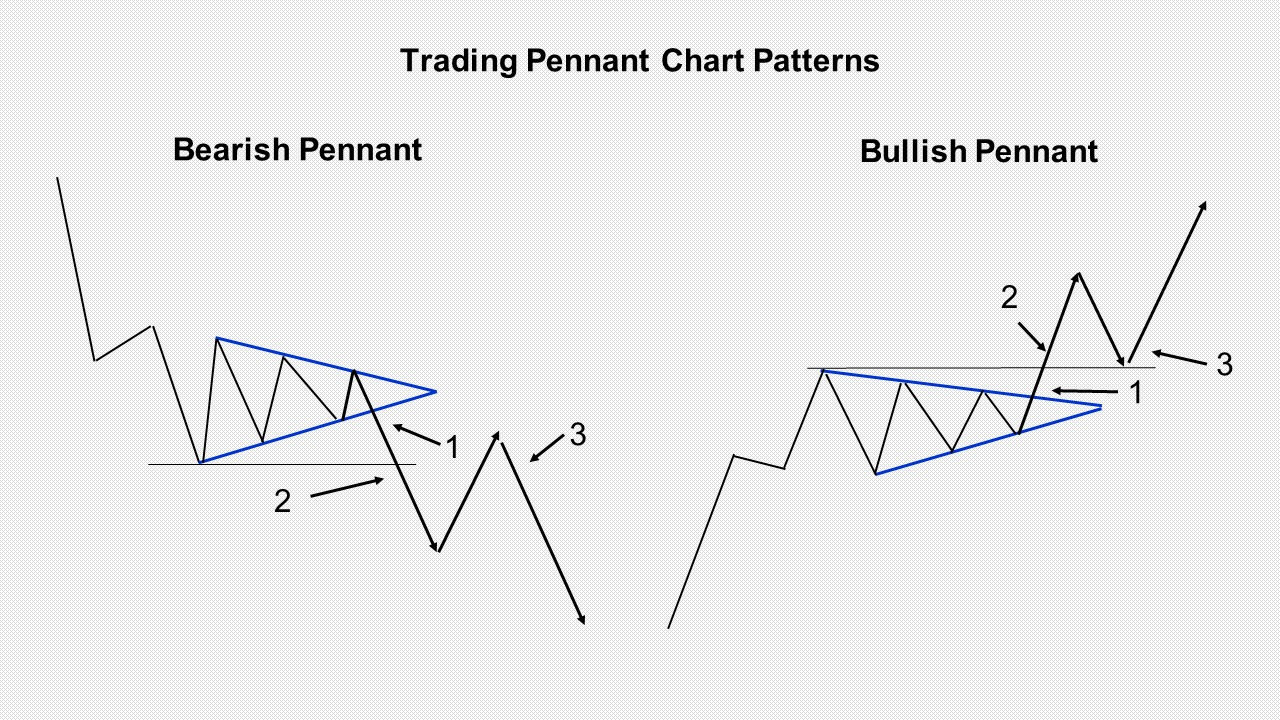

強気ペナントか弱気ペナントかに応じて、境界線がトレンドの方向に突入したら、最初のブレイクアウト/ブレイクダウンを入力します。

ペナントの高値または安値の内訳を入力します。

初回ブレイクアウト後に、初回プルバックとその後のトレンド継続を入力します。

パターンの測定目的は、ペナントが形成される前に、フラグポールの始点からポールの頂点(強気相場)または底(弱気相場)までの距離を測ることです。急激な動きが抵抗やサポートレベルを突破すると、開始します。距離は、トレンド方向に応じて、ペナントの上端または下端まで測定されます。

次の例は、弱気のペナントのブレイクアウト時の古典的なエントリーです。フラグポールは、6.48ドル(1)の下落から5.68ドルのペナントの底まで、0.80ドルの下落で測定されます。次に、5.98ドル(2)の内訳トリガーから0.80ドルを差し引いて、5.18ドル(3)の測定目標に到達します。その後、最初の停止地点をレジスタンストレンドラインのすぐ上に置き、損失を削減します。強気のペナントの場合、サポートトレンドラインの下に立ち寄ります。

ペナントパターンは信頼できるか?

John Murphyは、古典的なテクニカル分析ブックTechnical Analysis of the Financial Marketsの著者で、ペナントパターンはテクニカル分析におけるより信頼性の高いトレンド継続パターンの1つであると書いています。しかし、トーマス・N・バルゴウスキーが「チャートパターン百科事典」で行った調査によると、他のパターンよりも信頼性が低いことがわかりました。

Bulkowskiは、特定のパラメータで特定された1,600種類以上のペナントパターンのパフォーマンスをテストし、一貫性を確保しました。上昇と下降の両方の動きのブレイクアウト失敗率は各方向で54%であり、トリガー後の平均移動率は約6.5%(初期移動)でした。一方、成功率は、上振れで35%、下振れで32%でした。もちろん、上記の分析は、パターンが失敗することが多いため、積極的なリスク管理が取引の成功に重要である理由を繰り返し表しています。

「バクロウスキー」は、ペナントのテストでは、他のパターンテストと同様に、ブレイクアウトから最終的な高値または安値への変化ではなく、短期的な価格変動のみに注目したと指摘しています。これにより、より大きな動きが考慮されれば、結果が改善すると考えられます。

多くの場合、トレーダーはペナントを他の形態のテクニカル分析とともに使用して、意思決定プロセスを支援し、成功の可能性を高めます。

強気のペナントパターンとは?

強気のペナントは上昇トレンドの中で発生し、フラッグポールと呼ばれる急激で急激な集会から始まります。その後、ペナントまたは小さな対称三角形の形をとる短期間の統合が続きます。強気のペナントは、価格が下落した後、価格上昇が続くことで形成されます。

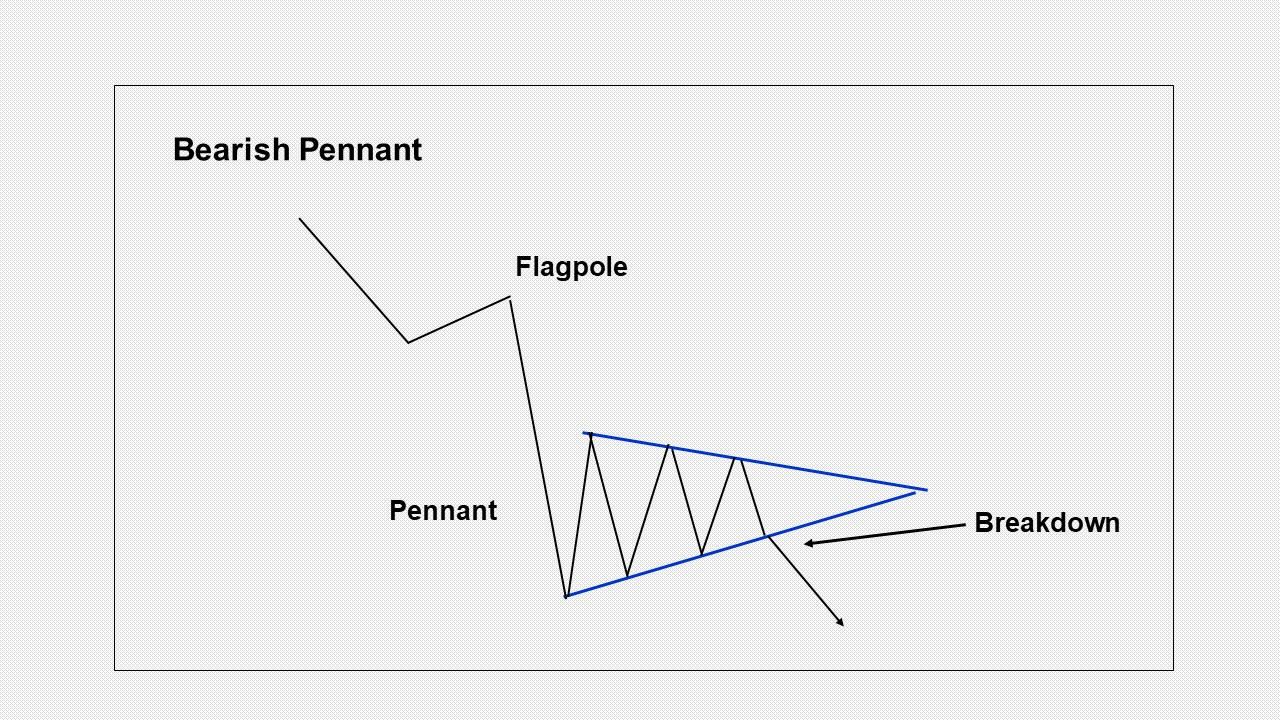

弱気のペナントパターンとは?

弱気のペナントは下降トレンドにあり、旗の柱を形成する急激で急激な下降から始まります。その後、短期間の連結でペナントを形成します。弱気のペナントは、価格が下落して価格が下がる前に価格が下落するにつれて形成されます。価格が下限線を下回ると、弱気のショートセルシグナルがトリガーされます。

強気ペナントと弱気ペナントの比較

強気ペナント | ベアリッシュペナント |

強気のトレンド継続パターン。 | 弱気トレンドの継続パターン。 |

より高い価格を狙う。 | 低価格を狙う。 |

上昇時の参入。 | 下振れ時に参入。 |

フラグ距離はブレイクアウト価格レベルに追加されます。 | フラグ距離は、故障価格レベルから差し引かれます。 |

その違いにもかかわらず、同じアプローチは、取引時に強気と弱気の両方のペナントパターンに適用できます。唯一の違いは、強気のペナントをロングバイアスで取引し、弱気のペナントをショートトレードで取引することです。

終わりに

テクニカル分析のペナントパターンは、トレンドの方向にブレイクアウトが発生することが予想されるため、トレンド継続パターンと考えられます。3週間以内で完了するため、より短い期間パターンの1つです。つまり、3週間が終了する前にブレイクアウト(またはパターン障害)が発生する必要があります。ペナントの成功の鍵は、それまでのトレンドの質です。ペナントフォームがブレイクアウト後も続く前に発生する積極的な取引のため、コンソリデーションが発生する前に急激かつ急激な動きに注意する必要があります。

プロのトレーダーが使うローソク足パターン

- 代表的なローソク足パターン - トレーダーが最もよく使うローソク足についてまとめたリスト

- 暗号資産のローソク足チャートを読み解くプロの技 - ローソク足パターンの基本が学べる

- 暗号資産のチャートパターン(チャートの基本:トレンド、ネックライン、ウェッジ)

- 同時ローソク足 - 基本的なローソク足の単位

強気のキャンドルスティックパターン

弱気のキャンドルスティックパターン

その他のろうそくのパターン

はらみ線 - 強気と弱気の両方がある

ハンマー - 強気と弱気の両方がある

ダブルトップとダブルボトム - 強気と弱気の両方がある

スピニングトップ - 強気と弱気の両方がある

丸坊主 - 強気と弱気の両方がある

毛抜き底 - 強気と弱気の両方がある

保合い - 強気と弱気の両方がある

#Bybit #TheCryptoArk