5 Strategi Perdagangan Terbaik yang Dapat Anda Gunakan untuk Berdagang Derivatif di Bybit

Meskipun mata uang kripto merupakan niche di bidang keuangan, industri kripto telah mengalami perkembangan besar dalam beberapa tahun terakhir. Mulai dari proyek Launchpad dan Launchpool yang bergaya IPO hingga produk terstruktur seperti Shark Fin Bybit, ada berbagai elemen TradFi yang diadopsi bagi investor kripto dan spekulan untuk memperoleh hasil tambahan.

Inovasi terbaru di bidang ini adalah derivatif kripto. Dengan menggunakan strategi perdagangan derivatif kripto, investor cerdas dapat berkesempatan mendapatkan keuntungan yang cukup besar. Ingin tahu lebih lanjut? Gulir terus seiring kami membahas semua yang perlu Anda ketahui tentang strategi perdagangan untuk derivatif kripto.

Apa Itu Perdagangan Derivatif Kripto?

Perdagangan derivatif kripto adalah tindakan membeli dan menjual kontrak keuangan berbasis kripto. Seperti derivatif TradFi, derivatif kripto memperoleh nilainya dari aset dasarnya serta menghubungkan pembeli dan penjual ke dalam kontrak yang mengikat.

Sebelum mendalami strategi tertentu, penting untuk terlebih dahulu memahami alat yang tersedia bagi Anda. Di Bybit, Anda dapat memperdagangkan semua jenis derivatif kripto. Kisarannya mulai dari kontrak Perpetual dan Futures yang menggunakan koin stabil seperti USDT dan USDC sebagai jaminan hingga kontrak inverse Perpetual dan Futures yang menggunakan koin atau token itu sendiri sebagai jaminan. Untuk strategi lanjutan, Anda dapat berdagang opsi kripto yang menawarkan lebih banyak kesempatan untuk lindung nilai dan peningkatan keuntungan.

Strategi Perdagangan Derivatif Terbaik

Hal terbaik tentang strategi perdagangan derivatif adalah variasinya disesuaikan dengan gaya perdagangan Anda. Lihat daftar kami di bawah ini untuk mengetahui strategi perdagangan derivatif terbaik yang disesuaikan untuk Anda.

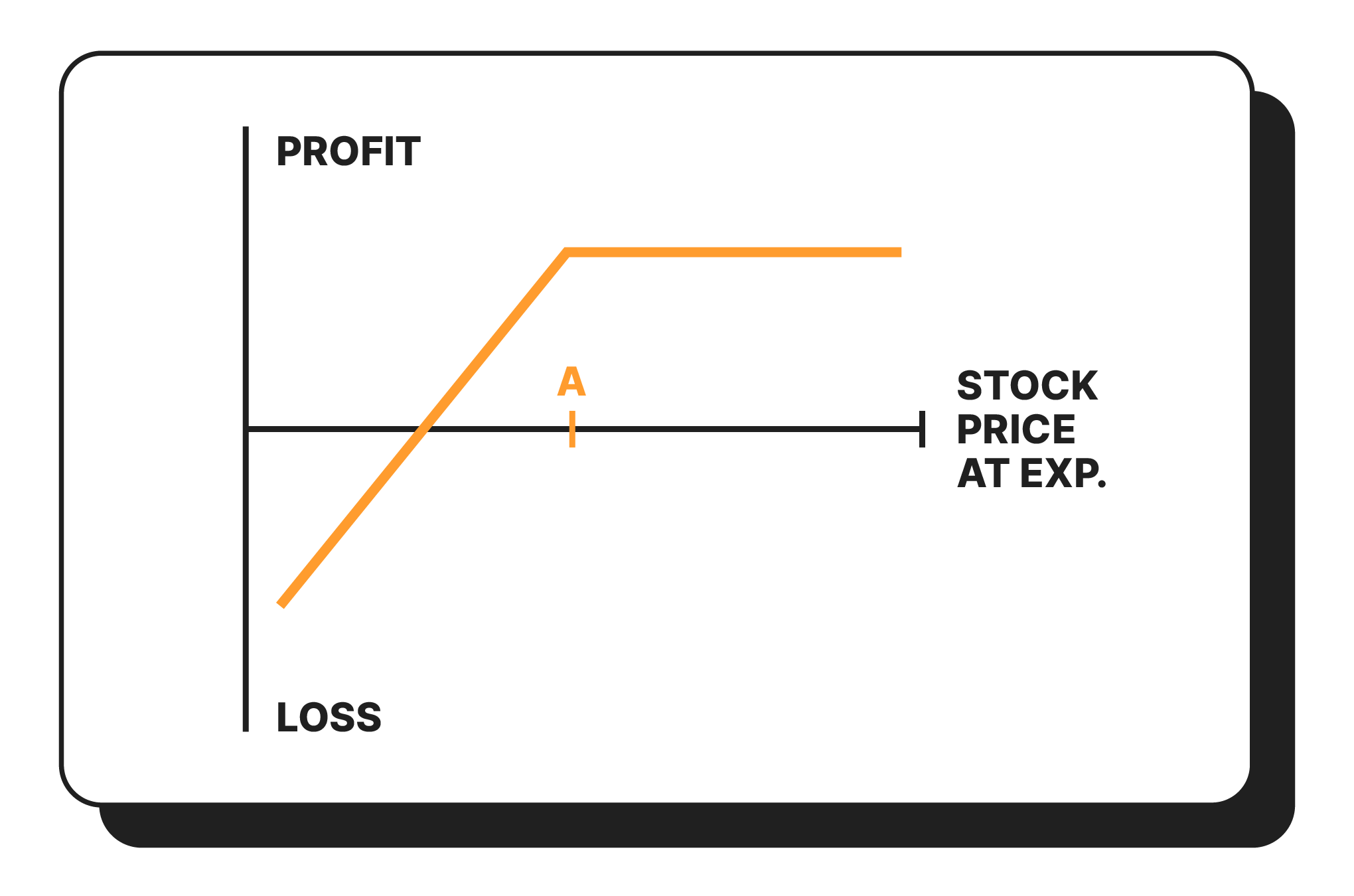

Strategi Covered Call

Cocok untuk: Investor jangka panjang bullish yang memiliki aset dasar.

Strategi Covered Call mencakup dua bagian: memiliki aset dan membuat out-of-the-money (OTM) call pada aset tersebut. Meskipun mungkin membatasi keuntungan Anda, strategi netral ini memungkinkan investor untuk menghasilkan aliran pendapatan yang stabil dalam bentuk premi call. Hal ini memungkinkan hodler jangka panjang untuk mendapatkan keuntungan bahkan ketika pergerakan harga aset menyamping atau turun.

Cara Mengeksekusi Strategi Derivatif Ini:

Langkah ke-1: Tetapkan Spot posisi long.

Langkah ke-2: Batasi lembar rantai opsi, lalu cari call yang kedaluwarsa dalam waktu satu bulan.

Langkah ke-3: Tergantung pada toleransi risiko Anda, cari OTM call 15% – 30% dan lanjutkan dengan membuat call berdasarkan posisi Spot dasar Anda.

Langkah ke-4a: Jika call kedaluwarsa secara in-the-money (ITM), posisi Anda akan terjual dan Anda akan mendapatkan keuntungan dari selisih antara harga kesepakatan dan biaya posisi Spot Anda di samping premi call.

Langkah ke-4b: Namun, jika panggilan kedaluwarsa secara OTM, Anda akan terus memiliki posisi Anda dan akan mendapatkan premi call.

Contoh:

Setelah membeli 1 ETH seharga $1.200, Anda dapat membuat covered call dengan menjual kontrak 1400C yang akan kedaluwarsa dalam waktu satu bulan. Berdasarkan ask-bid spread, premi sekitar 1% dari biaya ETH ditambahkan kepada Anda. Setelah kedaluwarsa, jika kontrak ETH-1400C berakhir secara OTM, Anda akan mendapatkan keuntungan dari premi call dan terus memiliki sahamnya. Jika panggilan kedaluwarsa secara ITM, Anda akan menjual 1 ETH seharga $1.400 serta mendapatkan keuntungan sebesar $200 dan premi call.

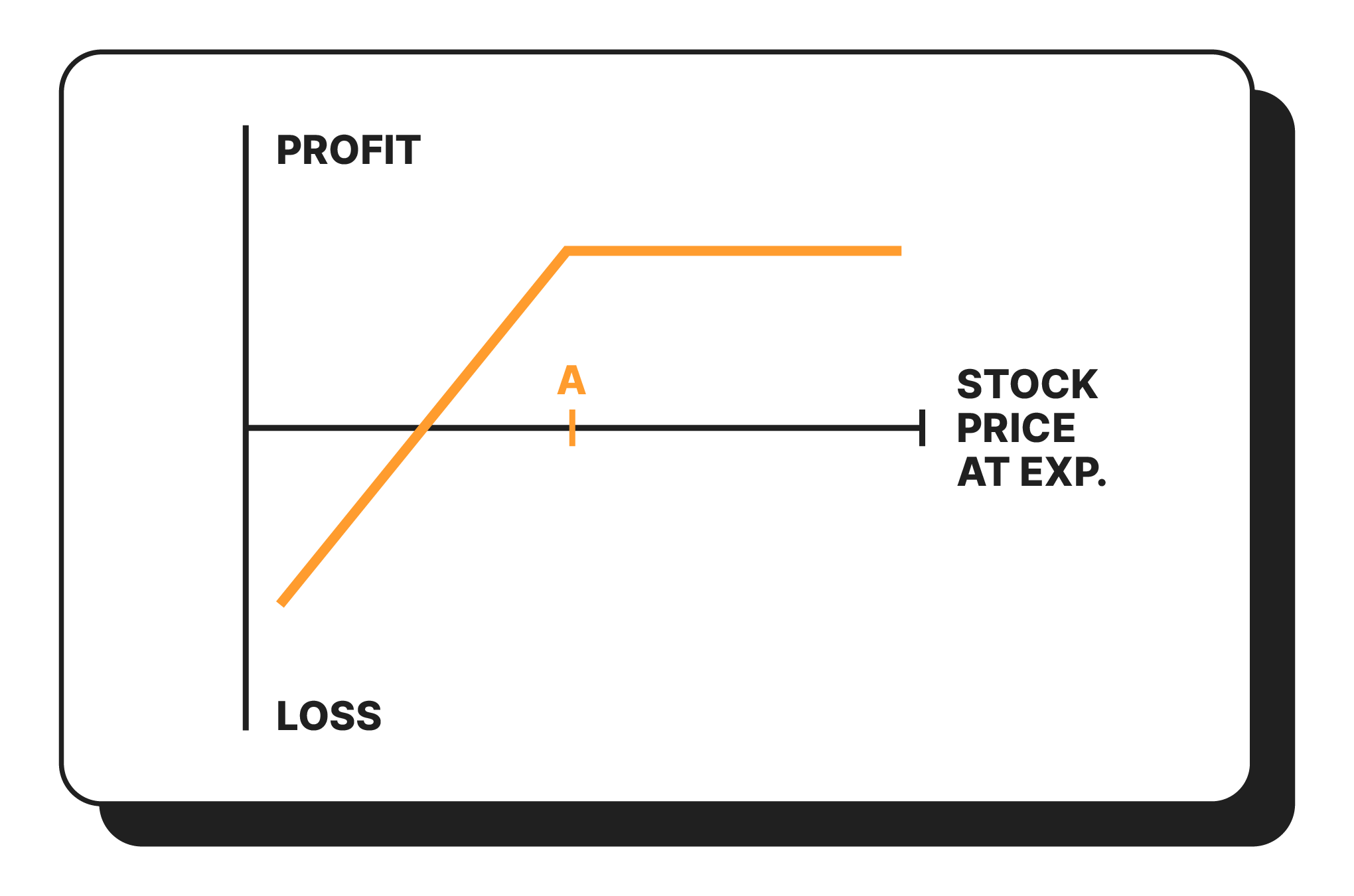

Strategi Wheel

Cocok untuk: Trader yang ingin mendapatkan keuntungan dari pasar tren menyamping dan memiliki modal tambahan.

Tertarik untuk menggunakan strategi Covered Call lebih jauh lagi? Pastikan Anda mencoba Strategi Wheel. Daripada hanya membuka spot posisi long dengan membeli aset dasar kripto pilihan Anda, Strategi Wheel mencakup dua bagian: menjual put dengan jaminan tunai dan covered call.

Setelah memastikan Anda memiliki modal yang cukup untuk memenuhi kontrak yang ditetapkan untuk Anda, pilih harga kesepakatan untuk menjual put Anda. Jika put kedaluwarsa secara ITM, Anda kemudian dapat melanjutkan untuk menjual covered call untuk aset dasar yang ditetapkan untuk Anda.

Cara Mengeksekusi Strategi Derivatif Ini:

Langkah ke-1: Lihat lembar rantai Opsi, lalu cari put yang kedaluwarsa dalam waktu satu bulan.

Langkah ke-2: Berdasarkan toleransi risiko Anda, buat OTM put 15%–30% berdasarkan modal Anda yang tersedia, lalu terima premi yang ditambahkan kepada Anda.

Langkah ke-3a: Jika put berakhir secara OTM, Anda akan mendapatkan keuntungan dari premi yang diperoleh dan modal Anda dapat digunakan kembali untuk menjual lebih banyak OTM put.

Langkah ke-3b: Jika put kedaluwarsa secara ITM, modal Anda akan dikonversi menjadi aset dasar. Harga biayanya didasarkan pada harga kesepakatan put Anda.

Langkah ke-4: Lanjutkan ke bagian kedua dari Strategi Wheel jika Anda menerima aset dasar, lalu jual covered call untuk aset yang Anda terima tersebut.

Contoh:

Jual put dengan jaminan tunai BTC-15000P yang kedaluwarsa dalam waktu satu bulan. Kemudian, jika Anda menerima BTC karena kontrak put berakhir secara ITM, lanjutkan dengan menjalankan strategi wheel dengan menjual covered call BTC-17000C. Jika covered call kedaluwarsa secara ITM, Anda akan mendapatkan keuntungan yang cukup besar dan memiliki modal untuk menjual lebih banyak put dengan jaminan tunai sekarang.

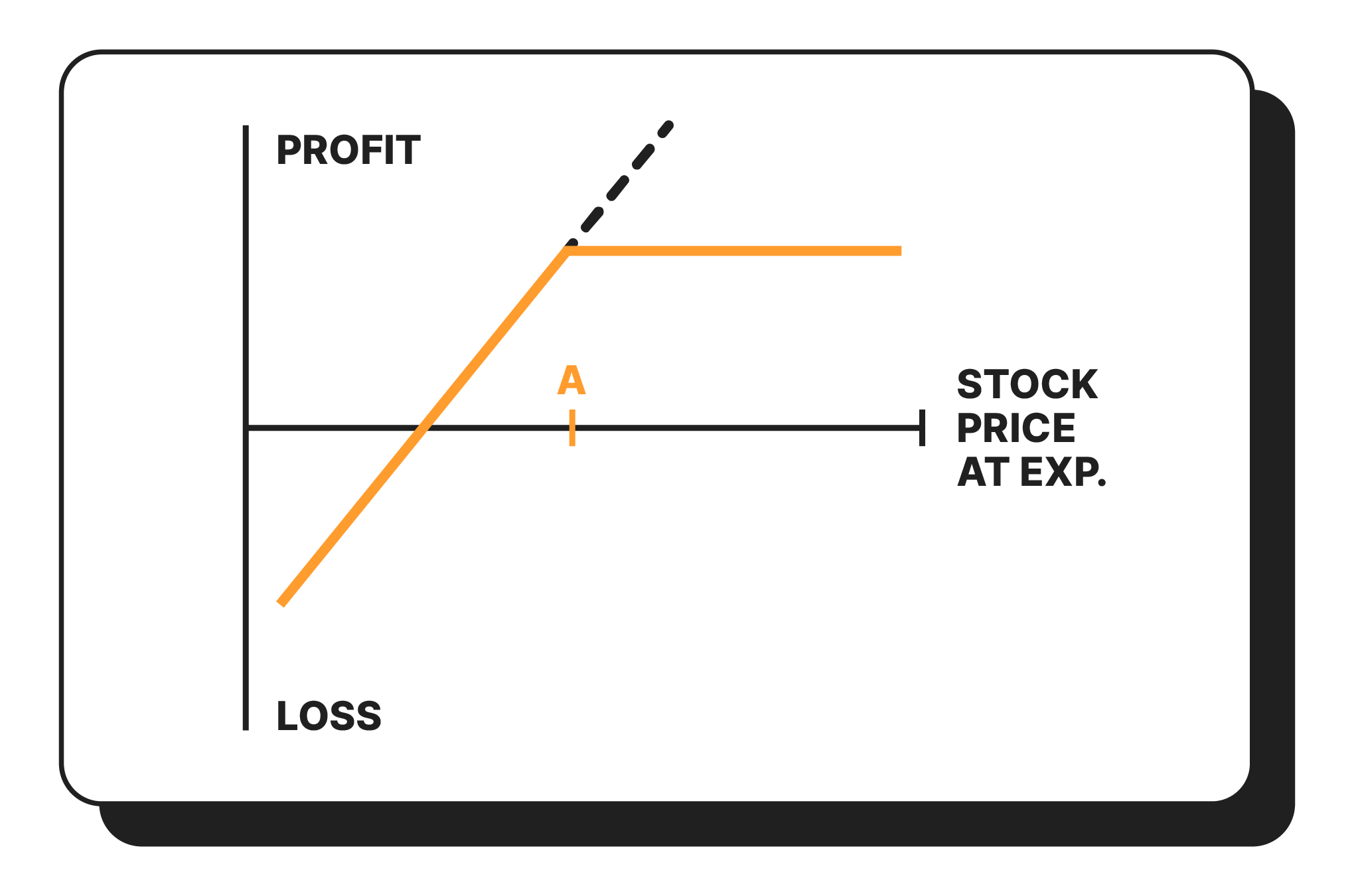

Strategi Collar Option

Cocok untuk: Investor yang ingin melindungi diri dari kerugian jangka pendek sambil tetap mendapatkan keuntungan.

Variasi terakhir yang ingin kami bahas adalah Strategi Collar Option. Seperti strategi Covered Call, strategi perdagangan derivatif terbaik ini unggul dalam membatasi risiko Anda sambil memungkinkan investor tetap bullish dalam skema besar. Perbedaannya adalah strategi Collar Option mencakup put perlindungan ekstra yang dibeli trader untuk melindungi diri dari peristiwa black swan (angsa hitam) yang menyebabkan nilai aset tersebut anjlok.

Cara Mengeksekusi Strategi Derivatif Ini:

Langkah ke-1: Sama seperti strategi Covered Call yang sudah dibahas, jual OTM call berdasarkan preferensi risiko Anda.

Langkah ke-2: Dengan menggunakan premi yang diperoleh karena membuat OTM call, lanjutkan dengan membeli kontrak OTM put.

Langkah ke-3: Jika nilai aset dasar anjlok, OTM put akan menjadi ITM dan Anda akan mengalami kerugian yang minim.

Contoh:

Setelah membeli 1 ETH dan menulis OTM call, manfaatkan strategi Collar Option dengan membeli OTM put ETH. Tindakan ini melindungi Anda dari kerugian jangka pendek sambil memungkinkan Anda tetap bullish dalam jangka panjang. Jika nilai ETH tiba-tiba anjlok, Anda kemudian dapat mengandalkan lindung nilai ini untuk meminimalkan kerugian portofolio.

Perdagangan Cash-and-Carry

Cocok untuk: Trader arbitrase yang memperkirakan bahwa futures akan terdampak oleh katalisator jangka pendek.

Apakah katalis jangka pendek memengaruhi sentimen futures kripto? Perdagangan Cash-and-Carry adalah cara terbaik untuk mendapatkan keuntungan dari kondisi ini. Tidak seperti strategi perdagangan derivatif terbaik lainnya dalam daftar ini, Perdagangan Cash-and-Carry menawarkan pendekatan netral pasar yang meminimalkan volatilitas dan menjamin keuntungan bebas risiko. Sebagai strategi arbitrase, perdagangan ini hanya akan berjalan jika futures posisi short melebihi biaya Spot posisi long.

Cara Mengeksekusi Strategi Derivatif Ini:

Langkah ke-1: Tetapkan Spot posisi long.

Langkah ke-2: Jual kontrak Futures dari aset Spot yang sama untuk membuka posisi short.

Langkah ke-3: Setelah kedaluwarsa, harga kontrak Futures akan menyatu dengan harga Spot, sehingga memungkinkan trader untuk mendapatkan keuntungan saat menutup posisi short.

Contoh:

Mulailah dengan membeli 1 BTC dan menjual kontrak BTC-JUN. Untuk setiap posisi, Anda akan mendapatkan keuntungan dari selisih antara kontrak Spot dan kontrak Futures BTC. Dengan melakukannya, Anda akan mengeksploitasi sentimen yang ada dan mendapatkan keuntungan tanpa terpapar risiko terarah apa pun.

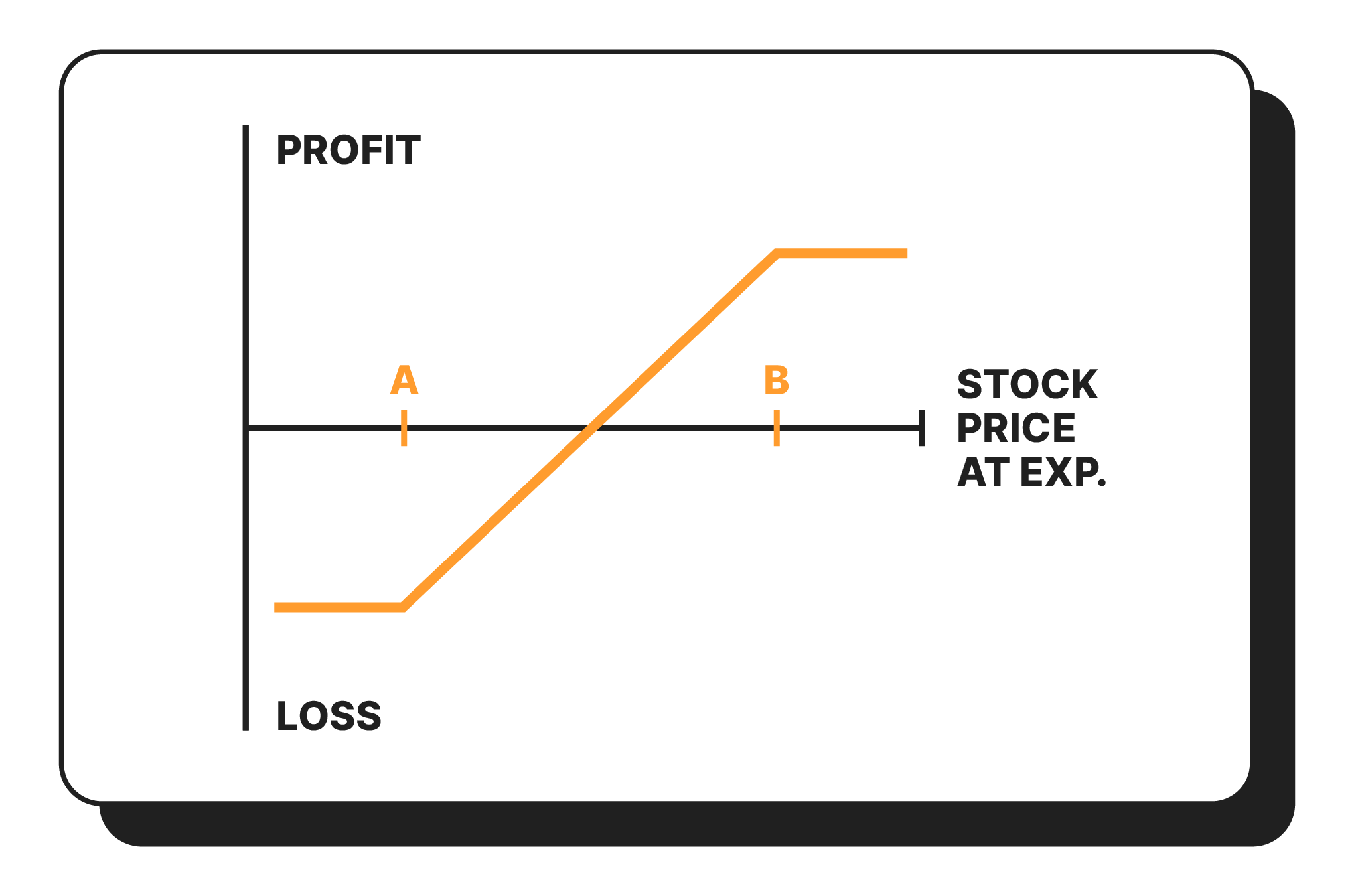

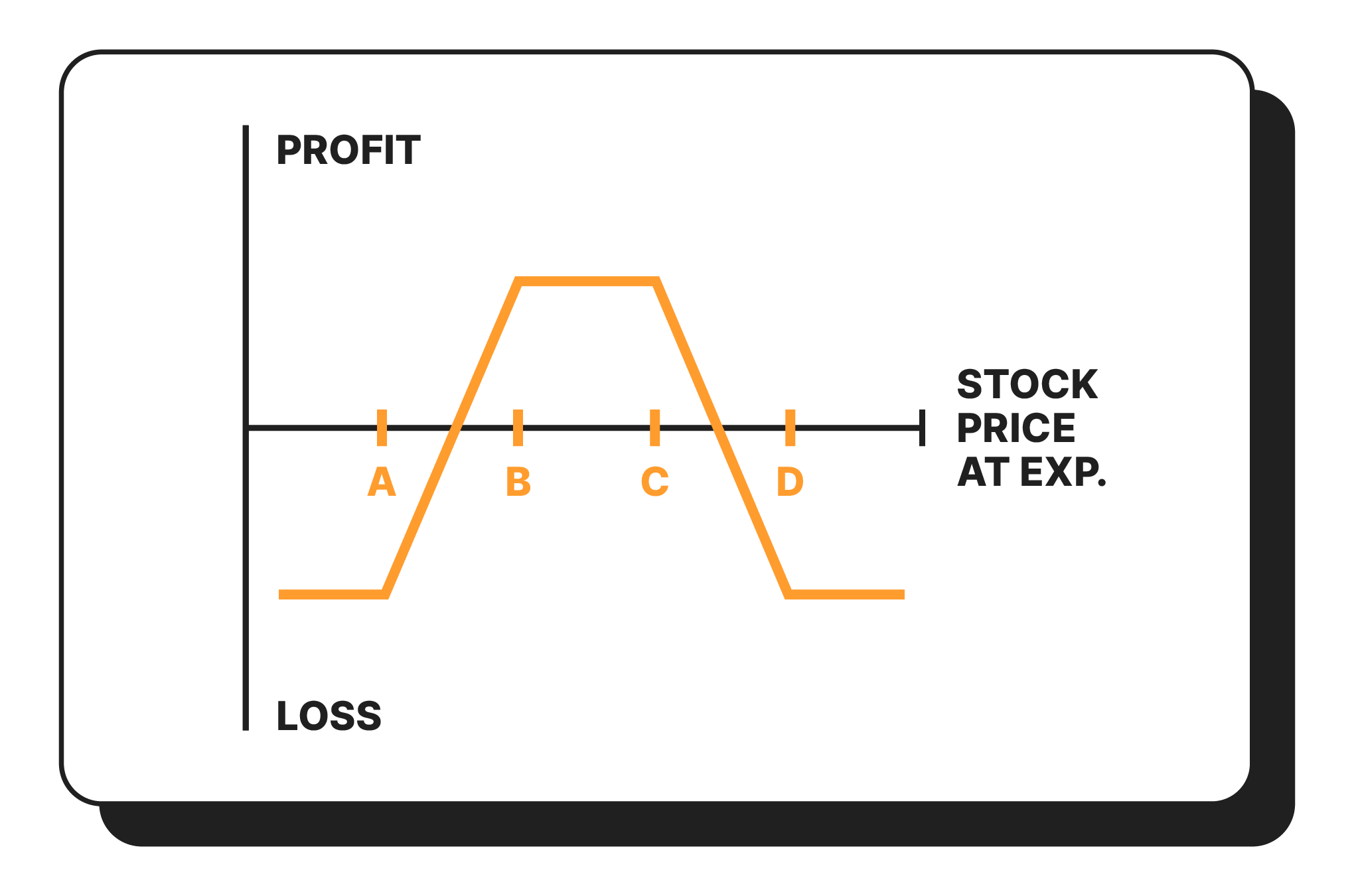

Iron Condor

Cocok untuk: Trader yang mengharapkan volatilitas dan harga aset rendah untuk berdagang dalam suatu rentang.

Strategi spread opsi seperti Iron Condor menggabungkan call dan put untuk memastikan bahwa kerugian dan keuntungan bersifat tetap. Pada dasarnya, trader akan membeli dan membuat OTM call dan put dalam jumlah yang sama untuk memastikan risiko volatilitas diperhitungkan sambil mendapatkan keuntungan terjamin dengan setiap perdagangan spread. Selama masa volatilitas rendah, Iron Condor unggul karena strategi multikakinya menjamin peluang yang tinggi untuk untung.

Cara Mengeksekusi Strategi Derivatif Ini:

Langkah ke-1: Buka Iron Condor spread Anda dengan membuat kontrak close to at-the-money (ATM). Aset Anda harus masuk dalam rentang ideal ini.

Langkah ke-2: Untuk meminimalkan risiko, beli kontrak OTM untuk memperhitungkan perubahan harga yang signifikan.

Langkah ke-3a: Jika aset ditutup dalam rentang kontrak yang dibuat saat kedaluwarsa, trader akan memperoleh keuntungan maksimal karena semua kontrak yang kedaluwarsa menjadi tidak berharga.

Langkah ke-3b: Jika ETH ditutup di luar rentang kontrak OTM saat kedaluwarsa, trader akan mengalami kerugian maksimal dari perbedaan antara kontrak ATM dan OTM. Namun, kontrak yang dibeli akan muncul dan melindungi trader dari kerugian yang lebih besar.

Contoh:

Mulailah dengan menjual ETH-1150P dan ETH-1250C, lalu membeli kontrak ETH-1100P dan ETH-1300C. Kontrak ini akan dihitung sebagai satu Iron Condor spread. Keuntungan maksimal akan diperoleh jika ETH kedaluwarsa pada $1.150-$1.250. Sebaliknya, trader akan mengalami kerugian maksimal jika ETH kedaluwarsa di bawah $1.100 atau di atas $1.300.

Kesimpulan

Kami harap artikel ini bermanfaat dalam mendidik Anda tentang strategi perdagangan derivatif kripto terbaik yang dapat digunakan di Bybit. Mulai dari Strategi Wheel hingga perdagangan arbitrase Cash-and-Carry, aneka derivatif yang ada untuk berdagang dengan kami memungkinkan trader yang dibekali informasi untuk melindungi modal mereka sambil memaksimalkan peluang pertumbuhan terlepas dari kondisi dan sentimen pasar.

Tertarik untuk mempelajari lebih lanjut tentang penetapan harga opsi? Panduan lengkap kami tentang greeks opsi tersedia untuk Anda baca. Alternatifnya, jika Anda ingin melindungi portofolio Anda selama penurunan pasar bear, baca panduan untuk berdagang opsi dan lindung nilai dari kami.