Cara Lindung Nilai dengan Opsi Kripto untuk Memaksimalkan Keuntungan Selama Ketidakpastian BTC

Bagian 1: Opsi Kripto

Ingin memperluas portofolio investasi Anda, atau ingin memulai dana hari hujan? Dengan cara ini! Dalam artikel ini, Anda akan mempelajari cara menggunakan Opsi untuk memaksimalkan keuntungan Anda di pasar yang tidak pasti. Dari strategi dasar hingga lanjutan, ada sesuatu untuk semua orang di sini. Namun sebelum menyelami, berikut adalah dua hal tentang Opsi yang tidak Anda ketahui:

Perdagangan opsi seperti yang kita ketahui saat ini dapat ditelusuri kembali ke filsuf Aristotle, yang memerinci Opsi (terhadap panen minyak zaitun) pada abad ke-6 B.C.

Opsi Saham telah menjadi sangat populer sehingga diharapkan akan menyalip volume perdagangan saham pada tahun 2023.

Sekarang, untuk hal-hal dasar.

Pertama dan terpenting: Kontrak opsi adalah derivatif. Pada dasarnya, ini berarti mereka terikat pada aset dasar seperti saham, komoditas, atau mata uang kripto.

Opsi selalu memiliki harga yang disepakati (dikenal sebagai harga strike) di mana pembeli akan mendapatkan eksposur long atau short pada aset dasar. Mereka juga memiliki tanggal yang telah ditentukan sebelumnya saat kedaluwarsa (tanggal kedaluwarsa).

Ada dua jenis Opsi: Opsi Panggilan (panggilan) dan Opsi Put (put).

- → Opsi call memberi pembeli dan penjual eksposur long dan short di atas harga strike.

Baca Selengkapnya: Opsi Panggilan: Cara Hemat Biaya untuk Mendapatkan Aset Anda

- → Opsi put memberi pembeli dan penjual eksposur short dan long di bawah harga strike.

Baca Selengkapnya: Opsi Put: Kelola Risiko Harga Secara Efektif dengan Alat Ini

Karena sangat serbaguna, Anda dapat menggunakan put dan call sendiri atau menggabungkannya untuk membuat strategi Opsi yang kompleks. Pada akhirnya, tujuan akhir untuk semua strategi adalah sama — untuk mendapatkan keuntungan dari kondisi pasar.

Pembeli Opsi (terkadang disebut pemegang) selalu membayar biaya (premi Opsi) kepada penjual (atau penulis). Jumlah ini menunjukkan jumlah maksimum uang yang dapat hilang oleh pembeli, dan sebagian besar penjual dapat memperoleh keuntungan dari perdagangan tertentu.

Saat memperdagangkan Opsi, ada tiga cara untuk menjelaskan harga strike:

- At-the-money (ATM): Harga aset dasar sama dengan harga strike.

- In-the-money (ITM): Menjelaskan harga strike dalam posisi yang menguntungkan pada aset dasar. Opsi call adalah ITM saat berada di bawah underlying, dan Opsi put adalah ITM saat berada di atas underlying.

- Uang Habis (OTM): Ketika pemogokan berada dalam posisi yang tidak menguntungkan. Opsi call adalah OTM di atas aset dasar; Opsi put, di bawah dasar.

Apa Itu Perdagangan Opsi Kripto?

Meskipun mungkin terdengar rumit, Opsi adalah salah satu strategi investasi paling umum bagi trader untuk melindungi posisi mereka saat ini dan bertaruh pada pergerakan pasar untuk mendapatkan imbal hasil. Opsi kripto adalah kontrak yang memberi Anda hak untuk membeli atau menjual aset pada harga tertentu dalam jangka waktu tertentu atau tanggal kedaluwarsa tertentu, tergantung pada jenis kontrak yang dipilih.

“Perdagangan Opsi Kripto” adalah istilah yang digunakan untuk menjelaskan kontrak Opsi yang dirancang khusus untuk mata uang kripto. Seperti Opsi saham, Opsi kripto sedang berkembang pesat, karena semakin banyak trader ritel yang beralih ke Opsi sebagai instrumen lindung nilai di tengah pasar bear. Pada dasarnya, Opsi kripto memiliki karakteristik yang sama dengan Opsi saham, tetapi memiliki lebih banyak keuntungan.

Tidak seperti Opsi saham, Opsi kripto tidak mengharuskan Anda untuk membeli atau menjual aset dasar jika Opsi kedaluwarsa ITM. Sebaliknya, akun perdagangan Anda akan menerima kredit atau debit yang sama dengan selisih tunai antara harga strike dan harga penyelesaian Opsi.

Dengan menghilangkan kerepotan kepemilikan fisik, Anda dapat berfokus pada hal yang benar-benar penting, yaitu menghasilkan uang.

Baca Selengkapnya: Opsi Kripto: Mengapa Mereka Layak Mendapatkan Tempat di Portofolio Anda

Mengapa Trader Futures Mendiversifikasi Portofolio Mereka dengan Opsi untuk Meningkatkan Pengembalian?

Pada tahun 2021, perdagangan opsi mencapai tingkat rekor 62,58 miliar kontrak setelah banyak kemenangan Opsi menjadi tajuk utama di seluruh dunia.

Harga saham GME dan AMC melonjak, dan beberapa dana lindung nilai Wall Street membuka posisi short yang cukup besar di GME dan AMC untuk mengantisipasi penurunan harga saham.

Trader ritel dengan tepat menebak bahwa jika saham bergerak lebih tinggi, institusi akan dipaksa untuk membeli kembali saham, mendorong harga lebih tinggi lagi.

Untuk memanfaatkannya, mereka membeli Opsi panggilan OTM yang jauh dan membayar premi kecil di muka. Menggunakan leverage, trader ritel melipatgandakan daya beli mereka untuk mendapatkan akses ke volume saham yang jauh lebih besar daripada jika mereka membelinya secara langsung. Seperti yang sudah diprediksi, saham-saham meroket lebih tinggi, dengan Opsi call meningkat secara eksponensial dan menghasilkan keuntungan besar bagi trader ritel.

Dengan pengetahuan ini, trader futures sekarang mempertimbangkan Opsi sebagai komponen utama portofolio investasi mereka.

Dapatkah Opsi Kripto Benar-benar Membantu Memaksimalkan Keuntungan?

Setelah Anda belajar menggunakannya untuk keuntungan Anda, Opsi kripto benar-benar dapat membantu Anda memaksimalkan keuntungan. Berikut adalah tiga cara untuk mendapatkan keuntungan dari Opsi:

Lindung Nilai untuk Mengurangi Risiko Pasar

Opsi ideal untuk melindungi portofolio dasar dari risiko dan ketidakpastian pasar.

Jika Anda memegang aset dasar, long put atau put spread adalah cara efektif untuk melakukan lindung nilai terhadap sell-off. Jika Anda tidak memenuhi dasar, panggilan atau spread panggilan panjang menawarkan perlindungan yang sama secara positif.

Keuntungan dari Opsi adalah bahwa Anda dapat memilih tanggal kedaluwarsa untuk melindungi portofolio Anda selama satu hari, atau beberapa minggu — atau bahkan beberapa bulan ke depan.

Manfaatkan Modal Anda

Dengan Opsi, yang Anda butuhkan hanyalah sedikit modal untuk berpotensi mendapatkan keuntungan yang signifikan.

Saat membeli Opsi, Anda dapat memperoleh akses ke sejumlah besar aset dasar dengan deposit awal kecil. Dengan menggunakan leverage, Anda dapat mengalikan daya beli modal Anda beberapa kali.

Risiko Terbatas, Keuntungan Tanpa Batas

Setiap trader memimpikan “10 belati” pertama mereka (+1.000% ROI). Opsi adalah cara sempurna untuk mencapainya.

Semua Opsi long memiliki risiko yang terbatas dan potensi keuntungan yang signifikan (terkadang tidak terbatas). Untuk mengilustrasikan poin ini, pikirkan kembali bull run kripto pertama tahun 2021. Beberapa koin/token mencatat pertumbuhan 10–20x, dengan sejumlah kecil meroket menjadi lebih dari 100 kali nilai aslinya hanya dalam beberapa bulan.

Sekarang, bayangkan memanfaatkan Opsi untuk memanfaatkan aksi harga ini, mengetahui bahwa yang paling bisa Anda hilangkan adalah premi ... dan langit adalah batas dalam hal keuntungan. Terdengar sangat menarik, bukan? Itulah keunggulan Opsi untuk Anda.

Cari tahu bagaimana pasar bull dapat memengaruhi Anda: Pasar Bullish vs. Bearish: Bagaimana Perbedaannya?

Bagaimana Cara Kerja Opsi Kripto?

Meskipun Opsi kripto berfungsi seperti Opsi lain, opsi ini lebih ramah pengguna. Apa yang dimaksud dengan hal ini? Pegang kuda Anda — kami akan menjelaskannya.

Karena Opsi kripto Bybit diselesaikan secara tunai, Anda menyadari keuntungan Anda segera setelah Opsi kedaluwarsa, sehingga Anda dapat melanjutkan ke peluang berikutnya tanpa ragu. Hal ini menjadikan Opsi kripto pilihan yang sempurna untuk berspekulasi dan lindung nilai.

Keuntungan lain adalah mereka tidak memiliki ukuran kontrak tetap, sehingga Anda dapat mengambil risiko sebanyak atau sesedikit yang Anda inginkan.

Selain itu, Opsi kripto Bybit diselesaikan dalam USDC untuk keamanan dan fleksibilitas. Dalam contoh di bawah ini, Anda akan melihat cara kerjanya.

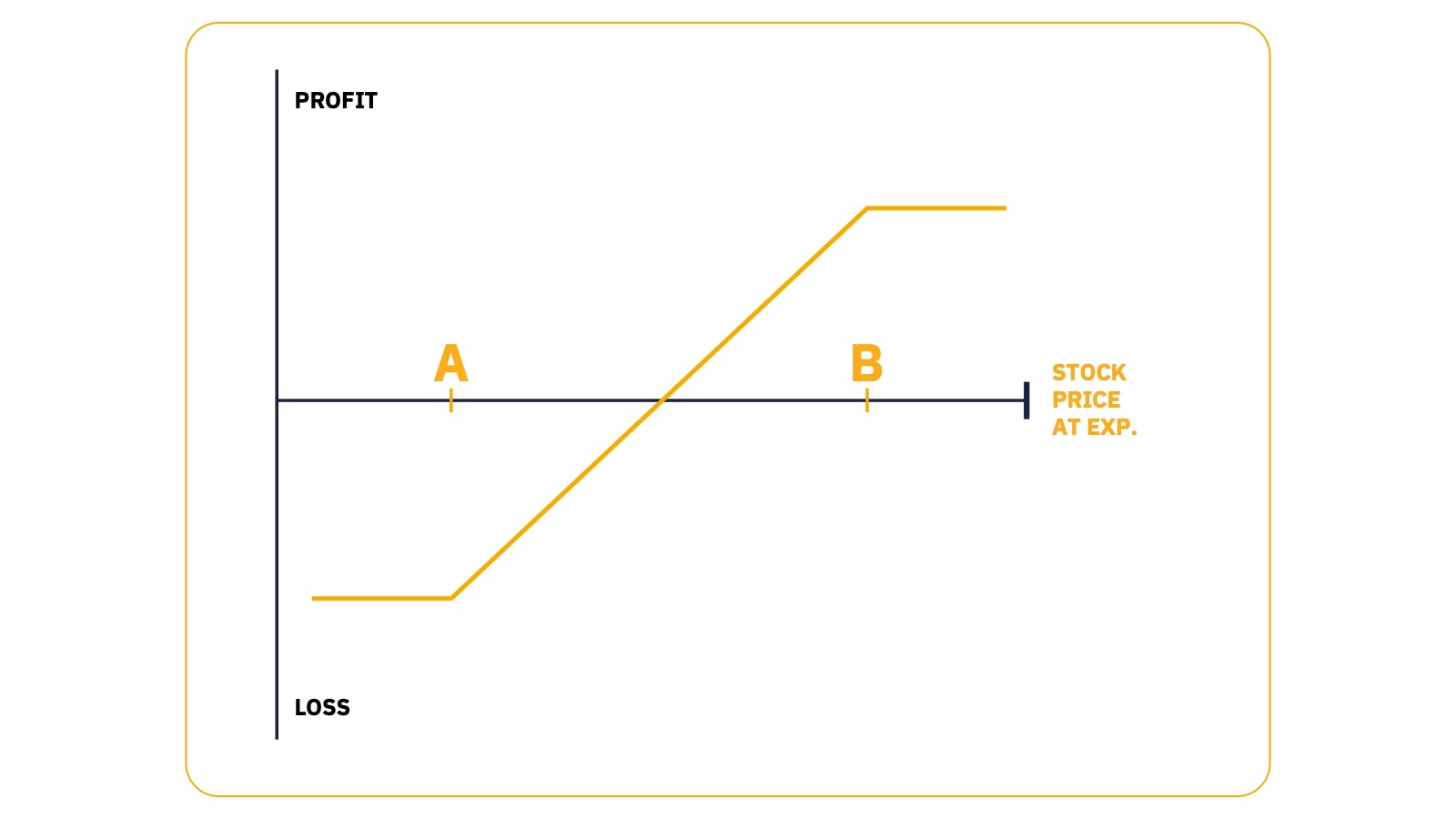

Spread Bull Call

Spread bull call adalah cara yang efektif untuk mendapatkan keuntungan di pasar bull tanpa bangkrut ke bank.

Pengaturan strategi ini melibatkan pembelian Opsi call (biasanya OTM) dan penjualan call dengan harga strike lebih tinggi dengan tanggal kedaluwarsa yang sama.

Karena Anda membeli mogok yang paling dekat dengan dasar, perdagangan akan memakan biaya debit bersih, yang merupakan kerugian terbesar yang dapat Anda hilangkan.

Berikut adalah contoh penyebaran bull call:

Harga BTC dasar $30.000:

- Beli satu panggilan BTC $31.000, seharga $600

- Jual satu panggilan BTC $33.000, dan dapatkan premi sebesar $150

Perdagangan ini memerlukan debit bersih sebesar $450 (Premium yang dibayar sebesar $600 − Premi yang diterima sebesar $150)

Titik impas adalah $31.450 (Pogokan lebih rendah + Debit bersih). Potensi keuntungan maksimum $1.550 terjadi jika panggilan $33.000 kedaluwarsa ITM ($33.000 − $31.000 − $450).

Skenario terburuknya adalah ketika harga penyelesaian berada pada atau di bawah $31.000. Di sini, kedua panggilan kedaluwarsa tidak bernilai, dan Anda kehilangan premi bersih $450 yang dibayarkan.

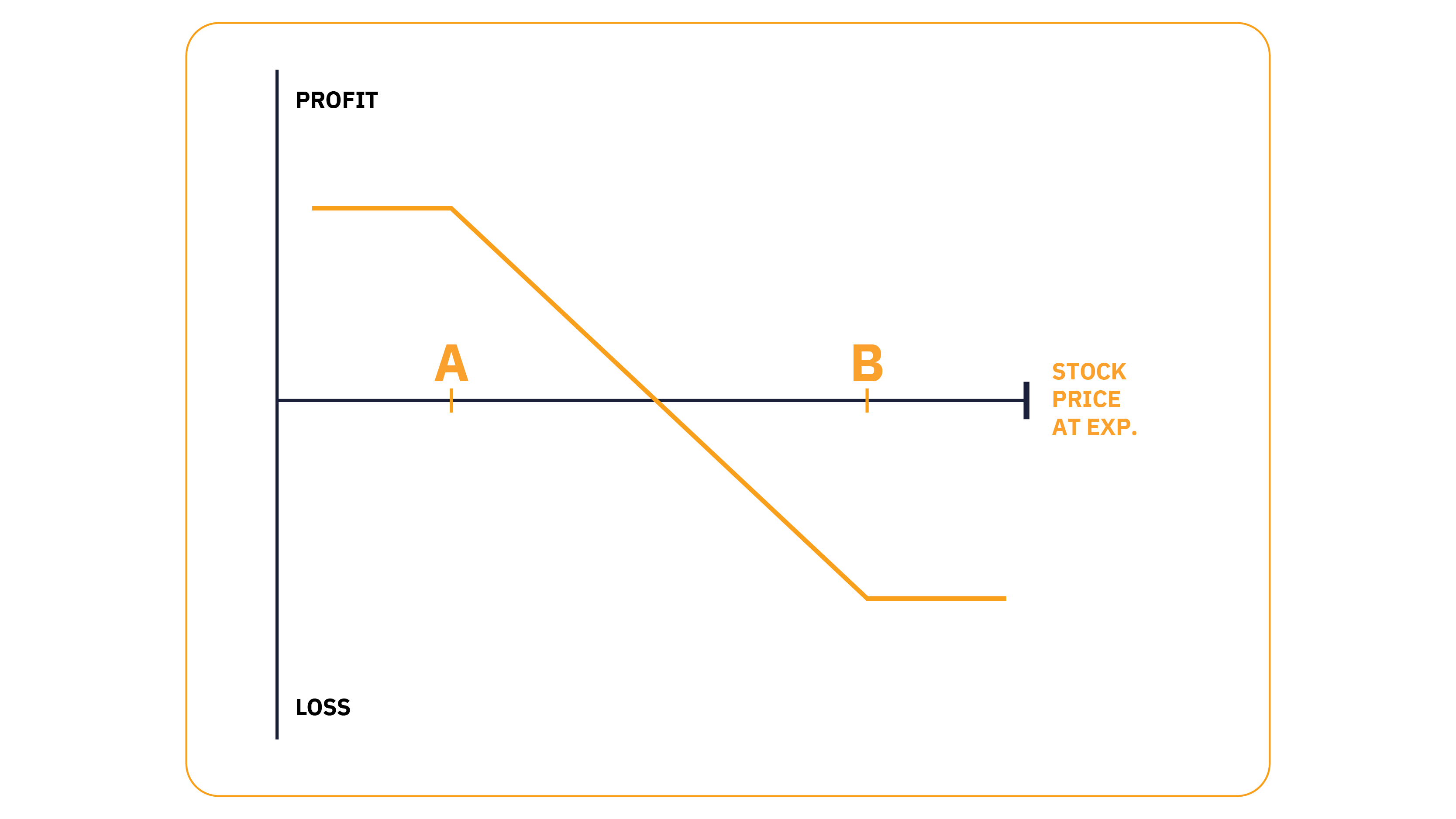

Spread Bear Put

Sebaran bear put adalah gambar cermin dari spread bull call, yang menawarkan permainan berisiko rendah untuk mendapatkan keuntungan pasar bear.

Untuk mengatur spread put bear, Anda membeli Opsi put (biasanya OTM) dan menjual put dengan pukulan yang lebih rendah dengan tanggal kedaluwarsa yang sama.

Seperti spread bull call, Anda membeli pemogokan yang paling dekat dengan underlying, sehingga perdagangan akan memakan biaya debit bersih.

Misalnya:

Harga BTC dasar $30.000:

- Beli satu BTC $29.000, seharga $600

- Jual satu BTC $27.000, dapatkan premi sebesar $150

Biayanya adalah debit bersih $450 (Premium yang dibayar $600 − Premi yang diterima $150), yang juga merupakan potensi kerugian maksimum Anda.

Titik impas adalah $28.550 (Pogokan lebih tinggi − $450 Debet bersih). Laba maksimum $1.550 terjadi jika kedua strike kedaluwarsa ITM ($29.000 -$27.000 − $450).

Potensi kerugian maksimum terjadi ketika kedua strike kedaluwarsa OTM dengan nilai nol. Di sini, Anda kehilangan investasi $450.

Baca Selengkapnya:Spread Bull Put: Cara Terbaik untuk Mendapatkan Keuntungan dari Penurunan Waktu

Opsi Panggilan

Opsi Panggilan adalah kontrak yang memberi hak kepada pemiliknya (tetapi bukan kewajiban) untuk membeli sejumlah aset dasar tertentu pada harga yang telah ditentukan, pada atau sebelum tanggal tertentu (dikenal sebagai tanggal kedaluwarsa).

Opsi Put

Opsi Put adalah kontrak yang memberi pembeli Opsi hak (tetapi bukan kewajiban) untuk menjual sejumlah aset dasar tertentu pada harga yang telah ditentukan dalam jangka waktu tertentu.

Apa Itu Opsi Eropa?

Opsi put and call saham atau kripto Eropa adalah kontrak yang memberi investor hak untuk membeli atau menjual aset pada harga tertentu pada hari kontrak berakhir.

Apa Itu Opsi Amerika?

Opsi put and call atau saham kripto Amerika memberi investor hak untuk menjalankan kontrak guna membeli atau menjual aset kapan saja dalam jangka waktu tertentu sebelum kontrak berakhir.

Bagaimana Opsi Kripto Berbeda dari Opsi Saham?

Meskipun memiliki karakteristik yang serupa, Opsi kripto Bybit berbeda dengan Opsi tradisional dalam beberapa hal.

Semua Opsi diselesaikan secara tunai, yang berarti tidak ada transfer kepemilikan fisik yang dilakukan pada saat kedaluwarsa. Sebaliknya, ketika Opsi kedaluwarsa ITM, akun pemegang menerima kredit yang sama dengan selisih antara harga strike dan harga penyelesaian aset dasar.

Bybit juga menawarkan kontrak bergaya Eropa, yang hanya dapat dilakukan pada saat kedaluwarsa.

Opsi ITM yang kedaluwarsa akan dieksekusi secara otomatis.

Apa Perbedaannya dengan Opsi Lindung Nilai?

Ada beberapa cara yang dapat digunakan untuk lindung nilai dengan Opsi — tidak seperti kontrak berjangka — untuk memberikan hasil yang lebih baik.

Dengan kontrak berjangka, Anda hanya mendapatkan keuntungan dari satu arah (naik atau turun). Namun dengan Opsi, Anda dapat meraih keuntungan saat pasar bergerak naik, turun, menyamping, naik turun, turun, naik, sedikit atau banyak ... Anda mendapatkan poinnya. Singkatnya, Opsi jauh lebih fleksibel daripada kontrak berjangka.

Dengan kontrak berjangka, Anda mengambil tingkat risiko yang sama baik membeli maupun menjual. Namun, Anda tidak boleh kehilangan lebih dari investasi awal saat membeli Opsi. Selain itu, tergantung pada strateginya, Opsi long dapat memiliki potensi keuntungan yang tidak terbatas.

Keuntungan lain menggunakan Opsi dibandingkan kontrak berjangka adalah bahwa risiko likuidasi minimal untuk Opsi long. Karena Anda membayar premi di muka, potensi kerugian maksimum diketahui, sehingga memudahkan Anda untuk mengelola modal Anda.

Baca Selengkapnya: Futures vs. Opsi: Mana yang Paling Sesuai?

Bagian 2: Mulai Perjalanan Anda: Memilih Platform Perdagangan Ideal untuk Opsi Kripto

Langkah pertama dalam perjalanan perdagangan kripto Anda adalah memilih bursa yang ideal.

Saat memutuskan bursa mana yang paling sesuai dengan kebutuhan Anda, ada berbagai faktor yang perlu dipertimbangkan, termasuk keamanan, likuiditas, biaya perdagangan, dan jumlah aset yang tersedia untuk diperdagangkan. Sebelum memulai, pertimbangkan juga dua pertanyaan berikut:

- Apakah antarmuka bursa mudah dinavigasi oleh pemula?

- Apakah bantuan tersedia sepanjang waktu, apakah Anda memerlukannya?

Ada banyak hal yang harus dibongkar, tetapi jangan khawatir. Berikut adalah ringkasan empat bursa kripto populer.

Bybit

Didirikan pada tahun 2018, bursa mata uang kripto Bybit menawarkan antarmuka tanpa embel-embel yang sangat canggih. Didukung oleh mesin pencocokan ultra cepat yang mampu menangani hingga 100.000 transaksi per detik (TPS).

Anda dapat mendanai akun perdagangan Bybit dengan berbagai mata uang kripto dan fiat. Pengguna Bybit menikmati akses ke lebih dari 100 aset spot, lebih dari 100 kontrak abadi dan triwulanan, serta dukungan multibahasa 24/7 secara langsung. Selain itu, berkat fungsionalitas sistem Bybit sebesar 99,99%, Anda tidak perlu khawatir dengan waktu henti.

Sisi negatifnya, saat ini Bybit tidak tersedia untuk diperdagangkan di beberapa negara, termasuk Amerika Serikat.

Deribit

Deribit yang berbasis di Panama adalah platform kelas institusi yang menawarkan akses ke derivatif dan Opsi BTC, ETH, dan SOL. Deribit sangat likuid dan menguasai pangsa pasar Opsi bunga terbuka yang cukup besar. Bursa ini menawarkan fungsionalitas lanjutan yang memenuhi kebutuhan klien profesional dan institusional. Namun, Deribit memiliki proses KYC yang panjang, tidak ada dukungan pelanggan langsung, dan penawaran produk yang terbatas.

Pertukaran Delta

Selanjutnya dalam daftar adalah Delta Exchange, yang melayani klien ritel dan institusional. Delta saat ini mendukung perdagangan BTC dan lebih dari 50 koin alternatif teratas. Ini menggunakan mesin pencocokan canggih berkecepatan tinggi untuk mengeksekusi pesanan. Klien memiliki akses ke dukungan multibahasa langsung sepanjang waktu. Namun, penting untuk diperhatikan bahwa Delta hanya menerima BTC/USDT dan ETH untuk pendanaan akun, dan bukan bursa yang paling likuid, karena volume perdagangan yang rendah.

OKX

Bursa Opsi kripto populer OKX menawarkan klien ritel akses ke berbagai aset digital. Bursa ini memiliki jutaan pengguna, sangat likuid, dan menggunakan teknik pencocokan lanjutan untuk mengurangi selip eksekusi. Opsi Pendanaan meliputi mata uang fiat dan digital, dan pelanggan dapat mengakses dukungan langsung 24/7. Sayangnya, OKX terhambat oleh satu cacat kritis: Struktur biaya yang rumit.

Tabel Perbandingan Bursa Kripto yang Berbeda

Kriteria | Bybit | Deribit | Pertukaran Delta | OKX |

Diaktifkan PM/ Bar | Ya/1.000 USDC | Ya/Tidak Ada Bar | Ya/Hanya untuk BTC | Ya/100.000 |

Margin Lintas Penuh | Tidak | Tidak | Tidak | Tidak |

Penyelesaian/ Penetapan Harga | USDC | BTC untuk BTC, ETH untuk ETH, SOL untuk SOL | USDT | BTC untuk BTC, ETH untuk ETH, SOL untuk SOL |

Multi-kolateral | Ya | Tidak | Tidak | Ya |

Kapasitas Ledakan | Hingga 500 permintaan batch, 20 pesanan per batch, 10.000 TPS | 200 TPS | N/A | Hingga 1.000 (250 x 4) TPS |

Likuiditas | < 10 bps1 spread/ukuran $500.000 di BBO2 | ~ Ukuran 10 bps/$500.000 di BBO | < 10 bps/Ukuran $10.000 di BBO | > 20 bps/Ukuran $100.000 pada BBO |

Trade Blok | Ya | Ya | Tidak | Tidak |

Tarif Biaya | Serendah 1 bps maker3/taker4 | 3 bps untuk taker dan maker | 5 bps untuk taker/produsen | Pembuat 2 bps, Taker 3 bps |

Perhitungan Margin | Berdasarkan model volatilitas terkalibrasi, tahan terhadap manipulasi | Berdasarkan model volatilitas terkalibrasi | N/A | Berdasarkan model volatilitas terkalibrasi |

Likuidasi | Sebagian, hanya akan mengurangi posisi | Sebagian, tetapi akan meningkatkan posisi | N/A | Sebagian, tetapi akan meningkatkan posisi |

1 BPS: Poin dasar — satuan ukuran yang umum digunakan dalam suku bunga dan persentase keuangan lainnya.

2 BBO: Penawaran terbaik — penawaran terbaik dan harga permintaan pada buku pesanan pada waktu tertentu.

3 Pembuat: “Pembuat” mengacu pada market maker. Pembuat menyediakan likuiditas ke pasar.

4 Taker: Seorang “taker” menempatkan pesanan yang segera menghapus likuiditas dari pasar.

Bagian 3: 4 Strategi Lindung Nilai Opsi Kripto Teratas yang Bahkan Dapat Menghasilkan Keuntungan yang Konsisten

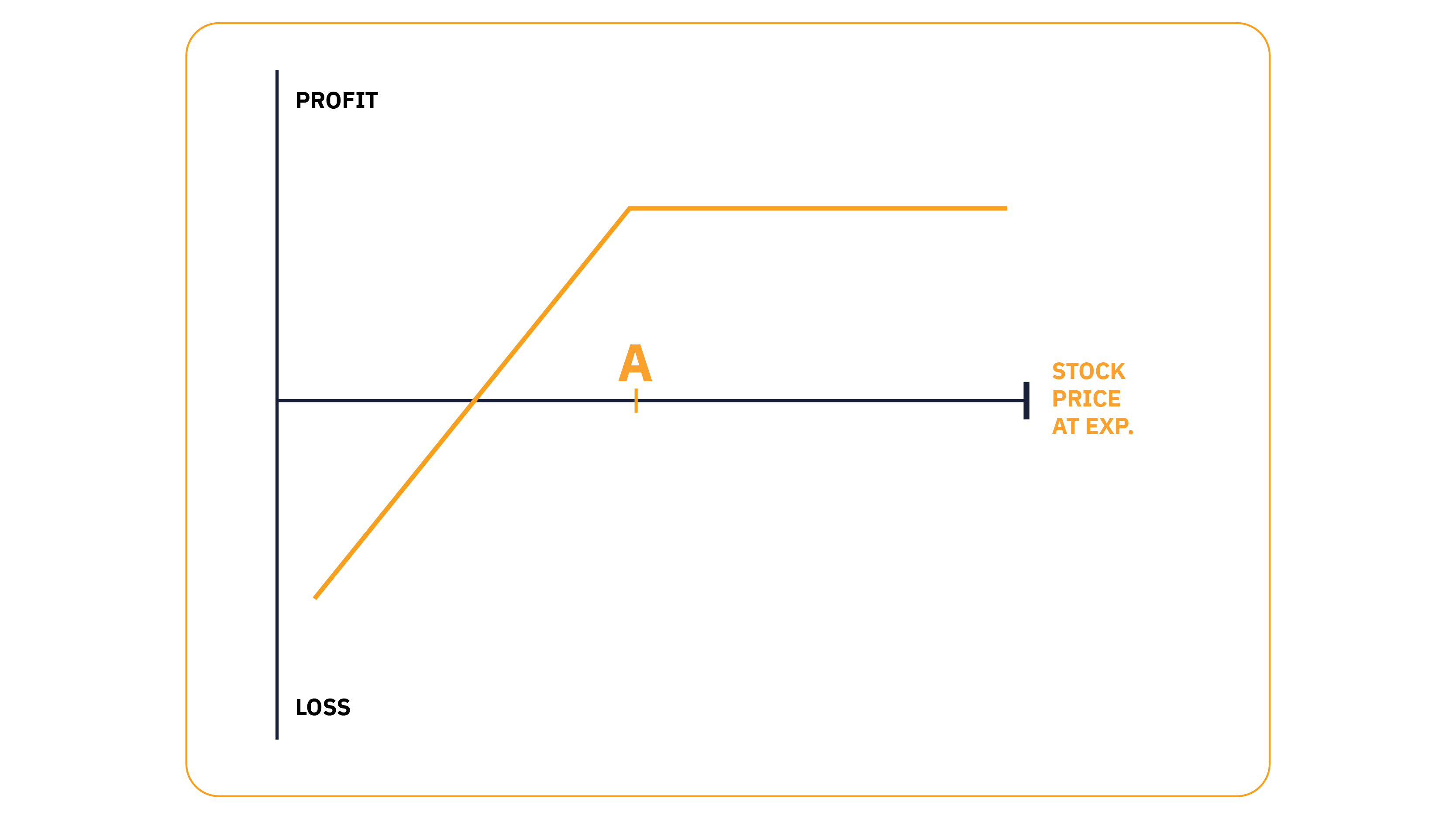

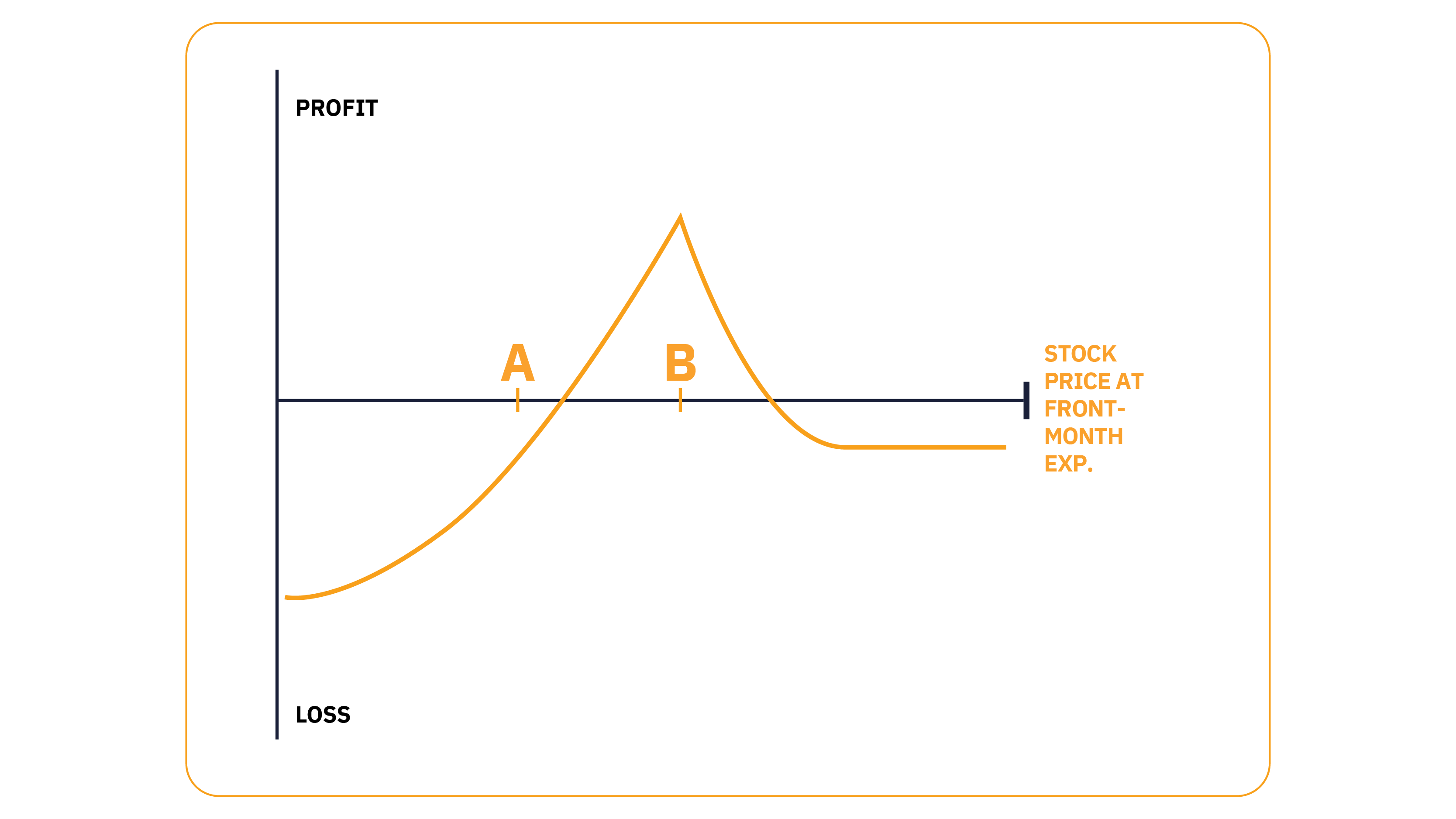

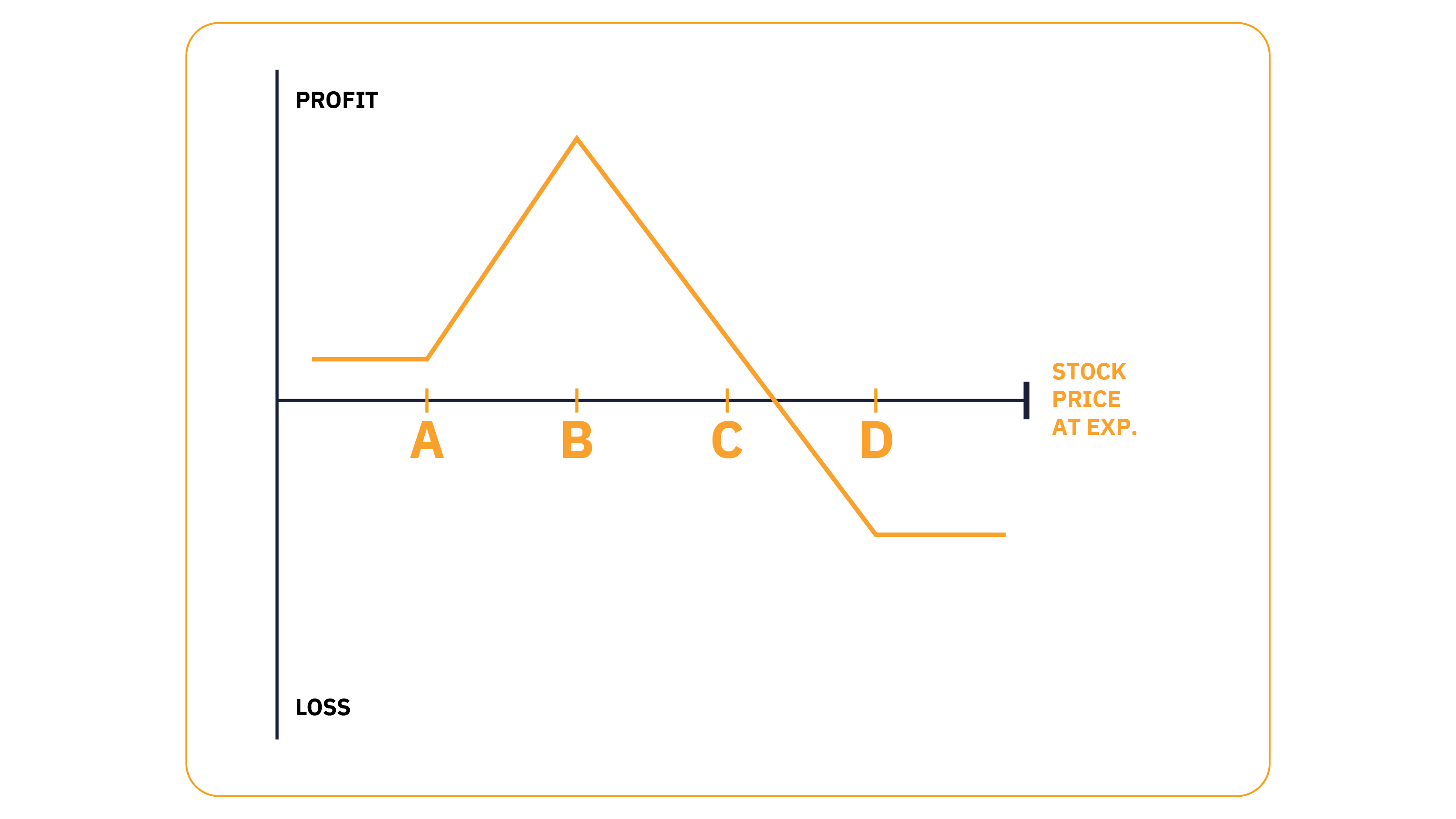

Strategi Covered Call

Diagram Pembayaran Panggilan Terjamin

Mari kita lihat bagaimana Anda dapat menggunakan strategi panggilan tertutup untuk menghasilkan pendapatan pasif yang konsisten terhadap portofolio kripto yang mendasarinya.

Panggilan tertutup memiliki dua manfaat yang jelas: Ini melindungi aset dasar Anda dari penurunan harga yang kecil, dan keuntungan saat pasar bergerak menyamping atau sedikit lebih tinggi.

Dengan menjual Opsi call terhadap portofolio Anda, Anda lindung nilai terhadap risiko harga rugi dan mengurangi paparan kerugian secara keseluruhan. Waktu terbaik untuk menggunakan strategi ini adalah ketika Anda tidak memperkirakan harga akan bergerak jauh lebih tinggi.

Langkah pertama dalam strategi ini adalah memiliki aset dasar. Untuk contoh ini, kita akan menggunakan BTC.

Berikut cara mengatur panggilan tertutup:

- Anda memiliki aset, seperti Bitcoin

- Anda menjual Opsi panggilan tunai dan menerima premi. Idealnya, Anda memilih harga strike yang cukup dekat untuk membayar jumlah yang layak, tetapi OTM cukup untuk kedaluwarsa tidak bernilai. Tujuannya adalah untuk mempertahankan semua premi.

- Untuk memberi Anda peluang sukses terbaik, jual panggilan yang kedaluwarsa dalam 30–45 hari. Premi kehilangan nilai waktunya paling cepat dalam rentang ini.

Contoh:

- Long 0,20 BTC, dibeli pada $20.000 (harga pasar saat ini $30.000).

- Jual 0,20 dari panggilan BTC $35.000, dengan 35 hari hingga kedaluwarsa, menerima premi sebesar $250.

Selama BTC di bawah $35.000 pada saat kedaluwarsa, premi $250 menjadi milik Anda, yang pada dasarnya mengurangi harga posisi BTC panjang Anda menjadi $19.750 ($20.000 − $250).

Titik impas adalah ketika BTC turun $250 menjadi $29.750 (harga saat ini − premi). Anda kehilangan uang di bawah nilai $29.750.

Hasil terbaik adalah jika BTC lebih tinggi pada saat kedaluwarsa (tetapi tidak di atas $35.000), dan panggilan kedaluwarsa tidak bernilai. Dalam skenario ini, Anda tidak hanya dapat mempertahankan premi, tetapi Anda juga memiliki keuntungan kertas pada dasarnya.

Setelah Opsi call kedaluwarsa, Anda menjual panggilan baru, yang akan berakhir dalam 30–45 hari, mengulangi proses selama Anda memegang aset dasar.

Kemungkinan hasil terburuk saat kedaluwarsa adalah ketika pasar berada di atas harga strike. Anda kemudian kehilangan potensi keuntungan di atas $35.250.

- Potensi Keuntungan: Harga aset dasar diperdagangkan secara menyamping, atau meningkat mendekati (tetapi tidak di atas) harga strike pada saat kedaluwarsa.

- Potensi Kerugian: Premi dari penjualan panggilan tertutup kecil kemungkinannya untuk mengimbangi drawdown yang lebih besar dalam nilai aset kripto yang mendasarinya.

Baca Selengkapnya: Panggilan Terjamin: Cara Menghasilkan Pendapatan Pasif Dengannya

Jika masih tidak yakin bagaimana cara mendapatkan keuntungan dari kunjungan yang dicakup, mengapa tidak melakukan perdagangan kertas terlebih dahulu dengan menggunakan akun demo Bybit? Dengan cara ini, Anda dapat menguasai strategi sebelum beralih ke hal yang nyata.

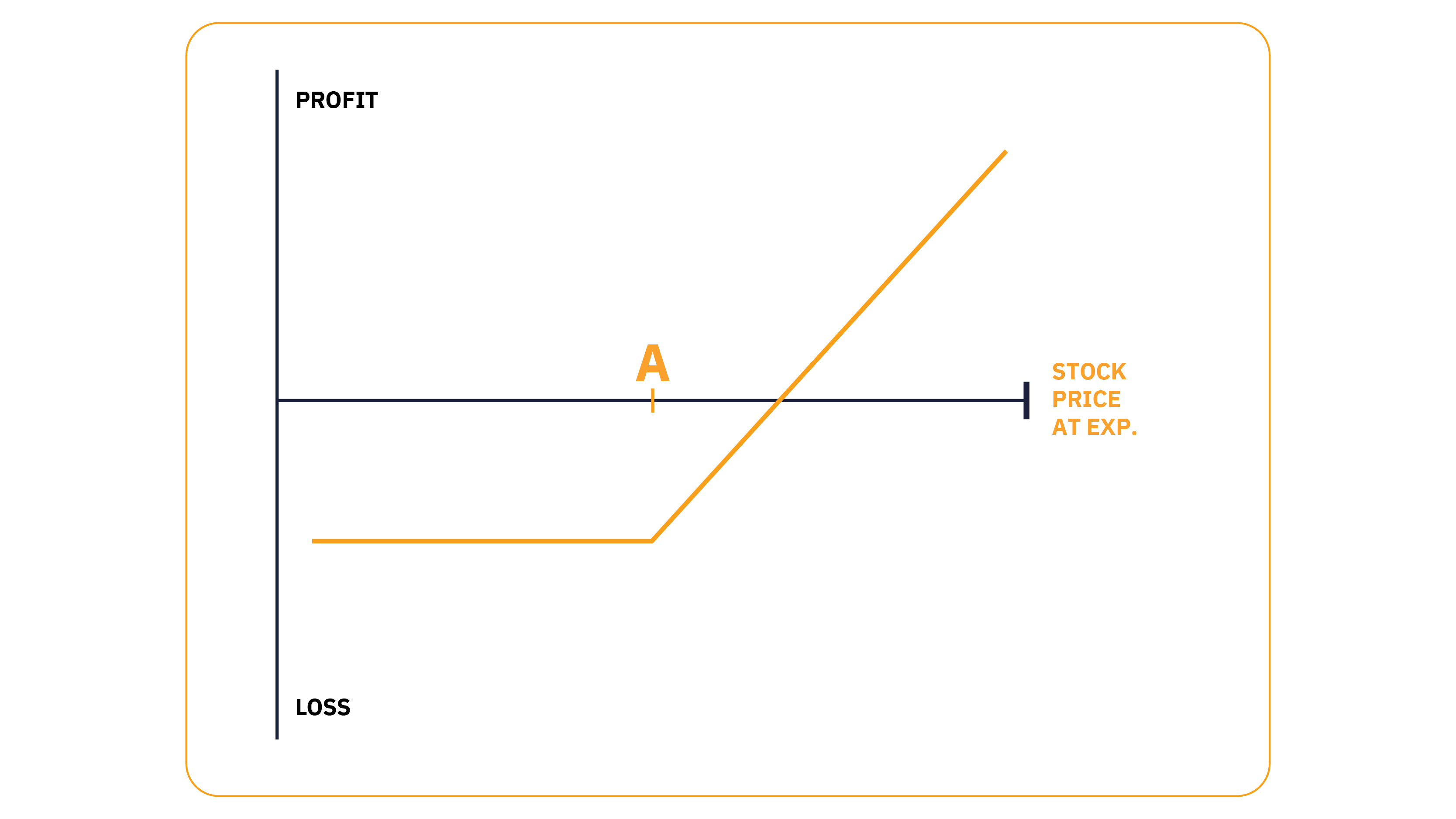

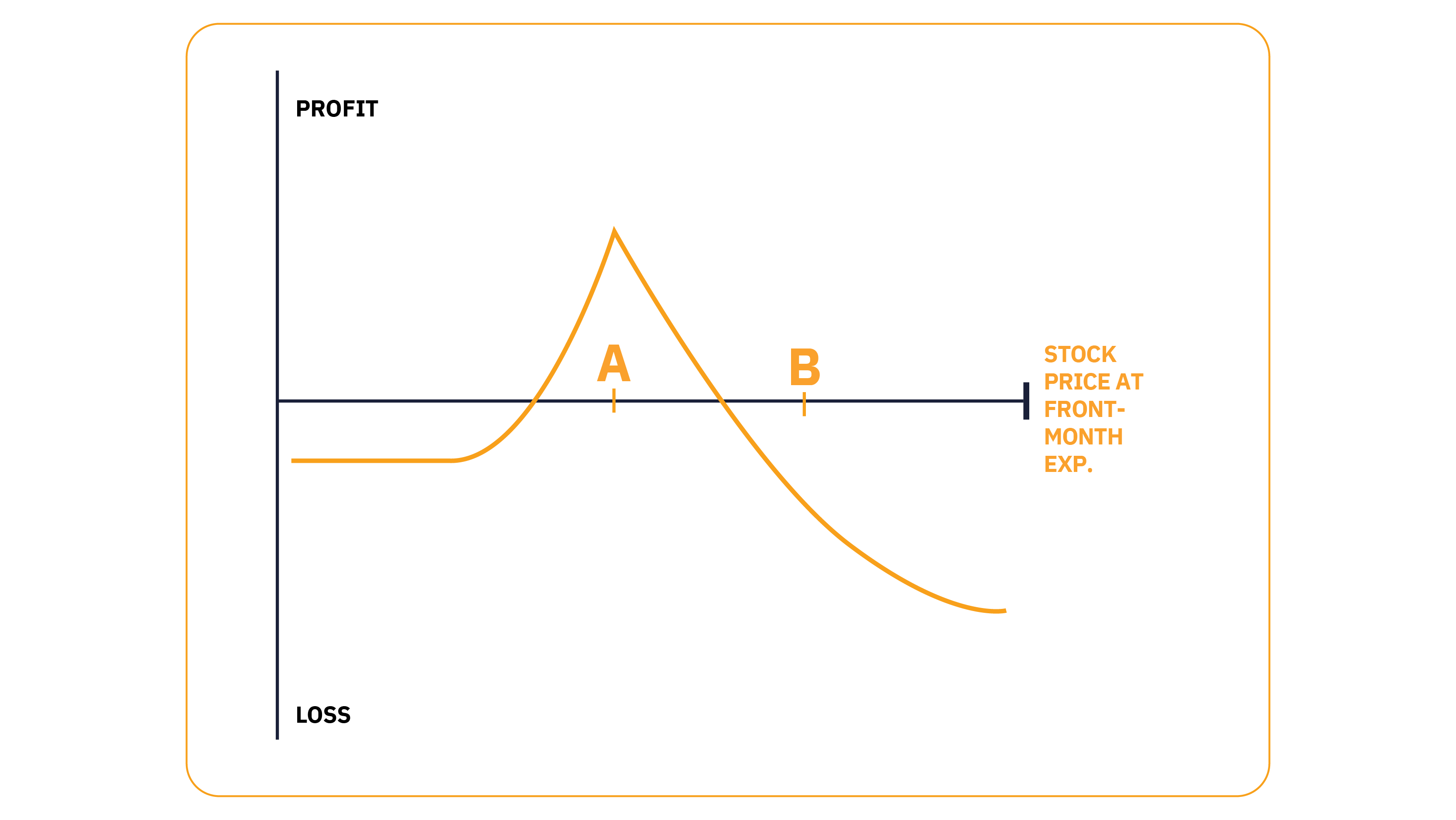

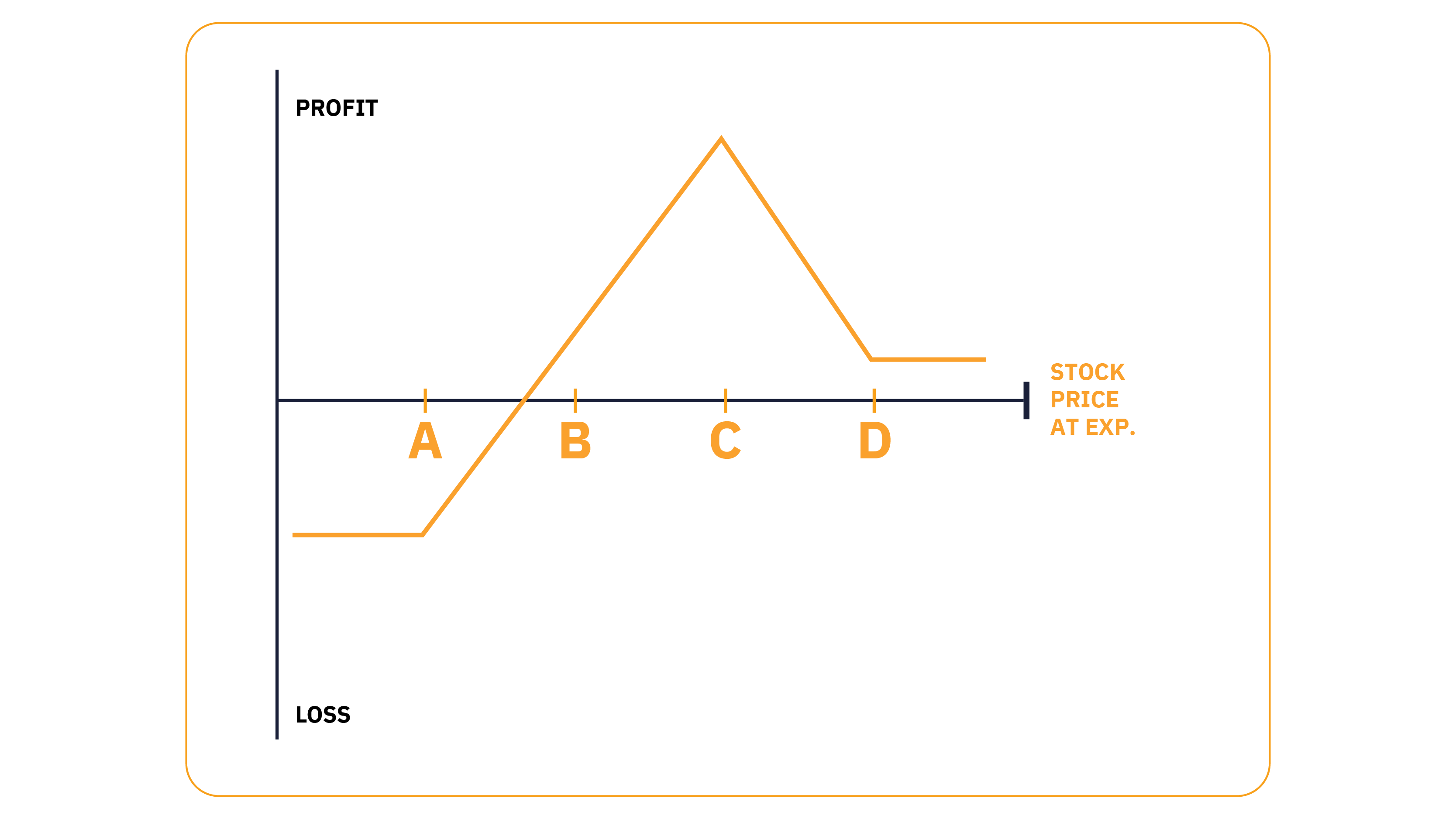

Strategi Protective Put

Diagram Hasil Put Pelindung

Cara sederhana untuk melindungi diri dari ketidakpastian pasar adalah dengan membeli put pelindung.

Seperti panggilan tertutup, Anda menggunakan put pelindung saat memiliki posisi kripto long yang mendasar. Perlindungan adalah strategi risiko rendah yang tidak pernah kehilangan lebih dari jumlah premi yang telah Anda bayarkan untuk Opsi.

Berikut adalah contoh penggunaan pelindung untuk melindungi diri dari ketidakpastian pasar,

- Long 0,20 BTC, dibeli pada $20.000 (harga pasar saat ini $30.000).

- Posisi long Anda menunjukkan keuntungan yang sehat sebesar $2.000 ($10.000 × 0,20 BTC). Meskipun Anda yakin BTC akan bergerak lebih tinggi, Anda ingin melindungi keuntungan Anda dari kelemahan jangka pendek.

- Beli 0,20 dari total BTC senilai $27.000, yang akan kedaluwarsa dalam 60 hari, dan dikenakan biaya $500.

Idealnya, pilih put dengan masa kedaluwarsa setidaknya 60 hari untuk mendapatkan keuntungan dari peluruhan waktu lambat pada tahap awal.

Keindahan dari put protektif adalah bahwa BTC akan melindungi Anda jika BTC turun di bawah $26.500 (harga strike − premium), tetapi membiarkan keuntungan terbuka bagi Anda jika pasar bergerak lebih tinggi.

Meskipun membeli put memerlukan biaya, namun harganya kecil untuk melindungi diri Anda dari volatilitas yang ekstrem.

- Potensi Keuntungan: Anda menghasilkan uang ketika underlying naik lebih dari premi yang dibayarkan. Strategi ini membantu melindungi posisi long dasar Anda jika harganya turun di bawah harga strike A saat kontrak Opsi aktif.

- Potensi Kerugian: Dalam hal kerugian, Anda berpotensi kehilangan jumlah premi yang telah Anda bayarkan untuk Opsi tersebut.

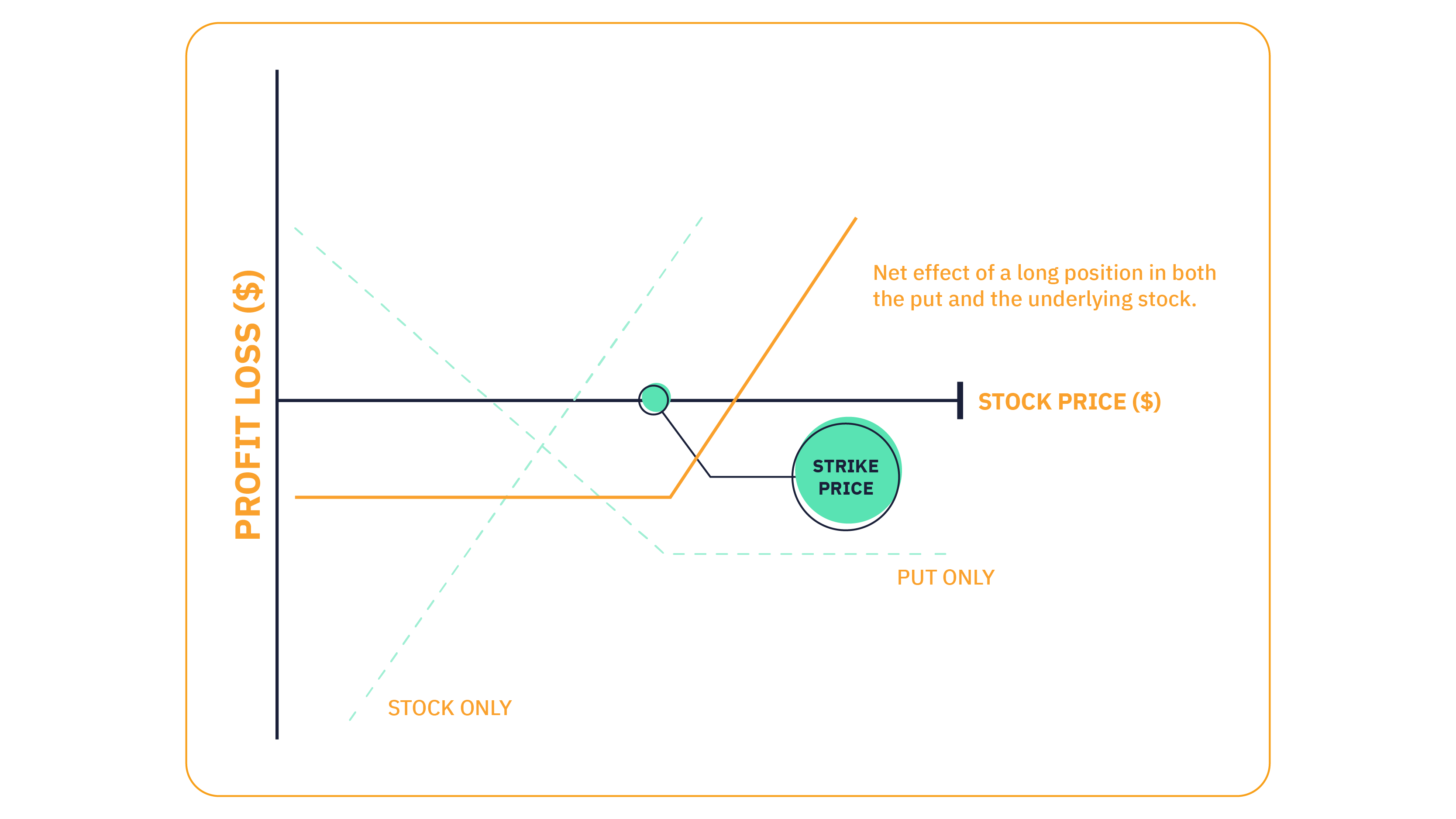

Put Menikah

Diagram Hasil Put Menikah

Jika Anda menginginkan risiko yang lebih rendah saat membeli kripto, gunakan strategi put menikah.

Put yang sudah menikah berfungsi seperti put pelindung. Satu-satunya perbedaan adalah Anda menggunakan perlindungan terhadap aset yang sudah Anda miliki. Dengan menikah, Anda membeli Opsi pada saat bersamaan Anda membeli kripto dasar.

Untuk pasangan yang sudah menikah, Anda biasanya memilih harga strike sedekat mungkin dengan harga pembelian aset (ATM). Tentu saja, tidak ada undang-undang yang menyatakan bahwa ini bukan pemogokan OTM; itu terserah Anda.

Profil risiko pasangan yang sudah menikah mencerminkan posisi protektif.

- Potensi Keuntungan: Mencari tahu apakah perdagangan akan menguntungkan dengan mudah. Anda menghasilkan uang jika harga kripto Anda naik lebih dari premi.

- Potensi Kerugian: Anda kehilangan uang jika kripto Anda jatuh lebih dari premi.

Kita telah mempelajari cara menggunakan ajakan tertutup untuk mendapatkan penghasilan pasif, dan memberikan perlindungan terhadap volatilitas. Namun, apa yang terjadi ketika Anda menggabungkannya?

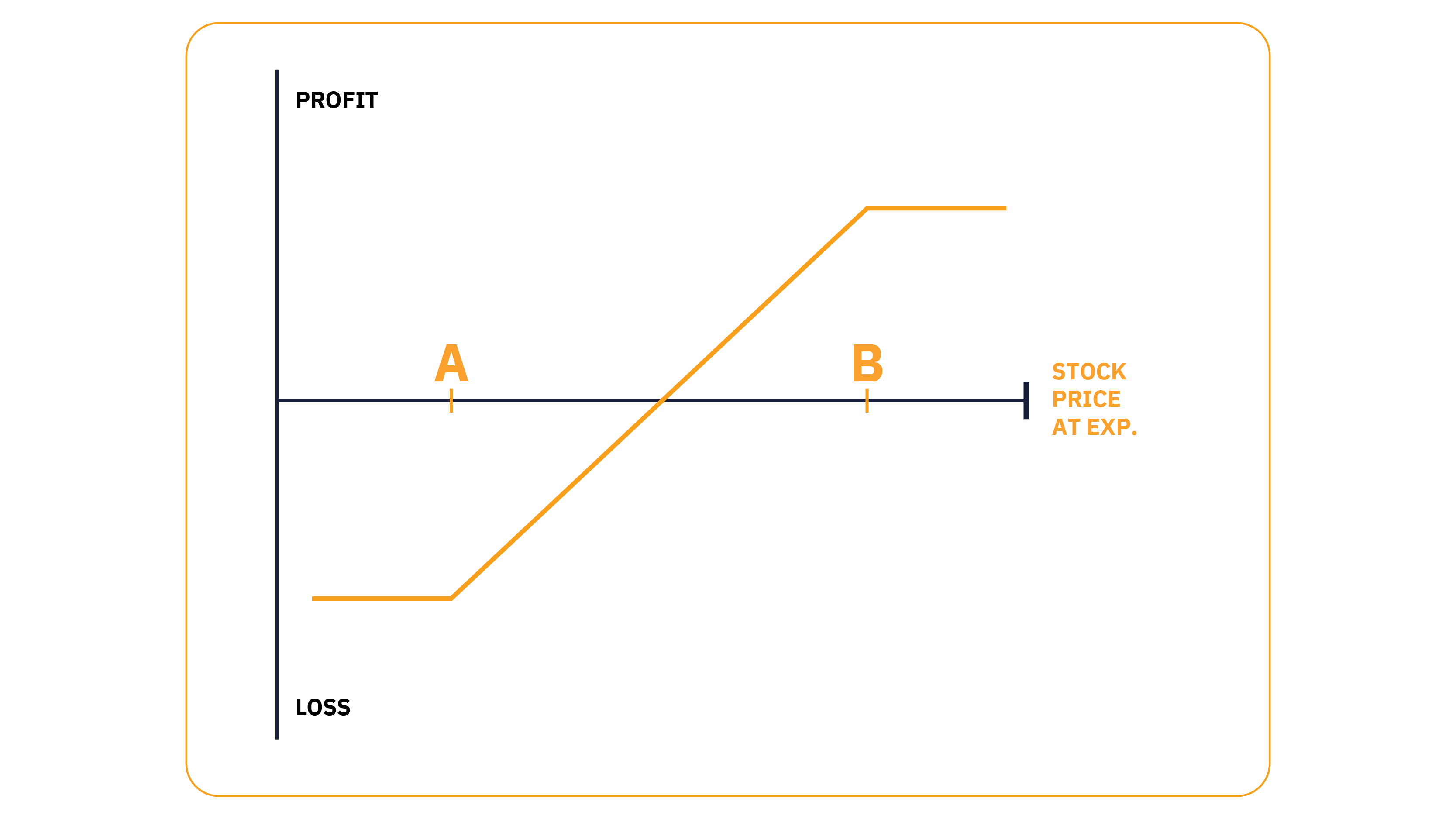

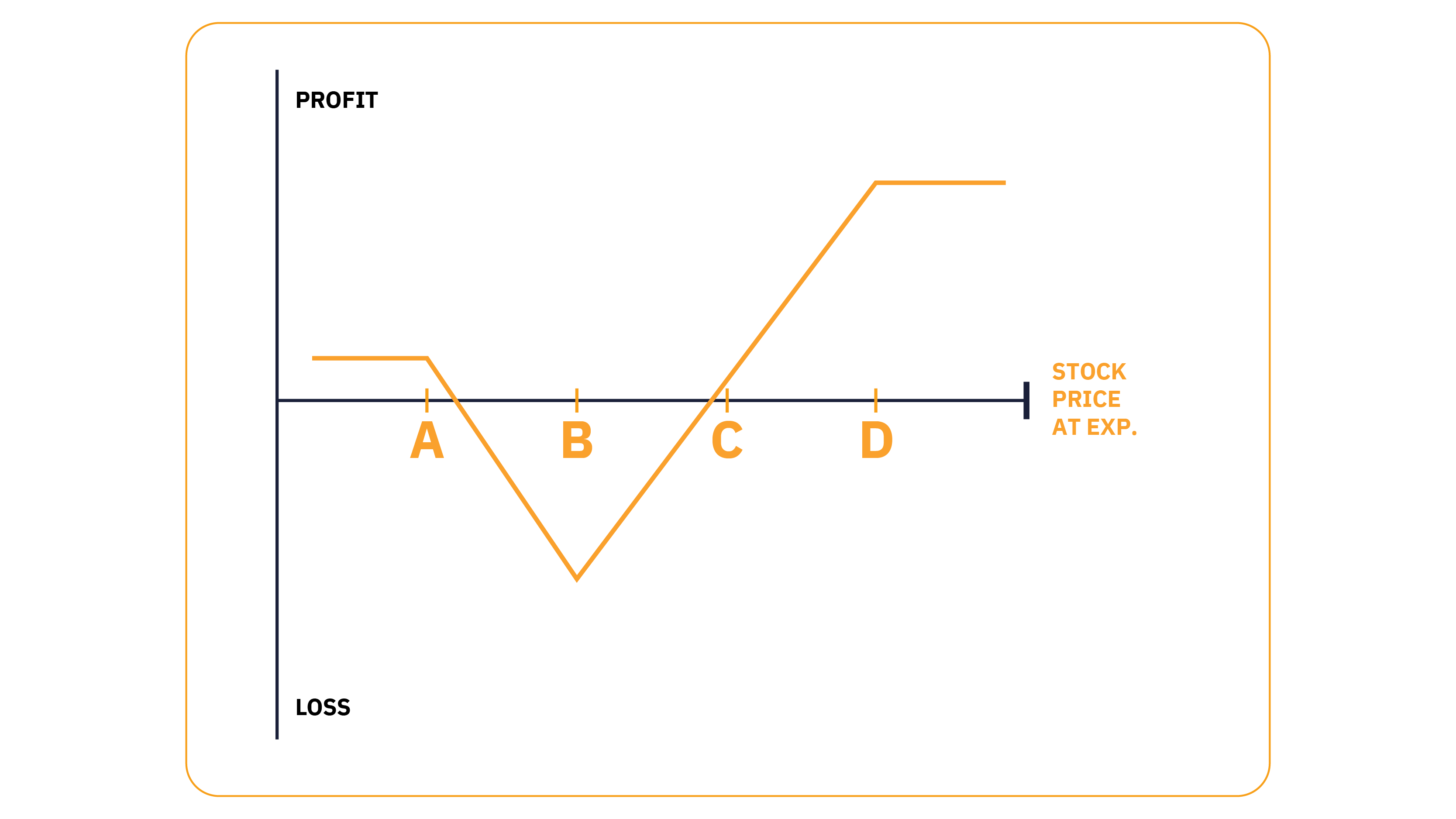

Strategi Opsi Collar

Diagram Pembayaran Collar Opsi

Kerah Opsi memberikan keamanan yang sama dengan pelindung untuk sebagian kecil harga.

Kerah Opsi menggabungkan panggilan tertutup dan Opsi long put untuk menyediakan rentang perdagangan tetap untuk aset kripto Anda.

Opsi put melindungi portofolio Anda dari volatilitas downside, dan premi dari short call membantu menutupi biaya.

Strategi ini paling efektif jika Anda memiliki pandangan pasar yang cukup optimis, tetapi ingin melindungi dari kerugian besar.

Biaya perdagangan bervariasi, tergantung pada lokasi harga strike. Misalnya, strategi lebih murah ketika kedua strike memiliki jarak yang sama dari pasar dasar dibandingkan jika long put lebih dekat daripada call.

Contoh:

- Beli 0,20 dari total BTC $28.000, dengan biaya $300.

- Jual 0,20 dari panggilan BTC $32.000, dan dapatkan premi $250.

- Long 0,20 BTC (harga pasar saat ini $30.000).

Meskipun pemogokan memiliki jarak yang sama dari harga aset dasar, perdagangan memakan biaya $50 (debit bersih) karena spread permintaan penawaran yang berlawanan.

Dalam situasi berisiko rendah, dengan imbalan rendah, collar melindungi posisi Anda jika harganya turun di bawah $27.950 (pemogokan put − debit bersih $50), sekaligus membatasi potensi keuntungan Anda menjadi $31.950 (pemogokan call − debit bersih $50).

Anda mendapatkan keuntungan dari perdagangan ini saat aset dasar lebih tinggi dari $50, tetapi di bawah pemogokan panggilan saat kedaluwarsa.

- Potensi Keuntungan: Ketika aset dasar sama dengan harga strike panggilan pendek pada saat kedaluwarsa.

- Potensi Kerugian: Jika aset dasar berada di bawah harga pukulan long put pada tanggal kedaluwarsa.

Setelah membahas dasar-dasarnya, sekarang saatnya beralih ke strategi yang lebih canggih.

Namun, sebelum melakukannya, penting untuk mengetahui bahwa lima strategi berikut sangat kompleks, dan paling cocok untuk trader dengan setidaknya pengetahuan menengah tentang perdagangan Opsi.

Bagian 4: Tingkatkan Keuntungan Anda dengan 5 Strategi Perdagangan Opsi Veteran

Penyebaran Diagonal

Diagram Spread Put Diagonal — Pengaturan

Diagram Spread Panggilan Diagonal — Pengaturan

Strategi dua langkah yang menguntungkan dari pembusukan waktu, penyebaran diagonalnya mirip dengan penyebaran kalender dengan satu perbedaan besar: Sementara spread kalender biasanya menggabungkan call atau put Opsi dengan strike yang sama, tetapi tanggal kedaluwarsa yang berbeda, spread diagonal menggunakan call atau put Opsi strike yang berbeda.

Spread diagonal memiliki banyak variasi, termasuk call diagonal, short diagonal, dan long put diagonal.

Biasanya, Anda menggunakan spread diagonal saat Anda bullish atau netral pada kripto atau kelas aset tertentu. Tergantung pada tampilan Anda, Anda dapat menggunakan put atau panggilan. Dalam contoh ini, kita akan melihat variasi lanjutan: Penyebaran diagonal dengan panggilan.

Pertama, Anda menjual Opsi panggilan OTM (Strike A) dengan waktu sekitar 30 hari hingga kedaluwarsa (mogok front-end).

Kemudian, Anda membeli Opsi call OTM lebih lanjut (Strike B), dengan 60 hari hingga kedaluwarsa (back-end).

Sekarang, Anda memiliki posisi penyebaran kalender. Tujuannya adalah untuk mendapatkan spread panggilan singkat.

Di sinilah letaknya yang rumit: Ketika kontrak bulan depan kedaluwarsa, Anda menjual harga strike yang sama (A) dengan tanggal kedaluwarsa yang sama dengan Opsi panggilan panjang back-end.

Tujuannya adalah untuk mengumpulkan premi yang cukup pada pemogokan singkat (A) untuk melampaui biaya panggilan back-end yang panjang.

Keuntungan perdagangan dari pembusukan waktu, dan paling sesuai saat pasar berdagang menyamping selama 30 hari pertama dan turun dalam 30 hari ke depan.

Idealnya, Anda ingin agar harga tetap dekat dengan pemogokan front-end sampai kedaluwarsa. Kemudian, Anda akan mendapatkan keuntungan terbesar jika kedua Opsi back-end kedaluwarsa OTM.

- Potensi Keuntungan:

- Laba Sejati = Total Laba − Premi yang Dibayar untuk Opsi Put/Panggilan − Harga Strike A

- Potensi Kerugian:

- Risiko Maksimum Kredit Bersih = Harga Pemogokan A − Harga Pemogokan B − Total Kredit Bersih yang Diterima

- Risiko Maksimum Debit Bersih = Harga Pemogokan A − Harga Pemogokan B + Debit Bersih Dibayar

Baca Selengkapnya:Penyebaran Diagonal: Strategi Hibrida yang Menghasilkan Keuntungan

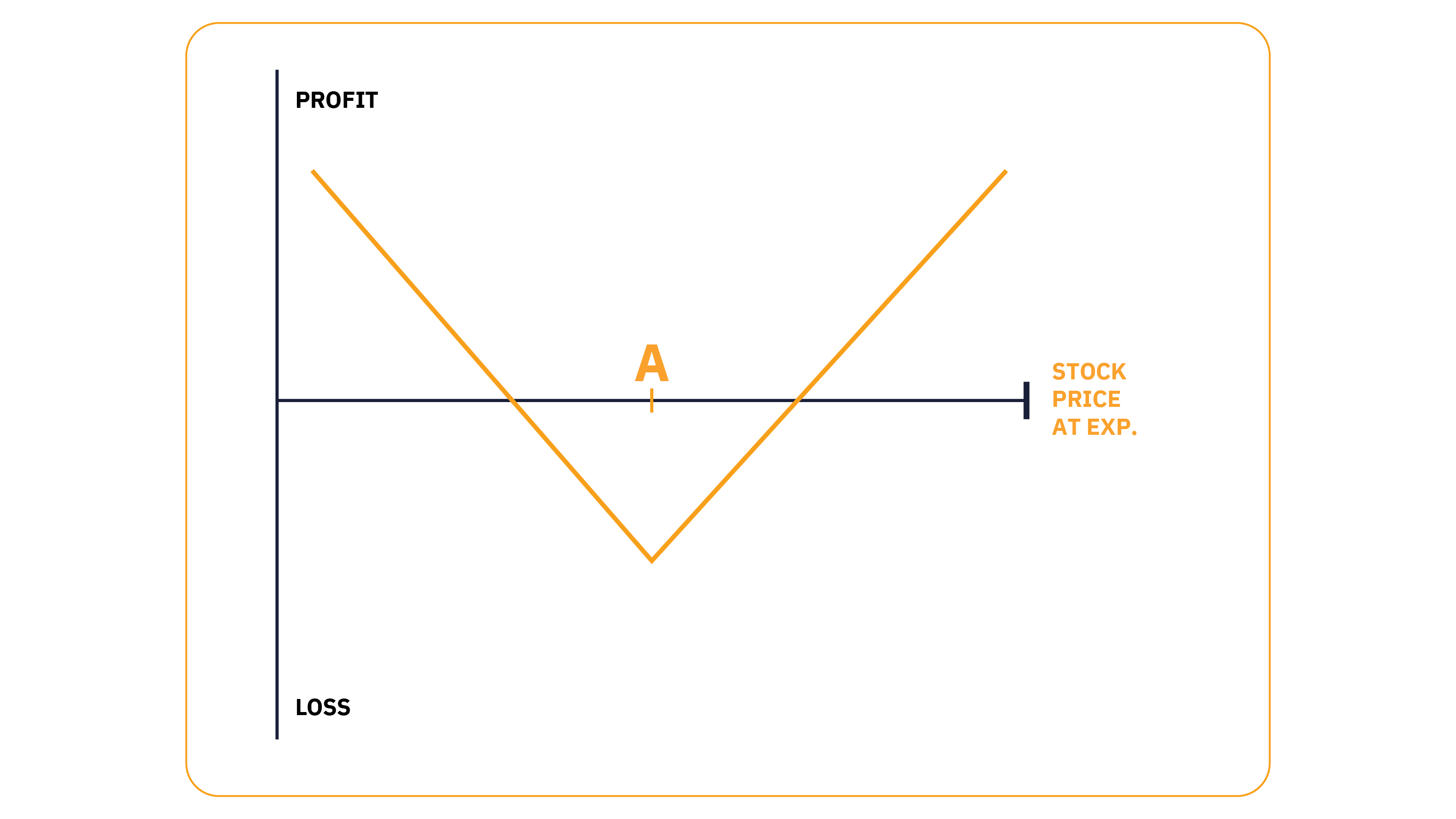

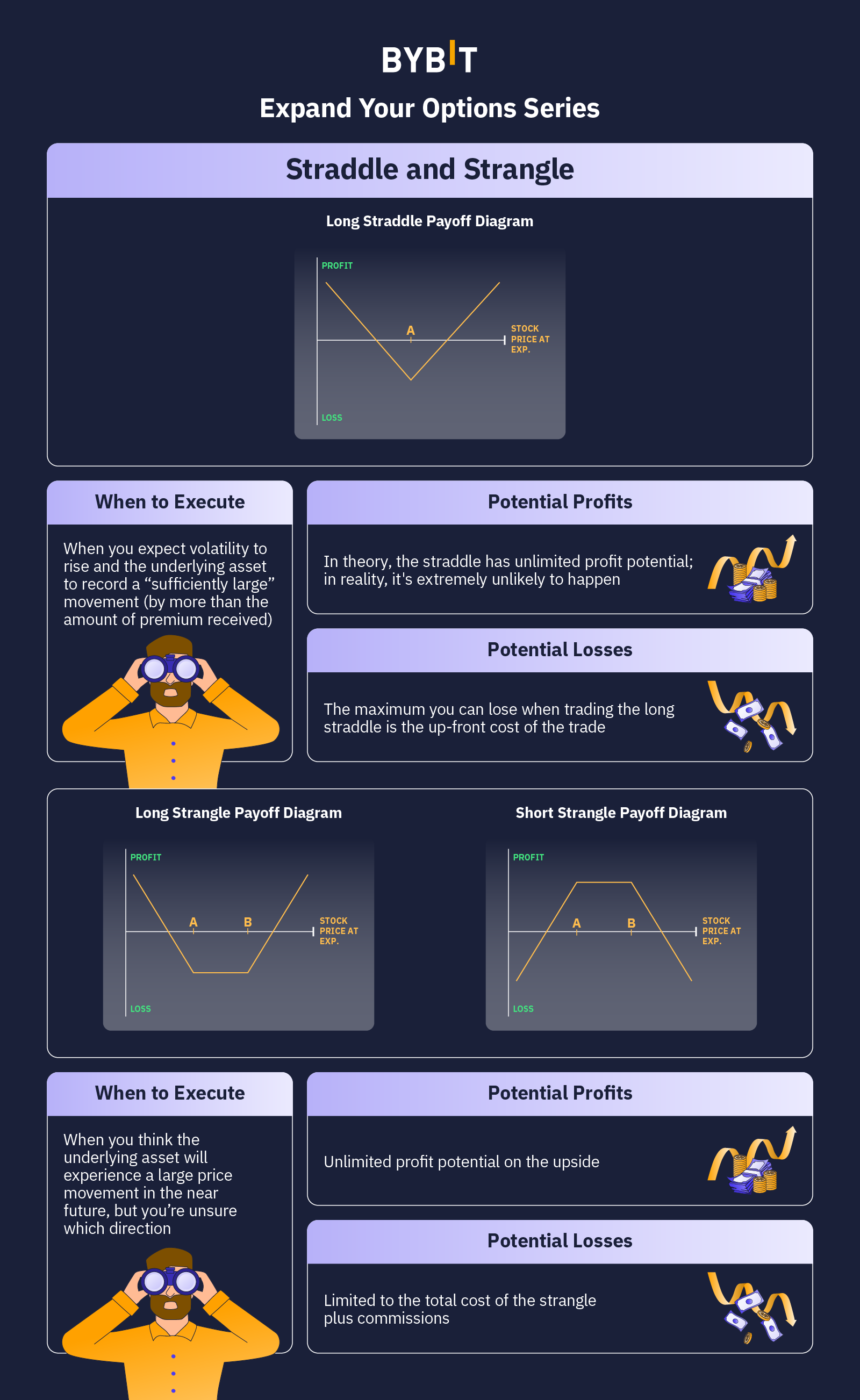

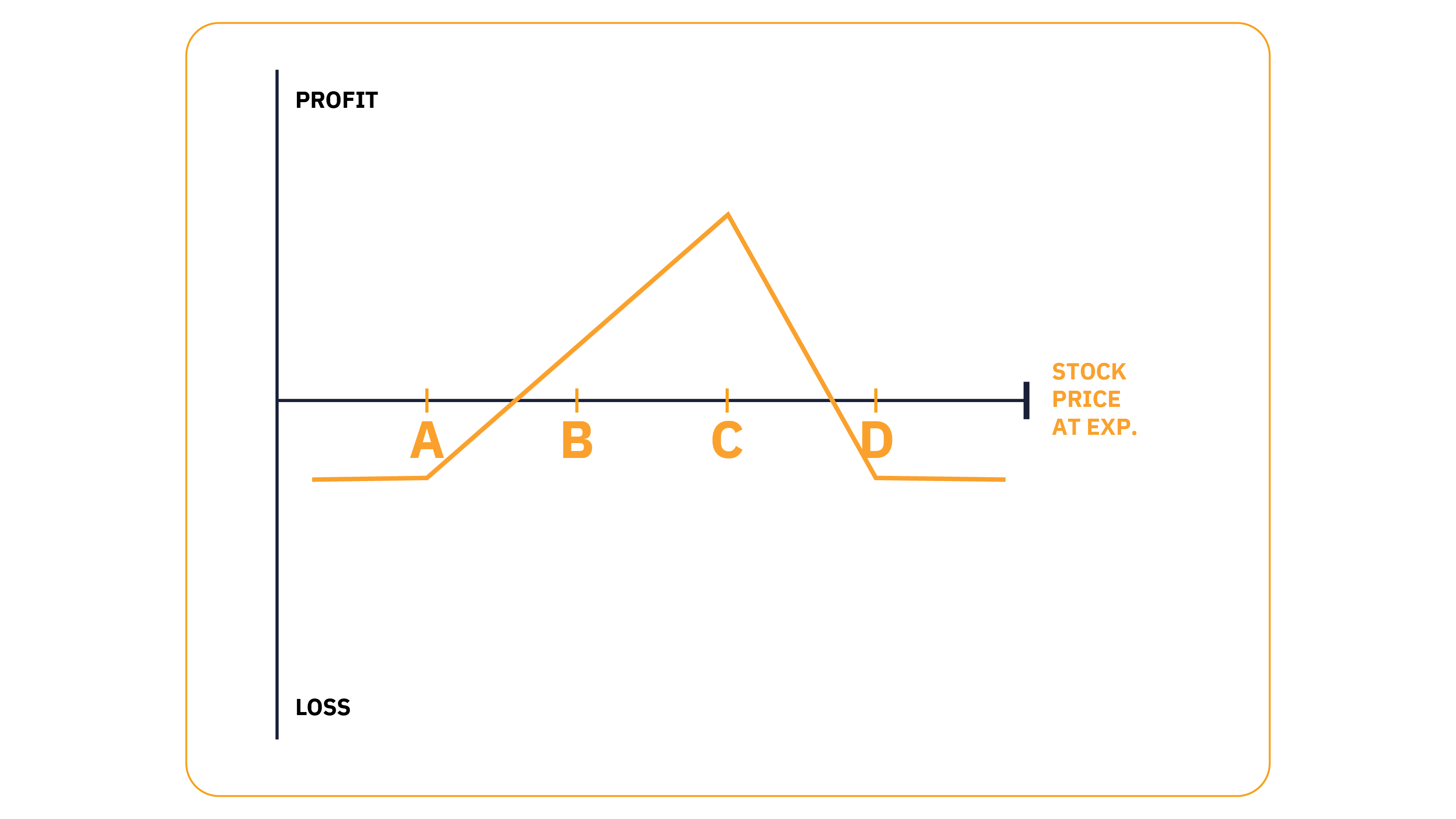

Straddle dan Strangle

Diagram Hasil Straddle Panjang

Straddle dan strangle sangat ideal untuk menghasilkan imbal hasil besar dengan sedikit risiko.

Jika menurut Anda akan ada langkah besar, tetapi tidak yakin arahnya, membeli straddle atau strangle bisa menjadi cara untuk mendapatkan keuntungan. Ketika Anda berharap IV akan jatuh, Anda dapat menjual straddle atau strangle untuk mendapatkan keuntungan dari pembusukan waktu.

Meskipun Anda dapat menggunakan salah satunya untuk mengekspresikan pandangan yang sama, keduanya berbeda dalam hal biaya dan potensi keuntungan.

Untuk membuka straddle yang panjang, Anda membeli Opsi put dan Opsi call dengan harga strike dan tanggal kedaluwarsa yang sama.

Karena Anda membeli kedua Opsi, biaya perdagangan adalah debit bersih (put premium + call premium).

Agar perdagangan menghasilkan uang pada saat kedaluwarsa, salah satu pemogokan harus kedaluwarsa dalam bentuk uang melebihi total biaya premi.

Contoh straddle yang panjang:

- Beli satu panggilan ATM seharga $100

- Beli satu put ATM seharga $100

Biaya perdagangan adalah debit bersih $200 ($100 + $100).

Agar perdagangan ini dapat membayar pada saat kedaluwarsa, Anda harus membuat pasar lebih tinggi atau lebih rendah sebesar lebih dari $200.

Apa pun yang kurang dari itu akan menimbulkan kerugian. Kemungkinan hasil terburuk terjadi ketika kedua pukulan kedaluwarsa di ATM.

Secara positif, straddle memiliki potensi keuntungan yang cukup besar, terutama dengan kripto. Mengingat mata uang kripto dapat sangat volatil, salah satu opsi dapat kedaluwarsa ITM dalam jarak yang sangat jauh, menghasilkan imbal hasil berkali-kali ukuran investasi awal Anda.

- Potensi Keuntungan: Secara teori, mencekik memiliki potensi keuntungan yang tidak terbatas; pada kenyataannya, sangat kecil kemungkinannya untuk terjadi.

- Potensi Kerugian: Maksimum yang dapat hilang saat memperdagangkan long straddle adalah biaya awal perdagangan.

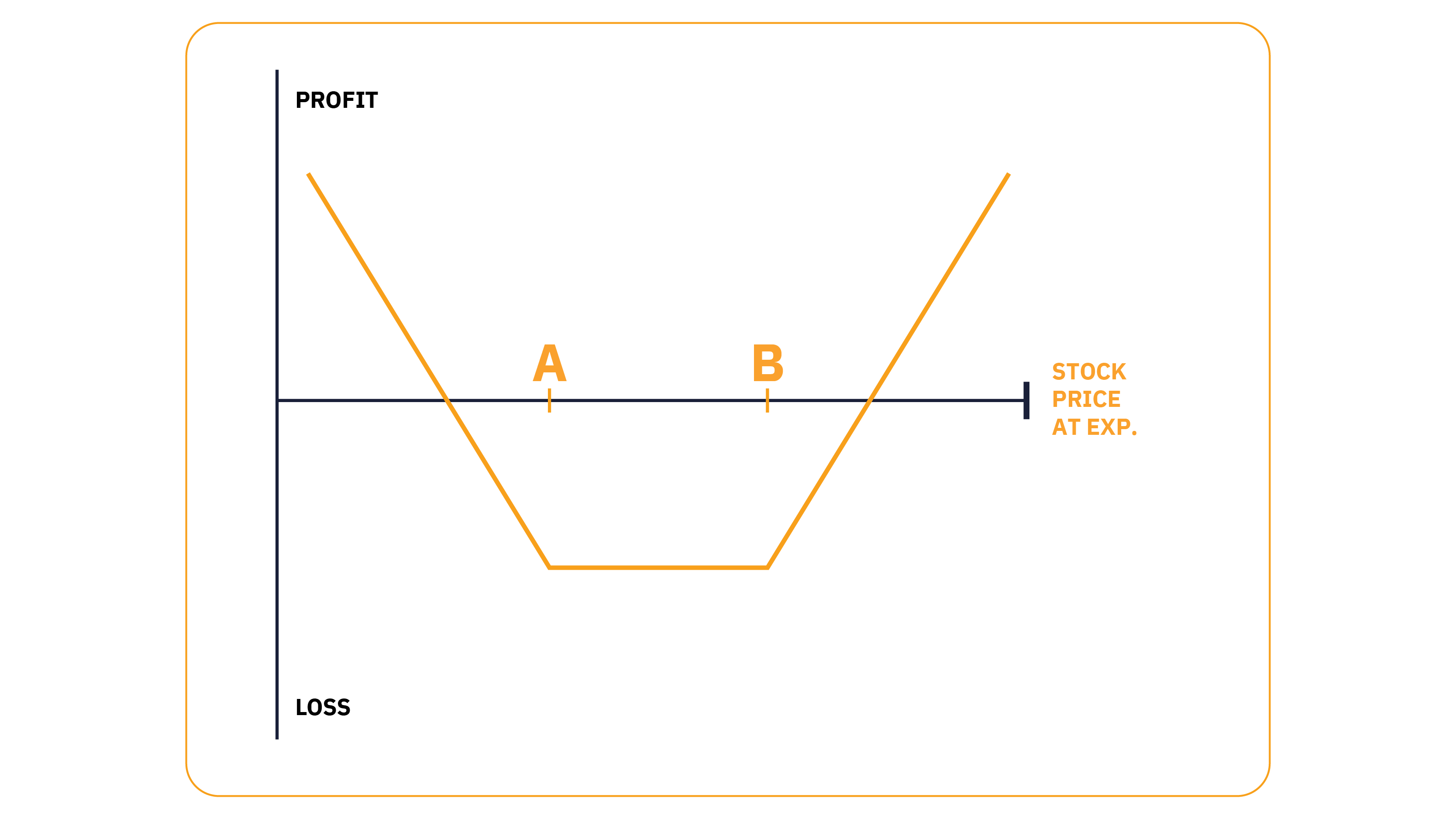

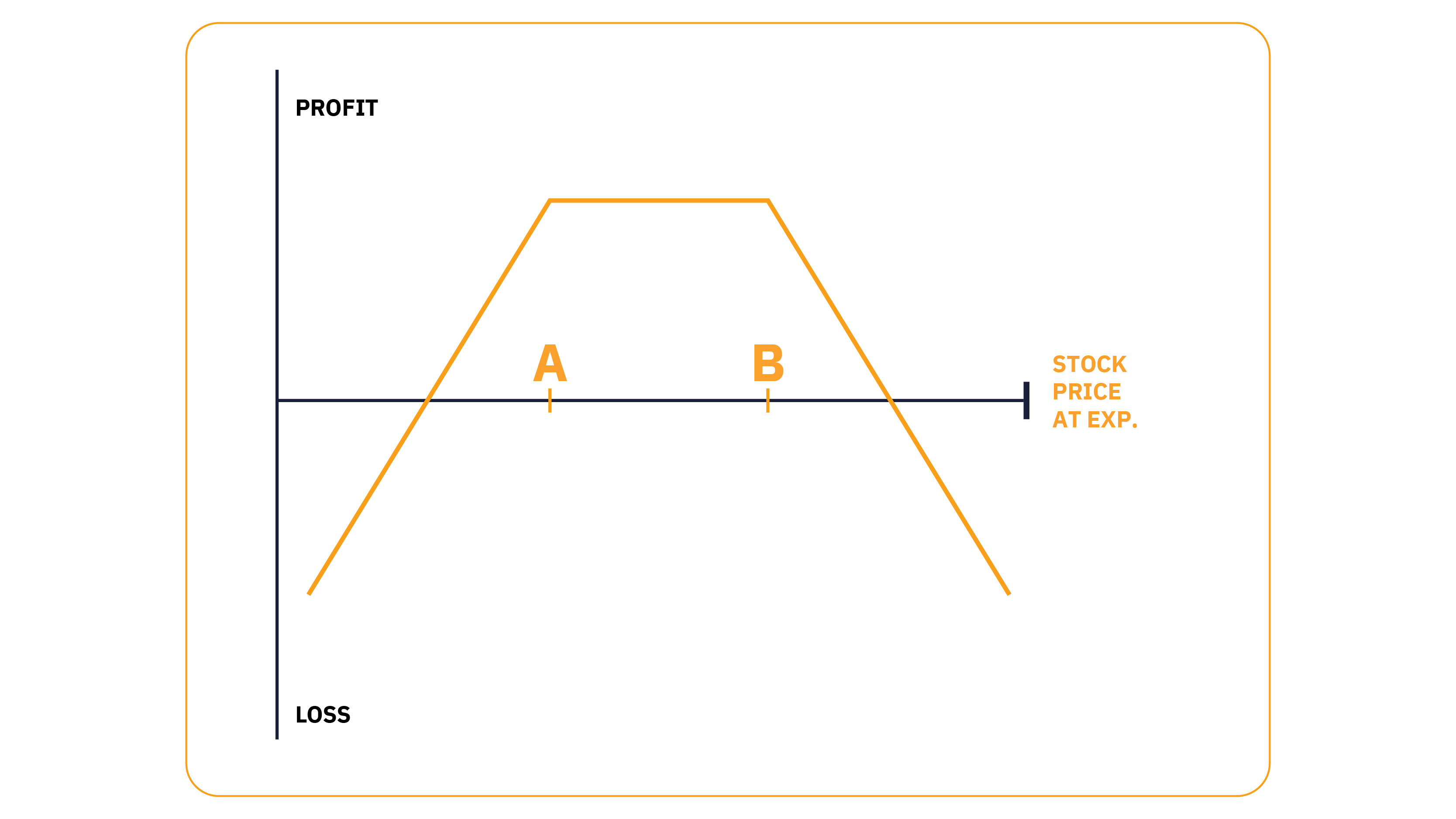

Diagram Hasil Strangle Panjang

Diagram Hasil Strangle Pendek

Jika Anda mencari alternatif yang lebih murah dari straddle dengan potensi positif yang sama, cobalah mencekik.

Persegi menggunakan pemogokan OTM dengan tanggal kedaluwarsa yang sama — biasanya memiliki jarak yang sama dengan harga pasar saat ini.

Pencekikan panjang dapat terlihat seperti ini:

- Beli satu panggilan OTM seharga $50

- Beli satu OTM put seharga $50

Sementara itu, pencekalan singkat dapat terlihat seperti ini:

- Jual satu panggilan OTM seharga $50

- Jual satu OTM dengan harga $50

Trangle selalu lebih murah daripada straddle karena membutuhkan lebih banyak pergerakan untuk mendapatkan keuntungan.

Untuk mendapatkan keuntungan, Anda perlu pasar berada di atas panggilan, atau di bawah put, sebesar lebih dari $100.

Perjuangan, seperti straddle, memiliki potensi positif yang luar biasa. Kekurangannya adalah bahwa menggunakan pemogokan OTM berarti peluangnya lebih kecil untuk kedaluwarsa dalam keuntungan.

- Potensi Keuntungan: Potensi keuntungan tak terbatas di sisi positif

- Potensi Kerugian: Terbatas pada total biaya strangle plus komisi

Baca Selengkapnya: Strategi Opsi Straddle: Cara Menghasilkan Keuntungan Secara Konsisten

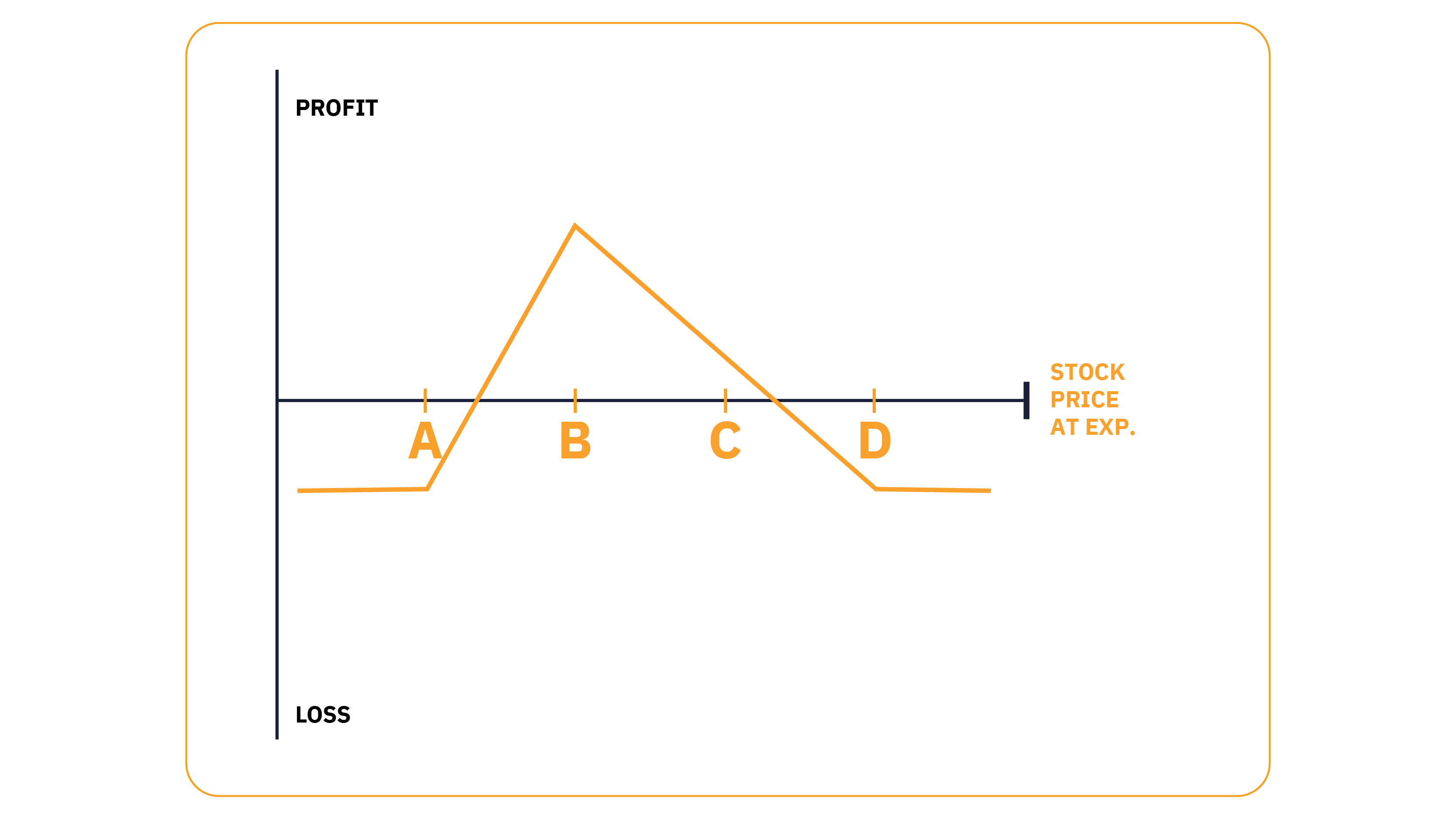

Strategi Butterfly

Spread Put/Call/Kupu-Kupu Besi Panjang

Spread Kupu-Kupu Besi Put/Call/Reverse Pendek

Lewati Hasil Kupu-Kupu Aksi (Dengan Panggilan)

Lewati Hasil Kupu-Kupu Pemogokan (Dengan Put)

Kupu-Kupu Lompat Balik (Dengan Panggilan)

Kupu-Kupu Lompat Inverse (Dengan Put)

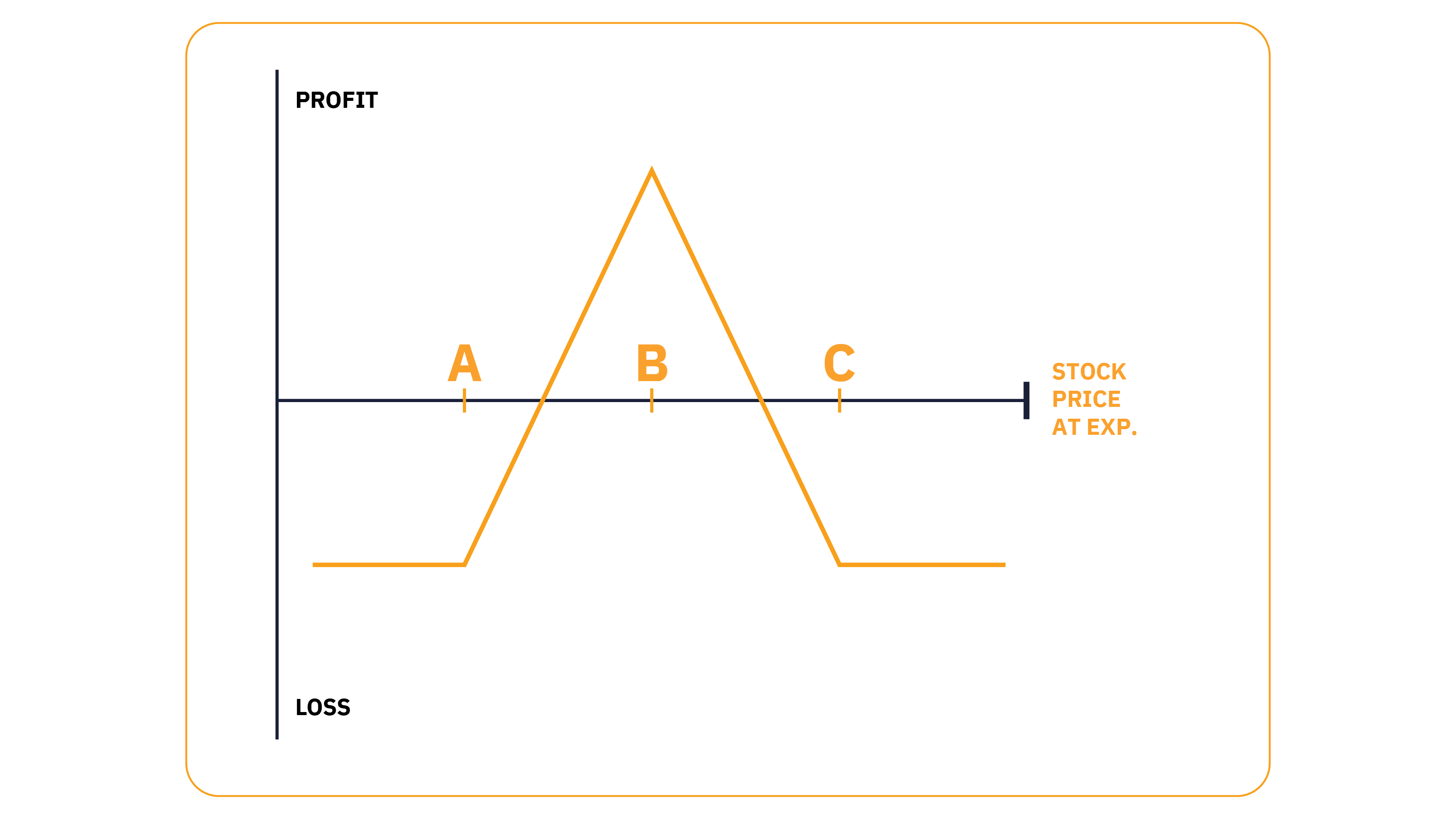

Opsi kupu-kupu adalah cara lain untuk mendapatkan keuntungan dari volatilitas tersirat. Namanya berasal dari bentuk hasil, yang terlihat seperti badan dengan dua sayap. Kupu-kupu memiliki banyak variasi, termasuk kupu-kupu put panjang, kupu-kupu besi, dan kupu-kupu strike skip terbalik.

Biasanya, strategi kupu-kupu digunakan di pasar bullish atau bearish sedang, atau ketika trader tidak memperkirakan harga sekuritas akan bergerak secara signifikan di masa depan.

Secara teori, Anda dapat memperdagangkan kupu-kupu hanya menggunakan panggilan atau put. Namun, untuk membuatnya sederhana, mari kita gunakan kombinasi keduanya — variasi yang dikenal sebagai kupu-kupu besi terbalik.

Strategi ini melibatkan pembelian put dan call dengan harga strike yang sama (biasanya ATM) dan penjualan put dan call OTM, semuanya dengan tanggal kedaluwarsa yang sama.

Anggaplah ini sebagai susah payah dengan keuntungan terbatas jika Anda membeli, dan tutup sisi negatifnya saat menjual. Anda dapat memperdagangkan kupu-kupu besi balik jika mencari cara berisiko rendah untuk mendapatkan keuntungan dari volatilitas tersirat yang meningkat.

Pengaturan untuk kupu-kupu besi balik (volatilitas panjang) terlihat seperti ini:

- Jual satu panggilan OTM, dan dapatkan premi sebesar $25

- Beli satu panggilan ATM seharga $100

- Beli satu put ATM seharga $100

- Jual satu OTM put, dan dapatkan premi sebesar $25

Dalam contoh ini, biayanya adalah $150, yang merupakan kerugian terbesar yang dapat Anda hilangkan (premium yang dibayarkan sebesar $200 − premi yang diterima sebesar $50).

Seperti straddle, Anda hampir dapat menjamin bahwa salah satu long strike akan kedaluwarsa ITM, sehingga Anda tidak akan kehilangan semua premi Anda. Kekurangannya adalah Anda memiliki keuntungan yang terbatas.

Keuntungan terbaik yang dapat Anda dapatkan adalah selisih pukulan ATM dan OTM dikurangi premi.

Kekurangan dari perdagangan ini adalah bahwa, semua hal sama, Opsi at-the-money akan kehilangan nilai lebih cepat (penurunan waktu) daripada pemogokan OTM. Oleh karena itu, banyak trader lebih menyukai kupu-kupu besi standar, yang meraup keuntungan dari peluruhan waktu dan IV rendah.

- Kemungkinan Keuntungan: (ATM − OTM) − Premium

- Potensi Kerugian: Terbatas pada total premi yang dibayarkan (yaitu, biaya pembukaan posisi + komisi)

Baca Selengkapnya: Tersebar Kupu-Kupu: Raih Keuntungan dengan Kerugian Terbatas

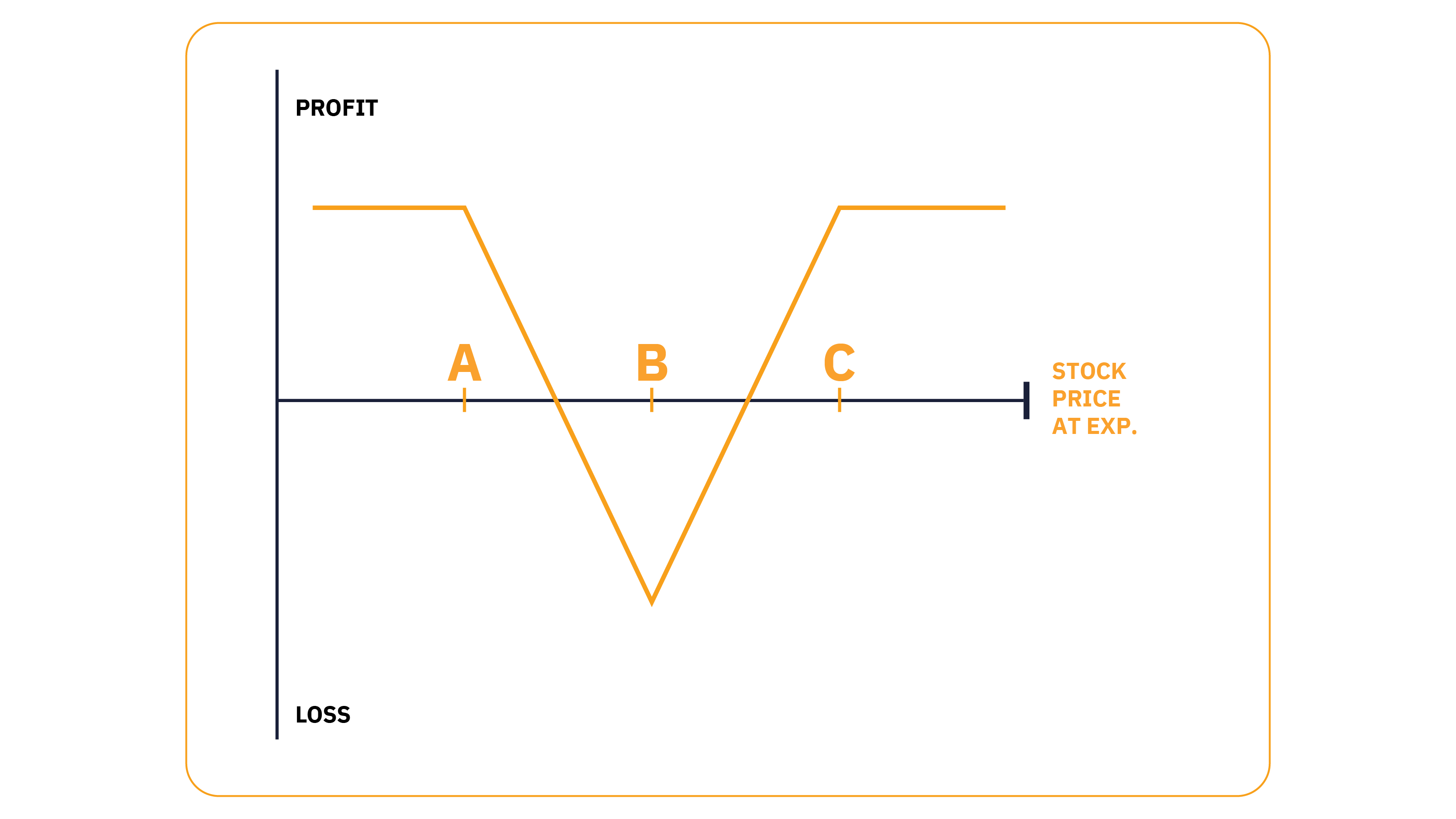

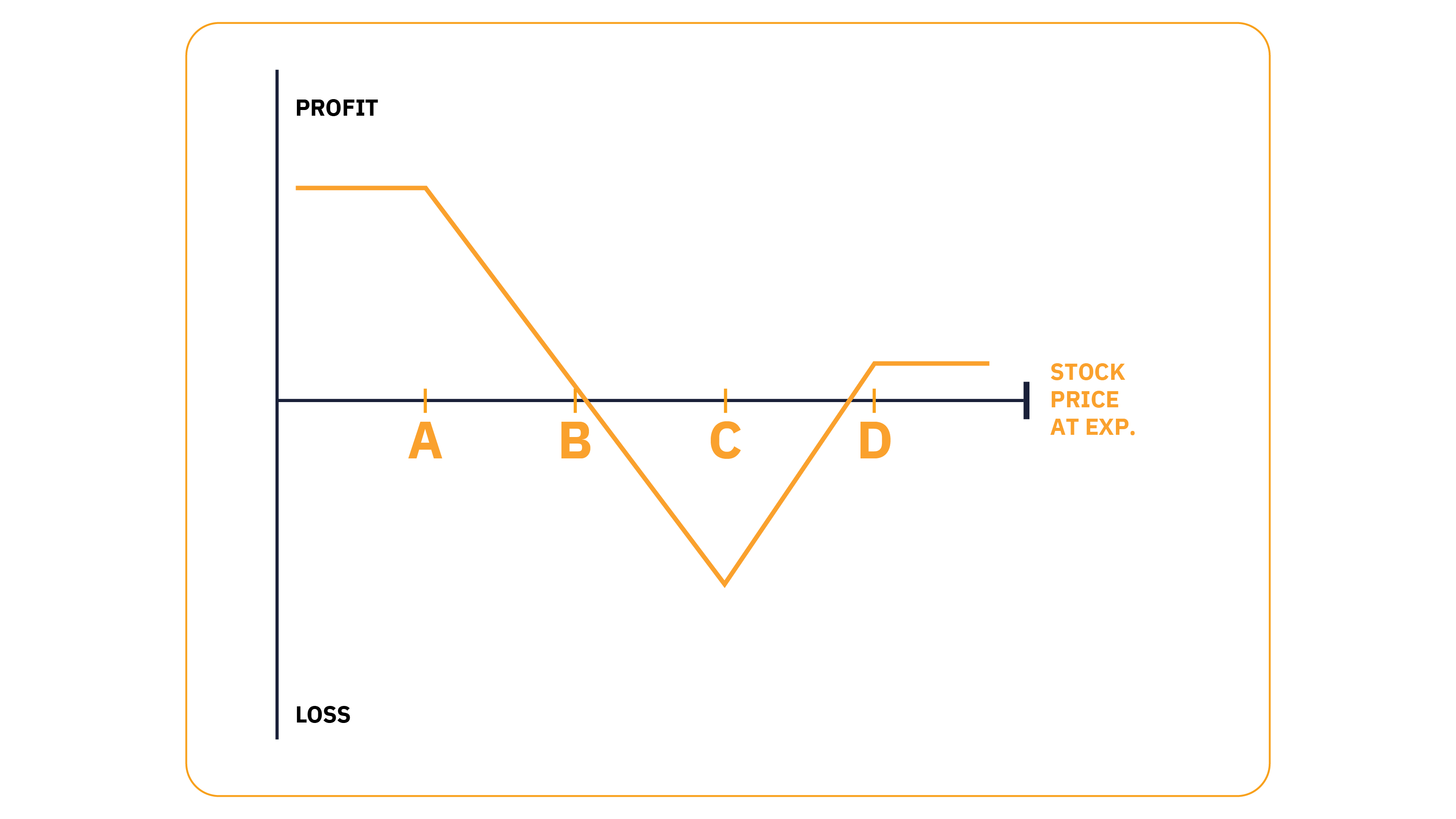

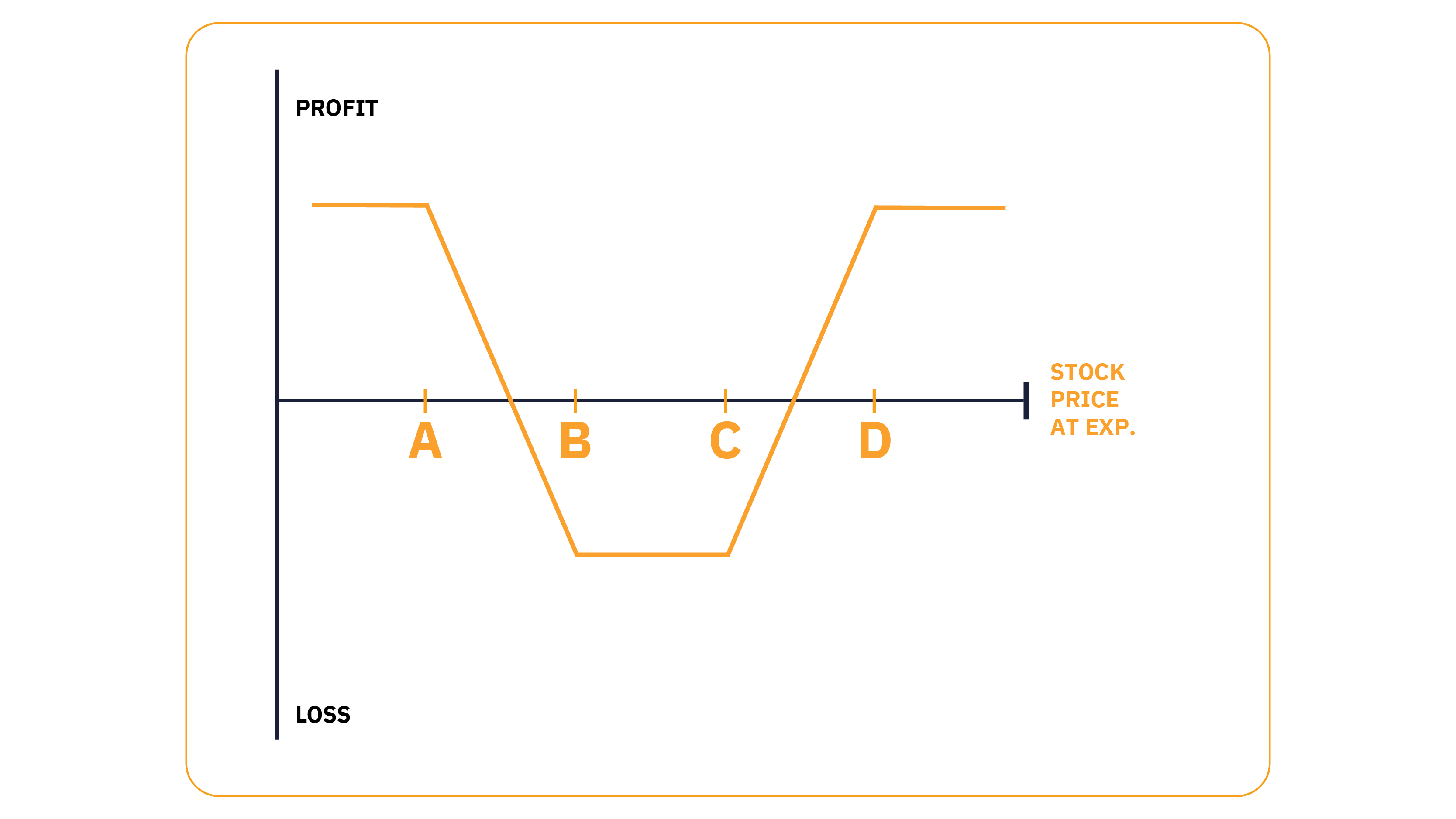

Strateg Iron Condor

Strateg Iron Condor

Kondor Besi Terbalik

Kondor besi adalah strategi risiko rendah yang sangat baik untuk menghasilkan keuntungan ketika Anda tidak yakin arah.

Dengan cara yang sama, kita menganggap kupu-kupu sebagai straddle dengan sayap, kita dapat menganggap kondor besi sebagai strangle dengan sayap. Seperti kupu-kupu, besi condor mendapatkan keuntungan dari perubahan volatilitas tersirat. Perbedaannya adalah Anda menggunakan pemogokan OTM untuk mengatur kondor besi.

Waktu terbaik untuk menggunakan kondor besi yang panjang adalah ketika Anda menginginkan cara berisiko rendah untuk mendapatkan keuntungan dari pergerakan harga sedikit atau tanpa pergerakan harga.

Untuk memanfaatkan pembusukan waktu, Anda sebaiknya memilih Opsi yang akan kedaluwarsa dalam 30–45 hari.

Untuk mengatur kondor besi panjang:

- Jual satu panggilan OTM

- Beli satu panggilan OTM lebih lanjut

- Jual satu OTM

- Beli satu OTM lebih lanjut

Karena pemogokan yang dijual lebih dekat ke pasar, Anda menerima kredit bersih untuk melakukan perdagangan, yang merupakan yang paling dapat Anda lakukan.

Hasil terbaik adalah ketika harga penyelesaian adalah antara pukulan pendek, dan semua Opsi kedaluwarsa tidak bernilai.

Potensi kerugian maksimum terjadi jika salah satu pukulan luar kedaluwarsa ITM.

- Potensi Keuntungan: Ketika harga penyelesaian adalah antara pukulan pendek, dan semua Opsi kedaluwarsa tidak bernilai

- Potensi Kerugian: Perbedaan Harga Strike Dalam dan Luar − Premi Bersih Diterima

Untuk mendapatkan keuntungan dari volatilitas yang meningkat, Anda sebaiknya menggunakan kondor besi terbalik. Kami akan segera mencapainya. Pertama-tama, mari beralih ke strategi perdagangan veteran kelima — kupu-kupu pohon Natal.

Baca Selengkapnya: Kondor Besi: Strategi Perdagangan Opsi Risiko Tetap & Fleksibel

Kupu-kupu Pohon Natal

Kupu-Kupu Pohon Natal Disebar Melalui Panggilan

Sebar Kupu-Kupu Pohon Natal (Dengan Put)

Jika Anda merasa agak bullish atau bearish, kupu-kupu pohon Natal mungkin cocok untuk Anda.

Waktu terbaik untuk menggunakan strategi ini adalah ketika Anda memiliki tampilan netral-terhadap-bullish (panggilan kupu-kupu pohon Natal) atau tampilan netral-terhadap-belakang (putar kupu-kupu pohon Natal).

Mari kita lihat pohon Natal yang bullish menggunakan panggilan.

- Langkah pertama adalah membeli Opsi Panggilan ATM 1x. Anda kemudian menjual 3x panggilan dua kali lipat lebih tinggi, dan membeli 2x panggilan satu kali lipat di atas keduanya. (Jika ini tampak membingungkan, itu karena memang demikian.) Mari kita lihat cara kerjanya dalam praktik.

- Dengan asumsi BTC diperdagangkan pada $30.000 dan pemogokan memiliki kenaikan $1.000, pohon Natal long call akan terlihat seperti ini:

- Beli 1x panggilan $30.000 — jual 3x panggilan $33.000 — beli 2x panggilan $34.000.

- Idealnya, Anda ingin BTC menyelesaikan sedekat mungkin $33.000, tanpa ITM yang kedaluwarsa senilai $33.000.

- Kerugian terbesar yang dapat Anda hilangkan adalah biaya perdagangan (debit bersih), dan keuntungan maksimum adalah perbedaan yang dihasilkan ketika Anda mengurangi 3x short strike dan total biaya premi dari long ATM strike.

- Untuk kupu-kupu pohon Natal bearish dengan put, Anda menggunakan pendekatan yang sama dengan satu put ATM dan dua put OTM.

Untuk menghitung keuntungan maksimum yang dapat Anda dapatkan, kurangi short strike 3x dan total biaya premi dari long strike ATM. Berikut rumusnya:

- Laba Maksimum = Pemogokan ATM Panjang − Pemogokan Pendek 3x − Total Biaya Premi

- Kerugian maksimum yang dapat Anda tanggung dari strategi ini adalah biaya perdagangan (debit bersih).

- Kerugian Maksimum = Biaya perdagangan (debit bersih)

Bagian 5: Cara Menghasilkan Uang Saat Pasar Berseberangan

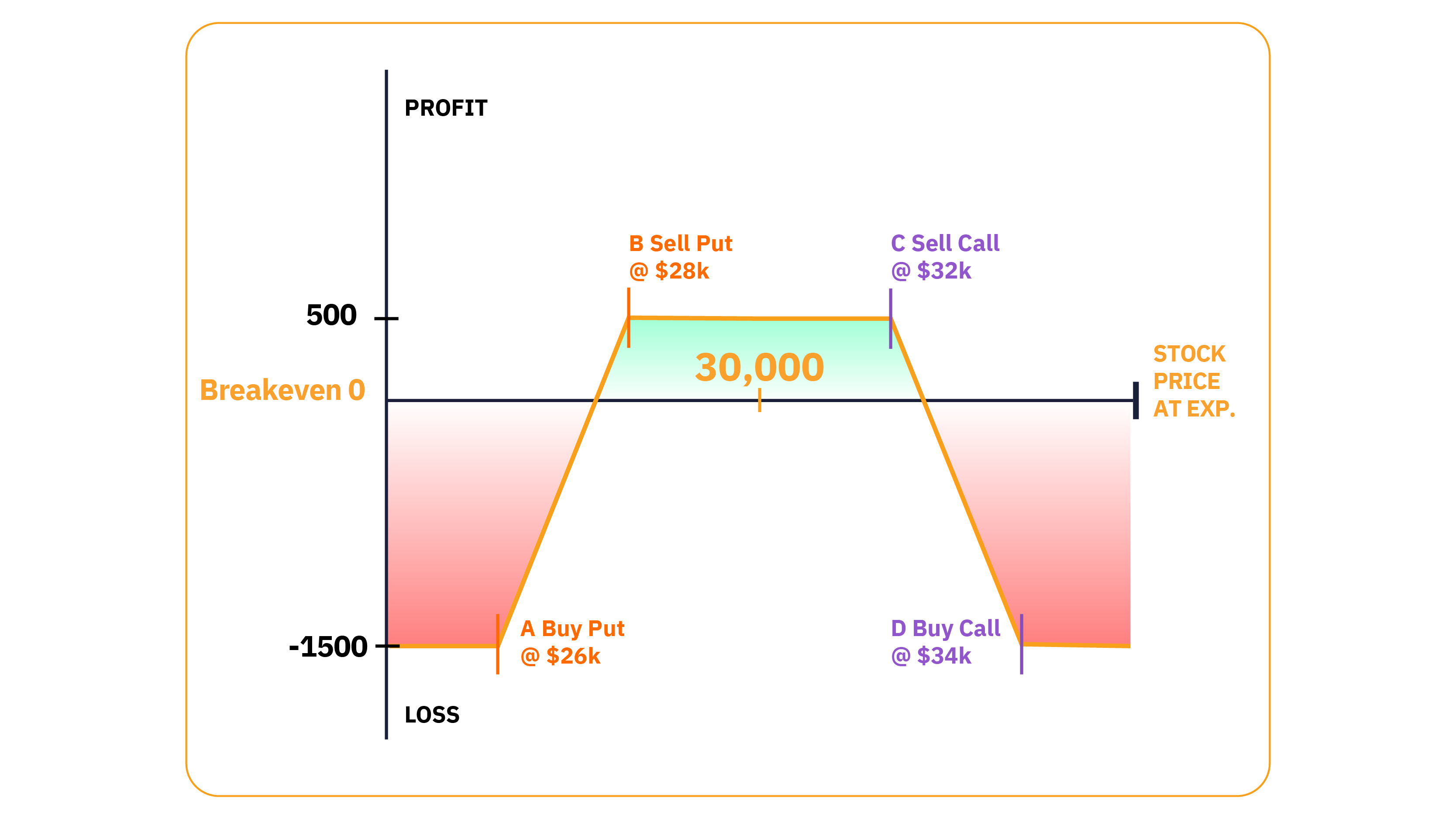

Skenario 1: Pasar Netral

Jika Anda mencari strategi netral harga berisiko rendah yang mendapatkan keuntungan dari jatuhnya IV, gunakan strategi Opsi kondor besi.

Untuk membuatnya netral harga, Anda menjual strike pada jarak yang sama dari underlying dan membeli strike lebih jauh (dengan jarak yang sama lagi). Melakukan hal ini memberi Anda hasil yang simetris.

Contoh:

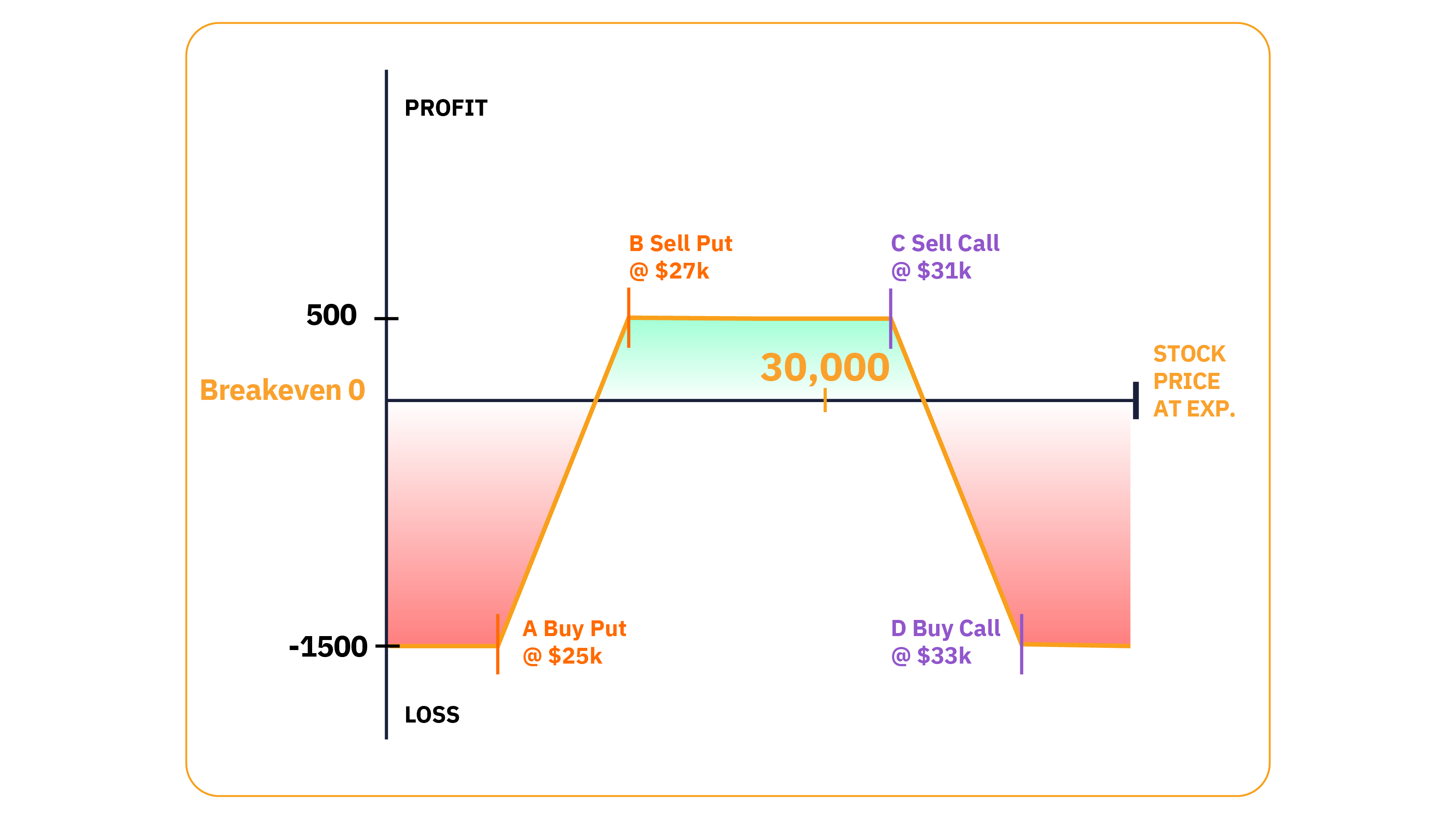

Jika BTC diperdagangkan pada $30.000, Anda dapat memilih hal seperti ini:

- Beli satu put $26.000, seharga $100 (A)

- Jual satu put $28.000, dapatkan premi sebesar $350 (B)

- Jual satu panggilan senilai $32.000, dan dapatkan premi sebesar $350 (C)

- Beli satu panggilan senilai $34.000, seharga $100 (D)

Anda menerima kredit bersih sebesar $500, yang juga merupakan potensi keuntungan maksimum.

Penghitungan kredit bersih:

(Penyebaran put $250) + (Penyebaran call $250) = $500

Keuntungan dari perdagangan ini adalah Anda memiliki jendela yang lebar untuk mencapai keuntungan maksimum (antara $28.000 dan $32.000), dan bahkan lebih banyak lagi sebelum kerugian terjadi (di bawah $27.500 atau di atas $32.500).

Kemungkinan hasil terburuk terjadi ketika pemogokan A atau D kedaluwarsa ITM. Di sini, Anda kehilangan $1.500 (kerugian maksimum $2.000 − keuntungan premi $500 = $1.500).

Untuk peluang keberhasilan terbaik, gunakan kondor besi saat IV tinggi dan diperkirakan akan jatuh.

Namun, variasi mana yang paling tepat untuk melindungi portofolio kripto dasar — kondor besi atau kondor besi terbalik? Jawabannya terletak pada bagaimana volatilitas tersirat (IV) bereaksi terhadap kondisi pasar yang berbeda.

Dalam sebagian besar kasus, volatilitas tersirat melonjak ketika pasar menjual dengan cepat, selama longs tergesa-gesa untuk melikuidasi posisi. Oleh karena itu, kondor besi balik (gejolak panjang) bekerja lebih baik daripada kondor besi standar untuk melindungi portofolio kripto Anda dari ketidakpastian.

Jika pasar bergerak jauh lebih rendah, Opsi put berfungsi sebagai put spread bear, membantu mengimbangi kerugian mark-to-market pada aset dasar.

Dengan cara ini, Anda dapat menggunakan keuntungan dari kondor besi terbalik untuk menurunkan harga beli kepemilikan BTC Anda (harga pembelian asli − keuntungan dari kondor besi).

Skenario 2: Pasar Bearish

Jika Anda mencari strategi Opsi bearish sedang berisiko rendah yang meraup keuntungan dari jatuhnya IV — kondor besi bisa menjadi permainan yang sempurna.

Dalam skenario hipotetis ini, BTC sangat volatil dalam rentang perdagangan yang luas selama sebulan terakhir, dan Anda memperkirakan pasar akan bergerak jauh lebih sedikit dalam beberapa minggu mendatang, menyebabkan IV menurun.

Menurut Anda, gerakan negatif lebih besar kemungkinannya daripada reli, jadi Anda menyesuaikan harga strike untuk mencerminkan pandangan netral terhadap bearish Anda.

Contoh:

Anggap harga BTC saat ini adalah $30.000. Berikut adalah cara untuk membuat kondor besi di pasar bear:

- Beli satu put $25.000, seharga $50 (A)

- Jual satu put $27.000, dapatkan premi sebesar $300 (B)

- Jual satu panggilan senilai $31.000, dan dapatkan premi sebesar $400 (C)

- Beli satu panggilan senilai $33.000, seharga $150 (D)

Meskipun kita dapat menyamakan penyetrikaan dengan strategi mencekik pendek dengan kerugian terbatas, kita juga dapat menganggapnya sebagai dua spread kredit ― dalam contoh ini, spread kredit senilai $27.000/$25.000 dan spread kredit senilai $31.000/$33.000.

Seperti halnya strategi netral, Anda memiliki jendela $4.000 untuk mendapatkan keuntungan pada saat kedaluwarsa (antara Strike B dan Strike C). Namun, Anda akan melihat bahwa Strike C lebih dekat dengan harga pasar dasar daripada Strike B. Oleh karena itu, Anda memiliki lebih banyak ruang di sisi negatif sebelum perdagangan mencapai titik impas. Karakteristik inilah yang memberi perdagangan bias netral ke bearish.

Karena pemogokan B dan C memiliki premi gabungan sebesar $700 ($300 + $400) dan pemogokan luar (A dan D) memiliki premi gabungan sebesar $200 ($50 + $150), perdagangan menghasilkan kredit bersih sebesar $500.

Spread Put Kredit Bersih (−$50 + $300) + Spread Call Kredit Bersih ($400 − $150) = $500

Potensi Keuntungan Maksimum: Kredit bersih $500 antara $27.000 (Sokret B) dan $31.000 (Sokret C)

Titik Breakeven Upside: Strike C + Kredit bersih = $31.500

Titik Pecah Sisi Bawah: Strike B − Kredit bersih = $26.500

Kerugian Maksimum Upside: Di atas $33.000 (Strike C − Strike D + Kredit bersih = $1.500)

Kerugian Maksimum Sisi Bawah: Kurang dari $25.000 (Strike A − Strike B + Kredit bersih = $1.500)

Berikut adalah beberapa strategi alternatif untuk mendapatkan keuntungan dari pasar bearish:

Skenario 3: Pasar Bullish

Berikut adalah cara menggunakan kondor besi untuk menghasilkan pendapatan saat Anda berharap IV turun, dan pasar untuk berdagang menyamping ke sedikit lebih tinggi

Dengan cara yang sama, Anda dapat mengubah pemogokan untuk memiringkan perdagangan sedikit bearish, kita dapat mengubah rentang keuntungan kondor untuk mencerminkan pandangan netral terhadap bullish.

Dalam contoh berikut, volatilitas tersirat BTC telah melesat lebih tinggi setelah penurunan tajam, dan Anda memperkirakan pasar akan stabil atau bergerak cukup tinggi dalam beberapa minggu mendatang.

Anda ingin memanfaatkan premi Opsi tinggi yang disebabkan oleh lonjakan volatilitas, dan Anda memutuskan strategi kondor besi untuk mendapatkan keuntungan dari peluruhan waktu dan jatuhnya IV.

Idealnya, Anda ingin agar Opsi kedaluwarsa dalam 30–45 hari sehingga kehilangan nilai waktu lebih cepat.

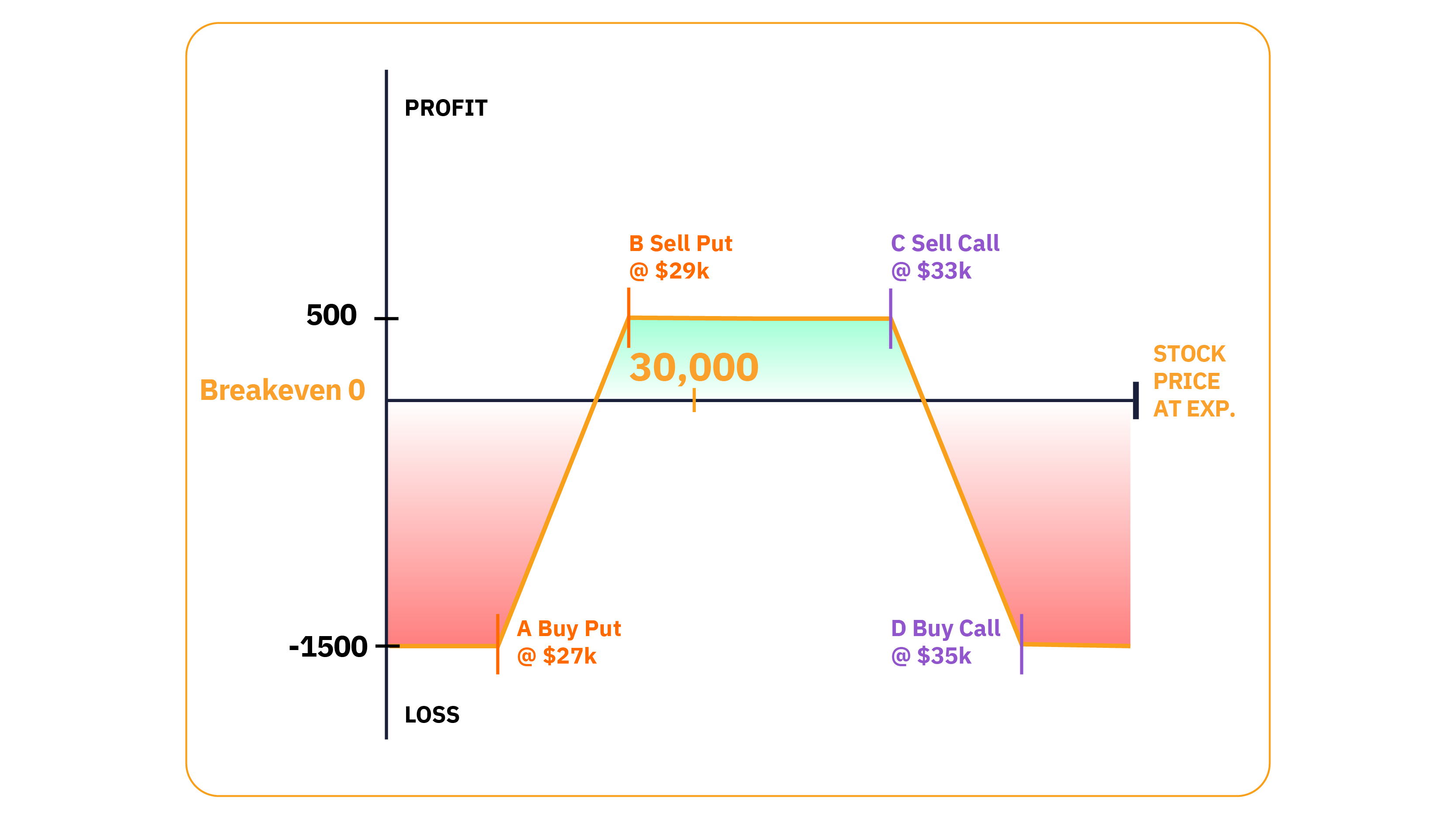

Sekali lagi, mari kita asumsikan harga BTC adalah $30.000. Berikut adalah cara untuk membuat kondor besi di pasar bull.

Contoh:

- Beli satu put $27.000, seharga $150 (A)

- Jual satu put $29.000, dapatkan premi sebesar $400 (B)

- Jual satu panggilan senilai $33.000, dan dapatkan premi sebesar $300 (C)

- Beli satu panggilan senilai $35.000, seharga $50 (D)

Karena Anda menjual pemogokan terdekat dengan pasar (B dan C), Anda menerima kredit bersih sebesar $500.

Perhitungan kredit bersih adalah sebagai berikut: (Opsi Jual Put $400) − (Opsi Beli Put $150) + (Opsi Jual Call $300) − (Opsi Beli Call $50) = $500

Karena Anda mengumpulkan premi, idealnya Anda ingin semua pemogokan kedaluwarsa OTM.

Menjual Strike B lebih dekat ke dasar daripada Strike C mengalihkan hasil ke kanan. Oleh karena itu, titik impas pada sisi positif jauh lebih jauh daripada sisi negatif, memberi Anda jendela yang lebih besar untuk mencapai profitabilitas maksimum jika pasar naik.

- Laba Maksimum: Kredit bersih senilai $500 antara $29.000 (Strike B) dan $33.000 (Strike C)

- Titik Breakeven Upside: Strike C + Kredit bersih = $33.500

- Titik Pecah Sisi Bawah: Strike B − Kredit bersih = $28.500

- Kerugian Maksimum Upside: Di atas $35.000 (Strike C − Strike D + Kredit bersih = $1.500)

- Kerugian Maksimum Sisi Bawah: Kurang dari $27.000 (Strike A − Strike B + Kredit bersih = $1.500)

Kekurangan dari titling strategi ke bias bullish adalah bahwa meskipun Anda memiliki jendela $4.000 untuk mencapai keuntungan maksimum, titik impas di sisi bawah adalah $1.500 (Harga Dasar − Strike B − Kredit Bersih), dibandingkan dengan $3.500 di sisi atas (Harga Dasar + Strike C + Kredit Bersih).

Baca Selengkapnya: Kondor Besi: Strategi Perdagangan Opsi Risiko Tetap & Fleksibel

Berikut adalah beberapa strategi alternatif untuk mendapatkan keuntungan dari pasar bull:

Bagian 6: 5 Kesalahan Teratas yang Harus Dihindari Saat Memperdagangkan Opsi Kripto

Baik Anda pemula maupun veteran, Anda telah mempelajari berbagai cara untuk mendapatkan keuntungan dari Opsi. Sekarang, saatnya menemukan kesalahan perdagangan Opsi yang harus dihindari oleh semua orang.

Kesalahan 1: Opsi Pembelian tanpa mempertimbangkan volatilitas pasar

Kesalahan perdagangan Opsi pertama adalah membeli Opsi tanpa memperhatikan harga. Opsi dihargai dengan volatilitas tersirat. Karena volatilitas pasar di masa depan tidak diketahui, terkadang Opsi mungkin terlalu tinggi. Oleh karena itu, meskipun Anda mungkin benar, Anda tetap dapat salah jika pasar tidak cukup bergerak untuk menutupi premi yang dibayarkan.

Kesalahan 2: Opsi Penjualan tanpa lindung nilai atau manajemen risiko yang tepat

Kesalahan perdagangan Opsi kedua hanya mengandalkan Opsi shorting telanjang (menjual Opsi OTM tanpa lindung nilai). Meskipun benar bahwa penjual Opsi biasanya memiliki imbal hasil yang diharapkan positif, posisi Opsi pendek selama pasar yang bergejolak —tanpa manajemen risiko yang tepat — dapat bangkrut bahkan bagi trader yang paling berpengalaman sekalipun.

Kesalahan 3: Terlalu banyak taruhan arah dan pola pikir satu arah

Bahkan sebagian besar trader Opsi berpengalaman dapat mengalami drawdown yang besar, yang dapat memengaruhi bagaimana trader menafsirkan pasar, dan saat itulah emosi dapat mengambil alih. Tidak masalah memiliki kekurangan besar, bahkan untuk strategi yang menguntungkan secara konsisten. Namun, jika pasar tidak berjalan sesuai keinginan Anda, jangan melompat dari posisi long ke posisi short, lalu kembali lagi. Beristirahatlah — mungkin pergi ke Maladewa untuk menikmati sinar matahari dan pantai serta kembali segar dan segar kembali.

Kesalahan 4: Ragu untuk memperdagangkan Opsi yang sudah lama ada

Jangan biarkan harga Opsi bertanggal panjang menakuti Anda untuk tidak memperdagangkannya.

Meskipun Opsi jangka panjang bukan cara terbaik untuk memanfaatkan tindakan harga jangka pendek, opsi ini bekerja dengan baik untuk melindungi kepemilikan kripto jangka panjang.

Semakin pendek tanggal kedaluwarsa, semakin sulit untuk mengendalikan risiko. Meskipun theta menurun lebih karena pendekatan kedaluwarsa (dan menghasilkan uang lebih cepat), pasar terlalu volatil untuk menetapkan harga Opsi dengan benar. Terkadang, Opsi tanggal pendek juga ditawarkan jauh lebih luas.

Daripada melihat seluruh premi, lihat berapa banyak Opsi yang akan hilang setiap hari — dan putuskan apakah itu harga yang layak dibayarkan.

Kesalahan 5: Mencoba strategi perdagangan yang kompleks secara off-the-bat

Jangan berlari sebelum Anda dapat berjalan.

Anda mungkin dapat membuat teman Anda terkesan dengan memberi tahu mereka tentang strategi vol-crush 16 berkaki, Opsi theta eater yang telah Anda jalankan — tetapi terkadang, tidak lebih dari itu.

Daripada memperumit banyak hal, ungkapkan pandangan Anda dengan cara yang paling sederhana.

Rencana terbaik adalah untuk memulai secara perlahan, secara bertahap meningkatkan kompleksitas seiring dengan bertambahnya pengetahuan dan pengalaman Anda. Semakin banyak tahapan yang Anda bangun, semakin besar biaya selip (biaya pembayaran harga pasar) yang mungkin harus Anda bayar.

Bagian 7: Keuntungan dan Risiko Perdagangan Opsi Kripto

Keuntungan

- Dengan deposit kecil (premium), Anda dapat menggunakan leverage untuk meningkatkan daya beli Anda dan mendapatkan akses ke aset kripto dalam jumlah yang lebih besar daripada saat membeli secara langsung — memberi Anda lebih banyak keuntungan.

- Katanya, waktu adalah segalanya, tetapi Anda tidak perlu terlalu tepat saat menangani Opsi. Untuk memberi diri Anda cukup waktu untuk mendapatkan keuntungan, Anda dapat memperdagangkan kontrak Opsi minggu/bulan di masa mendatang.

- Jika risiko rendah dan keuntungan tinggi adalah yang Anda cari, maka membeli Opsi bisa menjadi jawabannya — cukup tanyakan kepada trader beruntung yang, dalam hitungan menit, menghasilkan lebih dari 1.300% hanya dengan memperdagangkan Opsi.

Risiko

- Opsi Pembelian dianggap cukup berisiko rendah, tetapi tidak ada yang namanya makan siang gratis. Selalu ada risiko kehilangan semua modal yang Anda investasikan, dan pasar bisa agak tidak memaafkan, terutama bagi trader pemula.

- Karena Opsi kehilangan nilai seiring waktu, sebagian besar harga strike kedaluwarsa OTM dengan nilai nol.

- Meskipun membeli Opsi berisiko rendah, kami tidak dapat mengatakan hal yang sama untuk menjual. Menjual Opsi telanjang (tidak lindung nilai) memiliki risiko yang sama (tinggi) dengan kontrak berjangka perdagangan.

Bagian 8: Daftar Periksa: Rencana Seminggu untuk Memulai Perdagangan Opsi Kripto

Senin: Dapatkan pemahaman dasar tentang Opsi.

Selasa: Buka akun dengan testnet Bybit. Kenali berbagai S&K (termasuk biaya margin Bybit) dan promosi. Pelajari cara mengevaluasi naik turunnya pasar.

Rabu: Tentukan jumlah modal yang tersedia.

Kamis: Pastikan Anda dapat menjawab pertanyaan berikut: Apa selera risiko Anda? Berapa jumlah uang terbesar yang dapat Anda hilangkan?

Jumat: Tentukan periode penahanan kontrak Anda.

Sabtu: Pilih strategi perdagangan yang tepat untuk Anda.

Minggu: Tunggu waktu yang tepat untuk melakukan perdagangan, dan mulai bergerak.

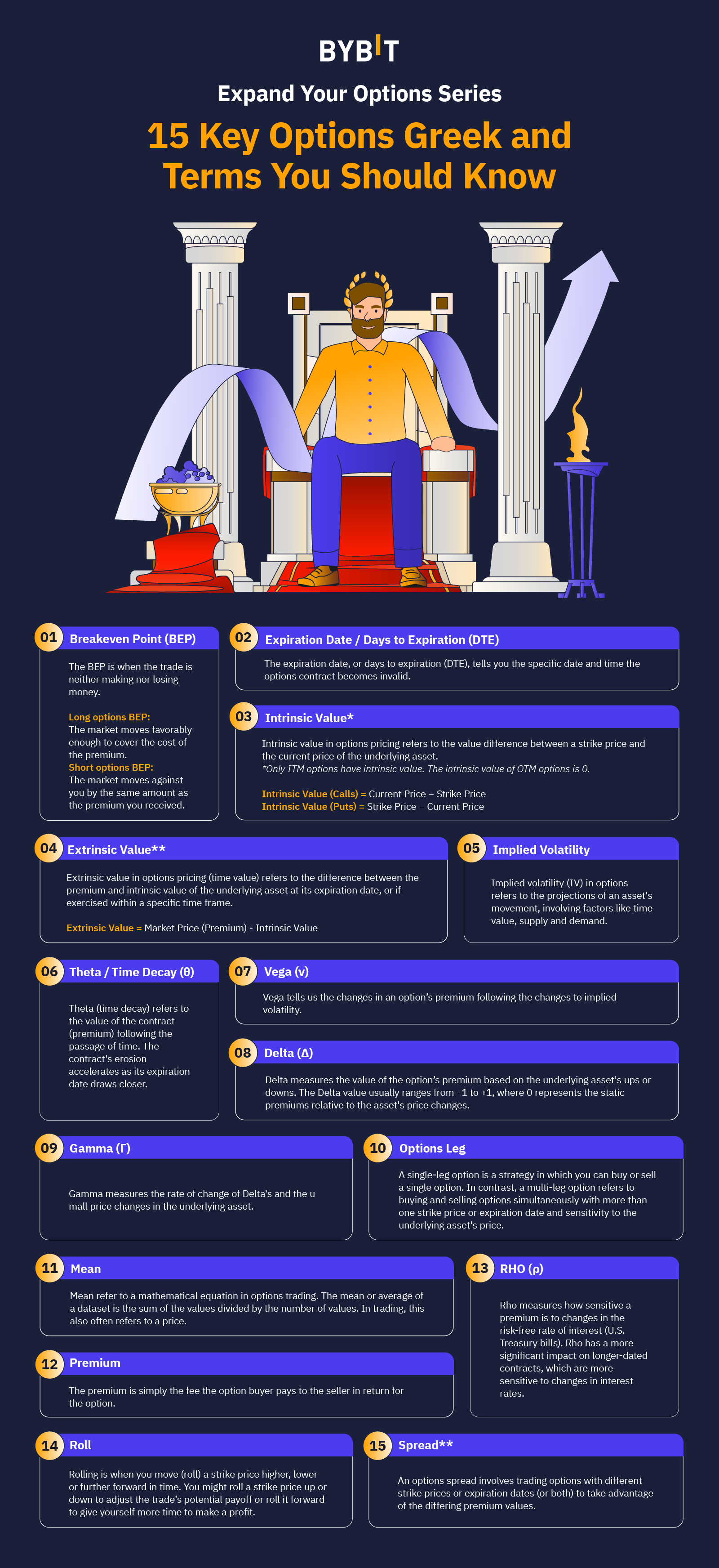

15 Opsi Utama Bahasa Yunani dan Istilah yang Perlu Diketahui

1. Titik Pemisah

Untuk mendapatkan keuntungan dari perdagangan secara konsisten, Anda perlu mengetahui titik impas perdagangan.

Breakeven adalah titik ketika perdagangan tidak menghasilkan atau kehilangan uang. Untuk Opsi long, inilah saat pasar bergerak cukup baik untuk menutupi biaya premi Anda. Opsi singkat bahkan ketika pasar bergerak melawan Anda dengan jumlah yang sama dengan premi yang Anda terima.

2. Tanggal/Hari Kedaluwarsa hingga Kedaluwarsa (DTE)

Tanggal kedaluwarsa memberi tahu Anda kapan kontrak Opsi dibatalkan. Hari hingga kedaluwarsa (DTE) adalah hal yang sama yang diungkapkan dengan cara yang berbeda.

3. Nilai Intrinsik

Nilai intrinsik adalah nilai yang dimiliki Opsi jika segera dieksekusi.

Misalnya, Anda membeli Opsi call 1,0 BTC dengan harga strike $30.000. Panggilan memiliki nilai intrinsik ketika harga BTC di atas $30.000, dan tidak ada yang di bawah $30.000.

Jika BTC melonjak ke $35.000, Opsi call memiliki nilai intrinsik sebesar $5.000.

Penting untuk diingat bahwa hanya Opsi ITM yang memiliki nilai intrinsik. Nilai intrinsik Opsi OTM adalah 0.

Nilai Intrinsik (Panggilan) = Harga Saat Ini − Harga Pukulan

Nilai Intrinsik (Put) = Harga Pukulan − Harga Saat Ini

4. Nilai Ekstrinsik

Mengerjakan nilai intrinsik itu mudah — selalu jumlah Opsi adalah ITM. Di sisi lain, nilai ekstrinsik lebih sulit dihitung.

Nilai ekstrinsik adalah bagian dari premi yang terdiri dari volatilitas tersirat (IV) dan hari hingga kedaluwarsa.

Kami tahu Opsi call BTC $30.000 memiliki nilai intrinsik $5.000 saat BTC diperdagangkan pada $35.000. Namun, tergantung pada seberapa volatil pasar dan berapa lama Opsi tersisa untuk berjalan, Opsi juga dapat memiliki nilai ekstrinsik $1.000+.

Mengapa? Karena BTC dapat berdagang lebih tinggi sebelum tanggal kedaluwarsa.

Anda dapat menganggap nilai ekstrinsik sebagai jumlah atas nilai intrinsik yang Anda bayarkan untuk peluang di masa depan.

Nilai Ekstrinsik = Harga Pasar (Premium) − Nilai Intrinsik

5. Volatilitas Tersirat

Volatilitas tersirat (IV) adalah cara pasar Opsi untuk memperkirakan berapa banyak aset akan bergerak.

Opsi OTM pada aset volatil dengan perubahan harga besar cenderung akan kedaluwarsa dengan nilai dibandingkan Opsi pada aset yang hampir tidak bergerak. Oleh karena itu, IV yang lebih tinggi menghasilkan premi Opsi yang lebih tinggi, dan sebaliknya.

Anda dapat mengetahui dengan tepat seberapa besar volatilitas akan memengaruhi Opsi dengan menggunakan vega.

6. Vega (peluncur/peluncur)

Vega memberi tahu kami seberapa besar premi Opsi harus berubah setiap kali IV bergerak 1%.

Misalnya, Opsi call BTC memiliki premi sebesar $100, volatilitas tersirat sebesar 50%, dan vega sebesar 0,20. Jika IV meningkat menjadi 51%, premi naik menjadi $100,20 ($100 + $0,20). Dan jika IV turun dari 50% menjadi 49%, premi yang sama turun menjadi $99,80 ($100 − $0,20).

7. Penurunan Theta/Waktu (θ)

Kontrak opsi kehilangan nilai seiring berjalannya waktu. Theta (penurunan waktu) adalah cara Anda mengukur erosi ini.

Untuk Opsi dengan tanggal yang lebih lama, peluruhan waktu bergerak lambat, menyebabkan sejumlah kecil premi menghilang setiap hari. Namun, ketika kedaluwarsa semakin dekat, peluruhan waktu menjadi lebih cepat dan lebih cepat hingga nilai waktu premi akhirnya mencapai nol ketika kedaluwarsa.

8. Delta (Δ)

Delta memberi tahu kami seberapa besar premi Opsi harus berubah setiap kali aset dasar naik sebesar $1,00.

Opsi Call selalu memiliki delta positif berkisar antara 0 dan 1,0 (market up = premium up).

Untuk put, delta selalu negatif dan memiliki rentang antara −1,0 dan 0 (market down = premium up).

Kita dapat kembali ke panggilan $30.000 sebelumnya untuk melihat aksi delta.

Ketika harga BTC sama dengan harga strike ($30.000), Opsi adalah lemparan koin — opsi ini memiliki peluang yang sama untuk kedaluwarsa ITM seperti halnya OTM. Itulah sebabnya Opsi ATM biasanya memiliki delta +0,50/−0,50.

Di sini, jika BTC naik sebesar $1,00, premi naik sebesar $0,50, dan jika BTC turun sebesar $1,00, premi akan turun sebesar $0,50.

Cara lain untuk melihatnya adalah eksposur Anda sama dengan setengah Bitcoin (ukuran perdagangan 1,0 BTC × 0,50).

Seiring berjalannya waktu, jika Opsi adalah ITM, delta pada akhirnya akan mencapai 1,0 (pada saat kedaluwarsa), di mana paparan Anda sama dengan 1,0 BTC.

9. Gamma (peluncur/pemindahan/pemindahan)

Gamma memberi tahu kami seberapa besar delta akan berubah ketika aset dasar bergerak $1,00.

Gamma adalah yang tertinggi untuk Opsi ATM, karena tergantung pada keseimbangan antara keuntungan dan kerugian, terutama karena Opsi semakin mendekati kedaluwarsa.

10. Kaki Opsi

Kaki Opsi mengacu pada setiap Opsi dalam strategi.

Strategi satu kaki adalah satu-satunya put atau call. Menggunakan dua Opsi berbeda secara bersamaan akan menciptakan permainan dua tungkai, dan seterusnya.

Tidak ada batas jumlah kaki yang dapat Anda gabungkan saat memperdagangkan Opsi. Namun, mengelola strategi dengan kaki yang lebih sedikit tidak diragukan lagi lebih mudah daripada strategi yang menyerupai sentipede.

11. Rata-Rata

Berjalanlah ke lantai perdagangan mana pun dan Anda akan mendengar orang-orang melempar istilah "rata-rata" dan "rata-rata." Meskipun dapat dianggap sebagai penghinaan dalam kehidupan sehari-hari, dalam perdagangan Opsi, ini mengacu pada persamaan matematika.

Rata-rata atau rata-rata set data adalah jumlah nilai yang dibagi dengan jumlah nilai. Dalam perdagangan, hal ini sering mengacu pada harga.

Anda mungkin pernah mendengar tentang biaya dolar rata-rata (DCA), jadi mari kita mulai dari sana.

Berikut adalah skenario hipotetis: Misalnya, Anda memutuskan untuk membeli 0,2 BTC setiap bulan sampai Anda mencapai total kepemilikan 1,0 BTC. Dengan menggunakan harga individual dan jumlah pembelian, kami dapat menghitung harga pembelian rata-rata (atau rata-rata) Anda sebagai berikut:

- Beli 0,20 BTC seharga $20.000

- Beli 0,20 BTC seharga $22.000

- Beli 0,20 BTC seharga $24.000

- Beli 0,20 BTC seharga $26.000

- Beli 0,20 BTC seharga $28.000

Langkah pertama adalah menambahkan biaya bersama untuk menemukan jumlah nilai ($20k + $22k + $24k + $26k + $28k = $120.000). Selanjutnya, Anda membagi $120.000 dengan jumlah nilai, yang dalam hal ini adalah jumlah pembelian ($120.000/5 = harga pembelian rata-rata $24.000).

12. Premi

Premi hanyalah biaya yang dibayarkan pembeli Opsi kepada penjual sebagai imbalan atas Opsi.

13. Rho (ρ)

Rho adalah salah satu dari lima orang Yunani (seperti delta, gamma, dan theta). Rho mengukur seberapa sensitifnya premi terhadap perubahan suku bunga bebas risiko (untuk tagihan Perbendaharaan AS).

Rho tidak memiliki banyak dampak pada Opsi jangka pendek tetapi dapat berdampak pada kontrak jangka panjang, yang lebih sensitif terhadap perubahan suku bunga.

14. Gulung

Dalam perdagangan Opsi, bergulir adalah saat Anda memindahkan (menggulir) harga strike yang lebih tinggi, lebih rendah, atau lebih jauh ke depan secara tepat waktu.

Anda dapat menaikkan atau menurunkan harga pemogokan untuk menyesuaikan potensi imbal hasil perdagangan, atau menaikkannya untuk memberi diri Anda lebih banyak waktu untuk mendapatkan keuntungan.

15. Spread

Anda akan sering menemukan kata “menyebaran” saat memperdagangkan Opsi. Terkadang, ini berarti selisih antara harga penawaran dan harga permintaan (penyebaran permintaan penawaran), dan terkadang ini berarti selisih nilai antara dua harga strike atau tanggal kedaluwarsa.

Spread Opsi melibatkan Opsi perdagangan dengan harga strike yang berbeda, tanggal kedaluwarsa, atau keduanya, untuk memanfaatkan nilai premi yang berbeda.

Pertanyaan yang Sering Diajukan (FAQ) Tentang Lindung Nilai dengan Opsi

1. Dapatkah Pemula Memperdagangkan Opsi?

Tentu saja! Hanya dengan sedikit pengetahuan, siapa pun dapat memperdagangkan Opsi. Kami hadir untuk membantu perjalanan Anda.

2. Apakah Ada Opsi pada Mata Uang Kripto?

Ya. Bybit menawarkan berbagai pilihan Opsi kripto. Saat ini, Anda dapat memperdagangkan Opsi BTC, ETH, dan SOL di platform kami.

3. Bagaimana Cara Kerja Opsi BTC?

Untuk mempelajari tentang Opsi Bitcoin A hingga Z, klik di sini.

4. Apa Cara Terbaik untuk Mempelajari Perdagangan Opsi?

Cara terbaik untuk mempelajari perdagangan Opsi adalah dengan memanfaatkan konten edukasi gratis Bybit Learn. Kami dengan bangga menyediakan informasi terbaru dan terbaik untuk Anda.

5. Apa Strategi Opsi Teraman?

Strategi Opsi teraman adalah Opsi long, dengan kerugian terbatas. Namun, ingatlah bahwa premi Anda berisiko untuk semua strategi perdagangan Opsi.

.jpg)

.jpg)

.png)