Rata-Rata Pergerakan Sederhana (SMA): Apa Itu dan Bagaimana Cara Menggunakannya

Rata-rata bergerak sederhana adalah alat analisis teknis yang umum digunakan untuk menghitung harga rata-rata instrumen selama periode tertentu. Ini adalah rata-rata "bergerak" karena terus diperbarui dengan setiap bilah harga baru, menghasilkan garis pada grafik harga. Kita akan membahas apa itu rata-rata bergerak sederhana, cara memperdagangkannya, serta keuntungan dan kerugian menggunakannya.

Takeaway Utama:

Rata-rata bergerak sederhana menghitung harga rata-rata aset selama periode tertentu, memberikan nilai rata-rata dan wajar.

Rata-rata bergerak sering digunakan sebagai filter tren, atau untuk menentukan tingkat dukungan untuk membeli atau resistensi untuk menjual.

Rata-rata bergerak adalah indikator yang tertinggal, sehingga trader sering mempertimbangkan untuk menggunakannya bersama dengan indikator atau alat analisis lain untuk mengonfirmasi.

Apa Itu Rata-Rata Pergerakan Sederhana?

Simple moving average (SMA), alat yang digunakan oleh trader dalam analisis teknis, mewakili harga rata-rata instrumen selama periode waktu tertentu. Rata-rata disebut "bergerak" karena merupakan satu titik data yang dihitung ulang dengan setiap batang harga baru, atau batang lilin. Oleh karena itu, ini bergerak ketika data harga baru ditemukan dan diperdagangkan, menghasilkan garis pada grafik harga.

Rata-rata bergerak dapat diterapkan ke aset keuangan apa pun pada jangka waktu grafik apa pun. Keduanya dapat digunakan dalam strategi investasi beli dan tahan, strategi ayunan tren menengah, dan bahkan untuk menentukan tren jangka pendek yang digunakan dalam perdagangan harian.

Trader menggunakan rata-rata bergerak untuk beberapa tujuan. Pertama, mereka membantu mengidentifikasi tren pasar secara keseluruhan. Misalnya, dengan mengamati apakah garis rata-rata bergerak sederhana miring ke atas atau ke bawah (atau bergerak menyamping), trader dapat memperoleh wawasan tentang arah pasar dan peluang potensial.

Selain itu, SMA dapat digunakan untuk mengidentifikasi tingkat dukungan atau resistensi harga. Ketika harga menguji rata-rata bergerak dari atas, harga sering dianggap sebagai sinyal bullish, menunjukkan potensi peluang pembelian. Sebaliknya, ketika harga bersatu untuk menguji sisi bawah rata-rata bergerak, harga dianggap sebagai sinyal bearish, menunjukkan peluang penjualan yang mungkin.

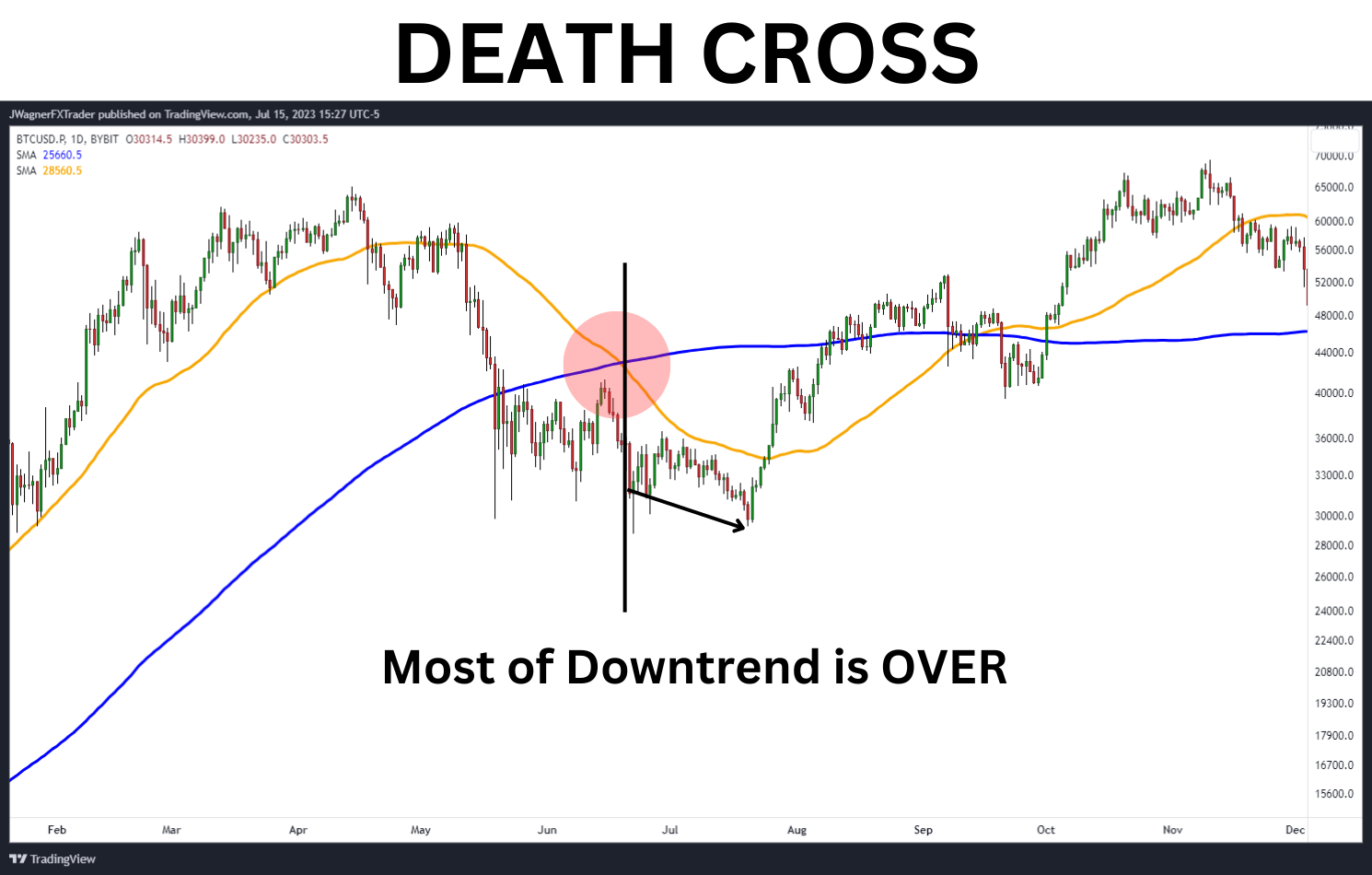

Selain itu, beberapa trader juga menggunakan beberapa rata-rata bergerak untuk menghasilkan sinyal perdagangan. Hal ini dapat dilakukan dengan mencari crossover antara garis rata-rata bergerak yang berbeda, seperti persilangan SMA 50 hari di atas atau di bawah SMA 200 hari. Crossover bullish yang dikenal sebagai golden cross terjadi ketika SMA jangka pendek melintasi SMA 200 hari. Demikian pula, ketika SMA jangka pendek berpotongan di bawah SMA 200 hari, crossover bearish yang disebut death cross akan muncul. Persilangan ini populer karena menunjukkan potensi perubahan arah tren, tetapi sinyal ini tidak dapat diandalkan (lebih lanjut mengenai hal ini di bawah ini).

Cara Menghitung Rata-Rata Pergerakan Sederhana

Menghitung SMA adalah proses yang relatif mudah dan melibatkan beberapa langkah sederhana. Hanya satu variabel input yang diperlukan untuk menghitung rata-rata bergerak, yaitu, panjang rata-rata bergerak yang Anda inginkan.

Nilai input umum untuk panjang rata-rata bergerak antara lain 10, 20, 50, 100, dan 200.

Formula Rata-Rata Pergerakan Sederhana

Mari menghitung SMA 10 hari dari harga saham tertentu. Perhitungan ini akan menggunakan harga penutupan selama 10 hari perdagangan terakhir. Berikut adalah harga penutupan, secara kronologis:

Hari 1: $50,00

Hari 2: $52,25

Hari 3: $51,50

Hari 4: $49,75

Hari 5: $48,90

Hari 6: $51,10

Hari 7: $52,40

Hari ke-8: $54,20

Hari 9: $55,80

Hari ke-10: $56,50

Untuk menghitung rata-rata pergerakan sederhana, kami menjumlahkan harga penutupan untuk periode waktu tersebut (dalam hal ini, 10 hari), dan membagi jumlahnya dengan jumlah periode.

Dalam contoh ini, jumlah harga penutupan adalah 50,00 + 52,25 + 51,50 + 49,75 + 48,90 + 51,10 + 52,40 + 54,20 + 55,80 + 56,50 = 522,40. Membagi jumlah ini dengan 10 (jumlah periode) memberi kami SMA:

SMA = $522,40 / 10 = $52,24

Jadi, SMA 10 hari untuk saham ini adalah $52,24. Nilai ini mewakili harga penutupan rata-rata selama periode waktu 10 hari, dan dapat membantu kami mengidentifikasi tren umum dan potensi peluang perdagangan.

Karena ini adalah rata-rata bergerak, harga terlama (titik data pertama) turun, dan harga penutupan terbaru termasuk dalam perhitungan saat setiap hari perdagangan baru terjadi. Misalnya, jika harga penutupan untuk Hari ke-11 adalah $57,80, maka rata-rata bergerak dihitung ulang dengan menurunkan titik tertua (Hari ke-1 pada $50,00) dan termasuk Hari ke-11 ($57,80). Hasil rata-rata bergerak baru adalah $53,02. Pembaruan konstan ini memastikan bahwa SMA tetap relevan dan responsif terhadap perubahan di pasar.

Dengan menghitung rata-rata pergerakan sederhana untuk periode yang berbeda (misalnya, 20 hari, 50 hari, atau 200 hari), trader dapat memperoleh wawasan tentang tren jangka panjang dan jangka pendek, yang dapat membantu mereka dalam membuat keputusan perdagangan yang tepat.

Cara Memperdagangkan Rata-Rata Pergerakan Sederhana

Trader sering menggunakan rata-rata bergerak bersamaan dengan alat perdagangan teknis lainnya. Ada tiga strategi dasar saat menggunakan rata-rata bergerak sederhana:

Tentukan tren harga

Dukungan dan penolakan untuk menentukan pembalikan tren jangka pendek

Persilangan rata-rata bergerak

Menggunakan rata-rata bergerak untuk menentukan tren saat ini adalah salah satu penggunaan yang paling populer. Strategi yang mengikuti tren atau mencakup analisis bingkai multiwaktu kemungkinan memiliki rata-rata pergerakan untuk memberi sinyal arah tren.

Misalnya, dalam analisis kerangka waktu multiwaktu, kerangka waktu grafik yang lebih besar akan menggunakan SMA 200 periode untuk menentukan tren. Dalam contoh ini, trader harian dapat menggunakan SMA 200 periode pada grafik harga dua jam untuk menentukan tren yang lebih besar.

Langkah berikutnya adalah memfilter perdagangan sehingga Anda hanya mencari posisi long jika harganya di atas 200 SMA, atau hanya memperdagangkan short jika harganya di bawah 200 SMA.

Pada grafik harga 30 menit, gunakan indeks saluran komoditas (comodity channel index/CCI) untuk menghasilkan sinyal sesuai arah tren. Penambahan CCI akan membantu Anda menyinkronkan perdagangan Anda dengan arah tren, dan berpotensi meningkatkan akurasi keputusan perdagangan Anda.

Rata-rata bergerak juga dapat digunakan sebagai tingkat dukungan dan resistensi. Ini sangat berguna untuk SMA 50 hari dan 200 hari pada grafik harga harian.

Lembaga besar mengikuti rata-rata bergerak ini, jadi ketika harga kembali ke rata-rata, pemain uang besar melihatnya sebagai harga rata-rata (atau "adil") sebenarnya. Mereka akan menggunakan rata-rata bergerak sebagai "mendukung dan membeli," yang menciptakan harga yang melambung. Atau, mereka akan menggunakan rata-rata bergerak sebagai “resistensi dan penjualan,” yang menyebabkan penurunan harga.

Strategi crossover rata-rata bergerak menggabungkan dua atau lebih rata-rata bergerak pada grafik yang sama. Saat mereka bersilangan, sinyal perdagangan akan muncul. Meskipun strategi ini digembar-gemborkan secara luas, penting untuk berhati-hati. Tidak seperti strategi lain yang disebutkan, strategi ini tidak dapat diandalkan, dan sangat penting untuk memeriksanya sehingga Anda akan menyadari kemungkinan risikonya.

Misalnya, pada grafik di atas, ketika rata-rata bergerak 50 hari bersilangan di bawah rata-rata bergerak 200 hari, ini disebut sebagai persilangan kematian. Persilangan kematian adalah sinyal bearish, menunjukkan bahwa pasar sedang dalam tren bear. Namun, seperti yang dapat Anda lihat di atas, harga telah menurun secara signifikan, sehingga sinyal silang kematian menjadi peringatan yang sangat terlambat untuk kondisi pasar yang berubah.

Kebalikannya adalah benar ketika SMA periode pendek melampaui tren jangka panjang. Ini disebut salib emas, yang secara luas dianggap sebagai indikasi pasar bullish.

Pro dan Kontra Rata-Rata Pergerakan Sederhana

Rata-rata bergerak sederhana adalah salah satu alat analisis teknis paling populer yang digunakan oleh trader dan institusi. Ini menawarkan beberapa keuntungan, tetapi ada juga kekurangannya. Mari menelusuri keuntungan dan kerugian ini.

Pro

Memperlancar Kebisingan Harga:Memindahkan rata-rata harga yang lancar pada grafik, sehingga trader lebih mudah untuk mengidentifikasi tren dasar dengan menyaring fluktuasi harga dan kebisingan jangka pendek. Hal ini membantu trader berfokus pada arah pasar yang lebih luas, dan mengurangi dampak anomali pasar sementara.

Mudah Dipahami: Penghitungan SMA relatif sederhana, yang melibatkan rata-rata harga penutupan selama periode tertentu. Kesederhanaan ini membuatnya dapat diakses oleh trader dari semua tingkat pengalaman, termasuk pemula dalam analisis teknis.

Digunakan Secara Luas dan Diakui: SMA adalah indikator populer di kalangan trader. Oleh karena itu, sejumlah besar partisipan pasar mengawasi SMA, meningkatkan relevansi dan efektivitas potensialnya sebagai tingkat dukungan/resistensi.

Kontra

Indikator Lagging:Salah satu batasan utama SMA adalah indikator lagging. Karena bergantung pada data harga historis, data tersebut bereaksi lambat terhadap perubahan harga baru-baru ini. Akibatnya, mungkin tidak memberikan sinyal tepat waktu untuk masuk atau keluar dari perdagangan selama periode pergerakan pasar yang cepat.

Pembobotan Harga yang Sama: SMA memperlakukan semua harga dalam periode yang dipilih secara setara, terlepas dari kedekatannya dengan harga saat ini. Pembobotan yang sama ini mungkin tidak secara akurat mencerminkan sentimen pasar saat ini, karena harga yang lebih lama memiliki pengaruh yang sama seperti harga yang lebih baru.

Dapat Menghasilkan Sinyal Palsu: Seperti indikator teknis lainnya, SMA tidak mudah dibobol dan dengan demikian dapat menghasilkan sinyal palsu. Trader harus menyadari bahwa SMA dapat menghasilkan sinyal beli atau jual yang mungkin tidak selalu selaras dengan pergerakan pasar yang sebenarnya. Oleh karena itu, banyak trader mempertimbangkan untuk menggunakan SMA bersama dengan indikator atau alat analisis lain untuk mengonfirmasi.

Rata-Rata Pergerakan Sederhana vs. Rata-Rata Pergerakan Eksponensial

Selain rata-rata bergerak sederhana (SMA), alat analisis teknis lain yang umum digunakan adalah rata-rata bergerak eksponensial (EMA). Meskipun kedua indikator memiliki tujuan yang sama, mengidentifikasi tren, dan menghasilkan sinyal perdagangan, ada perbedaan yang signifikan antara keduanya. Memahami perbedaan ini dapat membantu trader menentukan kapan harus menggunakan salah satunya. Mari menelusuri perbedaan utama dan implikasi praktisnya.

Metode Perhitungan

Perbedaan utama antara rata-rata bergerak sederhana dan eksponensial terletak pada metode penghitungannya. Rata-rata bergerak sederhana (SMA) mengambil harga rata-rata selama periode tertentu, sedangkan rata-rata bergerak eksponensial memberikan bobot lebih besar pada harga saat ini, sehingga lebih responsif terhadap aktivitas pasar saat ini. Perhitungan rata-rata bergerak eksponensial (EMA) menetapkan bobot yang menurun secara eksponensial ke harga yang lebih lama, dengan harga terbaru menerima bobot tertinggi.

Responsif terhadap Perubahan Harga

EMA bereaksi lebih cepat terhadap aksi harga baru-baru ini, dibandingkan dengan SMA. Karena EMA lebih penting untuk harga terbaru, EMA beradaptasi lebih cepat untuk mengubah harga aset dan sentimen. Responsivitas ini menjadikan EMA pilihan yang lebih disukai oleh trader yang ingin menangkap pergerakan harga jangka pendek atau memanfaatkan kondisi pasar yang berubah dengan cepat.

Efek Penghalusan

Meskipun EMA lebih sensitif terhadap aksi harga baru-baru ini, SMA memberikan garis yang lebih halus pada grafik harga. Perhitungan SMA memerlukan bobot yang sama dari semua harga dalam periode waktu tersebut, sehingga menghasilkan garis yang kurang volatil. Efek menghaluskan SMA ini dapat bermanfaat bagi trader yang berfokus pada tren jangka panjang dan menyaring noise atau fluktuasi jangka pendek.

Tradeoff Antara Responsif dan Kehalusan

Memilih antara SMA dan EMA tergantung pada jangka waktu trader dan strategi perdagangan. Trader dengan jangka waktu yang lebih pendek, atau mereka yang bertujuan untuk memanfaatkan pergerakan harga intraday atau jangka pendek, mungkin lebih menyukai EMA karena daya tanggapnya. Di sisi lain, trader dengan horizon waktu yang lebih lama atau mereka yang memprioritaskan analisis tren yang lebih halus dapat bersandar pada SMA.

Baik rata-rata bergerak sederhana maupun eksponensial biasanya digunakan untuk mengonfirmasi tren. Ketika pergerakan harga berada di atas rata-rata bergerak, ini menunjukkan potensi tren naik, sedangkan pergerakan harga di bawah ini menunjukkan kemungkinan tren turun. Namun, karena responsivitas EMA, EMA dapat memberikan sinyal pembalikan tren lebih awal dibandingkan dengan SMA.

Akibatnya, pilihan antara SMA dan EMA sekali lagi tergantung pada preferensi, jangka waktu, dan strategi perdagangan trader. EMA menawarkan responsivitas yang lebih cepat terhadap pergerakan harga baru-baru ini dan cocok untuk perdagangan jangka pendek, sedangkan SMA memberikan analisis tren yang lebih halus dan sering dipilih untuk perdagangan jangka panjang.

Kesimpulan

Rata-rata pergerakan sederhana (SMA) memberikan analisis tren yang lancar dan populer di kalangan trader. Dengan memahami keuntungan dan kerugian mereka, trader dapat secara efektif menggabungkan rata-rata pergerakan ke dalam analisis teknis dan keputusan perdagangan mereka.

#Bybit #BahteraKripto