Que sont les Stablecoins ? Sont-ils un bon investissement ?

Les stablecoins sont de plus en plus populaires, leur capitalisation de marché ayant atteint 10 milliards de dollars pour la première fois en mai 2020. Mais qu’est ce qu’un stablecoin et en quoi sont-ils différents des autres cryptomonnaies ?

Les stablecoins sont des cryptomonnaies dont le prix est fixé ou adossé à un actif ou un groupe d’actifs stables. La plupart d’entre eux sont adossés à des monnaies fiat, c’est-à-dire à la monnaie fiduciaire. Cependant, certains peuvent être adossés au prix de matières premières telles que l’or ou même à d’autres cryptos. Certains ne sont liés à aucun actif.

Beaucoup considèrent que les stablecoins bénéficient du meilleur des deux mondes : Ils fonctionnent grâce à la technologie blockchain, comme la plupart des cryptos, mais sont dépourvus de la volatilité dont elles peuvent souffrir. C’est de cette stabilité que vient l’appellation stablecoin.

Les Stablecoins, comment ça marche ?

Comment obtient-on des prix stables et une faible volatilité ?

La stabilité des prix et la faible volatilité sont souvent citées comme des avantages majeurs des stablecoins. Il convient toutefois de noter que les stablecoins sont aussi stables que l’actif auquel ils sont rattachés.

Bien que, par nature, les stablecoins soient liés à des actifs censés être eux-mêmes stables, cela ne veut pas dire qu’ils ne sont pas à l’abri de la volatilité.

Les fluctuations de prix peuvent toujours se produire, ce qui affecte la volatilité du stablecoin. Heureusement, cela est rare. Les stablecoins sont généralement très stables en raison de la grande stabilité de l’actif auquel ils sont rattachés.

Mais comment les stablecoins restent-ils stables, ou en d’autres termes, comment maintiennent-ils leur adossement?

Cela revient à la question de la confiance. Pour que la parité soit maintenue, le marché doit avoir confiance dans l’actif auquel le coin est adossé. C’est pourquoi les coins sont rattachés à des actifs de confiance tels que le dollar américain, l’or et le pétrole.

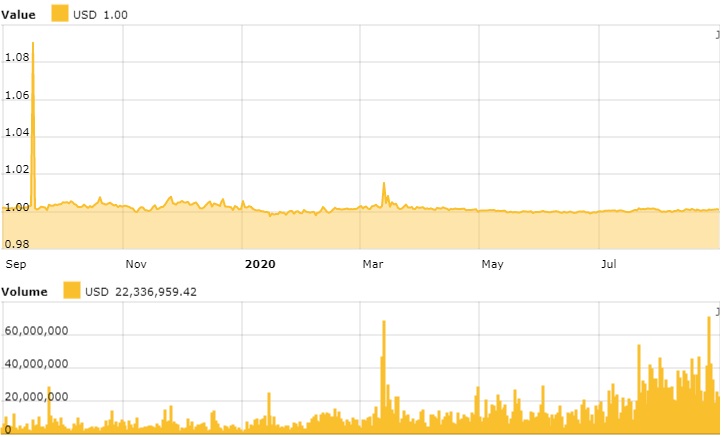

Tether (USDT), par exemple, est rattaché au dollar américain, ce qui signifie que pour chaque unité d’USDT, la société mère Tether conserve un dollar américain en réserve. Si le marché n’avait pas confiance dans le fait qu’une unité d’USDT vaut un dollar, il s’effondrerait. Cependant, le fait que la valeur de l’USDT ait toujours été très proche d’un dollar témoigne de la confiance que le marché lui accorde.

Graphique du prix et du volume du Tether, août 2019 à août 2020. Source : Coin TelegraphÀ quoi servent les Stablecoins ?

Transactions

Les stablecoins sont de plus en plus utilisés pour les transactions, la technologie blockchain permettant d’effectuer des transactions internationales beaucoup plus rapidement que les moyens plus traditionnels.

Dans les pays en développement également, ils commencent à être utilisés comme une alternative aux systèmes bancaires défaillants où beaucoup n’ont pas du tout de compte bancaire et où l’hyperinflation peut être un énorme problème. Le projet stablecoin Reserve a été lancé au Venezuela et en Angola en 2019 pour tenter de lutter contre ces problèmes.

Pour échanger contre d’autres cryptomonnaies

Imaginons qu’un trader soit préoccupé par le risque de chute du prix du bitcoin par rapport au dollar américain. Il peut ne pas vouloir échanger en fiat car cela peut s’avérer coûteux en raison des frais de traitement. C’est donc là que l’échange contre un stablecoin peut être une option pratique. Ils peuvent être échangés contre un stablecoin indexé sur le prix du dollar américain, comme USDT, et ce risque est alors éliminé. Vous pouvez le faire sur Bybit en utilisant notre fonction d’asset exchange, où pour seulement 0,1 % de frais fixes, vous pouvez échanger vers l’USDT à partir de n’importe laquelle de nos autres cryptos tradables – BTC, ETH, EOS et XRP. Bybit est la seule plateforme d’échange à offrir cette fonctionnalité.

Finance décentralisée (DeFi)

DeFi s’est imposé ces dernières années dans le secteur financier et offre une alternative publique basée sur la blockchain aux services financiers traditionnels grâce à l’utilisation de smart contracts. Les stablecoins jouent leur rôle car ils offrent un moyen stable pour les transactions ayant lieu dans le système DeFi.

Les différents types de Stablecoins

Il existe quatre types différents de stablecoins. Trois types sont adossés à des garanties et un type ne l’est pas. En outre, deux d’entre eux sont centralisés (détenus par une entité centrale), et les deux autres sont décentralisés (non détenus par une entité centrale).

Voici les quatres types de stablecoin que nous allons aborder dans cet article :

-Adossé à des monnaies fiat (centralisé)

-Adossé à des matières premières (centralisé)

-Adossé à des cryptos (décentralisées)

-Algorithmique (décentralisé)

Stablecoins adossés à des monnaies fiat

La plupart des stablecoins sont rattachés à une monnaie fiduciaire, comme l’USD, l’EUR ou la GBP. Cela se fait à un ratio de 1:1, ou très proche de celui-ci. Cela signifie que pour chaque stablecoin, il y a aussi une unité de fiat stockée quelque part dans les réserves.

Imaginons donc que quelqu’un veuille convertir ses stablecoins en espèces. L’institution qui stocke les stablecoins enverra de la monnaie fiat stockée dans les réserves sur le compte bancaire de l’intéressé, et le nombre de stablecoins correspondant à la quantité de fiat en circulation sera retiré de la circulation.

Avantages des stablecoins adossés à des monnaies fiat

- Ils ont la structure la plus simple à comprendre, ce qui est sans nul doute un facteur important de leur popularité.

- Tant que la monnaie fiat à laquelle il est rattaché reste stable, le stablecoin le sera aussi.

- Grâce à leurs faibles frais et faible volatilité, ainsi qu’à la technologie blockchain, les stablecoins adossés à du fiat sont considérés comme une passerelle entre les moyens de paiement traditionnels et les avantages que les cryptos peuvent apporter dans ce domaine.

- Bien que l’adoption massive n’ait pas encore eu lieu, de plus en plus d’institutions montent à bord du train des stablecoins, en particulier avec les stablecoins adossés à des monnaies fiat. Par exemple, en 2019, le géant bancaire JP Morgan a lancé son propre stablecoin adossé à une monnaie fiat.

Inconvénients des stablecoins adossés à des monnaies fiat

Le fait qu’ils soient centralisés laisse les utilisateurs dépendants de l’entité qui les détient. Par conséquent, il n’y a aucun moyen de garantir la transparence et le respect du protocole.

Si la monnaie à laquelle il est rattaché s’effondre, le stablecoin s’effondre aussi (bien que ce soit la raison pour laquelle la plupart sont rattachés au dollar américain, historiquement fort).

Stablecoins adossés à des matières premières

La plupart des stablecoins de cette catégorie sont garantis par de l’or, mais ils peuvent aussi être garantis par d’autres matières premières, notamment d’autres métaux, le pétrole ou l’immobilier. Ces matières premières servent de mécanismes pour limiter la volatilité des prix. Les stablecoins adossés à des matières premières peuvent donner aux investisseurs ordinaires la possibilité d’investir dans des matières premières.

Avantages des Stablecoins adossés à des matières premières

Les utilisateurs peuvent être assurés que la volatilité des matières premières par rapport à des actifs tels que les cryptos est relativement faible.

Les utilisateurs détiennent un actif tangible et leur valeur a le potentiel de s’apprécier avec le temps.

Inconvénients des stablecoins adossés à des matières premières

Les stablecoins adossés à des matières premières peuvent être plus difficiles à trader que les stablecoins adossés à des monnaies fiat. Si vous souhaitez trader un stablecoin adossé à un actif tel que l’or, cela peut être assez facile à faire, mais faire de même pour l’immobilier peut prendre un certain temps en raison de la procédure potentiellement compliquée.

Comme ils sont centralisés, un niveau de confiance est nécessaire entre l’utilisateur et l’entité centrale qui détient le bien.

Stablecoins adossés à des cryptomonnaies

Certains stablecoins sont adossés à des cryptos. Contrairement aux stablecoin adossées à des monnaies fiat, ces stablecoins sont mis en circulation par le biais de smart contracts. Les prix des cryptos étant notoirement volatiles, les coins sont souvent adossés à plusieurs d’entre elles. Ainsi, si l’un d’eux subit une volatilité des prix, les autres peuvent absorber le choc tout en restant stables.

De plus, certains stablecoins sont garantis par un actif dont la valeur est supérieure à celle du coin, et est utilisé comme mesure de protection. Ainsi, au lieu d’un ratio de 1:1 comme avec du fiat, le ratio peut être de 1:2, ce qui signifie que le stablecoin est adossé à une cryptomonnaie dont la valeur est double.

Avantages des stablecoins adossés à des cryptomonnaies

Ils sont décentralisés et, comme les transactions ont lieu sur des blockchains, une sécurité et une transparence complètes sont assurées.

Ils auront souvent des montants de liquidité plus élevés, ce qui signifie qu’ils peuvent être convertis rapidement et à faible coût.

Inconvénients des stablecoins adossés à des cryptomonnaies

Leurs mécanismes de fonctionnement sont assez complexes, ce qui signifie qu’ils n’ont pas gagné en popularité comme certains autres types de stablecoins, du moins pas encore.

Si le prix de la cryptomonnaie de réserve devient élevé, l’adossement peut s’avérer coûteux.

Stablecoins algorithmiques

Et oui, les stablecoins non garantis existent. L’offre de ces stablecoins est contrôlée par des algorithmes et des smart contracts. L’offre et la demande déterminent le prix de ces stablecoins. L’offre de ces stablecoins est contrôlée par un modèle algorithmique appelé « seigniorage shares ».

Si le prix du stablecoin augmente, des coins seront mis en circulation par l’algorithme jusqu’à ce que l’offre et la demande soient équilibrées. Si le prix du stablecoin diminue, la quantité de coins sera réduite jusqu’à ce que l’offre et la demande s’équilibrent. En procédant ainsi, l’algorithme peut maintenir le prix du coin stable.

Avantages des stablecoins algorithmiques

Comme ils ne sont pas centralisés par rapport à un actif quelconque, ils sont par essence les stablecoins les plus décentralisés, et l’algorithme est ouvertement transparent et vérifiable par tous.

Comme ils ne sont rattachés à rien, ils ne dépendent pas de garanties.

Inconvénients des stablecoins algorithmiques

Bien qu’il soit facile d’émettre des coins pour atteindre l’équilibre entre l’offre et la demande, il peut être difficile de réduire la quantité de coins tout en essayant de maintenir la valeur.

Une croissance continue est nécessaire pour que la parité soit maintenue.

Les Stablecoins les plus populaires

Selon certaines estimations, il existe aujourd’hui plus de 200 types de stablecoins. Examinons les plus populaires d’entre eux.

Tether (USDT)

Tether (USDT) est le plus gros stablecoin en termes de capitalisation de marché. Adossé au dollar américain selon un ratio de 1:1, USDT a été créé en 2014. Il a dépassé le bitcoin en tant que cryptomonnaie la plus tradée en volume de marché en 2019. USDT est émis sur sept blockchains, dont Ethereum.

USD Coin

L’USD Coin (USDC) est adossé au dollar américain. Lancé en 2018 en tant que coentreprise entre Circle et Coinbase, l’USDC est un « dollar numérique » qui peut être utilisé pour les transactions basées sur les cryptos. Il s’agit d’un token Ethereum (ERC-20). Selon Circle, un audit des réserves de dollars américains est effectué chaque mois.

TrueUSD (TUSD)

TrueUSD (TUSD) est un stablecoin adossé au dollar américain, fondé en 2018. Plutôt que les réserves de dollars américains soient détenues par une seule entité (comme avec USDT), ils sont détenus sur plusieurs comptes bancaires escrow. Selon le distributeur Trusttoken, cela est fait dans un souci de transparence.

Dai (DAI)

Le Dai (DAI) est adossé au dollar américain, mais n’est pas émis par une entité centrale. On dit qu’il est “soft pegged” (par contraste avec pegged = adossé). Au lieu de cela, les détenteurs de token décentralisés dirigent le Maker Protocol. Grâce à des smart contracts, ce protocole adosse le coin au dollar américain. Il s’agit d’une cryptomonnaie émergente dans la DeFi et elle est soutenue par Ethereum.

Paxos Standard (PAX)

Paxos Standard (PAX) est un stablecoin adossé au dollar américain, lancé en 2018. Aujourd’hui, les fonctions de PAX consistent notamment à limiter la volatilité des actifs crypto et à supprimer les frais de transaction transfrontalière. Mais son émetteur, Paxos Trust Company, espère qu’il sera utilisé à l’avenir pour les paiements des consommateurs.

Digix Gold (DGX)

Le Digix Gold (DGX) est lié à l’or, une unité de la monnaie étant égale à un gramme d’or. L’or est stocké dans une chambre forte et les détenteurs du coin peuvent échanger des lingots d’or s’ils se rendent eux-mêmes dans la chambre forte. L’or est vérifié tous les trois mois pour s’assurer que la quantité totale est toujours détenue.

Binance USD (BUSD)

Binance USD (BUSD) est un stablecoin adossé au dollar, lancé en 2019. Il est le résultat d’un partenariat entre Binance et Paxos. À ce jour, il fait partie d’une poignée de stablecoins approuvés par les autorités américaines. Son approvisionnement est régulièrement audité en externe afin de maintenir la confiance de ses utilisateurs.

Libra

L’une des cryptos les plus controversées de tous les temps est le projet Libra Coin de Facebook. Le whitepaper original a été publié en juin 2019, avec pour mission déclarée de « devenir une monnaie mondiale simple et une infrastructure financière qui donne du pouvoir à des milliards de personnes« . Sa vision originale était d’être un stablecoin multi-devises soutenu par un panier d’environ 30 monnaies fiat. Mais cette vision a changé en raison de problèmes de réglementation et également parce que plusieurs partenaires importants, comme Visa et Mastercard, se sont retirés. En réponse, Libra 2.0 a été publié en avril 2020, l’un des principaux changements étant la création de stablecoins à monnaie unique en plus du coin multi-devises. Cependant, les problèmes réglementaires persistent, rendant son avenir incertain.

Les Stablecoins sont-ils un bon investissement ?

Les avis sont partagés sur la question de savoir si les stablecoins sont un bon investissement ou non. Examinons certains des arguments pour et contre.

Pourquoi les stablecoins sont un bon investissement ?

- Investir dans des stablecoins adossés à des monnaies fiat, comme l’USDT, peut être une option pratique pour les investisseurs qui investissent dans un actif volatile comme le bitcoin. Ils peuvent être convertis rapidement et facilement, et peuvent être reconvertis lorsque la confiance est rétablie dans la volatilité de l’actif.

- Étant donné qu’ils sont généralement considérés comme peu risqués, ils peuvent constituer un placement digne de ce nom dans un portefeuille d’investissement diversifié (où il est toujours sage de posséder des investissements à faible risque à côté d’investissements à plus haut risque). Avec le temps, les actifs peuvent prendre de la valeur et s’avérer être des investissements rentables à long terme. C’est notamment le cas des stablecoins adossés à des matières premières ou à des cryptos.

Pourquoi les stablecoins ne sont pas un bon investissement ?

- Comme pour tout investissement, plus le gain potentiel est élevé, plus le risque est grand. Ainsi, si certains stablecoins peuvent prendre de la valeur au fil du temps, ils peuvent aussi se déprécier. C’est notamment le cas des stablecoins adossées à des cryptos, malgré les mécanismes mis en place pour faire face à l’inévitable volatilité des prix.

- Les stablecoins adossés à des monnaies fiat sont considérés comme les plus stables des stablecoins, mais cette stabilité n’en fait pas un investissement très rentable à long terme et il est peu probable que leur valeur augmente de manière significative au fil du temps. Au contraire, la valeur des stablecoins adossés à du fiat est susceptible de diminuer au fil du temps. Lorsque les banques centrales impriment plus d’argent, cela dévalue la monnaie. L’inflation signifie que vous pourrez acheter moins avec un dollar dans 10 ans comparé à aujourd’hui, et encore moins dans 20 ans.

Le mot de la fin

Bien que la question de savoir si les stablecoins sont un bon investissement ou non se pose, une chose est certaine, c’est qu’ils ont beaucoup de potentiel. Ils apportent les avantages de la technologie blockchain et de la stabilité, ce qui signifie qu’on peut compter sur eux pour les transactions dans la cryptosphère. Leur adoption massive pourrait révolutionner les moyens traditionnels de transactions financières et fournir un moyen indispensable aux 1,7 milliard de personnes non bancarisées dans le monde. Ils pourraient s’avérer être un refuge contre l’hyperinflation qui sévit dans certains pays.

En conclusion, les stablecoins ont un bel avenir devant eux.

Pour un examen plus approfondi du plus gros stablecoin, USDT, consultez ce guide Bybit : Qu’est-ce que l’USDT et le Tether ?

Vous pouvez acheter de l’USDT ici sur Bybit !

Vous pouvez également trader de l’USDT ici sur Bybit !

Restez informé(e) avec les mises à jour de Bybit :

Visitez notre plateforme d’échange Suivez nos actualités via notre blog Réseaux sociaux : Twitter, Facebook, Instagram, YouTube et LinkedIn Rejoignez-nous sur Telegram et Reddit Vous avez des questions ? Visitez notre centre d’aide

Vous avez une suggestion concernant cet article ou autre chose sur notre plateforme ? Partagez vos pensées et aidez-nous à améliorer notre contenu pour le reste de la communauté !