¿Qué es un mercado al contado para el comercio de criptomonedas?

Descripción

Con un número cada vez mayor de instituciones que empiezan a invertir en criptomonedas, es inevitable que más usuarios hayan empezado a interesarse en ella. Para comenzar un viaje en la inversión/comercialización de criptomonedas, normalmente se desearía comenzar con los conceptos básicos, comprender cómo comprar y vender criptomonedas antes de pasar a la negociación.

El comercio al contado es el método más básico y sencillo para negociar con criptomonedas. Los nuevos comerciantes suelen comenzar su viaje de negociación de criptomonedas interactuando con los mercados al contado. En comparación con la inversión en criptomonedas, lo que normalmente significa mantener una criptomoneda durante un periodo de tiempo prolongado, el comercio al contado implica comprar y vender una gama de criptomonedas en un intento de generar beneficios regulares a corto plazo.

En este artículo, exploraremos el comercio al contado.

Conclusiones clave:

El comercio al contado se refiere a la compra y venta de criptomonedas al precio de mercado actual con la intención de entregar inmediatamente la criptomoneda negociada.

Algunas de las ventajas del comercio al contado incluyen que es un proceso de riesgo relativamente bajo y directo, así como su precio transparente.

¿Qué es el comercio al contado de criptomonedas?

El comercio al contado se refiere a la compra y venta de criptomonedas al precio actual del mercado, también conocido como precio al contado, con la intención de entregar inmediatamente la criptomoneda negociada. “Entrega” en este contexto se refiere al comprador y vendedor que cumplen su compromiso con la transacción, con el comprador que ofrece el pago y el vendedor que ofrece la criptomoneda negociada.

Los comerciantes al contado normalmente compran criptomonedas al precio de mercado actual con capital existente, mantienen la criptomoneda durante un periodo de tiempo con la esperanza de que el precio aumente para que finalmente puedan vender su criptomoneda para obtener un beneficio. El comercio al contado es popular entre los comerciantes, dado que pueden abrir posiciones a corto plazo con diferenciales bajos y sin fecha de vencimiento.

Los comerciantes al contado también pueden poner en corto el mercado al contado de criptomonedas. Esto implica vender una criptomoneda y volver a comprarla cuando el precio disminuye.

Asumir la propiedad de las criptomonedas reales que se compran y venden difiere de los derivados comerciales, como un contrato de criptomonedas por diferencia (CFD), en el que el activo negociado solo rastrea el precio de la criptomoneda y no confiere la propiedad de la criptomoneda a los comerciantes.

Detalles sobre el comercio al contado de criptomonedas

¿Qué es el precio al contado?

Un precio al contado se refiere a la tasa de mercado actual para la compra o venta inmediata de un activo en particular.

¿Qué son los pares de comercio al contado de criptomonedas?

Los pares comerciales describen activos que pueden intercambiarse entre sí. Hay dos tipos principales de pares comerciales en el mercado al contado de criptomonedas: pares cripto-a-fiat (p. ej., ETH/USD) y pares cripto-a-cripto (p. ej., ETH/USDT).

¿Qué es un libro de pedidos?

Un libro de pedidos proporciona a los comerciantes información sobre la profundidad de un mercado determinado. Muestra una lista en tiempo real de órdenes de compra y venta abiertas para una criptomoneda seleccionada. Hay dos lados en el libro de pedidos:

Lado de compra: Muestra todas las órdenes de compra abiertas por debajo del último precio negociado. Las ofertas de los compradores se conocen como “ofertas”.

Lado de venta: Muestra todas las órdenes de venta abiertas por encima del último precio negociado. El precio de venta ofrecido se conoce como “pregunta”.

Una orden abierta se refiere a las órdenes sin completar que aún no se han ejecutado.

Diferentes tipos de pedidos

Hay diferentes tipos de pedidos que se pueden realizar en un mercado al contado de criptomonedas.

Orden límite

Esto permite a los comerciantes al contado preparar las transacciones al contado con antelación. Los usuarios pueden establecer el precio deseado al que desean comprar o vender la criptomoneda, conocido como precio límite. Una vez que el precio de mercado alcance ese precio, se ejecutará la orden del comerciante, que será posible a través de acuerdos condicionales que el comerciante haya especificado.

Orden de mercado

Una orden de mercado se ejecuta inmediatamente a los precios de mercado actuales. Este tipo de pedido es utilizado por los comerciantes cuando desean completar sus pedidos comerciales lo más rápido posible. Los comerciantes al contado pueden hacer este pedido fácilmente, sin tener que introducir un precio. Una vez que se ha ejecutado una orden de mercado, un comerciante puede comprar o vender sus posiciones inmediatamente al mejor precio al contado disponible.

No hay garantía de que el precio de mercado no cambie mientras se ejecuta la orden, especialmente dadas las volátiles condiciones del mercado de la criptomoneda.

Los comerciantes pueden consultar el historial de transacciones para realizar un seguimiento del tipo de pedidos que han realizado.

¿Qué son las tarifas de creador y tomador?

La mayoría de los intercambios cobran un cargo por transacción por cada orden comercial al contado. El importe de las tarifas que se pagarán depende de si el comerciante es un fabricante o un comprador.

Tarifa de taker

Los tomadores son comerciantes que eliminan la liquidez del libro de pedidos. Un comprador que ingresa una orden de mercado se considera un tomador. Un comerciante cuyo pedido coincide inmediatamente con una oferta de compra o venta existente los somete a una tarifa de comprador.

Tarifa de maker

Un fabricante es un comerciante que proporciona liquidez al mercado aumentando la profundidad del mercado del libro de pedidos. Se aplica una tarifa del fabricante cuando se realiza una orden comercial por adelantado con órdenes limitadas.

Sin embargo, no todas las órdenes limitadas tienen un cargo del fabricante. Por ejemplo, cuando a un comerciante se le asigna un pedido inmediatamente, se le puede cobrar una tarifa de cliente. Para garantizar que se cobra una tarifa de fabricante, los comerciantes pueden realizar un pedido limitado para que no se les corresponda con un pedido inmediatamente incluso cuando se cumplan los términos.

Diferencias entre el comercio al contado y el comercio de márgenes

En el comercio al contado, los comerciantes compran criptomonedas con el capital que tienen disponible, y poseen plenamente el activo una vez que se ha ejecutado la operación.

En el comercio de márgenes, los comerciantes piden prestado capital a un tercero para completar la compra de criptomonedas. Esto permite a los comerciantes de margen comprar grandes cantidades de criptomonedas o entrar en posiciones comerciales más grandes, lo que da lugar a la posibilidad de obtener beneficios más significativos. Sin embargo, esto se considera más arriesgado, ya que una operación de pérdida de margen podría amplificar potencialmente las pérdidas y los comerciantes de margen de coste más que su capital inicial.

Además, los comerciantes de margen deben cumplir sistemáticamente con sus requisitos de margen para evitar recibir una llamada de margen, lo que podría provocar que los activos del comerciante se vendan. Por lo tanto, los comerciantes de márgenes deben vigilar constantemente sus operaciones. Además, los costes de un préstamo de margen pueden acumularse, lo que hace que los comerciantes de margen tengan que negociar en plazos más cortos con mayor frecuencia en comparación con el comercio al contado.

Diferencias entre el comercio al contado y el comercio de futuros

Con el comercio al contado, las criptomonedas se compran con entrega inmediata y los comerciantes al contado serán propietarios del activo subyacente. Después, los comerciantes al contado suelen esperar a que el precio de la criptomoneda aumente antes de obtener beneficios.

Por otro lado, los comerciantes de futuros no son propietarios del activo subyacente; simplemente tienen un contrato que representa el valor de la criptomoneda. En la negociación de futuros, tanto el comprador como el vendedor acuerdan negociar una cierta cantidad de criptomoneda a un precio específico en el futuro, que luego se bloquea en el contrato hasta que la transacción se complete en una fecha posterior. Cuando el contrato vence en la fecha predeterminada, el comprador y el vendedor llegan a un acuerdo.

La principal diferencia entre el comercio al contado y el comercio de futuros reside en el uso del apalancamiento. La negociación de futuros permite el uso de apalancamiento, de modo que los comerciantes de futuros puedan entrar en una posición más grande incluso si tienen un saldo de cuenta más bajo.

Mercados al contado de criptomonedas

Los mercados al contado, también conocidos como mercados de efectivo, ya que los comerciantes realizan pagos por adelantado, están disponibles para una amplia gama de clases de activos. Entre ellos se incluyen acciones, bonos y el mercado de divisas (por divisas). NASDAQ y NYSE (New York Stock Exchange) son dos de los mercados al contado más populares.

Para entender cómo funciona el mercado al contado para la negociación al contado en criptomonedas, echemos un vistazo a un par de negociación al contado BTC/USDT.

El Comprador A, con 1000 USDT, realiza una orden de compra por un importe equivalente de BTC al precio unitario de 42 000 USD. El Comprador A se emparejará con el Vendedor B, que ofrece BTC a cambio de USDT al precio deseado del Comprador A. Una vez que el Comprador A y el Vendedor B hayan acordado el precio, la orden se ejecutará y cumplimentará inmediatamente.

Los mercados al contado suelen verse afectados por la confianza del mercado, y los precios al contado de casi todas las criptomonedas fluctúan considerablemente. Por lo tanto, comprender la confianza del mercado es una habilidad útil para los comerciantes al contado.

Hay diferentes tipos de mercados al contado para criptomonedas, que analizaremos en la siguiente sección.

Tipo de mercado al contado de criptomonedas

El comercio al contado se produce en dos tipos principales de mercado al contado: Bolsas y operaciones extrabursátiles (OTC).

Intercambios

Las bolsas son plataformas en las que la demanda y la oferta del mercado se agrupan, lo que permite a los comerciantes al contado comprar o vender criptomonedas rápidamente a precio de mercado. En los mercados al contado de criptomonedas, hay dos intercambios distintos: intercambios centralizados (CEX) y intercambios descentralizados (DEX).

Intercambio centralizado

Un CEX actúa como intermediario entre los comerciantes al contado y las criptomonedas, actuando como custodio y gestionando las criptomonedas negociadas. Los CEX proporcionan un libro de pedidos, que proporcionará a los comerciantes al contado información sobre la cantidad de criptomonedas disponibles para la venta, y también la demanda del mercado de una criptomoneda. Esto es útil para medir la liquidez del mercado disponible para negociación.

Los CEX conceden a los comerciantes al contado acceso a pares de comercio fiduciario-cripta. Para comenzar a operar al contado, los usuarios simplemente tienen que depositar fiat o cripto en su cuenta.

Existen ciertas responsabilidades específicas de los CEX:

Garantizar transacciones fluidas

Seguridad de la plataforma

Protección del cliente

Cumplimiento normativo

Precio justo

Know Your Customer (KYC)

Anti Lavado de Dinero (AML)

Dado que los CEX ofrecen las funcionalidades y servicios anteriores para los usuarios, las operaciones al contado en los CEX a menudo implican tarifas de transacción. También se cobran cargos por las actividades de cotización y otras actividades comerciales. Por lo tanto, los CEX pueden obtener beneficios independientemente del estado del mercado, siempre que tengan suficiente volumen de operaciones y usuarios.

Intercambio descentralizado

Este tipo de intercambio se utiliza con mayor frecuencia para el comercio de criptomonedas. Los DEX tienen funcionalidades y servicios similares a los de los CEX. Sin embargo, la mayor diferencia reside en que no hay intermediarios implicados en DEX. La coincidencia de compradores y vendedores se logra a través de la tecnología de cadena de bloques, donde se utilizan contratos inteligentes con reglas predeterminadas para ejecutar transacciones directamente desde la cartera de un comerciante. Con los códigos autoejecutables, los comerciantes pueden realizar transacciones sin necesidad de confiar en un intermediario para completar la operación por ellos. Del mismo modo, la criptomoneda negociada no necesita ser custodiada por el CEX, lo que otorga a los comerciantes la propiedad total de la criptomoneda.

Al utilizar DEX, los comerciantes no están obligados a crear una cuenta y pueden omitir el proceso de KYC. Esto proporciona a los usuarios mucha más privacidad y libertad, lo que les permite comerciar directamente con otros. Sin embargo, la contrapartida es que, en caso de que haya algún problema técnico, la falta de KYC y de atención al cliente deja al comerciante prácticamente estancado.

Algunos DEX utilizan un modelo de libro de pedidos, similar al de los CEX. Un desarrollo más reciente dentro del espacio es el modelo de creador de mercado automatizado (AMM), como el de Uniswap y PancakeSwap. Los AMM utilizan una fórmula para determinar los precios y hacer uso de los grupos de liquidez.

Negociación de venta libre (OTC)

Las operaciones al contado pueden llevarse a cabo a través de operaciones OTC o P2P, cada una de las cuales tiene sus propios beneficios.

Las operaciones OTC se consideran extrabursátiles, ya que el comprador y el vendedor realizan transacciones directamente, sin que ningún tercero o plataforma de operaciones supervise su operación. El comprador y el vendedor no utilizan un libro de pedidos y, en su lugar, pueden elegir realizar transacciones con cualquier criptomoneda a cualquier precio que ambos consideren adecuado, incluso si está por debajo o por encima del precio de mercado.

El comercio OTC es popular entre los comerciantes al contado por los siguientes beneficios:

Deslizamiento reducido

El uso de un libro de pedidos puede dar lugar a un deslizamiento, especialmente para criptomonedas con menor liquidez, como las criptomonedas de pequeña capitalización. Esto hace que los comerciantes al contado no puedan completar su pedido al precio deseado. El comercio OTC elude el libro de pedidos, lo que permite a los comerciantes al contado cubrir sus posiciones comerciales sin experimentar un alto desplome.

Menor volatilidad del mercado

Dado que los comerciantes OTC están realizando transacciones fuera del mercado, pueden negociar una gran cantidad sin preocuparse por la volatilidad que se derivaría de la negociación en un mercado abierto.

Cómo beneficiarse del comercio al contado

El comercio al contado permite a los usuarios retener tokens hasta por varios años. Por lo tanto, muchos comerciantes lo utilizan para promediar el coste en dólares (DCA) sus criptomonedas favoritas. Tenga en cuenta que los beneficios solo se convierten en “reales” cuando las criptomonedas se “moven”, lo que significa que se convierten a moneda fiduciaria o monedas estables. También es en este punto donde las criptomonedas se vuelven imponibles, pero pueden retenerse indefinidamente antes de que se apliquen impuestos.

Cómo operar en Bybit Spot

Si está interesado en negociar el mercado al contado con Bybit, la siguiente es una guía paso a paso para ayudarle a atravesar el proceso.

1. Cree una cuenta en Bybit. Regístrese en Bybit Web o Bybit App y realice las verificaciones de KYC para desbloquear un mayor volumen de operaciones, mayores límites de depósito y retiro.

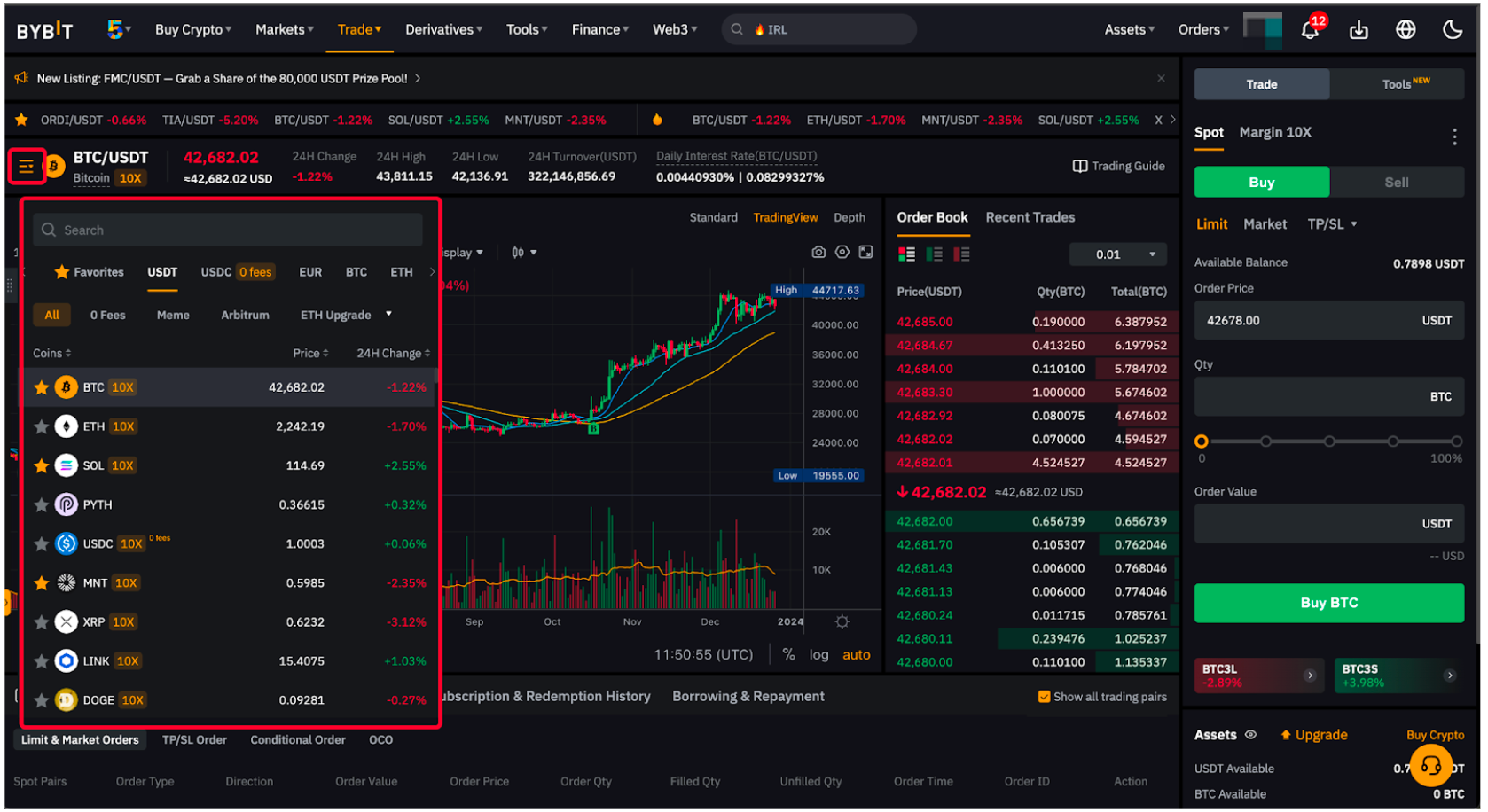

2. En el icono desplegable de la izquierda, desplace el cursor y verá todos los pares de operaciones al contado compatibles, junto con el último precio de operación y el porcentaje de cambio de 24 horas del par de operaciones correspondiente.

3. Para encontrar un par de operaciones de spot específico, utilice el cuadro de búsqueda. Si ves la etiqueta 10x junto a un par de trading determinado, indica que el par está admitido en el spot trading con margen.

4. Haga su pedido en la pestaña comercial derecha. Bybit Spot Trading ofrece varios tipos de órdenes, como órdenes de mercado y limitadas. Para obtener más información sobre las diferencias entre cada tipo de pedido, consulteTipos de pedidos disponibles en Bybit.

5. Para abrir una orden de mercado como ejemplo, asegúrese de que se encuentra actualmente en la pestañaPunto. A continuación, elijaComprar oVender un activo. introduce el valor o la cantidad de tu orden. Si utilizas otros tipos de órdenes, como orden límite y orden condicional, deberás introducir el precio de tu orden o el precio de activación.

6. aparecerá una ventana de confirmación. Asegúrate de que los detalles de tu orden sean correctos y, a continuación, haz clic en Comprar o Vender.Cálculo de las tarifas de negociación al contado de Bybit

Tomemos como ejemplo el par de negociación al contado BTC/USDT. Si BTC cotiza a un precio actual de 96.000 USD, los comerciantes pueden comprar o vender 1 BTC a 96.000 USDT. La fórmula es la siguiente:

Cargo por negociación = Cantidad de orden completada × Tasa de cargo por negociación

Alice compra 1 BTC utilizando una orden de mercado con USDT. La tarifa del usuario para Alice sería de 1 × 0,1 % = 0,001 BTC

Jack compra 96.000 USDT utilizando una orden limitada con BTC. La tarifa del fabricante para Jack sería: 96 000 × 0,1 % = 96 USDT

Una vez completado el pedido:

Alice debe pagar una tarifa de cliente de 0,001 BTC por 1 BTC con la orden de mercado creada. Después de la deducción automática de las comisiones de negociación, Alice recibirá un total de 0,999 BTC.

Jack compra 96.000 USDT con una Orden límite y pagará una tarifa del fabricante de 96 USDT. Recibirá un total de 95.904 USDT después de la deducción de las comisiones del fabricante.

Sin embargo, si las órdenes se cancelan o no se cumplen, a Jack y a Alice no se les cobrará ninguna tarifa de negociación.

Ventajas del comercio al contado

Precios transparentes

Los precios del mercado al contado son completamente transparentes y se pueden ver en el libro de pedidos. Los precios se basan únicamente en la oferta y la demanda del mercado. Esto es diferente de otros instrumentos de negociación, como derivados (futuros, opciones, etc.), donde los precios dependen de múltiples factores, incluidos el tiempo, la tasa de financiación, los tipos de interés y otros.

Proceso sencillo

Los comerciantes al contado pueden calcular fácilmente su riesgo y recompensa en función de su precio de entrada y el precio actual del mercado. Esto se debe a que los comerciantes al contado son propietarios absolutos de las criptomonedas y, por lo tanto, no tienen que preocuparse por otros factores como los márgenes de mantenimiento y los pagos de intereses.

Sencillo

Como se ha mencionado anteriormente, los comerciantes al contado no serán liquidados ni recibirán una demanda de margen, a diferencia del comercio de márgenes. Por tanto, los comerciantes al contado pueden "establecerse y olvidarse" y solo comprobar cuándo les gustaría obtener beneficios. Por otro lado, dada la volatilidad de las criptomonedas, los comerciantes de derivados que utilizan apalancamiento y margen tienen que supervisar constantemente sus posiciones para protegerse contra la liquidación.

Los comerciantes al contado también pueden entrar y salir de una operación en cualquier momento, sin necesidad de comprobar constantemente sus posiciones comerciales.

Riesgo relativamente bajo

Las operaciones al contado conllevan un menor riesgo en comparación con las operaciones con derivados. Sin el uso del margen, los comerciantes al contado están protegidos de perder más que su inversión de capital inicial.

Poder de retención

Dado que el comercio al contado no utiliza ninguna forma de apalancamiento o margen, los comerciantes al contado no están obligados a pagar intereses ni mantener un margen. Por lo tanto, si un comerciante al contado tiene mucha confianza en una criptomoneda en particular, puede optar por aferrarse a ella incluso si el token ha tenido un gran golpe en términos de precio.

Desventajas del comercio al contado

Potencial de beneficios limitados

Como se mencionó anteriormente, el comercio al contado no utiliza apalancamiento ni margen, y solo aprovecha la cantidad de capital que tiene un comerciante al contado. Por lo tanto, las posiciones implicadas en el comercio al contado están limitadas y los comerciantes al contado no pueden entrar en posiciones más grandes, como las de futuros y comercio de márgenes. Por lo tanto, el potencial de beneficios que un comerciante al contado puede obtener es limitado.

Deslizamiento debido a la falta de liquidez del mercado

Con el tiempo, la liquidez del mercado al contado puede agotarse. Especialmente durante los mercados bajistas, las altcoins más pequeñas tienden a perder una cantidad sustancial de su liquidez, dado el volumen reducido de operaciones del mercado.

Cuando esto ocurra, los comerciantes al contado tendrán dificultades para comprar o vender sus criptomonedas a un precio justo de mercado debido a la caída que resulta de una liquidez insuficiente. Tendrán que vender su criptomoneda a un precio de mercado inferior al justo, comprar una criptomoneda a un valor de mercado superior al justo o mantener sus inversiones con la esperanza de recibir un precio mejor en el futuro.

Conclusión

En general, el uso del mercado al contado para el comercio de criptomonedas puede ser una excelente forma de poseer criptomonedas a los precios deseados. La inmediatez que conlleva una operación en el mercado al contado puede ser inestimable cuando se desea obtener rentabilidades instantáneas. En comparación, tendrá que esperar a que sus rentabilidades se negocien con futuros, y debe enfrentarse al riesgo de que pueda perder su margen inicial.

.jpeg)

.jpeg)

.jpeg)

.jpeg)