- Купуйте один кол-опціон ATM Bitcoin за 50 DTE з страйк-ціною $20 000; сплачуйте продавцю премію $1500.

Загальна вартість — чистий дебет у розмірі $500 − $1500 = −1000 (отримано Premium − сплачено премію).

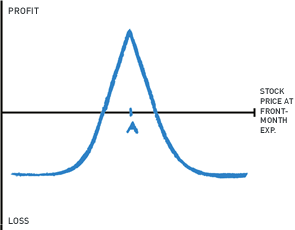

На наведеній нижче схемі виплати показано стратегію розподілу календаря, яка забезпечує максимальний потенціал прибутку, коли базова безпека торгує на тому ж рівні, що й страйк-ціна (коли закінчується термін дії фронтального опціону).

Джерело: Інструкція з опціонів

Щоб максимізувати шанси на успіх під час використання стратегії розподілу календаря викликів, врахуйте ці два фактори:

Чи зростає волатильність між часом торгівлі та часом закінчення терміну дії фронтального опціону (у той самий час, коли зворотний виклик закривається).

Кількість DTE, яка найкраще підходить для кожної з різних датованих страйк-цін.

Календар довгих викликів добре працює, коли зростає волатильність. Для отримання максимального потенційного прибутку використовуйте цю торгову стратегію, якщо ви очікуєте, що волатильність скоро зросте.

Важливо вибрати оптимальну дату закінчення терміну дії для фронтального варіанту (скороченого дзвінка). В ідеалі найкращий варіант з 20–30 DTE — тут розмір премії достатньо високий, щоб компенсувати частину вартості зворотного опціону.

Для зворотного (довгий кол-опціон) варіант із DTE 40–50 є достатньо далеко, щоб отримати користь від вищого рівня IV, при цьому достатньо близько для того, щоб стратегія була економічно ефективною.

Перехід на варіант «бичачий кол-опціон»:

Календар кол-спред можна змінити з нейтральної цінової стратегії на короткостроковий нейтральний, але довгостроковий бичачий, граючи, залишивши задні кінці відкритим («підіймаючи ногу»), коли закінчується термін дії контракту, що знаходиться поблизу.

У цьому сценарії, коли фронтальний кол-опціон закінчується (вартий або у грошовому еквіваленті), його зворотній довгий кол-опціон залишається відкритим і діє як окремий бичачий кол-опціон.

Ця угода виграє, якщо базовий криптоактив зазнає мінімального руху найближчим часом, але зростає ціна, переживаючи вищий IV після закінчення фронтального опціону, що дозволяє автономному довгому колу отримати прибуток.

Хоча підняття ноги збільшує максимальний потенційний прибуток, вона змінює стратегію з низького ризику на високий ризик. Якщо термін дії передньої частини закінчується через ITM і OTM на задньому кінці, обидва ноги втрачають гроші.

Налаштування спреду календаря

Як і у випадку з календарним кол-спредом, найкращий час для торгівлі розподіленим пут-опціоном календаря — це коли ви очікуєте зростання волатильності до закінчення терміну дії фронтального опціону.

Календарний пут-спред — це нейтральна цінова стратегія, що використовує страйк-ціни ATM для обох галузей. У цій стратегії серверний варіант закривається одночасно з закінченням терміну дії фронтального варіанту.

Конвертування на варіант ведмежого пут-опціону:

Подібно до спредового календаря кол-каналу, ведмежу стратегію можна змінити з нейтральної ціни на короткострокову нейтральну, але довгострокову.

Тут, коли термін дії фронтального контракту закінчується (вартий або у грошовій формі), опціон на довгу пут-опціон залишається відкритим, діючи як окремий ведмежий пут-опціон.

Знову ж таки, підняття ноги збільшує як максимальний потенційний прибуток, так і максимальний потенційний збиток.

Налаштування спреду з подвійним календарем

Подвійний календарний спред — це відносно складна торгова стратегія, що поєднує в собі спред календарного виклику та спред календарної пут-спреду. Ви можете запитати: Чому варто використовувати подвійний календарний спред? Ну, використання календарів пут- та кол-каналів розширює діапазон торгівлі, в якому стратегія є прибутковою.

Якщо припустити, що BTC торгує на $20 000, подвійний календарний спред може виглядати так:

- Продайте один варіант кол-опціону з 20 DTE на грошима з страйк-ціною $22 000, отримавши від покупця премію в розмірі $250.

- Купуйте один варіант кол-опціону з 50 DTE на чейкінг у розмірі $22 000, сплативши продавцю премію в розмірі $750.

У наведеному вище прикладі вартість угоди — це чистий дебет у розмірі −$500 (отримано Premium − сплачено Премію).

Одночасно:

- Продавайте один опціон з грошима BTC, термін дії якого спливає за 14 днів, з страйк-ціною $18 000 — отримуйте премію в розмірі $250 від покупця.

- Купуйте один опціон з грошима BTC, термін дії якого спливає за 40 днів, з страйк-ціною $18 000 — виплачуйте продавцеві премію $750.

Як і у випадку з календарем викликів вище, початкова вартість угоди — це чистий дебет у розмірі −$500 (Premium Received − Premiumpaid).

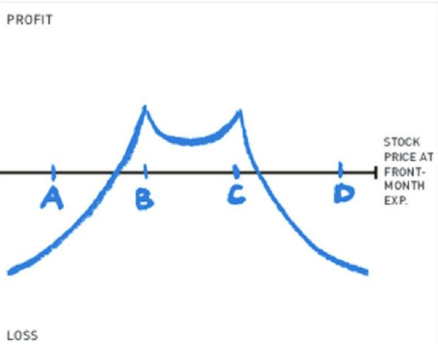

Ви можете змінити динаміку угоди, використовуючи комбінацію пут-опціонів і викликів OTM. Незважаючи на те, що подвійний календарний спред показав раніше переваги зростання волатильності та часу, схема виплати, наведена нижче, показує дві ключові відмінності від традиційного календарного спреду.

Стратегія досягає максимального прибутку, коли будь-який з фронтальних опціонів перестає діяти на ATM ($18 000 або $22 000), подвоюючи шанс на досягнення максимальної виплати... але зачекайте, бо є лотерея:

Стратегія приносить прибуток менше, ніж типовий календарний спред, якщо базова ціна активу має невеликий рух або не має руху, і закінчується близько до ціни відкриття угоди за ціною (у цьому прикладі $20 000).

Джерело: Інструкція з опціонів

Для кого розповсюджується календар?

У разі використання як нейтральної для ціни стратегії календарний спред підходить як для початківців, так і для досвідчених трейдерів — тут цей спред має чітко визначені параметри ризику, що пропонує чудовий спосіб отримати вигоду від зростання волатильності та зниження часу з обмеженим ризиком.

Коли використовувати розподіл календаря

Календар розподіляється найкраще, коли IV рухається вище. Тому завжди враховуйте, де IV стосується історичної волатильності.

Наприклад, криптовалютний актив, що має надзвичайно високу волатильність за історичними стандартами, може бути не найкращим вибором, якщо ви сподіваєтеся отримати користь від ще більшої волатильності. Кращим підходом буде структурування календаря навколо подій, що потенційно рухаються ринком, як-от наближення до випуску економічних даних.

Приклад спреду календаря

Ось покроковий посібник з виконання календарного спреду на Bybit.

На ПК

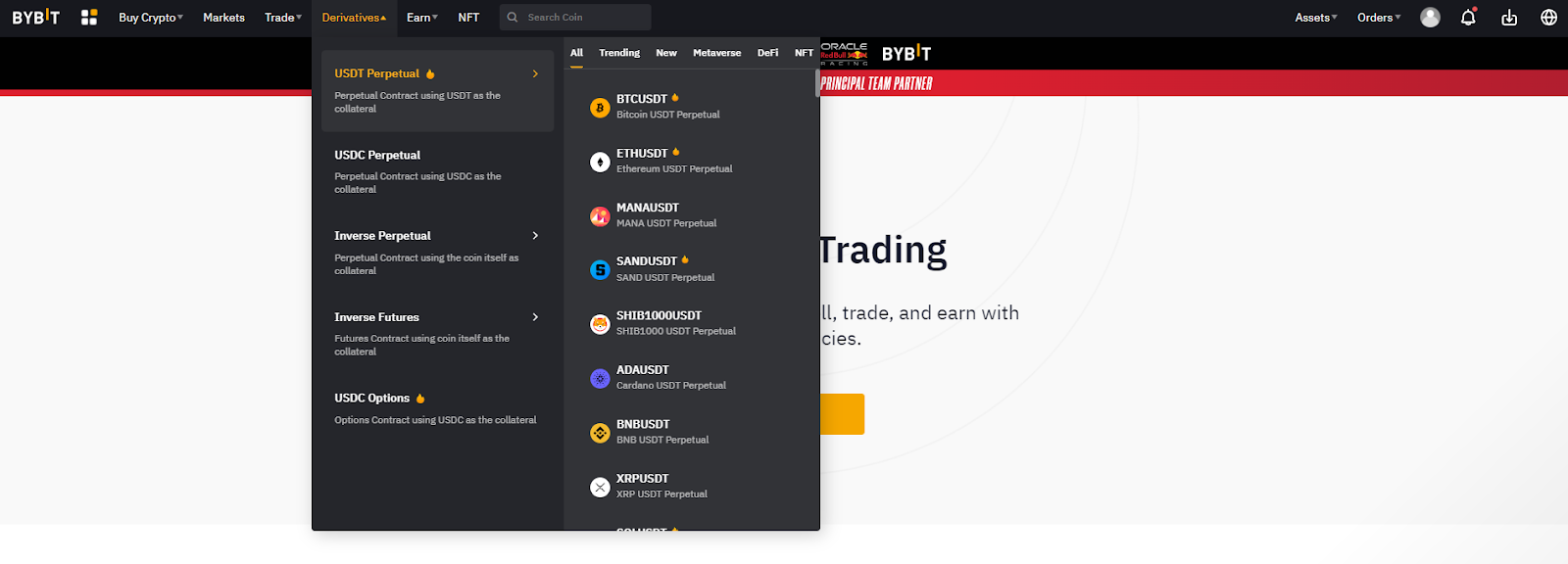

Крок 1. Натисніть вкладку Деривативи та виберіть Опціони USDC.

Джерело: Bybit

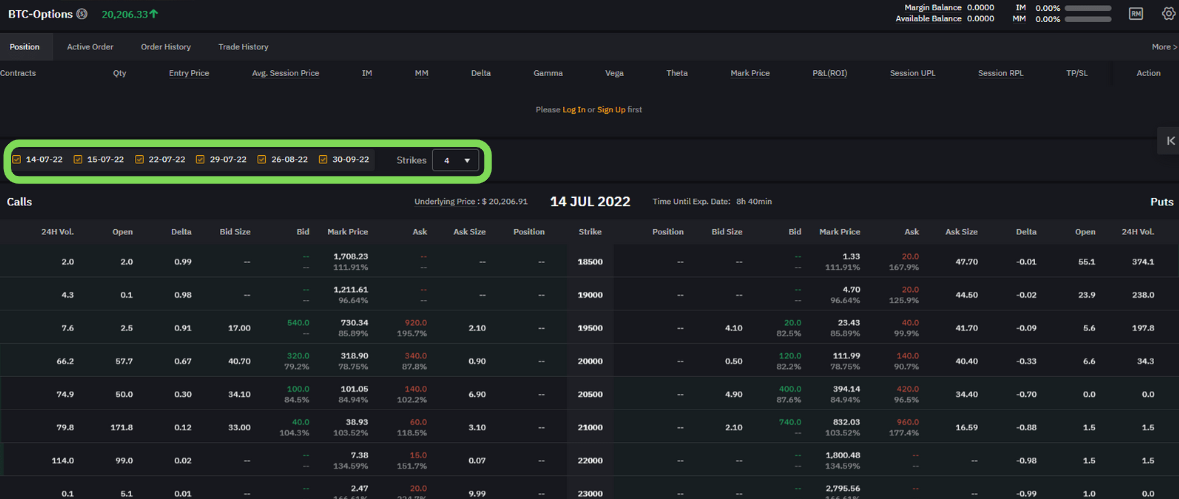

Крок 2. Скасуйте вибір дат закінчення терміну дії, які ви не хочете переглядати. Для календарного спреду ви можете вибрати відображення кількох дат закінчення терміну дії одночасно.

Крок 3. Поруч із датами закінчення терміну дії виберіть із розкривного списку кількість доступних страйк-цін, які ви хочете переглянути.

Джерело: Bybit

Крок 4. Виберіть тип опціону — Дзвінки або пут

Опціони кол відображаються в лівій частині ланцюга опціонів, а потім — праворуч. Усі доступні дати закінчення терміну дії відображаються у верхній частині ланцюжка опціонів.

Тут ви можете побачити спред пропозиції, обсяг, дельта-обчислення та актуальну позицію опціону (припускаючи, що вона у вас є).

Джерело: Bybit

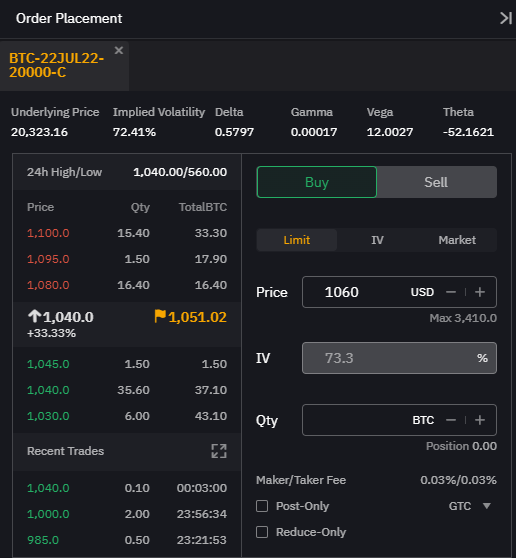

Крок 5. Після натискання на страйк, який ви хочете переглянути, у правій частині сторінки з’явиться вікно розміщення ордера. Тут ви знайдете IV, дельта, тета, гамма та розрахунок веги для вибраного страйку, а також глибину книги ордерів.

Ви можете розміщувати ордери за ціною або вибравши бажаний рівень IV.

Щоб розмістити ордер:

- Виберіть напрямок: Купити або Продати

- Введіть ціну ордера або суму IV

- Введіть кількість ордера

- Виберіть «Тільки розміщення» (необов’язково)

- Після виконання цих кроків натисніть кнопку «Розмістити ордер».

Джерело: Bybit

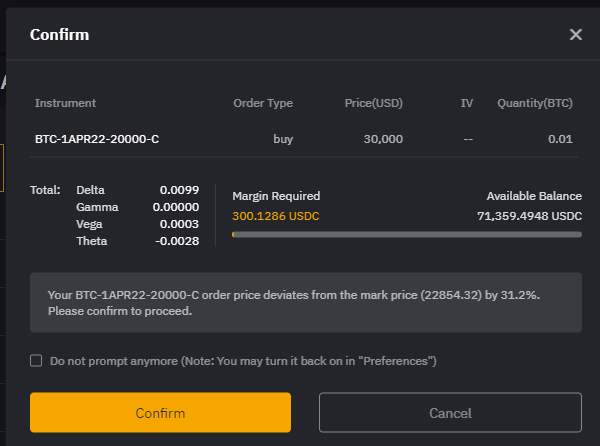

Крок 6. Після розміщення ордера з’явиться вікно підтвердження.

Перевіривши, чи введена вами інформація правильна, натисніть Підтвердити, щоб надіслати ордер.

Джерело: Bybit

Плюси

- Переваги зростання волатильності.

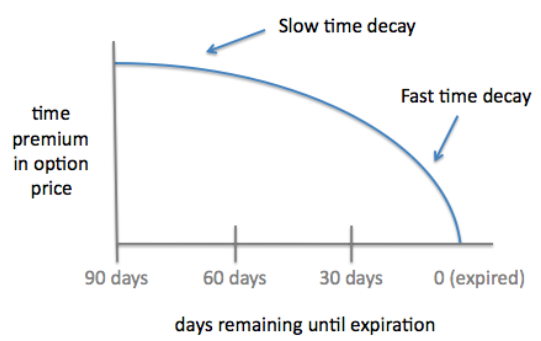

- Тета-розпад працює на користь стратегії.

- Можна визначити максимальну потенційну втрату.

- Гнучкість — розподіл календаря опціонів може бути прибутковим, незалежно від напрямку руху базового криптоактиву.

Мінуси

- Обмеження потенційних прибутків.

- Точка беззбитковості не може бути розрахована.

- Інвестори повинні не забувати закрити опцію «Задня частина», коли термін дії опції «Задня частина».

- Падіння волатильності суперечить цій стратегії.

Ризики

Перш ніж відкрити позицію роздачі календаря, потрібно поставити собі три запитання:

- Ви вибрали найкращу можливу страйк-ціну та/або термін дії?

- Ви оцінили рівень IV щодо історичної волатильності?

- Чи ви згодні з усіма потенційними результатами цієї стратегії?

Якщо ваша відповідь на будь-яке з наведених вище запитань «ні», можливо, вам доведеться повністю переоцінити налаштування або відмовитися від цієї стратегії.

Повернення за календарем

Оскільки ми не можемо заздалегідь знати 1) вартість заднього опціону на момент завершення, і 2) коли заданий варіант закінчується, неможливо обчислити точні прибутки з календарного спреду. На щастя, ця стратегія працює найкраще, коли зростає волатильність. Тому, щоб максимально збільшити потенційні прибутки, впровадьте календарний спред, коли очікуєте, що криптоактив стане більш нестабільним.

Максимально можливий прибуток

Подібно до солодкої спредової точки, максимальний потенціал доходу для календарного спреду — це коли фронтальний опціон перестає діяти на ATM. У цьому випадку термін дії найближчих контрактів закінчується нікчемним, але варіант зворотного кол-опціону містить часову вартість.

Максимально можливі втрати

Календарні спреди — це стратегії з низьким рівнем ризику, що обмежують максимальні понесені збитки до різниці між нижньою ставкою, отриманою під час написання фронтального опціону, та премією, оплачуваною за резервний опціон (Premium Received − Премійні сплачені − Транзакційні витрати).

Поради щодо обміну календарем

Ось кілька способів збільшити потенційний прибуток від стратегії розподілу календаря:

- Продавайте фронтальні опціони протягом 20–30 днів до закінчення терміну дії.

- Шукайте ознаки того, що волатильність скоро зросте.

- Завжди закривайте зворотній контракт одночасно з фронтальним: Або до закінчення терміну дії.

Необхідні корективи на ведмежих ринках

На відміну від стратегій спрямованих опціонів, таких як пут-спред (ведмежий) або кол-опціони (бурштиновий), рух ринку насправді не має значення для спредів календаря. Навпаки, IV продиктує, чи досягне стратегія розподілу календаря свого максимального потенційного прибутку або втратить гроші.

Наразі ми дізналися, що зростання волатильності працює на користь цієї стратегії. Однак раптове падіння волатильності може призвести до того, що серверний варіант втратить більшу вартість, ніж найближчі до дати прибутки. Якщо це станеться, інвестор може достроково закрити позицію, а не дозволити їй втратити нікчемність. Однак час розпаду зростає, коли варіант наближається до закінчення терміну дії, працюючи на користь першого варіанту, коли наближається закінчення терміну дії.

Альтернативні стратегії

Календарний спред — це одна з кількох опціонних стратегій, розроблених для отримання вигоди від розпаду часу.

Ось деякі інші стратегії, які слід враховувати:

У Nutshell

Широкий вибір доступних опціонних стратегій означає, що трейдери всіх рівнів досвіду та схильності до ризику можуть потенційно отримати користь. Хоча календарні спреди можуть не підходити для кожного інвестора, вони, безумовно, є чудовим способом отримати прибуток від зростання ринкової волатильності, не беручи на себе непотрібні ризики. Для тих, хто хоче навчатися, ви можете почати торгувати широким спектром опціонів, перелічених на Bybit, коли будете готові.

Обмінюйте календар на Bybit сьогодні