Пут-опціони: ефективно керуйте ціновим ризиком за допомогою цього інструменту

Фінансові ринки стрімко працюють з XVII століття. Хоча вони є чудовим місцем для отримання прибутку, ризик втрати грошей також є дуже реальним. Для торгівлі доступні кілька класів активів: Серед них опціони вважаються відносно низькою інвестицією ризику. Традиційно опціони на акції торгуються, але важко ігнорувати криптовалютні опціони, враховуючи бум криптовалюти за останні кілька років.

Хоча опціони можуть бути прив’язані до будь-якого активу (наприклад, акцій або облігацій), криптовалютні опціони спеціально пов’язані з ефективністю криптоактивів. У результаті трейдеру не потрібно володіти активом, перш ніж купувати або продавати опціон на нього. Завдяки криптовалютним опціонам інвестори будь-якого розміру портфелю можуть брати участь на ринку криптовалюти та отримати свої переваги.

Що таке крипто-опціони?

Криптовалютні опціони — це продукти з похідними фінансами, які дають трейдеру право (не зобов’язання) купувати або продавати базовий актив за вказаною ціною або страйк-ціною після виплати премії. Фірмовий контракт зазвичай триває протягом певного періоду часу, протягом якого має бути здійснений опціон. Строк дії цього контракту закінчується на певну дату, відому як дата закінчення терміну дії.

Торгівля криптовалютними опціонами — це спосіб, за допомогою якого власники опціонів можуть бути частиною ринку криптовалюти, не володіючи самим криптовалютою. Криптовалютні опціони не лише дешевші за базові активи, але й менш ризиковані. Ймовірно, що низький рівень ризику та потенціал із високим кредитним плечем є найбільшим результатом для роздрібних трейдерів.

Окрім надання трейдерам можливості прогнозувати або спекулювати щодо фінансової вартості або руху цін активів на ринку, інституційні інвестори також використовують опціони для хеджування. Оскільки криптовалюта є класом нестабільних активів, опціони на криптовалюту стали популярною альтернативою для інвесторів, які прагнуть отримати шматок криптовалютного пирога.

Що таке варіанти криптовалюти?

Криптовалютні опціони — це контракти, які надають покупцеві опціону право (але не зобов’язання) продавати певну суму базового активу за попередньо визначеною ціною протягом певного періоду часу. Попередньо визначена ціна відома як страйк-ціна.

«Час експірації» означає період часу, протягом якого опціонний контракт залишається цінним. Після закінчення терміну дії пут-опціон втрачає всю вартість.

Різні базові активи, як-от акції, облігації, індекси та ф’ючерси, можна торгувати за допомогою опціонів пут, за допомогою яких продавець визначає, як працює контракт. Щоб придбати контракт, покупець опціонів повинен сплатити продавцеві певну комісію за кожну акцію. Ця комісія називається премією.

Кожен варіант криптовалюти відомий як контракт, і він представляє один із тих самих базових активів. Наприклад, один опціонний контракт на BTC буде таким самим, як і контроль токена 1 BTC. Щоб купити або продати пут-опціони, вам не потрібно володіти базовою криптовалютою.

Опціон криптовалюти, протилежний варіанту криптовалютного виклику, надає користувачеві право продати базову частку за страйк-ціною до досягнення дати закінчення терміну дії. На ціну пут-опціону впливає кілька факторів, зокрема (серед іншого) нестабільність ринку криптовалюти, відсоткові ставки, часовий розпад і вартість страйку або конкретної ціни.

Зазвичай вартість пут-опціону зростає зі зниженням ціни базового активу.

Як працює криптовалютний опціон

Частина вартості опціону на криптовалюту прив’язана до падіння ціни базового капіталу. Це означає, що вартість пут-опціону зростає зі зниженням ціни базового активу. Опціон пут починає втрачати вартість зі зростанням ціни активу, до якого він прив’язаний. Після цього опціони пут використовуються для хеджування або прогнозування зниження ціни певних активів.

Концепція захисного пут-опціону використовується трейдерами опціонів як стратегія управління ризиками. Основна функція захисного пут-опціону — переконатися, що падіння ціни певного активу не падає нижче заданого рівня. Ви можете продати або купити пут-опціон, а трансакція здійснюється на біржі криптовалюти.

При купівлі пут-опціону покупець прогнозує, що вартість активу впаде за вказаний проміжок часу до дати закінчення терміну дії. Під час продажу пут-опціону продавець припускає, що вартість активу зросте або залишиться незмінною протягом дійсного періоду контракту або до закінчення терміну дії опціону.

Якщо ринкова ціна рухається на користь власника опціонів, він може прийняти рішення про реалізацію своєї позиції, продавши базовий актив за страйк-ціною (або встановленою). По суті, опціони можна розділити на два типи: опціони американського та європейського стилів;

Опціони американського стилю дають власнику змогу скористатися опціоном на дату закінчення терміну дії або до цієї дати, а європейські варіанти стилю дозволяють власнику скористатися опціонами лише на дату закінчення терміну дії. Якщо ринкова ціна залишається незмінною або зростає, опціонні продавці отримують премію, сплачену покупцем.

Якщо на момент закінчення терміну дії пут-опціон вважається OTM (без грошей), він не має внутрішньої вартості. З іншого боку, це ITM (у грошима), якщо він все ще має внутрішню вартість на момент закінчення терміну дії.

Опціони криптовалюти порівняно з опціонами на криптовалютні візити

Окрім пут-опціонів, іншим основним типом опціону є кол-опціон, який зростає зі зростанням ціни активу. Варіанти кол-опціонів протилежні пут-опціонум, але обидва типи дають власникам шанс отримати набагато вищий прибуток, ніж їхні інвестиції.

Пут-опціон виграють від зниження ринкової ціни, а кол-опціон виграє від зростання ринкової вартості активу.

Продаж як кол-опціону, так і пут-опціону притягує премію. У випадку, якщо ринок криптовалюти набирає несприятливого повороту, продавець несе всі пов’язані з цим ризики.

Приклад криптовалютного пут-опціону

Припустімо, Сандра, інвестор, вирішує купити пут-опціон Bitcoin як форму страхування своєї позиції в Bitcoin. Через деякий час вона припускає, що ведмежий ринок наближається, і не готова втратити більше 10% своєї довгої позиції в Bitcoin.

Припустімо, що Bitcoin зараз торгує за ціною $30 000 за монету, а Сандра купує пут-опціон, який дасть їй право продати його за ціною $27 000 протягом наступних 2 років.

Якщо протягом 6 місяців зафіксовано 20% (500 балів), Сандра повернула 250 балів, просто маючи можливість продати за $27 000, а не поточну ринкову ціну $24 000, що становить лише 10%. Навіть якщо ринок зламається до $0, Сандра все одно зареєструє лише збиток у розмірі 10%.

І навпаки, якщо ринок не впаде в цей проміжок часу, Сандра може прийняти рішення про завершення терміну дії пут-опціону. Якщо вона це зробить, вона втратить лише преміальну комісію.

Купівля та продаж пут: Стратегії та приклади

Довгий пут

Це популярна стратегія, яку використовують трейдери. Тут трейдер купує «тривалий» пут-опціон, сподіваючись, що ринкова ціна впаде нижче страйк-ціни на момент закінчення терміну дії. Перевага цієї стратегії полягає в тому, що у разі значного зниження ціни трейдер може повернути початкову інвестицію багато разів.

Приклад

У акції Q торгується за $30 за акцію, а страйк-ціна $30 на термін дії — 4 місяці. Премія становить $1 за акцію.

Якщо на момент закінчення терміну дії ціна акції становить $29, пут-опціон навіть розривається. Якщо він становить від $29 до $30, реєструється чистий збиток, оскільки повертається лише частина премії опціону.

Якщо частка падає до менш як $29, трейдер отримує $100 за кожну частку, якою він володіє. Що нижча ціна, то вищий дохід, зафіксований трейдером. Якщо розмір акцій перевищує $30, пут вважається нецінним, а трейдер втрачає премію за опціон у розмірі $100.

Короткий пут

Це просто протилежне довгій пут-опціон. Тут трейдер продає «шорт», сподіваючись, що ціна активу перевищить страйк-ціну на момент закінчення терміну дії. Продавець пут отримує премію в обмін на продаж пут-опціону. Ця премія — найвища винагорода за торгівлю короткими ставками. Якщо ціна активу падає нижче страйк-ціни, трейдер зобов’язаний купити його за страйк-ціною.

Приклад

Якщо акція А торгує по $40 за акцію, страйк-ціна також $40 з 5 місяцями до дати закінчення терміну дії. Премія становить $1 за акцію.

Якщо на момент закінчення терміну дії ціна акції нижча за $39, трейдер коштує $100 за кожен збиток у доларах. Що нижча ціна акцій, то більші збитки поніс трейдер. Якщо ціна акцій зростає вище $40, продавець отримує повну премію. Якщо ринкова ціна падає від $39 до $40, продавець отримує лише частину премії.

Одружений пут

Це просто оновлення довгого пут-опціону. У цьому випадку трейдер купує як базовий актив, так і пут-опціон. Це методика хеджування. Трейдер очікує, що ціна активу зросте, але все одно хоче мати форму страхування на випадок падіння ціни акцій. Якщо ціна акцій насправді знижується, довга пут-опціон покриває понесені збитки.

Приклад

Додавайте до акцій P угоди за $30 за акцію з страйк-ціною $30 з шістьма місяцями до закінчення терміну дії та загальною премією $100. Отже, трейдер купує 100 акцій P на загальну суму $3000 та один пут-опціон на $100.

Якщо на момент закінчення терміну дії ціна акції становить $29 або $30, пут-опціон навіть розривається, що призводить до чистого збитку, оскільки повертається лише частина премії. Якщо ціна акції падає нижче $30, довга пут-опціон рівномірно покриває збитки. Якщо ціна акції зростає вище $31, чистий прибуток зростає на $100 за кожен відповідний прибуток у ціні, хоча пут стає безцінним, і трейдер втрачає сплачену премію.

Бичачий пут-спред

Ця стратегія дуже популярна в торгівлі опціонами. Зазвичай бичачий пут-спред використовується, коли кол-трейдер або письменник кол-трейдер спекулює про зростання майбутньої ціни базового активу.

Ключем до використання цієї стратегії є продаж на вищу суму та купівля на меншу суму. Простіше кажучи, ви продаєте пут-опціон з вищою страйк-ціною, а потім купуєте інший варіант з нижчим страйком. Однак обидва варіанти повинні мати однакову дату закінчення терміну дії.

Хоча пов’язані з цим ризики мінімальні, вони все ще існують. Якщо на момент закінчення терміну дії ціна активу рухається нижче страйк-ціни, буде зафіксовано збиток, оскільки двома опціонами пут будуть ITM.

Приклад

Наприклад, інституційний інвестор припускає, що ціна Bitcoin — продаж, наприклад, $20 000 за токен — протягом місяця зросте.

Інвестор може продати один пут-опціон за премію в розмірі $3000 з страйк-ціною $25 000, яка закінчується за місяць, і купити інший пут-опціон за премію в розмірі $1000 з страйк-ціною $22 000, строк дії якого закінчується через місяць.

Після цього прикладу інвестор отримує чистий прибуток у розмірі $2000. Чистий прибуток обчислюється як різниця між двома преміальними комісіями, сплаченими за два опціони ($3000 − $1000 = $2000).

І навпаки, якщо ціна Bitcoin падає між страйк-ціною $20 000 і $25 000 за токен на дату закінчення терміну дії, інституційний інвестор зареєструє збиток.

Остаточна ціна впливає на вартість інвестиції. Ось різні можливі сценарії (з втратами $3000 і прибутком $2000).

$20 000 = −3000

$21 000 = −2000

$22 000 = −1000

$23 000 = $0

$24 000 = $1000

$25 000 = $2000

ведмежий пут-спред

Спред пут-ведмежого пут застосовується, коли інвестор прогнозує зниження ціни активу.

Ця стратегія спрямована на скорочення витрат і ризиків, а також забезпечення того, щоб інвестор отримав якомога більше прибутку.

Щоб скористатися цією стратегією, інвестор спочатку купує опцію «Купити пут», після чого купує варіант «Продати пут» з меншою страйк-ціною. Для цього обидва варіанти повинні бути прив’язані до одного базового активу та мати однакову дату закінчення терміну дії.

Приклад

Наприклад, акції Q торгують близько $350 і купують за премією $3, а загальна вартість — $300 (100 x $3 = $300). Трейдер може купити його, продаючи ще один пут-опціон на $330 у $1-прі, при цьому загальна вартість складає $100 (100 x $1 = $100). Однак ці два варіанти мають виконуватися одночасно.

Опція розраховується в спредах. Чистий дебетовий спред становить $2 (різниця ціни між опціонами, $3 - $1 = $2). Найвищі збитки, які можна понести, — це комісія в розмірі $200 (тобто $300 − $100 = $200).

Купуючи пут-опціон і продаючи інший, трейдер витрачає $200 замість $300 (від купівлі лише $350). Однак потенціал прибутку обмежений [($350 - $330) x 100] - $200 = $1800.

Чи слід купувати купівлі «у гроші» (ITM) або «у гроші» (OTM)?

Рішення про купівлю пут-опціонів у грошовій формі (ITM) або в негрошовій валюті (OTM) повністю залежить від ваших конкретних інвестиційних цілей, рівня капіталу, що є у вашому розпорядженні, вашого апетиту ризику та відсоткових ставок. Ціна пут-опціонів ITM вища за ціну пут-опціонів OTM. Це пов’язано з тим, що пут-опціони ITM мають багато внутрішньої вартості та надають трейдерам опціонів право продавати базові активи за вищими цінами. Однак нижча вартість депозитів з грошима зумовлена тим, що вони, ймовірно, менш прибуткові на момент закінчення терміну дії.

Чим криптовалютна торгівля опціонами відрізняється від традиційної торгівлі опціонами?

Традиційна торгівля пут-опціонами вимагає від трейдера володіти базовим капіталом або активом на sold.In contrast, а у криптовалютних торгах трейдер опціонів не зобов’язаний володіти певним активом, перш ніж зможе продати або купити опціон.

Традиційні опціони вимагають, щоб власник мав мінімальний торговий фонд, який зазвичай перебуває на високому боці: Що вище фонд, то вища позиція. Однак за умови торгівлі криптовалютою власники опціонів можуть отримати вищі позиції з кредитним плечем з невеликою кількістю капіталу.

Альтернативи реалізації криптовалютного пут-опціону

Покупець пут-опціону не зобов’язаний зберігати пут-опціон до його закінчення. У міру реєстрації змін ціни базового активу, комісія за премію за опціон також буде скоригована, щоб відобразити реальність поточних змін ціни. Покупець опціонів може вирішити продати свій опціон на ринку опціонів. Це робиться в торгах для отримання прибутку або мінімізації збитків. Результат цього залежить від коливань ціни, зафіксованих з моменту початкової покупки.

Аналогічно, письменник опціонів може виконати ту саму дію. Якщо актив зафіксує вищу ціну за страйк-ціну, він може вирішити залишити його до кінця терміну дії. Це дасть змогу зберегти всю премію. З іншого боку, якщо базовий актив зламається, а його ціна впаде нижче страйк-ціни, власник може вирішити вийти з позиції, викупивши можливість обійти збитки. Прибуток або збиток обчислюється як різниця між отриманою премією та премією, сплаченою за вихід із позиції.

Купівля опціонів на криптовалюту

Криптовалютні опціони — це деривативний продукт, який можна торгувати на Bybit. На момент написання цього листа (27 травня 2022 р.) опціони BTC доступні на платформі. Щоб почати, виконайте наведені нижче дії.

Крок 1

Відвідайте офіційний веб-сайт Bybit і виберіть Опціони USDC → Деривативи.

Джерело: Bybit

Крок 2

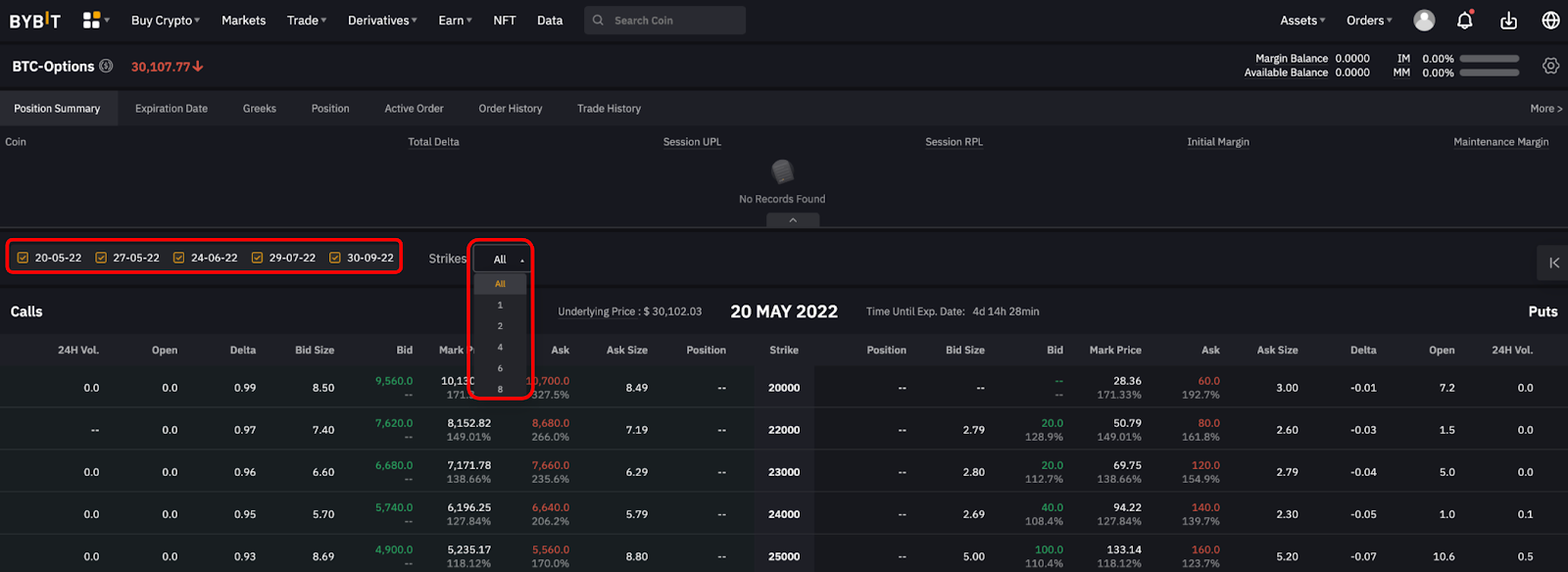

Виберіть бажану дату експірації або виведіть на екран усі дати експірації одночасно, а потім виберіть одну з них.

Джерело: Bybit

Крок 3

Виберіть тип опціону, який хочете купити (у цьому випадку пут-опціони).

Джерело: Bybit

Крок 4

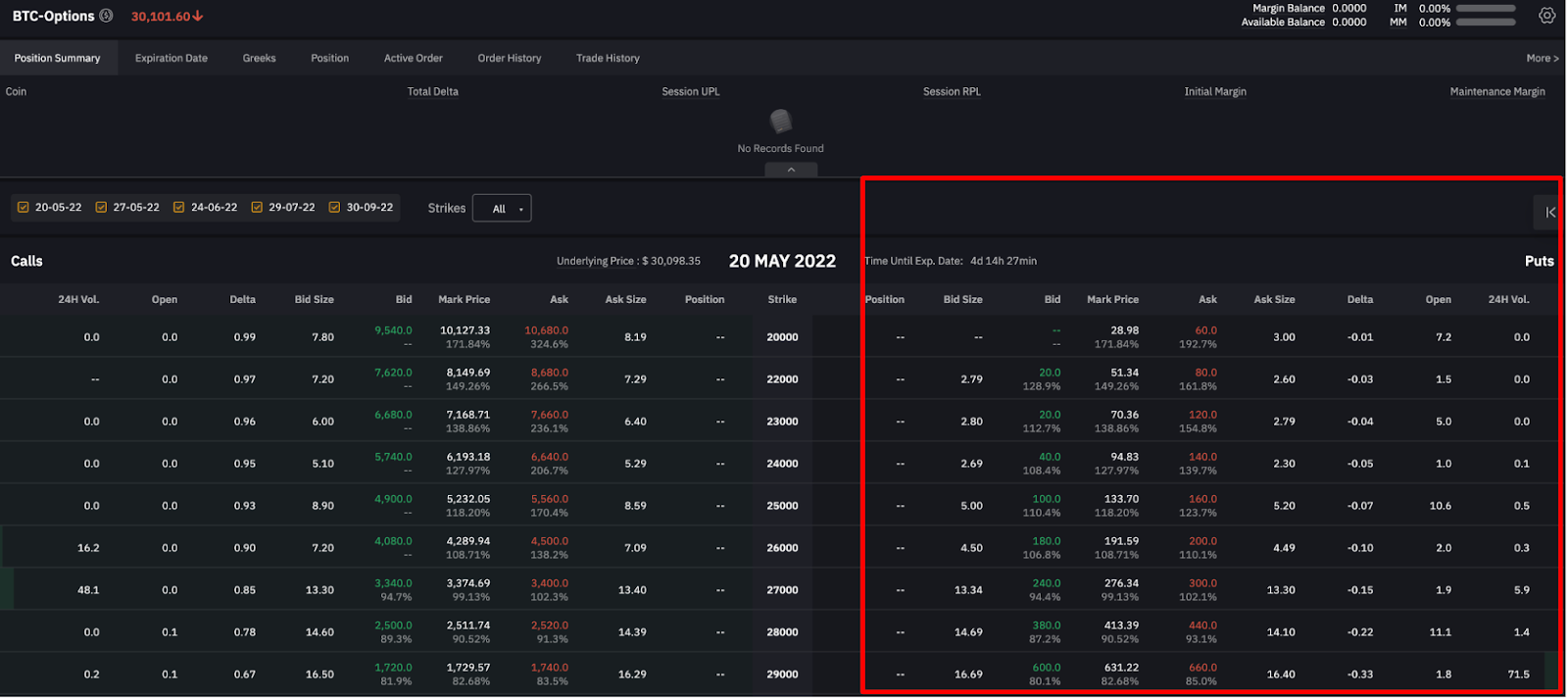

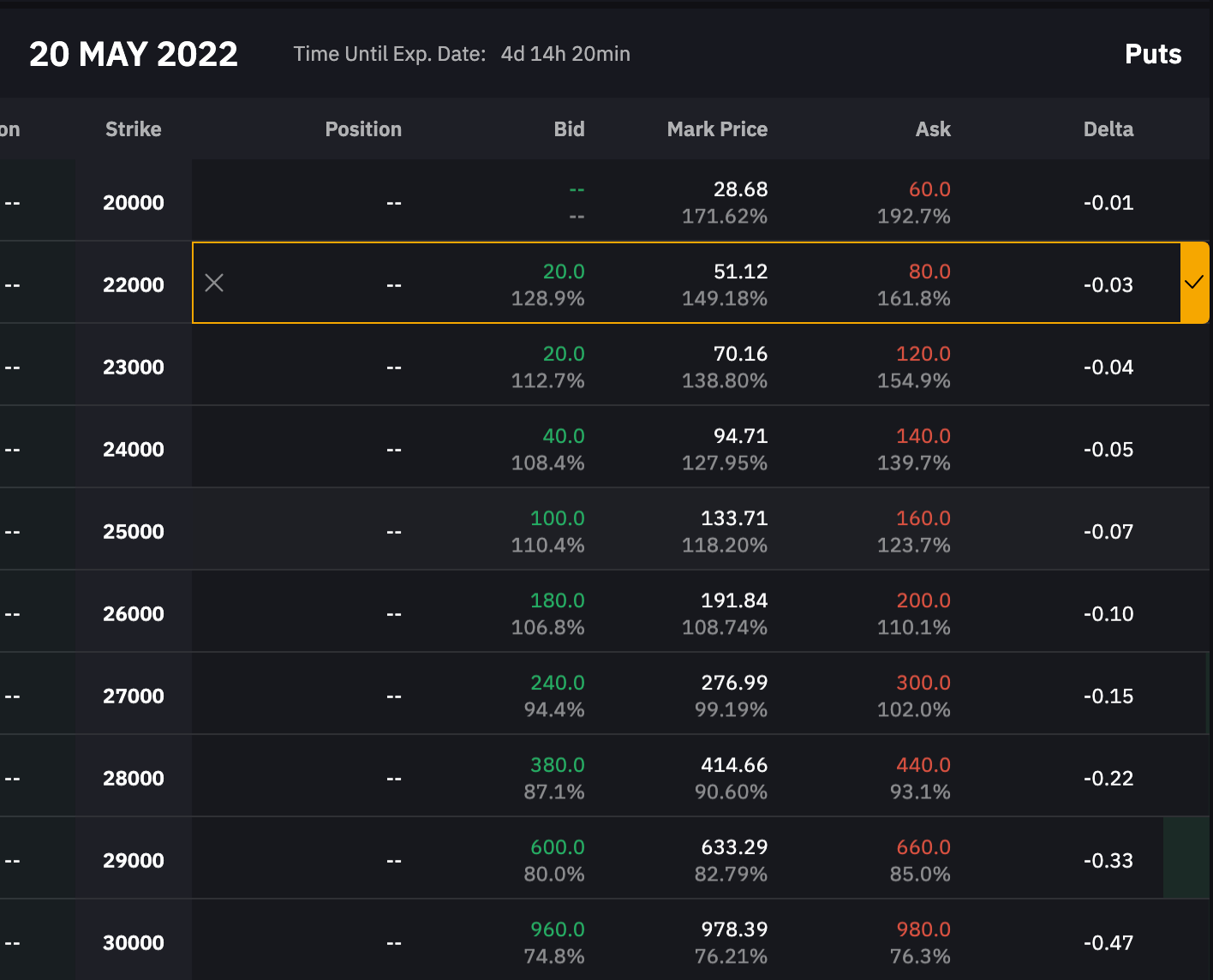

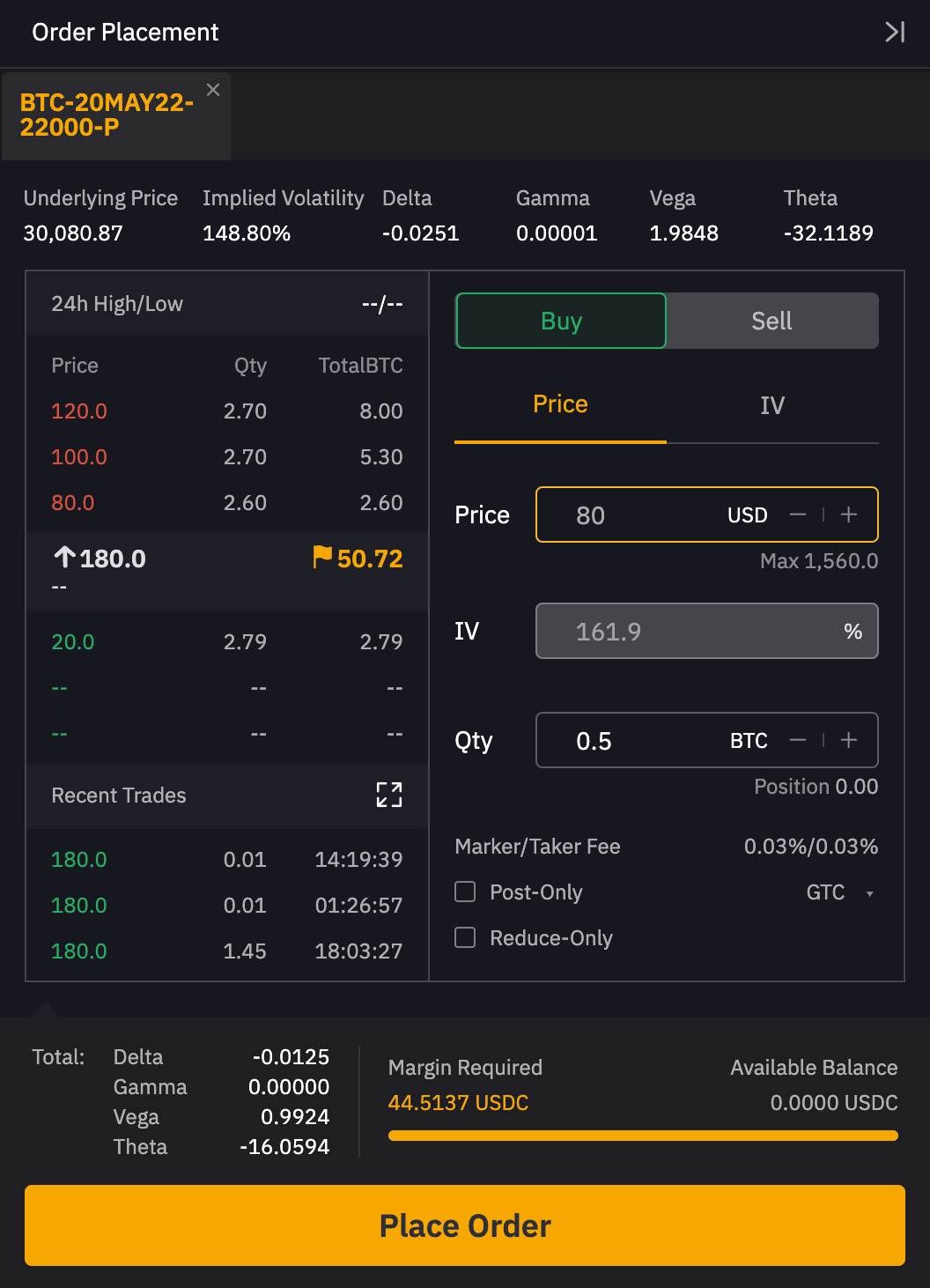

Перегляньте деталі опціонів і виберіть ту, яку ви хочете купити, або за ціною, або за дією (купівля або продаж).

Джерело: Bybit

Крок 5

Виберіть Розмістити ордер, щоб відкрити вкладку підтвердження.

Джерело: Bybit

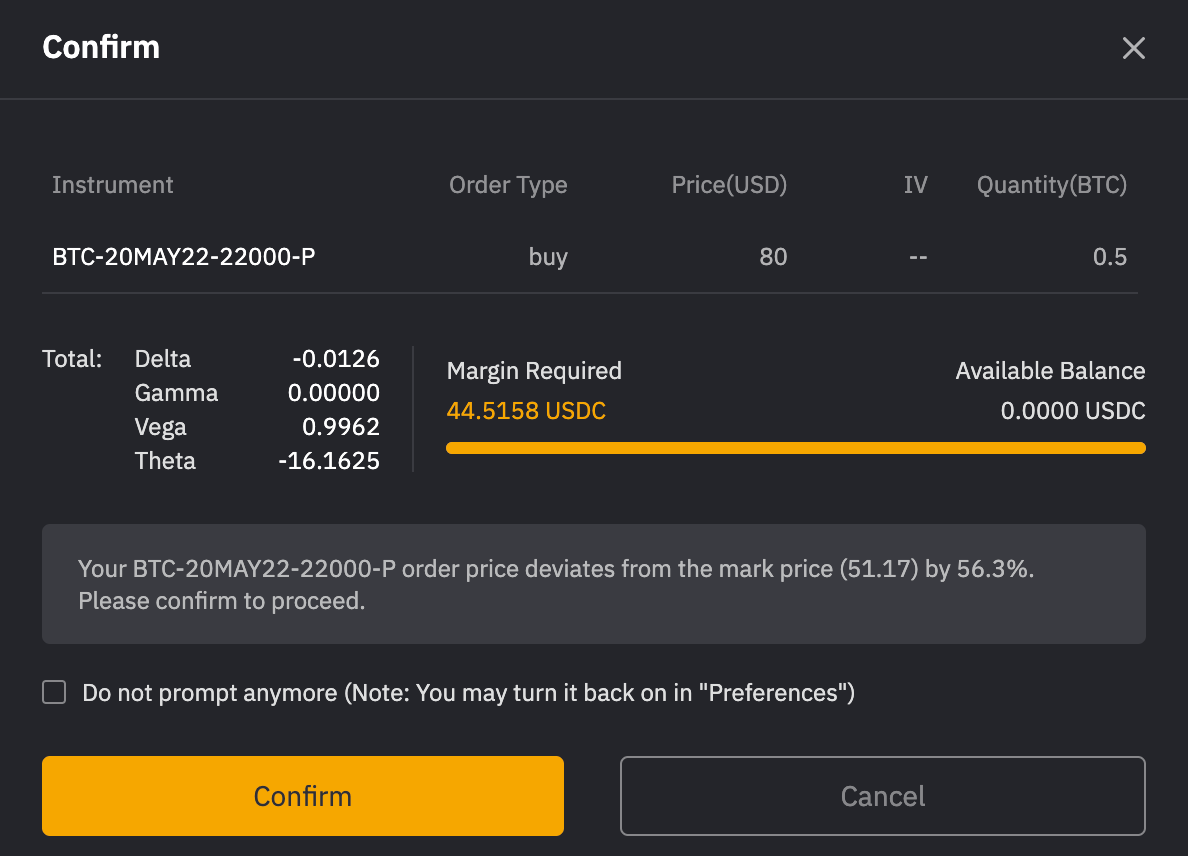

Крок 6

Переконайтесь у правильності введеної інформації та натисніть Підтвердити.

Джерело: Bybit

Прикінцеві думки

Ринок опціонів на криптовалюту — це захопливий ринок, який забезпечує шлях зниження ризику для отримання прибутку від певних активів. Незважаючи на те, що опціони можуть бути ризикованими, належне ринкове дослідження та використання відповідних стратегій обов’язково значно знижують/зменшують пов’язані з цим ризики. Очікується, що найближчим часом більше інвесторів сідатимуть на поїзд опціонів, оскільки криптовалюта продовжує приділяти увагу світовому масштабу.