Чи може індикатор Баффета якісно оцінювати ринок криптовалюти?

Buffett Indicator (BI) — це інструмент, який довгострокові інвестори використовують для визначення того, чи цінується ціна поточного фондового ринку. Це відносно простий розрахунок, який порівнює загальну ринкову вартість акцій з економічним виходом країни.

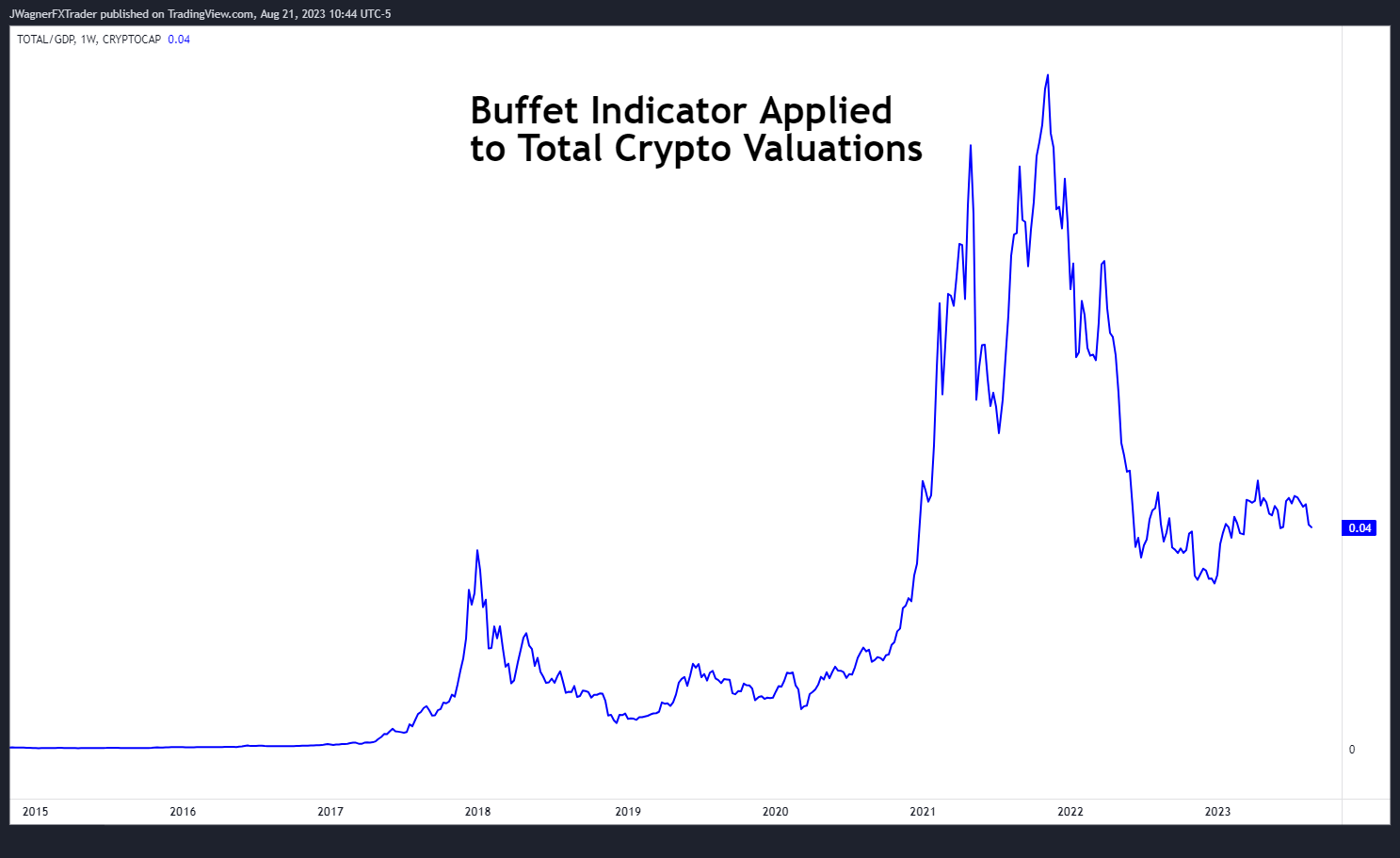

Теоретично ми також можемо використовувати індикатор «Буфет», щоб зрозуміти відносну оцінку ринку криптовалюти. Однак між фондовим і криптовалютним ринком існують значні відмінності, які ускладнюють порівняння з індикатором буфета.

Ключові висновки:

Індикатор «Буфет» допомагає довгостроковим інвесторам оцінювати оцінку фондового ринку шляхом розрахунку співвідношення загальної ринкової вартості до економічного результату країни.

Теоретично, індикатор «Буфетт» можна використовувати для оцінювання ринкової оцінки криптовалюти шляхом порівняння загального ринкового ліміту криптовалюти з ВВП.

Індикатор буфета, що застосовується до криптовалюти, має обмеження через ринкові відмінності, як-от відсутність великих історичних даних для порівняння.

Що таке індикатор буфету?

Буфетний індикатор (або співвідношення ринкової капіталізації до ВВП) — це оцінка, яка використовується для визначення того, чи є сукупний фондовий ринок відносно дешевим або дорогим у певний момент часу.

Ідея, що стоїть за індикатором, полягає в тому, що вартість ціни акції компанії сягне зростання та падіння економічного виробництва країни. Індикатор «Буфет» — це довгострокова модель, оскільки фондовий ринок може залишатися далеко від обґрунтованих оцінок протягом тривалих періодів. Індикатор названий відомим інвестором Варреном Буфетом, головою та генеральним директором Berkshire Hathaway, який десятиліттями одночасно купує та зберігає інвестиції.

В якийсь момент було чутно, що Варрен Буфетт назвав це співвідношення ринкового ліміту до ВВП «найкращим єдиним показником, коли оцінки стоять у будь-який момент». Ми не впевнені, чи містер Буфетт вніс ці коментарі.

Однак за останні 15 років низка динамічних факторів, зокрема стримані та негативні відсоткові ставки, безпрецедентний стимул уряду у відповідь на пандемію та швидкі коливання відсоткових ставок, сприяли нестабільній тенденції оцінки фондового ринку.

Розрахунок ринкової оцінки BI (CMV)

Індикатор буфета — це співвідношення загальної оцінки фондового ринку до ВВП. Наприклад, якщо сукупна вартість усіх активів на ринку США становить до $40 трильйонів, а вартість усіх товарів і послуг, вироблених на території США, становить $20 трильйонів, тоді вартість фондового ринку вдвічі вища за вартість ВВП США, тобто індикатор буфета забезпечить 200%.

Якщо економіка зростає, ціна акцій базового бізнесу, ймовірно, буде вищою. Якщо з якоїсь причини базовий бізнес не зростає, навіть якщо економіка зростає, ринок акцій у цей момент відносно дешевий.

У дефляційний час GDP зазвичай агресивно падає. Як наслідок, оцінка ринку зазвичай знижується з ВВП. У цьому випадку може бути важко розібратися, якщо акції дешеві і, отже, хороша покупка. Аналітик може визначити, чи загалом ринок недорогий, коли індикатор буфета впав до історично низьких рівнів.

Після того, як інвестори збільшать ціну акцій, вартість фондового ринку зазвичай зростає швидше, ніж ВВП, а індикатор буфета зростає, доки він не досягне відносно дорогої оцінки.

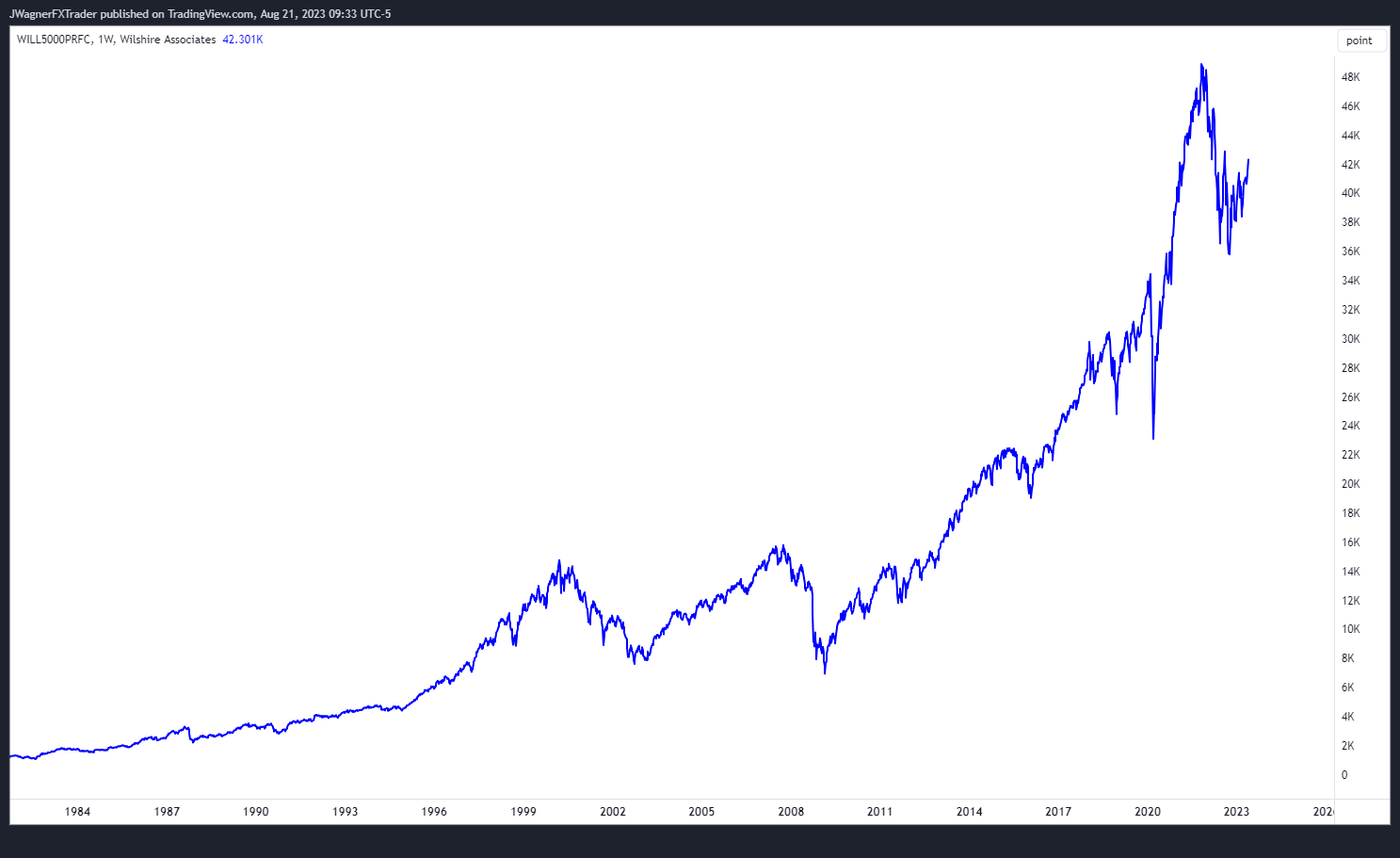

Загальна ринкова вартість

Чисельник коефіцієнта — це загальна ринкова вартість. Зазвичай для ринкової вартості використовується індекс Вільшира 5000 як проксі, що забезпечує хороший поперечний переріз загальної економіки.

Станом на серпень 2023 року ринкова вартість індексу Вільшира 5000 становить $42,3 трильйона.

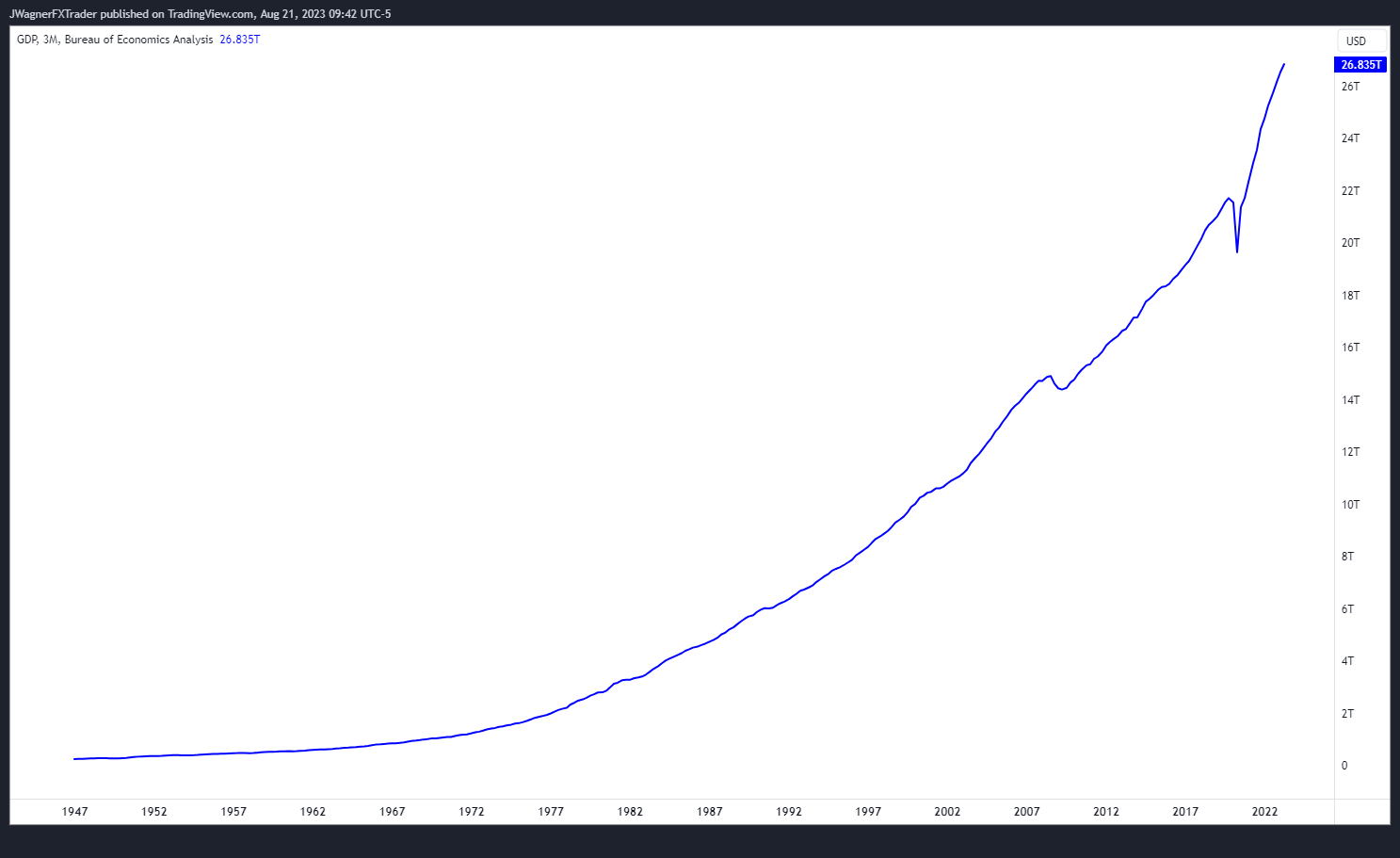

Вимірювання ВВП

Валовий внутрішній продукт, або ВВП, — це економічний термін, який використовується для опису розміру економіки. Зростання ВВП зазвичай означає, що економічна активність цієї країни є здоровою та зростає. З іншого боку, скорочення або стагнування GDP свідчить про те, що країна бореться, а економіка не є здоровою.

GDP — це зворотна статистика, яка не прогнозується. Те, що ВВП знаходиться на певному рівні, не означає, що економіка зросте або зменшиться. Дані, які входять до розрахунку ВВП, є складними, і через кілька місяців після факту отримати точні цифри щодо того, наскільки сильною була економіка на момент розрахунку.

Акційний ринок порівняно з криптовалютним ринком

Індикатор «Буфет» створено як інструмент оцінки фондового ринку. Чи може це бути корисним і на таких ринках, що розвиваються, як ринок криптовалюти?

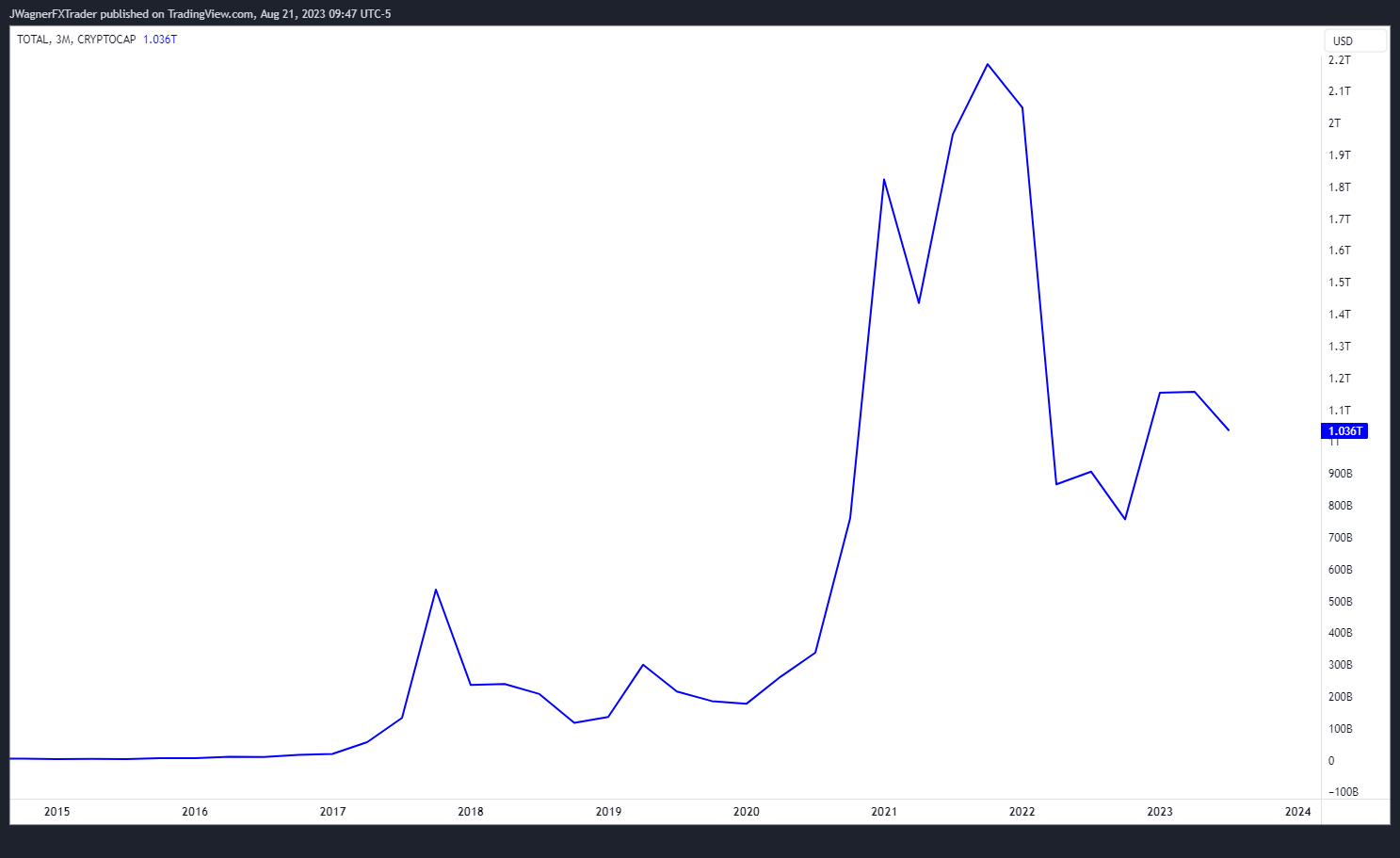

Теоретично ми можемо створити індикатор буфету для криптовалюти. Типи даних і статистичні дані, що використовуються на фондовому ринку, також можна знайти для криптовалют. Наприклад, знаменником розрахунку є GDP. Це залишається незмінним, незалежно від того, чи ви маєте на увазі концепцію в акціями або криптовалютами.

Чисельник індикатора Buffett — це загальний розмір фондового ринку США або ринкової капіталізації. Ми також можемо визначити ринкову капіталізацію ринку криптовалюти.

У таблиці вище показано загальну ринкову капіталізацію всіх криптовалют у світі, яка наразі становить близько $1 трильйона.

Тому, якщо ви хочете створити індикатор буфета для криптовалюти, просто візьміть загальний ліміт криптовалютного ринку та розділіть його на ВВП. Так, індикатор «Буфет» у криптовалюті можливий.

Але чи це практично?

Оцінка ринкової оцінки

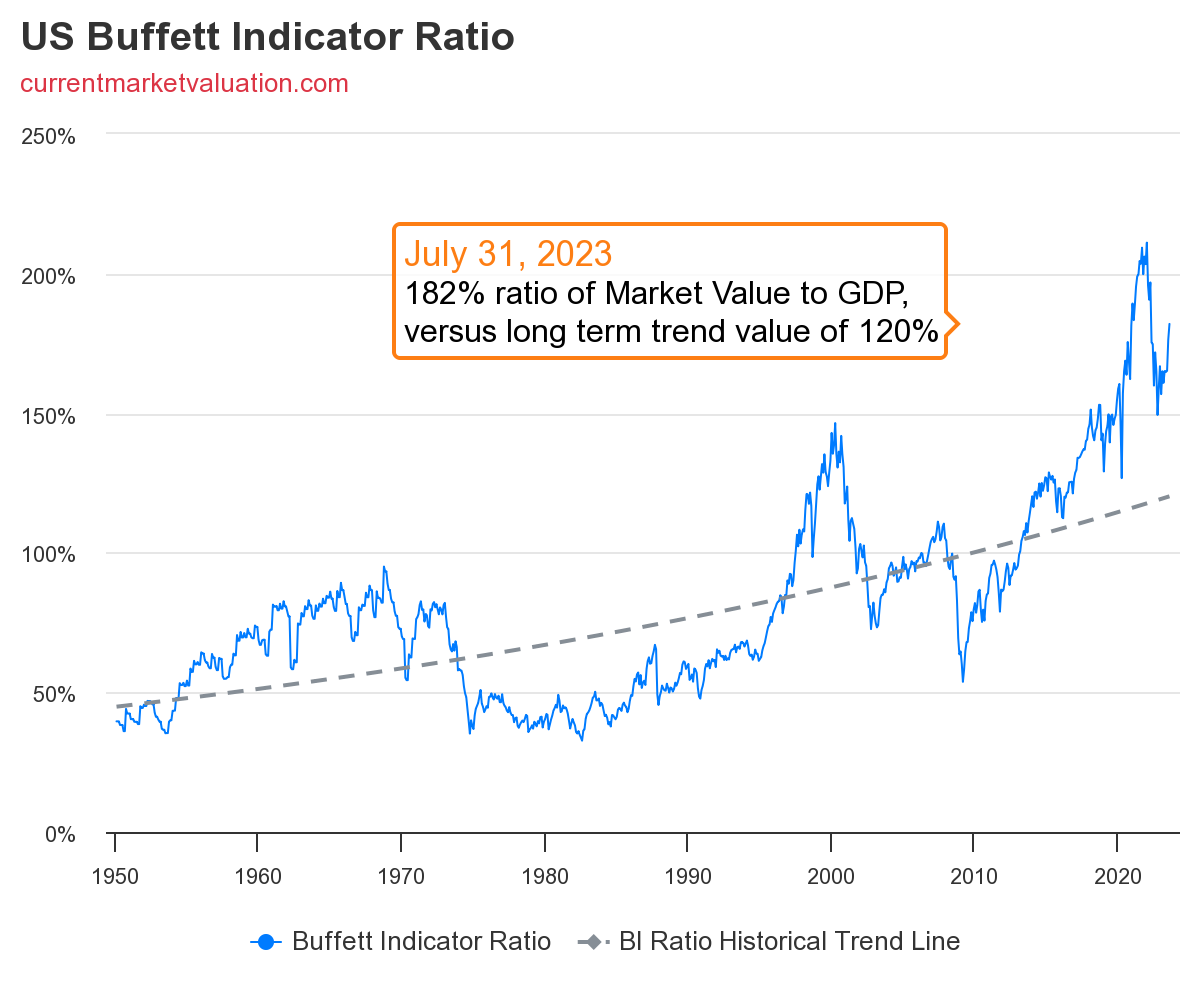

Коли ми поєднуємо оцінку фондового ринку з ВВП для створення індикатора Buffett, ми отримуємо такий результат:

Зростання ВВП повинно призвести до зростання загальної ринкової оцінки, і навпаки. Коли цифри не рухаються в одному напрямку з однаковою швидкістю, ви зазвичай бачите піки та долини в тренді «Індикатор буфета».

До середини 1990-х років індикатор буфета коливався від 40% до 100%. Потім, коли бульбашка Інтернету почала нагріватися, індикатор буфета прискорився до 150%. Фінансова криза 2008 року та кредитне стискання повернули індикатор до нормального рівня — близько 50%.

З того часу індикатор піднявся до максимуму 200%, а нещодавно до мінімуму 150%.

Приклад справжньої справи

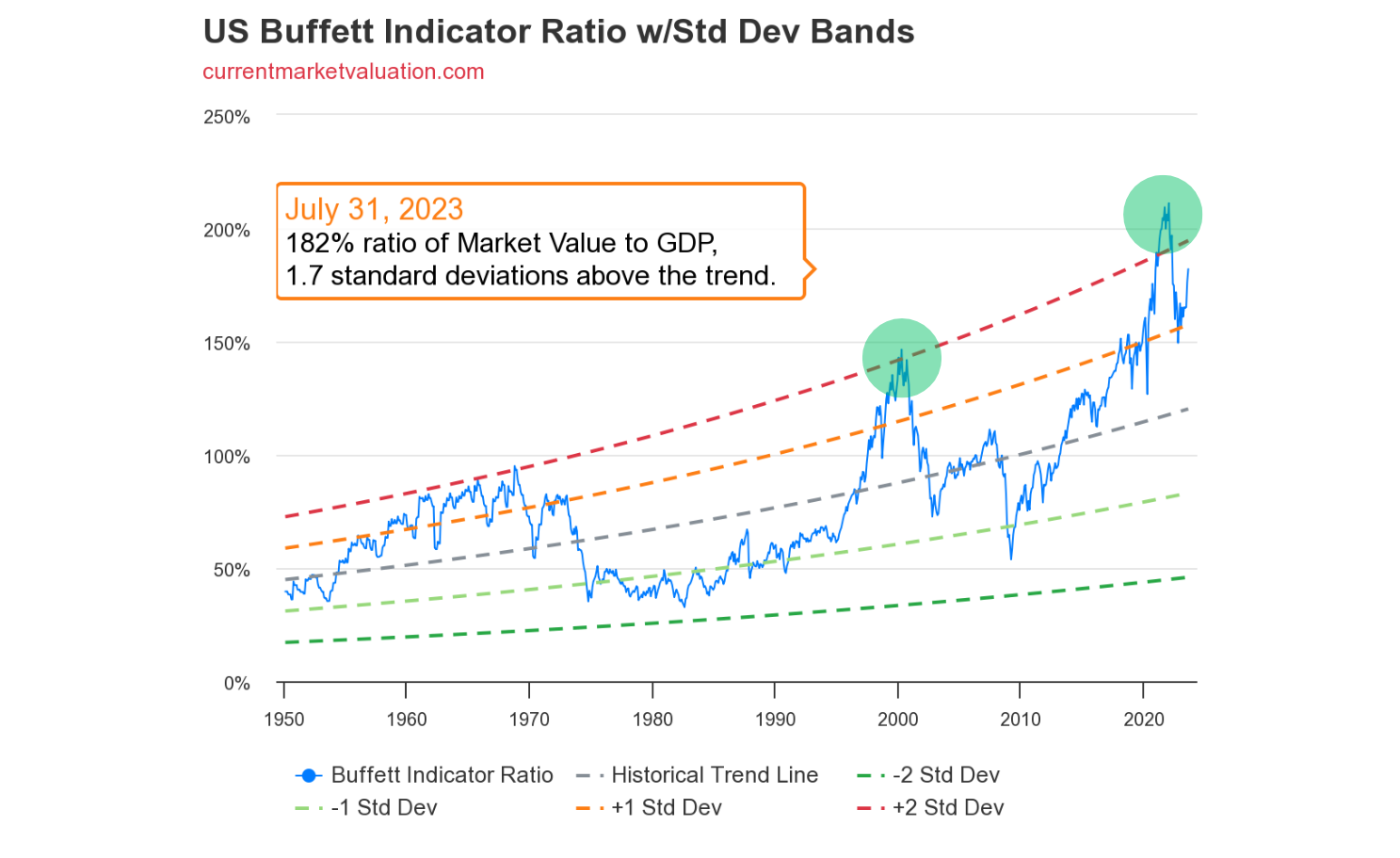

Підвищення ефективності та вдосконалення технологій в економіці, безумовно, підвищить показник буфету. У результаті до індикатора буфета додається експоненціальна лінія тренду, щоб врахувати ці покращення.

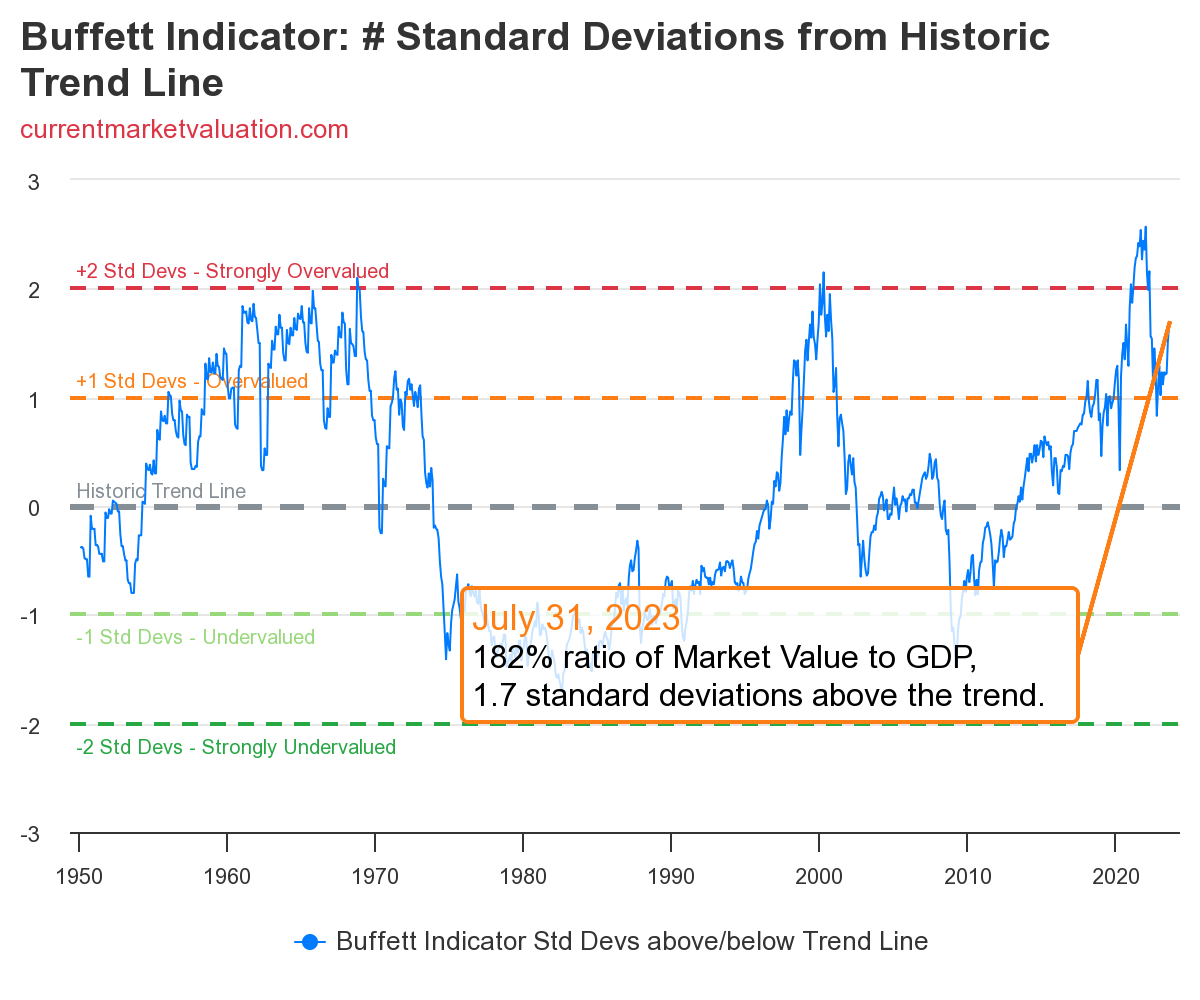

Давайте змінимо графік, щоб вирівняти експоненціальний тренд на новій базі. Потім будь-які значення вище лінії тренду покажуть позитивне відхилення, а будь-яке значення нижче лінії тренду вважається негативним відхиленням.

Будь-які позитивні відхилення є вищими за тренд і вважаються дорогими, тоді як негативні відхилення вважаються дешевими.

Оцінка біля середини графіка перебуває поруч зі своїм експоненціальним середнім значенням і вважається справедливо цінною.

Індикатор буфета досяг дуже низьких рівнів у середині 1970–80-х років і, останнім часом, під час фінансової кризи 2008 року. У цей час недорогі оцінки ринкові ціни вважалися дешевими та хорошими.

З іншого боку, надвисокі оцінки були виявлені на піку інтернет-бульбашки 2000. Хоча оцінки досягнули максимуму в 2021 році та відтоді зазнали падіння, варто зазначити, що індикатор «Буфетт» продовжує перевищувати рівні, що спостерігаються під час підвищення в 2000 році.

Що робити, коли співвідношення BI є високим або низьким

Коли ринок досягає надзвичайно високих рівнів, тиск понад +2 стандартних відхилень, майбутні прибутки значно зменшуються. З іншого боку, купівля ринку, коли коефіцієнт торгує з величезною знижкою, близько −2 стандартних відхилень або нижче, означає, що ви отримуєте велику вартість з можливістю отримання хороших прибутків у майбутньому.

Однак ринок може залишатися завищеним або завищеним протягом тривалого часу. Тому індикатор «Буфет» не призначений для короткострокового ринкового часу. Однак це може допомогти вам визначити, коли під рукою довгострокова вартість, щоб отримати кращі шанси на довгострокові прибутки.

Якщо індикатор більший за два стандартні відхилення вище тенденції, це зазвичай свідчить про необхідність обережності, оскільки ймовірність майбутніх прибутків є слабкою. Ось кілька дій, які можна виконати, коли ринок перебуває в межах надзвичайної переоцінки.

1. Отримайте шанс на будь-який надмірний ризик

У криптовалюті деякі монети та токени є більш ризикованими та спекулятивними, ніж інші. Нові криптовалюти, які щойно запустилися без тривалої історії, набагато ризикують, ніж криптовалюти з великою ринковою капіталізацією, як-от Bitcoin (BTC) і Ether (ETH).

Розгляньте можливість закриття деяких із цих криптовалют-дистриціонерів, тому що саме вони будуть найважчими, коли ринок в кінцевому підсумку виправляється нижче.

2. Продаж криптовалюти для збільшення готівки

Якщо бичачий запуск був особливо довгим, можливо, криптовалютна частина вашого загального портфеля важка. Коли індикатор буфета перебуває на високому рівні, саме час закрити деякі позиції та зменшити експозицію, щоб збільшити ваш стейблкоїн. Криптовалюту стейблкоїна можна використовувати для збільшення заощаджень або переказу її на фіатні гроші, щоб ви могли припаркувати її в інші інвестиції з безпечною гаванією.

3. Шукаєте можливості для отримання доходу

Високе значення індикатора буфета свідчить про те, що спад може бути спадом. Одним зі способів отримати більше цінності в низхідному тренді є інвестування в можливості пошуку доходу. Це може включати надання позики стейблкоїнам або іншим криптовалютам для отримання відсотків. Таким чином, коли звичайний дохід важко надійти, ваші інвестиції можуть сплатити грошовий дохід, якщо економічні резервуари.

Коли індикатор «Буфет» перебуває на надзвичайно низьких рівнях, ви хочете скасувати деякі пропозиції, описані вище. Наприклад, якщо незабаром почнеться нова бичачачачий біг, тоді акції малих капіталів зазвичай цінують більше, ніж акції великих капіталів. Це пов’язано з тим, що акції невеликі, а будь-яка велика інвестиція збільшує їхні цінності швидше.

Крім того, коли індикатор «Буфет» наближається до екстремальних низьких рівнів, а новий бичачий біг скоро починається, шукайте продукти з безпечних інвестицій і вводьте ці кошти в зростання та нові ринкові можливості.

Чи є індикатор буфета точним?

Немає єдиного індикатора, трейдера чи експерта, який на 100% точний. Усі інструменти, що використовуються для оцінки ринку, просто такі: інструменти. Розуміння умов ринку може допомогти вам визначити, чи буде інструмент найкращим для роботи.

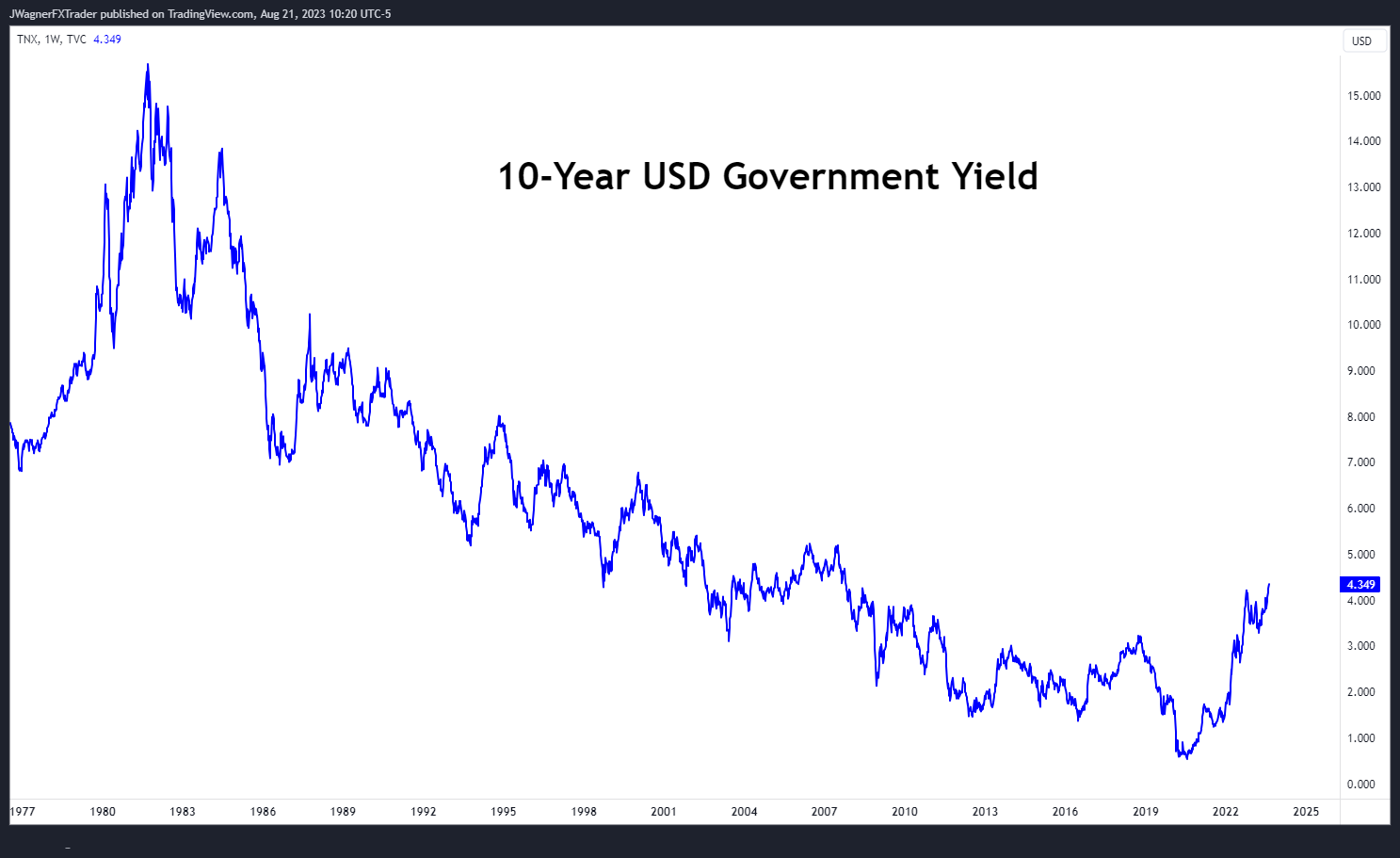

Наприклад, візьміть відсоткові ставки. Дві останні високі значення в індикаторі буфета були в 2000 та 2021 роках. Середовище відсоткової ставки було дуже різним протягом кожного з цих періодів.

У 2000 році дохід казначейства США за 10 років становив близько 6,5%. Це означає, що інвестори на фондовому ринку можуть залишити свої гроші в безпечному, надійному облігації, щоб отримати 6,5% річних прибутків. Однак загальна оцінка фондового ринку продовжувала підніматися, оскільки інвестори припускали, що пошук більшого прибутку з більшим ризиком на фондовому ринку.

З іншого боку, у 2021 році такий самий зв’язок складає приблизно 1,5%. Отже, коли прибуток низька на таких інвестиціях, як урядові облігації США, інвестори схильні приголомшувати їх, вирішуючи інвестувати в фондовий ринок, де вони можуть отримати більший прибуток з урахуванням ризику.

Таким чином, індикатор «Буфет» поводився так само, як і під час цих двох піків. Індикатор означав високе значення у 2000 році, коли відсоткові ставки були високими, і не означав наступного зниження до 2008/2009 року. У 2009 році фондовий ринок виявив значне зниження. З іншого боку, деякі експерти стверджують, що історично низька федеральна ставка коштів і додатковий стимул за допомогою кількісного пом’якшення в основному винні за історично високий рівень індикатора буфета в 2021 році.

Однак у 2023 році значне підвищення відсоткової ставки Федеральної резервної системи призвело до того, що експерти очікували зниження вартості акцій зі зростанням вартості грошей. Якщо фондовий ринок далі з’явиться, індикатор буфета стане нижчим, що свідчить про більш сприятливі оцінки.

Обмеження індикатора буфету

Індикатор «Буфет» був створений як відносно простий спосіб оцінити загальну оцінку з довгострокової точки зору. У зв’язку з цією простотою, він також має певні притаманні обмеження.

По-перше, значення індикатора не зміниться в короткостроковій перспективі. Коливання ринкової оцінки в 10% може змінити показник на 10%, але врешті-решт це не має величезної різниці. Індикатор не допомагає в короткострокових трендах, а не працює найкраще при перегляді багаторічних трендів.

По-друге, сигнали від індикатора можуть залишатися на рівні крайньої надмірної або надмірної купівлі набагато довше, ніж ви можете очікувати. Те, що індикатор перекуплений або перепроданий, не означає, що ринок повинен повертатися в протилежному напрямку.

Нарешті, індикатор «Буфет» застосовується до торгівлі криптовалютою, але це все ще незвичайна концепція на ринку криптовалюти. Є багато інвестицій і факторів, що вливаються на ринок криптовалюти, що значно підвищує його оцінку.

Нерідко загальна вартість криптовалюти зростає на 50–100% або знижується на 50–75% за рік. Ці типи змін спотворюють коефіцієнти, які надає індикатор буфета.

Крім того, ми просто не маємо багатьох історичних даних про криптовалюту для оцінки. На фондовому ринку ми маємо дані за понад 50 років, з яких ми можемо порівняти історичні рівні. Однак Bitcoin лише за друге десятиліття свого існування, тоді як більшість інших криптовалют є лише кількома роками. Історія просто недостатня для визначення рівня надмірної купівлі та продажу за допомогою загальної ринкової оцінки.

Інші способи оцінки ринку криптовалюти

Оскільки ринок криптовалюти відносно новий, він, ймовірно, міститиме нові інвестиційні долари багато років у майбутньому. Тому порівняння розміру криптовалюти з іншими великими встановленими ринками — це один зі способів його цінності.

Наприклад, Bitcoin часто називають активом «цифрового золота». Оцінка ринку фізичного золота становить приблизно $10–12 трильйонів. Якщо Bitcoin справді є цифровим золотом, то наскільки великим він зрештою стане?

Чи отримає Bitcoin 25% капіталізації фізичного золота?

Поточна оцінка Bitcoin становить близько $500 мільярдів і становить менше ніж 5% вартості фізичного ринку золота. Це свідчить про те, що, ймовірно, є більше місця для зростання цінності Bitcoin.

Раніше ми згадували, що швидко зростаючі відсоткові ставки можуть знизити ринкові ціни акцій. Якщо це справді відображає від’ємне середовище зростання для компаній, то центральні банки можуть знизити відсоткові ставки, щоб нагріти інфляцію. Якщо інфляція знову зростає, такі криптовалюти, як Bitcoin, можуть отримати користь від такого середовища.

Підсумки

Індикатор «Буфет» — це хороший спосіб зрозуміти відносну оцінку фондового ринку, яка наразі сигналізує про надлишкову купівлю. Однак, якщо її застосувати до ринку криптовалюти, індикатор «Буфет» менш корисний, оскільки криптовалюта все ще перебуває на етапі раннього впровадження.

Позаду криптовалюти просто недостатньо історії, щоб визначити, чи вона завищена чи завищена. Зважування ринкової капіталізації криптовалюти порівняно з іншими встановленими ринками, такими як золото, може краще вказувати на його відносну вартість.

#Bybit #TheCryptoArk