Свічка «Doji з довгими тінями»: що це означає?

Доджі з довгими ногами, японський паттерн свічки, є потужним інструментом в арсеналі технічних трейдерів, який символізує нерішучість ринку. Протягом наступних кількох хвилин ми розглянемо, як визначити та торгувати шаблоном, і подивимося, як він порівнюється з іншими структурами doji.

Ключові висновки:

Найприємніша риса Doji-свічки — це його здатність зображувати невизначеність на ринку, про яку свідчать великі верхній і нижній тіні.

Він пропонує ефективні засоби для точного розміщення стоп-лосу, що дає сприятливі можливості для торгівлі з високим співвідношенням ризику та винагороди.

Доджі з довгими ногами є досить універсальним. Він може проявлятися в різних криптоактивах і на свічкових графіках у будь-який період часу, що робить його застосовним до різних стилів торгівлі: денна торгівля, гойдингова торгівля та довгострокові інвестиції.

Що таке Doji з довгими позиціями?

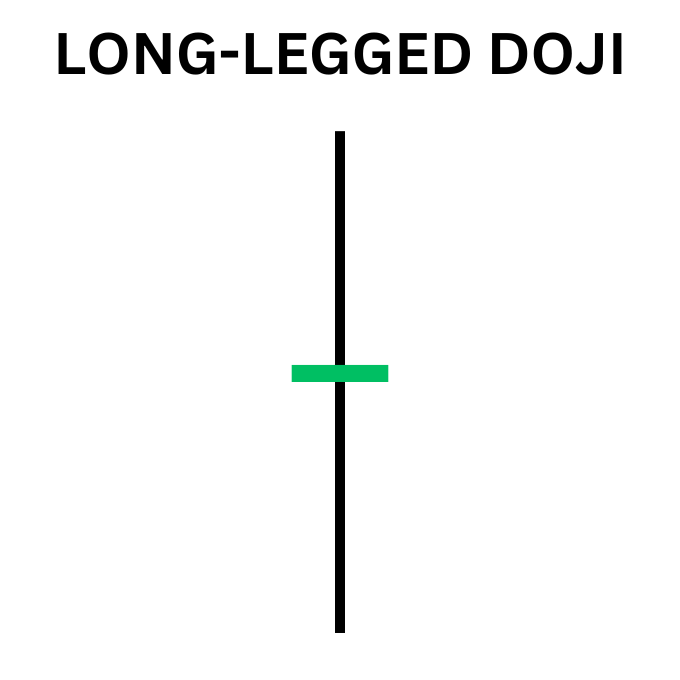

Доджі з довгими ногами — це однобарний японський свічковий шаблон (використовується в технічному аналізі), який сигналізує про нерішучість ринку. Свічка належить до сімейства свічок doji та походить від його назви з його відмінного зовнішнього вигляду. Він складається з невеликого тіла, розташованого між довгими верхніми та нижніми тінями (або ґнотами). Візуально він схожий на хрестик або знак плюса, що представляє стан балансу між покупцями та продавцями.

Доджі з довгими ногами вказує на мить жорсткої ринкової нерішучості та потенційного зниження ціни. Його розширені тіні свідчать про те, що ціни помітно коливалися під час сеансу торгівлі, але ціна закриття майже така ж, як ціна відкриття. Ця рівновага означає боротьбу між бичачими та ведмежими силами — війною для контролю за напрямком активу.

Як криптотрейдер, розуміння наслідків довгого свічки Doji має вирішальне значення. Цей профіль результатів є помітним сигналом про те, що переважаюча тенденція може втратити імпульс, а зміна ціни може бути в пропозиції. Однак важливо спостерігати цю модель у ширшому ринковому контексті та враховувати інші технічні індикатори, перш ніж ухвалювати торгові рішення. Довгопластир Doji є найпотужнішим, коли він з’являється після встановленої тенденції, потенційно успадковуючи тренд або значне відступлення.

Як визначити Doji з довгими позиціями

Визнання довгого свічки Doji посеред безлічі коливань цін є важливою навикою для криптовалютних трейдерів, які прагнуть використати свої потенційні ідеї. Довгі свічки Doji можна знайти на будь-якому криптовалютному графіку, і їх можна помітити в усіх часових точках графіка.

Щоб визначити цю характерну модель свічки, трейдери повинні зосередитися на таких ключових функціях.

1. Тривалі тіні (або вікки): Особливістю довгого свічки Doji є його розширені верхня та нижня тіні, що робить весь шаблон одним із більших діапазонів, які видно на графіку. Ці довгі ґніти демонструють, що протягом періоду торгівлі ціни зазнали значної волатильності.

2. Маленький корпус: Центральний корпус довгого свічника Doji зазвичай крихітний і розташований посередині загального графіка. Це означає, що ціни відкриття та закриття близькі один до одного, що означає нерішучість ринку.

3. Відсутність кольору: Колір свічки (незалежно від того, чи вона заповнена, чи порожня) не є настільки важливим для виявлення довгих лежок. Критично важливо спостерігати за димінутивним тілом свічки.

4. Охоплюючі тенденції: Щоб підвищити точність ідентифікації, трейдери повинні шукати свічку Doji з довгими контрактами в певних контекстах. Він часто з’являється після стійкої тенденції або спаду, що свідчить про потенційне повернення тренду або значне відступлення.

Підтвердження: Хоча поява свічки Doji з довгими ногами є помітним сигналом, трейдерам не слід покладатися виключно на неї для прийняття рішень. Важливо враховувати інші технічні індикатори, як-от лінії тренду, рухомі середні значення та об’єм, щоб підтвердити потенційне повернення.

Оволодіючи мистецтвом виявлення додзі з довгими контрактами, криптотрейдери можуть краще передбачати зміни ринкових намірів і робити більш інформований вибір щодо торгівлі.

Як торгувати Doji з довгими контрактами

Торгівля свічкою Doji з довгими ногами вимагає стратегічного підходу, який враховує його унікальні характеристики та потенційні наслідки. Нижче наведено посібник щодо ефективного торгівлі цим свічковим шаблоном.

Спершу проаналізуйте контекст більшого тренду. Поява довгого свічки Doji повинна бути негайною, а не негайною дією. Перш ніж виконувати будь-які дії, потрібно дочекатися завершення схеми. Ви можете використати цей час для перевірки тенденцій цін, що передують виникненню Doji.

Потім шукайте підтримку та опір біля верхньої або низької частини доджі. Якщо ринок перебуває в спадному становищі, і додзі з довгими ногами формується поруч із підтримкою, це свідчить про потенційне бичаче повернення. З іншого боку, якщо ринок перебуває в висхідному становищі, а додзі виглядає майже опором, це може вказувати на потенційно ведмеже повернення.

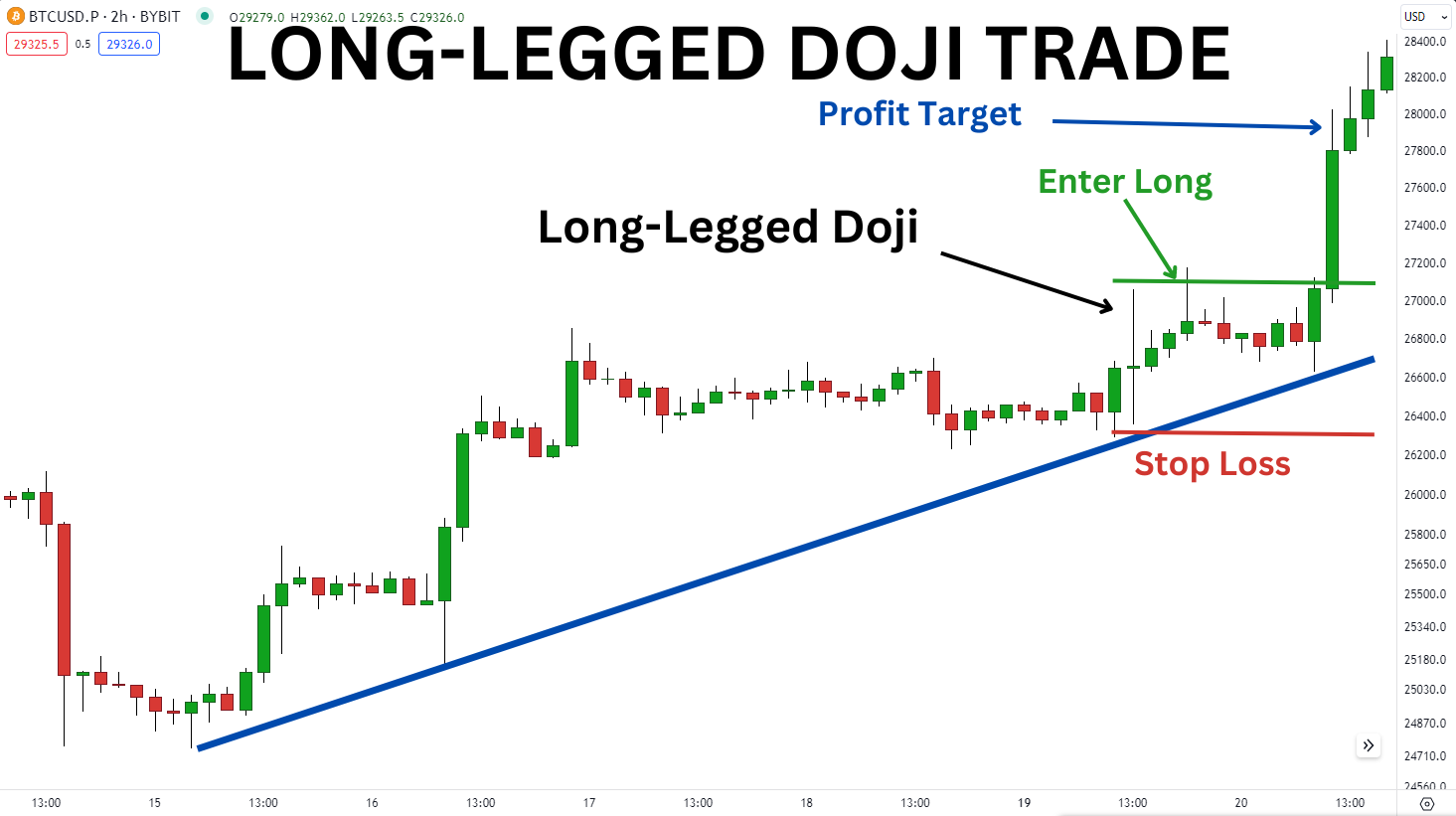

На графіку вище довголіття Doji відбувається біля лінії тренду підтримки в більшому тренді, коли ціни виправляються та опускаються нижче. Коли ціни наближаються до цієї лінії тренду підтримки, з’являється doji. Це вказує на те, що ринок визнає лінію підтримки та намагається зламати вище, але не має достатньої сили, щоб порушити підтримку.

Як висока, так і низька модель виглядає як значні ключові рівні. Якщо високі ціни зламаються, ціна, ймовірно, продовжить зростати. Якщо зниження порушено, можливо, буде зроблено більшу корекцію.

Трейдер може розмістити ордер OCO (одне скасування, інше) з зупинкою купівлі трохи вище за максимум і зупинкою продажу трохи нижче за нижчу. Цей підхід має два потенційні результати: якщо ціна сягає надвисокою, трейдер зайде на довгу позицію з низькими стоп-лосами. І навпаки, якщо ціна падає нижче за нижчу, трейдер ініціює коротку позицію з стоп-лосами на висоті. У таких ситуаціях рекомендується націлитися на цільову відстань, еквівалентну стоп-лосу.

На додаток, ми бачимо, що ціна зрештою сягає та викликає довгу позицію, а Bitcoin перевищує рівну мішень під час свого ралу.

плюси й мінуси додзі з довгими позиціями

Розуміння переваг і обмежень цього режиму свічки допоможе вам ухвалювати більш обґрунтовані торгові рішення.

Плюси

Показання до нерішучості ринку: Основна сила Doji на довгій позиції полягає в його здатності вказувати на значну ринкову нерішучість. Довгі верхній і нижній ґноти означають, що як покупці, так і продавці мали помітний вплив протягом періоду торгівлі, що призводить до відставання. Це може служити цінним попереджувальним сигналом для можливих змін тренду або послаблення тренду.

Сигнал ранньої реверсії: Коли свіча Doji з’являється після стійкого підвищення та близького опору, або після стійкого зниження близької підтримки, це може бути раннім сигналом про потенційне повернення тенденції. Трейдери, які спостерігають цю модель у правильному контексті, можуть позиціонувати себе вище за значну зміну ринку.

Універсальність у кількох часових інтервалах. Ефективність Doji з довгими ногами не обмежується конкретними часових інтервалами. Цю схему можна визначити за різними періодами часу — від короткострокових графіків протягом дня до довгострокових графіків щодня або щотижня. Його адаптивність дає трейдерам змогу застосовувати свої принципи до різних стилів торгівлі, що робить його цінним інструментом як для денних трейдерів, так і для трейдерів, що гойдаються, і для довгострокових інвесторів.

Мінуси

Можливі помилкові сигнали.Як і багато технічних моделей свічкового стіку, додзі з довгими ногами не схильні генерувати помилкові сигнали. Ринкові умови, події з новинами або раптові різкі різкі зміни ціни можуть порушити очікувані результати моделі, що призведе до небажаних результатів торгівлі.

Необхідність підтвердження: Покладання виключно на зовнішній вигляд свічки може бути ризикованим. Перш ніж приймати торгові рішення, трейдери повинні отримати підтвердження з інших технічних показників, аналізу тенденцій або цінових дій. Іноді це може затримати вхід і зменшити негайну дію на профіль результатів.

Суб’єктивність.Визначення довгого доджі не завжди просто, оскільки його зовнішній вигляд може відрізнятися. Трейдери можуть інтерпретувати свою довжину та пропорції по-різному, що потенційно може призвести до відмінностей у прийнятті рішень щодо аналізу та торгівлі.

Хоча ця модель свічки може запропонувати цінну інформацію та ранні сигнали потенційних реверсій, трейдери повинні залишатися пильними, використовувати належне управління ризиками та доповнювати аналіз іншими показниками, щоб максимізувати свою ефективність.

Довгострокові доджі порівняно з іншими шаблонами доджі

У сфері свічкових візерунків додзі з довгими ногами виділяється завдяки своїм унікальним характеристикам. Розуміння відмінностей між додзі з довгими контрактами та його аналогами може допомогти трейдеру приймати більш обґрунтовані рішення.

Порівняно з класичним шаблоном doji, який має відносно навіть верхній і нижній ґніти, довгі плечі мають більш довгасті ґноти, що означає підвищену волатильність і невизначеність. Ця відмінність підкреслює потенціал доджі з довгими контрактами, що свідчить про більш суттєві зміни на ринку.

На відміну від драконів і ведмежих додзі, які мають довгі нижні та верхні тіні відповідно, довгі плечі ведуть збалансовану позицію, демонструючи рівновагу між бичачими та ведмежими. Ця проміжна позиція часто передбачає більш інтенсивну боротьбу за контроль, захоплення уваги трейдерів і натяк на можливі відхилення тенденцій.

На відміну від чотирьох цінових додзі, де відкриті, закриті, високі та низькі ціни збігаються на одному рівні, додзі з довгими ногами має розширені ґноти як зверху, так і знизу. Додзі з чотирма цінами просто означає, що ринок мертвий з невеликими рухами цін, тоді як довга версія свідчить про труднощі між покупцями та продавцями.

Відрізняючи додзі з довгими ногами від цих інших моделей Doji, трейдери криптовалюти можуть краще зрозуміти ринкові наміри та розробити добре проінформовані торгові стратегії. Хоча додзі з довгими ногами означає невизначеність і потенційні зміни тренду, поєднання його з іншими утвореннями додзі допомагає трейдерам підтверджувати його значення в ширшому контексті дії щодо ціни та технічного аналізу.

Підсумки

Включення до набору інструментів трейдера довгих дзі схоже на ринкову оракле, яка децифрує невизначеність і передбачає потенційні зміни ринку. Її візуальна мова, позначена подовженими тінями та невеликим тілом, говорить про рівновагу покупців-продавців. Однак, як і з будь-якою стратегією, трейдери повинні юридично, усвідомлюючи його потенціал і обмеження, і додатково підсилити його індикаторами, щоб висвітлити свій шлях на ринку криптовалюти.

#Bybit #TheCryptoArk