Руководство по автоматизированным торговым стратегиям в копитрейдинге Bybit

Процесс копитрейдинга для Мастеров трейдинга выходит на новый уровень. Bybit внедряет новую функцию автоматизированного копитрейдинга, с помощью которой Мастера трейдинга смогут запускать автоматизированные торговые стратегии. Это упростит процесс торговли, а вы сможете улучшить свои торговые результаты и привлечь больше подписчиков.

Главное:

- Bybit внедряет функцию автоматизированного копитрейдинга, которая позволит Мастерам трейдинга запускать автоматизированные торговые стратегии.

- Автоматизированный копитрейдинг также предоставляет другие преимущества, среди которых функция торговли бессрочными USDT контрактами, настройка оповещений TradingView, а также возможность открывать условные и скользящие стоп-ордера.

- API-ключ Bybit предоставляет доступ к автоматизированным торговым платформам, таким как 3Commas и Insilico Terminal.

Что такое копитрейдинг на Bybit

Автоматизированный копитрейдинг даёт Мастерам трейдинга ряд преимуществ:

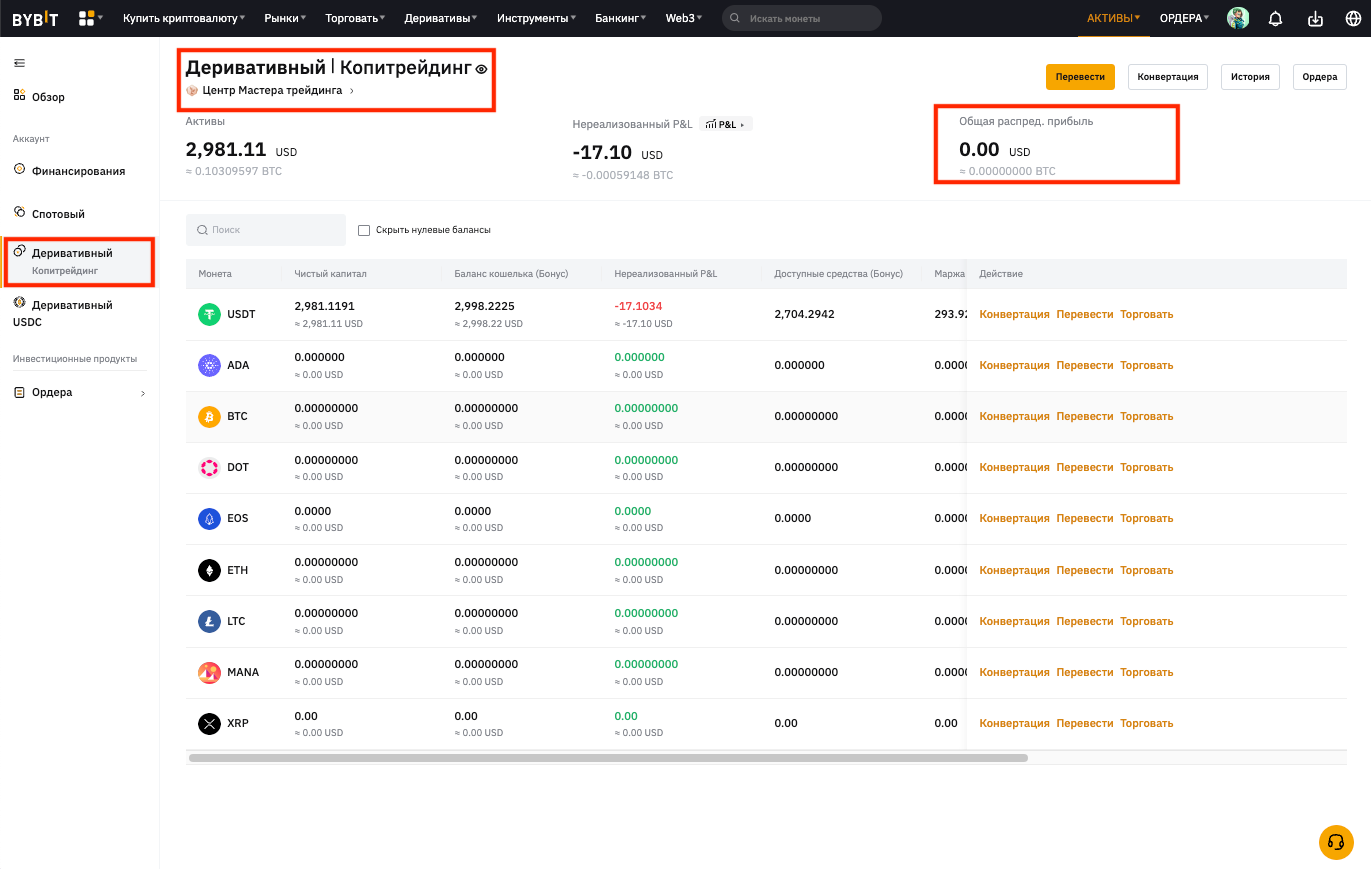

Улучшенная интеграция с разделом торговли на деривативах: ранее Мастера трейдинга проводили сделки копитрейдинга отдельно от основного раздела. С внедрением автоматизированного копитрейдинга платформа смогла интегрировать копитрейдинг в основной раздел торговли на деривативах. Помимо этого, мы убрали вкладку Копитрейдинг, так как все торговые операции, включая копитрейдинг, теперь доступны в одной вкладке. В результате во время торговли через субаккаунт Мастера трейдинга все пары бессрочных USDT контрактов, доступные в рамках копитрейдинга Bybit, будут автоматически скопированы вашими подписчиками. Этот оптимизированный подход упрощает процесс копитрейдинга для всех участников.

Полный набор функций для торговли на деривативах: вы получите доступ ко всем торговым функциям, доступным на рынке бессрочных USDT контрактов, включая ранее заблокированные функции вроде оповещений TradingView, условных и скользящих стоп-ордеров, а также многого другого. С помощью этих передовых инструментов вы сможете точно настраивать торговые стратегии, повышая вероятность успеха.

Копитрейдинг через API: в рамках копитрейдинга вы сможете пользоваться линейными бессрочными USDT контрактами V3/V5 OpenAPI. Этот API обеспечивает мощный и эффективный процесс копитрейдинга, а также повышает общую производительность торговли. Благодаря этому усовершенствованному OpenAPI копитрейдинг станет ещё удобнее и эффективнее.

Удобное управление аккаунтом: вы сможете оптимизировать свои торговые операции и беспрепятственно управлять несколькими субаккаунтами. Вам будет доступна исчерпывающая информация о каждом субаккаунте, а также возможность координировать торговую активность на всех аккаунтах, тем самым оптимизируя эффективность своей торговли. Это позволит быстро и безопасно переводить активы между аккаунтами.

Лёгкое управление сделками: вы сможете управлять своей прибылью и убытками (P&L), а также экспортировать историю ордеров и сделок. Это позволит отслеживать торговую деятельность и поможет в принятии обдуманных решений на основе анализа прошлых сделок и оценке вероятности успеха текущих.

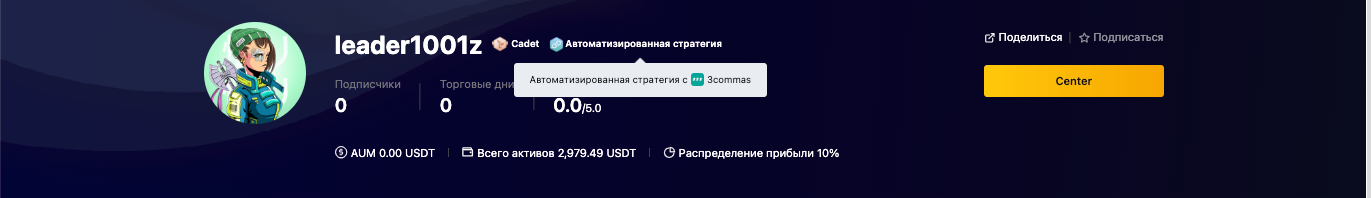

Значок автоматизированных стратегий: во время использования автоматизированных стратегий на странице вашего профиля появится соответствующий значок. Он демонстрирует ваше стремление оставаться на шаг впереди и использовать передовые инструменты для достижения своих торговых целей. Этот значок станет подтверждением вашего опыта работы в области алгоритмической торговли. С его помощью вы сможете повысить доверие к своему профилю и привлекать подписчиков, которые ищут опытных Мастеров трейдинга с навыками владения автоматизированными функциями. Примечание: значок будет отображаться в профиле Мастеров трейдинга, использующих 3Commas и Insilico на этапе бета-тестирования, а также будет постепенно распространяться на другие партнёрские платформы.

Что такое автоматизированная торговля

Автоматизированная торговля или алгоритмическая торговля — это метод торговли, в рамках которого используются компьютерные программы с алгоритмами для автоматической установки параметров при размещении сделки и с гарантией выполнения в указанное время.

Автоматизированная торговля не только позволяет совершать больше сделок за короткий промежуток времени, но также даёт возможность реализовывать заранее определённые торговые стратегии. Стратегии крайне важны в алгоритмической торговле, так как тщательное планирование повышает шансы на успех. По этой причине автоматизированная торговля так популярна среди многих профессиональных трейдеров, которые тщательно настраивают свои стратегии для достижения необходимых результатов.

Переход на автоматизированный копитрейдинг

Для новых Мастеров трейдинга

Если вы присоединитесь к Bybit в качестве нового Мастера трейдинга, то автоматически получите обновление до автоматизированного копитрейдинга. Вам нужно лишь зарегистрироваться на Bybit и настроить свой аккаунт Mастера трейдинга.

Для действующих Мастеров трейдинга

Действующим Мастерам трейдинга нужно обновиться до автоматизированного копитрейдинга перед созданием API-ключа Bybit. После этого им откроется доступ к выбранным автоматизированным торговым платформам. Процесс обновления довольно прост и включает всего несколько простых шагов, после чего вы сможете погрузиться в мир автоматизированной торговли и достичь поставленных торговых целей.

- Перейти на автоматизированный копитрейдинг можно двумя способами. Откройте страницу Копитрейдинга в разделе торговли на деривативах или через центр Мастера трейдинга. Появится всплывающее уведомление с предложением обновиться. Нажмите Далее, чтобы продолжить.

- Затем вы увидите соглашение о копитрейдинге. Ознакомьтесь с ним и установите флажок в поле согласия с условиями. Нажмите Перейти.

- После завершения обновления нажмите Переключиться на субаккаунт.

Обратите внимание, что для обновления аккаунта вам придётся закрыть все торговые позиции. Во время обновления вы не сможете торговать или перемещать активы.

После перехода на автоматизированный копитрейдинг ваш аккаунт для копитрейдинга будет преобразован в субаккаунт, после чего его можно будет использовать для открытия сделок с новыми функциями.

Знакомство с автоматизированной торговлей на Bybit

После перехода на автоматизированный копитрейдинг вы сможете бесплатно создать API-ключ на странице Управление API, которая доступна на странице аккаунта или настроек.

Откройте страницу Управление API и нажмите Создать новый ключ. Затем выберите API-ключи, созданные системой для использования на таких платформах с поддержкой Bybit, как 3Commas и Insilico Terminal. В противном случае выберите Ключи API, сгенерированные самостоятельно. Обязательно скопируйте или загрузите API-ключ и секретный ключ, а затем храните их в безопасном месте.

Подключив API Bybit к различным торговым платформам, вы сможете пользоваться преимуществами автоматизированных торговых стратегий и достигать успеха в торговле.

Преимущества автоматизированной торговли для Мастеров трейдинга

Автоматизированная торговля обеспечивает множество преимуществ для Мастеров трейдинга.

Оптимальное исполнение и сниженный риск

Во-первых, одно из преимуществ алгоритмической торговли заключается в том, что Мастерам трейдинга не нужно полагаться исключительно на свои навыки и опыт при расчёте времени сделок. Вместо этого сделки автоматически исполняются по оптимальным ценам и с меньшими затратами. Иными словами, автоматизация сокращает вероятность ошибок в результате человеческого фактора во время исполнения сделок.

Гибкость и одновременное исполнение нескольких сделок

С помощью автоматизированной торговли можно непрерывно совершать сделки без активного отслеживания рынка. Такая гибкость позволяет планировать торговые стратегии в соответствии с индивидуальным графиком трейдера, не упуская ни одной торговой возможности. Более того, вы сможете совершать несколько сделок одновременно, повышая свою эффективность и количество выполненных сделок за определённый период. В результате у вас появится больше свободного времени для поиска новых возможностей и анализа тенденций рынка.

Автоматизированная торговля без эмоций

Даже самый опытный Мастер трейдинга может быть подвержен эмоциям, которые негативно сказываются на результатах сделок. Реализуя заранее спланированные стратегии посредством автоматизации, трейдеры исключают импульсивность и повышают шансы на успех.

Типы автоматизированных торговых стратегий

Стратегии автоматизированной торговли полностью изменили работу трейдеров на финансовых рынках. Благодаря алгоритмам и технологиям эти стратегии обеспечивают эффективный и систематический подход к торговле, экономя ваше время и нервы.

Автоматизированные торговые стратегии обеспечивают трейдерам конкурентное преимущество и предлагают эффективные торговые подходы, будь то использование ценовых трендов, смягчение влияния на рынок или управление рисками. В этой статье мы рассмотрим различные автоматизированные торговые стратегии, которые помогают убрать эмоции и домыслы из процесса принятия решений.

Средневзвешенная по времени цена (TWAP)

Средневзвешенная по времени цена (TWAP) — это автоматизированная торговая стратегия, необходимая для исполнения крупных ордеров без значительного влияния на рынок. В рамках этой стратегии крупный ордер разделяется на небольшие части, которые исполняются через равные промежутки времени в течение заданного периода (например, нескольких минут, часов или даже дней).

За счёт постепенного исполнения ордеров TWAP достигает средней цены исполнения, которая в точности соответствует средней рыночной цене за это время. Эта стратегия будет полезна институциональным инвесторам и трейдерам, работающим с крупными ордерами, поскольку она позволяет рынку постепенно принимать ордера вместо того, чтобы исполнять весь ордер сразу.

Лимитные ордера

Эта автоматизированная торговая стратегия включает размещение лимитных ордеров выше или ниже текущей рыночной цены, чтобы зафиксировать быстрое движение в наиболее выгодный момент. Лимитные ордера размещаются на указанном расстоянии (N) или ниже уровня наилучшей цены. Когда рынок достигает указанной лимитной цены, стратегия запускает исполнение сделки.

Поскольку было пройдено N уровней цены, появление на рынке блоков с крупными ордерами вызовет значительные колебания цен и запустит эту стратегию. Стратегия направлена получение прибыли от колебаний цен, поскольку лимитные ордера будут стремиться за лучшей доступной ценой выше или ниже рыночной цены. Посредством стратегического размещения лимитных ордеров трейдер может получить последнюю часть крупного ордера по выгодной цене. Этот подход основан на использовании временных ценовых расхождений, возникающих в результате появления множества крупных ордеров.

Фьючерсный grid-бот

Фьючерсный grid-бот — это автоматизированная торговая стратегия, созданная специально для фьючерсных рынков. Она включает специальную сетку и использует колебания цен в заранее заданном диапазоне. В рамках стратегии размещается сетка ордеров на покупку и продажу на заранее определённых ценовых уровнях выше и ниже текущей рыночной цены.

По мере движения рынка трейдер получает прибыль от ценовых колебаний при покупке по низкой цене и продаже по высокой (или наоборот) в пределах заданного диапазона сетки. Систематически открывая и закрывая позиции в зависимости от уровня цен, фьючерсный grid-бот извлекает прибыль от краткосрочных ценовых движений, управляя рисками с помощью готовой структуры сетки.

Импульс/следование за трендом

Стратегии импульса и следования за трендом подразумевают извлечение выгоды из длительных рыночных тенденций. Эти стратегии довольно популярны, так как они выявляют тренды с потенциалом значительных движений и торгуют по ним. Как правило, они включают покупку активов, которые растут в цене, и продажу активов, которые падают.

Стратегии следования за трендом направлены на выявление и следование за устойчивым восходящим или нисходящим ценовыми движениями. В них используются технический анализ, инструменты и индикаторы, которые помогают определять направления и силы трендов. Кроме того, эти стратегии направлены на получение прибыли от продолжающегося движения цены.

Возврат к среднему

Стратегии возврата к среднему используют склонность цен возвращаться к своему среднему значению после временных отклонений. Эти стратегии выявляют активы, которые значительно отклонились от своей средней цены, но, как ожидается, вернутся к среднему значению.

Стратегия возврата к среднему включает продажу активов, которые росли в цене и могут считаться перекупленными, а также покупку активов, которые упали и считаются перепроданными. В ней используется статистический анализ и индикаторы для определения уровней перекупленности или перепроданности. Стратегия опирается на ожидание того, что перекупленные активы снизятся, а перепроданные — восстановятся. В свою очередь, трейдер получит прибыль, когда цены вернутся к своим средним уровням.

Продолжение импульса

Автоматизированная торговая стратегия продолжения импульса направлена на выявление трендов и импульса цен в заданный период времени. Эти стратегии анализируют исторические ценовые данные и выявляют активы, стоимость которых показывала уверенное движение вверх или вниз.

Стратегия измеряет силу и постоянство этих трендов, а также включает открытие лонг-позиций по активам с положительным импульсом и шорт-позиций — с отрицательным. Стратегия предполагает, что активы с положительным движением за последнее время продолжат расти, а с отрицательными — продолжат падать. Такой подход позволяет трейдерам согласовывать свои позиции с преобладающими рыночными трендами, потенциально получая прибыль от продолжения ценовых движений.

Перекрёстный импульс

Автоматизированная торговая стратегия перекрёстного импульса основана на выявлении активов с высокой относительной эффективностью на общем фоне. Она включает измерение относительной силы и выбор активов с наилучшими показателями. Стратегия направлена на то, чтобы использовать импульс этих активов, покупая их и продавая неэффективные активы.

Например, Pepsi и Coca-cola — это две акции из одной группы (напитки). Стратегия поперечного импульса предполагает покупку более эффективных акций с одновременной продажей менее эффективных. Похожую стратегию можно использовать в криптовалютах и на рынках Форекс, где покупается более сильный актив, а более слабый — продается. Извлечение прибыли в рамках этой стратегии основывается на том, что активы, показавшие хорошие результаты в недавнем прошлом, с большей вероятностью продолжат свое восходящее движение.

Усреднение долларовой стоимости (DCA)

Усреднение долларовой стоимости (DCA) предполагает регулярную покупку актива за фиксированную сумму в долларах через заранее определённые интервалы независимо от его цены. Эта стратегия направлена на смягчение последствий краткосрочной волатильности рынка за счёт постепенного инвестирования. В периоды снижения цен можно приобретать больше единиц актива, а в периоды роста — наоборот.

Со временем эта стратегия позволит снизить среднюю стоимость и свести к минимуму зависимость от решений. Стратегия DCA особенно популярна среди долгосрочных инвесторов, которые хотят использовать последовательный и постепенный подход к открытию инвестиционных позиций.

Автоматизация дей-трейдинга

Автоматизация дей-трейдинга — это стратегия, в которой используются алгоритмы и автоматизированные системы для исполнения нескольких краткосрочных сделок в течение одного торгового дня. Эти алгоритмы анализируют различные модели ценовых паттернов, объём и волатильность в режиме реального времени, чтобы выявлять и извлекать выгоду из краткосрочных торговых возможностей.

Стратегия направлена на получение прибыли от небольших разниц в цене и ценовых движений за день. Автоматизируя торговый процесс, стратегия дей-трейдинга предотвращает влияние эмоций, ускоряя процесс совершения сделок на основе заранее заданных правил.

Арбитраж

Арбитраж — это автоматизированная торговая стратегия, которая использует расхождения в ценах между различными рынками, инструментами или биржами. Стратегия предполагает покупку актива по более низкой цене на одном рынке и одновременную продажу его по более высокой цене на другом рынке. При этом трейдер получает прибыль от разницы в ценах.

Эта автоматизированная стратегия сканирует несколько рынков в режиме реального времени, выявляя ценовые расхождения, не связанные с обычными рыночными процессами. Например, цена биткоина может быть ниже на бирже A по сравнению с биржей Б. Когда обнаруживается возможность для арбитража, трейдер покупает биткоин на бирже A и одновременно продает биткоин на бирже Б, извлекая прибыль из разницы цены. Арбитражные стратегии направлены на получение прибыли без какого-либо риска, поскольку разница в цене обеспечивает доход независимо от общего направления рынка.

Risk-On/Risk-Off

Стратегия risk-on/risk-off (готовности/неприятия риска) предназначена для корректировки торговых позиций в зависимости от преобладающих на рынке настроений. В периоды готовности к риску (risk-on), когда инвесторы более оптимистичны в отношении рынка, стратегия отдаёт предпочтение более рискованным активам, таким как альткоины, акции или высокодоходные облигации. В этом случае трейдер стремится максимально увеличить потенциал для более высокой доходности в благоприятных рыночных условиях.

При этом в периоды неприятия риска (risk-off), которые характеризуются повышенной неопределённостью или рыночными потрясениями, стратегия фокусируется на более безопасных активах, таких как государственные облигации или защитные акции. В случае криптовалюты более безопасными считаются популярные монеты (голубые фишки), такие как биткоин или Ethereum. Стратегия помогает оптимизировать доходность в различных рыночных условиях, постоянно корректируя распределение портфеля в зависимости от готовности к риску.

Маркет-тайминг

Стратегии торговли с маркет-таймингом направлены на прогнозирование будущих движений цены путём анализа различных индикаторов технического анализа, ценовых колебаниях, фундаментальном анализе или анализе настроений. Эти стратегии призваны определить ключевые моменты для входа или выхода из позиций на рынке на основе прогнозируемых ценовых движений.

Алгоритмы маркет-тайминга анализируют исторические данные, закономерности и рыночные сигналы, чтобы генерировать сигналы покупки или продажи. Важно отметить, что маркет-тайминг — это довольно сложная стратегия, в рамках которой необходимо постоянно делать точные прогнозы и принимать торговые решения, основываясь на изменчивых факторах.

Процент объёма

Автоматизированная стратегия процента объёма (POV) направлена на исполнение сделок на основе заранее определённого процента от общего торгового объёма по конкретному активу в течение заданного периода. Она будет полезна при работе с большими ордерами, которые в противном случае могли бы оказать серьёзное влияние на рынок.

Выполняя сделки пропорционально общему торговому объёму, стратегия пытается сократить влияние крупного ордера на рынок и предотвратить ценовые всплески. Это гарантирует, что торговая деятельность соответствует ликвидности рынка, и устраняет неблагоприятное воздействие на цену актива, эффективно исполняя крупные ордера.

Дефицит исполнения

Стратегия дефицита исполнения направлена на сокращение разницы между ожидаемой ценой и фактической ценой исполнения сделки. Она учитывает влияние рынка и затраты на осуществление транзакций при определении оптимальной стратегии исполнения. В рамках стратегии происходит разделение крупного ордера на мелкие части, которые исполняются в течение определённого периода времени.

Соблюдая баланс между быстрым исполнением и сокращением проскальзывания, стратегия значительно повышает эффективность торговли. Стратегии дефицита исполнения используют рыночные данные в режиме реального времени и передовые алгоритмы для принятия взвешенных торговых решений, оптимизации исполнения сделок и сокращения общего влияния на рынок.

Платформы автоматизированной торговли

В прошлом для реализации автоматизированных торговых стратегий требовались навыки программирования. С развитием технологий появилось немало платформ, которые позволяют использовать алгоритмические стратегии без самостоятельного написания кода. Доступ к двум указанным ниже платформам можно получить с помощью API-ключа Bybit.

Grid-бот платформы 3Commas

Grid-бот платформы 3Commas — это трейлинговый grid-бот, который торгует по наиболее оптимальным ценам на боковом рынке, в зависимости от того, находятся ли цены выше или ниже средней линии. С его помощью трейдер может получать прибыль быстрее и на протяжении длительного времени посредством увеличения размеров ордеров и размещения ордеров на покупку с целью продолжить торговлю после падения цены. Grid-бот 3Commas также предлагает множество предустановленных настроенных ботов, которых можно использовать для повышения эффективности торговли и отключать в периоды убыточности рынка.

TWAP на платформе Insilico Terminal

Стратегия TWAP на платформе Insilico Terminal позволяет исполнять крупные ордера через равные промежутки времени и может быть отменена в любое время. С её помощью трейдеры могут размещать скрытые ордера со случайными интервалами и количеством активов, что затрудняет их обнаружение общедоступными рыночными трекерами.

Заключение

С обновлением копитрейдинга Bybit Мастера трейдинга смогут без труда применять автоматизированные торговые стратегии и получать конкурентное преимущество, извлекая стабильную прибыль и привлекая больше подписчиков. Чего же вы ждёте? Зарегистрируйтесь на Bybit в качестве Мастера трейдинга и начните пользоваться всеми преимуществами автоматизированного копитрейдинга!