О чем могут сказать рыночные циклы в криптовалюте?

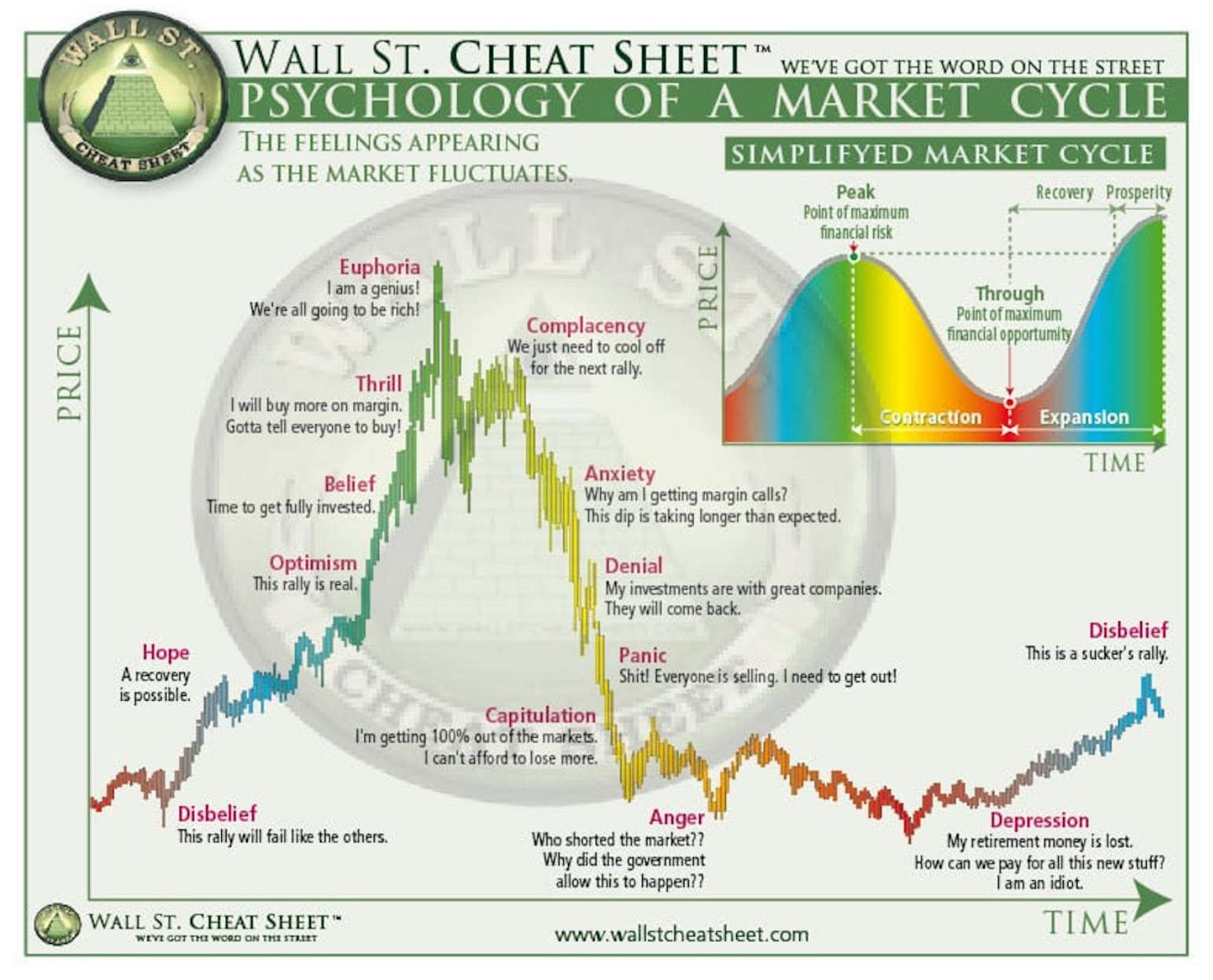

Финансовые рынки следуют определённым паттернам и трендам. Независимо от класса активов — акций, облигаций или криптовалют — цена зависит от настроения на рынке, количества инвесторов, которые хотят купить или продать активы, и того, как инвесторы принимают инвестиционные решения на основе своих эмоций по отношению к рынку.

Из-за непредсказуемости рынков сложно предвидеть, как они будут действовать. Однако инвесторы могут понимать колебания рынка с течением времени, спотовые возможности и принимать взвешенные и более обоснованные инвестиционные решения, изучая и изучая прошлые модели и циклы.

В этой статье мы рассмотрим цикл криптовалютного рынка, чтобы узнать, как инвестор может выявлять инвестиционные возможности на разных этапах цикла.

Главное:

Рыночные циклы — это определённые тренды и модели, на которые влияет психология инвесторов, а также общее состояние экономики.

Рыночный цикл криптовалюты состоит из четырех этапов: фаза накопления, фаза раздачи, фаза распределения и фаза раздачи.

Что такое цикл криптовалютного рынка?

Рыночные циклы — это особые тренды и модели, на которые влияет психология инвесторов, а также общее состояние экономики. Как подразумевается в названии, циклы повторяются. На каждом рынке это происходит естественным образом, и рынок криптовалют не отличается. Однако по сравнению с фондовым рынком циклы в криптовалюте могут быть значительно короче из-за быстрого движения цены.

Рыночный цикл криптовалюты состоит из четырех этапов: Накопление, разметка, распределение и разметка. Каждый этап можно дифференцировать по настроению участников рынка и самой рыночной активности. В каждом цикле цена актива будет перемещаться от единовременного минимума к единовременному максимуму, и наоборот.

В целом, циклы криптовалютного рынка начинаются с малого интереса к рынку. По мере роста интереса и спроса цены на криптовалюту начинают расти. В какой-то момент цены достигают пика и начинают плато, прежде чем начать падать. Падение происходит, когда рыночная процентная ставка снижается, а предложение перевешивает спрос. В конце каждого цикла начинается новый цикл.

Имейте в виду, что прогнозные модели для криптовалютного рынка не являются идеальными или детерминированными. Кроме того, крайне сложно определить начальные и конечные точки рыночного цикла. Однако криптовалютные рыночные циклы могут использоваться инвесторами в качестве инструмента для анализа или дополнительной информации для лучшего понимания динамики рынка. Вы можете участвовать на рынке более разумно, если знаете особенности каждого этапа и то, как типичный пользователь может подойти к каждому из них.

Источник: Памятка

Фаза накопления

Каждый рыночный цикл начинается с этапа накопления. Иногда это считается завершением предыдущего цикла, поскольку он начинается вскоре после того, как рынок переживает значительное падение, когда цены находятся на самом низком уровне. Снижается общий интерес к рынку и снижается торговый объём, что обычно приводит к стабильности рынка.

На этом этапе многие долгосрочные HODL-пользователи инвестиционных позиций стремятся выйти из своих позиций и, вероятно, установят низкие цены активов, что будет свидетельствовать об их недостаточной уверенности в рынке. В этот момент новаторы рынка — корпоративные инсайдеры, ценные инвесторы, первопроходцы рынка, опытные трейдеры и киты — снова начинают покупать. Общее мнение заключается в том, что худшее закончилось, и что у них есть приличные шансы получить прибыль от любой сделки. Эта группа инвесторов считает, что рынок скоро восстановится и воспользуется возможностью инвестировать. Это также называется «покупкой на просадке».

В настоящее время маловероятно, что розничные инвесторы будут выходить на рынок, поскольку настроения по-прежнему нейтральны и нет четкой тенденции. Однако положительные новости об общем состоянии рынка могут привлечь внимание участников и, возможно, вывести рынок на следующий этап — этап разметки, поскольку настроения рынка начинают переходить от негативного к оптимальному нейтральному.

Характеристики фазы накопления следующие:

Активы покупаются группой инвесторов (обычно долгосрочных держателей) или китов, которые считают, что рынок уже нашел свой дно

Из-за сложностей с прогнозированием того, будут ли активы по-прежнему падать, некоторые участники рынка по-прежнему могут рассматривать это как рискованный момент для инвестирования

Не существует чёткой закономерности из-за постоянного низкого уровня интереса к инвесторам, минимальной волатильности цен и низкого торгового объёма

Рыночные настроения обычно скептически настроены и неопределёны

Этап разметки

На этом этапе ценовые действия переходят в устойчивый восходящий тренд. На данный момент тренд рынка стал ясным и часто называется бычьей рыночной фазой.

Внимание СМИ, особенно позитивные заголовки, связанные с криптовалютой, начинает привлекать интерес к рынку, одновременно увлекая большинство первых пользователей. Квалифицированные инвесторы начинают входить, используя свои навыки технического анализа для выявления растущего числа более высоких и более высоких уровней. С ростом спроса на криптовалюту цены на криптовалюту начинают расти.

Поскольку на этапе наценки движение цены вверх гораздо проще, для новых участников может быть полезно выйти на рынок. Кроме того, многие инвесторы рассматривают падения или просадки во время этапа наценки как возможности покупки, а не как тревожные признаки снижения цен.

На этом этапе начинается теория дураков. По мере резкого роста цен на криптовалюту преобладает жадность, при этом здравый смысл и рациональность занимают заднее место. FOMO стимулирует начинающих инвесторов и новичков. Попадание этих инвесторов на рынок создаст значительный рост объёма рынка, а рыночная оценка станет чрезмерной. В то же время опытные трейдеры начинают получать прибыль.

Скоро цены начнут снижаться или замедляться. Последняя волна инвесторов, как правило, нерешённая, рассматривает эту возможность как золотую возможность купить и резко подпрыгнуть. Обычно это приводит к резкому росту цен на криптовалюту в течение очень короткого периода времени. Цены достигают максимума, а рыночные настроения выросли от нейтральных и скучных до эйфорических.

Характеристики этапа наценки следующие:

Уверенность инвесторов растёт по мере изменения настроения рынка в сторону оптимизма и волнения

Индекс страха и зелени криптовалюты будет близок к 100, в крайнем правом углу спектра

Значительное увеличение торгового объёма происходит, когда на рынок выходят новые группы инвесторов

Ценовой график продолжает расти, часто достигая постоянных высоких значений (ATH)

По мере завершения этого этапа инвесторы FOMO начинают собирать и покупать активы в верхней части

Фаза распределения

Фаза распределения знаменует окончание бычьего цикла или фазы разметки.

Рыночные цены плато, поскольку покупатели и продавцы на рынке находятся в состоянии равновесия. С одной стороны, есть рыночные игроки, которые всё ещё хотят покупать, поскольку считают, что бычий рынок по-прежнему укреплен. С другой стороны, продавцы хотят получить прибыль, потому что думают, что «лучшее закончилось». Как правило, это инвесторы, которые приобрели криптовалюту в начале этапа наценки или ещё раньше и ожидают скорого этапа наценки — медвежьего рынка.

Несмотря на то, что на этом этапе рынка всё ещё много трейдинга, цены активов обычно колеблются в определённом диапазоне, поскольку быки и медвежьи находятся в напряженном состоянии. Поскольку неясно, продолжится ли восходящий тренд или медвежий рынок находится в горизонте, эта фаза может привести к тому, что общие рыночные настроения изменятся с оптимизма на неопределенность. Аналитики часто используют индекс страха и зелени криптовалюты для измерения изменений общего настроения рынка.

Больше негативных настроений, негативных новостей и неопределенности среди трейдеров, наконец, может быть достаточно для влияния на цены и запуска продажи. По крайней мере, поскольку начинает возникать неопределенность в том, что бычий рынок, возможно, подходит к концу, рыночный страх со временем растёт.

В конце этого этапа рынок будет двигаться в противоположном направлении. На этапе распределения могут возникнуть технические паттерны, указывающие на пиковые цены, такие как двойные и тройные топы, или head and shoulders.

Эта фаза может занять от нескольких недель до нескольких месяцев (или, в некоторых случаях, лет), поскольку фундаментальные факторы имеют значение. Как правило, чем выше экстремальный рост, тем быстрее падает цена. Инвесторы, которые пропустили продажу раньше с прибылью, теперь готовы даже сорваться или понести небольшой убыток.

Характеристики фазы распределения следующие:

Инвесторы, которые вышли на рынки раньше, начнут получать прибыль и выходить из своих позиций. Те, кто думает, что цены продолжат расти, продолжат покупать или, как минимум, сохранят свои позиции

Неопределенность и другие негативные эмоции начинают появляться, но по-прежнему преобладают чрезмерная уверенность и жадность

Цены варьируются в сравнительно узком диапазоне

Торговый объём увеличивается при низкой волатильности

Этап разметки

Пузырь наконец рухнет во время этапа разметки, и начинается тренд на снижение цены.

Для большинства участников рынка «период маркировки» медвежьего рынка является самым страшным. Он начинается, как только предложение криптовалюты на этапе распределения перевешивает спрос, и это время, когда рынок движется тревогой по мере того, как прогноз темнеет.

Давление на продажу увеличивается по мере роста страха участников по поводу будущего состояния рынка. В некоторых случаях этот эффект каскада может привести к росту цен на активы, невидимому после периода наценки. На этом этапе на рынок не попадёт новый капитал или не появятся проценты за покупку. Даже положительные новости могут не обратить вспять тенденцию к снижению цены в это время, поскольку инвесторы принимают меры предосторожности для ограничения убытков в сложной рыночной среде.

Этап раздачи является психологически самым сложным для инвесторов, которые либо не знают о непрерывности рыночных циклов, либо предпочитают их игнорировать. Они либо задержатся в продаже слишком поздно, либо совсем не продадут. Те, кто совсем не продаст, будут держаться за свои криптоактивы, что может снизить их долгосрочную прибыль от инвестиций (ROI).

Однако этот этап — это рай для шорт-продавцов, а этап раздачи — это время, когда они получают прибыль от падения рынка.

Когда рынок приходит к выводу, что «самое худшее прошлое» и цены не могут упасть ниже, чем они есть, то этап раздачи продолжится. Затем цены активов стабилизируются и перемещаются в более узком диапазоне.

После стабилизации рыночных условий некоторые инвесторы вернутся на рынок и приобретут активы по сниженным ценам. Это означает, что этап снижения цены завершился. Возвращённые инвесторы также указывают на то, что этап накопления начался снова.

Понимание трендов рыночного цикла

По сути, рыночный цикл протекает от жадности к страху, а затем снова от страха к жадности. Каждый криптовалютный рынок начинается в точке относительной начальной стоимости, которая циклически увеличивается и уменьшается. Жадность и эйфория, которые следуют за запуском нового криптоактива, повышают цены до тех пор, пока не возникнет неопределенность в отношении стоимости, роста или осязаемых, практических применений блокчейна. В этот момент рынок становится сомнительным, что приводит к тому, что все больше трейдеров продают свои активы и стимулируют нисходящий тренд. Как только цена упадёт до уровня, при котором возможна потенциальная прибыль, мы снова приветствуем вас и снова запускаем совершенно новый цикл.

Рассмотрев основные рыночные циклы, мы подробно расскажем, как понять и определить тренды рыночного цикла в криптовалютах, используя биткоин в качестве примера.

В начале периода накопления смарт-денежи, институциональные инвесторы и ранние пользователи покупают активы с низким капиталом. В течение этого периода цены на понижение накапливаются, поскольку те, кто удерживал себя от последнего высокого уровня, испытывают гнев и депрессию.

Цена биткоина начинает расти. Есть элементы надежды и неуверенности. Однако умные инвесторы HODL покупают падение при поддержке. Это происходит в начале этапа разметки.

По мере продвижения этапа наценки инвесторы с радостью выводят рынок на новый уровень. Немного жадно вступает в торговлю по мере того, как заходят покупатели FOMO, покупая у тех, кто был раньше (которые теперь продают по наценке). Рыночные настроения — это волнение, убеждения и эйфория. На этом этапе было бы целесообразно продать или HODL.

Биткоин переходит в фазу распределения цикла, где он распределяется высоко. Настало лучшее время для продажи.

Биткоин снижается на этапе раздачи. Существует сочетание тревожности и отрицания. Это ваш последний шанс продать, если вы ещё этого не сделали. Кроме того, по мере падения цены биткоина можно торговать шортами и играть в скачки.

Биткоин падает ещё быстрее, поскольку настроения переходят от тревоги к панике. По мере продажи паники вы можете продолжать закорачивать рынок. Воспроизведите прыжки и начните закрывать шорты.

В конце этапа раздачи биткоин снижается. Есть много гнева и депрессии. Это также сигнал для другого цикла. Умные деньги и ранние инвесторы снова начинают накапливаться.

Факторы, влияющие на рыночный цикл криптовалюты

Макроэкономика

На криптоактивы, проходящие бычий или медвежий этап, может сильно влиять состояние общей экономики, а также различные государственные политики. Цены на криптовалюту могут упасть, если экономика испытывает трудности, и наоборот.

Халвинг биткоина

Халвинг биткоина происходит примерно каждые четыре года (после каждых 210 000 блоков) и уменьшается в два раза по сравнению с наградами, которые получают майнеры. В то же время количество созданных новых биткоинов ограничено, что снижает количество биткоинов, которые попадают в оборот.

Такое снижение предложения может привести к росту цены, если спрос на биткоин останется высоким. После халвинга биткоина исторически наступил этап наценки, поэтому это важное событие. Это ещё один эффект корреляции биткоина. На биткоин приходится 48,6% от общей крипторыночной капитализации (на момент написания статьи). В результате, если нет значительных катализаторов, рыночные циклы небольших криптоактивов, вероятно, будут следовать за рынком биткоина.

Лучшая стратегия для инвестирования в рыночный цикл

Понимание каждого этапа рыночного цикла криптовалюты поможет инвесторам спланировать свои инвестиции для получения наилучшей возможной прибыли. Лучше всего инвестировать в криптоактивы на этапе накопления, а затем продавать их на этапе распределения. Инвесторы могут сделать это, чтобы получить лучшие предложения на криптоактивы, а затем продать их по более высокой цене. Вот некоторые инструменты, которые инвестор может использовать для лучшего понимания рыночных циклов.

Анализ сети

Ончейн-аналитические инструменты, такие как IntoTheBlock, Glassnode, Nansen, CoinMarketCap и Dune, помогают идентифицировать эти рыночные фазы, предоставляя информацию о спросе, спросе, рыночной психологии и активности кита.

Индекс страха и жажды криптовалюты

Инвесторам важно следить за настроением на рынке криптовалют, следя за новостями и используя индекс страха и жажды криптовалют. Более низкие баллы указывают на более высокий страх, а более высокие цифры указывают на более высокий уровень согласия по этой шкале от 0 до 100. Он основан на таких переменных, как рыночная динамика, волатильность и активность в социальных сетях.

Средства массовой информации и ордер являются надежными источниками для определения настроения и тона рынка. Может быть разумно продать, если каждый в секторе кричит на покупку с эйфорическим тоном (этап раздачи), поскольку это говорит о том, что рынок готов снова понизиться.

С другой стороны, может быть хорошей покупкой, когда рынок переходит в фазу капитализации, и даже опытные трейдеры рассматривают возможность продажи. Главное правило — покупать, когда другие продают и продают, когда другие чувствуют эйфорию. Цитата, связанная с Уорреном Буффетом, выглядит следующим образом: «Будьте опасны, когда каждый жадный и жадный, когда каждый боится».

Заключение

Для прибыльного трейдинга крайне важно учиться определять фазы криптовалютных рыночных циклов. Лучшее время для покупки — это этап накопления, поскольку цены перестают падать, а инвесторы всё ещё боятся. Когда рынок набирает обороты на этапе наценки, умный инвестор HODL ожидает повышения цены. На этапе распределения, который сигнализирует об окончании этапа наценки (когда настроения наиболее бычьи), смарт-денежи начинают продавать свою позицию, чтобы зафиксировать свою прибыль.

Вооружившись хорошим пониманием различных этапов рыночного цикла криптовалюты, вы сможете использовать эти этапы для получения прибыли. Поддержание вкладок в рыночных циклах помогает снизить вероятность покупки по высокой или низкой цене.