Может ли индикатор Баффета эффективно применяться на крипторынке?

Индикатор типа «буфет» (BI) — это инструмент, используемый долгосрочными инвесторами для определения того, переоценена или недооценена текущая цена на фондовом рынке. Это относительно простой расчёт, который сравнивает общую стоимость фондового рынка с экономическим результатом страны.

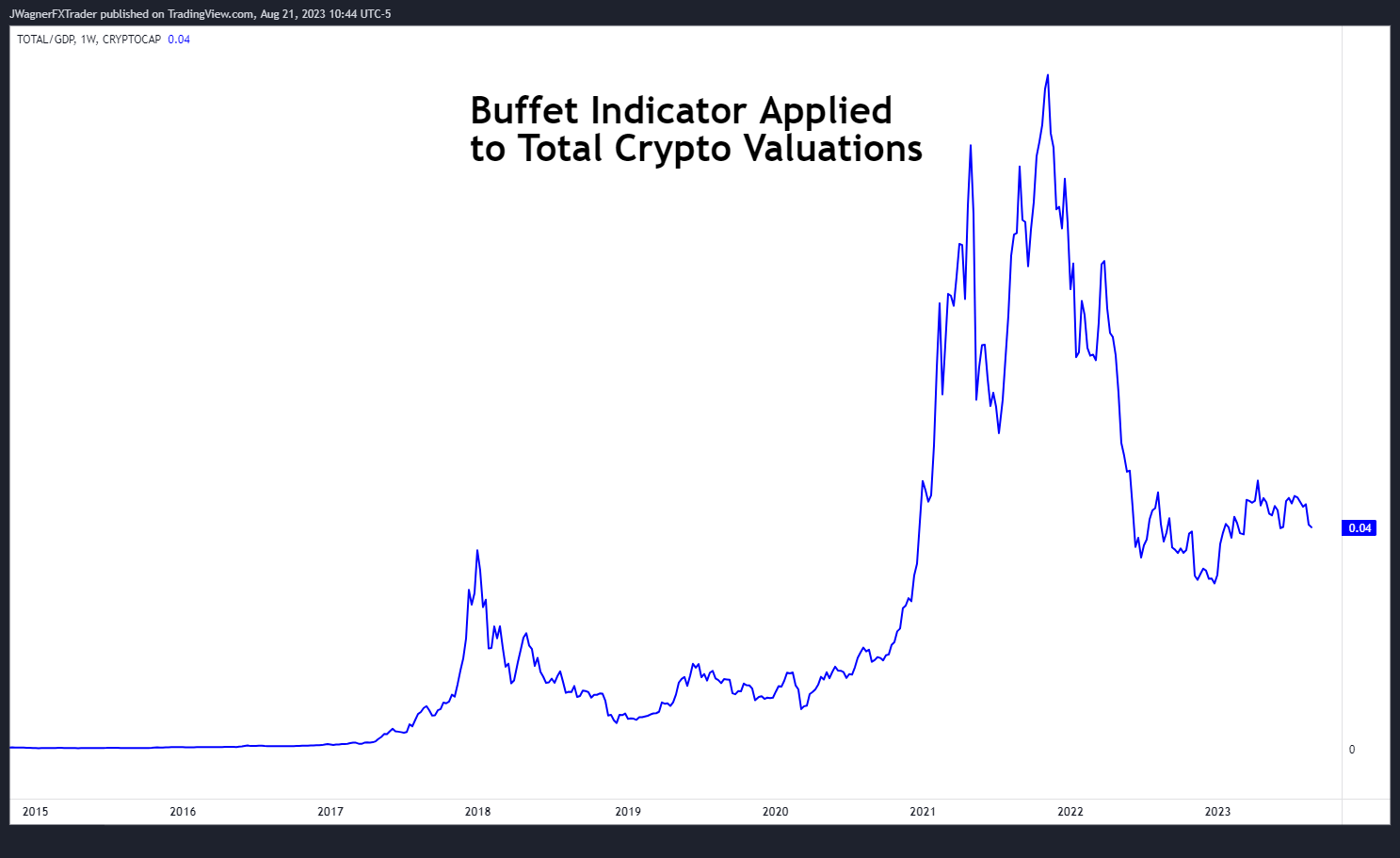

Теоретически мы также можем использовать индикатор «Буфетт», чтобы понять относительную оценку крипторынка. Однако между фондовым и крипторынком существуют значительные различия, которые затрудняют сравнение с индикатором «Буфет».

Ключевые выводы:

Индикатор «Буфет» помогает долгосрочным инвесторам оценить стоимость фондового рынка, рассчитывая соотношение общей рыночной стоимости к экономическому результату страны.

Теоретически индикатор типа «буфет» можно использовать для оценки крипторынка, сравнивая общую рыночную капитализацию криптовалюты с ВВП.

Индикатор «Буфет» в криптовалюте имеет ограничения из-за рыночных различий, например, из-за отсутствия обширных исторических данных для сравнения.

Что такое индикатор типа «буфет»?

Индикатор типа «буфет» (или соотношение рыночной капитализации к ВВП) — это оценка, используемая для определения того, является ли агрегированный фондовый рынок относительно дешевым или дорогим в определённый момент времени.

Идея индикатора заключается в том, что стоимость акций компании будет следовать за ростом и падением экономического производства страны. Индикатор «Буфет» — это долгосрочная модель, поскольку фондовый рынок может оставаться далеко от обоснованных оценок в течение длительного времени. Этот индикатор назван в честь известного инвестора Уоррена Буффета, председателя и CEO Berkshire Hathaway, который славится покупкой и инвестированием в течение десятилетий.

В какой-то момент у Уоррена Баффета были слухи, что это соотношение рыночной капитализации к ВВП «лучшей единственной мерой оценки в любой момент». Мы точно не знаем, сделал ли г-н Баффет эти комментарии.

Однако за последние 15 лет волатильность в оценке фондового рынка способствовала ряду динамических факторов, включая сниженные и отрицательные процентные ставки, беспрецедентный правительственный стимул в ответ на пандемию и быстрые колебания процентных ставок.

Расчёт BI для рыночной оценки (CMV)

Индикатор «Буфет» — это соотношение общей стоимости фондового рынка к ВВП. Например, если совокупная стоимость всех активов на американском рынке достигает $40 триллионов, а стоимость всех товаров и услуг, производимых в США, составляет $20 триллионов, то стоимость фондового рынка в два раза превышает ВВП США, а значит индикатор «буфет» принесёт стоимость в 200%.

Если экономика расширяется, то цены на акции базового бизнеса, вероятно, будут выше. Если по какой-либо причине базовые компании не растут, даже несмотря на то, что экономика становится больше, то в этот момент фондовый рынок относительно дешевый.

В период дефляции ВВП обычно резко падает. В результате оценка рынка, как правило, упадёт с ВВП. В этом случае может быть сложно определить, являются ли акции дешевыми и, следовательно, хорошей покупкой. Аналитик может определить, является ли общий рынок недорогим, когда индикатор «Буфет» упал до исторически низкого уровня.

После того как инвесторы поднимают цены на акции, стоимость фондового рынка, как правило, увеличивается быстрее, чем ВВП, а индикатор «буфет» поднимается до тех пор, пока не достигнет относительно дорогой оценки.

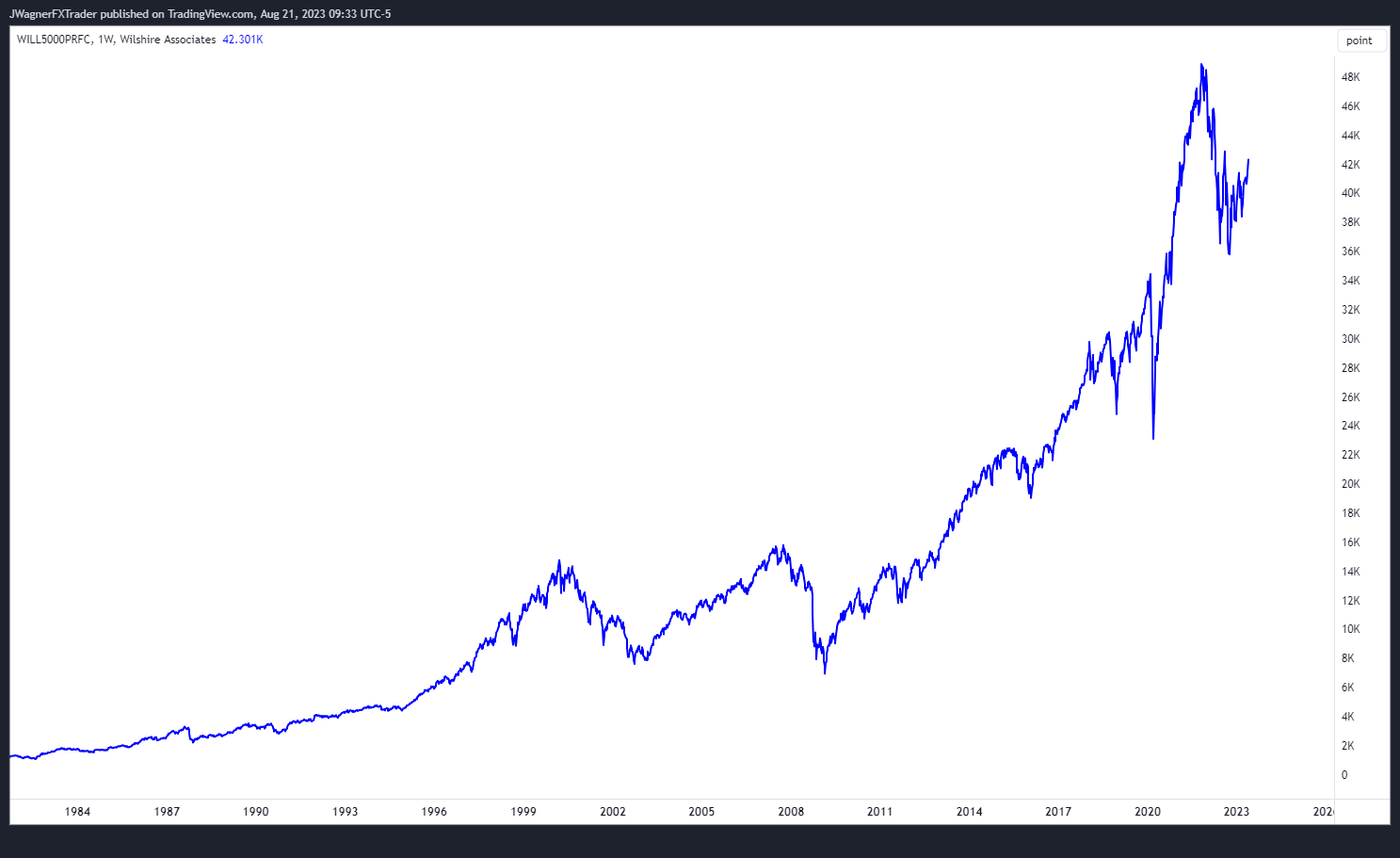

Общая стоимость рынка

Числитель коэффициента — это общая рыночная стоимость. Индекс Wilshire 5000 обычно используется в качестве посредника для рыночной стоимости, обеспечивая хорошее сечение общей экономики.

По состоянию на август 2023 года рыночная стоимость индекса Wilshire 5000 составляет $42,3 триллиона.

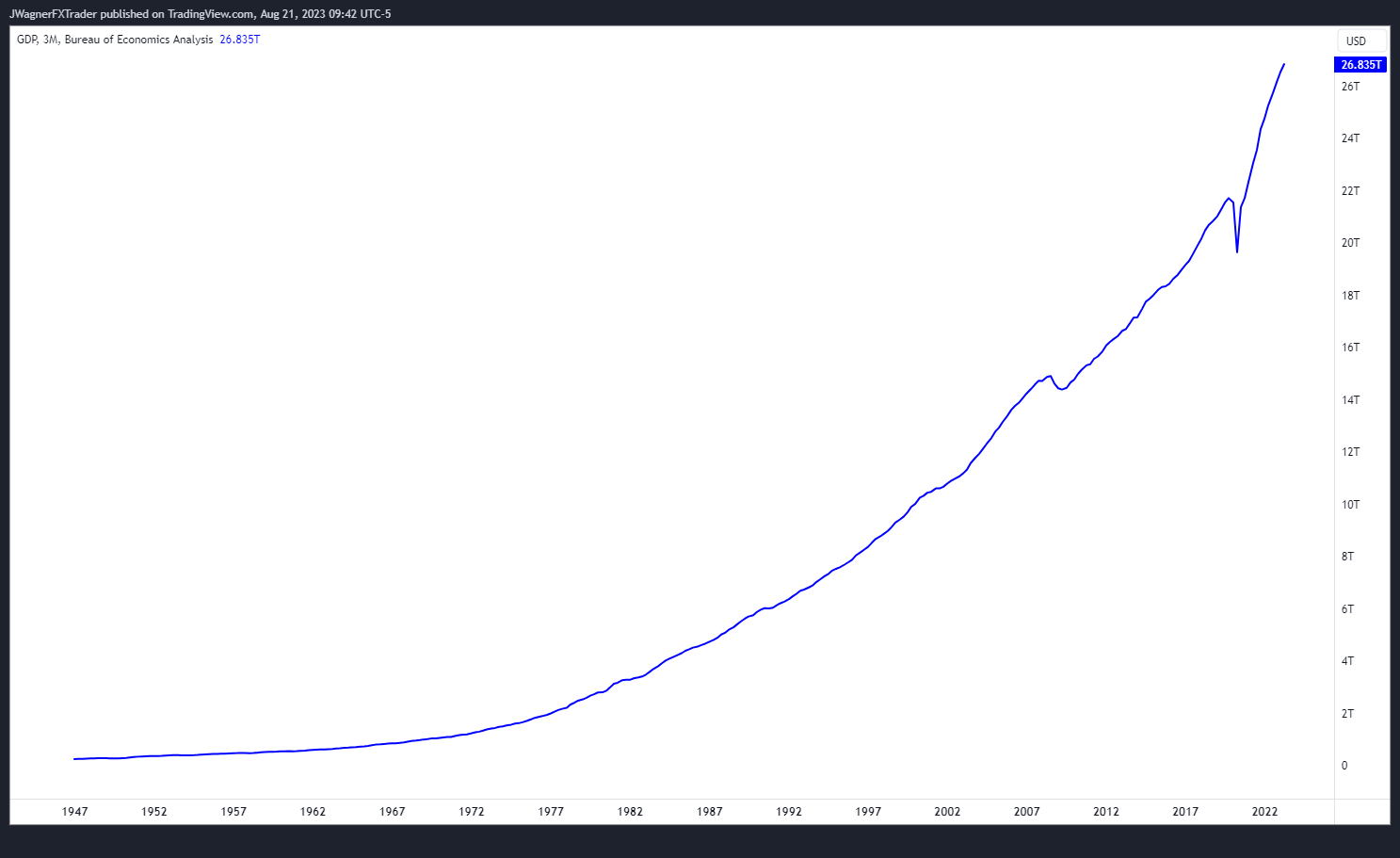

Измерение ВВП

Валовой внутренний продукт, или ВВП, — это экономический термин, используемый для описания размера экономики. Увеличение ВВП обычно означает, что экономическая активность этой страны здорова и растёт. С другой стороны, сокращение или стагнация ВВП указывает на то, что страна испытывает трудности, а экономика нездорова.

ВВП — это ретроспективная статистика, которая не прогнозируется. То, что ВВП находится на определённом уровне, не означает, что экономика будет расти или сокращаться. Данные, которые учитываются в расчёте ВВП, являются сложными, и после этого может потребоваться несколько месяцев, чтобы предоставить точные данные о том, насколько динамичной была экономика на момент расчёта.

Сравнение фондового рынка и крипторынка

Индикатор «Буфет» был создан как инструмент оценки фондового рынка. Может ли он быть полезен и на таких развивающихся рынках, как криптовалютный рынок?

Теоретически для криптовалюты можно создать индикатор типа «буфет». Типы данных и статистики, используемые на фондовом рынке, также можно найти для криптовалют. Например, знаменателем расчёта является ВВП. Это останется прежним, независимо от того, подразумеваете ли вы концепцию в акциях или криптовалютах.

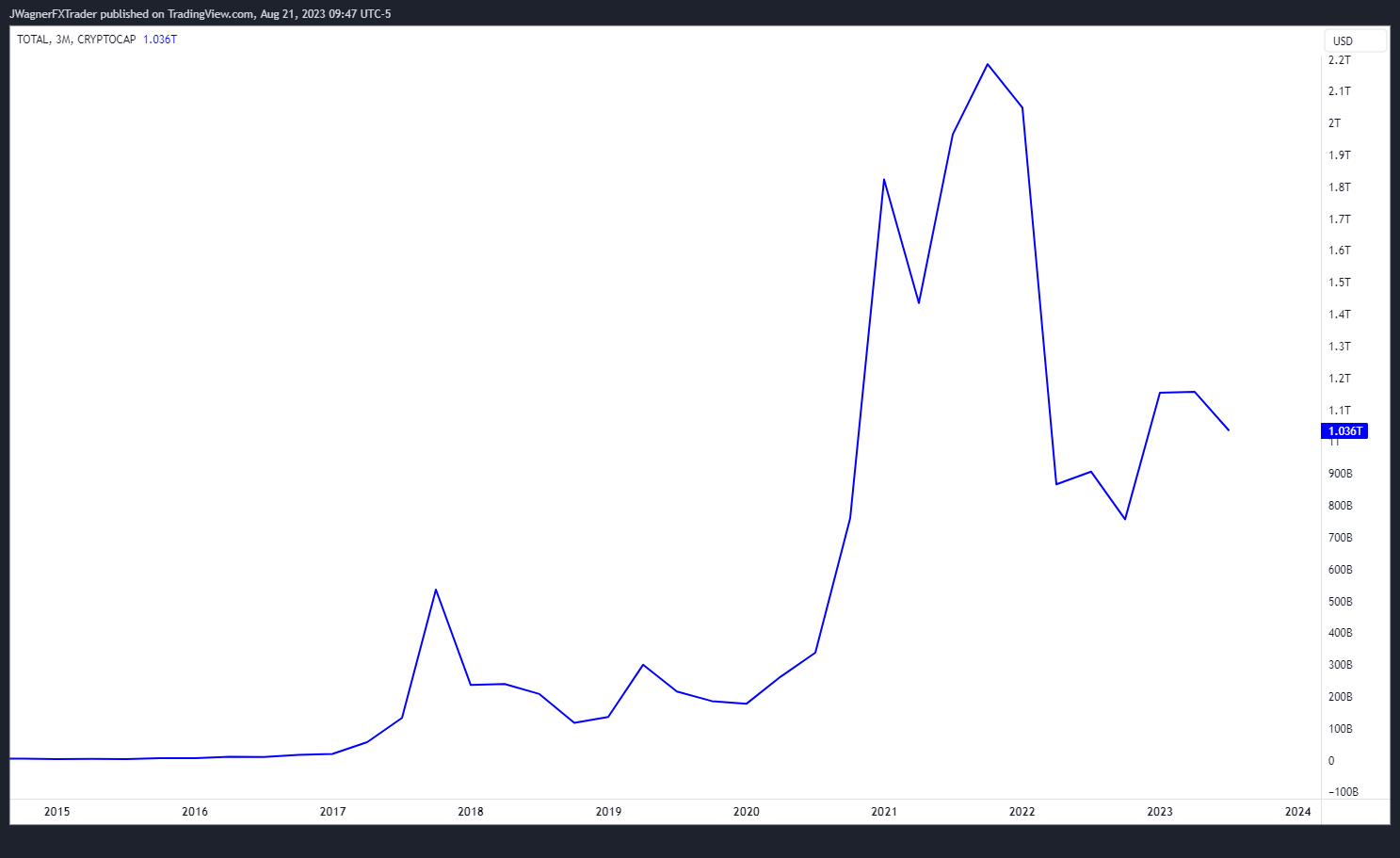

Числитель индикатора «Буфет» — это общий размер фондового рынка США или рыночная капитализация. Мы также можем определить рыночную капитализацию крипторынка.

На графике выше показана общая рыночная капитализация всех криптовалют в мире, которая в настоящее время составляет около $1 трлн.

Таким образом, если вы хотите создать индикатор типа «буфет» для криптовалюты, просто возьмите общую рыночную капитализацию криптовалюты и разделите её на ВВП. Да, индикатор «Буфет» в криптовалюте возможен.

Но практическое ли это?

Оценка рыночной стоимости

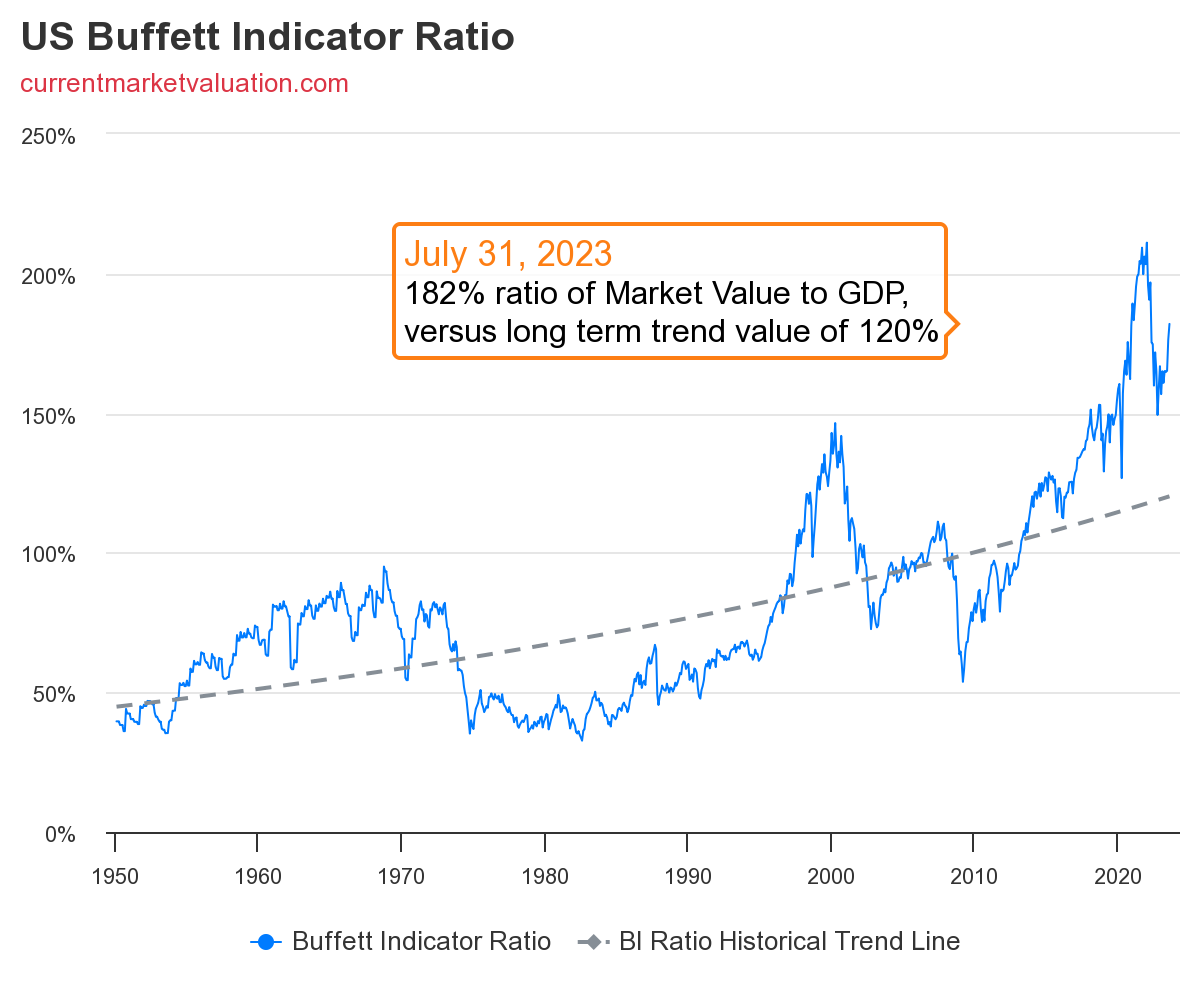

Когда мы объединяем оценку фондового рынка с ВВП для создания индикатора «Буфет», мы получаем результат, который выглядит следующим образом:

Рост ВВП должен способствовать росту общей рыночной стоимости и наоборот. Когда цифры не движутся в одном и том же направлении с одинаковой скоростью, то в тренде индикатора «Буфет» обычно наблюдаются пики и долины.

До середины 1990-х годов индикатор «буфет» колебался от 40% до 100%. Затем, когда интернет-пузырь начал нагреваться, индикатор «Шведский стол» ускорился до 150%. Финансовый кризис 2008 года и кредитное сжатие вернули индикатор к нормальному уровню — около 50%.

С тех пор индикатор вырос до максимума 200% и недавнего минимума 150%.

Пример реального дела

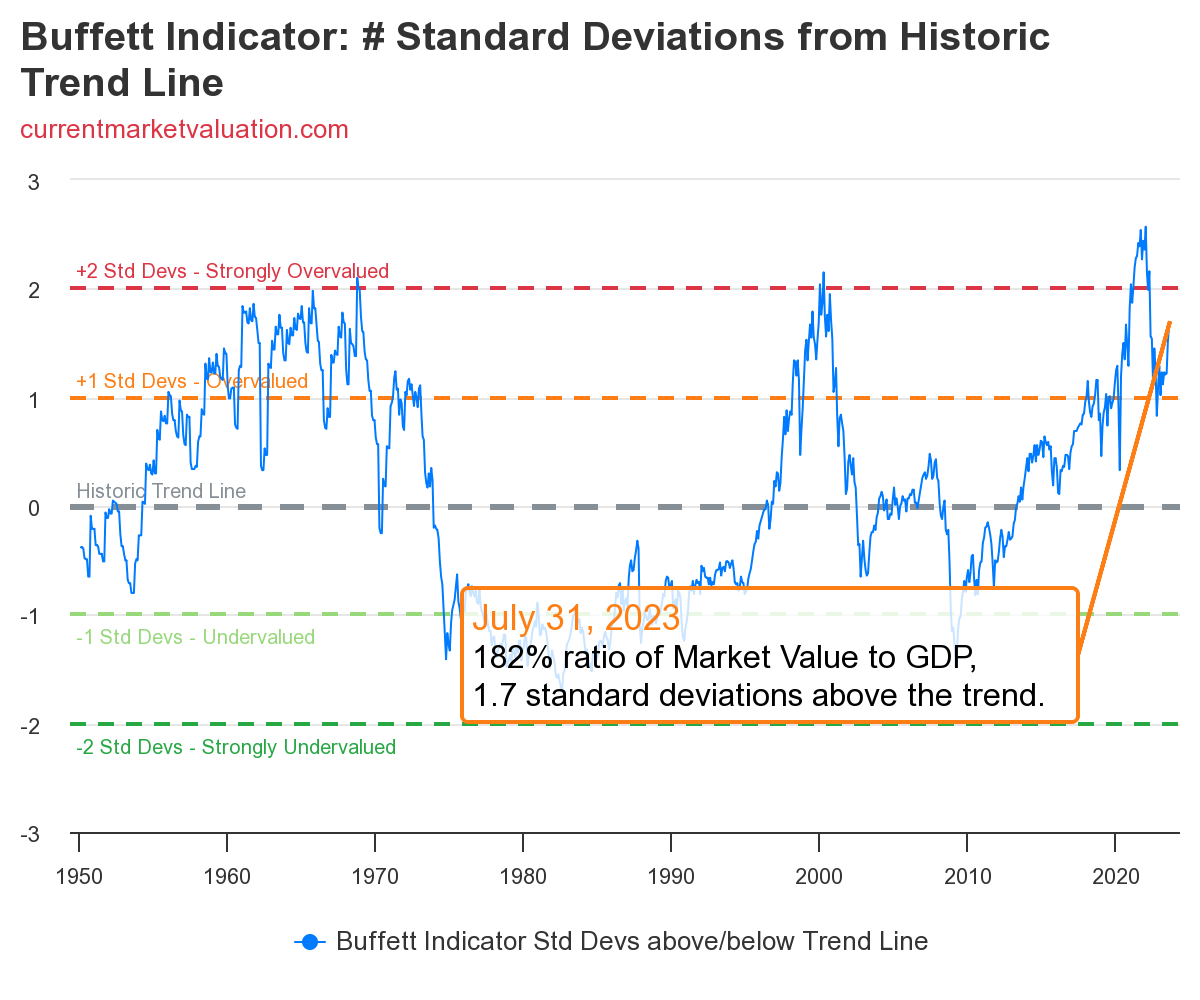

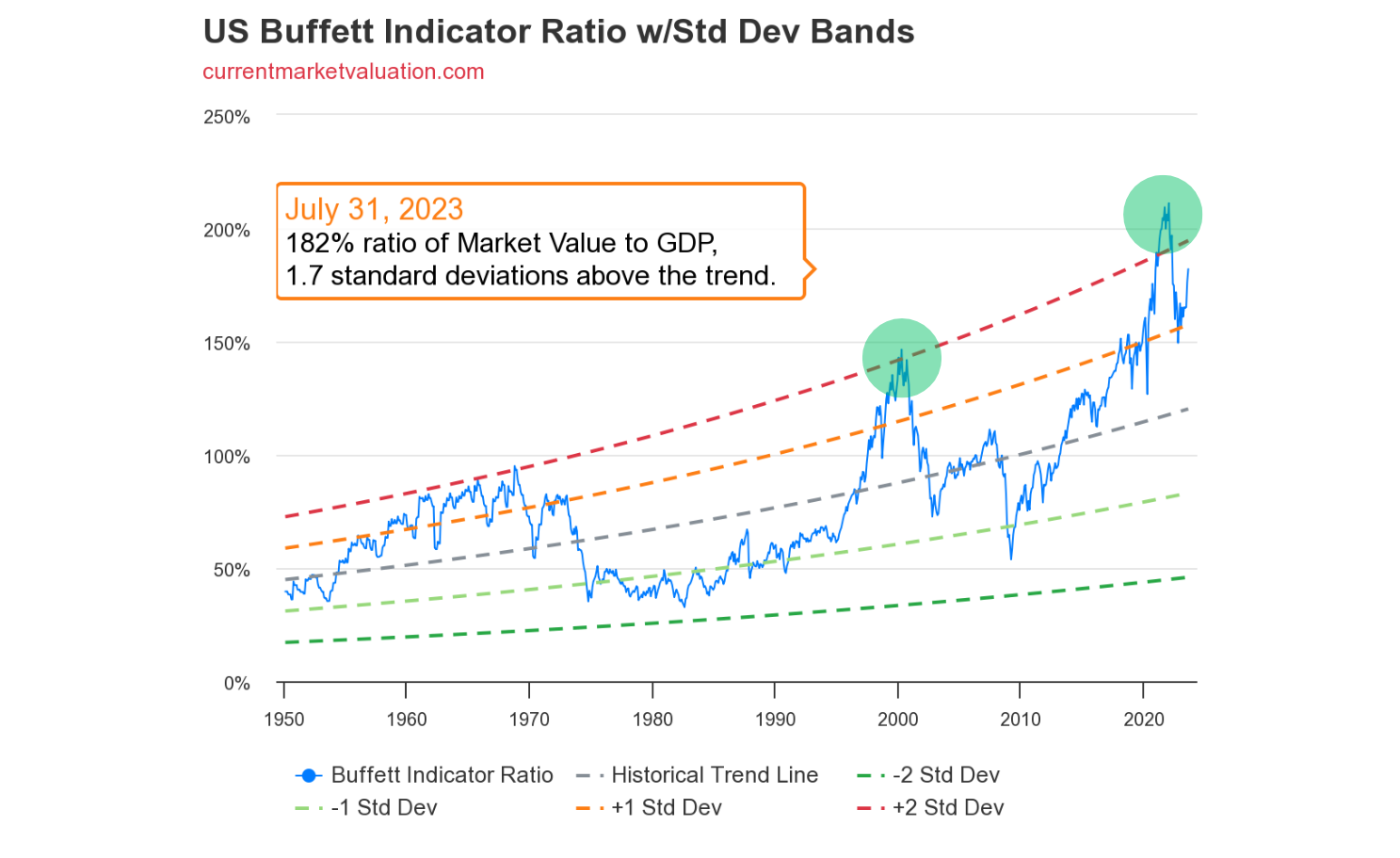

Повышение эффективности и улучшение технологий в экономике естественным образом приведут к повышению индикатора «буфет». В результате к индикатору «Буфет» добавляется экспоненциальная линия тренда, чтобы соответствовать этим улучшениям.

Давайте отредактируем график, чтобы линия экспоненциального тренда стала новой базой. Затем любые значения выше линии тренда будут иметь положительное отклонение, а любое значение ниже линии тренда будет считаться отрицательным отклонением.

Любые положительные отклонения превышают тренд и считаются дорогостоящими, в то время как отрицательные отклонения считаются дешевыми.

Оценки в середине графика близки к их экспоненциальному среднему значению и считаются достаточно ценными.

Индикатор «Буфет» достиг крайне низких уровней в середине 1970-80-х годов и, в последнее время, во время финансового кризиса 2008 года. В эти периоды недорогой оценки рыночная цена считалась низкой и хорошей.

С другой стороны, на пике интернет-пузыря 2000 года были замечены очень высокие оценки. Несмотря на то, что оценки достигли пика в 2021 году и с тех пор упали, стоит отметить, что индикатор «буфет» продолжает превышать уровни, наблюдавшиеся в период высоких показателей в 2000 году.

Что делать при высоком или низком коэффициенте BI

Когда рынок достиг крайне высоких уровней, что превышает +2 стандартных отклонения, будущая прибыль резко снижается. С другой стороны, покупка на рынке с огромной дисконтом, почти −2 стандартных отклонения или ниже, означает, что вы получаете высокую прибыль с потенциалом хорошей прибыли в будущем.

Однако рынок может оставаться перекупленным или проданным в течение длительного времени. Таким образом, индикатор типа «буфет» не предназначен для краткосрочного использования на рынке. Однако это поможет определить, когда существует долгосрочная стоимость, и повысить шанс на долгосрочную прибыль.

Когда индикатор превышает тренд более чем на два стандартных отклонения, это обычно указывает на необходимость осторожности, поскольку потенциальная прибыль в будущем является сомнительной. Вот несколько действий, которые можно предпринять, если рынок находится в крайне высокой переоценке.

1. Избавьтесь от чрезмерного риска

Некоторые монеты и токены в криптовалюте являются более рискованными и спекулятивными, чем другие. Совершенно новые криптовалюты, которые только что запустили и у которых нет долгой истории, намного рискованнее, чем криптовалюты с большой капитализацией, такие как биткоин (BTC) и эфир (ETH).

Рассмотрите возможность закрытия некоторых из этих криптовалют, поскольку они будут теми, которые падают серьёзнее всего, когда рынок в конечном итоге исправляется ниже.

2. Продать криптовалюту для получения наличных

Если бычий пул был особенно долгим, то криптовалютная часть вашего портфеля может быть слишком большой. Когда индикатор «Буфет» находится на высоком уровне, это подходящее время для закрытия некоторых позиций и снижения риска, чтобы увеличить объём стейблкоина. Криптовалюту стейблкоина можно использовать для увеличения сбережений или перевода на фиатные деньги, чтобы можно было запарковать её в других безопасных инвестициях.

3. Ищите возможности для получения прибыли

Высокая величина индикатора типа «буфет» указывает на то, что спад может скрываться. Один из способов получить больше прибыли в нисходящем тренде — инвестировать в возможности получения дохода. Это может включать предоставление стейблкоинов или других криптовалют для получения процентов. Таким образом, когда обычный доход сложно получить, ваши инвестиции могут выплатить наличный доход, если экономика опустится.

Если индикатор «Буфет» находится на очень низком уровне, необходимо отменить некоторые из предложенных выше вариантов. Например, если начнётся новый бычий запуск, то акции с малым капиталом, как правило, оценят больше, чем акции с большим капиталом. Это связано с тем, что акции небольшие, а любые крупные инвестиции быстрее повышают их стоимость.

Кроме того, когда индикатор «Буфет» достигнет крайнего минимума, и скоро начнётся новый бычий цикл, постарайтесь продать средства из безопасных инвестиций и использовать эти средства для роста и новых рыночных возможностей.

Точный ли индикатор «Буфетт»?

Нет ни одного индикатора, ни трейдера, ни эксперта, которые на 100% точны. Все инструменты, используемые для оценки рынка, — это следующие инструменты. Понимание основы рыночных условий поможет определить, будет ли инструмент лучшим для этой работы.

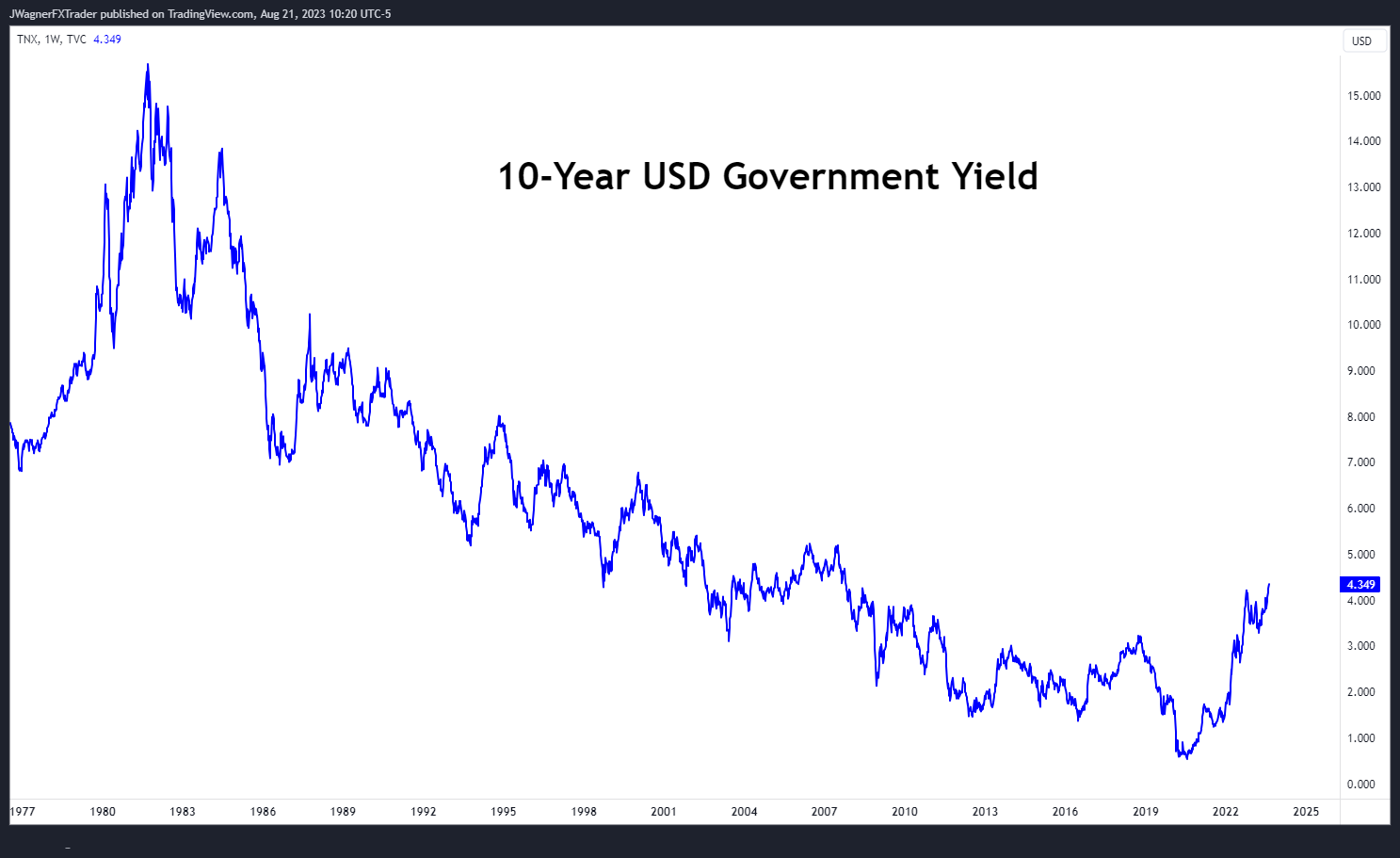

Например, используйте процентные ставки. Два последних высоких значения индикатора «Буфетт» произошли в 2000 и 2021 годах. Среда процентных ставок сильно отличалась в течение каждого из этих периодов.

В 2000 году доходность казначейских облигаций в США за 10 лет составила около 6,5%. Это означает, что инвесторы на фондовом рынке могут запарковать свои деньги в безопасной и надёжной облигации и получить годовую прибыль в размере 6,5%. Однако общая оценка фондового рынка продолжала расти, поскольку инвесторы спекулировали на получение большей прибыли с большим риском на фондовом рынке.

С другой стороны, в 2021 году эта же облигация приносит около 1,5% прибыли. Таким образом, когда доходность по таким безопасным инвестициям, как облигации правительства США, низкая, инвесторы, как правило, потрясают их, выбирая инвестиции на фондовый рынок, где они могут получать более высокую доходность с коррекцией на риск.

Таким образом, индикатор типа «буфет» действовал как следует во время этих двух пиков. Индикатор показал высокий уровень в 2000 году, когда процентные ставки были высокими, и не подал сигнала о следующем низком уровне до 2008/2009 года. В 2009 году фондовый рынок достиг значительного минимума. С другой стороны, некоторые эксперты утверждают, что исторически низкая ставка федеральных средств и дополнительный стимул через количественное облегчение в первую очередь виноваты в исторически высоком уровне индикатора «буфет».

Однако в 2023 году значительный рост процентной ставки Федеральной резервной системы привел к тому, что эксперты ожидали снижения стоимости акций по мере роста стоимости денег. Если фондовый рынок отклонится, индикатор «Буфет» снизится, что будет указывать на более выгодные оценки.

Ограничения индикатора «Буфет»

Индикатор типа «буфет» был создан как относительно простой способ оценки общей стоимости с долгосрочной точки зрения. Из-за такой простоты она также имеет некоторые присущие ограничения.

Во-первых, в краткосрочной перспективе значение индикатора не изменится. Колебание рыночной стоимости в 10% может изменить индикатор на 10%, но в конечном итоге это не является большой разницей. Этот индикатор не помогает в краткосрочных трендах, а не лучше всего работает при просмотре многолетних трендов.

Во-вторых, сигналы индикатора могут оставаться на экстремальных уровнях перепродажи или перепродажи намного дольше, чем можно ожидать. То, что индикатор перекуплен или продан, не означает, что рынок должен двигаться в противоположном направлении.

Наконец, индикатор «Буфет» применим к криптотрейдингу, но по-прежнему является нетрадиционной концепцией на крипторынке. На крипторынке много инвестиций и факторов, что значительно повышает его стоимость.

Общая оценка крипторынка нередко увеличивается на 50–100% или уменьшается на 50–75% в течение одного года. Эти типы изменений искажают коэффициенты, которые предоставляет индикатор «Буфет».

Кроме того, у нас просто нет большого количества исторических криптоданных для оценки. На фондовом рынке у нас есть более 50 лет данных для сравнения исторических уровней. Однако биткоин только во втором десятилетии своего существования, в то время как большинство других криптовалют всего лишь пару лет назад. Просто недостаточно истории, чтобы определить уровень перепродажи и перепродажи на основе общей рыночной стоимости.

Другие способы оценки крипторынка

Поскольку крипторынок относительно новый, он, вероятно, будет содержать новые инвестиционные доллары в течение многих лет. Таким образом, сравнение размера криптовалюты с другими крупными известными рынками является одним из способов его оценки.

Например, биткоин часто маркируется как «цифровой золотой актив». Оценка физического золотого рынка составляет около $10–$12 триллионов. Если биткоин действительно является цифровым золотом, то насколько он в конечном итоге станет большим?

Достигнет ли биткоин 25% капитализации физического золота?

Текущая оценка биткоина составляет около $500 млрд и составляет менее 5% стоимости физического золотого рынка. Это указывает на то, что ценность биткоина может расти.

Ранее мы упоминали, что быстро растущие процентные ставки могут снизить стоимость фондового рынка. Если это действительно отражает отрицательную среду роста для компаний, центральные банки могут снизить процентные ставки для повышения инфляции. Если инфляция снова вырастет, такая криптовалюта, как биткоин, может выиграть от такой среды.

Заключение

Индикатор типа «буфет» — это хороший способ понять относительную стоимость фондового рынка, который в настоящее время сигнализирует о перекуплении. Тем не менее, при использовании на рынке криптовалют индикатор «Буфет» менее полезен, поскольку криптовалюта всё ещё находится на ранней стадии внедрения.

Просто недостаточно истории криптовалюты, чтобы определить, была ли она перекуплена или продана в течение длительного времени. Взвешивание рыночной капитализации криптовалюты на другие известные рынки, такие как золото, может лучше указывать на её относительную стоимость.

#Bybit #TheCryptoArk