Объяснение: что такое криптокредитование и займы в DeFi?

Криптовалютное кредитование — это функция децентрализованного финансирования (DeFi), в рамках которой инвесторы предоставляют заёмщикам криптовалюты в обмен на выплату процентов. Если вы держите криптовалюту в ожидании повышения цены в будущем, вы также можете получить стабильный пассивный доход от своих активов через кредитование. При внесении криптовалюты в кошелёк платформы криптокредитования вы можете получать еженедельные или ежемесячные проценты.

Что касается займов, криптокредитование или криптозаймы позволяют занимать фиатные деньги (используя криптовалюту в качестве обеспечения), чтобы не продавать криптовалютные активы в чрезвычайной ситуации.

Что такое DeFi?

Децентрализованное финансирование — это финансовые приложения, протоколы и платформы на базе блокчейна, которые можно использовать для управления деньгами. Эти инструменты предоставляют многие из тех же возможностей, что и традиционные финансовые учреждения, за фиатные деньги.

В отличие от традиционной финансовой системы, DeFi-приложения работают без каких-либо централизованных полномочий и не зависят от банков, государственных валют, платформ денежных переводов и другой традиционной финансовой инфраструктуры.

DeFi предлагает альтернативу существующей традиционной финансовой системе и создает новые решения. Он объединяет пользователей в одноранговых (P2P) сетях. Это позволяет им взаимодействовать, не зная других пользователей из-за базовых смарт-контрактов, которые защищают каждого контрагента.

Смарт-контракт, который служит основой для децентрализованного финансирования, является прозрачным, открытым и самоисполняющимся и не требует надзора. Смарт-контракты могут выполнять заданные задачи, а пользователи могут получать к ним доступ с помощью простых интерфейсов, как и в обычных приложениях. Поскольку Etheruem была первой платформой, которая представила концепцию DeFi, большинство приложений построено на блокчейне Ethereum.

Что такое криптокредитование

Традиционное кредитование и криптовалютное кредитование предоставляют займы, но по-разному.

Ключевой особенностью криптокредитования является чрезмерное обеспечение. Залог — это депозит обеспечения, заложенный в заём, который может быть ликвидирован в случае неисполнения обязательств. Избыточное обеспечение означает, что заёмщики должны предоставить сумму займа в два раза больше суммы займа, которую они ищут в качестве депозита. Избыточное обеспечение обеспечивает кредитору комфорт, если цена очень волатильной криптовалюты падает.

Как правило, чрезмерное обеспечениеобеспечивает маржу безопасности для кредиторов. Что более важно, заёмщикам не требуется кредитная оценка для получения криптозаймов, в отличие от традиционного банковского кредитования. Это означает, что криптовалютное кредитование более доступно для малообеспеченных, лиц с низким кредитным рейтингом или без кредитной истории, а также для самозанятых лиц, которым сложно выполнить более строгие требования к традиционному кредитованию.

Хотя для расчёта традиционного займа требуется несколько дней, криптовалютные займы моментально обрабатываются.

Как работает криптокредитование

Что делать, если вам срочно нужны деньги, но вы инвестировали большую часть средств в активы? Продажа этих активов может облагаться налогами на прибыль от капитала, и вы также пропустите любые инвестиционные результаты, погрузившись в инвестиционный капитал. Именно в этом случае криптокредитование приносит прибыль.

Децентрализованные платформы кредитования предоставляют возможность займа криптовалюты без посредников. Протоколы кредитования DeFi позволяют кредиторам зарабатывать проценты на поставленных цифровых активах, а заёмщикам — за заём.

Предположим, у вас 10 ETH, и синяя ситуация, требующая наличных, выходит из ситуации. Но вы не хотите продавать ETH, потому что уверены, что цены находятся на пороге роста. Вы также можете бояться, что если вы ликвидируете какой-либо Ether сейчас, то позже вы не сможете повторно купить столько ETH.

Представляем криптовалютное кредитование для спасения. Платформы криптокредитования позволяют использовать Ether в качестве обеспечения и брать займы в USDT или любых других стейблкоинах. Однако из-за волатильности криптовалюты вам потребуется переобеспечить заём. Это означает, что вам необходимо заблокировать значительно больше ETH, чем стоимость займа.

Кредитная платформа отправит вашу криптовалюту после погашения займа с согласованными процентами. И если цена ETH действительно оценилась, как вы и прогнозировали, вы всё равно получите от этого прибыль.

Вы рискуете потерять криптовалюту только в том случае, если не погасите заём или если стоимость обеспечения (в отличие от вашего оптимистического прогноза) упадёт ниже стоимости займа.

Стороны, участвующие в типичной транзакции по криптокредитованию

Криптовалютное кредитование включает заёмщика, которому нужна ликвидность, но который предпочитает инвестировать активы, кредитора, который хочет получить пассивный доход, и платформу для кредитования.

Заёмщик подходит к платформе кредитования, такой как Compound или Aave, для получения фиатного займа от кредитора с использованием криптовалютных активов, таких какBitcoin(BTC), Ether(ETH) илиLitecoin(LTC), в качестве обеспечения.

Как только заёмщик и заёмщик согласятся с условиями, включая определённую процентную ставку, заёмщик получит криптовалютный заём. Как и в случае с традиционным банковским займом, платформа кредитования предоставляет заёмщику обеспечение после полной оплаты займа.

Криптовалютное кредитование на платформах криптокредитования DeFi позволяет заёмщикам и кредиторам напрямую взаимодействовать без посредников. Однако криптовалютное кредитование также доступно на таких централизованных финансовых (CeFi) платформах, как Nexo и BlockFi.

В отличие от DeFi-платформы, криптокредитная платформа CeFi имеет централизованную организацию с юридическим лицом, поддерживающим платформу и управляющим ей.

Сравнение кредитования и стейкинга

Криптовалютный стейкинг и кредитование предлагают возможность зарабатывать на простаивающих активах, но различными способами.

Криптовалютный стейкинг — это процесс «блокировки» криптовалютного актива, который служит валидатором в децентрализованной сети. Валидаторы поддерживают безопасность, целостность и непрерывность сети. Сеть поощряет стейкинга (или валидаторов) за получение новых монет.

С другой стороны, криптовалютное кредитование выплачивает проценты в качестве награды за предоставление поставщику (или другим пользователям платформы) возможности использовать ваши криптоактивы.

Хотя стейкинг в среднем приносит меньшую прибыль, он обеспечивает большую безопасность. Криптокредитование обычно приносит более высокую прибыль, но рынок волатильный, и ставки быстро меняются.

Чем DeFi Lending отличается?

В отличие от традиционного банковского кредитования и криптокредитования CeFi, кредитование Defi не зависит от центрального органа, который контролирует и применяет условия займа. Вместо этого она основана на смарт-контрактах. Пользователи могут вносить свои криптоактивы в стейкинг на платформе для кредитования. Заёмщик может напрямую занимать средства на DeFi-платформе через P2P-кредитование (одноранговое кредитование) без проверки кредитоспособности.

Базовые требования к DeFi кредитованию

Получение криптозайма DeFi — это просто. Для этого достаточно войти в децентрализованную платформу криптокредитования, подать заявку на получение займа и отправить обеспечение в указанный кошелёк. Вам не нужно предоставлять свои персональные данные. Вам не нужно беспокоиться о вашем кредитном рейтинге или других требованиях к документации. Наиболее важным фактором является стоимость криптовалюты, которую вы предлагаете в качестве обеспечения, и размер займа, который она может получить.

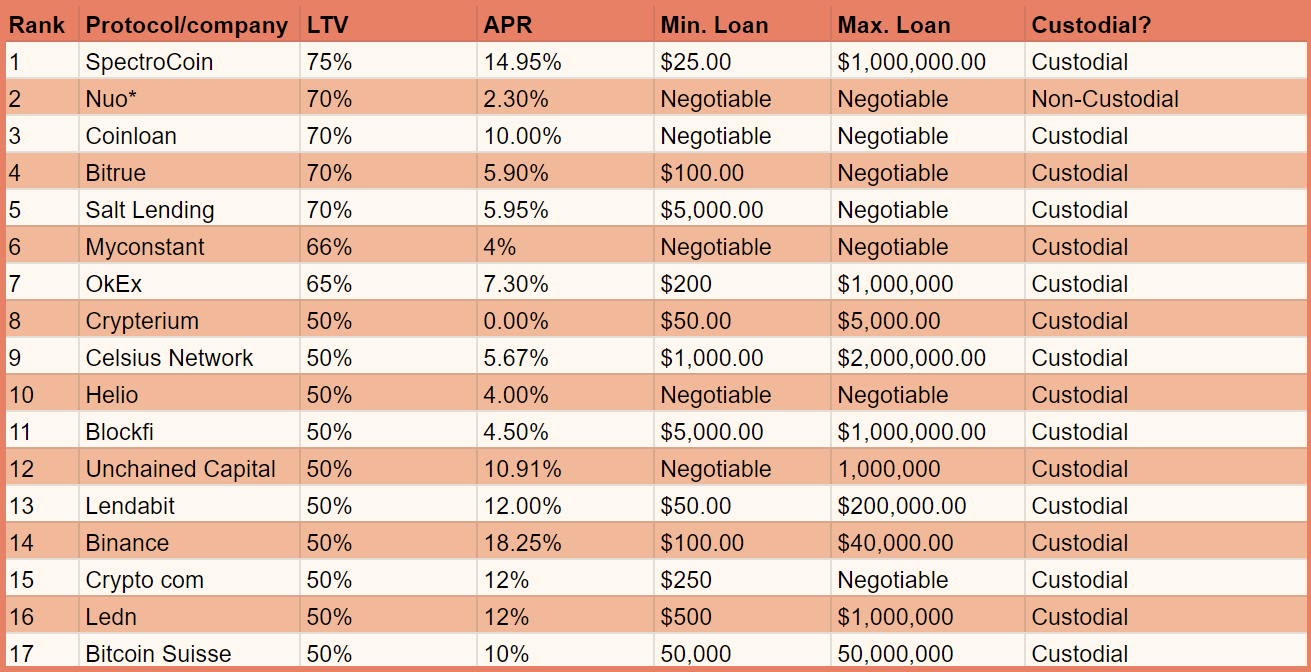

Это приводит нас к коэффициенту «займ/стоимость» (LTV).

Коэффициент займа к стоимости заключается в следующем: коэффициенте между стоимостью займа и стоимостью обеспечения. Предположим, вы получаете заём на $400, а LTV составляет 40%. В этом случае в качестве обеспечения для займа на $400 необходимо внести криптовалюту на сумму $1000, поскольку $400 составляет 40% от $1000. По сравнению с традиционными финансами LTV для криптокредитования или криптозаймов, как правило, являются низкими из-за волатильности криптовалют. Например, LTV BlockFi достигает максимума в 50%. Это может быть пропуск для инвесторов. Пользователи, которые предпочитают получать более крупные займы, могут воспользоваться низким LTV. Это помогает свести к минимуму риски, связанные с запуском маржинального колла.

Источник изображения: BTCpressКредитование DeFi осуществляется по ставке займа, которая представляет собой стоимость займа. Процентные ставки DeFi зависят от платформ, сумм и условий займа. Платформы DeFi предлагают фиксированные или плавающие процентные ставки.

Фиксированная процентная ставка означает, что вы будете платить фиксированную (постоянную) процентную ставку в течение срока займа. Напротив, плавающая процентная ставка зависит от рынка — это означает, что ставка может в любое время подниматься или упасть. При займе фиксированные ставки обычно выше, чем плавающие ставки. Хотя плавающие ставки могут быть ниже, они также могут появиться в любое время. Это означает, что вы не можете узнать, когда и насколько они повысятся.

Откуда поступает криптокредитование?

Многие инвесторы стремятся удерживать свои позиции и получать прибыль от ожидаемого долгосрочного роста рыночной цены. Однако эта стратегия покупки и удержания, известная как HODLing, бросает вызов. Что делать, когда большинство активов привязаны к криптовалюте, но вам нужны физические деньги?

К счастью, криптовалютное кредитование решает эту проблему, поскольку вы можете хранить свои криптоактивы и по-прежнему тратить фиатные валюты. Инвесторы криптовалюты могут занимать средства в обмен на свои активы или занимать криптовалюту в обмен на проценты. Инвесторы также могут позволить своим активам получать пассивный доход.

Что мне нужно сделать, чтобы забрать криптовалюту?

Как кредитор, ваши криптовалютные активы не просто лежат в кошельке, они работают и зарабатывают пассивный доход. Вот почему необходимо предоставить криптовалюту в кредит.

Процентная ставка

Криптовалютное кредитование может принести прибыль без необходимости продавать какие-либо активы. Некоторые биржи в настоящее время предлагают годовую процентную доходность (APY) до 25% для займа криптовалюты.

Звучит потрясающе, верно? Сравните это с лучшими сберегательными аккаунтами в США, которые платят в среднем 0,55%.

Стабильность

Несмотря на то, что вы можете предоставлять любую криптовалюту в качестве займа, предоставление стейблкоинов позволяет увеличивать активы без различных рисков, связанных с криптовалютой. Стейблкоины — это криптовалюты, разработанные для соответствия стоимости реальной валюты. Например, USDT привязан к доллару США.

Стабильность, обеспечиваемая стейблкоинами, также означает, что вы знаете, сколько вы заработаете за предоставление криптовалюты.

Риски, связанные с криптокредитованием

Хотя криптокредитование имеет значительные преимущества и позволяет вашим активам работать на вас, это не полностью без рисков.

Риск волатильности

Криптовалюты обычно испытывают значительные колебания цен. Как заёмщик, ваше обеспечение подвержено риску волатильности, поскольку платформа может ликвидировать часть вашего обеспечения из-за падения рыночной стоимости. Если вы не ответите на маржинальный колл, добавив больше обеспечения, платформа немедленно ликвидирует криптовалюту, чтобы восстановить коэффициент LTV займа до согласованного уровня.

Технологический риск

Платформы криптокредитования DeFi используют смарт-контракты для управления транзакциями криптовалютного кредитования. В отличие от платформ CeFi, в работе не участвуют люди. Это означает, что в случае отказа смарт-контракта и потери криптовалюты у вас нет никого, на кого можно положиться. Смарт-контракты и функции, которые они контролируют, также могут быть взломаны или подвержены ошибкам безопасности.

Нормативный риск

Криптовалюты — это новый класс активов, и правила их использования по-прежнему неясны. Законодатели могут принять решение о внедрении новых законов, касающихся законности или налогообложения, которые могут приносить или не приносить вам пользу.

Чтобы свести к минимуму этот риск, обратитесь к налоговым консультантам в вашей юрисдикции.

Напоминаем, что у DeFi-провайдеров нет юридических лиц, и они работают без лицензии. Это создает уникальную проблему с юридической точки зрения, поскольку у вас нет никого, кто мог бы подать иск, когда что-то пойдёт не так. Это также означает, что инвесторы не знают, как нормативные требования могут повлиять на них в будущем.

Риск контрагента

Платформы криптокредитования CeFi используют криптовалюты, полученные от заёмщиков и заёмщиков, для получения прибыли. Они предоставляют криптовалюту контрагентам — хеджированным фондам, криптовалютным биржам и другим институциональным инвесторам. Это создаёт риск для контрагентов, поскольку контрагенты, участвующие в этих транзакциях, могут не вернуть актив, что сделает вашего поставщика неплатежеспособным.

Инвесторы на этих платформах не знают о рисках, которые их провайдеры рискуют взять на себя с помощью этих транзакций. Кроме того, в отличие от традиционных банковских накоплений, такие регуляторы, как Федеральная корпорация по страхованию депозитов (FDIC) в США, не защищают ваши инвестиции в криптовалюту.

DeFi-платформы предоставляют кредиты только заёмщикам на своих платформах. Они не займуют третьих лиц. Это устраняет риск для контрагента, поскольку обеспечение встроено в смарт-контракт.

Следует ли предоставлять криптовалюту в кредит?

Кредитная криптовалюта даёт вам преимущество, заключающееся в поддержании долгосрочных инвестиционных результатов и пассивном зарабатывании дополнительных денег. Кредиты имеют избыточное обеспечение, и даже если заёмщик не исполнит обязательства, вы по-прежнему будете иметь доступ к их криптовалюте в качестве компенсации.

Платформы криптовалютного кредитования предлагают высокие процентные ставки, которые в некоторых случаях выплачиваются еженедельно. Фиатные и стейблкоины получают самые высокие ставки — до 12,7% APY. Другие крупные криптовалюты, такие как BTC и ETH, обычно имеют ставку команд до 6%. Это намного выше, чем традиционные банковские процентные ставки.

Лучшие платформы DeFi-кредитования

Среди децентрализованных платформ кредитования Aave, Compound иMakerDao остаются одними из самых высоких уровней TVL на платформе.

Источник изображения: DeFi Pulse — 9 июля 2021 г.

Источник изображения: DeFi Pulse — 9 июля 2021 г.AAVE

Всего TVL: $10,45 млрд (9 июля 2021 г.)

Возможности: Широкий выбор опционов и быстрых займов.

Aaveпозволяет заёмщикам предоставлять обеспечение для поддержки протокола. В то же время их вклад представлен в токенах. С другой стороны, займы с фиксированными процентными ставками.

Compound Finance

Всего TVL: $6,97 млрд (9 июля 2021 г.)

Возможности: Более высокие ставки LTV и более низкий порог ликвидации

Compoundпозволяет кредиторам зарабатывать проценты за поддержку протокола. Сумма цифровых активов, поставляемых пользователем, представлена токенами cToken. Токены обычно можно использовать для отслеживания займа фонда в качестве обеспечения и полученных процентов. Интересно, что Compound ликвидирует только 50% займа с недостаточным обеспечением, а штрафы ставятся по фиксированной ставке.

MakerDao

Всего TVL: $6,76 млрд (9 июля 2021 г.)

Возможности: Поддерживает стейблкоин DAI

Займы мейкерапозволяют предоставлять криптовалюту себе. В хранилище мейкера можно создать DAI, заблокировав ваши цифровые активы в качестве обеспечения и погасив заём на основе заранее установленного контракта. Мейкер предлагает одну из самых высоких ставок LTV на 75% для криптозаймов.

Заключение

Децентрализованное финансирование или DeFi — это одно из самых революционных способов использования новейшей технологии блокчейна. Используя самоисполняющиеся смарт-контракты, DeFi заменяет традиционные учреждения на платформы, где пользователи могут занимать и закладывать деньги друг другу, зарабатывая комиссии и проценты в процессе. Хотя DeFi предлагает новые возможности для получения прибыли, он также улучшает существующую финансовую систему, обеспечивая больше доверия, прозрачности и эффективности. Тем не менее, прежде чем предоставлять криптовалюту, всегда проводите собственное исследование.