Свеча «молот»: что это такое и как распознать разворот тренда на крипторынке

Молоткообразный свечной палец — это один из самых популярных свечных паттернов, которые трейдеры используют для определения ценовой активности ценных бумаг. Большинство трейдеров используют эту свечу для определения надёжных точек изменения цены. Кроме того, эта свеча хорошо работает на всех финансовых рынках, включая форекс, акции, индексы и криптовалюты.

Торговля на финансовом рынке требует значительного знания технического и фундаментального анализа. Окончательный подход заключается в определении направления цены на основе анализа ценового действия. Если это сделать правильно, трейдеры заработают деньги. Однако для определения направления цены требуется сложный анализ и несколько подтверждений с помощью таких торговых инструментов, как свечи, ценовые паттерны и распознавание трендов.

Мы обсудим, как свеча молотка показывает изменение направления цены после медвежьего тренда, а затем рассмотрим полную стратегию торговли молотком.

Ключевые выводы:

Молот — это бычий реверсивный свечной палец, который появляется после длительного нисходящего тренда.

Успех в использовании стратегии торговли молотками зависит от рыночной ситуации, местоположения свечей, других подтверждений и движения рынка.

Самым большим недостатком этого паттерна является то, что он может показать отступление внутридневного медвежьего тренда, а не обратное.

Что такое свечная свеча с молотком?

Молот — это бычий паттерн разворота, который появляется после длинного медвежьего тренда. Он имеет небольшой корпус и длинную нижнюю тень. Это паттерн цены открытия, а цены закрытия остаются близкими, что указывает на то, что медведи стали активными, но закрывают цену рядом с уровнем открытия.

Ролик свечей показывает историю о спросе и предложении на рынке, которую можно легко увидеть, наблюдая за тем, как формируется свеча. Длинная нижняя тень указывает на то, что продавцы снизили цену, не удерживая её на новом уровне. Позже покупатели присоединились к низкой цене, успешно опустив цену на уровень открытия. Обычно молоток появляется после падения цены актива.

Когда появляются свечные паттерны молотка, это может сигнализировать о предстоящем потенциальном развороте или настроении рынка. Однако в качестве подтверждения цена должна показать импульс, следующий за паттерном молотка.

Существует два условия, которые могут повлиять на силу сигнала молотка:

- После долгого снижения тренда неудача продавцов и присутствие покупателей из случайного места более надёжны, чем свечная свеча. Они означают, что цена уже изменилась и должна быть скорректирована выше. Однако давление в сторону снижения зависит от того, в какие сроки вы торгуете. Для графика каждый квартал или месяц закрытие — это время изменения цены. Кроме того, цена может измениться из-за фундаментальных релизов. Торговая сессия необходима для внутридневного графика, поскольку институциональные трейдеры остаются только на определённой торговой сессии.

- После этого важно понять, как закрывается цена. Если цена закрытия выше цены открытия, молоток с большей вероятностью поднимёт цену. Кроме того, даже если перевернутый молоток имеет длинную тень вверх, он работает как сильный бычий паттерн разворота.

Как выглядит свечной палец молотка?

Узор молотка — это одиночный свечный паттерн с небольшим телом. Корпус свечи может быть одним из следующих:

- Зеленый (бычий), где закрытие свечи выше, чем закрытие,

- Orred (медвежий), где закрытие свечи меньше, чем закрытие.

Цвет свечи не имеет большого веса, поскольку паттерн свечи молотка всегда будет показывать бычий сигнал независимо от цвета тела свечи.

Главное событие свечного свеча происходит в нижней тени. Таким образом, показатель успеха свечи зависит от того, как долго фитиль находится по сравнению с телом свечи. Обычно хороший паттерн молотка должен иметь фитиль, который в два раза длиннее его тела, в то время как большая длина показывает большее истощение цены с повышенной возможностью покупки.

Рассмотрим анатомию:

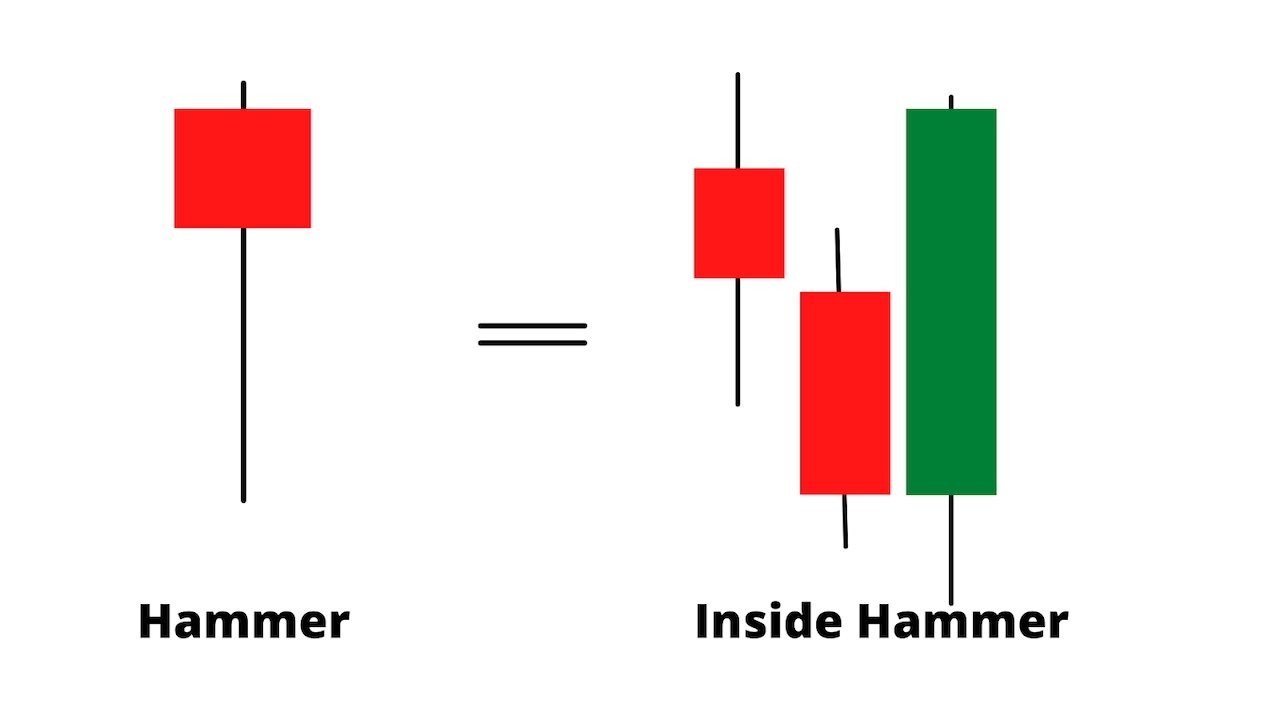

Выше мы видим одну свечу с более миниатюрным телом и длинной тенью. Медвежий фитиль — это отказ продавца, но трейдерам необходимо знать больше. Давайте посмотрим, что находится внутри свечи:

Если бы свечные свечи на изображении выше были взяты из графика за день, то это была бы часть за день, показывающая, что находится внутри молотка. В этом случае свечи H4 позволяют более надёжно оценить, как продавцы вышли на рынок и побились покупателями.

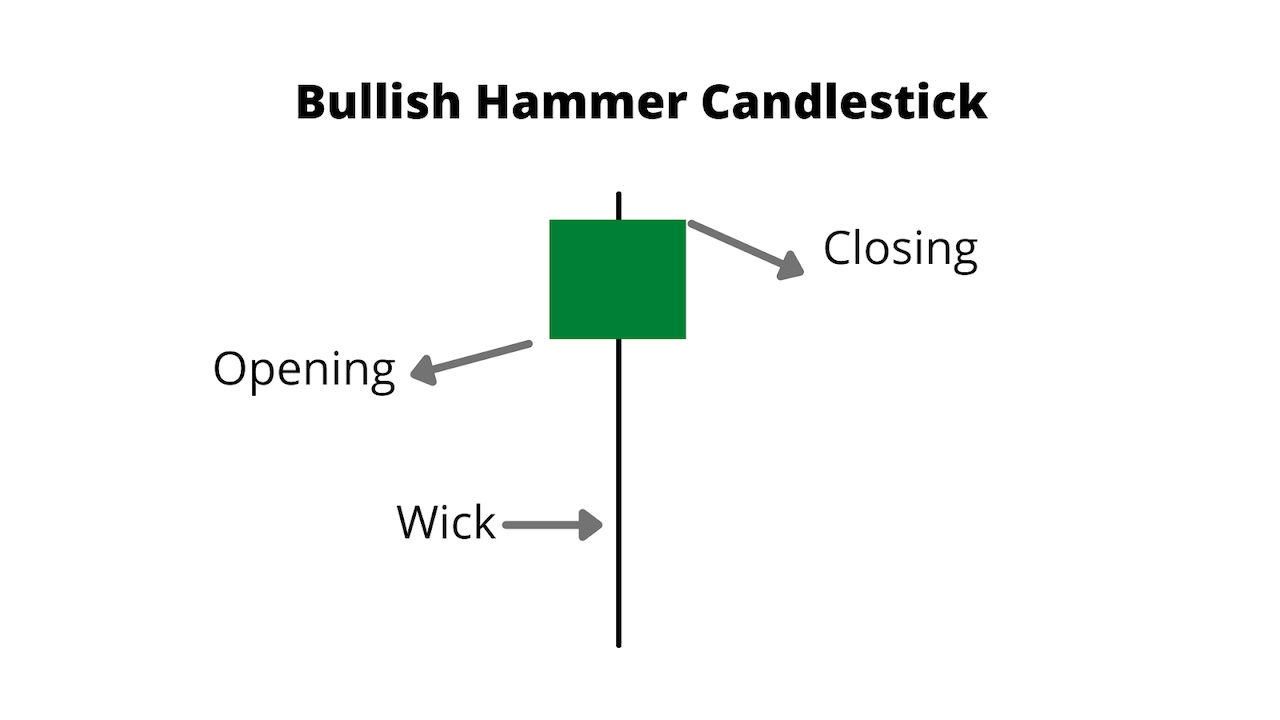

Бычий молоток

В разделе выше мы видим, что молоток имеет небольшой корпус и длинный фитиль. Но каковы другие условия?

Бычий молоток формируется, когда цена закрытия выше цены открытия, что указывает на то, что покупатели стали сильнее на рынке до закрытия свечи. Коэффициент успеха бычьего молотка зависит от цены закрытия и длины ноги. Более длинный фитиль в сочетании с ценой закрытия выше цены открытия обеспечивает самую точную сделку.

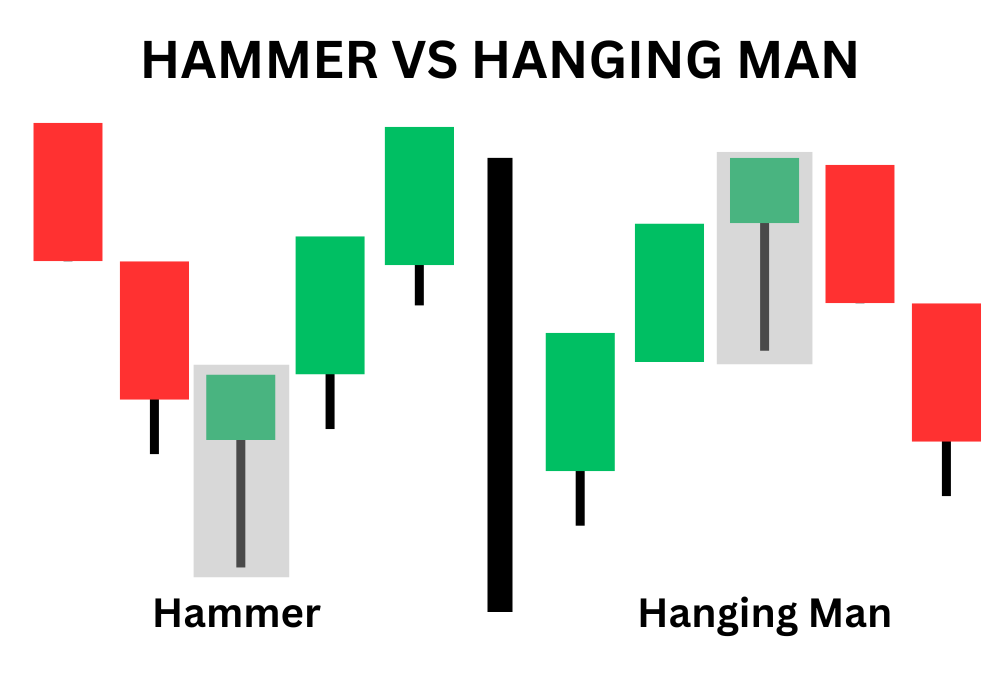

Молоток и вешалка

Существует множество сходства между молотком и висящим человеком, которые могут запутать трейдеров. Сходства поразительны, поскольку оба типа свечей выглядят почти одинаково.

Важное различие между двумя паттернами заключается в их размещении относительно предыдущего тренда. После продолжительного снижения тренда формируется паттерн молотка, который предполагает, что давление продажи снижается, а покупатели торопятся. Именно эти настроения создают более длительную фитильность к недостатку. Таким образом, этот молоток служит бычьим сигналом, особенно если он выглядит рядом с опорой.

В то время как углеродная копия молотка появляется после длительного восходящего тренда. Висячий паттерн формируется по мере того, как цены сначала снижаются, а затем сразу возвращаются вверх. После восходящего тренда это изменение цены указывает на то, что покупатели теряют импульс, а продавцы начинают входить в сделку. Таким образом, висящий человек является медвежьим сигналом, особенно когда он выходит на уровень сопротивления.

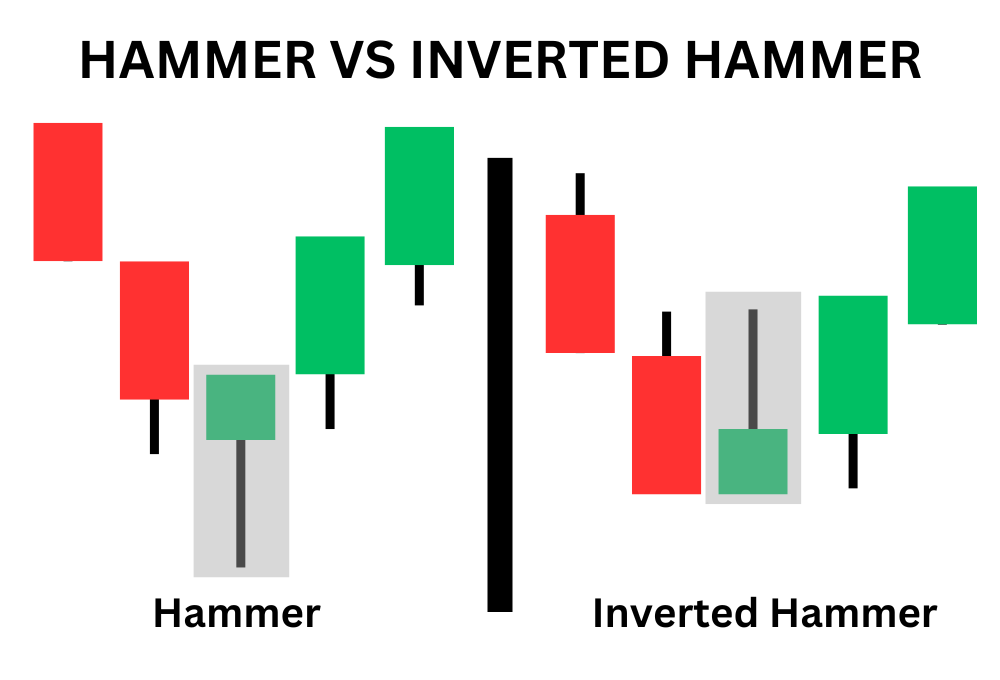

Молоток и инвертированный молоток

Ещё один двоюродный брат в паттерне молота — это инвертированный молоток. Оба образования являются бычьими паттернами одиночных свечей, и ожидается, что цена вырастет после их формирования.

Ключевая разница между ними заключается в их внешнем виде. Как следует из названия, перевернутый молоток выглядит как перевернутый молоток. В инвертированном молотке цена изначально поднимается, но быстро смещается вниз. Цена закрытия одной свечи близка к цене открытия. Тело свечи (красное или зеленое) не имеет значения для анализа паттерна.

Оба паттерна появляются после снижения тренда, и сигнал усиливается, если пласт реализуется рядом с поддержкой.

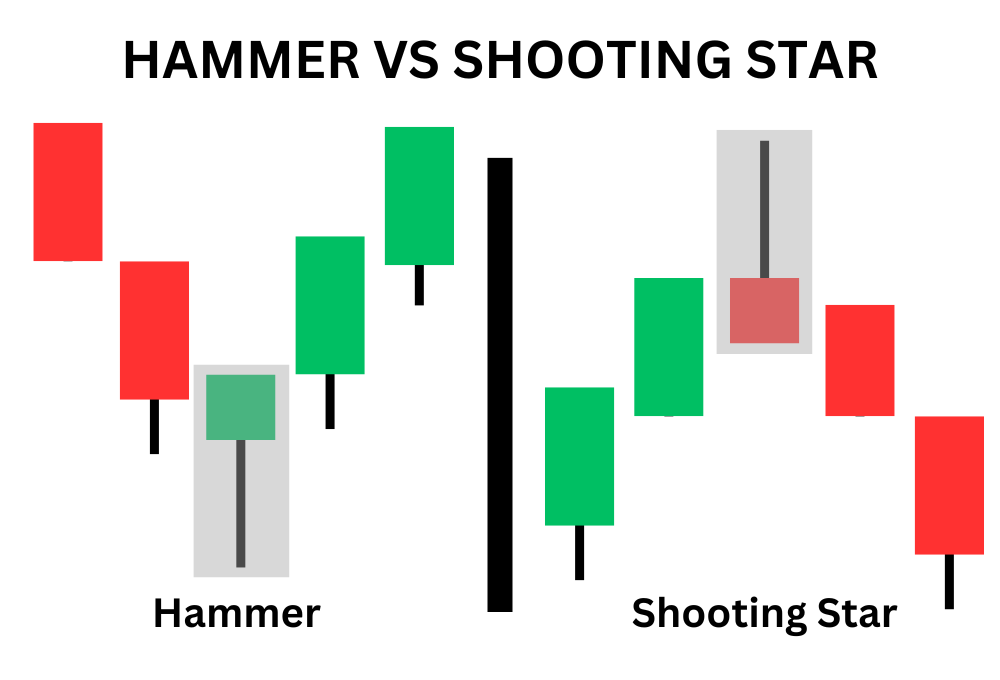

Звездный паттерн молотка и стрельбы

Съемочная звезда — это ещё один японский паттерн с одной свечей, который напоминает перевернутый молоток. Существует несколько отличий между молотком и стреляющей звездой.

Фитиль стреляющей звезды указывает на верхнюю часть тела свечи. Такое образование напоминает звезду, падающую с неба. С другой стороны, фитиль молотка движется от нижней части тела.

Как мы уже говорили ранее, молоток появляется в конце нисходящего тренда, в то время как стреляющая звезда формируется в конце восходящего тренда. В результате молоток представляет собой бычий паттерн свечей, а стреляющая звезда — медвежью форму.

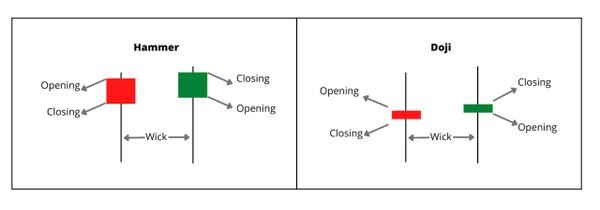

Молоток и доджи: различия

После долгого нисходящего тренда молоток показывает возможность покупки. Как и Doji. Рассмотрим некоторые различия между молотком и Доджи.

«Молот» | «Доджи» |

Имеет лонг-тени с небольшим телом | Имеет длинную верхнюю и нижнюю тени с небольшим телом |

Свеча на молотке указывает на неудачу медвежьего медвежьего ордера в цене | Доджи указывает на нерешительность в отношении цены |

Имеет как красные, так и зелёные тела | У Доджи есть небольшое тело; красные и зелёные тела не влияют |

Молот указывает на потенциальное изменение бычьей цены | Доджи не предоставляет достаточно информации о направлении следующего тренда |

Торговые стратегии с свечами на молотке

Для получения прибыли трейдеры должны понимать практическое использование паттерна молотков, а также другие индикаторы. При разработке торговой стратегии в качестве основного элемента можно использовать свечную свечу. Тем не менее, его точность может быть подтверждена только при использовании с другими техническими индикаторами и техническими инструментами анализа.

Рассмотрим некоторые торговые стратегии, которые можно использовать с паттерном молотка.

Стратегия №1: Высочайшая стратегия с молотком

Глобальные циклы финансового рынка создают и меняют рыночные тренды. Большинство важных результатов в самом низу основаны на сильных фундаментальных новостях, но криптовалюта также зависит от глобального экономического состояния, коллизий в регулировании, принятия криптовалют и многого другого. Первым требованием этой стратегии является определение сильного тренда, который нарушил все краткосрочные минимумы.

На рисунке выше, на графике ETH за день, цена падает ниже краткосрочного минимума в 1800,00.

Как только цена достигнет нового минимума, она покажет первый признак предстоящего бычьего давления с свечой для принятия решения. Позже медвежьи пытаются снизить цену, но проваливаются и закрываются бычьим молотком.

Идеальным входом для этой торговой стратегии является стоп-ордер на покупку выше высокой цены молотка с стоп-лоссом ниже тени с некоторым буфером. В приведенном выше примере сделка закрывается с помощью 1:3,57 R:R, как только на уровне сопротивления появляется медвежий палец.

Стратегия №2: Торговля с поддержкой и сопротивлением

Уровни поддержки и сопротивления работают как барьер для цены, и когда цена падает выше или ниже этих уровней, происходит значительное движение цены. Тем не менее, финансовый рынок движется как резиновая полоса, которая едва разрушит поддержку и сопротивление, если нет значительных новостей о разрыве цепи.

Таким образом, мы определим ценовой тренд с помощью действия цены, и во время совершения сделки мы будем использовать свечную свечу в качестве дополнительного подтверждения бычьего тренда.

На графике внутрисуточного ETH выше показано, что $2332,97 работает как в качестве поддержки, так и в качестве сопротивления цене. Цена приближается к сопротивлению и разрушает этот уровень при сильном давлении на покупку. Позже цена снизится до уровня поддержки, и инвесторам необходимо дождаться подтверждения покупки.

Позиция покупки вступает в силу, как только на уровне поддержки появляется свеча молотка — стоп-лосс ниже тени с некоторым буфером. В приведенном выше примере сделка завершается с помощью 1:2 R:R, как только на уровне сопротивления появляется индикаторная строка.

Стратегия №3: Внутридневная торговля с скользящим средним

Такой подход прост и очень прибыльен, если цена находится в пределах тренда. Во-первых, мы должны определить, что общий рыночный тренд бычий. Любая медвежья коррекция указывает на получение прибыли продавцами, после чего давление на покупку может возобновиться.

На рисунке выше показано, что цена движется в том направлении, где динамическая 20 EMA работает в качестве незначительной поддержки. В этом контексте общее направление цены является бычьим, и любое отклонение от динамичного 20 EMA является возможностью покупки.

Позиция покупки действительна при высоком уровне свечи молотка, когда стоп-лосс ниже тени с некоторым буфером. В приведенном выше примере сделка завершается с помощью 1:2 R:R, как только на уровне сопротивления появляется индикаторная строка.

Плюсы и минусы свечного свеча

У каждого свечного свеча есть свои сильные и слабые стороны. Ни один торговый инструмент не гарантирует 100% прибыли на любом финансовом рынке. Молот — это одиночный свечный паттерн, который требует дополнительного подтверждения для подтверждения его достоверности. Рассмотрим его плюсы и минусы.

Преимущества

- Паттерн молотка может демонстрировать надёжную ценовую тенденцию на всех финансовых рынках, включая форекс, криптовалюты, акции и индексы.

- Молоток идеально дополняет другие инструменты для ценового действия, такие как скользящее среднее значение, поддержка сопротивления и направление тренда.

- Трейдеры могут использовать молоток как в качестве паттерна продолжения, так и в качестве паттерна разворота.

- После длинного медвежьего тренда у молотка выше вероятность показать устойчивую реверсию рынка.

- Молоток может иметь красный или зеленый корпус, что позволяет легко распознать реверсивные движения.

Недостатки

- Даже если свеча появляется после длительного медвежьего тренда, цена может снизиться.

- Трейдеры не могут полагаться только на молоток для получения сильного направления цены.

Ограничения свечного свеча

Хотя молоток является прибыльным индикатором, он имеет некоторые ограничения, о которых трейдер должен знать перед его использованием.

Свеча на молотке показывает, что покупатели возвращают импульс после того, как актив понизит свой уровень. Тем не менее, сила покупателя в конце дня может заключаться в том, что продавцы будут отвергать свои позиции. Посмотрите на изображение ниже.

Здесь появляется большая свеча для продажи, после чего цена поднимается с коррекцией. Таким образом, при использовании стратегии торговли молотком следите за скоростью коррекции. Быстрый отскок — это признак обратного движения, а коррекция может привести к большему давлению на продажу на следующий день.

Также важно установить свечную свечу. Если вы трейдер ценового действия и хотите совершить сделку с покупкой по каждому паттерну молотка, который вы видите на графике, вы можете принять неверные решения. Молот — это прочный инструмент, если он находится в нижней части тренда. Однако найти нижнюю часть непросто. Его можно заметить, посмотрев на график цен. Кроме того, можно использовать другие индикаторы, такие как RSI или стохастический колебатель. Если эти индикаторы поддерживают молоток, можно считать его индикатор надёжным.

Зарегистрируйтесь и получите бонусы до $600Заключение

В этом руководстве мы узнали:

- Молот — это бычий реверсивный свечной палец, который появляется после длительного тренда вниз.

- Успех в использовании стратегии молотковой торговли зависит от ситуации на рынке, местоположения свечей, других подтверждений и движения рынка.

- Даже если вы торгуете сильной свечей, существует вероятность получения убытков.

- К торговым стратегиям молотков относятся как качание, так и дневная торговля.

- Самым большим недостатком этого паттерна является то, что он может показать отступление внутридневного медвежьего тренда, а не обратное.

Если вы являетесь трейдером криптовалюты, всегда следуйте строгим правилам управления деньгами и используйте другие индикаторы во время использования молотка. Для создания оптимальной торговой стратегии важно хорошо понимать рыночный контекст. Обязательно создайте торговую стратегию с помощью нескольких торговых инструментов с хорошим опытом. Конечно, существует множество свечных паттернов, поэтому всегда выбирайте то, что подходит именно вам.

Свечные паттерны, используемые профессиональными трейдерами

Лучшие свечные паттерны — тщательно подобранный список свечных паттернов, наиболее часто используемых трейдерами

Как читать криптовалютные свечи — узнайте основы свечных паттернов

Графики криптовалюты(Основы графика: тренд, линия шеи, клинья)

Свеча Doji– базовый блок для свечей

Бычьи свечные паттерны

- Инвертированный свечной палец

- Бычий свечной палец Engulfing

- Чашка и манипулятор

- Утренняя звезда

- Три паттерна белых солдат

- Тройной верхний паттерн и тройной нижний паттерн

- Падающий клин

- Свеча Dragonfly Doji

Медвежьи свечные паттерны

- Медвежий флаг

- Свеча Gravestone Doji

- паттерн Head and Shoulders

- Паттерн покрытия темного облака

- Свеча со звездой

- Восходящий клин

- Свеча для подвешивания Man

- Медвежий паттерн

- Вечерний паттерн звезд

- Тройной верхний паттерн и тройной нижний паттерн

Другие свечные паттерны

- Свеча Harami — имеет как бычий, так и медвежий свечи

- Двойной топ и двойной дно– имеет как бычий, так и медвежий свечной палец

- Верхняя свеча со вращением — имеет как бычий, так и медвежий свечной палец

- Матрица свечей Marubozu — имеет как бычий, так и медвежий свечи

- Нижняя паттерн пинцета — имеет как бычий, так и медвежий свечной палец

- Паттерны продолжения — определение продолжающегося тренда

#Bybit #TheCryptoArk