Учитесь у опытных: отслеживание рыночных настроений на основе данных деривативов

Торговля деривативами была важной частью более широкой криптоэкономики и самой важной платформой для обнаружения цен на криптовалюту, особенно для таких голубых чипов, как BTC, ETH и SOL. Профессиональные трейдеры и организации используют фьючерсы и опционы в своих портфелях для хеджирования своих позиций, улучшения исполнения своих стратегий и потенциального увеличения прибыльности своих портфелей.

Большинство участников рынка криптовалютных деривативов являются профессиональными трейдерами (или, как их называют, смарт-денёгами), которые часто находятся в авангарде криптотрейдинга. Наблюдение за рынками деривативов, постоянно изучая соответствующие данные, может дать ценную информацию о том, как эти профессиональные трейдеры видят рынок.

В этой статье мы расскажем о торговых данных на деривативах и объясним, как ежедневный трейдер может извлечь полезную информацию из этих данных. Обсуждая, как эти данные могут помочь нам совершать более обоснованные сделки, мы стремимся предоставить трейдерам инструменты, необходимые для эффективной навигации на рынке.

Получение открытых процентов

Открытые проценты (OI) являются одним из наиболее распространенных показателей торговли криптодеривативами. Он означает количество неисполненных (открытых) контрактов, будь то бессрочные, фьючерсные или опционные, которые находятся у участников рынка в любое время.

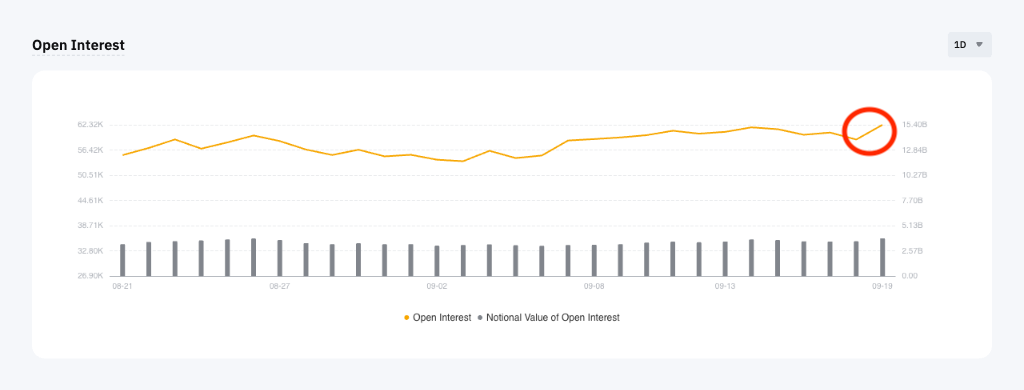

Рисунок 1. Бессрочные открытые проценты на BTCUSDT на Bybit

Источник: Bybit

OI имеет важное значение, поскольку он по сути отслеживает количество активных участников рынка и в некоторой степени может отражать уровень готовности этих профессиональных трейдеров совершать сделки в определённое время.

Например, на рисунке 1 показана общая сумма OI по бессрочным контрактам BTCUSDT на Bybit. 19 сентября 2024 г., когда Федеральная резервная система США достигла снижения ставки на 50 бит/с, был явно всплеск OI. Такой рост ОИ может означать, что после подтверждения ордера трейдеры более готовы делать ставки на цены BTC.

Для трейдеров важно знать, насколько активен рынок. Если рынок активен, цены активов могут быть более сильными. Менее активный рынок с продолжающимся снижением ОИ может означать, что трейдеры находятся в режиме ожидания и ожидания.

Тендспотинг с соотношением лонг/шорт

Коэффициент лонг/шорт — это ещё один индикатор торговли деривативами, из которого можно извлечь важную информацию. По сути, он позволяет увидеть настроения профессиональных трейдеров. Как следует из названия, соотношение лонг/шорт выражает чистые лонг- и шорт-позиции в процентах от всех держателей позиций за определённый период.

Рис. 2. Суточное соотношение лонг/шорт для бессрочных BTCUSDT контрактов Bybit.

Источник: Bybit

Изучение изменений соотношения «лонг/шорт» также может придать трейдерам больше уверенности в спотовых трендах. Например, в начале сентября 2024 года цены BTC заметно колебались: от $64 000 в конце августа до $52 000 в начале сентября.

На рис. 2 показано ежедневное соотношение лонг/шорт для BTCUSDT на Bybit. Во время распродажи коэффициент лонг-шортов увеличился в течение трёх дней подряд и достиг 2,9 7 сентября 2024 года — самого высокого уровня за последний месяц.

Рисунок 3. Суточный график BTCUSDT

Источник: Bybit

Интересно, что на рисунке 3 показано, что цена BTC снизилась в течение выделенного периода, в то время как количество лонг-аккаунтов накопилось. Это расхождение может означать, что трейдеры по торговле деривативами готовятся к потенциальной отмене тренда, тем самым открывая более длинные позиции.

Рассмотрим недавний коэффициент пролонг/шортов BTCUSDT. На рисунке 4 показано снижение коэффициента с 1,71 19 сентября 2024 года до 1,25 20 сентября, через день после снижения ставки ФРС. Несмотря на то, что рынок, по-видимому, реагирует положительно после завершения сделки, коэффициент лонг/шорт показывает, что на самом деле короткие аккаунты увеличились.

Такое увеличение может быть истолковано как то, что трейдеры занимают относительно консервативную позицию, решая не увеличивать свои лонг-позиции и хеджировать дополнительные шорт-позиции по мере роста цены BTC. Было бы полезно в течение следующих нескольких дней посмотреть на показания, чтобы сделать чёткий вывод.

Рис. 4. Коэффициент лонг/шорт бессрочных BTCUSDT контрактов Bybit

Источник: Bybit

Стоит отметить, что соотношение «лонг/шорт» также можно классифицировать по профилю трейдера, например, по 100 крупнейшим держателям позиций. Его также можно просмотреть в другой период времени, например через один час или 30 минут. Каждый из этих параметров может предоставлять разную информацию. Чтобы получить более полную картину, мы настоятельно рекомендуем пользователям использовать несколько точек данных из разных категорий.

Подробная информация о торговле бессрочными контрактами представлена на Bybit Learn. Мы также рекомендуем ознакомиться со следующей информацией:

- Дорыночные бессрочные контракты Bybit: Эффективное получение прибыли и хеджирование

- Что такое единый торговый аккаунт Bybit и как он работает?

Изучение торговых данных по опционам

Опционы стали одним из самых популярных торговых продуктов для профессионалов, особенно для институциональных трейдеров. Гибкость и компонуемость опционов позволяют трейдерам использовать сложные настройки и стратегии позиций. Рассмотрение данных о торговле опционами может дать нам представление о том, как эти профессиональные участники создают свои сделки.

Понимание ОИ по сроку действия и страйк-цене

Как и в случае с бессрочными контрактами, открытый интерес к опционам означает количество открытых контрактов в течение определённого периода времени. Опционные контракты также имеют гораздо больше параметров, чем бессрочные контракты, и только открытые проценты можно фильтровать по типам опционов, срокам исполнения, страйк-ценам и многим другим. Рассмотрим следующие примеры.

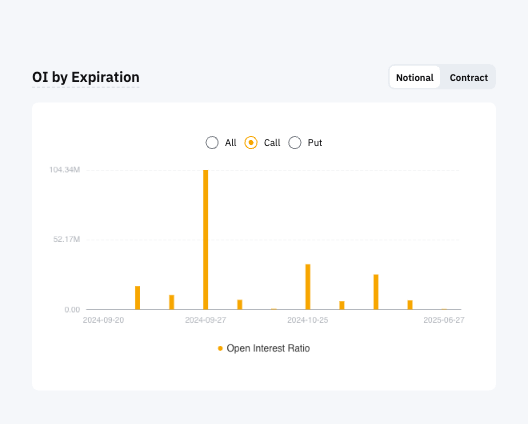

Рисунок 5a. Опционы на колл-опционы BTC к концу срока действия.

Источник: Bybit

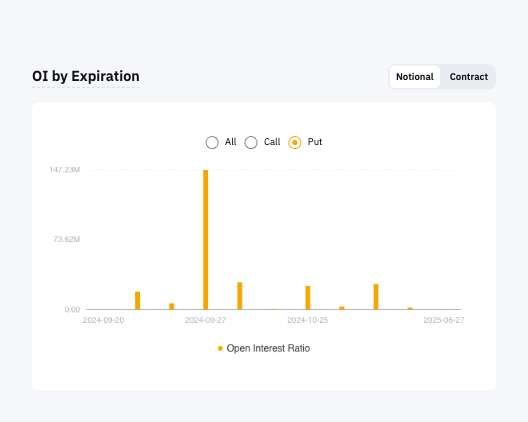

Рисунок 5b. BTC размещает опционы на OI до истечения срока действия.

Источник: Bybit

На Рисунках 5a и 5b (выше) показаны OI колла BTC и пут-опционов по датам истечения. В сентябре 2024 года большая часть ОИ, как колл, так и пут, была в контракте с датой истечения 27 сентября 2024 года. Похоже, трейдеры делают ставки на то, куда дойдёт BTC к концу месяца.

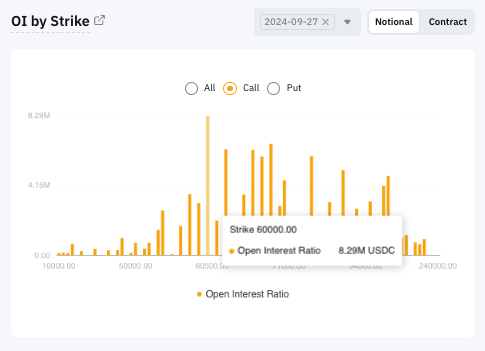

Теперь давайте посмотрим на страйк-цены среди ОИ с датой истечения 27 сентября 2024 года. На рисунке 6a показано, что большая часть OI для BTC-коллов составляла $60 000, в то время как на рисунке 6b показано, что пут на $40 000 имеет наибольший OI.

Это даёт нам ориентировочный ценовой диапазон, который может означать, что трейдеры, которые делают ставку на цены BTC, к концу месяца, по-видимому, считают, что к дате истечения (27 сентября) BTC сможет достичь $60 000 или выше.

Кроме того, для защиты своих лонг-позиций трейдеры используют относительно неденёжные (OTM) и менее дорогие пут-опционы. Это может объяснить, почему на $40 000 приходится большая часть ОИ.

Рисунок 6a. OI колл-опционов BTC по страйк-цене.

Источник: Bybit

Рисунок 6b. BTC пут-опционы OI по страйк-цене

Источник: Bybit

Итак, как можно интерпретировать эту информацию? На момент написания этой статьи BTC торговал примерно по $62 000. Колл-опцион на $60 000 — это «в деньгах». Если у кого-то более сильная предвзятость в отношении положительной цены в краткосрочной или среднесрочной перспективе, он, безусловно, купит BTC коллы с высокими страйк-ценами. Если наблюдается заметный сдвиг OI в сторону колл-опционов с высокими страйк-ценами, это может означать, что положительные настроения на снижение пост-ставки могут оставаться в некоторой степени стабильными. В противном случае это может быть истолковано как консервативная настройка.

Таким образом, на основе вышеупомянутых данных трейдеры на деривативах BTC, по-видимому, оставались в некоторой степени бычьими после снижения ставки ФРС. Тем не менее, кажется, что большинство участников были осторожными, без чрезмерного использования и, возможно, хотели увидеть больше подтверждения изменения тренда, прежде чем совершать дополнительные сделки. На странице «Данные контракта Bybit» представлена подробная информация о бессрочных, фьючерсных и опционных торговых данных. Во время WSOT 2024 команда Bybit Learn будет составлять статьи и анализировать данные контрактов, чтобы пользователи могли совершать более обоснованные сделки.

Заключение

В некотором смысле изучение данных о деривативах похоже на ходьбу в темноте: возможно, вы сможете увидеть дорогу прямо перед собой, но не увидите слишком далеко. Это также похоже на головоломку в том, что каждая часть данных может дать небольшую информацию, но вы, конечно, не можете увидеть полную картину всего с одной частью. Кроме того, существует множество способов интерпретации этих данных, и у каждого может быть разная интерпретация. Мы рекомендуем пользователям изучать торговлю деривативами в целом и знакомиться с этими данными.

Хотя изучение торговли деривативами (и использование данных) может быть мощным подходом, он также имеет ограничения и обычно более применим к криптовалютам с синей фишкой.

На странице «Данные контракта Bybit» представлена подробная информация о бессрочных, фьючерсных и опционных торговых данных. Во время WSOT 2024 команда Bybit Learn будет составлять статьи и анализировать данные контрактов, чтобы пользователи могли совершать более обоснованные сделки.